Tháng 10-1995, thực hiện mô hình ngân hàng 2 cấp, ngân hàng nông nghiệp và phát triển nông thôn Hà Nội đã bàn giao 5 ngân hàng: Sóc Sơn, Đông Anh ,Gia Lâm,Thanh Trì ,Từ Liêm về ngân hàng nông nghiệp Việt Nam. Như vậy ngân hàng nông và phát triển nông thôn Hà Nội đã chuyển hoạt động chủ yếu của mình trên địa bàn ngoại thành sang địa bàn nội thành.

- Năm 1994: thành lập ngân hàng khu vực Chợ Hôm (nay là ngân hàng khu vực quận Hai Bà Trưng)

- Năm 1995: thành lập ngân hàng Hoàn Kiếm.

- Năm 1996: thành lập các ngân hàng quận Tây Hồ, Thanh Xuân, Giảng Võ

- Năm 1997: thành lập chi nhánh quận Cầu Giấy.

- Năm 1999: thành lập ngân hàng quận Đống Đa và khu vực Tam Chinh.

- Năm 2001: thành lập 10 phòng giao dịch.

- Năm 2002: thành lập 2 ngân hàng Chương Dương và Tràng Tiền PLAZZA.

- Năm 2003: thành lập chi nhánh Hàng Đào, Chợ Hôm, Nghĩa Đô.

- Tháng 12-2004: tách chi nhánh quận Tây Hồ về Quảng An, Chương Dương

về quận Long Biên.

- Tháng 5-2005: thành lập chi nhánh Trần Duy Hưng.

- Năm 2007 tách 4 chi nhánh Thanh Xuân, Đống Đa, Hoàn Kiếm, Thanh Trì thành phòng giao dịch.

Đến 31-12-2011, sau một số thay đổi ngân hàng nông nghiệp Hà Nội có tổng

cộng 17 phòng giao dịch.

2.1.2. Chức năng, nhiêm vụ của Ngân hàng No&PT Hà Nội. Các chức năng và nhiệm vụ chính của NHNO&PTNT Hà Nội.

- Nhận tiền gửi tiết kiệm, tiền gửi không kỳ hạn,có kỳ hạn,tiền gửi thanh toán của tất cả các tổ chức và cá nhân trong và ngoài nước bằng đồng Việt Nam và ngoại tệ. Phát hành chứng chỉ tiền gửi, kỳ phiếu và thực hiện các hình thức huy động vốn khác (phát hàng trái phiếu, vay NHNNvà các tổ chức tín dụng).

- Tiếp nhận vốn tài trợ,tín dụng, ủy thác đầu tư từ chính phủ,các tổ chức quốc tế, quốc gia và các cá nhân ở trong nước, nước ngoài đầu tư cho các chương trình kinh tế-chính trị- xã hội tại Việt Nam có liên quan đến lĩnh vực nông nghiệp và nông thôn.

- Cho vay ngắn hạn, trung hạn và dài hạn bằng Việt Nam đồng và ngoại tệ đối

với các tổ chức kinh tế và cá nhân có đủ điều kiện vay vốn theo quy định.

- Chiết khấu các loại giấy tờ có giá.

- Cho vay theo chương trình dự án và kế hoạch của chính phủ.

- Cho vay tài trợ các chương trình, dự án vì mục tiêu nhân đạo, văn hóa xã hội.

- Thực hiện nghiệp vụ thanh toán quốc tế, mở thư tín dụng cho khách hàng, bảo lãnh hoặc tái bảo lãnh tín dụng, bảo lãnh dự thầu và nghiệp vụ bảo lãnh, tái bảo lãnh cho các doanh nghiệp trong và ngoài nước hoạt động tại Việt Nam.

- Đầu tư dưới các hình thức hùn vốn, liên doanh, mua cổ phần, mua tài sản và các hình thức đầu tư khác với các tổ chức kinh tế và tổ chức tín dụng khác.

- Thực hiện nghiệp vụ cầm cố tài sản.

- Kinh doanh ngoại hối: mua bán ngoại tệ, kinh doanh vàng bạc,kim khí quý, đá quý.

- Đại lý bảo hiểm, tư vấn về kinh doanh ngoại tệ, thông tin tín dụng và phòng ngừa rủi ro, thực hiện dịch vụ về két sắt, cất giữ bảo quản và quản lý các chứng khoán, giấy tờ có giá và các tài sản quý cho khách hàng .

Luận văn Thạc sỹ Trường Đại học Bách Khoa HN

2.1.3. Cơ cấu tổ chức Ngân hàng nông nghiệp Hà Nội Cơ cấu tổ chức và các đơn vị trực thuộc:

Sơ đồ 2.1: Sơ đồ tổ chức Chi nhánh NHNO&PT Hà Nội

SƠ ĐỒ TỔ CHỨC CHI NHÁNH NHNO&PT HÀ NỘI

GIÁM ĐỐC

PHÓ GIÁM ĐỐC 1

PHÓ GIÁM ĐỐC 2

PHÓ GIÁM ĐỐC 3

PHÓ GIÁM ĐỐC 4

Phòng HCNS (TCCB)

Phòng KTKSNB

Phòng KTNQ

Phòng HCNS (HC)

Phòng Tín dụng

Phòng Điện toán

Phòng DV&MKT

Phòng Giao dịch

Phòng KHTH

Phòng KDNH

Học viên: Lê Hải Yến42

Trong đó:

* Ban lãnh đạo: gồm 1 Giám đốc và 3 Phó Giám đốc có chức năng lãnh đạo và điều hành mọi kinh doanh của ngân hàng.

* Phòng kinh doanh: Với nhiệm vụ là cho vay các doanh nghiệp quốc doanh, doanh nghiệp tư nhân và cho vay kinh tế hộ gia đình.Huy động vốn, thực hiện các dịch vụ cầm cố bảo lãnh cho các đơn vị kinh tế, xây dựng đề án và chiến lược kinh doanh hàng năm phù hợp.Thường xuyên phân loại dư nợ, phân tích nợ quá hạn, tìm nguyên nhân và đề xuất hướng khắc phục.Thẩm định và đề xuất cho vay các dự án tín dụng theo phân cấp uỷ quyền.

* Phòng kế toán – ngân quỹ: Làm nhiệm vụ trực tiếp hạch toán kế toán, hạch toán thống kê và thanh toán theo quy định của NHNN, NHNo&PTNT Việt Nam. Thực hiện nhiệm vụ thanh toán trong và ngoài nước.

* Phòng thanh toán quốc tế: Làm nhiệm vụ kinh doanh ngoại tệ bằng các hình thức mở L/C, lập các bộ chứng từ với các đơn vị xuất khẩu, mua bán kinh doanh thu đổi ngoại tệ.

* Phòng kế hoạch: Xây dựng kế hoạch kinh doanh, tổng hợp theo dõi các chỉ tiêu kế hoạch kinh doanh và quyết toán kế hoạch đến các chi nhánh NHNo&PTNT trên địa bàn. Cân đối nguồn vốn, sử dụng vốn và điều hoà vốn kinh doanh đối với các chi nhánh trên địa bàn.

* Phòng kiểm tra kiểm soát nội bộ: Làm nhiệm vụ kiểm tra, kiểm soát mọi hoạt động của chi nhánh về thực hiện các quy định, quy chế của Nhà nước, của NHNo&PTNT Việt Nam.

* Phòng marketing: Nghiên cứu phân loại thị trường, phân loại khách hàng hiện tại, khách hàng tiềm năng về nguồn vốn, phân loại thị trường đầu tư vốn và thị trường tín dụng.Nghiên cứu thị trường để đưa ra các sản phẩm dịch vụ ngân hàng.

* Phòng tổ chức: Có nhiệm vụ theo dõi nhân sự, tiếp nhận và tổ chức đào tạo cán bộ.

* Phòngđiện toán: Đưa ra một số chương trình phần mềm, quản lý kinh doanh chặt chẽ đảm bảo cập nhật thông tin chính xác.

* Phòng thẩm định: Nhiệm vụ là thẩm định dự án xin vay, tư cách pháp nhân

của khách hàng, giám sát quá trình sử dụng vốn vay của khách hàng...

* Phòng hành chính: Làm công tác văn phòng, hành chính văn thư lưu trữ và phục vụ hậu cần.

Bảng 2.1: Các phòng giao dịch trực thuộc

Tên PGD | Địa chỉ | Số điện thoại | Số Fax | |

1 | PGD 1 | 77 Lạc Trung – HBT-HN | 3.6365291 | 3.8213519 |

2 | PGD Phương Mai | 84 Phố Vọng - HBT – Hà Nội | 3.8699905 | 3.8699905 |

3 | PGD Khương Trung | 185 Hoàng Văn Thỏi - TX– HN | 3.5665570 | 3.5665571 |

4 | PGD Minh Khai | 78 Minh Khai - HBT– Hà Nội | 3.6243571 | 3.6246044 |

5 | PGD Ngọc Hà | 171 Hoàng Hoa Thám – Ba Đình – Hà nội | 3.7225386 | 3.7225385 |

6 | PGD Giảng Võ | 800 Đê La Thành – Đa Đình – Hà nội | 3.7711486 | 3.7711487 |

7 | PGD Tân Mai | 594 Trương Định –HBT– Hà Nội | 36.616918 | 3.6623459 |

8 | PGD Quang Trung | 85 Trần Quang Diệu – Đống Đa – Hà Nội | 3.5372977 | 3.5372977 |

9 | PGD Linh Lang | 79 Linh Lang – BD – Hà Nội | 37.668732 | 3.8328452 |

10 | PGD Đồng Tâm | 12A7 Trần Đại Nghĩa - HBT – Hà Nội | 36.284161 | 36.280683 |

11 | PGD Bạch Đằng | 102 A3 Đầm Trấu – HBT – Hà Nội | 3.9842613 | 3.9842613 |

12 | PGD Nghĩa Đô | 10 Hoàng Quốc Việt - CG–Hà Nội | 3.7569331 | 3.7537830 |

13 | PGD Tràng Tiền | 24B Hai Bà Trưng – HK-HN | 3.9360462 | 3.9360463 |

14 | PGD Ba Đình | 51 Kim Mó – BĐ-HN | 3.5142567 | 3.5142043 |

15 | PGD Chợ Hôm | Kiốt 14 Chợ Hụm - Trần Xuân Soạn – HBT Hà Nội | 3.9437663 | 3.9439769 |

16 | PGD Quán Thánh | 144A Quán Thánh –BĐ- HN | 3.9261736 | 3.9261733 |

17 | PGD Hai Bà Trưng | 60 Ngụ Thị Nhậm –HBT -HN | 3.8228577 | 3.8228790 |

18 | PGD Trung Hoà | 05 Trung Hoà – CG – Hà Nội | 3.7848860 | 3.7848861 |

Có thể bạn quan tâm!

-

Quản Trị Rủi Ro Tín Dụng Của Ngân Hàng Thương Mại

Quản Trị Rủi Ro Tín Dụng Của Ngân Hàng Thương Mại -

Hệ Thống Xếp Hạng Rủi Ro Tín Dụng

Hệ Thống Xếp Hạng Rủi Ro Tín Dụng -

Kinh Nghiệm Quản Trị Rủi Ro Tín Dụng Của Một Số Nhtm Nước Ngoài Và Bài Học Kinh Nghiệm Cho Ngân Hàng Thương Mại Việt Nam

Kinh Nghiệm Quản Trị Rủi Ro Tín Dụng Của Một Số Nhtm Nước Ngoài Và Bài Học Kinh Nghiệm Cho Ngân Hàng Thương Mại Việt Nam -

Lãi Suất Huy Động Đối Với Tgtk Thông Thường Usd, Eur

Lãi Suất Huy Động Đối Với Tgtk Thông Thường Usd, Eur -

Thực Trạng Rủi Ro Tín Dụng Tại Ngân Hàng Nông Nghiệp Và Phát Triển Nông Thôn Hà Nội

Thực Trạng Rủi Ro Tín Dụng Tại Ngân Hàng Nông Nghiệp Và Phát Triển Nông Thôn Hà Nội -

Tỷ Trọng Chấm Điểm Các Chỉ Tiêu Phi Tài Chính.

Tỷ Trọng Chấm Điểm Các Chỉ Tiêu Phi Tài Chính.

Xem toàn bộ 127 trang tài liệu này.

2.1.4. Tình hình hoạt động kinh doanh tại ngân hàng nông nghiệp và phát triển nông thôn Hà Nội

Trong những năm vừa qua, ngân hàng nông nghiệp và phát triển nông thôn Hà Nội đã tận dụng thuận lợi, khắc phục khó khăn hoàn thành mục tiêu phát triển kinh tế Thủ đô do uỷ ban nhân dân thành phố Hà Nội đề ra. Với mục tiêu không ngừng hỗ trợ các thành phần kinh tế trong hoạt động sản xuất kinh doanh, ngân hàng đã

liên tục khai thác nguồn vốn, đa dạng hoá các hình thức huy động vốn, mở rộng và nâng cấp mạnh lưới, mở rộng đầu tư tín dụng, đặc biệt đầu tư cho vay các doanh nghiệp ngoài quốc doanh. Ngoài ra, trong năm 2011, ngân hàng cũng không ngừng cung cấp các loại hình dịch vụ, khai thác nguồn ngoại tệ, đáp ứng đầy đủ kịp thời các nhu cầu xuất, nhập khẩu, thanh toán ngoại tệ đối với các doanh nghiệp và khách hàng trên địa bàn Hà Nội. Sau đây là tình hình hoạt động cụ thể của ngân hàng.

2.1.4.1. Hoạt động huy động vốn.

Đối với mỗi ngân hàng; huy động vốn là một hoạt động không thể thiếu vì vốn là một yếu tố giúp ngân hàng tồn tại và phát triển. Nó quyết định quy mô, cơ cấu cho vay và từ đó tạo ra lợi nhuận cho ngân hàng. nhân thức được điều đó, ngân hàng nông nghiệp và phát triển nông thôn Hà Nội đã chú trọng đến công tác huy động vốn. Do vậy, năm 2011 nguồn vốn của Ngân hàng đạt 13.500 tỷ VNĐ. Đạt được kết quả trên là do NHNo HN đã thực hiện nhiều hình thức huy động vốn tại Hội sở và 17 Phòng giao dịch trực thuộc với nhiều sản phẩm, dịch vụ tiện ích cho khách hàng gửi tiền.

Nếu như giai đoạn trước đây, nguồn vốn chính của chi nhánh là lấy từ ngân sách nhà nước , chỉ có một phần nhỏ là tiền gửi của các tổ chức kinh tế, những khách hàng quen thuộc thì trong những năm gần đây theo pháp lệnh ngân hàng được ban hành, NHN0 HN đã thực hiện đổi mới toàn diện hoạt động tín dụng của mình, kết hợp với việc tự huy động vốn, tìm kiếm nguồn vốn để cho vay.

Hoạt động tín dụng được mở rộng với các đợt phát hành trái phiếu, kỳ phiếu. Hình thức này tỏ ra có hiệu quả trong việc gia tăng nguồn vốn của ngân hàng, giảm tỷ trọng vốn do ngân sách nhà nước cấp trong tổng nguồn vốn của chi nhánh.

Bảng 2.2: Tình hình huy động vốn năm 2009– 2011

Đơn vị tính: tỷ đồng

2009 | 2010 | 2011 | ||||||||

Số tiền | % | Số tiền | % | So với 2009 | Số tiền | % | So với 2010 | |||

+/- | % | +/- | % | |||||||

1.TG dân cư | 3.305 | 24,5% | 4.215 | 20,0% | 910 | 27.5% | 4.043 | 23,3% | -172 | -4.0% |

2.TG TCKT | 3.989 | 29,5% | 4.129 | 28,5% | 140 | 3.5% | 4.319 | 24,9% | 190 | 4.6% |

3.TG TCTD | 625 | 4,6% | 3.049 | 21,0% | 2,424 | 387.8% | 1.574 | 9,0% | -1475 | -48.3% |

4.TG K.bạc | 5.581 | 41,3% | 3.094 | 21,5% | -2,487 | -44.5% | 7.432 | 42,8% | 4338 | 140.2% |

Tổng cộng | 13.500 | 100% | 14.487 | 100% | 987 | 7.3% | 17.368 | 100% | 2881 | 19.8% |

(Nguồn: Báo cáo kết quả kinh doanh Ngân hàng Nông nghiệp Hà Nội )

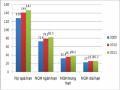

Biểu đồ 2.1: Cơ cấu huy động vốn qua 3 năm 2009, 2010, 2011

Bảng 2.3: Tình hình huy động vốn năm 2009– 2011

(Theo loại tiền)

Đơn vị tính: tỷ đồng

2009 | 2010 | 2011 | ||||||||

Số tiền | % | Số tiền | % | So với 2009 | Số tiền | % | So với 2010 | |||

+/- | % | +/- | % | |||||||

Tổng NV | 13.500 | 100% | 14.487 | 100% | 987 | 7.3% | 17.368 | 100% | 2881 | 19.8%1 |

+Nội tệ VND | 11.860 | 87,8% | 12.915 | 89,1% | 1055 | 8.8% | 15.703 | 90,4% | 2788 | 21.5% |

+Ngoại tệ (QĐ) | 1.640 | 12,2% | 1.572 | 10.9% | -68 | -4.1% | 1.665 | 9,6% | 93 | 5.9% |

(Nguồn: Báo cáo kết quả kinh doanh Ngân hàng Nông nghiệp Hà Nội)

Nhận xét:

Đạt được kết quả trên là do NHNoHN đã thực hiện áp dụng các hình thức huy động vốn với nhiều sản phẩm dịch vụ tiện ích đối với khách hàng gửi tiền như huy động tiết kiệm bậc thang, tiết kiệm dự thưởng, tiết kiệm dự thưởng bằng vàng, tiết kiệm gửi góp, tiết kiệm lũy tiến số dư theo lãi suất… Với nhiều hình thức trả lãi tháng, quý, năm phù hợp lãi suất và mặt bằng chung của các TCTD trên địa bàn, đặc biệt là việc điều chỉnh lãi suất huy động vốn nội, ngoại tệ linh hoạt kịp thời đã góp phần nâng cao chất lượng, số lượng huy động vốn từ các thành phần kinh tế và dân cư.

Tuy nhiên trong công tác huy động vốn vẫn còn những khó khăn do nhiuêù lý do sau:

Khách quan:

- Do thị trường vốn biến động, lãi suất, tỷ giá ngoại tệ, vàng, lạm phát tăng cao nên các kênh huy động vốn của ngân hàng không hấp dẫn nguồn vốn dân cư.

- Lãi suất của các NHTM nói chung cũng như của NHNo Hà Nội nói riêng bị khống chế bởi lãi suất huy động đồng thuận với hiệp hội ngân hàng và NHNN. Một số các NHTM tìm mọi cách để lách lãi suất huy động cao hơn trần mức lãi suất huy động công bố, cạnh tranh không lành mạnh làm cho thị trường vốn biến động, nguồn vốn dân cư giảm.