Chủ quan

- Một số phòng nghiệp vụ, PGD chưa thực sự quan tâm đến công tác huy động

vốn đặc biệt là nguồn vốn dân cư.

- Cơ chế khuyến khích các đơn vị tăng trưởng nguồn vốn mới chỉ chú trọng đến nguồn vốn huy động từ dân cư, đối với nguồn vốn có lãi suất rẻ (không kỳ hạn và huy động từ TCKT) mặc dù đã có cơ chế nhưng chưa thực sự tạo động lực cho các đơn vị.

Bảng 2.4: Lãi suất huy động tiền gửi thông thường VND.

(thời điểm 31/12/2011)

Lãi suất (% năm) | Phương thức trả lãi | |

+ Không KH | 2,4 | Cuối kỳ |

+ 01 tháng | 14,0 | Cuối kỳ |

+ 02 tháng | 14,0 | Cuối kỳ |

+ 03 tháng | 14,0 | Cuối kỳ |

+ 04 tháng | 14,0 | Cuối kỳ |

+ 05 tháng | 14,0 | Cuối kỳ |

+ 06 tháng | 14,0 | Cuối kỳ, hàng tháng, hàng quý |

+ 07 tháng | 14,0 | Cuối kỳ, hàng tháng |

+ 08 tháng | 14,0 | Cuối kỳ, hàng tháng |

+ 09 tháng | 14,0 | Cuối kỳ, hàng tháng, hàng quý |

+ 10 tháng | 14,0 | Cuối kỳ, hàng tháng |

+ 11 tháng | 14,0 | Cuối kỳ, hàng tháng |

+ 12 tháng | 14,0 | Cuối kỳ, hàng tháng, hàng quý |

+ 18 tháng | 14,0 | Cuối kỳ, hàng tháng, hàng quý |

+ 24 tháng | 14,0 | Cuối kỳ, hàng tháng, hàng quý |

Có thể bạn quan tâm!

-

Hệ Thống Xếp Hạng Rủi Ro Tín Dụng

Hệ Thống Xếp Hạng Rủi Ro Tín Dụng -

Kinh Nghiệm Quản Trị Rủi Ro Tín Dụng Của Một Số Nhtm Nước Ngoài Và Bài Học Kinh Nghiệm Cho Ngân Hàng Thương Mại Việt Nam

Kinh Nghiệm Quản Trị Rủi Ro Tín Dụng Của Một Số Nhtm Nước Ngoài Và Bài Học Kinh Nghiệm Cho Ngân Hàng Thương Mại Việt Nam -

Chức Năng, Nhiêm Vụ Của Ngân Hàng No&pt Hà Nội. Các Chức Năng Và Nhiệm Vụ Chính Của Nhno&ptnt Hà Nội.

Chức Năng, Nhiêm Vụ Của Ngân Hàng No&pt Hà Nội. Các Chức Năng Và Nhiệm Vụ Chính Của Nhno&ptnt Hà Nội. -

Thực Trạng Rủi Ro Tín Dụng Tại Ngân Hàng Nông Nghiệp Và Phát Triển Nông Thôn Hà Nội

Thực Trạng Rủi Ro Tín Dụng Tại Ngân Hàng Nông Nghiệp Và Phát Triển Nông Thôn Hà Nội -

Tỷ Trọng Chấm Điểm Các Chỉ Tiêu Phi Tài Chính.

Tỷ Trọng Chấm Điểm Các Chỉ Tiêu Phi Tài Chính. -

Kiểm Tra Sử Dụng Vốn Vay, Giám Sát Tuân Thủ Quy Trình Tín Dụng, Nâng Cao Hiệu Quả Công Tác Kiểm Tra Nội Bộ

Kiểm Tra Sử Dụng Vốn Vay, Giám Sát Tuân Thủ Quy Trình Tín Dụng, Nâng Cao Hiệu Quả Công Tác Kiểm Tra Nội Bộ

Xem toàn bộ 127 trang tài liệu này.

Bảng 2.5: Lãi suất huy động đối với TGTK thông thường USD, EUR

USD (% năm) | EUR (% năm) | Phương thức trả lãi | |

+ Không KH | 0,2 | 0,50 | Cuối kỳ |

+ 01 tháng | 4,0 | 2,0 | Cuối kỳ |

+ 02 tháng | 4,0 | 2,0 | Cuối kỳ |

+ 03 tháng | 4,0 | 2,0 | Cuối kỳ |

+ 04 tháng | 4,0 | 2,0 | Cuối kỳ |

+ 05 tháng | 4,0 | 2,0 | Cuối kỳ |

+ 06 tháng | 4,0 | 2,0 | Cuối kỳ |

+ 07 tháng | 4,0 | 2,0 | Cuối kỳ |

+ 08 tháng | 4,0 | 2,0 | Cuối kỳ |

+ 09 tháng | 4,0 | 2,0 | Cuối kỳ |

+ 12 tháng | 4,0 | 2,0 | Cuối kỳ |

+ 18 tháng | 4,0 | 2,0 | Cuối kỳ |

+ 24 tháng | 4,0 | 2,0 | Cuối kỳ |

+ 36 tháng | 4,0 | 2,0 | Cuối kỳ |

(Nguồn: Phòng kinh doanh)

2.1.4.2. Tình hình sử dụng vốn.

Nếu như hoạt động huy động vốn là nguồn đầu vào quan trọng đáp ứng nhu cầu hoạt động của Ngân hàng thì hoạt động sử dụng vốn là hoạt động cơ bản để tạo ra lợi nhuận cho Ngân hàng, bù đắp các chi phí chung và chi phí đầu vào của Ngân hàng và một phần lợi nhuận dư ra mà Ngân hàng thu được. Mục tiêu kinh doanh mà Chi nhánh Ngân hàng Nông nghiệp và phát triển Nông thôn Hà Nội đã đặt ra từ đầu năm nay là: kinh tế phát triển, an toàn vốn, tôn trọng pháp luật, lợi nhuận hợp lý.

Thực tế cho thấy hoạt động kinh doanh mang lại lợi nhuận chủ yếu của Chi nhánh NHNo&PTNT Hà Nội là hoạt động cho vay. Vì nguồn vốn huy động được tập trung chủ yếu cho các thành phần kinh tế trên địa bàn Hà Nội; phần vốn không sử dụng hết được ngân hàng điều chuyển về NHNo&PTNT Việt Nam để điều hoà cho các ngân hàng thiếu vốn. Lợi nhuận mang lại từ hoạt động cho vay thường chiếm tỷ trọng cao gần 90%, ngoài ra còn có lợi nhuận thu được từ các hoạt động khác như hoạt động kinh doanh ngoại tệ, hoạt động thanh toán thừa vốn.

2.1.4.3.. Hoạt động tín dụng.

Đến hết 2011 đã có trên 2.000 khách hàng có quan hệ tín dụng với NHNo Hà

Nội. Trong đó có 720 doanh nghiệp, 1.280 khách hàng cá nhân với doanh số cho

vay trên 14.000 tỷ VND (Quy đổi ), doanh số thu nợ trên 9.000 tỷ VND.

- Tổng dư nợ: 4.883 tỷ VND (Quy đổi). Trong đó:

+ Nội tệ: 3.787 tỷ VND, chiếm 77,6% tổng dư nợ.

+ Ngoại tệ: 1.096 tỷ VND, chiếm 22,4% tổng dư nợ.

+ Nợ quá hạn: 147 tỷ đồng chiếm tỷ lệ: 3,0% tổng dư nợ.

Bảng 2.6: Kết quả hoạt động tín dụng

Đơn vị: tỷ đồng

Chỉ tiêu | 31/12/2009 | 31/12/2010 | 31/12/2011 | +,- | |

1 | Doanh số cho vay | 9.787 | 12.642 | 14.394 | 1.770 |

2 | DS cho vay/ Tổng nguồn vốn | 72,5% | 87,2% | 82,9% | |

3 | Doanh số thu nợ | 5.380 | 7.996 | 9.911 | 3.685 |

4 | Dư nợ | 4.407 | 4.646 | 4.883 | 237 |

5 | Trích lập DPRR | 28 | 28 | 29 | 1 |

(Nguồn: Phòng tín dụng)

Thực hiện chủ trương của chính phủ và NHNN về việc cho vay hỗ trợ lãi suất đối với khách hàng, NHNo Hà Nội đã chủ động triển khai thực hiện một các nhanh chóng, hiệu quả tới các khách hàng là đối tượng được vay vốn theo quy định.

Chính vì vậy NHNo HN là một trong những ngân hàng có dư nợ cho vay hỗ

trợ lãi suất lớn trên địa bàn.

Thời điểm dư nợ hỗ trợ lãi suất cao nhất đạt trên 1.900 tỷ VND và đến thời điểm cuối năm 2011 dư nợ hỗ trợ lãi suất còn gần 360 tỷ VND.

2.1.4.4. Hoạt động kinh doanh đối ngoại

Kết quả hoạt động thanh toán quốc tế:

- Thanh toán hàng nhập: đạt trên 116,5 triệu USD trong đó thanh toán bằng hình thức thư tín dụng chiếm tỷ trọng 48% với hơn 1.000 L/C, thanh toán bằng hình thức nhờ thu chiếm 14% với 523 món, thanh toán chuyển tiền chiếm 38% với gần 2.800 món.

- Thanh toán hàng xuất khẩu: chủ yếu phục vụ các khách hàng xuất khẩu mặt

hàng nông sản, doanh số đạt hơn 60 triệu USD với hình thức thanh toán đa dạng

- Thanh toán biên giới: Với ưu thế là ngân hàng có đối tượng khách hàng

phong phú và đa dạng, NHNo HN là ngân hàng đầu tiên trên địa bàn HN triển khai

dịch vụ thanh toán biên mậu với các nước có chung biên giới bằng đồng bản tệ.

Năm 2011, NHNo HN đã thực hiện chuyển trên 150 món thanh toán, trị giá hơn 24 triệu CNY(Trung Quốc).

NHNo HN đã rất nỗ lực trong việc khai thác các nguồn ngoại tệ phục vụ hoạt động thanh toán nhập khẩu, chủ động hướng dẫn khách hàng nhận nợ vay thanh toán kết hợp mua kỳ hạn để đảm bảo nguồn trả nợ. Doanh số mua bán ngoại tệ năm 2011 đạt khoảng 350 triệu USD.

2.1.4.5. Hoạt động thanh toán – ngân quỹ

Công tác thanh toán:

Khối lượng giao dịch bình quân hàng ngày trên 4.500 chứng từ thanh toán theo 3 hình thức thanh toán chuyển tiền nội bộ, thanh toán liên ngân hàng, thanh toán song phương.

- Tổng số món thanh toán đi gần 800.000 món với doanh số hơn 106.000 tỷ VND tăng 34,9% cả về số món và số tiền so với năm 2010.

- Tổng số món thanh toán đến gần 693.000 món, doanh số hơn 104.000 tỷ tăng 39,4% so với năm 2010.

Công tác ngân quỹ:

Trong năm 2011 NHNo HN luôn bội thu tiền mặt, bình quân ngày thu, chi tiền mặt

qua quỹ ngân hàng với số lượng lớn từ 35 đến 40 tỷ VND, từ 80 đến 120 nghìn USD.

2.1.4.6. Hoạt động phát triển dịch vụ ngân hàng:

Trong năm 2011, việc tiếp tục triển khai các loại hình dịch vụ được ban giám đốc đặc biệt quan tâm chỉ đạo ngay từ đầu năm. Đến nay; ngân hàng đã triển khai nhiều hình thức dịch vụ: chuyển tiền nhanh; dịch vụ thanh toán; dịch vụ bảo hiểm; FONE – BANKING; WESTERN UNION; dịch vụ thanh toán biên mậu; dịch vụ bảo lãnh; ATM; thanh toán thẻ tín dụng; thẻ ghi nợ; Master card; Visa card; American express; thanh toán séc du lịch…

Phát hành thẻ ATM năm 2011 đạt 22.000 thẻ, luỹ kế đạt 62.000 thẻ. Số dư tài

khoản thẻ 105 tỷ đồng.

Phát hành thẻ quốc tế Visa/MarsterCard: trên 1.000 thẻ.

Triển khai lắp đặt 02 máy ATM, nâng tổng số máy ATM Chi nhánh quản lý

lên 21 máy.

2.2. Thực trạng rủi ro tín dụng tại Ngân hàng nông nghiệp và phát triển

nông thôn Hà Nội

2.2.1. Tình hình hoạt động tín dụng tại Ngân hàng nông nhiệp và phát triển nông thôn Hà Nội

2.2.1.1. Thực trạng hoạt động tín dụng tại Ngân hàng nông nhiệp và phát triển nông thôn Hà Nội.

Năm 2011, tình hình kinh tế cả nước nói chung và tình hình kinh tế thủ đô nói riêng có nhiều biến động do ảnh hưởng từ cuộc khủng hoảng kinh tế thế giới. Nhận thức rõ tầm ảnh hưởng cũng như hậu quả từ cuộc khủng hoảng kinh tế đến nền kinh tế Việt Nam trong đó có kinh tế thủ đô, Ban giám đốc và toàn thể cán bộ công nhân viên ngân hàng NHN0 HN đã tập trung mọi nguồn lực để hoạt động có hiệu quả.

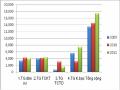

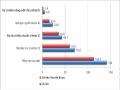

Bảng 2.7: Hoạt động tín dụng tại NH nông nghiệp Hà Nội từ 2009 – 2011

Theo thời gian cho vay.

(Đơn vị tính: Tỷ đồng)

2009 | 2010 | 2011 | ||||||||

Số tiền | % | Số tiền | % | So với 2009 | Số tiền | Tỷ trọng | So với 2011 | |||

+/- | % | +/- | % | |||||||

Tổng dư Nợ | 4.407 | 100% | 4.646 | 100% | 239 | 5.4% | 4.883 | 100% | 237 | 5.1% |

- Ngắn hạn | 2.716 | 61,6% | 1.788 | 38,48 | -928 | -34.1% | 2.869 | 58,8% | 1.081 | 60.4% |

- Trung hạn | 289 | 6,5% | 654 | 13,7 | 365 | 126.2% | 410 | 8,4% | -244 | -37.3% |

- Dài hạn | 1.402 | 31,9% | 2.203 | 47,82 | 801 | 57.1% | 1.604 | 32,8% | -599 | -27.1% |

Biểu đồ 2.2: So sánh theo thời gian cho vay 2009 - 2011

(Nguồn: Phòng tín dụng)

Qua số liệu, một cách tổng thể ta có thể nhận thấy rằng hoạt động tín dụng

của Ngân hàng nông nghiệp và phát triển nông thôn Hà Nội tương đối biến động trong 3 năm qua (2009 – 2011), từ mức dư nợ 4.407 tỷ đồng năm 2009 tăng lên 4.646 tỷ đồng năm 2010 và 4.883 tỷ đồng năm 2011. Tốc độ tăng dư nợ tương đối đều qua các năm (trên 5%), đặc biệt trong thời điểm tình hình kinh tế những năm vừa qua có rất nhiều biến động, khủng hoảng kinh tế đã có ảnh hưởng rất lớn đến các doanh nghiệp trong nước, thì dư nợ tăng trưởng như vậy là rất tốt.

Xét theo thời gian cho vay

Dư nợ ngắn hạn tại Ngân hàng luôn chiếm tỷ trọng cao trong tổng dư nợ thường trên 35% tổng dư nợ. Trong 3 năm 2009 – 2011, tỷ trọng dư nợ dài hạn năm 2009 là lớn nhất 61,6% tương ứng với 2.716 tỷ đồng.Đó là do định hướng phát triển của ngân hàng muốn đẩy mạnh cho vay trung và ngắn hạn đối với các dự án, các chương trình kinh tế lớn nhằm giảm bớt rủi ro có thể phát sinh trong quá trình thu hồi nợ.

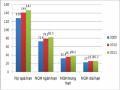

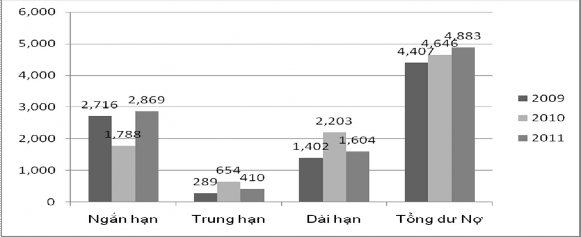

Bảng 2.8: Hoạt động tín dụng tại NH nông nghiệp Hà Nội từ 2009 – 2011

(Đơn vị tính: Tỷ đồng)

Theo thành phần kinh tế.

2009 | 2010 | 2011 | ||||||||

Số tiền | % | Số tiền | % | So với 2009 | Số tiền | % | So với 2010 | |||

+/- | % | +/- | % | |||||||

Tổng dư Nợ | 4.407 | 100% | 4.646 | 100% | 239 | 5.4% | 4.883 | 100% | 237 | 5.% |

- DN NN | 972 | 22.0% | 885 | 19.0% | -87 | -8.9% | 498 | 10.3% | -387 | -43.7% |

- DN ngoài QD | 2.653 | 60.1% | 3.494 | 75.2% | 841 | 31.6% | 3708 | 75.9% | 214 | 6.1% |

-HTX,tư nhân, hộ gđ | 782 | 17.9% | 267 | 5.8% | -515 | -65.8% | 677 | 13.8% | 410 | 153.5% |

(Nguồn: Phòng tín dụng)

Biểu đồ 2.3: So sánh dư nợ theo thành phần kinh tế 2009 - 2011

Trước đây, ngân hàng Nông nghiệp Hà Nội chủ yếu tập trung cho vay với thành phần kinh tế nhà nước. Nhưng từ khi chính phủ có các chính sách về kinh tế; luật pháp không phân biệt các thành phần kinh tế, cộng với kinh doanh thua lỗ của các doanh nghiệp nhà nước ngân hàng đã có những chuyển hướng rõ rệt. Năm 2009 dư nợ các thành phần kinh tế quốc doanh vẫn chiếm tỷ trọng 22,0% thì đến năm 2010 tỷ trọng này là 19,0% và chỉ còn 10,3% năm 2011, tương đương 498 tỷ, giảm 387 tỷ so với năm 2010. Khách hàng chủ yếu là tổng công ty lớn, các doanh nghiệp xuất nhập khẩu, các doanh nghiệp xây lắp - đây là đơn vị làm ăn có hiêu quả, trả nợ đúng hạn. Tuy vậy, định hướng hoạt động tín dụng của Ngân hàng trong thời gian tới vẫn tiếp tục giảm tỷ trọng cho vay thành phần kinh tế quốc doanh.

Thành phần kinh tế ngoài quốc doanh – doanh nghiệp khu vực tư nhân, công ty cổ phần... thì đang ngày càng chiếm được lòng tin của Ngân hàng. Cụ thể là dư nợ của khu vực này năm 2009 chiếm 60,1% tổng dư nợ thì năm 2010 đạt 75,2% tư- ơng đương 3.494 tỷ tăng 841 tỷ so với năm 2009, Đến năm 2011 tỷ lệ này đạt 75,9% tương đương 3.708 tỷ tăng 214 tỷ so với 2010. Như vậy, từ năm 2009 đến năm 2011 đã có sự thay đổi nhanh trong cơ cấu tín dụng giữa thành phần kinh tế quốc doanh và ngoài quốc doanh. Theo ngân hàng thì đây là khu vực tăng trưởng nhanh, phần lớn các doanh nghiệp, hộ sản xuất có quan hệ vay vốn của ngân hàng đều năng động trong những lĩnh vực kinh doanh mới, làm ăn có hiệu quả, trả nợ đúng hạn.

Bảng 2.9: Hoạt động tín dụng tại NH NN&PTNT Hà Nội từ 2009 – 2011

Theo loại tiền.

(Đơn vị tính: Tỷ đồng)

2009 | 2010 | 2011 | ||||||||

Số tiền | % | Số tiền | % | So với 2009 | Số tiền | % | So với 2011 | |||

+/- | % | +/- | % | |||||||

Tổng dư Nợ | 4.407 | 100% | 4.646 | 100% | 239 | 5.4% | 4.883 | 100% | 237 | 5.1% |

-VNĐ | 3.550 | 80.5% | 3.379 | 72.7% | -171 | -4.8% | 3.787 | 77.5% | 408 | 12.0% |

-Ngoại tệ (quy đổi) | 857 | 19.5% | 1.267 | 27.3% | 410 | 47.8% | 1.096 | 22.5% | -171 | -13.4% |

(Nguồn: Phòng tín dụng)

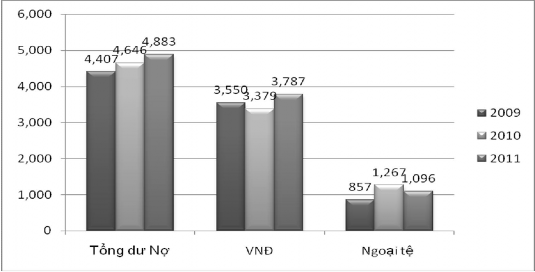

Biểu đồ 2.4: So sánh dư nợ tín dụng theo loại tiền 2009 - 2011

Xét theo loại tiền

Thông thường, dư nợ cho vay bằng đồng VN luôn chiếm tỷ trọng lớn trong tổng dư nơ; thường trên 70%,trong 3 năm qua tỷ trọng này tương đối ổn định. Năm 2009, dư nợ bằng VNĐ chiến 80,5% tổng dư nợ thì năm 2010; còn số này là 72,7% và năm 2011 là 77,5%, số tuyệt đối tăng 408 tỷ so với 2010. Còn về cho vay bằng ngoại tệ ngân hàng đã cố gắng trong việc cung cấp đủ ngoại tệ cho khách hàng thanh toán hàng nhập khẩu.