Bảng 2.1. Tình hình huy động vốn của NHTMCP CT VN – CN HMHN

![]()

![]()

Đơn vị tính: tỷ đồng

Năm 2010 | Năm 2011 | Năm 2012 | ||||

Số tiền | Tỷ trọng (%) | Số tiền | Tỷ trọng (%) | Số tiền | Tỷ trọng (%) | |

Tổng nguồn vốn huy động | 2.893 | 100 | 3.572 | 100 | 4.125 | 100 |

I. Theo loại tiền | ||||||

Nội tệ | 2.786 | 96,30 | 3.379 | 94,60 | 3.890 | 94,30 |

Ngoại tệ (quy ra VNĐ) | 107 | 3,70 | 193 | 5,40 | 235 | 5,70 |

II. Theo kì hạn | ||||||

TG không kì hạn | 430 | 14,86 | 562 | 15,73 | 518 | 12,56 |

TG có kì hạn dưới 12 tháng | 2.278 | 78,74 | 2.681 | 75,06 | 3.354 | 81,31 |

TG có kì hạn trên 12 tháng | 185 | 6,39 | 329 | 9,21 | 253 | 6,13 |

III. Theo thành phần kinh tế | ||||||

TG của tổ chức kinh tế | 747 | 25,82 | 598 | 16,74 | 829 | 20,10 |

TG dân cư | 2.146 | 74,18 | 2.974 | 83,26 | 3.296 | 79,90 |

Có thể bạn quan tâm!

-

Một số giải pháp nâng cao hiệu quả hoạt động cho vay tiêu dùng tại ngân hàng thương mại cổ phần công thương Việt Nam – chi nhánh hoàng mai Hà Nội - 1

Một số giải pháp nâng cao hiệu quả hoạt động cho vay tiêu dùng tại ngân hàng thương mại cổ phần công thương Việt Nam – chi nhánh hoàng mai Hà Nội - 1 -

Một số giải pháp nâng cao hiệu quả hoạt động cho vay tiêu dùng tại ngân hàng thương mại cổ phần công thương Việt Nam – chi nhánh hoàng mai Hà Nội - 2

Một số giải pháp nâng cao hiệu quả hoạt động cho vay tiêu dùng tại ngân hàng thương mại cổ phần công thương Việt Nam – chi nhánh hoàng mai Hà Nội - 2 -

Các Nhân Tố Ảnh Hưởng Tới Hiệu Quả Cho Vay Tiêu Dùng

Các Nhân Tố Ảnh Hưởng Tới Hiệu Quả Cho Vay Tiêu Dùng -

Các Hình Thức Và Phương Thức Cho Vay Tiêu Dùng Được Áp Dụng Tại Ngân Hàng Tmcp Công Thương Việt Nam – Chi Nhánh Hoàng Mai Hà Nội

Các Hình Thức Và Phương Thức Cho Vay Tiêu Dùng Được Áp Dụng Tại Ngân Hàng Tmcp Công Thương Việt Nam – Chi Nhánh Hoàng Mai Hà Nội -

Số Lượng Khách Hàng Vay Tiêu Dùng Tại Nhtmcp Ct Vn – Cn Hmhn Trong Các Năm 2010 – 2012

Số Lượng Khách Hàng Vay Tiêu Dùng Tại Nhtmcp Ct Vn – Cn Hmhn Trong Các Năm 2010 – 2012 -

Một số giải pháp nâng cao hiệu quả hoạt động cho vay tiêu dùng tại ngân hàng thương mại cổ phần công thương Việt Nam – chi nhánh hoàng mai Hà Nội - 7

Một số giải pháp nâng cao hiệu quả hoạt động cho vay tiêu dùng tại ngân hàng thương mại cổ phần công thương Việt Nam – chi nhánh hoàng mai Hà Nội - 7

Xem toàn bộ 65 trang tài liệu này.

![]()

![]()

![]()

![]()

![]()

(Nguồn: Báo cáo tình hình hoạt động kinh doanh các năm 2010, 2011 và 2012 )

NH TMCP CT VN – CN HMN đã áp dụng đa dạng các hình thức huy động tiền gửi, các mức lãi suất cạnh tranh so với thị trường, đẩy mạnh công tác tiếp thị, khuyến mại, triển khai chương trình tặng quà khách hàng với những phần quà giá trị. Thêm vào đó, cùng với đội ngũ nhân viên có năng lực, trẻ trung, nhanh nhẹn, năng động, đầy nhiệt huyết với công việc, phục vụ khách hàng chu đáo, tận tình đã nâng cao hiệu quả việc thu hút tiền gửi từ các doanh nghiệp và các tầng lớp dân cư để có thể đáp ứng đủ vốn cho chi nhánh thực hiện tốt hoạt động kinh doanh của mình. Có thể nói, trong thời kì kinh tế khó khăn nhưng hoạt động huy động vốn của chi nhánh vẫn không bị giảm sút, ngược lại lượng khách hàng đến giao dịch gửi tiết kiệm ngân hàng ngày càng tăng về số lượng cũng như chất lượng, đó là sự cố gắng lớn của toàn thể cán bộ, công nhân viên tại chi nhánh. Qua đó cũng thể hiện được uy tín của ngân hàng cũng như của chi nhánh trên địa bàn thành phố Hà Nội.

2.1.3.2. Hoạt động cho vay

Như đã phân tích ở trên, huy động vốn vô cùng quan trọng và cần thiết, là điều kiện cần giúp cho ngân hàng có thể hoạt động và cạnh tranh được. Bên cạnh đó, một khâu không thể thiếu trong hoạt động kinh doanh của NHTM đó là cho vay – điều kiện đủ để ngân hàng làm ăn có lãi. Nguồn lợi nhuận chính và chủ yếu của ngân hàng là khoản chênh lệch giữa doanh thu tín dụng và chi phí huy động vốn. Nếu ngân hàng sử dụng vốn không hiệu quả sẽ dẫn tới tình trạng mất khả năng chi trả lãi huy động hay ứ đọng vốn, thậm chí dẫn đến phá sản. Chính vì vậy, bên cạnh công tác huy động vốn thì hoạt động cho vay được các ngân hàng rất quan tâm và chú trọng. Nắm bắt được tình hình thực tế, NHTMCP CT VN – CN HMHN đã không ngừng mở rộng và nâng cao chất lượng hoạt động cho vay đầu tư, đáp ứng nhu cầu của khách hàng và của toàn nền kinh tế. Các sản phẩm của Vietinbank đã đáp ứng nhu cầu đa dạng của mọi thành phần kinh tế, cung cấp nhiều sản phẩm tín dụng như: cho vay bổ sung vốn lưu động, tài trợ, đồng tài trợ các dự án đầu tư, cho vay sinh hoạt tiêu dùng, cho vay sửa chữa nhà, cho vay mua nhà, chiết khấu thương phiếu và các giấy tờ có giá khác,…

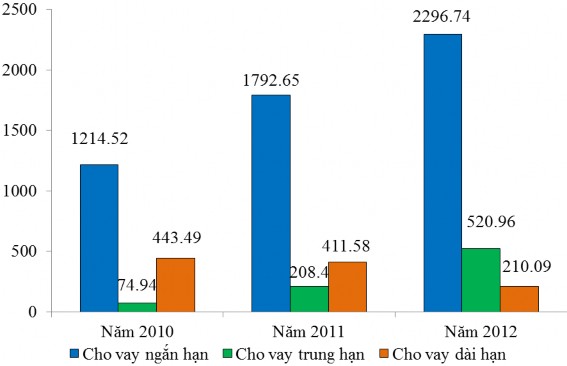

Qua bảng số liệu dưới đây cho ta thấy tình hình dư nợ cho vay liên tục tăng qua các năm 2010, 2011 và 2012. Trong giai đoạn này, nền kinh tế chịu ảnh hưởng của cuộc khủng hoảng kinh tế toàn cầu, người dân khá dè dặt trong việc vay vốn để đầu tư sinh lời. Từ đó, Chính phủ đã đưa ra các gói kích cầu nhằm kích thích sự phát triển của nền kinh tế như: gia tăng chi tiêu công, giảm lãi suất,.. nhằm hỗ trợ doanh nghiệp trong việc tái sản xuất, phục hồi hoạt động kinh doanh, giảm tỷ lệ thất nghiệp. Dưới tác động của chính sách vĩ mô đã làm tăng nhu cầu tín dụng toàn xã hội. Cụ thể: Năm 2011, tổng dư nợ là 2.412,63 tỷ đồng, tăng 679,68 tỷ đồng, tương ứng 39,22% so với năm 2010 là 1.732,95 tỷ đồng. Tổng dư nợ năm 2012 đạt con số là 3.027,79 tỷ đồng, tăng 615,16 tỷ đồng, tương ứng 25,50% so với năm 2011. Tuy tình hình khó khăn nhưng dư nợ cho vay của NHTMCP CT VN – CN HMHN vẫn tăng đều qua các năm. Qua đó cho thấy được sự nỗ lực của cán bộ công nhân viên cũng như thấy được uy tín của chi nhánh trên địa bàn.

29

Bảng 2.2. Tình hình hoạt động cho vay tại NH TMCP CT VN – CN HMHN

![]()

Đơn vị tính: tỷ đồng

Năm 2010 | Năm 2011 | Năm 2012 | ||||

Số tiền | Tỷ trọng (%) | Số tiền | Tỷ trọng (%) | Số tiền | Tỷ trọng (%) | |

Tổng dư nợ cho vay | 1.732,95 | 2.412,63 | 3.027,79 | |||

I. Theo kì hạn cho vay | 1.732,95 | 100 | 2.412,63 | 100 | 3.027,79 | 100 |

Cho vay ngắn hạn | 1.214,52 | 70,08 | 1.792,65 | 74,30 | 2.296,74 | 75,86 |

Cho vay trung hạn | 74,94 | 4,32 | 208,40 | 8,64 | 520,96 | 17,21 |

Cho vay dài hạn | 443,49 | 25,59 | 411,58 | 17,06 | 210,09 | 6,94 |

II. Theo loại tiền | 1.732,95 | 100 | 2.412,63 | 100 | 3.027,79 | 100 |

Ngoại tệ | 584,73 | 33,74 | 828,27 | 34,33 | 1.116,06 | 36,86 |

Nội tệ | 1.148,22 | 66,26 | 1.584,36 | 65,67 | 1.911,73 | 63,14 |

![]()

![]()

![]()

![]()

(Nguồn: Báo cáo tình hình hoạt động kinh doanh năm 2010, 2011 và 2012)

Theo kì hạn cho vay:

Theo số liệu dưới, trong năm 2010, 2011 và năm 2012, cho vay ngắn hạn đều chiếm tỷ trọng nhiều hơn cho vay trung và dài hạn. Đây cũng là định hướng chính sách tín dụng trong hoạt động kinh doanh của Vietinbank và lí giải cho điều này là do các khoản tín dụng trong ngắn hạn (từ 12 tháng trở xuống) chủ yếu dành cho các doanh nghiệp, các tổ chức kinh tế và một phần dành cho khách hàng cá nhân. Đây là các nhóm khách hàng có số lượng lớn, quan hệ tín dụng nhiều với Vietinbank. Trong quá trình hoạt động sản xuất kinh doanh, nguồn vốn lưu động của các doanh nghiệp thường xuyên bị thiếu hụt, đặc biệt là trong giai đoạn 2010 – 2012 (những năm cơn

bão tài chính toàn cầu đang hoành hành) thì việc thiếu hụt nguồn vốn lưu động để duy trì hoạt động kinh doanh là điều tất yếu. Trong khi đó, nguồn vốn để đáp ứng nhu cầu này của doanh nghiệp chính là nguồn tín dụng ngắn hạn của ngân hàng. Hiện nay, nước ta đã và đang trong quá trình công nghiệp hóa – hiện đại hóa, tốc độ phát triển kinh tế đạt mức cao và đang trong quá trình hội nhập vào nền kinh tế thế giới thì nguồn vốn lưu động của doanh nghiệp lại cần thiết hơn bao giờ hết. Vì vậy, dư nợ cho vay ngắn hạn ở mức tương đối cao là điều dễ hiểu. Ngược lại, tỷ lệ cho vay trung – dài hạn tương đối thấp. Đặc trưng của những khoản tín dụng trung – dài hạn là nhằm mục đích đầu tư tài sản cố định và thực hiện dự án đầu tư. Vì vậy, thời gian thu hồi vốn dài, vòng quay vốn chậm. Điều nay không phù hợp với điều kiện nền kinh tế đang suy thoái, lạm phát, làm cho các doanh nghiệp kinh doanh và đầu tư rất khó khăn. Đó chính là nguyên nhân tỷ lệ vay vốn trung – dài hạn của các doanh nghiệp trong thời kỳ này rất thấp. Bên cạnh đó, hầu hết các doanh nghiệp ưa chuộng các khoản vay ngắn hạn hơn là vay trung – dài hạn vì khi vay trung – dài hạn các ngân hàng thường khó khăn hơn, có nhiều các yêu cầu cao hơn như: tình hình sử dụng vốn cũng như khả năng thu hồi vốn của các doanh nghiệp. Mặt khác, các ngân hàng cũng thích cho vay ngắn hạn hơn vì có thể nhanh thu hồi vốn để quay vòng vốn, cho vay tiếp hay đầu tư vào các lĩnh vực khác. Từ những nguyên nhân trên dẫn tới cho vay ngắn hạn được ưa chuộng hơn so với cho vay trung – dài hạn.

Biểu đồ 2.1. Tình hình dư nợ cho vay theo kì hạn giai đoạn 2010-2012

Cho vay ngắn hạn luôn chiếm tỷ trọng cao nhất trên tổng dư nợ cho vay, luôn trên 70% và tăng đều trong cả 3 năm 2010, 2011 và 2012. Năm 2011, dư nợ cho vay

31

ngắn hạn là 1.792,65 tỷ đồng, tăng 578,13 tỷ đồng so với năm 2010, tương ứng tăng 47,60%. Chỉ tiêu này tại năm 2012 là 2.296,74 tỷ đồng, tăng 504,09 tỷ đồng, tương ứng tăng 28,12% so với năm 2011. Khoản cho vay ngắn hạn cao, đem lại nhiều thuận lợi cho ngân hàng vì thời gian cho vay ngắn, vòng quay vốn nhanh, giúp ngân hàng thu lại nhiều lợi nhuận hơn.

Cho vay trung hạn chiếm tỷ trọng thấp trên tổng dư nợ cho vay. Năm 2011, cho vay trung hạn đạt 208,40 tỷ đồng, tăng 133,46 tỷ đồng, tương ứng tăng 178,09% so với năm 2010. Dư nợ loại cho vay này năm 2012 là 520,96 tỷ đồng, tăng 312,56 tỷ đồng, tương ứng tăng 149,98%. Sở dĩ có sự tăng mạnh ở năm 2011 và 2012 là do chính sách khuyến khích cho vay trung hạn vào thời điểm bấy giờ của NHNN, nhằm giúp đỡ các tổ chức kinh tế, các doanh nghiệp thoát khỏi tình trạng thiếu vốn trầm trọng để hoạt động sản xuất, hạn chế số lượng các doanh nghiệp rơi vào cảnh phá sản như ở năm 2010.

Cho vay dài hạn có dư nợ giảm đều qua các năm 2010, 2011 và 2012. Cụ thể: Năm 2011, dư nợ dài hạn là 411,58 tỷ đồng, giảm 31,91 tỷ đồng so với năm 2010 là 443,49 tỷ đồng. Năm 2012, dư nợ dài hạn là 210,59 tỷ đồng, giảm 201,49 tỷ đồng, tương ứng giảm 48,96% so với năm 2011. Nguyên nhân chính ở đây là do những dấu hiệu xấu của nền kinh tế, tình hình kinh tế năm 2011 vô cùng ảm đảm khiến cho ngân hàng đưa ra các chính sách hạn chế cho vay dài hạn để tránh lâu thu hồi vốn, giảm thiểu rủi ro tín dụng.

Theo cơ cấu loại tiền:

Qua bảng số liệu 2.2 cho thấy, dư nợ nội tệ của ngân hàng vẫn chiếm tỷ trọng lớn nhất (chiểm trên 60% tổng dư nợ). Trong năm 2010, dư nợ nội tệ là 1.148,22 tỷ đồng (chiếm 66,26% tổng dư nợ), năm 2011 là 1.584,36 tỷ đồng (chiếm 65,67% tổng dư nợ) và năm 2012 đạt 1.911,13 tỷ đồng (chiếm 63.14% tổng dư nợ). Nguyên nhân dư nợ nội tệ chiểm tỷ trọng lớn là do nguồn vốn huy động chính và chủ yếu của ngân hàng là đồng nội tệ. Năm 2011, dư nợ nội tệ tăng 436,14 tỷ đồng, tương ứng tăng 37,98% so với năm 2010. Con số này tại năm 2012 tăng 326,77 tỷ đồng so với năm 2011, tương ứng tăng 20,62%. Nguyên nhân của sự tăng lên này là do tình hình kinh tế giai đoạn này có nhiều biến động, tình hình kinh tế đang ảm đạm và gặp nhiều khó khăn. Các doanh nghiệp hoạt động kinh doanh bị trì trệ, hàng hóa ứ đọng, tồn kho. Vì vậy cần phải đi vay ngân hàng để có thể tiếp tục tồn tại, tiếp tục hoạt động sản xuất và chi trả lương cho nhân viên. Nền kinh tế khó khăn, không chỉ dư nội tệ có sự gia tăng mà dư ngoại tệ cũng không nằm ngoại lệ. Với nguyên nhân tương tự, dư nợ ngoại tệ năm 2011 là 828,27 tỷ đồng, tăng 243,54 tỷ đồng so với cùng kì năm trước, tương ứng tăng 41,65%. Năm 2012, dư nợ ngoại tệ là 1.116,06 tỷ đồng, tăng 287,79 tỷ đồng, tương ứng tăng 34,75% so với năm 2011.

2.1.3.3. Tình hình kết quả kinh doanh của ngân hàng TMCP Công thương Việt Nam – chi nhánh Hoàng Mai Hà Nội

Thu nhập:

Qua bảng số liệu 2.3 ta thấy rằng trong giai đoạn 2010 – 2012, hoạt động tín dụng đem lại cho chi nhánh Hoàng Mai thu nhập lớn. Cụ thể: Năm 2011, thu nhập đạt 639,56 tỷ đồng, tăng 22,17 tỷ đồng so với năm 2010, tương ứng tăng 3,60%. Đến năm 2012, mức thu nhập của chi nhánh đạt 716,82 tỷ đồng, tăng 77,26 tỷ đồng, tương ứng tăng 12,08% so với năm 2011. Xét tình hình lúc bấy giờ, nền kinh tế vẫn còn lâm vào tình trạng khủng hoảng trầm trọng, chưa có dấu hiệu khả quan, mức tăng này là tín hiệu đáng mừng cho NHTMCP CT VN – CN HMHN. Có được thành quả đáng mừng như vậy một phần cũng nhờ Ban Giám Đốc chi nhánh đã có những chính sách và phương hướng hoạt động hợp lý: mở rộng thêm các sản phẩm, dịch vụ như: thẻ thanh toán, bảo lãnh, séc, chiết khấu, tái chiết khấu, dịch vụ chuyển tiền,… và đẩy mạnh công tác huy động vốn và cho vay.

33

Bảng 2.3. Kết quả kinh doanh của NHTMCP CT VN – CN HMHN

Đơn vị: tỷ đồng

Năm 2010 | Năm 2011 | Năm 2012 | ||||

Số tiền | Tỷ trọng (%) | Số tiền | Tỷ trọng (%) | Số tiền | Tỷ trọng (%) | |

I. Thu nhập | 617,39 | 100 | 639,56 | 100 | 716,82 | 100 |

1. Hoạt động tín dụng | 528,64 | 85,62 | 532,98 | 83,34 | 588,15 | 82,05 |

2. Hoạt động dịch vụ | 38,18 | 6,18 | 46,05 | 7,20 | 52,00 | 7,25 |

3. Hoạt động kinh doanh ngoại hối | 5,88 | 0,95 | 6,96 | 1,09 | 7,94 | 1,11 |

4. Hoạt động kinh doanh khác | 14,66 | 2,37 | 19,52 | 3,05 | 22,81 | 3,18 |

5. Thu nhập khác | 30,03 | 4,86 | 34,05 | 5,32 | 45,92 | 6,41 |

II. Chi phí | 545,78 | 100 | 563,36 | 100 | 589,24 | 100 |

1. Hoạt động tín dụng | 422,98 | 77,50 | 443,61 | 78,74 | 470,60 | 79,87 |

2. Hoạt động dịch vụ | 5,18 | 0,95 | 12,67 | 2,25 | 10,48 | 1,78 |

3. Hoạt động kinh doanh ngoại hối | 4,73 | 0,87 | 5,34 | 0,95 | 6,62 | 1,12 |

4. Hoạt động kinh doanh khác | 0,82 | 0,15 | 0,94 | 0,17 | 1,28 | 0,22 |

5. Nộp thuế, các khoản lệ phí, phí | 0,81 | 0,15 | 1,24 | 0,22 | 1,26 | 0,21 |

6. Cho nhân viên | 22,33 | 4,09 | 22,78 | 4,04 | 20,61 | 3,50 |

7. Hoạt động quản lý và công cụ | 10,63 | 1,95 | 10,88 | 1,93 | 11,32 | 1,92 |

8. Chi về tài sản | 16,09 | 2,95 | 16,44 | 2,92 | 24,82 | 4,21 |

9. Dự phòng, bảo toàn và bảo hiểm tiền gửi khách hàng | 20,96 | 3,84 | 21,14 | 3,75 | 21,76 | 3,69 |

10. Chi phí khác | 41,25 | 7,56 | 28,32 | 5,03 | 20,49 | 3,48 |

III. Chênh lệch thu chi | 71,61 | 76,20 | 127,58 |

(Nguồn: Báo cáo tình hình hoạt động kinh doanh các năm 2010, 2011 và 2012) Hoạt động tín dụng đem lại thu nhập lớn nhất cho ngân hàng trong cả 3 năm 2010, 2011 và 2012. Năm 2011, thu nhập từ hoạt động tín dụng là 532.98 tỷ đồng,

tăng 4.34 tỷ đồng so với năm 2010, tương ứng tăng 0,82%. Tuy mức tăng còn khá

khiêm tốn, nhưng cũng là dấu hiệu đáng mừng trong thời kì khủng hoảng. Năm 2012, thu nhập từ hoạt động cho vay đạt 588,15 tỷ đồng, tăng 55,17 tỷ đồng, tương ứng tăng 10,35% so với năm 2011. Qua đây cũng cho thấy chi nhánh Hoàng Mai đã rất xuất sắc trong hoạt động thu nợ vì thu nhập từ hoạt động tín dụng luôn tăng, phản ánh hoạt động thu nợ đạt hiệu quả.

Hoạt động kinh doanh ngoại hối đem lại nguồn thu nhập thấp nhất cho ngân hàng vì trong thời kì này giá USD giảm mạnh vì vậy hoạt động này tại các ngân hàng kém

sôi động và ảm đạm hơn. Ngược lại, thu nhập từ hoạt động dịch vụ của ngân hàng lại tăng khá mạnh trong giai đoạn này. Năm 2011, thu nhập từ hoạt động dịch vụ là 46,05 tỷ đồng, tăng 7,87 tỷ đồng, tương ứng tăng 20,61% so với năm 2010. Hoạt động dịch vụ năm 2012 đem về cho ngân hàng 52 tỷ đồng, tăng 5.95 tỷ đồng so với năm 2011, tương ứng tăng 12,92%. Như đã nếu trên, năm 2011 & 2012, NHTMCP CT VN – CN HMHN đã rất chú trọng vào việc mở rộng và đa dạng hóa các dịch vụ, sản phẩm nhằm đáp ứng nhu cầu của người dân như: thẻ thanh toán, séc, bảo lãnh,…Bằng các công tác marketing hợp lý cùng với chất lượng luôn đảm bảo, uy tín, các sản phẩm và dịch vụ của ngân hàng được người dân đón nhận và sử dụng. Lợi nhuận của chi nhánh vẫn tăng trong thời kì khó khăn một phần cũng là do nguyên nhân trên.

Chi phí:

Chi phí của ngân hàng năm 2011 là 563,36 tỷ đồng, tăng 17,58 tỷ đồng, tăng tương ứng 3,22% so với năm 2010. Năm 2012, chi phí của ngân hàng là 589,24 tỷ đồng, tăng 25,88 tỷ đồng, tương ứng tăng 4,59% so với năm 2011. Sở dĩ, chi phí năm 2011 và 2012 tăng là do chi nhánh chi nhiều cho hoạt động cho vay và đầu tư trang thiết bị , cở sở vật chất mới, tốt hơn. Bên cạnh đó, tăng cường đào tạo nhân viên để mở rộng các sản phẩm và dịch vụ mới của chi nhánh.

Mặc dù hoạt động CVTD được xác định lãi suất khá cao song chi phí cho mỗi khoản vay này không nhỏ. Qua bảng báo cáo kết quả kinh doanh giai đoạn 2010 – 2012, ta thấy rằng chi phí mà ngân hàng bỏ ra chiếm tỉ trọng cao nhất vẫn dành cho hoạt động tín dụng. Ngoài chi phí lớn nhất là chi phí chi trả lãi tiền gửi của khách hàng và tiền vay của các tổ chức tín dụng khác tương ứng với phần đã sử dụng để CVTD, còn có các chi phí cho các cán bộ nhân viên, các chi phí thẩm định, đánh giá khoản vay, chi phí đi lại, chi phí quảng cáo, tiếp thị,… Cụ thể: Năm 2011, chỉ tiêu này là 443,61 tỷ đồng, tăng 20,63 tỷ đồng, tương ứng tăng 4,88% so với năm 2010. Chi phí hoạt động cho vay năm 2012 là 470,60 tỷ đồng, tăng 26,99 tỷ đồng so với năm 2011, tăng tương ứng 6,08%. Nguyên nhân của việc chi phí tăng lên là do trong giai đoạn này, NHTMCP CT VN – CN HMHN đang tăng cường đặt thêm các chi nhánh loại 1, loại 2 và phòng giao dịch trên địa bàn quận. Bên cạnh đó, chi nhánh cũng đã bỏ ra những khoản phí không nhỏ để tri ân, ưu đãi cho khách hàng cũ, lôi kéo, thu hút khách hàng mới nhằm tăng tính cạnh tranh với các ngân hàng trong khu vực.

35

2.2. Thực trạng cho vay tiêu dùng của ngân hàng TMCP Công thương Việt Nam

– chi nhánh Hoàng Mai Hà Nội

2.2.1. Cơ sở pháp lý và điều kiện cho vay tiêu dùng tại ngân hàng TMCP Công thương Việt Nam – chi nhánh Hoàng Mai Hà Nội

NHTMCP CT VN – CN HMHN áp dụng tất cả những quy định, chính sách tín dụng mà Chính phủ và NHNN ban hành:

Giai đoạn trước khi có Pháp lệnh về ngân hàng (từ tháng 8/1988 đến tháng 9/1990), NHNN đã ban hành cơ chế tín dụng theo thành phần kinh tế, đã bắt đầu mở rộng việc cho vay đối với các thành phần kinh tế ngoài quốc doanh.

Trước khi Luật các TCTD ra đời từ năm 1990 đến tháng 9/1998, NHNN đã ban hành cơ chế tín dụng theo hướng mở rộng cho vay, nâng cao từng bước quyền tự chủ kinh doanh của các TCTD, tạo điều kiện cho các TCTD chủ động trong kinh doanh, giảm bớt những thủ tục không cần thiết để khách hàng vay vốn thuận lợi.

Khi Luật NHNN và Luật các TCTD có hiệu lực thi hành, NHNN đã ban hành Quy chế cho vay của các TCTD đối với khách hàng kèm theo Quyết định số 324/1998/QĐ - NHNN thay thế các văn bản chỉ đạo trước đây về quy chế cho vay.

Cho vay được mở rộng, thông thoáng hơn bằng Quy chế cho vay kèm theo Quyết định 1627/2001/QĐ - NHNN. Theo đó, các TCTD được cho vay các đối tượng mà Quy chế không cấm, tạo ra hành lang pháp lý an toàn cho hoạt động cho vay.

Quyết định số 1627 tiếp tục được bổ sung, sửa đổi theo các quyết định số 127/QĐ/2005/QĐ - NHNN và số 87/QĐ/2005/QĐ - NHNN cho phù hợp hơn với thực tế hoạt động của các TCTD, cũng như với các quy định quản lý khác của NHNN, góp phần tạo chủ động trong hoạt động tín dụng, nâng cao chất lượng tín dụng của các TCTD, đồng thời nâng cao khả năng quản lý của NHNN về công tác tín dụng.

Ngoài ra, NHTMCP CT VN – CN HMHN còn áp dụng theo những quy định, chính sách của NH TMCP Công thương Việt Nam ban hành:

Ngày 31/03/2002, NH TMCP Công thương Việt Nam cũng ban hành quyết định số 72/QĐ- HĐQT- TD do Chủ tịch Hội đồng quản trị Phạm Huy Hùng ký, nêu rõ những quy định về cho vay đối với khách hàng trong hệ thống NH TMCP Công thương Việt Nam. Bao gồm: quy định về quản lý ngoại hối, nguyên tắc vay vốn, điều kiện vay vốn, thể loại cho vay, những nhu cầu vốn không được cho vay, thời hạn cho vay, lãi suất cho vay, hợp đồng tín dụng, hồ sơ vay vốn, quy trình xét duyệt cho vay,…

Ngày 15/06/2010, Quyết định số 666/QĐ – HĐQT - TD do Chủ tịch Hội đồng quản trị NH TMCP Công thương Việt Nam - Phạm Huy Hùng ký cũng đã được ban hành. Quyết định này ban hành bổ sung sửa đổi một số điều so với quyết định 72. Quyết định 666 đã quy định chi tiết, cụ thể hơn về đối tượng cho vay, điều kiện vay vốn.

Ngày 11/05/2004 NH TMCP Công thương Việt Nam ban hành văn bản số 1634/NHNN - TD “Hướng dẫn biện pháp cho vay xây dựng mới, cải tạo nâng cấp, mua nhà ở đối với dân cư”. Văn bản này quy định về phạm vi cho vay, khách hàng vay, điều kiện cho vay, mức tiền cho vay (tối đa 75% tổng nhu cầu vốn theo dự toán), thời hạn cho vay (không vượt quá 7 năm), các quy định về đảm bảo tiền vay (trường hợp vay mua căn hộ, biệt thự, nhà chung cư tại các dự án đô thị, chung cư theo quy hoạch di dời dân được cấp có thẩm quyền phê duyệt,…)

Ngày 02/07/2004, NH TMCP Công thương Việt Nam ban hành văn bản số 2375/NHNN - TD hướng dẫn “Cho vay người lao động đi làm việc có thời hạn tại nước ngoài”, theo đó Tổng Giám đốc NH TMCP Công thương Việt Nam hướng dẫn thực hiện thống nhất việc cho vay người lao động đi làm việc có thời hạn tại nước ngoài về: phương pháp cho vay, điều kiện cho vay, đối tượng cho vay, mức cho vay (tối đa 80% tổng chi phí hợp pháp cần thiết), thời hạn cho vay (tối đa không vượt quá thời hạn của hợp đồng đi làm việc ở nước ngoài đã ký kết), đồng tiền cho vay, lãi suất cho vay, các vấn đề về đảm bảo tiền vay, hồ sơ cho vay,…

Ngày 18/11/2010 căn cứ “Quy chế cho vay của các TCTD đối với khách hàng” ban hành kèm theo Quyết định 1627/2001/QĐ - NHNN và các quy định hiện hành của NH TMCP Công thương Việt Nam, Tổng Giám đốc NH TMCP Công thương Việt Nam đã ban hành văn bản số 6340/NHNN - TD “Hướng dẫn cho vay cầm cố giấy tờ có giá”. Văn bản này thay thế cho văn bản số 828/NHNN - TD ngày 17/03/2008 “V/v hướng dẫn cho vay cầm cố giấy tờ có giá” và văn bản số 1904/NHNN - TD ngày 21/05/2008 “V/v sửa đổi công văn số 828/NHNN - TD”.

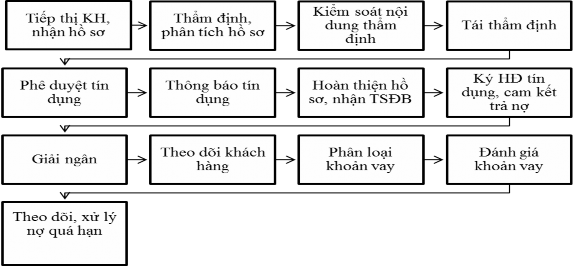

2.2.2. Quy trình cho vay tiêu dùng tại ngân hàng TMCP Công thương Việt Nam – chi nhánh Hoàng Mai Hà Nội

Sơ đồ 2.2. Quy trình CVTD tại NHTMCP CT VN - CNHMHN

(Nguồn: Phòng Khách hàng Cá nhân NHTMCP CT VN – CNHMHN)

37

Bước 1: Tiếp thị, tiếp xúc khách hàng, tiếp nhận hồ sơ

Chuyên viên khách hàng (CVKH) sẽ thực hiện nhiệm vụ tiếp thị, tiếp xúc, tiếp nhận hồ sơ và hướng dẫn khách hàng làm thủ tục vay vốn, điền thông tin vào giấy đề nghị vay vốn cùng phương án trả nợ. Tìm hiểu khách hàng về những vấn đề mà khách hàng đã trình bày và tư cách pháp lý của khách hàng, cũng như tìm hiểu về hoạt động sản xuất kinh doanh, năng lực tài chính, khả năng vay vốn, tài sản thế chấp cầm cố và công nợ của khách hàng tại ngân hàng, các tổ chức khác mà khách hàng đã có quan hệ giao dịch. Thu thập thông tin từ các khách hàng, đối thủ cạnh tranh, tìm hiểu thông tin thị trường từ các phương tiện thông tin đại chúng và đề nghị khách hàng cung cấp các thông tin có liên quan đến việc vay vốn của khách hàng.

Sau khi tiếp xúc, tìm hiểu khách hàng, CVKH sẽ lập tờ trình sơ bộ về khách hàng, trình lên Trưởng phòng khách hàng cá nhân. Trong tờ trình, CVKH đưa ra những ý kiến của mình về việc có nên cho khách hàng vay hay từ chối.

Bước 2: Thẩm định, phân tích hồ sơ

Nếu Trưởng phòng khách hàng cá nhân đồng ý cho khách hàng vay, CVKH sẽ ghi vào giấy đề nghị cấp tín dụng, sau đó tiếp tục việc thẩm định, phân tích các hồ sơ liên quan đến khách hàng và việc vay vốn của khách hàng: thẩm định nguồn thu nhập, đánh giá khả năng trả nợ, xem xét tính minh bạch, hợp pháp các TSĐB của khách hàng.

Bên cạnh đó, CVKH xem xét: tuổi tác, trình độ học vấn, công việc khách hàng đang làm, loại hình công việc, thời gian công tác, điều kiện sống, mức thu nhập hàng tháng, tình trạng hôn nhân, nơi cư trú, thời gian cư trú, số người sống phụ thuộc, phương tiện đi lại, phương tiện thông tin, chênh lệch giữa thu nhập và chi tiêu hàng tháng, giá trị tài sản khách hàng hiện đang sở hữu, giá trị các khoản nợ của khách hàng, quan hệ của khách hàng với Vietinbank, uy tín của khách hàng trong giao dịch tín dụng,…

Bước 3: Kiểm soát nội dung thẩm định

CVKH, chuyên viên thẩm định và quản lý rủi ro tín dụng, chuyên viên kiểm soát và hỗ trợ kinh doanh sẽ tiến hành kiểm tra, định giá và thẩm định TSBĐ căn cứ vào hồ sơ đề nghị vay vốn của khách hàng. Qua kiểm tra, thẩm định, chuyên viên kiểm soát và hỗ trợ kinh doanh sẽ hỗ trợ cho CVKH, chuyên viên thẩm định và quản lý rủi ro tín dụng thực hiện việc định giá giá trị của TSĐB. Mục đích nhằm xem TSĐB của khách hàng có đủ điều kiện cho việc vay vốn hay không.

Sau khi thẩm định, các chuyên viên sẽ lập báo cáo thẩm định và trình lại lên Trưởng khối kinh doanh.

Bước 4: Tái thẩm định

Trưởng khối kinh doanh kết hợp với ban thẩm định và quản lý rủi ro tín dụng thực hiện việc kiểm soát và tái thẩm định lại hồ sơ vay vốn của khách hàng: kiểm soát lại các thông tin trong báo cáo thẩm định, yêu cầu bổ sung thông tin, hồ sơ nếu thấy cần thiết để hồ sơ khách hàng đảm bảo đầy đủ, chính xác, hợp pháp. Tùy theo giá trị của khoản vay lớn hay nhỏ mà Ban lãnh đạo, Ban thẩm định và quản lý rủi ro tín dụng tại chi nhánh Hoàng Mai hay Phòng quản lý tín dụng Hội sở thực hiện tái thẩm định. Sau đó ghi ý kiến tái thẩm định độc lập, thống nhất hay không thống nhất với những ý kiến đề xuất của phòng kinh doanh và những đề xuất điều kiện bổ sung. Cuối cùng, ký tên vào báo cáo thẩm định mà CVKH, chuyên viên thẩm định và quản lý rủi ro tín dụng, chuyên viên kiểm soát và hỗ trợ kinh doanh đã tiến hành thẩm định trước đó.

Bước 5: Phê duyệt tín dụng

Giám đốc chi nhánh/ Hội đồng tín dụng chi nhánh sẽ xem xét hồ sơ vay vốn, sau đó nếu thấy đủ điều kiện sẽ xét duyệt cho vay. Đối với những khoản vay có giá trị lớn thì việc xét duyệt cho vay phụ thuộc về Tổng giám đốc/ Hội đồng tín dụng Hội sở thực hiện.

Bước 6: Thông báo tín dụng

Sau khi ban lãnh đạo cấp trên đồng ý phê duyệt cho khách hàng vay vốn, CVKH sẽ lập thông báo tín dụng tới khách hàng về việc chi nhánh Hoàng Mai chấp nhận yêu cầu vay vốn của khách hàng, điều kiện kèm theo và các hồ sơ khách hàng cần bổ sung (nếu có).

Bước 7: Hoàn thiện hồ sơ và thực hiện thủ tục nhận tài sản đảm bảo

CVKH, chuyên viên kiểm soát và hỗ trợ kinh doanh hoàn thiện hồ sơ vay vốn và thực hiện thủ tục nhận TSĐB.

Chuyên viên kiểm soát và quản lý rủi ro tín dụng thực hiện thủ tục ký hợp đồng TSĐB tại phòng công chứng Nhà nước, Ủy ban nhân dân phường hoặc tại Vietinbank tùy thuộc vào loại TSĐB theo yêu cầu của pháp luật và quy định của Vietinbank. Nhận bàn giao và nhập kho đầy đủ giấy tờ bản chính TSĐB. Yêu cầu khách hàng mua bảo hiểm đầy đủ đối với các tài sản yêu cầu phải mua bảo hiểm theo quy định của Vietinbank.

Bước 8: Soạn thảo và ký hợp đồng tín dụng, giấy nhận nợ và cam kết trả nợ

Chuyên viên kiểm soát và hỗ trợ kinh doanh, Ban giám đốc chi nhánh thực hiện soạn thảo, ký hợp đồng tín dụng, giấy nhận nợ và cam kết trả nợ.

Chuyên viên kiểm soát và hỗ trợ kinh doanh điền nội dung hợp đồng tín dụng, có thể là ngắn hạn hay trung – dài hạn, giấy nhận nợ và cam kết trả nợ theo mẫu in sẵn, kiểm tra thẩm quyền ký kết của khách hàng, chữ ký và dấu, trình trưởng ban thực hiện

39