MHB CN Phú Thọ | 601 | 579 | -3,70% | 510 | -11,9% | |

9 | VIB CN Việt Trì | 399 | 399 | 0% | 350 | - 12,3% |

10 | Maritime bank CN Việt Trì | 148 | 244 | 64,8% | 221 | 9,4% |

11 | Teckcombank CN Việt trì | 50 | 111 | 122,0% | 96 | 9,9% |

12 | VPBank CN Việt Trì | 113 | 93 | -18,7% | 110 | 18,2% |

13 | Vietcombank CN Việt Trì | 101 | 440 | 335% | 510 | 15,9% |

14 | Sacombank CN Việt Trì | Chưa thành | 35 | 84% | 42 | 20% |

Tổng cộng | 13.031 | 14.854 | 14.0% | 15.602 | 5,0% |

Có thể bạn quan tâm!

-

Khái Quát Về Ngân Hàng Tmcp Quân Đội – Cn Việt Trì.

Khái Quát Về Ngân Hàng Tmcp Quân Đội – Cn Việt Trì. -

Tình Hình Hoạt Động Kinh Doanh Của Ngân Hàng Tmcp Quân Đội Chi Nhánh Việt Trì Giai Đoạn 2010 - 2012.

Tình Hình Hoạt Động Kinh Doanh Của Ngân Hàng Tmcp Quân Đội Chi Nhánh Việt Trì Giai Đoạn 2010 - 2012. -

Tình Hình Huy Động Vốn Tại Mb Chi Nhánh Việt Trì

Tình Hình Huy Động Vốn Tại Mb Chi Nhánh Việt Trì -

Tỷ Trong Thu Nhập Từ Cho Vay Trên Tổng Thu Nhập Các

Tỷ Trong Thu Nhập Từ Cho Vay Trên Tổng Thu Nhập Các -

Đánh Giá Chung Về Chất Lượng Hoạt Động Tín Dụng Tại Ngân Hàng Tmcp

Đánh Giá Chung Về Chất Lượng Hoạt Động Tín Dụng Tại Ngân Hàng Tmcp -

Chiến Lược Kinh Doanh Trong Các Năm Tới Của Ngân Hàng Tmcp Quân Đội.

Chiến Lược Kinh Doanh Trong Các Năm Tới Của Ngân Hàng Tmcp Quân Đội.

Xem toàn bộ 120 trang tài liệu này.

(Nguồn: Tổng hợp của NHNN Phú Thọ các năm 2010, 2011 và 2012)

Nhìn vào bảng trên chúng ta có thể thấy trong giai đoạn từ năm 2010 đến 2012 tổng dư nợ của 14 Ngân hàng trên địa bàn tỉnh Phú Thọ năm sau đều tăng cao hơn so với năm trước, năm 2011 tăng 14% so với năm 2010 và năm 2012 tăng 5% so với năm 2011. So sánh về tổng dư nợ của MB CN Việt Trì với 13 Chi nhánh Ngân hàng thương mại trên địa bàn tỉnh Phú Thọ còn lại có thể thấy rằng: Năm 2010 quy mô dư nợ của MB CN Việt Trì cao thứ 5, chiếm 7,7% thị phần dư nợ toàn địa bàn; năm 2011 tiếp tục đứng thứ 5, nhưng thị phần tụt xuống chiếm 5,9% thị phần dư nợ toàn địa bàn; đến năm 2012 quy mô dư nợ MB vẫn đứng thứ 5, tuy nhiên quy mô dư nợ có xu hướng giảm hơn so với năm trước và thị phần còn chiếm 5,3%.

Với cùng một môi trường cạnh tranh trên địa bàn tỉnh Phú Thọ, so với các Ngân hàng TM Quốc Doanh thì quy mô của MB CN Việt Trì còn thấp hơn, tuy nhiên so với các NHTM Cổ phần thì MB Việt Trì đứng đầu, điều đó chứng mình MB Việt Trì cũng đã có nhiều cố gắng và phát triển tốt. Tuy nhiên trong giai đoạn 2010 – 2012 hoạt động tín dụng đang có xu hướng giảm dần chứng tỏ chất lượng tín dụng của MB CN Việt Trì có xu hướng kém đi, một số khách hàng đã chuyển sang vay ở các NHTM khác, khả năng thu hút, tìm kiếm thêm khách hàng mới gặp nhiều

khó khăn, một mặt cũng do chính thị trường hiện tại thực sự khó khăn do vậy cũng

có nhiều đối tượng khách hàng không đủ chuẩn để vay vốn ngân hàng.

* Về kết cấu dư nợ (theo thời gian)

Bảng 2.6: Kết cấu dư nợ tại MB Việt Trì

Năm 2010 | Năm 2011 | Năm 2012 | Tổng dư nợ trên địa bàn | |

Tổng dư nợ | 1.002 | 876 | 822 | 15.602 |

+ Cho vay ngắn hạn | 701 | 626 | 616 | 13.506 |

+ Cho vay trung, dài hạn | 301 | 250 | 206 | 2.096 |

(Nguồn: KQHDKD Ngân hàng Quân Đội Chi Nhánh Việt Trì năm 2010, 2011, 2012)

Nhìn chung dư nợ ngắn hạn tại MB luôn chiếm tỷ trọng cao hơn so với trung

và dài hạn và cơ cấu như vậy là thực hiện theo định hướng của hệ thống MB.

Tuy nhiên, so với một địa bàn còn rất nhiều tiềm năng để khai thác như vậy mà tỷ lệ cho vay ngắn hạn chiếm 4,5%/Tổng dư ngắn hạn toàn địa bàn thì đánh giá là tương đối thấp và không đạt được như kỳ vọng kế hoạch đặt ra khoảng 7% - 8%. Với cho vay trung hạn chiếm 9,8% là tỷ lệ tương đối hợp lý và đạt theo kỳ vọng.

Như vậy, về qui mô dư nợ của MB Việt Trì đến năm 2012 là 822 tỷ đồng chiếm 5,3%/tổng dư nợ toàn địa bàn là đạt mức trung bình, qui mô dư nợ ngắn hạn chiếm 4,5%/tổng nợ ngắn hạn là còn thấp, hơn nữa thời gian gần đây dư nợ đang có xu hướng giảm chứng tỏ chất lượng tín dụng tại MB Việt Trì đang có xu hướng kém đi. Thời gian tới MB Việt Trì cần tìm ra giải pháp khắc phục để làm sao tăng trưởng được tín dụng trên một thị trường còn rất nhiều tiềm năng để khai thác

2.3.2. Chỉ tiêu tỷ lệ nợ xấu.

Tình hình nợ xấu của các tổ chức tín dụng trên địa bàn toàn tỉnh Phú Thọ nói chung và của MB Việt Trì nói riêng đang có xu hướng gia tăng năm sau cao hơn năm trước, cụ thể xem xét số liệu dưới đây:

Bảng 2.7: Nợ xấu của 14 chi nhánh Ngân hàng thương mại trên địa bàn tỉnh Phú Thọ.

Đơn vị: Tỷ đồng

TÊN NGÂN HÀNG | 2010 | 2011 | 2012 | |||

Nợ xấu | Tăng/giảm % so 2010 | Nợ xấu | Tăng/giảm % so 2011 | |||

1 | 2 | 3 | 4 | 5 | 6 | 7 |

1 | Vietinbank CN Phú Thọ | 4.9 | 7.6 | 55,1% | 13.2 | 73.7% |

2 | Vietinbank CN Đền Hùng | 3.6 | 7.5 | 108.3% | 13.2 | 76.0% |

3 | Vietinbank CN Hùng Vương | 8.9 | 16.4 | 84.3% | 21.5 | 31.1% |

4 | Vietinbank CT TX Phú Thọ | 20.3 | 78.8 | 288.2% | 77.2 | -2,0% |

5 | Agribank CN Phú Thọ | 66.9 | 75.5 | 12.9% | 85.2 | 12.8% |

6 | Bidv CN Phú Thọ | 12.2 | 17.5 | 43.1% | 22.5 | 28.6% |

7 | MB chi nhánh Việt Trì | 13.2 | 19.9 | 50,7% | 21.1 | 6,0% |

8 | MHB CN Phú Thọ | 6.1 | 8.3 | 36.1% | 13.2 | 59.0 |

9 | VIB CN Việt Trì | 0 | 5.8 | - | 30.1 | 419.0 |

10 | Maritime bank CN Việt Trì | 1.1 | 6.2 | 463.6% | 9.2 | 48.4 |

11 | Teckcombank CN Việt trì | 0.1 | 2.3 | 2200.0% | 2.3 | 0.0 |

12 | VPBank CN Việt Trì | 9.7 | 6 | -38.1% | 5.1 | -15.0 |

13 | Vietcombank CN Việt Trì | 0 | 5.6 | - | 24.1 | 330.4 |

14 | Sacombank CN Việt Trì | Chưa thành lập | 0 | 0 | 0 | 0 |

Cộng | 147.0 | 257.4 | 75,1% | 336.9 | 30,8% |

(Nguồn: Tổng hợp của NHNN Phú Thọ các năm 2010, 2011 và 2012)

Năm 2012 vừa qua tình hình kinh tế trong nước lạm phát xu hướng tăng cao, sự bất ổn của thị trường bất động sản cũng như thị trường chứng khoán, sự tăng trưởng nóng của tín dụng đã làm cho chất lượng tín dụng của các TCTD trên địa bàn tỉnh Phú Thọ ngày càng xấu đi. Hơn nữa về chính phía khách hàng, tình hình kinh tế khó khăn bất ổn, chi phí tăng cao, nguồn vốn thiếu hụt nhưng không được tài trợ hoặc tài trợ hạn chế, việc kinh doanh trở nên khó khăn và kém hiệu quả, khả

năng chi trả giảm, do vậy nợ vay có thể trở thành nợ khó đòi và thu hồi khó khăn hơn đối với các ngân hàng.

400

350

300

250

200

150

100

50

0

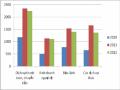

Tổng nợ xấu các Ngân hàng - tỉnh Phú Thọ

2010 2011 2012

Biểu đồ 2.6: Tổng nợ xấu 14 Ngân hàng trên địa bàn tỉnh Phú Thọ.

(Tỷ lệ nợ xấu được đánh giá bằng: nợ nhóm 3 + nhóm 4 + nhóm 5/ Tổng dư nợ cho

vay cùng thời điểm ).

Qua số liệu thu thập được cho thấy thực trạng nợ xấu của các ngân hàng thương mại trên đại bàn tỉnh Phú Thọ giai đoạn 2010 – 2012 đều có xu hướng tăng, năm 2010 nợ xấu là 147 tỷ đồng chiếm tỷ lệ nợ xấu /tổng dư nợ là 1,13%. Năm 2011 nợ xấu tăng mạnh 75%, tăng lên 257,4 tỷ đồng chiếm tỷ lệ nợ xấu/tổng dư nợ là 1,73%; tại thời điểm 31/12/2012 nợ xấu tiếp tục tăng lên 336,9 tỷ đồng và chiếm tỷ lệ nợ xấu/tổng dư nợ là 2,16%. MB chi nhánh Việt Trì cũng không tránh khỏi tình trạng trên. So với khối NH Quốc doanh thì MB có tỷ lệ nợ xấu tương đối thấp hơn, tuy nhiên so với khối NH Cổ phần thì MB CN Việt Trì có tỷ lệ nợ xấu tương đối cao hơn, do MB có mặt hoạt động trên địa bàn tỉnh Phú Thọ lâu hơn các Ngân Hàng Cổ phần khác, đến năm 2010 nợ xấu của MB CN Việt Trì là 13,2 tỷ với tỷ lệ nợ xấu/tổng dư nợ là 1,32%; sang năm 2011 nợ xấu tại MB CN Việt Trì tiếp tục tăng mạnh lên 19,9 tỷ đồng với tỷ lệ nợ xấu/tổng dư nợ là 2,27% và đến thời điểm 31/12/2012 các số liệu này là 21,1 tỷ đồng với tỷ lệ xấu/tổng dư nợ là 2,57% cao hơn so với tỷ lệ nợ xấu của toàn tỉnh.

Chi tiết nợ xấu tại MB CN Việt Trì còn được thể hiện qua chỉ tiêu Tỷ lệ nợ

xấu/Tổng dư nợ thể hiện ở bảng 2.7 dưới đây:

Bảng 2.8: Tỷ lệ nợ xấu trên tổng dư nợ của MB CN Việt Trì

Đơn vị: tỷ đồng

Năm 2010 | Năm 2011 | Năm 2012 | |

1. Dư nợ | 1.002 | 876 | 822 |

2. Nợ xấu | 13,2 | 19,9 | 21,1 |

Nhóm 3 | 1,5 | 3,2 | 2,1 |

Nhóm 4 | 5,6 | 7,4 | 8,5 |

Nhóm 5 | 6,1 | 9,3 | 10,5 |

Tỷ lệ nợ xấu / tổng dư nợ (%) | 1,32% | 2,27% | 2,57% |

(Nguồn Bảng cân đối tài khoản kế toán từ Năm 2010, 2011 và 2012)

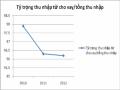

Tỷ lệ nợ xấu tại MB CN Việt Trì

Tỷ lệ nợ xấu tại MB CN Việt Trì

3

2.5

2

1.5

1

0.5

0

2010

2011

2012

Biểu đồ 2.7: Tỷ lệ nợ xấu qua các năm 2010, 2011 và 2012.

Nhìn vào Biểu đồ trên và chi tiết các nhóm nợ ta có thể thấy tỷ lệ nợ xấu của MB Chi nhánh Việt Trì nhìn chung đều có biến động tăng trong giai đoạn 2010 – 2012. Đặc biệt trong năm 2011 tốc độ nợ xấu tăng rất nhanh. Do tác động, ảnh hưởng của kinh tế thế giới, nền kinh tế trong nước gặp nhiều khó khăn, lạm phát

tăng cao, lãi suất cho vay tăng cao trung bình từ 19%/năm đến 21%/năm, làm cho nhiều khách hàng của Ngân hàng gặp khó khăn trong việc kinh doanh như trường hợp của Công ty trách nhiệm hữu hạn Thái Hà (Kinh doanh chè), Công ty trách nhiệm hữu hạn Thanh Nhàn…một số khách hàng cá nhân như: hộ kinh doanh của ông Vũ Văn Bình, Hoàng Xuân Chiều…từ đó ảnh hưởng đến việc trả lãi và gốc vốn vay, làm nợ xấu tăng nhanh trong khi Ngân hàng cũng gặp rất nhiều khó khăn trong việc tăng trưởng dư nợ, sự cạnh tranh giữa các tổ chức tín dụng ngày càng gay gắt. Ngoài nguyên nhân khách quan trên việc nợ xấu tăng nhanh còn do:

+ Chính sách kinh doanh không hợp lý: Chính sách tín dụng cho vay dựa trên tài sản thế chấp, giá trị tài sản thế thấp là căn cứ để xét duyệt mức cho vay, không coi trọng tính khả thi, hiệu quả của phương án. Dẫn đến khi phương án không hiệu quả, thua lỗ, phát sinh nợ xấu, phải xử lý tài sản nhưng việc xử lý tài sản thế chấp gặp nhiều khó khăn do việc bán tài sản đảm bảo phải qua nhiều thủ tục. (Trường hợp khách hàng Nguyễn Văn Luyện, Nguyễn Thị Vân).

+ Năng lực thẩm định của cán bộ còn nhiều hạn chế, một số dự án đầu tư không được thẩm định chính xác về năng lực vốn, nguồn lao động tại khu vực triển khai dự án, năng lực của chủ doanh nghiệp nên khi dự án hoàn thành không thể đi vào hoạt động, không thể trả nợ vay ngân hàng: Trường hợp công ty CP Bình Minh (Trạm Thản, Phù Ninh) dự án nhà máy chế biến chè được xây dựng (Trạm Thản, Phù Ninh) tại khu vực cách xa địa điểm cung cấp nguyên liệu (Đoan Hùng, Hạ Hòa), không chủ động về nguyên vật liệu, chủ đầu tư hoàn toàn chưa có kinh nghiệm, hiểu biết về lĩnh vực sản xuất chè, cùng với ảnh hưởng của biến động ngành chè năm 2010, 2011 dẫn đến ngay khi dự án đưa vào hoạt động đã thua lỗ phải ngừng hoạt động.

+ Không thực hiện nghiêm túc quy định kiểm tra trước trong và sau khi cho vay dẫn đến một số khách hàng sử dụng không đúng mục đích xin vay, đầu tư vào các lĩnh vực tiềm ẩn rủi ro, như trường hợp của Công ty TNHH Hoa Vinh, đầu tư vào lĩnh vực đóng tàu; khách hàng Tạ Văn Sang đầu tư vào dịch vụ cầm đồ; khách hàng Trần Xuân Hùng cho vay tín dụng đen….

Tóm lại, từ những phân tích ở trên có thể cho chúng ta thấy chất lượng tín dụng của MB Chi nhánh Việt Trì có xu hướng ngày càng tăng cao, do vậy thời gian tới MB CN Việt Trì cần có các biện pháp khắc phục và giảm thiểu rui ro ngay.

2.3.3. Chỉ tiêu vòng quay vốn tín dụng.

Bảng 2.9: Tình hình vòng quay vốn tín dụng của MB Việt Trì

Đơn vị: tỷ đồng

2010 | 2011 | 2012 | |

1- Doanh số thu nợ | 1.582 | 1.725 | 1.348 |

Cho vay ngắn hạn | 1.449 | 1.587 | 1.211 |

Cho vay trung, dài hạn | 133 | 138 | 137 |

2- Dư nợ bình quân | 897 | 910 | 849 |

Cho vay ngắn hạn | 630 | 635 | 621 |

Cho vay trung, dài hạn | 267 | 275 | 228 |

3- Vòng quay vốn (Doanh số thu nợ/ dư nợ bình quân ) | |||

Cho vay ngắn hạn | 2,3 | 2,5 | 1,95 |

Cho vay trung, dài hạn | 0,5 | 0,5 | 0,6 |

(Nguồn: Báo cáo kết quả kinh doanh 2010; 2011; 1012 của MB CN Việt Trì)

Có thể thấy doanh số thu nợ và dư nợ bình quân phản ánh tương xứng mức dư nợ giữa các loại cho vay. Doanh số thu nợ và dư nợ vay bình quân ngắn hạn đều chiếm tỷ trọng cao trong tổng doanh số.

Qua đây thể hiện rõ ràng hơn định hướng kinh doanh của MB CN Việt Trì là rất chú trọng vào các khoản vay ngắn hạn tuy nhiên đến năm 2012 vòng quay vốn chưa cao, nhưng cũng cho thấy việc xem xét để cho vay các khoản vay trung dài hạn là tương đối kỹ lưỡng nên vòng quay vốn trung hạn là khá tốt.

Qua chỉ tiêu vòng quay vốn tín dụng (Doanh số thu nợ/dư nợ bình quân) cho thấy trong năm 2011 tốc độ luân chuyển của vốn tín dụng ngắn hạn khá tốt, đạt 2,5

vòng/năm, tuy nhiên sang năm 2012 tốc độ đã chậm lại, chỉ đạt 1,95 vòng/năm. Trong khi tốc độ luân chuyển vốn tín dụng trung dài hạn khá ổn định, từ 0,5 vòng/năm của năm 2010 lên 0,6 vòng/năm của năm 2012. Như vậy trong cho vay ngắn hạn việc quản lý vốn vay có vấn đề, tốc độ thu hồi vốn chậm. Với đặc thù các khách hàng trên địa bàn đều là các đơn vị hoạt động thương mại và sản xuất công nghiệp trong các ngành như giấy, phân bón, may mặc, giầy da…. Vòng quay vốn lưu động bình quân từ 3 đến 4 vòng/năm, có những đơn vị thương mại vòng quay rất cao từ 4 đến 5 vòng/năm. Vậy vòng quay tín dụng ngắn hạn sẽ phải tương ứng với vòng quay vốn lưu động của doanh nghiệp.

Nguyên nhân: Do trong quá trình cho vay thông thường không bám sát tình hình hoạt động kinh doanh của đơn vị, các khoản vay ngắn hạn thường được xác định thời hạn cho vay thấp nhất là 6 tháng, khách hàng không thực hiện luân chuyển vốn qua tài khoản tại ngân hàng dẫn đến việc quản lý luồng tiền của khách hàng khó khăn. Đây là một nguy cơ tiềm ẩn tạo rủi ro trong công tác tín dụng. Khi khách hàng gặp khó khăn trong hoạt động kinh doanh, ngân hàng không thể nắm bắt kịp thời được tình hình để đưa ra các giải pháp thu hồi nợ.

Vấn đề đặt ra trong quá trình cho vay ngắn hạn cần phải kiểm soát được luồng tiền kinh doanh của khách hàng. Cần có cơ chế quản lý dòng tiền, yêu cầu khách hàng luân chuyển tiền doanh thu qua tài khoản tại MB CN Việt Trì. Đây là nhiệm vụ mà MB CN Việt Trì cần phải thực hiện để nâng cao chất lượng tín dụng nói chung, chất lượng tín dụng ngắn hạn nói riêng.

2.3.4. Chỉ tiêu thu nhập từ hoạt động cho vay.

Bảng 2.10: Thu nhập từ hoạt động cho vay của MB CN Việt Trì

Đơn vị: Tỷ đồng

Năm 2010 | Năm 2011 | Năm 2012 | |

1. Tổng thu nhập | 150,2 | 180,1 | 160,7 |

2. Thu nhập từ cho vay | 147,1 | 173,5 | 154,6 |

Tỷ trọng thu nhập từ cho vay trên tổng thu nhập (%). | 97,9% | 96,3% | 96,2% |