Mua hàng hoá, dịch vụ có thuế GTGT đươc khấu trừ bởi các tổ chức, cá nhân nước ngoài kinh doanh tại Việt Nam hoặc có thu nhập tại Việt Nam

Tất cả các hợp đồng cung cấp hàng hoá, dịch vụ ký kết với nhà thầu nước ngoài tại HLJOC đều chưa bao gồm thuế GTGT và thuế TNDN để đảm bảo rằng nhà thầu nước ngoài tránh rủi ro do thay đổi chính sách thuế và nhận đủ số tiền được ghi trên hợp đồng. Như vậy, Công ty phải tự khai, tự nộp thuế GTGT và thuế TNDN thay cho nhà thầu nước ngoài. Để xác định số thuế GTGT phải nộp, doanh thu tính thuế GTGT phải được quy đổi thành doanh thu có thuế GTGT trước khi tính thuế GTGT phải nộp theo Thông tư 60/2012/TT-BTC.

Thuế GTGT đầu vào của nhà thầu nước ngoài sẽ được kê khai để được khấu trừ ngay trong kỳ nộp tiền.

Hạch toán khi nhận hoá đơn

TK 8XXXX – Chi phí thu hồi | |

Nợ | TK 13302 – GTGT đầu vào nhà thầu nước ngoài |

Có | TK 30004 – Phải trả thuế nhà thầu |

Có | TK 30001 – Phải trả cho khách hàng |

Có thể bạn quan tâm!

-

Kế toán thuế giá trị gia tăng và thuế thu nhập doanh nghiệp của Công ty liên doanh điều hành Hoàng Long - 4

Kế toán thuế giá trị gia tăng và thuế thu nhập doanh nghiệp của Công ty liên doanh điều hành Hoàng Long - 4 -

Tổ Chức Sổ Sách Kế Toán Đối Với Thuế Gtgt Và Thuế Tndn

Tổ Chức Sổ Sách Kế Toán Đối Với Thuế Gtgt Và Thuế Tndn -

Kế Hoạch Về Hành Chính, Nguồn Nhân Lực, Công Nghệ Thông Tin

Kế Hoạch Về Hành Chính, Nguồn Nhân Lực, Công Nghệ Thông Tin -

Minh Hoạ Hạch Toán Dựa Vào Bảng Kê Khai Nộp Thuế

Minh Hoạ Hạch Toán Dựa Vào Bảng Kê Khai Nộp Thuế -

Quy Định Về Thuế Tại Công Ty Liên Doanh Điều Hành Hoàng Long

Quy Định Về Thuế Tại Công Ty Liên Doanh Điều Hành Hoàng Long -

Kế toán thuế giá trị gia tăng và thuế thu nhập doanh nghiệp của Công ty liên doanh điều hành Hoàng Long - 10

Kế toán thuế giá trị gia tăng và thuế thu nhập doanh nghiệp của Công ty liên doanh điều hành Hoàng Long - 10

Xem toàn bộ 90 trang tài liệu này.

Hạch toán khi thanh toán cho khách hàng

TK 30001 – Phải trả cho khách hàng | |

Có | TK 11212 – Tài khoản ngân hàng |

Hạch toán khi nộp thuế GTGT nhà thầu nước ngoài

TK 30004 – Phải trả cho khách hàng | |

Có | TK 11212 – Tài khoản ngân hàng |

Ví dụ:

Công ty trả hoá đơn dịch vụ tư vấn có thuế suất GTGT 10%, tỷ lệ thuế TNDN tính trên doanh thu tính thuế 5%, tỷ lệ GTGT tính trên doanh thu tính thuế 50%. Giả sử chi phí trả cho nhà thầu nước ngoài (net) là 50.000 USD, kế toán Công ty hoạch toán như sau:

Thuế GTGT đầu vào Công ty phải trả thay cho nhà thầu nước ngoài:

50.000 D

![]()

1-5%x 1-(50% x 10%)

50% x 10%

38

= 2.770,.08 USD

Ghi nhận hoá đơn

TK 85201 – Chi phí tư vấn | 50.000 USD | |

Nợ | TK 13302 – GTGT đầu vào nhà thầu nước ngoài | 2,770,08 USD |

Có | TK 30004 – Phải trả cho khách hàng | 2,770,08 USD |

Có | TK 30001 – Phải trả cho khách hàng | 50.000 USD |

Ghi nhận thanh toán cho khách hàng

TK 30001 – Phải trả cho khách hàng | 50.000 USD | |

Có | TK 11212 – Tài khoản ngân hàng | 50.000 USD |

Ghi nhận nộp thuế GTGT nhà thầu nước ngoài

TK 30004 – Phải trả cho khách hàng | 2.770,08 USD | |

Có | TK 11212 – Tài khoản ngân hàng | 2.770,.8 USD |

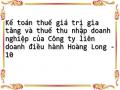

2.3.2.3. Phân bổ thuế GTGT được khấu trừ, hoàn thuế

Do dầu thô có thể được xuất khẩu ra nước ngoài hoặc bán nội địa cho nhà máy lọc hoá dầu Bình Sơn nên Thuế GTGT đầu vào sẽ được khấu trừ theo nguyên tắc như sau:

Tỷ lệ thuế GTGT đầu vào được khấu trừ =

Doanh thu bán ra chịu thuế trong kỳ Tổng doanh thu ra trong kỳ

Tỷ lệ thuế GTGT sẽ được quyết toán hàng năm dựa trên tổng doanh thu hàng hoá, dịch vụ bán ra trong năm và doanh thu hàng hoá, dịch vụ bán ra chịu thuế trong năm.

Ví dụ: Tỷ lệ thuế GTGT đầu vào trong tháng 04/2014 là 32,630%, được thể hiện trong Bảng phân bổ thuế GTGT trong tháng 04/2014

Hình 2.4: Bảng phân bổ thuế GTGT của hàng hoá dịch vụ được khấu trừ trong tháng

04/2014

2.3.3. Kế toán thuế GTGT đầu ra:

2.3.3.1. Tài khoản thuế GTGT đầu ra:

HLJOC không thực hiện ghi chép kế toán, báo cáo các khoản doanh thu phát sinh từ bán dầu khí, do đó HLJOC cũng không thực hiện ghi chép GTGT đầu ra phát sinh từ bán dầu khí mà chỉ theo dòi, đại diện kê khai cho các Bên Nhà thầu (được trình bày rò hơn trong phần kê khai thuế GTGT). Kế toán chỉ thực hiện ghi chép kế toán GTGT đầu ra đối với các doanh thu phát sinh tại Nhà điều hành. Tuy nhiên, HLJOC với tư cách Nhà điều hành là một tổ chức phi lợi nhuận nên Công ty cũng không không hạch toán doanh thu phát sinh tại Nhà điều hành vào tài khoản doanh thu.

2.3.3.2. Các nghiệp vụ phát sinh:

Doanh thu phát sinh tại Nhà điều hành, bao gồm các nghiệp vụ sau:

GTGT đầu ra phát sinh đối với các khoản doanh thu từ việc bán nguyên vật liệu dư thừa hoặc vật tư hư hỏng, đã qua sử dụng không còn nhu cầu sử dụng nữa.

Nếu thanh lý không phát sinh lãi lỗ từ việc bán vật tư

TK 11211 – Ngân hàng | |

Có | TK 30008 – GTGT đầu ra |

Có | TK 15201 – Vật tư nhập kho |

Nếu thanh lý và phát sinh lỗ từ việc bán vật tư. Theo quy định của HĐDK thì các khoản phát sinh lỗ do bán vật tư được Hạch toán ghi tăng chi phí được thu hồi.

TK 11211 – Ngân hàng | |

Nợ | TK 82901 – Chi phí được thu hối từ lỗ do thanh lý vật tư |

Có | TK 30008 – GTGT đầu ra |

Có | TK 15201 – Vật tư nhập kho |

Nếu thanh lý và phát sinh lãi từ việc bán vật tư. Theo quy định của HĐDK thì các khoản phát sinh lỗ do bán vật tư được Hạch toán ghi giảm chi phí được thu hồi.

TK 11211 – Ngân hàng | |

Có | TK 82901 – Chi phí được thu hồi từ lãi do thanh lý vật tư |

Có | TK 30008 – GTGT đầu ra |

Có | TK 15201 – Vật tư nhập kho |

Nếu các vật tư này đã được thu hồi (vật tư chuyển quyền sở hữu từ Nhà điều hành sang PetroVietnam), HLJOC sẽ chuyển số tiền không bao gồm GTGT đầu ra cho PetroVietnam và giữ tiền GTGT đầu ra lại để tiến hành kê khai và nộp thuế GTGT đầu ra.

GTGT đầu ra phát sinh do chia sẻ chi phí. Trong hoạt động thăm dò, khai thác dầu khí ngoài khơi, rất nhiều Nhà điều hành cùng dùng chung dịch vụ của một số nhà cung cấp dịch như giàn khoan, tàu dịch vụ, máy bay. Đây cũng là chủ trương của PetroVietnam gần đây nhằm tiết kiệm chi phí phát sinh ở các Nhà điều hành mà trong đó PVEP đều có vốn góp đại diện cho nước chủ nhà. Chẳng hạn, HLJOC thuê máy bay hay tàu dịch vụ hàng tháng nhưng không sử dụng hết các ngày trong tháng và cho các Nhà điều hành khác thuê lại hay sử dụng chung trong cùng một chuyến bay. Do đặc thù của Nhà điều hành là một thực thế phi lợi nhuận, nên đây thực chất là hoạt động thu hộ, chi hộ. Và để thu tiền từ các Nhà điều hành khác, HLJOC phải phát hành hoá đơn GTGT. Khi đó, nghiệp vụ kế toán sẽ như sau:

- Nếu khi thanh toán hoá đơn HLJOC đã xác định được chi phí chia sẻ cho từng Nhà điều hành và đưa vào các khoản phải thu, khi nhận tiền từ các Nhà điều hành khác

TK 11211 – Ngân hàng | |

Có | TK 30008 – GTGT đầu ra |

Có | TK 13101 – Phải thu của khách hàng |

- Nếu khi thanh toán hoá đơn HLJOC chưa xác định được chi phí chia sẻ cho từng Nhà điều hành và đã đưa vào chi phí, khi nhận tiền từ các Nhà điều hành khác

TK 11211 – Ngân hàng | |

Có | TK 30008 – GTGT đầu ra |

Có | TK 8XXXX – Chi phí được thu hồi |

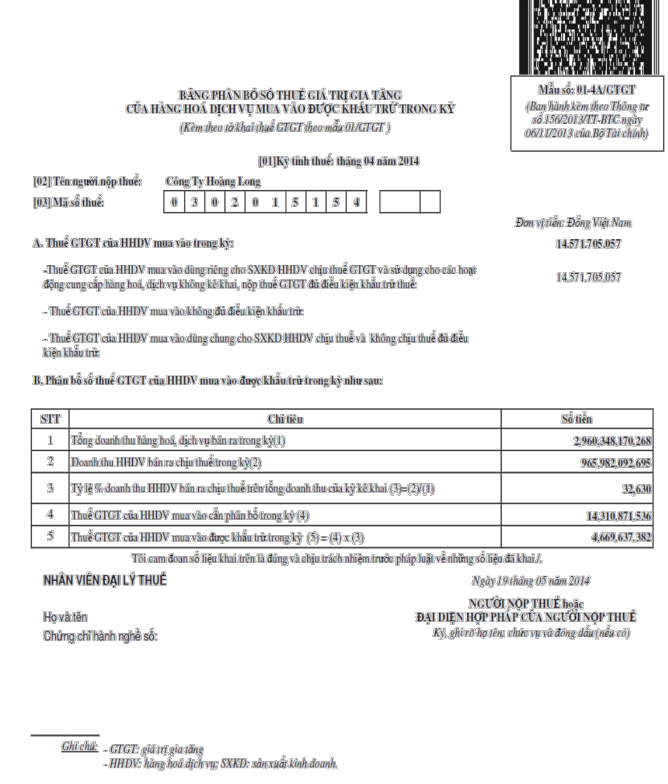

GTGT đầu ra phát sinh do chia sẻ chi phí với Công ty Thăng Long.

Trong quá trình HLOC và Công ty Thăng Long (TLJOC), Nhà điều hành lô 15-2/01 như trình bày trong phần giới thiệu chung của Công ty, tiến hành các chương trình phát triển mỏ của mình, sau khi xem xét các yếu tố (địa lý, sản lượng ước tính…), Tập đoàn Dầu khí Việt Nam và các đối tác nhận thấy rằng, nếu TLJOC liên kết với HLJOC trong quá trình khai thác thì TLJOC tiết kiệm được một khoản chi phí đáng kể và Chính phủ có được lợi ích cao nhất từ việc kết nối này.

Việc kết nối này được thể hiện thay vì TLJOC tự thuê tàu chứa, xử lý dầu thô (FPSO) và các thiết bị phụ trợ của mình để chứa và xử lý dầu từ mỏ Hải Sư Trắng/Hải Sư Đen, dầu thô từ hai mỏ này của TLJOC sẽ được kết nối với giàn H1 (H1-WHP) của HLJOC

rồi từ đó sẽ được xử lý và chứa chung với tàu chứa dầu (FPSO) với HLJOC trước khi xuất bán.

Do HLJOC là đơn vị trực tiếp ký kết Hợp đồng thuê tàu chứa dầu FPSO và dịch vụ vận hành tàu chứa dầu FPSO và dịch vụ vận hành tàu chứa dầu trước khi Thoả thuận hợp tác giữa hai Công ty được ký kết do đó HLJOC phải trực tiếp đứng ra thanh toán các chi phí cho nhà thầu cho thuê tàu chứa dầu và nhà thầu vận hành tàu sau đó TLJOC sẽ hoàn trả lại cho HLJOC phần chi phí mà TLJOC phải gánh chịu theo Thoả thuận đã được ký kết.

Việc thanh toán trên đây là giao dịch thu hộ, chi hộ giữa HLJOC và TLJOC, không phát sinh doanh thu, lợi nhuận cũng như GTGT. Giao dịch này là giao dịch dài hạn theo suốt đời mỏ của HLJOC và TLJOC. Do vậy, HLJOC sẽ xuất hoá đơn không chịu thuế GTGT cho TLJOC cho phần chi phí chia sẻ này theo hướng dẫn của Bộ Tài chính.

Hình 2.5. Chi phí chia sẻ giữa HLJOC và TLJOC

Nguồn: Công văn số 9968/BTC-TCT

HLJOC chỉ hạch toán phải thu (bao gồm cả VAT nếu có) đối với các chi phí chia sẻ với TLJOC theo Thoả thuận hợp tác này.

Thuế GTGT đầu ra phát sinh tại Nhà điều hành và thuế GTGT đầu ra doanh thu từ bán dầu khí (nếu có doanh thu từ bán nội địa) sẽ được tập hợp kê khai hàng tháng cùng với GTGT đầu vào và sẽ được trình rò hơn trong phần kê khai thuế GTGT

2.3.4. Hoàn thuế GTGT

Nếu tỷ lệ khấu trừ 100% và thuế GTGT đầu vào lớn hơn thuế GTGT đầu ra. Trường hợp này xảy ra khi Nhà điều hành trong giai đoạn tham dò, phát triển chưa có doanh thu

TK 13302 – GTGT đầu vào nhà thầu nước ngoài |

TK 33008 – Thuế GTGT đầu vào (không bao gồm thuế GTGT được nêu ở mục III.3 trong HĐDK) |

TK 11212 – Ngân hàng |

Nếu tỷ lệ khấu trừ 100% và thuế GTGT đầu ra lớn hơn thuế GTGT đầu vào. Trường hợp này xảy ra khi Nhà điều hành trong giai đoạn khai thác và toàn bộ doanh thu bán trong nước. Không hạch toán thanh toán ở HLJOC vì Nhà thầu tư phải đóng phần chênh lệch giữa thuế GTGT ra và thuế GTGT đầu vào.

TK 13302 – GTGT đầu vào nhà thầu nước ngoài |

TK 33008 – Thuế GTGT đầu vào (không bao gồm thuế GTGT được nêu ở mục III.3 trong HĐDK) |

TK 46XXX – Thuế GTGT đầu vào được khấu trừ |

TK 46XXX phản ánh số tiền thuế GTGT đầu ra từ doanh thu bán dầu khí (trách nhiệm đóng thuế của Nhà thầu) được khấu trừ từ thuế GTGT đầu vào phát sinh tại Nhà điều hành.

Nếu tỷ lệ khấu trừ nhỏ 100% và thuế GTGT đầu ra lớn hơn thuế GTGT đầu vào. Trường hợp này xảy ra khi Nhà điều hành trong giai đoạn khai thác và toàn bộ doanh thu bán trong nước. Không hạch toán thanh toán ở HLJOC vì Nhà thầu tư phải đóng phần chênh lệch giữa thuế GTGT ra và thuế GTGT đầu vào.

TK 13302 – GTGT đầu vào nhà thầu nước ngoài |

TK 8XXXX – Chi phí được thu hồi |

TK 46XXX – Thuế GTGT đầu vào được khấu trừ |

TK 33008 – Thuế GTGT đầu vào (không bao gồm thuế

Phẩn thuế GTGT không được khấu trừ đưa vào chi phí thu hồi theo quy định HĐDK.

2.3.5. Báo cáo thuế GTGT thực tế tại công ty.

Thuế GTGT được kê khai, nộp trước ngày 20 hàng tháng theo mẫu điện tử được quy định tại Thông tư 156/2013/TT-BTC, cụ thể như sau:

Tờ khai thuế GTGT (xem hình minh hoạ ở dưới)

Tờ khai thuế nhà thầu nước ngoài (xem hình minh hoạ ở dưới)

Sau đây chúng ta cùng phân tích tờ kê khai thuế GTGT tháng 04/2014 và tờ khai thuế nhà thầu nước ngoài tháng 03/2014.

2.523.467.115 đ | |

- Tổng số thuế GTGT đầu vào của thuế nhà thầu nước ngoài đã khai và nộp tháng 03/2014 được kê khai để khấu trừ trong tháng 04/2014 | 2.114.853.069 đ |

- Chênh lệch giữa số nộp trong tháng 03/2014 và số kê khai trong tháng 04/2014 | 408.614.086 đ |

Bảng 2.4. Chênh lệch thuế GTGT đầu vào của thuế nhà thầu nước ngoài

Trong tháng 03/2014 HLJOC phải khai và nộp thuế GTGT đầu ra của thuế nhà thầu nước ngoài bao gồm phần thuế của HLJOC và nộp thay cho TLJOC như hướng dẩn của Bộ Tài chính đối với phần chia sẻ chi phí với TLJOC như trình bày trên. Vì vậy, thực tế phần thuế GTGT đầu vào mà HLJOC có thể khấu trừ được đưa vào bảng kê khai tháng 04/2014 là 2.114.853.069 đ và phần chênh lệch 408.614.086 đ sẽ được hoàn trả bởi TLJOC.

92.274.049.301 đ | |

- Thuế GTGT phải nộp thông báo cho các Nhà thầu (xem hình minh hoạ ở dưới) | 91.928.572.013 đ |

- Chêch lệch thuế GTGT phải nộp trên tờ khai và thông báo cho Nhà thầu | 345.477.288 đ |

Bảng 2.5. Thuế GTGT phải nộp trong tháng 04/2014