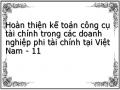

Bảng 3.5 Thống kê mô tả

Mean | Median | Maximum | Minimum | Std Deviation | |

DQ | 0.3349 | 0.2857 | 0.8140 | 0.570 | 0.1760 |

Size | 12.11 | 12.02 | 0.71 | 10.94 | 0.6 |

PTA | 0.11 | 0.08 | 13.49 | -0.55 | 0.12 |

PE | 42.86 | 6.36 | 0.44 | -110.7 | 275.14 |

DTA | 0.47 | 0.45 | 3211.6 | 4.61 | 0.38 |

Audit | 0.37 | 1 | 1 | 0 | 0.48 |

Yrafter | 0.67 | 1 | 1 | 0 | 0.47 |

Có thể bạn quan tâm!

-

Mối Quan Hệ Giữa Kế Toán Công Cụ Tài Chính Với Quản Trị Rủi Ro Tài Chính Trong Các Doanh Nghiệp Phi Tài Chính Tại Việt Nam

Mối Quan Hệ Giữa Kế Toán Công Cụ Tài Chính Với Quản Trị Rủi Ro Tài Chính Trong Các Doanh Nghiệp Phi Tài Chính Tại Việt Nam -

Thực Trạng Nhận Diện Công Cụ Tài Chính Phái Sinh

Thực Trạng Nhận Diện Công Cụ Tài Chính Phái Sinh -

Đo Lường Sau Ghi Nhận Ban Đầu Nợ Phải Trả Tài Chính

Đo Lường Sau Ghi Nhận Ban Đầu Nợ Phải Trả Tài Chính -

Nguyên Nhân Dẫn Đến Những Tồn Tại Trong Kế Toán Công Cụ Tài Chính Trong Các Doanh Nghiệp Phi Tài Chính Tại Việt Nam

Nguyên Nhân Dẫn Đến Những Tồn Tại Trong Kế Toán Công Cụ Tài Chính Trong Các Doanh Nghiệp Phi Tài Chính Tại Việt Nam -

Sự Cần Thiết Và Yêu Cầu Hoàn Thiện Kế Toán Công Cụ Tài Chính Trong Các Doanh Nghiệp Phi Tài Chính Tại Việt Nam

Sự Cần Thiết Và Yêu Cầu Hoàn Thiện Kế Toán Công Cụ Tài Chính Trong Các Doanh Nghiệp Phi Tài Chính Tại Việt Nam -

Đo Lường Giá Trị Tài Sản Tài Chính

Đo Lường Giá Trị Tài Sản Tài Chính

Xem toàn bộ 299 trang tài liệu này.

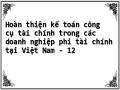

Bảng 3.6 báo cáo ma trận tương quan Pearson cho các biến phụ thuộc và độc lập. Mức độ trình bày và công bố thông tin về công cụ tài chính (DQ), quy mô của doanh nghiệp(Size), lợi nhuận trên tổng tài sản (PTA), giá trên thu nhập của cổ phiếu (PE), nợ trên tổng tài sản (DTA) có mối quan hệ tương quan với ít nhất một biến, Tuy nhiên, hệ số cao nhất được ghi nhận là hệ số tương quan giữa DQ và Yrafter(năm áp dụng thông tư 210/2009) là 0.233

Bảng 3.6 Báo cáo ma trận tương quan Pearson

DQ | Size | PTA | PE | DTA | Audit | Yrafter | |

DQ | 1 | ||||||

Size | 0.07 | 1 | |||||

PTA | 0.17 | -0.02 | 1 | ||||

PE | -0.11 | 0.02 | -0.12 | 1 | |||

DTA | -0.11 | 0.156 | -0.27 | 0.06 | 1 | ||

Audit | 0.12 | 0.539 | -0.01 | 0.09 | 0.12 | 1 | |

Yrafter | 0.233 | 0.08 | -0.12 | 0.09 | 0.09 | 0.04 | 1 |

*correlation is significant at the 0.05 level (2-tailed)

** correlation is significant at the 0.01 level (2-tailed)

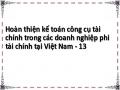

Bảng 3.7 trình bày kết quả phân tích hồi quy của mối tương quan giữa mức độ trình bày và công bố thông tin với đặc điểm của doanh nghiệp.

Qua nghiên cứu, luận án chỉ ra rằng quy mô của các doanh nghiệp, kết quả kinh doanh, doanh nghiệp kiểm toán có liên quan đáng kể tới mức độ trình bày và công bố thông tin về công cụ tài chính tại p < 0,001.

Khác với dự đoán tại giả thuyết số 1, điều tra cho thấy kết quả ngược lại, quy mô của doanh nghiệp(Size) tỷ lệ nghịch với mức độ trình bày và công bố thông tin về công cụ tài chính, có nghĩa là các doanh nghiệp nhỏ thường có xu hướng công bố nhiều thông tin về công cụ tài chính hơn so với các doanh nghiệp nhỏ. Điều này trái ngược với quan điểm của Wallace and Naser (1995), Hassan (2006, 2007), Lopes and Rordigues (2007). Điều này có thể do doanh nghiệp nhỏ cần công bố thông tin nhiều hơn để tạo độ tin cậy, xây dựng uy tín của doanh nghiệp để từ đó dễ dàng tiếp cận vốn từ các đối tác đầu tư.

Bảng 3.7 Kết quả hồi quy tương quan

Coefficient | Std. Error | T-Statistic | |

Constant | 0.15 | 3.12 | |

Size | -0.45 | 0.01 | -0.81 |

PTA | 0.01 | 0.05 | 0.21 |

PE | 0.05 | 0 | 1.12 |

DTA | 0.03 | 0.02 | 0.65 |

Audit | 0.08 | 0.01 | 1.68 |

Yrafter | 0.19 | 0.01 | 15.27 |

R2 0.277 F-statistic 0.568

Bảng 3.7 trình bày kết quả phân tích hồi quy của mối quan hệ tương quan giữa chất lượng thông tin được công bố và đặc điểm của doanh nghiệp. Qua kết quả tính toán cho thấy uy tín của doanh nghiệp kiểm toán(Audit), Giá thị trường trên thu nhập của cổ phiếu (PE) có liên quan đáng kể tới chất lượng thông tin về công cụ tài chính được công bố tại p< 0.001. Như dự đoán ban đầu tại giả thuyết 3, uy tín, quy mô của doanh nghiệp kiểm toán ảnh hưởng tích cực tới mức độ trình bày và cung cấp thông tin về công cụ tài chính .

Giả thuyết số 2 về mối quan hệ giữa mức độ trình bày và công bố thông tin về công cụ tài chính có mối quan hệ với kết quả kinh doanh của doanh nghiệp được khẳng định là đúng qua kết quả tại Bảng số 3.7. Theo đó mức độ trình bày và công bố thông tin về công cụ tài chính có mối quan hệ mật thiết, tỷ lệ thuận với lãi trên tổng tài sản (PTA), giá thị trường trên thu nhập của cổ phiếu (PE).

Tuy nhiên, kết quả tại Bảng 3.7 cũng cho thấy giả thuyết 1 không được chấp nhận, có mối quan hệ tỷ lệ nghịch giữa quy mô của doanh nghiệp với mức độ trình bày và cung cấp thông tin về công cụ tài chính. Trong nghiên cứu này đã chỉ ra doanh nghiệp có quy mô nhỏ thường có xu hướng công bố nhiều thông tin chất lượng để từ đó xây dựng vị thế của doanh nghiệp mình. Đồng thời nghiên cứu cũng chỉ ra rằng doanh nghiệp có chỉ số nợ trên tổng tài sản cao (DTA) có xu hướng trình bày và công bố thông tin về công cụ tài chính với mức độ cao hơn các doanh nghiệp khác. Điều này phù hợp với các nghiên cứu của Ahmed and Courtis (1999), Malone (1993), Hassan (2006-2007).

Năm tài chính có thể gây ảnh hưởng lớn đến chất lượng thông tin được công bố. Vì vậy tác giả đã mở rộng các kết quả trên bằng cách thêm biến về năm tài chính (Yrafter) để đại diện cho năm trước và sau khi TT 210/2009 có hiệu lực. Kết quả nghiên cứu cho thấy biến Yrafter có ảnh hưởng lớn đến chất lượng thông tin được công bố với hệ số 0.19. Điều đó cho thấy năm 2011 khi TT 210/2009 có hiệu lực thì mức độ trình bày và cung cấp thông tin về công cụ tài chính trên Báo cáo tài chính năm 2011, 2012 đã được cải thiện đáng kể.

3.3 Đánh giá thực trạng kế toán công cụ tài chính trong các doanh nghiệp phi tài chính tại Việt Nam

3.3.1 Nhận diện và phân loại công cụ tài chính

3.3.1.1 Nhận diện và phân loại công cụ tài chính cơ sở

Tài sản tài chính là tiền, công cụ vốn chủ sở hữu của doanh nghiệp khác, quyền theo hợp đồng được nhận tiền hoặc tài sản tài chính hoặc quyền theo hợp đồng được trao đổi tài sản tài chính, nợ phải trả tài chính trong điều kiện có lợi cho đơn vị mình. Như vậy trong các doanh nghiệp phi tài chính tại Việt Nam đều nhận

diện tiền mặt, tiền gửi, tiền đang chuyển dưới dạng tiền Việt Nam, ngoại tệ, vàng bạc, chứng khoán đầu tư là tài sản tài chính nhưng ít doanh nghiệp cho rằng các khoản ứng trước cho người bán, phải thu nội bộ, ký cược ký quỹ là tài sản tài chính. 73% người được hỏi lựa chọn phân loại tài sản tài chính theo : tài sản ngắn hạn,

tài sản dài hạn. Như vậy rất ít doanh nghiệp, cá nhân nhận thức được cần phân loại tài sản tài chính theo mục đích sử dụng để từ đó có phương pháp đo lường phù hợp.

Đồng thời 84% người được hỏi lựa chọn phân loại Nợ tài chính theo : Nợ ngắn hạn, Nợ dài hạn. Điều này chứng minh doanh nghiệp, cá nhân vẫn chưa nhận thức được việc phân loại Nợ tài chính theo 2 phương pháp đo lường là: giá trị hợp lý và giá trị phân bổ.

Do vậy cần có những giải pháp nhằm nâng cao nhận thức của người làm kế toán đối với việc nhận diện, phân loại công cụ tài chính.

3.3.1.2 Nhận diện và phân loại công cụ tài chính phái sinh

Qua khảo sát doanh nghiệp cho thấy, công cụ tài chính phái sinh đã được doanh nghiệp biết tới và đang tìm cách sử dụng nó cho hoạt động phòng ngừa rủi ro hoặc bảo toàn lợi nhuận, tìm kiếm lợi nhuận cho doanh nghiệp

3.3.2 Đo lường công cụ tài chính

3.3.2.1 Đo lường công cụ tài chính cơ sở

Theo số liệu khảo sát, 100% doanh nghiệp sử dụng giá gốc để đo lường ban đầu công cụ tài chính cơ sở; gần 80% doanh nghiệp được khảo sát sử dụng giá gốc để đo lường sau ghi nhận ban đầu đối với công cụ tài chính cơ sở, 20% doanh nghiệp còn lại sử dụng giá hợp lý- theo cách hiểu của doanh nghiệp đó chính là phần chênh lệch giữa giá ghi sổ trừ đi số dự phòng giảm giá tài sản tài chính. 100% các doanh nghiệp không sử dụng giá niêm yết trên Sở giao dịch chứng khoán TP HCM, Sở giao dịch chứng khoán Hà Nội ngày cuối năm để xác định giá trị chứng khoán đầu tư được niêm yết. Đây là số liệu sẵn có trên thị trường để xác định giá trị hợp lý cổ phiếu, trái phiếu đã niêm yết nhưng các doanh nghiệp chưa sử dụng vì chưa có văn bản pháp lý của Nhà nước cho phép điều này. Các doanh nghiệp vẫn

phải ghi giá trị chứng khoán có giá niêm yết theo giá gốc. Điều này làm cho số liệu về công cụ tài chính trên báo cáo không đem lại thông tin hữu ích cho người sử dụng thông tin. Do vậy cần nghiên cứu và sớm ban hành các văn bản hướng dẫn đo lường giá trị hợp lý công cụ tài chính. Sử dụng giá trị hợp lý sẽ phản ánh sát sao biến động của thị trường về các công cụ tài chính, giúp cho người sử dụng báo cáo tài chính có được thông tin tài chính hiệu quả hơn.

3.3.2.2 Đo lường công cụ tài chính phái sinh

Công cụ tài chính phái sinh được sử dụng để phòng ngừa rủi ro hoặc để kinh doanh, do vậy cần đo lường công cụ tài chính phái sinh theo giá trị hợp lý.

3.3.3 Ghi nhận công cụ tài chính

3.3.3.1 Ghi nhận công cụ tài chính cơ sở

Hầu hết các doanh nghiệp khảo sát đều sử dụng ngày giao dịch để ghi nhận ban đầu công cụ tài chính, tuy nhiên cơ quan ban hành chế độ cần nêu rõ nguyên tắc này trong các văn bản pháp quy để có sự thống nhất.

Qua điều tra và phỏng vấn sâu doanh nghiệp cho thấy một thực trạng kế toán tiền ngoại tệ với 3 cách xử lý khác nhau: Theo VAS10 “Ảnh hưởng của việc thay đổi tỷ giá hối đoái”; Theo Thông tư 201/2009/TT- BTC do Bộ Tài chính ban hành ngày 15/10/2009; Theo thông tư 179/2012/TT-BTC ban hành 24/10/2012 (Xem phụ lục 3. So sánh VAS 10; TT 201/2009/TT-BTC; TT 179/2012/TT-BTC về việc kế toán chênh lệch tỷ giá)

Tại hầu hết các doanh nghiệp được phỏng vấn sâu đều lựa chọn kế toán ngoại tệ theo Thông tư 201/2009/TT-BTC như: Công ty Cổ phần Kinh Đô, Công ty CP FPT, Cty CP CMC áp dụng cho năm tài chính 2010, 2011. Từ năm 2012 trở đi các doanh nghiệp này áp dụng Thông tư 179/2012/TT-BTC.

Một số doanh nghiệp kế toán theo VAS 10 như: Công ty CP dịch vụ du lịch Hội An, Công ty cổ phần tập đoàn Hapaco.

Thực trạng hiện nay là các doanh nghiệp phi tài chính ghi nhận ban đầu tất cả tài sản tài chính theo giá gốc kể cả khoản đầu tư vì mục đích kinh doanh trong ngắn hạn. Khoản đầu tư tìm kiếm lợi nhuận trong ngắn hạn cần thiết phải ghi nhận theo

giá trị hợp lý, phần chênh lệch giữa giá trị hợp lý và giá giao dịch được ghi nhận ngay vào thu chi tài chính trong kỳ, tuy nhiên chưa doanh nghiệp nào làm điều này. Đồng thời các chi phí giao dịch gắn liền với chứng khoán đầu tư vì mục đích kinh doanh này cần ghi nhận vào thu chi tài chính trong kỳ.

Việc ghi nhận ban đầu trái phiếu chuyển đổi có sự không thống nhất khi 43% doanh nghiệp lựa chọn ghi vào cả 2 mục nợ phải trả và vốn chủ sở hữu, trong khi đó có 27% doanh nghiệp được khảo sát ghi trái phiếu chuyển đổi vào mục nợ phải trả. Điều này cho thấy sự lúng túng của doanh nghiệp khi chưa có văn bản hướng dẫn việc ghi nhận trái phiếu chuyển đổi.

Đối với cổ phiếu ưu đãi cũng có tình trạng tương tự, 59% doanh nghiệp lựa chọn ghi nhận ban đầu cổ phiếu ưu đãi vào mục vốn chủ sở hữu, 29% doanh nghiệp không đưa ra được câu trả lời. Do vậy cần chỉ rõ để doanh nghiệp nhận thấy cổ phiếu ưu đãi có thể ghi nhận vào cả 2 mục nợ phải trả hoặc vốn chủ sở hữu căn cứ vào bản chất của cổ phiếu ưu đãi này.

Tại thời điểm lập báo cáo, tài sản tài chính cần đo lường lại giá trị và phần chênh lệch với giá đã ghi sổ kế toán được ghi nhận vào các mục như sau:

Hiện nay đối với khoản đầu tư chứng khoán và các khoản đầu tư khác, tăng giá trị thì doanh nghiệp không ghi nhận phần giá trị tăng thêm này. Do vậy cần phải cho phép ghi nhận giá trị tăng thêm của chứng khoán đầu tư kinh doanh có giá niêm yết công khai vì khi đó giá trị hợp lý của chứng khoán kinh doanh rất rõ ràng, hữu ích và phản ánh chính xác cung cầu thị trường nhất.

Nếu chứng khoán đầu tư và các khoản đầu tư giảm giá trị thì các doanh nghiệp được phép lập dự phòng, tăng hoặc giảm số dư tài khoản dự phòng được kế toán vào chi phí tài chính trên báo cáo kết quả kinh doanh. Tuy nhiên, có khoản đầu tư chiến lược vào đối tác, không vì mục đích kinh doanh ngắn hạn thì khoản chênh lệch giá trị này cần phải ghi nhận riêng trên TK Chênh lệch đánh giá lại tài sản (thuộc mục Vốn chủ sở hữu, chứ không đưa ngay vào thu chi trong kỳ). Đến khi kết thúc khoản đầu tư chiến lược, tổng kết toàn bộ sự thay đổi giá trị khoản đầu tư trên TK Chênh lệch đánh giá lại tài sản để kết chuyển vào thu chi tài chính

trong kỳ. Việc kế toán như vậy sẽ đúng với bản chất của nghiệp vụ là đầu tư chiến lược, lâu dài chứ không vì mục đích tìm kiếm lợi nhuận trong ngắn hạn, đồng thời không làm ảnh hưởng đến lãi lỗ trong kỳ.

Hiện nay khi lập báo cáo, doanh nghiệp trình bày khoản phải thu theo giá gốc. Dự phòng nợ phải thu khó đòi được kế toán vào chi phí quản lý doanh nghiệp. Tuy nhiên khoản phải thu khách hàng là một công cụ tài chính nên việc tăng giảm giá trị một công cụ tài chính phải được ghi vào thu chi tài chính. Do vậy cần phải kế toán phần chênh lệch giữa giá trị phân bổ với giá ghi sổ khoản phải thu khách hàng vào thu chi tài chính, đồng thời làm tăng giảm trực khoản phải thu khách hàng.

3.3.3.2 Ghi nhận công cụ tài chính phái sinh

Qua khảo sát các doanh nghiệp, tác giả luận án nhận thấy sự thiếu hụt các văn bản hướng dẫn kế toán công cụ tài chính phái sinh dẫn đến khó khăn, không thống nhất khi các doanh nghiệp phi tài chính sử dụng các hợp đồng phái sinh phục vụ cho mục đích phòng ngừa rủi ro hay mục đích kinh doanh. Đa số các doanh nghiệp không ghi nhận công cụ tài chính phái sinh lên Báo cáo tài chính tại thời điểm ký hợp đồng hoặc khi lập báo cáo tài chính, điều này là không đảm bảo nguyên tắc thận trọng vì có thể phải thanh toán một khoản tiền theo điều khoản đã ký trong hợp đồng phái sinh.

Hiện nay, các doanh nghiệp thường dùng công cụ tài chính phái sinh cho mục đích phòng ngừa rủi ro. 100% doanh nghiệp khảo sát đều lựa chọn thời điểm ghi nhận công cụ tài chính phái sinh là thời điểm thanh toán tiền. Với mỗi doanh nghiệp có cách kế toán số thu, chi từ hợp đồng phái sinh khác nhau: có doanh nghiệp ghi vào thu/ chi khác (80% doanh nghiệp khảo sát); 20% ghi thu/ chi tài chính;

Trong năm 2011 tại Công ty cổ phần xuất nhập khẩu Petrolimex có phát sinh việc mua Hợp đồng tương lai như sau (Nguồn Thuyết minh BCTC đã kiểm toán năm 2011):

Công ty Cổ phần xuất nhập khẩu Petrolimex thường xuyên phải mua nguyên vật liệu, hàng hóa, do vậy để phòng ngừa rủi ro do thay đổi giá nguyên vật liệu, hàng hóa công ty thực hiện mua một số hợp đồng tương lai đối với các lô hàng đã giao hàng nhưng chưa chốt giá như sau:

Hợp đồng phòng ngừa rủi ro đã xác định ngày chốt quyền mua, bán

Hợp đồng phòng ngừa rủi ro chưa xác định ngày chốt quyền mua, bán

Giá trị mua Giá trị bán 844 640 USD 842 740 USD

401 980 USD Chưa chốt

Biến động giá trị hàng hóa của các hợp đồng tương lai tại ngày 31/12/2011 thông qua tài khoản ký quỹ như sau:

31/12/2011

Số tiền ký quỹ tại ngân hàng 114 343 USD

Lỗ chưa thực hiện dự kiến của các hợp đồng tương lai (20 322) USD

Tại ngày 31/12/2011 khoản lỗ chưa thực hiện dự kiến của các hợp đồng tương lai chưa được ghi nhận vào báo cáo kết quả kinh doanh năm 2011 của công ty. Theo lý giải của công ty đó là do hợp đồng sẽ thực hiện trong năm 2012. Việc chưa ghi nhận khoản lỗ của hợp đồng tương lai hàng hóa đã giao hàng là chưa phản ánh đầy đủ, vi phạm nguyên tắc thận trọng vì đã hình thành nghĩa vụ thanh toán của công ty và một khoản lỗ từ hợp đồng tương lai.

3.3.4 Trình bày và công bố thông tin về công cụ tài chính

3.3.4.1 Trình bày và công bố thông tin về công cụ tài chính cơ sở

Khi nghiên cứu Báo cáo tài chính đã được kiểm toán của các doanh nghiệp khảo sát cho thấy 100% doanh nghiệp chưa trình bày riêng biệt công cụ tài chính cơ sở trên Bảng cân đối kế toán, Báo cáo kết quả kinh doanh, Báo cáo lưu chuyển tiền tệ.

Doanh nghiệp trình bày công cụ tài chính cơ sở trong Thuyết minh Báo cáo tài chính với các nội dung chủ yếu sau:

Phân nhóm công cụ tài chính