với các ngân hàng khác. Phương pháp tham số có 4 kỹ thuật phân tích: SFA, DFA, TFA và RTFA. Trong đó, kỹ thuật phân tích SFA được cho là ưu điểm hơn cả trong đánh giá hiệu quả HĐKD của ngân hàng. Kỹ thuật phân tích SFA tính đến nhiễu thống kê có thể tác động đến hiệu quả HĐKD của ngân hàng và không phụ thuộc nhiều vào số lượng ngân hàng trong mẫu cũng như tổng số đầu vào, đầu ra sử dụng. Tuy nhiên, kết quả từ phân tích SFA lại phụ thuộc nhiều vào độ chính xác của dạng hàm được chỉ định và giả thiết phân phối chuẩn của nhiễu.

Nghiên cứu này sử dụng hàm sản xuất Cobb-Douglas để đánh giá hiệu quả HĐKD của các NHTMCP Việt Nam với 2 biến đầu vào X1- Chi phí lãi, X2- Chi phí hoạt động và 2 biến đầu ra Y1 – Thu nhập lãi, Y2 - Thu nhập ngoài lãi. Việc phân tích hiệu quả kỹ thuật giai đoạn 2013-2018 của 29 NHTMCP Việt Nam được thực hiện với sự hỗ trợ của phần mềm Stata14.0. Kỹ thuật phân tích SFA đòi hỏi các biến đầu vào và đầu ra đều phải biến đổi về Logarit cơ số tự nhiên. Kết quả phân tích được thể hiện dưới bảng 2.20.

Theo kết quả tính toán Bảng 2.20, ngân hàng Bắc Á là ngân hàng có hiệu quả nhất. Điểm hiệu quả của BacABank bằng 1 và nằm trên đường biên hiệu quả trong cả giai đoạn 2013 – 2018. Điều này chứng tỏ BacABank đã sử dụng tối ưu các yếu tố đầu vào và đạt hiệu quả kỹ thuật lớn nhất (bằng 1). Ngược lại, PVcombank là ngân hàng có hiệu quả kỹ thuật (TE) thấp nhất. Các NHTMCP Việt Nam có hiệu quả HĐKD cao (trên 70%) trong giai đoạn 2013 – 2018 bao gồm: BIDV, VietAbank, Vietcombank, SHB, Vietinbank, LienViet, Vpbank. Những NHTMCP Việt Nam có hiệu quả HĐKD thấp trong giai đoạn 2013 – 2018 bao gồm: VIB, Sacombank, HDBank, NCB, Vietcapitalbank, MSB, PVcombank.

Bảng 2.20: Kết quả tính toán hiệu quả HĐKD theo mô hình SFA của các NHTMCP Việt Nam giai đoạn 2013-2018

Ngân hàng | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | TE trung bình | |

1 | BacA bank | 1,0000 | 1,0000 | 1,0000 | 1,0000 | 1,0000 | 1,0000 | 1,0000 |

2 | BIDV | 0,8827 | 0,8776 | 0,8666 | 0,8730 | 0,8679 | 0,8708 | 0,8731 |

3 | VietA bank | 0,8140 | 0,8062 | 0,7897 | 0,7994 | 0,7916 | 0,7960 | 0,7995 |

4 | Vietcombank | 0,8133 | 0,8055 | 0,7889 | 0,7986 | 0,7908 | 0,7952 | 0,7987 |

5 | SHB | 0,7808 | 0,7718 | 0,7528 | 0,7639 | 0,7550 | 0,7601 | 0,7641 |

6 | Vietinbank | 0,7773 | 0,7681 | 0,7489 | 0,7601 | 0,7511 | 0,7563 | 0,7603 |

7 | LienViet | 0,7675 | 0,7581 | 0,7382 | 0,7498 | 0,7404 | 0,7458 | 0,7500 |

8 | VPBank | 0,7314 | 0,7208 | 0,6985 | 0,7115 | 0,7010 | 0,7070 | 0,7117 |

9 | MB | 0,7070 | 0,6956 | 0,6717 | 0,6856 | 0,6744 | 0,6808 | 0,6859 |

10 | Techcombank | 0,7065 | 0,6951 | 0,6712 | 0,6851 | 0,6739 | 0,6803 | 0,6853 |

11 | OCB | 0,6831 | 0,6711 | 0,6458 | 0,6605 | 0,6487 | 0,6554 | 0,6608 |

12 | Tienphongbank | 0,6486 | 0,6355 | 0,6085 | 0,6242 | 0,6115 | 0,6187 | 0,6245 |

13 | BaoViet | 0,6381 | 0,6248 | 0,5972 | 0,6132 | 0,6003 | 0,6076 | 0,6135 |

14 | SGB | 0,6227 | 0,6090 | 0,5807 | 0,5971 | 0,5839 | 0,5914 | 0,5975 |

15 | Seabank | 0,6090 | 0,5950 | 0,5661 | 0,5829 | 0,5693 | 0,5770 | 0,5832 |

16 | SCB | 0,6027 | 0,5885 | 0,5593 | 0,5763 | 0,5626 | 0,5704 | 0,5766 |

17 | NamAbank | 0,5995 | 0,5853 | 0,5559 | 0,5730 | 0,5592 | 0,5670 | 0,5733 |

18 | ACB | 0,5748 | 0,5600 | 0,5297 | 0,5473 | 0,5331 | 0,5412 | 0,5477 |

19 | Eximbank | 0,5635 | 0,5486 | 0,5178 | 0,5356 | 0,5213 | 0,5294 | 0,5360 |

20 | PGbank | 0,5455 | 0,5303 | 0,4989 | 0,5171 | 0,5024 | 0,5108 | 0,5175 |

21 | Kienlong | 0,5359 | 0,5204 | 0,4888 | 0,5071 | 0,4923 | 0,5007 | 0,5075 |

22 | ABBank | 0,5286 | 0,5130 | 0,4812 | 0,4996 | 0,4847 | 0,4932 | 0,5001 |

23 | VIB | 0,5250 | 0,5093 | 0,4774 | 0,4959 | 0,4810 | 0,4894 | 0,4963 |

24 | Sacombank | 0,4675 | 0,4511 | 0,4179 | 0,4371 | 0,4216 | 0,4304 | 0,4376 |

25 | HDBank | 0,4644 | 0,4481 | 0,4148 | 0,4340 | 0,4185 | 0,4273 | 0,4345 |

26 | NCB | 0,4570 | 0,4406 | 0,4072 | 0,4265 | 0,4109 | 0,4197 | 0,4270 |

27 | Vietcapitalbank | 0,4514 | 0,4349 | 0,4015 | 0,4208 | 0,4052 | 0,4140 | 0,4213 |

28 | MSB | 0,3702 | 0,3534 | 0,3198 | 0,3391 | 0,3235 | 0,3323 | 0,3397 |

29 | PVcombank | 0,0000 | 0,0000 | 0,1968 | 0,2139 | 0,2000 | 0,2078 | 0,1364 |

NHTMCP có sở hữu Nhà nước chi phối | 0,8244 | 0,8171 | 0,8015 | 0,8106 | 0,8033 | 0,8074 | 0,8107 | |

NHTMCP không có sở hữu Nhà nước | 0,5921 | 0,5795 | 0,5611 | 0,5768 | 0,5641 | 0,5713 | 0,5741 | |

HQKT trung bình của các NHTMCP | 0,6381 | 0,6256 | 0,5859 | 0,6010 | 0,5888 | 0,5957 | 0,5986 | |

Có thể bạn quan tâm!

-

Thu Nhập Bình Quân Nhân Viên Ngân Hàng Của 29 Nhtmcp Việt Nam 2013-2018

Thu Nhập Bình Quân Nhân Viên Ngân Hàng Của 29 Nhtmcp Việt Nam 2013-2018 -

Tốc Độ Tăng Tài Sản Có Của 29 Nhtmcp Việt Nam 2013-2018

Tốc Độ Tăng Tài Sản Có Của 29 Nhtmcp Việt Nam 2013-2018 -

Chi Phí Lãi, Chi Phí Hoạt Động Của Các Nhtmcp Việt Nam

Chi Phí Lãi, Chi Phí Hoạt Động Của Các Nhtmcp Việt Nam -

Đánh Giá Chung Về Hiệu Quả Hđkd Của Các Nhtmcp Việt Nam

Đánh Giá Chung Về Hiệu Quả Hđkd Của Các Nhtmcp Việt Nam -

Đánh Giá Chung Về Hiệu Quả Hđkd Của Các Nhtmcp Việt Nam

Đánh Giá Chung Về Hiệu Quả Hđkd Của Các Nhtmcp Việt Nam -

Quan Điểm, Định Hướng Hoạt Động Kinh Doanh Của Các Nhtmcp Việt Nam

Quan Điểm, Định Hướng Hoạt Động Kinh Doanh Của Các Nhtmcp Việt Nam

Xem toàn bộ 227 trang tài liệu này.

Nguồn: Kết quả tính toán của tác giả với sự hỗ trợ của phần mềm Stata14.0 Nếu xét theo tính chất sở hữu, kết quả tính theo phương pháp SFA cho thấy nhóm NHTMCP có sở hữu Nhà nước chi phối có hiệu quả trung bình giai đoạn

2013 – 2018 cao hơn h n so với nhóm NHTMCP không có sở hữu Nhà nước (81,07% so với 57,41%). Sự chênh lệch này lớn hơn khi tính toán bằng phương pháp DEA. Trong khối NHTMCP có sở hữu Nhà nước chi phối thì BIDV là ngân hàng hoạt động hiệu quả nhất, tiếp theo là Vietcombank và Vietinbank.

Kết quả ước lượng hiệu quả kỹ thuật trung bình thời kỳ 2013-2018 của mẫu nghiên cứu gồm 29 NHTMCP Việt Nam được thể hiện ở Bảng 2.24. Theo tính toán, hiệu quả kỹ thuật trung bình giai đoạn 2013 – 2018 là 0,6056; trong đó năm 2013 là năm có hiệu quả kỹ thuật trung bình lớn nhất đạt 0,6381.

Bảng 2.21: Kết quả ước lượng hiệu quả kỹ thuật trung bình của các NHTMCP Việt Nam giai đoạn 2013-2018

Giá trị trung bình | Độ lệch chuẩn | Giá trị nhỏ nhất | Giá trị lớn nhất | |

2013 | 0,6381 | 0,0278 | 0,1472 | 1,0000 |

2014 | 0,6256 | 0,1511 | 0,3534 | 1,0000 |

2015 | 0,5859 | 0,1729 | 0,1967 | 1,0000 |

2016 | 0,6010 | 0,1689 | 0,2139 | 1,0000 |

2017 | 0,5889 | 0,1722 | 0,2000 | 1,0000 |

2018 | 0,5957 | 0,1703 | 0,2078 | 1,0000 |

2013-2018 | 0,6056 | 0,1630 | 0,1968 | 1,0000 |

Nguồn: Thống kê của tác giả với sự hỗ trợ của phần mềm Stata14.0 Kết quả ước lượng hiệu quả kỹ thuật bằng phương pháp phi tham số DEA, phương pháp tham số SFA đều cho thấy VPbank, Vietcombank, BacAbank, BIDV, LienVietpostbank, Vietinbank là những ngân hàng có hiệu quả sử dụng đầu vào,

đầu ra >70%.

Bảng 2.22: Kết quả ước lượng hàm sản xuất biên ngẫu nhiên Cobb-Douglas

Hiệu quả thu nhập lãi | Hiệu quả thu nhập ngoài lãi | |||||

Hệ số (Coef.) | Sai số chuẩn | Mức ý nghĩa (P-value) | Hệ số (Coef.) | Sai số chuẩn | Mức ý nghĩa (P-value) | |

Ln Chi phí lãi | -0.2972 | 0.3398 | 0.382 | -0.2384 | 0.2286 | 0.297 |

Ln Chi phí hoạt động | 1.2608 | 0.3928 | 0.001 | 1.1576 | 0.2536 | 0.000 |

Sigma_u | 0.2942 | 0.6298 | ||||

Sigma_v | 0.2135 | 0.6241 |

Nguồn: Tác giả phân tích số liệu thu thập từ 29 NHTMCP Việt Nam Kết quả phân tích hiệu quả kỹ thuật của các ngân hàng trong mẫu nghiên cứu theo phương pháp tham số SFA sử dụng hàm sản xuất biên ngẫu nhiên Cobb –

Douglas được thể hiện trong Bảng 2.25. Kết quả phân tích cho thấy yếu tố chi phí lãi có tác động ngược chiều với thu nhập lãi, thu nhập ngoài lãi nhưng không có ý nghĩa thống kê (P>5%). Về chi phí hoạt động, yếu tố này có tác động tích cực tới hiệu quả HĐKD của ngân hàng, cụ thể là tác động tích cực lên các yếu tố đầu ra là thu nhập lãi (hệ số coef. 1,2608), thu nhập ngoài lãi (hệ số coef. 1,1576) với độ tin cậy 95%. Trong đó, chi phí hoạt động của ngân hàng bao gồm chi phí lương nhân viên, chi phí khấu hao, chi phí hoạt động khác. Điều này cho thấy các ngân hàng bố trí sử dụng nhân lực một cách hợp lý, có chính sách sử dụng tài sản cố định hiệu quả và tiết kiệm chi phí hoạt động khác thì sẽ có hiệu quả HĐKD cao và đạt hiệu quả cao nhất với đường biên hiệu quả bằng 1.

2.2.3 Phân tích các nhân tố ảnh hưởng đến hiệu quả HĐKD của các NHTMCP Việt Nam

Trước khi tiến hành phân tích hồi quy với biến kiểm duyệt, tác giả thống kê mẫu để xác định thông tin sơ bộ về mẫu, biến phụ thuộc TE bị kiểm duyệt bên trái, bên phải trong tập dữ liệu nghiên cứu. Mẫu nghiên cứu gồm có 29 NHTMCP trong thời gian nghiên cứu 6 năm (2013-2018) với tổng số 174 quan sát.

Bảng 2.23 khái quát các thông tin thống kê đối với các biến độc lập và phụ thuộc trong mô hình phân tích các nhân tố ảnh hưởng đến hiệu quả HĐKD của 29 NHTMCP Việt Nam giai đoạn 2013 – 2018.

Bảng 2.23: Thống kê mẫu nghiên cứu

Trung bình | Độ lệch chuẩn | Giá trị nhỏ nhất | Giá trị lớn nhất | |

TTS | 205.536 | 267.972 | 14.685 | 1.313.038 |

VCSHTS | 8,694 | 3,434 | 2,116 | 23,840 |

STATE | 24,55 | 21,08 | 0 | 95,76 |

FOR | 9,38 | 11,08 | 0 | 30,32 |

MARKSHARE | 0,086 | 0,097 | 0,051 | 0,144 |

NPL | 2,058 | 1,035 | 0,339 | 6,810 |

GDP | 6,06 | 0,64 | 5,25 | 6,81 |

DNTTS | 55,809 | 11,753 | 11,998 | 75,598 |

CPTN | 57,495 | 15,732 | 9,794 | 106,358 |

TEVRC | 0,683 | 0,192 | 0,216 | 1,000 |

Nguồn: Tác giả thống kê mẫu bằng phần mềm STATA 14.0

Biến phụ thuộc TEVRS có giá trị trung bình 0,683; thấp nhất là 0,216 và cao nhất là 1,000. Không có ngân hàng nào trong mẫu có hiệu quả kỹ thuật (TE) bằng 0, đồng thời, có ngân hàng đạt hiệu quả tối ưu nhất là bằng 1. Điều này có ý nghĩa là việc kiểm duyệt bên trái ul (1) là xảy ra trong tập dữ liệu nghiên cứu.

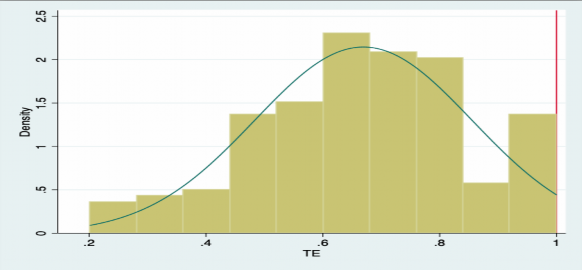

Hình 2.1 Đồ thị phân phối Histogram của biến TE

Quan sát đồ thị phân phối Histogram trên cho thấy biến TE là biến liên tục và có phân phối bán chuẩn, việc kiểm duyệt xảy ra trong tập dữ liệu. Đồ thị cho thấy trong mẫu nghiên cứu có tỷ lệ lớn các NHTMCP có hiệu quả kỹ thuật dao động từ 0,6 đến 0,8 và trên 0,9 đến 1,0; có những trường hợp đạt ở ngưỡng tối ưu là 1,0.

Tiếp theo, tác giả tiến hành kiểm định sự tương quan giữa các biến trong mô hình nghiên cứu, kết quả được phản ánh ở Bảng 2.24. Để phân tích nhân tố ảnh hưởng tới hiệu quả HĐKD của ngân hàng, tác giả sử dụng phần mềm Stata 14.0. Trước khi chạy mô hình, biến tổng tài sản (TTS) được chuyển thành logarit TTS theo câu lệnh: gen QMTS = log (TTS) trong STATA và được gắn nhãn là QMTS. Phân tích tương quan nhằm tìm ra sự tương quan giữa các biến trong mô hình. Hệ số tương quan có trị số -1 đến 1 thì các biến có sự tương quan với nhau, càng gần tới 1 càng có sự tương quan và nếu bằng 1 thì có mối quan hệ tương quan tuyệt đối. Nếu hệ số tương quan bằng 0 hoặc xấp xỉ bằng 0 thì hai biến không có mối quan hệ tương quan.

Bảng 2.24: Sự tương quan giữa các biến trong mô hình nghiên cứu

QMTS | VCSHTS | STATE | FOR | MARK SHARE | NPL | GDP | DNTTS | CPTN | |

QMTS | 1,0000 | ||||||||

VCSHTS | -0,5638 | 1,0000 | |||||||

STATE | 0,2528 | 0,8210 | 1,0000 | ||||||

FOR | 0,4928 | -0,5227 | -0,2012 | 1,0000 | |||||

MARK SHARE | 0,2601 | -0,2332 | -0,0937 | -0,7712 | 1,0000 | ||||

NPL | -0,2781 | 0,2671 | 0,1926 | -0.2291 | -0.0318 | 1,0000 | |||

GDP | 0,5618 | 0,7392 | 0,5104 | 0,3682 | 0,1837 | - 0,2398 | 1,0000 | ||

DNTTS | 0,2581 | -0,0172 | -0,2196 | -0,3682 | 0,2809 | -0.3109 | -0.2671 | 1,0000 | |

CPTN | 0,2002 | -0,0839 | -0,0638 | 0,2247 | 0,3687 | 0,2297 | 0,1118 | -0,7636 | 1,0000 |

Nguồn: Tác giả tính toán từ phần mềm Stata 14.0

Bảng kết quả cho thấy hệ số tương quan giữa các biến đều khác 0. Các biến trong mô hình nghiên cứu có sự tương quan với hệ số tương quan đa số đều ở mức thấp, giá trị tương quan lớn nhất là 0,8210. Theo La Porta và cộng sự (2002), khi tương quan giữa các biến độc lập vượt quá 0,9 sẽ có khả năng xảy ra hiện tượng hồi quy đa cộng tuyến. Tuy nhiên, hệ số tương quan trong bảng đều nhỏ hơn 0,9 nên không lo ngại về vấn đề đa cộng tuyến trong mô hình. Tiếp theo, tác giả tiến hành kiểm định sự tương quan giữa các ước lượng và quan sát.

TE | Yhat | |

TE | 1,0000 | |

Yhat | 0,7932 | 1,0000 |

Kiểm định này cho biết mối tương quan giữa các giá trị dự đoán và quan sát của TE là 0,7932. Nếu đem bình phương giá trị này cho thấy tương quan bình phương với giá trị dự đoán 62,92% về phương sai với TE.

Sau khi kiểm định sự tương quan giữa các biến, tương quan giữa các ước lượng và quan sát, tác giả tiến hành kiểm định sự tác động của các nhân tố tới hiệu quả kỹ thuật (TE). Kiểm định sử dụng kỹ thuật ước lượng mô hình Tobit với giới hạn bên phải ul (1), kết quả ước lượng được thể hiện trong Bảng 2.25.

Bảng 2.25: Kết quả ước lượng mô hình Tobit nhân tố tác động tới hiệu quả của các NHTMCP Việt Nam

Hệ số | Sai số chuẩn | t | P > t | Khoảng tin cậy 95% | ||

QMTS | 0.0098 | 0.0164 | 2.73 | 0.005 | 0.0067 | 0.0452 |

VCSHTS | 0.0127 | 0.0051 | 2.47 | 0.013 | 0.0023 | 0.0218 |

STATE | 0.0033 | 0.0652 | 1.09 | 0.044 | -0.0011 | 0.0129 |

FOR | 0.0252 | 0.0198 | 3.01 | 0.002 | 0.0152 | 0.0340 |

MARK SHARE | 0.0442 | 0.0628 | 2.06 | 0.032 | 0.0253 | 0.0658 |

NPL | -0.0387 | 0.0116 | -0.88 | 0.049 | -0.0416 | 0.0296 |

GDP | 0.0135 | 0.0087 | 0.50 | 0.003 | 0,0082 | 0.0272 |

DNTTS | -0.0037 | 0.0089 | 0.15 | 0.002 | -0.0146 | 0.0019 |

CPTN | -0.0084 | 0.0018 | -3.89 | 0.000 | -0.0098 | -0.0065 |

_cons | 1.2312 | 0.1865 | 7.07 | 0.000 | 1.0257 | 1.7692 |

Nguồn: Kết quả ước lượng mô hình Tobit Stata 14.0

Kết quả hồi quy Tobit cho thấy mô hình có Prob > Chi2 = 0.0000, vì vậy, mô hình có ý nghĩa thống kê. Cụ thể, kết quả ước lượng mô hình như sau:

Biến Logarit Tổng tài sản (QMTS) có hệ số tác động là 0,0098, mức ý nghĩa thống kê P-value = 0.005 < 5%. Như vậy, quy mô tổng tài sản có tác động cùng chiều tới hiệu quả HĐKD của ngân hàng. Kết quả này tương đồng với nghiên cứu của Hùng (2008), Gull và cộng sự (2011), Thương (2017) và phản ánh đúng với dấu kỳ vọng (+). Tác giả đã kỳ vọng hiệu quả HĐKD của ngân hàng sẽ được cải thiện khi quy mô ngân hàng tăng lên. Các NHTMCP Việt Nam vẫn đang phát huy được sức mạnh thị trường, gia tăng được lợi suất theo quy mô bằng cách phân phối các chi phí cố định (chi phí nghiên cứu thị trường, chi phí quản lý rủi ro,...). Mặt khác, hệ số tác động tuy dương nhưng ở mức rất thấp (0,0098) cho thấy mức ảnh hưởng của yếu tố này lên hiệu quả kỹ thuật (TE) không cao. Thực tế, nếu tổng tài sản tăng mạnh sẽ khiến ngân hàng phải đối mặt với xu hướng hiệu quả giảm dần theo quy mô. Vì vậy, các ngân hàng cần cân nhắc việc tăng quy mô tài sản ở mức hợp lý để tránh tác động tiêu cực tới hiệu quả HĐKD.

Biến Tỷ lệ Vốn chủ sở hữu/Tổng tài sản (VCSHTS) có hệ số tác động là 0.0127 với mức ý nghĩa thống kê P-value = 0.013 < 5%. Kết quả này cho thấy tỷ lệ Vốn chủ sở hữu Tổng tài sản có tác động tích cực tới hiệu quả kỹ thuật (TE), cụ thể, VCSHTS tăng 1 đơn vị thì TE tăng 0,0127 đơn vị. Kết quả này tương đồng với nghiên cứu của Husni Ali Khrawish (2011) và Nguyễn Quang Minh (2015), đồng thời đúng với dấu kỳ vọng (+) của tác giả. Như vậy, các NHTMCP Việt Nam có thể tăng vốn chủ sở hữu để tăng năng lực tài chính, khả năng cạnh tranh, và đảm đảm tỷ lệ CAR theo quy định. Tuy nhiên việc tăng vốn của ngân hàng lớn (những ngân hàng đã đảm bảo đủ điều kiện về hệ số an toàn vốn và có tỷ lệ Vốn chủ sở hữu Tổng tài sản lớn) là không cần thiết. Điều này thể hiện qua hệ số tác động của biến VCSHTS lên biến phụ thuộc TE khá thấp (0.0127). Như vậy, bên cạnh tăng vốn sở hữu, tập trung quản trị vốn hiệu quả cũng là yêu cầu cần thiết với mỗi NHTMCP.

Biến giả Sở hữu Nhà nước (STATE) có hệ số tác động là 0.0033 với mức ý nghĩa thống kê P-value = 0.044 < 5%. Biến giả STATE được đưa vào mô hình để kiểm định ảnh hưởng của yếu tố cấu trúc sở hữu – cụ thể là Sở hữu Nhà nước đến hiệu quả kỹ thuật của ngân hàng. Kết quả cho thấy sở hữu Nhà nước có tác động cùng chiều đến hiệu quả, tuy nhiên, hệ số tác động khá nhỏ (0.0033) cho thấy kết quả này không đúng với toàn bộ các ngân hàng có sở hữu Nhà nước. Kết quả này phù hợp với kỳ vọng dấu của tác giả (+). Ở nghiên cứu của mình, tác giả Nguyễn Việt Hùng (2008) cũng sử dụng biến giả OWNERNN và OWNERCP để so sánh tác động của cấu trúc sở hữu lên hiệu quả HĐKD của ngân hàng. Nghiên cứu kết luận rằng “hoạt động của các ngân hàng thương mại nhà nước có ảnh hưởng đến hiệu quả kỹ thuật của ngành lớn hơn là các loại hình ngân hàng còn lại” (Nguyễn Việt Hùng, 2008). Kết quả này tương đồng với kết quả phân tích hiệu quả HĐKD của các NHTMCP theo cách tiếp cận hiện đại. Kết quả cho thấy các NHTMCP có vốn nhà nước vẫn có một số ưu thế nhất định so với những ngân hàng còn lại. Tuy nhiên, lợi thế này sẽ dần mất đi trong dài hạn.