LỜI CAM ĐOAN

Tôi xin cam đoan rằng khóa luận đây là công trình nghiên cứu của tôi, được viết theo hiểu biết, kiến thức của bản thân. Các nội dung tham khảo được trích dẫn một cách đầy đủ, rõ ràng. Số liệu được Ngân hàng VPBank – Chi nhánh Huế cung cấp. Các kết quả nghiên cứu được tiến hành dưới sự chỉ đạo sát sao của giáo viên hướng dẫn và các anh chị ở VPBank – Chi nhánh Huế.

Huế, tháng 05 năm 2013

Sinh viên thực hiện

Có thể bạn quan tâm!

-

Đánh giá hiệu quả cho vay ngắn hạn tại ngân hàng thương mại cổ phần Việt Nam thịnh vượng – chi nhánh Huế - 2

Đánh giá hiệu quả cho vay ngắn hạn tại ngân hàng thương mại cổ phần Việt Nam thịnh vượng – chi nhánh Huế - 2 -

Các Nhân Tố Ảnh Hưởng Đến Cho Vay Ngắn Hạn Của Ngân Hàng Thương Mại:

Các Nhân Tố Ảnh Hưởng Đến Cho Vay Ngắn Hạn Của Ngân Hàng Thương Mại: -

Đánh Giá Hiệu Quả Hoạt Động Cho Vay Ngắn Hạn Tại Ngân Hàng Thương Mại Cổ

Đánh Giá Hiệu Quả Hoạt Động Cho Vay Ngắn Hạn Tại Ngân Hàng Thương Mại Cổ -

Đánh giá hiệu quả cho vay ngắn hạn tại ngân hàng thương mại cổ phần Việt Nam thịnh vượng – chi nhánh Huế - 5

Đánh giá hiệu quả cho vay ngắn hạn tại ngân hàng thương mại cổ phần Việt Nam thịnh vượng – chi nhánh Huế - 5 -

Đánh giá hiệu quả cho vay ngắn hạn tại ngân hàng thương mại cổ phần Việt Nam thịnh vượng – chi nhánh Huế - 6

Đánh giá hiệu quả cho vay ngắn hạn tại ngân hàng thương mại cổ phần Việt Nam thịnh vượng – chi nhánh Huế - 6

Xem toàn bộ 51 trang tài liệu này.

Để hoàn thành được chuyên đề này, trước hết em xin cảm ơn đến thầy cô ở khoa Tài chính – Ngân hàng trường Đại học Kinh Tế Huế đã trang bị cho em những kiến thức trong suốt thời gian em học tập tại trường. Đặc biệt em xin gửi lời cảm ơn chân thành và sâu sắc đến thầy giáo TS. Hoàng Văn Liêm đã nhiệt tình giúp đỡ hướng dẫn cho em hoàn thành khóa luận này.

Trong quá trình thực tập tại PGD Mai Thúc Loan – Chi nhánh VPBank Huế, em đã nhận được sự giúp đỡ, chỉ bảo của các anh chị trong chi nhánh, quý Ban lãnh đạo và các phòng ban khác. Em xin chân thành cảm ơn.

Huế, tháng 05 năm 2013 Sinh viên thực hiện Nguyễn Nhật Hoàng Minh

MỤC LỤC

LỜI MỞ ĐẦU 1

1. Tính cấp thiết của đề tài: 1

2. Mục tiêu nghiên cứu: 1

3. Phạm vi nghiên cứu: 1

4. Phương pháp nghiên cứu: 2

5. Kết cấu của khóa luận: 2

CHƯƠNG 1 LÝ LUẬN CHUNG VỀ CHO VAY NGẮN HẠN CỦA NGÂN HÀNG THƯƠNG MẠI 3

1.1 Khái quát về cho vay ngắn hạn tại ngân hàng thương mại: 3

1.1.1 Khái niệm 3

1.1.2 Phân loại hoạt động cho vay của ngân hàng thương mại: 3

1.1.2.1 Phân loại theo đối tượng khách hàng 4

1.1.2.2 Phân loại theo thời hạn của khoản vay 4

1.1.2.3 Phân loại theo phương thức cho vay 5

1.1.2.4 Phân loại theo mục đích sử dụng vốn vay 5

1.1.2.5 Phân loại theo tài sản thế chấp, bảo đảm 5

1.2 Hoạt động cho vay ngắn hạn của ngân hàng thương mại 6

1.2.1 Khái niệm và đặc điểm của hoạt động cho vay ngắn hạn: 6

1.2.2 Vai trò của cho vay ngắn hạn 7

1.2.2.1 Đối với nền kinh tế: 7

1.2.2.2 Đối với doanh nghiệp: 7

1.2.2.3 Đối với ngân hàng thương mại: 8

1.2.3 Một số quy định chung về cho vay ngắn hạn: 9

1.2.4 Các hình thức cho vay ngắn hạn chủ yếu: 9

1.2.4.1 Cho vay bổ sung vốn lưu động thiếu: 9

1.2.4.2 Cho vay ngắn hạn các công trình xây dựng: 11

1.2.4.3 Cho vay kinh doanh bán lẻ: 11

1.2.4.4 Bảo lãnh: 11

1.2.4.5 Cho vay chiết khấu chứng từ có giá: 12

1.2.4.6 Nghiệp vụ thấu chi: 12

1.2.5 Quy trình chung của cho vay ngắn hạn căn bản: 13

1.3 Hiệu quả cho vay ngắn hạn: 14

1.3.1 Quan niệm về hiệu quả cho vay 14

1.3.2 Các chỉ tiêu cơ bản đánh giá hiệu quả cho vay 14

1.3.2.1 Các chỉ tiêu định tính: 14

1.3.2.2 Các chỉ tiêu định lượng: 15

1.3.3 Các nhân tố ảnh hưởng đến cho vay ngắn hạn của ngân hàng thương mại: 19

1.3.3.1 Về phía ngân hàng: 19

1.3.3.2 Về phía khách hàng: 22

1.3.3.3 Về phía nền kinh tế: 22

CHƯƠNG 2 ĐÁNH GIÁ HIỆU QUẢ HOẠT ĐỘNG CHO VAY NGẮN HẠN TẠI

NGÂN HÀNG TMCP VIỆT NAM THỊNH VƯỢNG – CHI NHÁNH HUẾ 23

2.1 Khái quát về tình hình hoạt động kinh doanh của Ngân hàng thương mại cổ phần

Việt Nam Thịnh Vượng – Chi nhánh Huế 23

2.1.1 Giới thiệu chung về Ngân hàng thương mại cổ phần Việt Nam Thịnh Vượng:

....................................................................................................................................23

2.1.1.1 Tổng quan 23

2.1.1.2 Những mốc lịch sử chính và thành tựu 23

2.1.2 Ngân hàng thương mại cổ phần Việt Nam Thịnh Vượng – Chi nhánh Huế: ...24 2.1.2.1 Quá trình hình thành và phát triển: 24

2.1.2.2 Cơ cấu tổ chức: 24

2.1.3 Tình hình hoạt động kinh doanh của Ngân hàng thương mại cổ phần Việt Nam

Thịnh Vượng - Chi nhánh Huế: 28

2.1.3.1 Hoạt động huy động vốn: 28

2.1.3.2 Hoạt động sử dụng vốn: 30

2.2 Đánh giá hiệu quả hoạt động cho vay ngắn hạn tại Ngân hàng thương mại cổ

phần Việt Nam Thịnh Vượng – Chi nhánh Huế: 33

2.2.1 Tình hình cho vay ngắn hạn tại Ngân hàng thương mại cổ phần Việt Nam

Thịnh Vượng – Chi nhánh Huế: 33

2.2.1.1 Cơ cấu cho vay ngắn hạn theo thành phần và ngành kinh tế: 34

2.2.1.2 Cơ cấu cho vay ngắn hạn phân theo tài sản bảo đảm: 37

2.2.2 Một số chỉ tiêu đánh giá hiệu quả cho vay ngắn hạn tại Ngân hàng thương mại

cổ phần Việt Nam Thịnh Vượng – Chi nhánh Huế: 38

2.2.2.1 Các chỉ tiêu định tính: 38

2.2.2.2 Các chỉ tiêu định lượng: 39

2.2.3 Đánh giá hiệu quả cho vay ngắn hạn tại Ngân hàng thương mại cổ phần Việt

Nam Thịnh Vượng – Chi nhánh Huế: 48

2.2.3.1 Những kết quả đạt được: 48

2.2.3.2 Một số hạn chế và nguyên nhân: 49

CHƯƠNG 3 MỘT SỐ GIẢI PHÁP NÂNG CAO HIỆU QUẢ CHO VAY NGẮN HẠN TẠI NGÂN HÀNG THƯƠNG MẠI CỔ PHẦN VIỆT NAM THỊNH VƯỢNG – CHI NHÁNH HUẾ 54

3.1 Định hướng hoạt động kinh doanh của Ngân hàng thương mại cổ phần Việt Nam

Thịnh Vượng – Chi nhánh Huế: 54

1. Phát triển khách hàng, sản phẩm và thị trường cho vay ngắn hạn 55

2. Tăng cường xây dựng hệ thống nền tảng và củng cố hệ thống quản trị nội bộ 55

3.2 Một số giải pháp nâng cao hiệu quả cho vay ngắn hạn của Ngân hàng thương

mại cổ phần Việt Nam Thịnh Vượng – Chi nhánh Huế: 56

3.3 Một số kiến nghị: 59

KẾT LUẬN 61

MỤC TÀI LIỆU THAM KHẢO 62

DANH MỤC BẢNG BIỂU

Bảng 2.1 Hoạt động nguồn vốn 29

Bảng 2.2 Hoạt động sử dụng vốn 30

Bảng 2.3 Thu nhập từ hoạt động dịch vụ 31

Bảng 2.4 Báo cáo kết quả kinh doanh 32

Bảng 2.5 Dư nợ và dư nợ ngắn hạn 33

Bảng 2.6 Tình hình dscv ngắn hạn tại VPBANK Huế 34

Bảng 2.7 Cơ cấu dư nợ ngắn hạn phân loại THEO TSBĐ 37

Bảng 2.8 Tăng trưởng dư nợ cho vay ngắn hạn và DSCV ngắn hạn 40

Bảng 2.9 Vòng quay vốn vay ngắn hạn 42

Bảng 2.10 Nợ quá hạn 43

Bảng 2.11 Tỷ lệ cho vay có TSBĐ 45

Bảng 2.12 Mức sinh lời của đồng vốn cho vay 47

Bảng 2.13 Bảng tỷ lệ thu nhập của ngân hàng 47

DANH MỤC BIỂU ĐỒ, SƠ ĐỒ

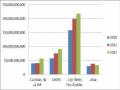

Biểu đồ 2.1: Cơ cấu dư nợ qua 3 năm từ năm 2010 - 2012 34

Biểu đồ 2.2: DSCV ngắn hạn theo thành phần kinh tế 36

Biểu đồ 2.3: DSCV ngắn hạn theo ngành nghề 37

Biểu đồ 2.4: Nợ quá hạn và nợ quá hạn ngắn hạn 44

Biểu đồ 2.5: Tỷ lệ cho vay có TSBĐ từ năm 2010 -2012 46

Sơ đồ 1: Bộ máy quản lý tại VPBank Huế 27

DANH MỤC CÁC CHỮ VIẾT TẮT

NHNN : Ngân hàng nhà nước NHTMCP : Ngân hàng thương mại cổ phần DSCV : Doanh số cho vay

DSTN : Doanh số thu nợ

TSBĐ : Tài sản bảo đảm

TCTD : Tổ chức tín dụng

NHTW : Ngân hàng trung ương

BQ : Bình quân

BĐS : Bất động sản

XDCB : Xây dựng cơ bản

HĐTD : Hoạt động tín dụng

HĐDV : Hoạt động dịch vụ

KDNT : Kinh doanh ngoại tệ

GTCG : Giấy tờ có giá

A/O : Tín dụng

NH : Ngân hàng

Cty TNHH : Công ty trách nhiệm hữu hạn

CTCP : Công ty cổ phần

CN : Công nghiệp

TN : Thu nhập

CNTT : Công nghệ thông tin

LỜI MỞ ĐẦU

1. Tính cấp thiết của đề tài:

Hiện nay các doanh nghiệp vay vốn chỉ tập trung chủ yếu ở các NHTM nên luôn bị động bởi vì muốn vay các nguồn vốn trung và dài hạn hiện nay là rất khó. Bởi vai trò của NHTM hiện nay chỉ là cho vay phần thiếu hụt vốn lưu động – cho vay ngắn hạn là chủ yếu. Đó là chưa kể đến yếu tố các nguồn vốn huy động trong nền kinh tế chưa ổn định của NHTM thường là các khoản tiền gửi ngắn hạn. Dùng các khoản vốn ngắn hạn để cho vay trung và dài hạn là việc làm quá mạo hiểm. Do đó xu hướng của NHTM là cho vay ngắn hạn cho đến khi nền kinh tế trở lại ổn định.

Với một nhu cầu vốn nói chung và vốn ngắn hạn nói riêng của các doanh nghiệp hiện nay. Thì việc nâng cao hiệu quả của cho vay ngắn hạn là yêu cầu cấp thiết đối với sự tồn tại và phát triển của ngành ngân hàng. Bởi vì cho vay ngắn hạn luôn luôn là một hoạt động chủ đạo của NHTM dù cho là thời kỳ nào.

Trong hệ thống Ngân hàng TMCP Việt Nam Thịnh Vượng – Chi nhánh Huế là một trong những chi nhánh tiêu biểu lọt vào được CLB 1000 tỷ về lượng tiền gửi ( khá lớn) và thực hiện hoạt động cho vay với số dư không nhỏ. Trong hoạt động cho vay của mình, tỷ trọng cho vay ngắn hạn chỉ chiếm tỷ trọng vừa. Qua các năm gần đây, hiệu quả hoạt động dù có cải thiện tuy nhiên vẫn còn tồn tại một số hạn chế. Hoạt động cho vay ngắn hạn vẫn còn khá yếu, dư nợ vẫn còn khá thấp, đồng thời cũng đã phát sinh các khoản nợ xấu, gây ảnh hưởng đến hoạt động của ngân hàng.

Từ những vấn đề trên, em xin chọn đề tài: “ Đánh giá hiệu quả cho vay ngắn hạn tại Ngân hàng thương mại cổ phần Việt Nam Thịnh Vượng – Chi nhánh Huế” làm đề tài khóa luận tốt nghiệp của mình.

2. Mục tiêu nghiên cứu:

Mục tiêu nghiên cứu của bài khóa luận là làm rõ lý luận về hiệu quả cho vay ngắn hạn của NHTM, đưa các lý luận vào kiểm nghiệm, áp dụng vào thực tiễn để hiểu rõ và sâu sắc hơn vấn đề đang nghiên cứu.

3. Phạm vi nghiên cứu:

Bài khóa luận nghiên cứu về hoạt động cho vay và chỉ dừng lại ở phần hiệu quả

và chỉ đề cập đến hình thức cho vay ngắn hạn.

Địa điểm nghiên cứu : Ngân hàng TMCP Việt Nam Thịnh Vượng – Chi nhánh Huế, phòng giao dịch Mai Thúc Loan

Thời gian nghiên cứu: 2009 đến 2012

4. Phương pháp nghiên cứu:

Các phương pháp nghiên cứu được sử dụng để giải quyết vấn đề là: phương pháp duy vật biện chứng, phương pháp logic, phương pháp so sánh và đối chiếu, phương pháp phân tích tổng hợp. Kết hợp với tham khảo tại các website, tài liệu tại chi nhánh ngân hàng cung cấp, các tài liệu tham khảo khác.

5. Kết cấu của khóa luận:

Ngoài phần mở đầu, kết luận, danh mục tài liệu tham khảo, danh mục bảng

biểu, khóa luận được chia thành 3 phần:

Phần 1: Lý luận chung về hiệu quả cho vay ngắn hạn tại Ngân hang thương

mại.

Phần 2: Đánh giá hiệu quả cho vay ngắn hạn tại Ngân hàng thương mại cổ phần

Việt Nam Thịnh Vượng – Chi nhánh Huế.

Phần 3: Một số giải pháp nâng cao hiệu quả cho vay ngắn hạn tại Ngân hàng thương mại cổ phần Việt Nam Thịnh Vượng – Chi nhánh Huế

CHƯƠNG 1

LÝ LUẬN CHUNG VỀ CHO VAY NGẮN HẠN

CỦA NGÂN HÀNG THƯƠNG MẠI

1.1 Khái quát về cho vay ngắn hạn tại ngân hàng thương mại:

1.1.1 Khái niệm:

Theo quyết định số 1627/2001/QĐ – NHNN ngày 31/12/2001 của Thống đốc NHNN về việc ban hành quy chế cho vay của các tổ chức tín dụng đối với khách hàng, cho vay được hiểu như sau: “Cho vay là một hình thức cấp tín dụng, theo đó tổ chức tín dụng giao cho khách hàng sử dụng một khoản tiền để sử dụng vào mục đích và thời gian nhất định theo thoả thuận với nguyên tắc có hoàn trả cả gốc và lãi”.

Cho vay trong hoạt động của NHTM được hiểu là một giao dịch về tiền tệ giữa 2 đối tượng là: bên cho vay là ngân hàng và bên đi vay là khách hàng ( cá nhân, doanh nghiệp, các tổ chức khác). Trong đó ngân hàng (bên cho vay) là người chuyển giao tiền tệ cho người đi vay sử dụng trong một khoảng thời gian nhất định. Đến hạn người đi vay có nghĩa vụ hoàn trả vô điều kiện cả gốc và lãi cho ngân hàng.

Những đặc trưng của cho vay:

- Hoạt động cho vay của NHTM được dựa trên nguyên tắc hoàn trả và sự tin tưởng. Theo đó người vay sẽ phải hoàn trả cả gốc và lãi khi đến hạn thanh toán . Ngoài ra trước khi cho vay, Ngân hàng phải có sự tin tưởng đối với người đi vay, tin rằng họ sẽ trả nợ.

- Trong quan hệ cho vay, không có sự vận động của quyền sở hữu mà chỉ có sự vận động của quyền sử dụng. Cụ thể ngân hàng chỉ nhường quyền sử dụng vốn của mình cho khách hàng trong một khoảng thời gian nhất định.

- Khác với quan hệ mua bán, giá cả ngang bằng với giá trị trao đổi nhưng trong quan hệ cho vay thì giá cả được hiểu là lãi suất, lãi suất không biểu thị giá trị của số vốn đem trao đổi.

1.1.2 Phân loại hoạt động cho vay của ngân hàng thương mại:

Tùy theo tiêu thức phân loại khác nhau mà có các cách phân loại khác nhau về

hoạt động cho vay tại NHTM.

1.1.2.1 Phân loại theo đối tượng khách hàng:

Theo tiêu thức đối tượng khách hàng thì cho vay được chia thành:

- Cho vay doanh nghiệp: Là hoạt động cho vay đối với các doanh nghiệp nhằm đáp ứng nhu cầu về vốn kinh doanh. Cho vay đối với doanh nghiệp được thực hiện với nhiều phương thức khác nhau nhằm đáp ứng tốt nhất cho nhu cầu vốn của các doanh nghiệp.

- Cho vay chính phủ: Là hoạt động cho vay đối với Nhà nước nhằm đáp ứng nhu cầu chi thường xuyên và phục vụ cho các mục tiêu của chính sách tiền tệ quốc gia. NHTM cho chính phủ vay thông qua việc mua: Trái phiếu chính phủ, Tín phiếu kho bạc..

- Cho vay các tổ chức tài chính khác: Ngân hàng, công ty tài chính, quỹ tín dụng…nhằm đáp ứng nhu cầu thanh khoản.

- Cho vay cá nhân: Là hoạt động cho vay đối với khách hàng là các cá nhân nhằm phục vụ cho các nhu cầu tiêu dùng, kinh doanh.

1.1.2.2 Phân loại theo thời hạn của khoản vay:

Thời hạn của khoản vay là khoảng thời gian được tính từ khi khách hàng rút vốn lần đầu tiên cho đến thời điểm trả hết nợ gốc và lãi vay đã được thoả thuận trong hợp đồng tín dụng.

Ngân hàng và khách hàng thoả thuận về thời hạn cho vay căn cứ vào nhu cầu về vốn, chu kỳ sản xuất kinh doanh của khách hàng, các dòng tiền thu được từ các dự án, khả năng trả nợ của khách hàng…Thường thì thời hạn càng dài thì lãi suất sẽ càng cao do rủi ro cao.

Theo thời hạn vay, hoạt động cho vay của NHTM được chia thành:

- Cho vay ngắn hạn: Là hình thức cho vay mà thời hạn của khoản vay dưới 12 tháng. Đây thường là các khoản vay nhằm bổ sung vốn lưu động, thời gian quay vòng của vốn lớn.

- Cho vay trung hạn: Là hình thức cho vay mà thời hạn của khoản vay là từ 12 tháng đến dưới 60 tháng.

- Cho vay dài hạn: Là hình thức cho vay mà thời hạn của khoản vay từ 60 tháng

trở lên.

Cho vay trung và dài hạn thường nhằm các mục đích như: Sửa chữa, mua sắm

Tài sản cố định, đầu tư xây dựng cơ bản….

1.1.2.3 Phân loại theo phương thức cho vay:

Theo tiêu thức phương thức cho vay có thể phân loại.

- Cho vay từng lần: Phương thức cho vay từng lần áp dụng đối với khách hàng có nhu cầu vay vốn từng lần. Mỗi lần vay vốn, Ngân hàng và khách hàng lại thực hiện thủ tục vay vốn cần thiết và ký kết hợp đồng tín dụng.

- Cho vay theo hạn mức tín dụng: Là phương thức cho vay mà Ngân hàng và khách hàng thoả thuận một hạn mức về số dư trong suốt kỳ hoặc số dư cuối kỳ. Đây là hình thức cho vay phù hợp đối với khách hàng có nhu cầu vay mượn thường xuyên, vốn vay tham gia thường xuyên vào quá trình sản xuất kinh doanh.

- Cho vay theo dự án đầu tư: NHTM cho khách hàng vay vốn để thực hiện các dự án đầu tư phát triển sản xuất, kinh doanh, dịch vụ và các dự án đầu tư phục vụ đời sống. NHTM (nơi cho vay) cùng khách hàng ký hợp đồng tín dụng và thỏa thuận mức vốn đầu tư duy trì cho cả thời gian đầu tư của dự án, phân định các kỳ hạn trả nợ và Ngân hàng thực hiện giải ngân theo tiến độ thực hiện dự án.

- Cho vay hợp vốn: NHTM nơi cho vay và khách hàng xác định và thỏa thuận số lãi tiền vay phải trả cộng với số nợ gốc được chia ra để trả nợ theo nhiều kỳ hạn trong thời hạn cho vay.

- Cho vay theo hạn mức thấu chi: Là nghiệp vụ cho vay qua đó Ngân hàng cho phép người vay được chi trội trên số dư tài khoản tiền gửi thanh toán của mình đến một giới hạn nhất định và trong một khoảng thời gian nhất định. Giới hạn này được gọi là hạn mức thấu chi.

Còn một số phương thức cho vay khác như là: cho vay theo hạn mức tín dụng

dự phòng, cho vay thông qua nghiệp vụ phát hành và sử dụng thẻ,…

1.1.2.4 Phân loại theo mục đích sử dụng vốn vay:

- Cho vay phục vụ sản xuất kinh doanh: Là hoạt động cho vay mà vốn vay được sử dụng cho mục đích sản xuất, kinh doanh. Đối tượng khách hàng vay kinh doanh có thể là cá nhân hoặc doanh nghiệp.

- Cho vay tiêu dùng: Là hoạt động cho vay mà vốn vay được sử dụng cho mục đích tiêu dùng. Đối tượng chủ yếu vay tiêu dùng là các cá nhân (vay để mua sắm tài sản).

1.1.2.5 Phân loại theo tài sản thế chấp, bảo đảm: