các ngân hàng trong nước. Để đảm bảo lợi nhuận mà vẫn hoạt động tốt, một số ngân hàng đã chấn chỉnh lại đội ngũ nhân sự của mình. Chính vì vậy, năm 2012 số lượng lao động của Agribank Hương Trà giảm 2 người so với năm 2011.

- Về mặt chất lượng: Nhìn chung cán bộ công nhân viên ngân hàng đa số có trình độ học vấn cao, số lượng lao động có trình độ đại học, cao đẳng chiếm tỉ lệ lớn và tăng lên qua các năm (năm 2010 chiếm 64,71%, năm 2011 chiếm 65,71% và năm 2012 chiếm 69,7%). Bên cạnh đó, tỉ lệ lao động trung cấp và lao động phổ thông đã giảm dần qua các năm (năm 2010 là 35,29%, năm 2011 là 34,29% và năm 2012 là 30,3%). Sự thay đổi này là do tình hình kinh tế ngày càng phát triển, môi trường cạnh tranh trên địa bàn ngày càng khốc liệt, yêu cầu trình độ cán bộ ngân hàng ngày càng cao do vậy chi nhánh cần có đội ngũ cán bộ chuyên môn giỏi. Đội ngũ nhân viên có chuyên môn nghiệp vụ càng cao sẽ phục vụ tốt hơn cho công việc của chi nhánh, giúp chi nhánh ngày càng phát triển mạnh hơn.

- Về cơ cấu giới tính: Số lượng lao động nữ chiếm tỉ lệ lớn và tăng qua các năm (năm 2010 chiếm 52,94%, năm 2011 chiếm 54,29% và năm 2012 chiếm 54,55%). Còn số lượng lao động nam thì chiếm tỉ lệ thấp hơn và giảm qua các năm (năm 2010 chiếm 47,06%, năm 2011 chiếm 45,71% và năm 2012 chiếm 45,45%).

35

33

34

35

34.5

34

33.5

33

32.5

32

Năm 2010 Năm 2011 Năm 2012

Hình 2.2: Biểu đồ Số lượng nhân viên giai đoạn 2010- 2012

35.29%

34.29%

30.30

64.71%

65.71%

69.70

%

%

100%

90%

80%

70%

TC & LĐPT

ĐH & CĐ

60%

50%

40%

30%

20%

10%

0%

Năm 2010 Năm 2011 Năm 2012

Hình 2.3: Biểu đồ Trình độ học vấn của nhân viên giai đoạn 2010- 2012

2.1.4. Tình hình kinh doanh của AGRIBANK chi nhánh Thị xã Hương Trà – Thừa Thiên Huế qua 3 năm 2010 – 2012

2.1.4.1. Kết quả kinh doanh chung

Căncứ vào định hướng của Agribank Việt Nam và sự chỉ đạo về nhiều mặt của Agribank Thừa Thiên Huế, bằng năng lực hoạt động của mình, Agribank chi nhánh Thị xã Hương Trà đã từng bước hoàn thành nhiệm vụ đề ra, ngày càng được nhiều người thừa nhận, biết đến như là một thương hiệu. Giai đoạn vừa qua (2010 - 2012) tình hình hoạt động kinh doanh của chi nhánh phản ánh khá rõ nét thông qua báo cáo kết quả kinh doanh như sau:

Khóa luận tốt nghiệp GVHD: Th.S Ngô Minh Tâm

Bảng 2.2: Bảng đánh giá hoạt động kinh doanh tại AGRIBANK Hương Trà giai đoạn 2010 - 2012.

ĐVT : Triệu đồng.

2010 | 2011 | 2012 | 2011/2010 | 2012/2011 | ||||||

Giá trị | % | Giá trị | % | Giá trị | % | +/- | % | +/- | % | |

A. DOANH THU | 37.529 | 100 | 42.187 | 100 | 46.243 | 100 | 4.658 | 12,41 | 4.056 | 9,61 |

1. Doanh thu từ HĐTD | 35.466 | 94,5 | 38.814 | 92 | 41.413 | 89,55 | 3.348 | 9,44 | 2.599 | 7 |

2. Doanh thu từ HĐ DV | 429 | 1,14 | 593 | 1,41 | 854 | 1,85 | 164 | 38,22 | 261 | 44,01 |

3. Doanh thu từ HĐ KD NH | 7 | 0,02 | 15 | 0,03 | 22 | 0,05 | 8 | 114,28 | 7 | 46,67 |

4. Doanh thu từ HĐ khác | 32 | 0,09 | 49 | 0,12 | 59 | 0,13 | 17 | 53,12 | 10 | 20,41 |

5. Doanh thu khác | 1.595 | 4,25 | 2.716 | 6,44 | 3.895 | 8,42 | 1.121 | 70,28 | 1143 | 42,08 |

B. CHI PHÍ | 29.693 | 100 | 35.387 | 100 | 38.635 | 100 | 5.694 | 19,18 | 3.248 | 9,18 |

1.Chi phí HĐTD | 19.603 | 66,02 | 25.388 | 71,74 | 27.421 | 70,97 | 5.785 | 29,51 | 2.033 | 8,01 |

2. Chi phí HĐ DV | 84 | 0.28 | 122 | 0,35 | 134 | 0,35 | 38 | 45,23 | 12 | 9,84 |

3. Nộp thuế, phí, lệ phí | 22 | 0.07 | 38 | 0,09 | 42 | 0,11 | 16 | 72,73 | 4 | 10,53 |

4. Chi HĐ KD khác | 106 | 0.36 | 102 | 0,29 | 107 | 0,28 | -4 | -3,92 | 5 | 4,90 |

5.Chi cho nhân viên | 4.363 | 14,69 | 5.588 | 15,79 | 6.360 | 16,46 | 1.225 | 28,08 | 772 | 13,81 |

6.Chi cho HĐ quản lý, công cụ | 1.345 | 4,53 | 1.464 | 4,14 | 1.478 | 3,83 | 119 | 8,85 | 14 | 0,96 |

7.Chi về tài sản | 1.211 | 4,09 | 1.313 | 3,71 | 1.532 | 3,96 | 102 | 8,42 | 219 | 16,7 |

8.CP dự phòng, bảo hiểm | 2.949 | 9,93 | 1.363 | 3,86 | 1.550 | 4,01 | -1.586 | -116,36 | 187 | 13,72 |

9. CP khác | 10 | 0,03 | 9 | 0,03 | 11 | 0,03 | -1 | -11,11 | 2 | 22,22 |

C. Lợi nhuận | 7.836 | 6.800 | 7.608 | -1.036 | -15,23 | 808 | 11,88 |

Có thể bạn quan tâm!

-

Đánh giá chất lượng phục vụ của giao dịch viên đối với khách hàng cá nhân tại ngân hàng agribank - chi nhánh thị xã hương trà - 1

Đánh giá chất lượng phục vụ của giao dịch viên đối với khách hàng cá nhân tại ngân hàng agribank - chi nhánh thị xã hương trà - 1 -

Đánh giá chất lượng phục vụ của giao dịch viên đối với khách hàng cá nhân tại ngân hàng agribank - chi nhánh thị xã hương trà - 2

Đánh giá chất lượng phục vụ của giao dịch viên đối với khách hàng cá nhân tại ngân hàng agribank - chi nhánh thị xã hương trà - 2 -

Khi Công Ty Xyz Hứa Sẽ Thực Hiện Điều Gì Đó Vào Khoảng Thời Gian Xác Định, Thì Công Ty Sẽ Thực Hiện.

Khi Công Ty Xyz Hứa Sẽ Thực Hiện Điều Gì Đó Vào Khoảng Thời Gian Xác Định, Thì Công Ty Sẽ Thực Hiện. -

Biểu Đồ Về Giới Tính Của Khách Hàng Điều Tra

Biểu Đồ Về Giới Tính Của Khách Hàng Điều Tra -

Kiểm Định Giả Thuyết Mô Hình Hồi Qui Giữa Các Thành Phần Chất Lượng Phục Vụ Của Gdv Đối Với Sự Hài Lòng

Kiểm Định Giả Thuyết Mô Hình Hồi Qui Giữa Các Thành Phần Chất Lượng Phục Vụ Của Gdv Đối Với Sự Hài Lòng -

Phân Tích Thống Kê Mô Tả Đánh Giá Chất Lượng Phục Vụ Của Gdv

Phân Tích Thống Kê Mô Tả Đánh Giá Chất Lượng Phục Vụ Của Gdv

Xem toàn bộ 93 trang tài liệu này.

( Nguồn số liệu từ phòng kinh doanh NH Agribank Hương Trà )

a) Về doanh thu: Doanh thu năm 2010 là 37.529 triệu đồng, năm 2011 là 42.187 triệu đồng và đến năm 2012 doanh thu đạt 46.243 triệu đồng. Doanh thu năm 2011 tăng 4.658 triệu đồng (tức là tăng 12,41%) so với năm 2010. Năm 2012 tăng 4.056 triệu đồng (tương đương tăng 9,61%). Doanh thu gồm: doanh thu từ hoạt động tín dụng, doanh thu từ hoạt động dịch vụ, doanh thu từ hoạt động kinh doanh ngoại hối, doanh thu từ hoạt động kinh doanh khác và các nguồn thu khác nhưng doanh thu chủ yếu từ hoạt động tín dụng. Năm 2010, hoạt động tín dụng chiếm 94,5%, năm 2011 chiếm 92% và năm 2012 chiếm 89.55%.

Mặc dù doanh thu từ hoạt đông dịch vụ chiếm tỷ trọng không lớn nhưng lại đa dạng với nhiều hoạt động gồm: hoạt động thanh toán, dịch vụ ngân quỹ, nghiệp vụ bão lãnh, nghiệp vụ ủy thác, đại lý. Trong đó, thu từ hoạt động thanh toán là chủ yếu (chiếm trên 70% qua các năm).

Bên cạnh đó, doanh thu từ hoạt động kinh doanh ngoại hối cũng tăng trưởng đáng kể qua các năm, đặc biệt năm 2011 tăng 114,28% so với năm 2010. Doanh thu từ hoạt động kinh doanh khác cũng thay đổi rõ rệt, tăng nhanh qua các năm. Ngoài ra, các khoản doanh thu khác gồm: thu nợ đã xử lý rủi ro và khoản thu nhập bất thường cũng tăng đáng kể, năm 2011 tăng 52,3% so với năm 2010 và năm 2012 tăng 70,3% so với năm 2011.

b) Về chi phí: để có được doanh thu thì ngân hàng đã phải bỏ ra một khoản chi phí nhất định, doanh thu tăng thì chi phí cũng tăng là điều tất yếu, cụ thể là năm 2011 tăng so với năm 2010 là 5.694 triệu đồng, tương ứng tăng 19,18%, năm 2012 tăng hơn năm 2011 là 3.248 triệu đồng tương ứng tăng 9,18%.

Chi phí bao gồm: chi phí cho hoạt động tín dụng, chi phí cho hoạt động dịch vụ, chi nộp thuế - các khoản phí, lệ phí, chi hoạt động kinh doanh khác, chi phí cho nhân viên, chi phí cho hoạt động quản lý – công cụ, chi về tài sản, chi phí dự phòng – bảo toàn, bảo hiểm tiền gửi của khách hàng và một số chi phí khác, trong đó chi phí cho hoạt động tín dụng chiếm tỷ trọng lớn hơn nhiều so với các chi phí khác.

Chi phí cho hoạt động tín dụng bao gồm: chi trả lãi tiền gửi, chi trả lãi tiền vay, chi trả lãi phát hành GTCG và chi trả lãi cho thuê tài chính. Trong đó, chi trả lãi tiền gửi là chủ yếu và ngày càng tăng. Điều đó cho thấy NH đã huy động được một nguồn

vốn lớn, khách hàng gửi tiền ngày càng nhiều, khẳng định được uy tín của NH, tạo được lòng tin với khách hàng, cũng nhờ vào nguồn vốn huy động mà thực lực tài chính được nâng cao. Bên cạnh đó, chi phí trả lãi tiền vay đang có xu hướng giảm, thể hiện NH làm ăn hiệu quả, vốn vay ít, chủ động sử dụng vốn của NH trong kinh doanh. Ngoài ra, chi trả lãi phát hành GTCG cũng thay đổi đáng kể, đặc biệt năm 2011, chi trả lãi phát hành GTCG giảm 52,3%, chủ yếu là trả lãi chứng chỉ tiền gửi và trả lãi phát hành tín phiếu. Mục đích của phát hành GTCG là hình thức đi vay của NH, việc trả lãi giảm cho thấy NH từng bước khắc phục khó khăn, huy động vốn và cho vay có hiệu quả. Vì thế mà chi phí trả lãi phát hành GTCG vào năm 2011 giảm đáng kể.

Đối với chi phí hoạt động dịch vụ, bao gồm: chi về hoạt động ngân quỹ, chi dịch vụ thanh toán, chi phí hoa hồng môi giới và một số chi phí khác. Trong đó, chi về hoạt động ngân quỹ chiếm một tỷ trọng lớn.

Agribank Hương Trà là doanh nghiệp kinh doanh trên lĩnh vực tiền tệ nên phải nộp các khoản thuế, phí và lệ phí theo quy định của pháp luật. Trong những năm qua, mặc dù số lượng cán bộ, nhân viên không thay đổi nhiều nhưng chi phí cho nhân viên cũng tăng đáng kể. Đây là dấu hiệu đáng mừng và đáng ghi nhận, NH kinh doanh hiệu quả nên có chế độ lương thưởng hấp dẫn đã tạo lòng tin để các cán bộ, nhân viên phát huy tốt năng lực của bản thân để phát triển NH ngày càng vững mạnh.

Ngoài ra, chi phí cho hoạt động quản lý – công cụ, chi phí về tài sản, chi phí dự phòng – bảo toàn, bảo hiểm tiền gửi của khách hàng và chi phí khác cũng thay đổi rõ rệt.

Mặc dù chi phí qua các năm tăng cũng khá cao nhưng nhìn rõ việc tăng chi phí cũng kéo theo việc tăng doanh thu, phần tăng chi phí không vượt quá phần tăng nên ngân hàng kinh doanh đã thu lợi nhuận. Nhịp độ tăng doanh thu và chi phí gần như ổn định qua các năm. Điều đó cho thấy, ngân hàng kinh doanh ngày càng hiệu quả thể hiện trong việc đáp ứng nhu cầu cho vay - đi vay của khách hàng và phương hướng, chiến lược phát triển.

c) Về lợi nhuận: Ngân hàng đều đạt lợi nhuận cao qua các năm là do ngân hàng biết điều chỉnh các hoạt động thu, chi phù hợp, đưa ra các chính sách thu hút vốn đầu tư tốt, vốn vay của ngân hàng được sử dụng đúng mục đích, không gây lãng phí, tránh tình trạng nợ ngân hàng nhà nước và các tổ chức tín dụng ngày càng cao. Năm 2010,

lợi nhuận đạt 7.836 triệu đồng. Tuy nhiên, do môi trường cạnh tranh ngày càng gay gắt, trên địa bàn xuất hiện một số ngân hàng nên vào năm 2011, lợi nhuận giảm 1.036 triệu đồng so với năm 2010. Đến năm 2012, nhờ những chính sách, biện pháp điều chỉnh hợp lý nên lợi nhuận đã tăng 808 triệu đồng tương ứng với tăng 11,88% so với năm 2011. Để hoạt động kinh doanh có hiệu quả là điều không mấy dễ dàng đặc biệt trong môi trường kinh doanh hiện nay, đòi hỏi mọi cán bộ, nhân viên của ngân hàng phải nỗ lực phấn đấu để đem lại không chỉ là lợi nhuận mà cả uy tín, danh hiệu cho ngân hàng, góp phần phát triển kinh tế địa phương.

Lợi nhuận cao là điều tốt, điều đó thể hiện chính sách và mục tiêu phấn đấu được hoàn thành, NH cần phát huy hơn nữa để khẳng định vị thế cạnh tranh và vai tṛ chủ đạo của mình.

Tr.đ

50000

45000

40000

35000

30000

25000

20000

15000

10000

5000

0

Doanh thu chi phí

Lợi nhuận

2010 2011 2012 Năm

Hình 2.4: Biểu đồ thể hiện tình hình hoạt động kinh doanh của chi nhánh

giai đoạn 2010 - 2012

2.1.4.2. Tình hình huy động vốn tại NH Agribank Thị xã Hương Trà - Thừa Thiên Huế

Để đáp ứng nhu cầu vốn vay, ngoài phần tài sản mà ngân hàng tự có thì ngân hàng phải huy động nguồn vốn từ cá nhân và các tổ chức tín dụng. Do đặc điểm địa bàn rộng, dân cư nhiều nên khách hàng của ngân hàng rất đa dạng và phong phú. Bên cạnh đó, ngân hàng đã tạo được lòng tin và uy tín với khách hàng nên thời gian qua ngân hàng đã thu hút một lượng vốn huy động lớn. Để hiểu rõ tình hình huy động vốn, chúng ta xem xét bảng tình hình huy động vốn của NH Agribank Hương Trà, giai đoạn từ năm 2010 đến năm 2012.

Khóa luận tốt nghiệp GVHD: Th.S Ngô Minh Tâm

Bảng 2.3: Tình hình huy động vốn của Agribank Thị xã Hương Trà - Thừa Thiên Huế giai đoạn 2010 – 2012

ĐVT: Triệu đồng

2010 | 2011 | 2012 | 2011/2010 | 2012/2011 | ||||||

Giá trị | % | Giá trị | % | Giá trị | % | +/- | % | +/- | % | |

Tổng nguồn vốn huy động | 164.222 | 100 | 186.479 | 100 | 198.436 | 100 | 22.257 | 13,55 | 11.957 | 6,41 |

1.Theo đối tượng | ||||||||||

- Tổ chức kinh tế | 32.017 | 19,5 | 35.389 | 18,98 | 37.432 | 18,86 | 3.372 | 10,53 | 2043 | 5,77 |

- Dân cư | 132.205 | 80,5 | 151.090 | 81,02 | 161.004 | 81,14 | 18.885 | 14,28 | 9914 | 6,56 |

2.Theo loại tiền | ||||||||||

- Nội tệ | 159.256 | 96,98 | 184.400 | 98,89 | 196.021 | 98,78 | 25.144 | 15,79 | 11621 | 6,30 |

- Ngoại tệ quy đổi ra VND | 4.966 | 3,02 | 2.079 | 1,11 | 2.415 | 1,22 | -2.887 | -37,72 | 336 | 16,16 |

3.Theo thời hạn | ||||||||||

- TG không kỳ hạn | 45.085 | 27,45 | 46.826 | 25,11 | 47.124 | 23,75 | 1.741 | 3,86 | 298 | 0,64 |

- TG có kỳ hạn | 119.137 | 72,55 | 139.653 | 74,89 | 151.312 | 76,25 | 20.516 | 17,22 | 11659 | 8,35 |

(Nguồn số liệu từ phòng kinh doanh NH Agribank Hương Trà)

Qua bảng số liệu trên ta thấy, thời gian qua, tình hình huy động vốn của ngân hàng đều tăng và đạt được những kết quả khả quan. Sự tăng trưởng mạnh về nguồn vốn trước hết nhờ vào địa bàn rộng thêm vào đó là uy tín của ngân hàng đã tạo lòng tin với khách hàng nên nguồn vốn huy động được chủ yếu từ dân cư. Nhu cầu vốn ngày càng nhiều, môi trường cạnh tranh ngày càng gay gắt nhưng ngân hàng đã gặt hái được những thành công đáng kể. Cụ thể, năm 2011 nguồn vốn huy động tăng lên 22.257 triệu đồng (tức là tăng 13,55%) so với năm 2010. Năm 2012 tăng 11.957 triệu đồng (tương đương 6,41%) so với năm 20101

Nguồn vốn huy động từ dân cư là rất lớn, chiếm trên 80% tổng nguồn vốn huy động, chủ yếu là từ tiền gửi tiết kiệm, còn GTCG chiếm tỷ trọng không đáng kể. Ngày nay khi nền kinh tế phát triển, đời sống của người dân được nâng cao, họ nhận thấy mặt tích cực từ việc gửi tiền tiết kiệm, một mặt vừa sinh lãi một mặt lại an toàn. Nhận thấy điều đó, NH Agribank Hương Trà đã cung cấp nhiều dịch vụ, áp dụng nhiều chính sách như khuyến mãi nhằm giữ khách hàng cũ và thu hút khách hàng mới. Ngoài ra, ngân hàng còn huy động vốn từ các tổ chức kinh tế, mặc dù tỷ trọng không lớn lắm.

Nguồn vốn huy động phân theo loại tiền thì VND chiếm tỷ lệ hơn nhiều so với các đồng ngoại tệ (chủ yếu là USD), nó chiếm từ 96% đến 99% trong tổng nguốn vốn qua 3 năm. Đồng nội tệ có xu hướng tăng nhanh nhưng đồng ngoại tệ lại giảm mạnh vào năm 2011, có thể do ảnh hưởng từ khủng hoảng kinh tế, động đất, … nên đồng EURO, đồng USD và một số đồng ngoại tệ mất giá. Vì thế, khách hàng e ngại khi gửi đồng ngoại tệ vào.

Trong những năm qua, tỷ lệ tiền gửi có kỳ hạn chiếm tỷ lệ ngày càng cao, do tính chất sinh lời và an toàn, chủ yếu là các khoản tiết kiệm nên khách hàng gửi có kỳ hạn là điều dễ thấy.

Tr.đ

200000

180000

160000

140000

120000

100000

80000

60000

40000

20000

0

186479

198436

164222

2010 2011 2012 Năm

Hình 2.5: Biểu đồ thể hiện tình hình huy động vốn của chi nhánh giai đoạn 2010 – 2012

2.2. Đánh giá thực trạng chất lượng phục vụ của Giao dịch viên tại NH Agribank chi nhánh Thị xã Hương Trà

2.2.1. Đề xuất mô hình nghiên cứu

Mô hình SERVQUAL là mô hình phổ biến và được sử dụng nhiều trong các nghiên cứu marketing rất có ích trong việc khái quát hóa các tiêu chí đo lường chất lượng dịch vụ nhưng vẫn có nhiều nhược điểm (Babakus & Boller, 1992; Brown et al, 1993; Buttle, 1996; Genestre & Herbig, 1996; Gilmore & Carson, 1992; Robinson, 1999; Hemmasi et al, 1994). Cũng chính Parasuraman và cộng sự (1988) đã cho rằng một trong những kiếm khuyết của SERVQUAL là do mong muốn tìm được một mô hình có thể đại diện cho tất cả các loại hình chất lượng dịch vụ nên các nhà nghiên cứu này chỉ giữ lại những thành phần nào phổ biến và phù hợp với tất cả các loại hình dịch vụ. Vì vậy một số nhân tố là cần thiết, và phù hợp với một số loại hình dịch vụ nhưng do không phù hợp với đại đa số nên đã bị loại bỏ.

Nghiên cứu này sử dụng mô hình SERVPERF vì những lý do sau đây:

- Phần mong đợi của khách hàng trong mô hình SERVQUAL không bổ sung thêm thông tin gì từ phần cảm nhận của khách hàng (Babakus và Boller, 1992).

- Bằng chứng từ thực nghiệm của Cronin và Taylor khi thực hiện các nghiên cứu so sánh trong bốn lĩnh vực ngân hàng, kiểm soát sâu bệnh, làm khô và thức ăn nhanh; và các nghiên cứu của Parasuraman cũng cho thấy SERVPERF đều tốt hơn SERVQUAL.

- Sử dụng mô hình SERVPERF sẽ cho kết quả tốt hơn mô hình SERVQUAL và bản câu hỏi theo mô hình SERVPERF ngắn gọn hơn phân nửa so với SERVQUAL, không gây nhàm chán và mất thời gian cho người trả lời. Khái niệm sự kỳ vọng cũng khá mơ hồ đối với người trả lời.

- Đo lường kì vọng của khách hàng là rất khó khăn.

Thang đo SERVPERF được các tác giả Cronin & Taylor (1992) đưa ra dựa trên việc khắc phục những khó khăn khi sử dụng thang đo SERVQUAL cũng với 5 nhân tố của chất lượng dịch vụ: Năng lực phục vụ; Mức độ đồng cảm; Khả năng sẵn sàng đáp ứng yêu cầu của khách hàng; Mức độ tin cậy; Phương tiện hữu hình và 22 biến quan sát được sử dụng để đo lường 5 nhân tố kể trên.

Từ những lý luận trên ta có thể đề xuất mô hình nghiên cứu như sau: Chất lượng phục vụ của Giao dịch viên được đo lường bằng 5 yếu tố đó là: Năng lực phục vụ; Mức độ đồng cảm; Tính đáp ứng; Độ tin cậy; Phương tiện hữu hình.

Mô hình sau sẽ cho ta thấy rõ hơn về điều này:

Năng lực phục vụ

Mức độ đồng cảm

Tính đáp ứng

Chất lượng phục vụ của Giao dịch viên

Độ tin cậy

Phương tiện hữu hình

Hình 2.6: Mô hình nghiên cứu đề xuất

2.2.2. Đặc điểm đối tượng điều tra

Đề tài nghiên cứu những khách hàng đang giao dịch tại chi nhánh ngân hàng. Đề tài sử dụng bảng câu hỏi để điều tra thông tin với các tiêu chí đánh giá các thành phần cấu tạo nên chất lượng dịch vụ ngân hàng. Đó là các tiêu chí sau:

- Mức độ tin cậy đối với dịch vụ.

- Khả năng sẵn sàng đáp ứng của Giao dịch viên.

- Năng lực phục vụ của Giao dịch viên.

- Phương tiên hữu hình của Giao dịch viên.

- Thái độ đồng cảm của Giao dịch viên đối với khách hàng. Nội dung bảng câu hỏi điều tra (Đính kèm phần phụ lục).

Đề tài lựa chọn quy mô mẫu là 100.Trong quá trình điều tra đã có 110 bảng hỏi được phát ra và thu về 110 bảng hỏi, trong đó có 10 bảng hỏi không hợp lệ.Do đó số lượng bảng hỏi còn lại để đưa vào phân tích là 100 mẫu.

Một trong những hình thức đo lường sử dụng phổ biến trong nghiên cứu định lượng là thang đo Likert. Nó bao gồm 5 cấp độ phổ biến từ 1 đến 5 để tìm hiểu mức độ đánh giá của người trả lời. Vì vậy, bảng câu hỏi đã được thiết kế từ 1 là “rất không đồng ý” đến 5 là “rất đồng ý”.

Qua cuộc điều tra với quy mô mẫu là 100 người đến giao dịch tại Chi nhánh Ngân hàng cho thấy đối tượng khách hàng có những đặc điểm như sau:

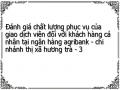

2.2.1.1. Thời gian khách hàng giao dịch với ngân hàng

Bảng 2.4. Thời gian khách hàng giao dịch với Ngân hàng

Tần số | Tỉ lệ % | |

Dưới 1 năm | 26 | 26 |

Từ 1 – 3 năm | 25 | 25 |

Từ 3 – 5 năm | 29 | 29 |

Trên 5 năm | 20 | 20 |

Tổng | 100 | 100 |

( Nguồn xử lý số liệu SPSS )

Dựa vào bảng sô liệu trên ta thấy, thời gian giao dịch của khách hàng được trải đều và không chênh lệch lớn giữa các khoảng thời gian khác nhau, cụ thể : dưới 1 năm có 26 KH chiếm 26 %, từ 1 – 3 năm có 25 KH chiếm tỉ lệ 25 %, từ 3 – 5 năm có 29