Từ kết quả phân tích Hệ số tương quan trên đây cho thấy rằng, kết quả kiểm định tất cả các nhân tố đều cho kết Sig.< 0.05; điều này chứng tỏ rằng có đủ bằng chứng thống kê để bác bỏ giả thuyết H0 đối với các nhân tố này, hay các giả thuyết H1, H2, H3, H4, H5 được chấp nhận ở mức ý nghĩa là 95%.

Từ những phân tích trên, ta có được phương trình mô tả sự biến động của các

nhân tố ảnh hưởng đến sự hài lòng của KH đối với chất lượng DV thẻ của Eximbank Huế theo các hệ số Beta chuẩn hóa như sau:

HL= 0.322TC + 0.39 PTHH + 0.472 DC + 0.181 DU + 0.271 NL

Thông qua các hệ số hồi quy chuẩn hóa, ta biết được mức độ quan trọng của các nhân tố tham gia vào phương trình. Cụ thể, nhân tố “Sự đồng cảm” có ảnh hưởng nhiều nhất (β = 0.472) và nhân tố “Đáp ứng” có ảnh hưởng ít nhất (β = 0.181) đến sự hài lòng của khách hàng sử dụng thẻ. Tuy nhiên, nhìn chung thì tất cả 5 nhân tố đều có ảnh hưởng đến biến phụ thuộc. Và bất cứ một sự thay đổi nào của một trong 5 nhân tố trên đều có thể tạo nên sự thay đổi đối với sự hài lòng của khách hàng.

Nhận xét:

Như vậy thông qua kết quả hồi quy ta thấy có 5 nhân tố tác động đến sự hài lòng của KH với DV thẻ ATM của Eximbank Huế. Tất cả các hệ số hồi quy đều mang dấu dương cho thấy các yếu tố trong mô hình đều có tác động cùng chiều đến sự hài lòng của KH, nghĩa là khi mức độ hài lòng của KH đối với từng yếu tố bất kì tăng (giảm) thì cũng làm tăng (giảm) mức độ hài lòng chung của KH về chất lượng DV. Cụ thể hơn:

Trong điều kiện các yếu tố khác thay đổi, nếu:

- Mức độ hài lòng về nhân tố “Sự tin cậy” tăng 1 đơn vị thì sẽ làm mức độ hài lòng chung về chất lượng DV tăng 0.322 đơn vị

- Mức độ hài lòng về nhân tố “Phương tiện hữu hình” tăng 1 đơn vị thì sẽ làm mức độ hài lòng chung về chất lượng DV tăng 0.39 đơn vị.

- Mức độ hài lòng về nhân tố “Sự đồng cảm” tăng 1 đơn vị thì sẽ làm mức độ hài lòng chung về chất lượng DV tăng 0.472 đơn vị.

- Mức độ hài lòng về nhân tố “Sự đáp ứng” tăng 1 đơn vị thì sẽ làm mức độ hài lòng chung về chất lượng DV tăng 0.181 đơn vị.

- Mức độ hài lòng về nhân tố “Năng lực phục vụ” tăng 1 đơn vị thì sẽ làm mức

độ hài lòng chung về chất lượng DV tăng 0.271 đơn vị.

Như vậy các nhân tố có ảnh hưởng lớn đến sự hài lòng chung của KH lần lượt là: “sự đồng cảm”, “sự tin cậy” và “phương tiện hữu hình”, các nhân tố “sự đáp ứng”

và “năng lực phục vụ” có tác động ít hơn.

2.2.3. Đánh giá của khách hàng về chất lượng dịch vụ thẻ ATM của Eximbank Huế:

2.2.3.1. Kiểm định One Sample T-test về sự hài lòng của khách hàng:

Để khẳng định một cách chắc chắn hơn đánh giá sự hài lòng của KH trên tổng thể về chất lượng DV ATM của Eximbank, tác giả tiến hành kiểm định giá trị trung bình One Sample T - Test với giá trị kiểm định bằng 4 cho 5 nhân tố trong mô hình hồi quy. Thang đo đo lường các biến quan sát này được xây dựng trên thang đo Likert 5 điểm. Các lựa chọn bắt đầu từ giá trị là 1 = “Rất không đồng ý” cho đến 5 = “Rất đồng ý”.

Nghiên cứu này được tiến hành với cỡ mẫu là 140 nên có thể sơ bộ kết luận số liệu đạt phân phối gần chuẩn (Theo “Phân tích dữ liệu với SPSS” của Hoàng Trọng và Chu Nguyễn Mộng Ngọc). Do đó đáp ứng điều kiện để tiến hành kiểm định One Sample T-test cho bộ số liệu thu thập được.

Dưới đây là các kiểm định One Sample T-test về các nhân tố ảnh hưởng tới sự hài lòng của KH về chất lượng DV.

a. Nhân tố Phương tiện hữu hình:

Bảng 2.23: Kiểm định One Sample T-test nhân tố Phương tiện hữu hình

One-Sample Test

N | Mean | Test Value = 4 | ||

t | Sig. (2-tailed) | |||

Phòng giao dịch của Eximbank tiện nghi, khang trang | 140 | 3.385 | -11.140 | .000 |

Số lượng cột ATM của ngân hàng nhiều, dễ tìm kiếm | 140 | 2.378 | -28.512 | .000 |

Vị trí các cột ATM ở nơi an toàn, có chỗ để xe rộng rãi | 140 | 3.207 | -11.858 | .000 |

Cây ATM sạch sẽ, thoáng mát | 140 | 3.435 | -9.250 | .000 |

Máy ATM được thiết kế đẹp, dễ sử dụng | 140 | 3.364 | -10.421 | .000 |

Hình thức thẻ ATM bền, đẹp | 140 | 3.578 | -6.738 | .000 |

Có thể bạn quan tâm!

-

Đánh giá chất lượng dịch vụ thẻ atm của ngân hàng tmcp xuất nhập khẩu Việt Nam- chi nhánh Huế - 2

Đánh giá chất lượng dịch vụ thẻ atm của ngân hàng tmcp xuất nhập khẩu Việt Nam- chi nhánh Huế - 2 -

Đánh Giá Chất Lượng Dịch Vụ Thẻ Atm Của Eximbank Huế

Đánh Giá Chất Lượng Dịch Vụ Thẻ Atm Của Eximbank Huế -

Đánh Giá Thực Trạng Chất Lượng Dịch Vụ Thẻ Atm Của Eximbank Huế:

Đánh Giá Thực Trạng Chất Lượng Dịch Vụ Thẻ Atm Của Eximbank Huế: -

Một Số Giải Pháp Nhằm Nâng Cao Chất Lượng Dịch Vụ Thẻ Atm Của Eximbank Huế:

Một Số Giải Pháp Nhằm Nâng Cao Chất Lượng Dịch Vụ Thẻ Atm Của Eximbank Huế: -

Đánh giá chất lượng dịch vụ thẻ atm của ngân hàng tmcp xuất nhập khẩu Việt Nam- chi nhánh Huế - 7

Đánh giá chất lượng dịch vụ thẻ atm của ngân hàng tmcp xuất nhập khẩu Việt Nam- chi nhánh Huế - 7 -

Đánh giá chất lượng dịch vụ thẻ atm của ngân hàng tmcp xuất nhập khẩu Việt Nam- chi nhánh Huế - 8

Đánh giá chất lượng dịch vụ thẻ atm của ngân hàng tmcp xuất nhập khẩu Việt Nam- chi nhánh Huế - 8

Xem toàn bộ 71 trang tài liệu này.

(Nguồn: Xử lí số liệu bằng SPSS)

Nhân tố “ Phương tiện hữu hình” gồm 6 biến quan sát, trong đó cả 6 biến đều được đánh giá ở mức dưới mức 4 (mức hài lòng), điều đó chứng tỏ KH chưa đánh giá cao về các phương tiện hữu hình phục vụ cho DV thẻ ATM của ngân hàng.

Trong các biến quan sát thì biến “Số lượng cột ATM của ngân hàng nhiều, dễ tìm kiếm” và biến “Vị trí các cột ATM ở nơi an toàn, có chỗ để xe rộng rãi” là 2 biến được đánh giá thấp nhất, KH hầu như cảm thấy không hài lòng. Điều này cũng khá phù hợp với thực tế khi mà Eximbank hiện chỉ có 3 cột ATM, trong đó 1 cột ở khu công nghiệp Phú Bài, 2 cột còn lại đều ở bờ Bắc thành phố. Do đó so sánh với các ngân hàng khác trên địa bàn thì số lượng này là quá ít và không tương xứng với số lượng thẻ mà ngân hàng đã phát hành. Theo thống kê sơ bộ có thể thấy số lượng máy ATM của các ngân hàng khác trên địa bàn thành phố Huế như sau: DongAbank có 20 máy, Vietinbank có 24 máy, Vietcombank có 30 máy, Agribank có 14 máy. Với thói quen chi tiêu của người Huế là khá tiết kiệm nên họ khá ngại nếu phải cầm thẻ của Eximbank đến giao dịch ở cây ATM của ngân hàng khác vì việc này vừa tốn phí, vừa dễ gặp sai sót. Bên cạnh đó, vị trí lắp đặt các cột ATM có diện tích cho KH để xe còn rất hạn chế, không đáp ứng được nhu cầu vào lúc cao điểm.

Tóm lại, các biến mô tả nhân tố Phương tiện hữu hình của DV ATM của Eximbank chưa khiến KH hài lòng. Trong thời gian tới, Eximbank nên xem xét việc tăng lượng máy ATM, phân bổ thêm về phía nam thành phố. Đồng thời tăng cường giữ vệ sinh sạch sẽ cho cây ATM, nâng cao chất lượng thẻ vì một số KH than phiền thẻ dễ bị hỏng.

b. Nhân tố sự đáp ứng:

Bảng 2.24: Kiểm định One Sample T-test nhân tố sự đáp ứng:

One-Sample Statistics Test Value = 4

N | Mean | t | Sig. (2- tailed) | |

Thẻ của ngân hàng rất dễ giao dịch với các ngân hàng khác | 140 | 3.721 | -4.396 | .000 |

Dịch vụ ATM mà ngân hàng đang cung cấp rất phù hợp với nhu cầu của khách hàng | 140 | 3.642 | -7.036 | .000 |

Thời gian làm thẻ nhanh chóng | 140 | 3.875 | -6.719 | .060 |

Danh mục các tiện ích của thẻ rất phong phú | 140 | 3.514 | -6.881 | .000 |

Các giao dịch luôn được xử lí nhanh chóng và chính xác | 140 | 3.664 | -5.890 | .000 |

(Nguồn: Xử lí số liệu bằng SPSS)

Nhân tố Sự đáp ứng được đo lường bởi 5 biến quan sát, qua bảng kết quả trên, ta thấy giá trị Sig của biến “Thời gian làm thẻ nhanh chóng” là lớn hơn 0.05 nên có thể kết luận là KH khá hài lòng về thời gian làm thẻ của Eximbank. Trên thực tế KH chỉ mất thời gian trong vòng khoảng 1 tuần để có thẻ ATM, đây có thể là một ưu thế mà Eximbank cần phát huy.

Tuy nhiên, đối với các biến quan sát còn lại, giá trị Sig của kiểm định đều nhỏ hơn 0.05 nên có thể kết luận KH chưa thực sự hài lòng về sự đáp ứng của DV mà ngân hàng cung cấp. Giá trị trung bình của các biến nằm trong khoảng 3.5 - 3.7 cho thấy cảm nhận của KH là ở giữa mức trung lập và mức hài lòng. Ngân hàng cần cải thiện các tính năng của thẻ, tăng thêm tốc độ xử lí các giao dịch của mình.

c.Nhân tố năng lực phục vụ:

Bảng 2.25:Kiểm định One Sample T-test nhân tố năng lực phục vụ One-Sample Statistics Test Value = 4

N | Mean | t | Sig. (2- tailed) | |

Chuyên viên thẻ hướng dẫn cho khách hàng rõ ràng về thao tác giao dịch | 140 | 3.628 | -5.325 | .000 |

Đường dây nóng 24/24 luôn phục vụ mọi lúc khách hàng cần | 140 | 3.721 | -6.657 | .000 |

Nhân viên giải quyết các thắc mắc và sự | ||||

cố của khách hàng một cách nhanh | 140 | 3.700 | -4.240 | .000 |

chóng |

(Nguồn: Xử lí số liệu bằng SPSS) Nhân tố Năng lực phục vụ được đo lường bằng 3 biến với giá trị trung bình tuy chưa đạt mức hài lòng nhưng cũng ở mức khá. Đặc biệt là biến “Nhân viên giải quyết các thắc mắc và sự cố của khách hàng một cách nhanh chóng” và biến “Đường dây nóng 24/24 luôn phục vụ mọi lúc khách hàng cần” được đánh giá gần mức hài lòng. Cho thấy năng lực phục vụ của nhân viên ngân hàng xử lí khi KH gặp sự cố là khá tốt. Tuy nhiên biến “Chuyên viên thẻ hướng dẫn cho khách hàng rõ ràng về thao tác giao dịch” lại không được đánh giá cao bằng. Do vậy các nhân viên thẻ của Eximbank cần tư vấn, giải thích rõ ràng cặn kẽ hơn cho KH về các tính năng, cách thức giao dịch cho KH khi tiếp xúc với KH để giúp KH tránh các sự cố xảy ra gây phiền hà cho KH cũng

như gây cho KH cảm giác Eximbank thiếu chuyên nghiệp,…

d. Nhân tố sự tin cậy:

Bảng 2.26: Kiểm định One Sample T-test nhân tố sự tin cậy One-Sample Statistics Test Value = 4

N | Mean | t | Sig. (2-tailed) | |

Khách hàng chưa bao giờ bị thất thoát tiền khi giao dịch tại cây ATM của ngân hàng | 140 | 3.9214 | -1.328 | .186 |

Máy ATM rất ít khi bị mất điện | 140 | 3.8143 | -2.775 | .006 |

Máy ATM rất ít khi gặp sự cố hỏng hóc | 140 | 3.6000 | -4.116 | .000 |

Máy ATM luôn có đủ tiền để khách hàng rút | 140 | 3.5857 | -5.562 | .000 |

Chất lượng tiền luôn được đảm bảo | 140 | 3.9071 | -1.432 | .154 |

Ngân hàng thực hiện đúng các cam kết đưa ra về dịch vụ | 140 | 3.7286 | -3.998 | .000 |

(Nguồn: Xử lí số liệu bằng SPSS) Nhân tố Sự tin cậy được đo lường bởi 6 biến quan sát. Theo bảng kết quả, có thể thấy 2 biến được KH đánh giá cao vượt mức hài lòng tương ứng với Sig lớn hơn 0.05 là “Khách hàng chưa bao giờ bị thất thoát tiền khi giao dịch tại cây ATM của ngân hàng” và “Chất lượng tiền luôn được đảm bảo”. Thực hiện tốt điều này cũng giúp cho Eximbank tạo dựng lòng tin tốt cho KH sử dụng thẻ, làm tăng thiện cảm của KH đối

với ngân hàng.

Bên cạnh đó cũng có nhiều yếu tố mà KH đánh giá là chưa hài lòng, đặc biệt như: “Máy ATM rất ít khi gặp sự cố hỏng hóc” và “Máy ATM luôn có đủ tiền để khách hàng rút”. Qua đó cho thấy tình trạng tiếp quỹ ATM và kiểm tra bảo dưỡng máy ATM của ngân hàng chưa thực sự tốt. Trong khi số lượng máy ATM của ngân hàng quá ít mà lại xảy ra thiếu quỹ hoặc máy bị hỏng sẽ gây ra nhiều bất tiện cho KH. Đây có thể là lí do khiến nhiều KH không dùng thẻ Eximbank thường xuyên. Do đó, ngân hàng cần phải quan tâm và giải quyết tốt vấn đề này.

e. Nhân tố sự đồng cảm:

Bảng 2.27: Kiểm định One Sample T-test nhân tố sự đồng cảm One-Sample Statistics Test Value = 4

N | Mean | t | Sig. (2- tailed) | |

Nhân viên sẵn sàng lắng nghe và tiếp thu mọi lời phàn nàn từ phía khách hàng | 140 | 3.5000 | -9.033 | .000 |

Ngân hàng thực sự hiểu những gì khách hàng cần ngay từ lần gặp đầu tiên | 140 | 3.3286 | -9.935 | .000 |

Ngân hàng luôn quan tâm đến lợi ích của khách hàng | 140 | 3.4071 | -9.377 | .000 |

Quý khách không phải chờ đợi lâu để vào cây ATM thực hiện giao dịch | 140 | 3.4714 | -8.302 | .000 |

(Nguồn: Xử lí số liệu bằng SPSS)

Theo kết quả mô hình hồi quy thì nhân tố Đồng cảm là nhân tố có tác động mạnh đến sự hài lòng của KH do đó xem xét mức độ hài lòng của KH về nhân tố này rất quan trọng. Nhân tố này được đo lường qua 4 biến quan sát như trên. Tuy nhiên, kết quả cho thấy đánh giá của KH về mức độ đồng cảm của ngân hàng còn ở mức thấp. Cảm nhận của KH về sự thấu cảm của ngân hàng đối với họ trong quá trình từ lần đầu tiên tiếp xúc với ngân hàng đến khi sử dụng DV chỉ ở mức 3.3 - 3.47. Do đó, ngân hàng nên tăng cường sự quan tâm đến KH của mình để tăng thiện cảm đối với ngân hàng, đây là một yếu tố rất quan trọng trong nền kinh tế cạnh tranh như ngày nay.

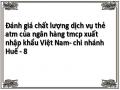

2.2.3.2. Thống kê mô tả biến hài lòng:

Bảng 2.28: Thống kê mô tả biến hài lòng

Frequency | Valid Percent | Cumulative Percent | |

Rất không hài lòng | 0 | 0 | 0 |

Không hài lòng | 22 | 15.7 | 15.7 |

Trung lập | 49 | 35.0 | 50.7 |

Hài lòng | 53 | 37.9 | 88.6 |

Rất hài lòng | 16 | 11.4 | 100.0 |

Total | 140 | 100.0 |

(Nguồn: Xử lí số liệu bằng SPSS)

Qua kết quả thống kê trên, có 15.7% KH trả lời không hài lòng với chất lượng DV; có 35% KH cảm thấy trung lập; 37.9% KH cảm thấy hài lòng và 11.4% KH thấy rất hài lòng với DV thẻ ATM mà Eximbank cung cấp. Điều này cho thấy gần 50% KH cảm thấy hài lòng, bên cạnh đó có 35% KH chưa đạt được mức hài lòng và tạm chấp nhận ở mức bình thường và một bộ phận KH cảm thấy không hài lòng về chất lượng DV. Có thể nhận thấy kết quả này vẫn chưa được tốt, ngân hàng cần có các giải pháp để tăng số lượng KH cảm thấy hài lòng về DV của mình góp phần tăng doanh thu từ hoạt động kinh doanh DV thẻ lên cao hơn.

Bảng 2.29: Thống kê mô tả biến Sẵn lòng giới thiệu cho người thân

Frequency | Valid Percent | Cumulative Percent | |

Rất không đồng ý | 0 | 0 | 0 |

Không đồng ý | 5 | 3.6 | 3.6 |

Trung lập | 75 | 53.6 | 57.1 |

Đồng ý | 60 | 42.9 | 100.0 |

Rất đồng ý | 0 | 0 | 100 |

Total | 140 | 100 |

(Nguồn: Xử lí số liệu bằng SPSS)

Bảng 2.30: Thống kê mô tả biến Quý khách dự định tiếp tục sử dụng thẻ của

ngân hàng

Frequency | Valid Percent | Cumulative Percent | |

Rất không đồng ý | 0 | 0 | 0 |

Không đồng ý | 5 | 3.6 | 3.6 |

Trung lập | 40 | 28.6 | 32.1 |

Đồng ý | 92 | 65.7 | 97.9 |

Rất đồng ý | 3 | 2.1 | 100.0 |

Total | 140 | 100.0 |

(Nguồn: Xử lí số liệu bằng SPSS)

Biểu đồ 2.2: Mức độ hài lòng của khách hàng đối với chất lượng dịch vụ thẻ

Bảng 2.31 : Thống kê mô tả biến Quý khách dự định sử dụng thêm thẻ của

ngân hàng khác

Frequency | Valid Percent | Cumulative Percent | |

Có | 102 | 72.9 | 72.9 |

Không | 24 | 17.1 | 90.0 |

Chưa biết | 14 | 10.0 | 100.0 |

Total | 140 | 100.0 |

(Nguồn: Xử lí số liệu bằng SPSS) Ta thấy có hơn 42 % KH đồng ý giới thiệu DV thẻ ATM của Eximbank cho người thân và bạn bè cùng sử dụng, bên cạnh đó có hơn 53% KH đang phân vân và bộ

phận nhỏ không đồng ý.

Ngoài ra có đến hơn 65% KH dự định tiếp tục sử dụng thẻ của Eximbank. Có thể nói đây là một tín hiệu khả quan. Tuy nhiên, việc KH tiếp tục sử dụng thẻ không có nghĩa là đây thẻ chính của họ vì có đến 72.9% KH của Eximbank sẽ sử dụng thêm thẻ ATM của các ngân hàng khác, chỉ có 17.1% KH sẽ dự định chỉ sử dụng thẻ của Eximbank . Điều này lại càng khẳng định thêm sự cạnh tranh gay gắt giữa các ngân hàng trên thị trường DV thẻ thanh toán hiện nay. Hiện tại, số lượng KH trung thành với DV thẻ của Eximbank còn rất khiêm tốn do đó để cạnh tranh tốt với các đối thủ khác, ngân hàng cần có những chiến lược nhất định.

2.2.4. Kết luận về thực trạng chất lượng dịch vụ thẻ của Eximbank Huế:

Qua quá trình nghiên cứu thực trạng chất lượng DV thẻ ATM của Eximbank Huế, tác giả xin rút ra một số kết luận về các mặt tích cực và hạn chế cảu ngân hàng như sau:

2.2.4.1.Điểm tích cực:

Số lượng thẻ phát hành tăng lên hằng năm, doanh số từ hoạt động kinh doanh thẻ có xu hướng tăng và đóng góp nhiều hơn trong cơ cấu doanh thu của ngân hàng. Đây là một tín hiệu tốt, cho thấy DV thẻ rất cần được đầu tư một cách xứng đáng.

Khảo sát cho thấy có hơn 65% KH đang sử dụng thẻ quyết định sẽ tiếp tục sử dụng thẻ của Eximbank, trong đó có gần 50% KH cảm thấy hoàn toàn hài lòng và 35% KH cảm thấy bình thường với chất lượng DV thẻ mà ngân hàng đang cung cấp.

Có hơn 42 % KH đồng ý giới thiệu DV thẻ ATM của Eximbank cho người thân và bạn bè cùng sử dụng, bên cạnh đó có hơn 53% KH đang phân vân và bộ phận nhỏ không đồng ý. Một số điểm được KH đánh giá tốt là sự đáng tin cậy của DV và khả năng giúp đỡ KH trong việc xử lí các sự cố, thời gian làm thẻ nhanh chóng và thủ tục làm thẻ đơn giản. Đây là những mặt tích cực mà ngân hàng cần phải phát huy.

2.2.4.2. Điểm hạn chế:

Bên cạnh những điểm tích cực đạt được, DV thẻ của Eximbank Huế còn mang những điểm hạn chế sau:

Số lượng thẻ phát hành hằng năm tăng nhưng chủ yếu là thẻ ghi nợ nội địa, trong khi đó các loại thẻ giúp mang lại doanh thu cao hơn cho ngân hàng như thẻ quốc tế, thẻ tín dụng vẫn đang chiếm một tỉ trọng rất nhỏ. Bên cạnh đó, doanh số thanh toán

trung bình trên một thẻ vẫn chưa cao. Cho thấy, ngân hàng vẫn chưa tận dụng hết các cơ hội từ KH của mình.

Khảo sát cho thấy còn gần 50% KH sử dụng thẻ cảm thấy chưa thực sự hài lòng về chất lượng DV thẻ của ngân hàng và có hơn 72% KH của Eximbank đang sử dụng thẻ của các ngân hàng khác. Do đó, KH càng có nhiều sự so sánh, đánh giá giữa chất lượng DV của các ngân hàng với nhau. Nếu KH cảm thấy không hài lòng với DV của Eximbank thì có thể ngưng sử dụng DV của ngân hàng để sự dụng của ngân hàng khác bất cứ lúc nào. Cụ thể có những tồn tại của Eximbank theo đánh giá của KH như: Cơ sở vật chất phục vụ cho DV chưa tốt, các tính năng của thẻ còn hạn chế, nhân viên ngân hàng chưa có sự tư vấn kĩ lưỡng cho KH về cách sử dụng cũng như các tiện ích của thẻ,…

CHƯƠNG 3: GIẢI PHÁP NÂNG CAO CHẤT LƯỢNG DỊCH VỤ THẺ ATM CỦA EXIMBANK HUẾ

3.1. Định hướng phát triển

3.1.1. Định hướng chung của Eximbank Việt Nam

Năm 2014, Hội đồng quản trị Eximbank tiếp tục chủ trương nâng cao năng lực quản trị, điều hành, kiện toàn mô hình tổ chức, tiết giảm chi phí hoạt động, kiểm soát chặt chẽ chất lượng tín dụng, xử lí nợ xấu, đảm bảo thanh khoản toàn hệ thống.

Từ năm đầu tiên 2010 của nhiệm kì V(2010-2015), Hội đồng quản trị đã thể chế hóa công tác quản trị điều hành theo định hướng của “ 5 chương trình chiến lược của Hội đồng quản trị giai đoạn 2011-2015 và tầm nhìn đến năm 2020”. Cụ thể đó là 5 chương trình sau:

- Phát triển tín dụng gắn chặt với quản lí rủi ro.

- Phát triển nền tảng cơ sở hạ tầng và mạng lưới hoạt động.

- Đào tạo, phát triển nguồn nhân lực và chính sách cán bộ.

- Phát triển hệ thống công nghệ thông tin ngân hàng.

- Đầu tư mạnh mẽ vào công tác tiếp thị,quảng bá thương hiệu, từ thiện- xã hội vì cộng đồng.

3.1.2 Định hướng nâng cao dịch vụ thẻ của Eximbank Huế

- Giữ vững và củng cố thị phần thẻ hiện có. Trong năm 2013, tổng số thẻ phát hành đạt hơn 4,500 thẻ, trong đó có 4,100 là thẻ ghi nợ nội địa, còn lại là thẻ ghi nợ quốc tế và thẻ tín dụng. Thẻ ghi nợ nội địa V-top tiếp tục là sản phẩm chủ lực của ngân hàng.

- Tăng cường liên kết, hợp tác giữa các NHTM, tổ chức dịch vụ thanh toán không dùng tiền mặt dựa trên nền tảng công nghệ hiện đại để mở rộng khả năng sử dụng thẻ, phát huy tính năng tác dụng thẻ ATM, tiết kiệm chi phí, thời gian cho ngân hàng cũng như khách hàng.

- Đẩy mạnh các dịch vụ tài khoản để thu hút nguồn vốn và tạo cơ sở phát triển dịch vụ thẻ.

- Sớm hoàn thiện và triển khai mô hình tổ chức kinh doanh theo định hướng