lâm vào tình trạng phá sản khi doanh nghiệp bị mất khả năng thanh toán các khoản nợ khi chủ nợ yêu cầu”. Như vậy, nhà nước đã có quy định pháp lý cụ thể để bảo vệ quyền lợi của các chủ nợ, và cho phép chủ nợ có quyền gửi đơn lên tòa án để đề nghị phá sản doanh nghiệp khi doanh nghiệp không có khả năng thanh toán nợ. Nếu doanh nghiệp vay nợ quá mức sẽ dẫn đến khả năng vỡ nợ và đối mặt với nguy cơ phá sản. Điều này gây ra những tổn thất rất lớn cho các chủ sở hữu. Do đó, khi hoạch định cơ cấu vốn sẽ phải tính đến mối quan hệ giữa sinh lời và rủi ro phải đánh đổi cho các cổ đông.

3.2.2.2. Nguyên tắc tương thích giữa huy động và sử dụng vốn

Hiện tại, ở Việt Nam có khá nhiều doanh nghiệp huy động nguồn vốn ngắn hạn để đầu tư vào TSCĐ. Điều đó sẽ dẫn đến khả năng làm mất cân đối giữa dòng tiền và nhu cầu hoàn trả nợ. Do đó, khi doanh nghiệp huy động vốn để tài trợ cho nhu cầu vốn, thì cần phải tuân thủ nguyên tắc tương thích giữa nguồn vốn và tài sản đầu tư. Có nghĩa là những tài sản dài hạn như tài sản cố định cần thiết phải đầu tư bằng nguồn vốn dài hạn. Việc sử dụng nguồn vốn dài hạn để đầu tư vào những TSCĐ sẽ hạn chế cho doanh nghiệp bị rơi vào tình trạng căng thẳng về tài chính.

3.2.2.3. Hoạch định chính sách huy động vốn phải hướng tới lợi ích của cổ đông

Đây là một nguyên tắc hết sức quan trọng trong việc hoạch định chính sách huy động vốn của doanh nghiệp. Cơ sở lý luận của nguyên tắc này là do trong doanh nghiệp, có sự tách biệt giữa quyền sở hữu và quyền sử dụng vốn. Cụ thể, cổ đông là chủ sở hữu doanh nghiệp nhưng đại bộ phận lại không trực tiếp quản lý và sử dụng vốn vào hoạt động kinh doanh (trừ một số cổ đông lớn), còn những người trực tiếp quản lý sử dụng vốn lại là các nhà quản trị doanh nghiệp. Những người này được chủ sở hữu (cổ đông thường) thuê để nắm giữ quyền sử dụng vốn. Khi doanh nghiệp tổ chức huy động vốn, thông thường các nhà quản lý thường e ngại rủi ro nên thường vay vốn với tỷ lệ thấp trong cơ cấu nguồn vốn. Tuy nhiên, các cổ đông thường thích đẩy cao mức vay nợ để được hưởng lợi từ sử dụng đòn bẩy. Như vậy, nhà quản trị doanh nghiệp phải đối mặt với mâu thuẫn giữa lợi ích của bản thân với lợi ích của cổ đông. Tuy nhiên, khi hoạch định chính sách huy động cần phải hướng tới lợi ích của chủ sở hữu doanh nghiệp (cổ đông thường). Nghĩa là, nhà quản trị phải xây dựng chính sách huy động vốn gia tăng được lợi ích cho các chủ sở hữu.

3.2.2.4. Hoạch định chính sách huy động vốn phải được xem xét trên cơ sở khả năng huy động vốn từ các nguồn vốn của doanh nghiệp

Đối với doanh nghiệp, việc hoạch định chính sách huy động phải dựa trên cơ sở khả năng huy động các nguồn vốn thực tế. Thực tế cho thấy, có rất nhiều doanh nghiệp khi dự tính mức vốn vay nợ trong tổng số vốn huy động cho hoạt động của doanh nghiệp đã không dựa vào khả năng có thể huy động được mức vốn vay. Do đó, khi huy động vốn vay đã không thể huy động được theo chính sách đã hoạch định của doanh nghiệp. Vì vậy đã ảnh hưởng không nhỏ đến việc tổ chức huy động vốn đảm bảo cho hoạt động kinh doanh của doanh nghiệp.

3.2.2.5. Chỉ huy động vốn vay trong điều kiện khả năng sinh lời của tài sản lớn hơn chi phí sử dụng nợ vay

Đây là một nguyên tắc quan trọng nhất để trả lời câu hỏi “Doanh nghiệp nên vay khi nào?”. Về lý thuyết, khi tỷ suất sinh lời của tài sản (BEP) lớn hơn lãi suất vay vốn thì việc vay vốn càng nhiều sẽ càng làm gia tăng lợi ích cho chủ sở hữu (hay cổ đông). Tất nhiên là khi vay vốn càng nhiều sẽ càng là gia tăng rủi ro vỡ nợ cho doanh nghiệp và có thể sẽ chấm dứt sự tồn tại của doanh nghiệp, điều đó cũng đồng nghĩa với sự chấm dứt khả năng thu được lợi ích từ việc sử dụng vốn vay của chủ sở hữu.

3.3. Một số giải pháp hoàn thiện cơ cấu nguồn vốn của các DN NY trong ngành VLXD ở Việt Nam.

3.3.1. Điều chỉnh cơ cấu nguồn vốn theo quan hệ sở hữu:

3.3.1.1 Điều chỉnh hệ số nợ theo hướng giảm bớt tỷ trọng nợ phải trả

a. Căn cứ đề xuất giải pháp

Kết quả mô hình định lượng về sự tác động của nợ vay đến ROE của các DN NY trong ngành VLXD cho thấy hệ số nợ tổng quát và hệ số nợ vay có tác động ngược chiều đến khả năng sinh lời VCSH. Phần lớn các doanh nghiệp đang phải đối mặt với nguy cơ phá sản cao. Ngoài ra, tốc độ tăng trưởng bình quân của ngành trong vòng 5 năm tiếp theo được dự báo mức thấp hơn so với giai đoạn 2009-2014 do tác động của đại dịch còn có thể kéo dài, thiếu năng lượng, khan hiếm nguyên vật liệu, và đứt gãy chuỗi cung ứng toàn cầu. Do vậy, giảm bớt tỷ trọng nợ vay trong cơ cấu nguồn vốn là phù hợp trong giai đoạn tiếp theo của ngành.

b. Hướng điều chỉnh chung cho toàn ngành

Kết quả định lượng cho thấy ba đặc điểm nổi bật của các nhà quản trị khi hoạch định CCNV cho các DN NY trong ngành VLXD ở Việt Nam gồm: (i) ưu tiên tính linh hoạt và khả năng tiếp cận nguồn vốn; (ii) có xác định cơ cấu nguồn vốn mục tiêu và điều chỉnh cơ cấu nguồn vốn căn cứ vào CCNV mục tiêu; (iii) CCNV mục tiêu được xây dựng dựa trên mục tiêu chiến lược, nhu cầu đầu tư, và những đặc điểm nội tại của doanh nghiệp. Để giảm bớt sự phụ thuộc vào nợ phải trả, các DN ngành VLXD phải nâng cao năng lực tự tài trợ của chính mình. Tuy nhiên, ngoại trừ những DN có vị thế thị trường mạnh, hầu

hết các DN NY trong ngành VLXD đang đối mặt với sự giảm sút hoạt động kinh doanh do ngành đang bước vào giai đoạn tiền suy thoái. Duy trì được hoạt động kinh doanh ở mức độ hiện tại đã đòi hỏi nỗ lực rất lớn của các nhà quản trị.

Theo chiến lược phát triển đến năm 2030, tầm nhìn 2050, ngành VLXD sẽ tái cấu trúc theo hướng phát triển bền vững, loại bỏ những công nghệ sản xuất lạc hậu tiêu tốn năng lượng và có mức phát thải cao, đầu tư có chiều sâu vào những công nghệ hiện đại tiết kiệm năng lượng và phát thải thấp. Đồng thời, sắp xếp lại các doanh nghiệp sản xuất VLXD theo các địa bàn sao cho phù hợp với thế mạnh, nhu cầu tiêu thụ, cũng như quy hoạch phát triển tổng thể của từng địa phương. Bối cảnh này đòi hỏi các DN lớn thực hiện đầu tư theo chiều sâu, các DN nhỏ thực hiện tái định vị vị trí của mình trong chuỗi giá trị ngành để có kế hoạch phát triển phù hợp.

Các DN lớn và dẫn đầu các phân ngành có thể xem xét huy động thêm vốn chủ sở hữu từ phát hành cổ phần thường dành cho cổ đông hiện hữu, trả cổ tức bằng cổ phiếu hoặc chia cổ phiếu thưởng. Hiện tại cổ phiếu của những doanh nghiệp này vẫn đang được thị trường định giá cao nên tăng vốn cổ phần thường là một giải pháp có tính khả thi. Ngoài ra, các DN này cũng cần rà soát lại các loại tài sản cố định và có kế hoạch thanh lý những tài sản lạc hậu, những công nghệ cũ kỹ để có dòng tiền trả bớt nợ vay, tận dụng mức lãi suất thấp trên thị trường hiện tại để giảm bớt chi phí lãi vay cũng như chi phí sử dụng vốn bình quân.

Đối với các DN nhỏ và không còn cơ hội tăng trưởng hoặc gặp nhiều khó khăn trong huy động vốn đổi mới công nghệ, cần xác định vị trí phù hợp trong chuỗi giá trị ngành để có chiến lược kinh doanh phù hợp. Trong giai đoạn 5 năm sắp tới, các DN này cần hạ thấp hệ số nợ mục tiêu một cách thận trọng, giảm bớt tỷ trọng nợ vay dài hạn sau đó đến nợ vay ngắn hạn. Để giảm bớt chi phí lãi vay, các DN có thể tái cơ cấu các khoản nợ nhằm tận dụng mức lãi suất cho vay ưu đãi hiện tại của các ngân hàng. Các DN ngành VLXD, đặc biệt là DN nhỏ, đang phụ thuộc lớn vào nguồn vốn ngắn hạn để đáp ứng nhu cầu VLĐTX. Trong bối cảnh hiện tại, để tăng nguồn vốn lưu động thường xuyên, các DN này nên kết hợp tăng vốn chủ sở hữu cùng với giảm bớt những TSCĐ lạc hậu, có hiệu quả sử dụng thấp. Một số DN nhỏ song có cổ phiếu ở vùng giá tốt có thể xem xét phát hành cổ phần thường cho cổ đông hiện hữu hoặc trả cổ tức bằng cổ phiếu.

c. Hướng điều chỉnh cho từng phân ngành Đối với các DN ngành thép

Các doanh nghiệp thép đang chuyển từ giai đoạn tăng trưởng sang ổn định, với tốc độ tăng trưởng bình quân dự kiến trong 5 năm tới là từ 10% đến 15%. Tỷ trọng nợ phải trả trong nguồn vốn của các DN này hiện đang có tính phân hoá cao. Những DN có quy mô lớn, vị thế thị trường mạnh, và nguồn vốn nội sinh lớn đang có mức nợ vay thấp hơn trung bình ngành. Trái lại, những doanh nghiệp nhỏ với kết quả kinh doanh thấp hơn đang sử dụng nhiều nợ vay và có hiệu quả sử dụng nợ vay thấp. Do vậy, nhóm các DN lớn có vai trò dẫn dắt thị trường có thể tăng thêm nợ vay dài hạn và vốn cổ phần để phục vụ nhu

cầu đầu tư có chiều sâu và tiếp tục tận dụng chu kỳ phát triển của phân ngành. Những DN nhỏ nên duy trì mức hoạt động hiện tại, quản lý chặt chẽ các khoản chi phí, xem xét hợp tác với các doanh nghiệp lớn để cắt giảm chi phí lưu kho và chi phí vận chuyển, nhằm gia tăng hiệu quả sử dụng vốn kinh doanh, từ đó gia tăng lợi ích cho các chủ sở hữu. Các DN lớn ngành thép đang có xu hướng khép kín chuỗi giá trị thông qua đẩy mạnh đầu tư vào các mỏ nguyên liệu và công nghệ khai thác, gia tăng giá trị thép thành phẩm phục vụ những thị trường xuất khẩu lớn, đầu tư vào công nghệ phát thải thấp và ít tiêu hao năng lượng. Để thực hiện các mục tiêu chiến lược này, các DN nên tận dụng nguồn vốn tín dụng ngân hàng dài hạn hiện đang có chi phí thấp và nhiều ưu đãi về kỳ hạn trả nợ cho công nghệ sạch cũng như ngành công nghiệp trọng điểm. Đồng thời, với triển vọng tăng trưởng doanh thu và giá trị thị trường, các DN có thể phát hành thêm cổ phần thường để tăng vốn chủ sở hữu. Các DN thép có thể hợp tác chiến lược với các DN thép nước ngoài hoặc các quỹ đầu tư để không những có lợi thế về vốn mà còn tận dụng được hiệu ứng lan toả công nghệ, quản trị, thị trường. Việt Nam có một lợi thế rất lớn về vị trí địa lý trong chuỗi giá trị sản phẩm thép. Nếu tận dụng được điều này, các DN thép có thể thúc đẩy hoạt động kinh doanh xuất khẩu và trở thành mắt xích then chốt trong chuỗi giá trị toàn cầu cho sản phẩm thép.

b. Đối với ngành xi măng.

5.00%

0.00%

0

0%

-5.00%

-10.00%

-15.00%

-20.00%

-25.00%

Hình 3.1.Tương quan ROE và Lev của DN xi măng

% 20 | % 40 | % 60 | % 80 | % 10 | 0% 12 |

Có thể bạn quan tâm!

-

Tác Động Của Hệ Số Nợ Ngắn Hạn Lên Roe &tobin’S Q – Hồi Quy Gls

Tác Động Của Hệ Số Nợ Ngắn Hạn Lên Roe &tobin’S Q – Hồi Quy Gls -

Những Hạn Chế Còn Tồn Tại Trong Ccnv Của Các Dn Ny Trong Ngành Vlxd Ở Việt Nam

Những Hạn Chế Còn Tồn Tại Trong Ccnv Của Các Dn Ny Trong Ngành Vlxd Ở Việt Nam -

Mục Tiêu Và Định Hướng Phát Triển Ngành Vlxd Ở Việt Nam

Mục Tiêu Và Định Hướng Phát Triển Ngành Vlxd Ở Việt Nam -

Lựa Chọn Và Thực Hiện Chính Sách Cổ Tức Phù Hợp

Lựa Chọn Và Thực Hiện Chính Sách Cổ Tức Phù Hợp -

Đánh Giá Lại Chính Sách Cơ Cấu Nguồn Vốn Định Kỳ Hàng Năm

Đánh Giá Lại Chính Sách Cơ Cấu Nguồn Vốn Định Kỳ Hàng Năm -

Chỉ Số Z Của Các Dn Ny Trong Ngành Vlxd Ny Giai Đoạn 2009-2020

Chỉ Số Z Của Các Dn Ny Trong Ngành Vlxd Ny Giai Đoạn 2009-2020

Xem toàn bộ 241 trang tài liệu này.

Kết quả mô hình định lượng cho thấy mức nợ vay mục tiêu của các DN xi-măng là 45.8%. Tốc độ điều chỉnh hệ số nợ vay về mức mục tiêu của các DN xi-măng chịu tác động của ba nhân tố là quy mô doanh nghiệp, tỷ trọng TSCĐ trong tổng tài sản, và vị thế thị trường của doanh nghiệp. Tốc độ điều chỉnh hệ số nợ vay của các DN ngành VLXD là 40% và đang có xu hướng chậm lại trong giai đoạn sau năm 2014.

Các DN xi-măng đang bước vào giai đoạn tiền suy thoái và đòi hỏi một chiến lược tái cấu trúc ngành toàn diện. Theo Chiến lược phát triển ngành VLXD đến năm 2030

tầm nhìn 2050, chủ trương đầu tư mới cho phân ngành xi-măng gồm: (i) chỉ đầu tư mới nhà máy sản xuất clanhke xi-măng có công suất một dây chuyền không nhỏ hơn 5.000 tấn clanke/ngày, gắn vùng nguyên liệu và đầu tư đồng thời hệ thống phát điện tận dụng nhiệt khí thải, đáp ứng đầu đủ các chỉ tiêu về công nghệ và môi trường; (ii) đến năm 2025, các nhà máy xi măng hiện có công suất nhỏ hơn 2.500 tấn clanhke/ngày, tiêu hao nhiều nguyên, nhiên liệu và năng lượng lớn, phải đầu tư chiều sâu đổi mới công nghệ nhằm nâng cao năng suất, chất lượng sản phẩm, tiết kiệm năng lượng và bảo vệ môi trường; (iii) Đầu tư trạm nghiền xi măng có công suất phù hợp ở những khu vực không thuận lợi về nguyên liệu để sản xuất ckanhke xi măng; (iv) tỷ lệ sử dụng clanhke trong sản xuất xi măng trung bình ngành tối đa ở mức 65%; phụ gia cho xi măng tối thiểu 35%; (v) tổng công suất thiết kế các nhà máy xi măng đến 2025 không quá 125 triệu tấn/năm; đến năm 2030 không vượt quá 150 triệu tấn/năm. Như vậy, các DN xi măng trong vòng 10 năm tới phải đối mặt với áp lực đổi mới công nghệ sản xuất, giới hạn về công suất sản xuất và đáp ứng các tiêu chuẩn kỹ thuật, đặc biệt là yêu cầu về tiêu hao năng lượng và phát thải (cho cả dây chuyền đã đầu tư & đầu tư mới). 100% các cơ sở sản xuất phải đáp ứng các tiêu chuẩn, quy chuẩn kỹ thuật về môi trường, phải có thiết bị giám sát nồng độ bụi tại nguồn thải. Về sản phẩm, nâng cao chất lượng sản phẩm và giá trị kinh tế của sản phẩm, chú trọng phát triển xi măng mác cao, xi măng bền sun phát cung cấp cho các công trình biển, xi măng bền trong môi trường xâm thực.

Trong điều kiện này, các DN lớn, có vị thế thị trường, có tỷ lệ sở hữu nhà nước cao trong cơ cấu sở hữu, có thể duy trì nợ vay tối đa ở mức 60%. Các DN này cần đẩy nhanh hơn nữa tốc độ điều chỉnh cơ cấu nguồn vốn, xem xét tăng vốn chủ sở hữu, lập kế hoạch đầu tư và sử dụng nguồn vốn cho các mục tiêu đầu tư chiến lược trong giai đoạn 5 năm tiếp theo, tầm nhìn 2030. Đối với các DN nhỏ hoặc DN mới gia nhập ngành, nếu không có tiềm lực vốn chủ sở hữu đủ mạnh, nên tập trung vào sản xuất các yếu tố đầu vào cho các DN sản xuất lớn như khai thác và chế biến clanhke, cung cấp phụ gia sản phẩm, cung cấp dịch vụ lưu trữ và vận chuyển. DN xi măng lớn cần tận dụng những thế mạnh sẵn có về thị trường, mạng lưới phân phối, năng lực sản xuất để tiếp cận nguồn vốn tín dụng ngân hàng có chi phí thấp trong bối cảnh hiện tại phục vụ cho mục tiêu đầu tư trong tương lai. Nếu thực hiện đầu tư nâng cấp công nghệ, cần xem xét chi phí và lợi ích cẩn trọng trước khi thực hiện các phương án huy động vốn để tránh tình trạng sử dụng nguồn lực lãng phí, kém hiệu quả.

Nếu không kịp thời tái cấu trúc, ngành xi măng Việt Nam có thể phải đối mặt với nguy cơ bị các DN xi măng nước ngoài thâu tóm và đánh mất thị trường nội địa. Tại phần

bài học kinh nghiệm, luận án có làm rõ chiến lược thâu tóm thị trường VLXD của tập đoàn SIAM – Thái Lan. Hiện tại tập đoàn này đã trở thành cổ đông chiến lược của nhiều DN VLXD tại Việt Nam và đang thực hiện lộ trình chiếm lĩnh thị trường VLXD Việt Nam trong vòng 5 năm tới. SIAM còn là doanh nghiệp tiên phong ở khu vực ASEAN nằm trong danh sách những công ty phát triển bền vững của S&P 500. Các DN xi măng Việt Nam cần nhanh chóng đổi mới công nghệ và cải tổ lại chuỗi cung ứng để giữ vững thị phần trong nước và vươn tới những thị trường xuất khẩu mới.

Đối với các DN gạch – đá

Doanh nghiệp gạch-đá đang có xu hướng giảm bớt hệ số nợ vay trong giai đoạn 2010-2020 từ mức 43% về mức khoảng 29%. Kết quả mô hình hồi quy cho thấy các DN gạch đá cần tránh mức nợ vay trong khoảng từ 36% đến 51%. Đây là khoảng hệ số nợ làm sụt giảm ROE. Các DN gạch đá hiện đang ở giai đoạn ổn định tiền suy thoái do ngành gạch-đá đã bão hoà, sản phẩm đa dạng, nhiều tập đoàn gạch đá lớn của nước ngoài đã thâm nhập và chiếm lĩnh thị trường Việt Nam.

Về định hướng chiến lược, tương tự như các DN xi măng, các DN gạch đá phải đối mặt với áp lực đầu tư chiều sâu nhằm giảm mức tiêu hao nguyên nhiên liệu, tiến tới thay thế hoàn toàn nhiên liệu sản xuất từ khí than sang các loại nhiên liệu sạch; hạn chế đầu tư mới các cơ sở sản xuất gạch ceramic; đầu tư phát triển đồng bộ các cơ sở sản xuất và cơ sở khai thác, chế biến nguyên liệu, sản xuất men, màu trong nước, các cơ sở sản xuất phụ tùng thay thế. Các doanh nghiệp sản xuất gạch-đá phải tuân thủ các tiêu chuẩn, quy chuẩn kỹ thuật về bảo vệ môi trường, tiêu hao năng lượng và phát thải khí C02.

Các doanh nghiệp lớn và có tiền thân là DNNN cần có chiến lược tái cơ cấu để bắt kịp với xu hướng của phân ngành gạch-đá. Các DN này có thể tăng vay nợ dài hạn để chuẩn bị cho giai đoạn đầu tư kế tiếp, hoặc tìm kiếm những đối tác chiến lược nước ngoài nhằm tận dụng nguồn vốn và lợi thế công nghệ. Do công suất của phân ngành gạch – đá bị giới hạn ở mức không quá 850 triệu m2/năm đến năm 2025 và 950 triệu m2/năm đến năm 2030, việc đầu tư theo chiều rộng không còn hiệu quả. Những DN nhỏ, có hoạt động năng động và nhanh chóng thích nghi, có thể huy động thêm VCSH để tăng đầu tư vào sản xuất nguyên phụ liệu, các hoạt động hỗ trợ cho phân ngành.

3.3.1.2. Điều chỉnh tỷ trọng nợ ngắn hạn theo đặc điểm sản phẩm và vòng đời

Các DN NY trong ngành VLXD ở Việt Nam hiện đang sử dụng nhiều nợ ngắn hạn trong nguồn vốn. Tỷ trọng nợ ngắn hạn bình quân của các DN là 45% trong khi tỷ trọng nợ dài hạn bình quân là 10.87%. Nhiều doanh nghiệp có nợ ngắn hạn chiếm đến 80% tổng nợ phải trả. Nguồn VLĐTX của các DN NY trong ngành VLXD ở Việt Nam,

đặc biệt là các DN xi măng thấp, có giá trị âm. Điều này đồng nghĩa với việc mô hình tài trợ của các DN NY trong ngành VLXD ở Việt Nam có rủi ro tài chính cao, thiếu an toàn tài chính, năng lực tự tài trợ còn hạn chế. Trong giai đoạn 2010-2020, các DN xi măng có tốc độ luân chuyển VLĐ thấp, nguồn VLĐTX âm, và xác suất phá sản ở mức trên 20.90%. Nhiều DN lớn phân ngành thép và phân ngành gạch-đá cũng đang có mô hình tài trợ nhiều rủi ro với tỷ trọng nợ ngắn hạn cao. Một điều đáng lưu ý là tỷ trọng nợ ngắn hạn là biến giải thích duy nhất có tác động đến chỉ số Tobin’s Q của các DN NY trong ngành VLXD ở Việt Nam.

Căn cứ vào kết quả mô hình định lượng, có thể xác định tỷ trọng nợ ngắn hạn mục tiêu của các DN NY trong ngành VLXD ở Việt Nam là ở mức 39.62%. Đồng thời, các nhà quản trị có xu hướng điều chỉnh tỷ trọng nợ vay ngắn hạn hàng năm với tốc độ bình quân là 53%. Điều này có nghĩa là sau một quý, các DN NY trong ngành VLXD sẽ đạt đến hệ số nợ ngắn hạn mục tiêu. Các DN có vị thế thị trường lớn và nguồn vốn nội sinh lớn cần đẩy mạnh tốc độ điều chỉnh tỷ trọng nợ ngắn hạn về mức mục tiêu. Trái lại, các DN có tốc độ tăng doanh thu và rủi ro kinh doanh cao, cần thận trọng trong điều chỉnh hệ số nợ ngắn hạn bởi đây chính là nguồn vốn tài trợ chính cho tăng trưởng của hoạt động kinh doanh.

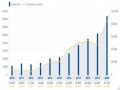

Đối với các DN thép, tỷ trọng nợ vay ngắn hạn trong tổng nợ vay đang ở mức 76.36% trong toàn giai đoạn. Mức nợ vay này đang làm sụt giảm ROE của các DN thép. Do vậy, các DN thép cần điều chỉnh tỷ trọng nợ ngắn hạn không vượt quá 60% và thiết lập mức nợ vay ngắn hạn mục tiêu là 45%. Với tốc độ điều chỉnh nợ ngắn hạn bình quân là 53%, các DN thép cần khoảng 1 năm để đưa hệ số nợ ngắn hạn về mức mục tiêu. Tuy nhiên, các DN thép đang ở giai đoạn phát triển, phần lớn các DN có tỷ trọng TSCĐ lớn và tốc độ tăng trưởng doanh thu cao, việc điều chỉnh tỷ trọng nợ ngắn hạn cần sự thận trọng để không gây sự thiếu hụt vốn lưu động thường xuyên, gián đoạn hoạt động kinh doanh. Đối với những doanh nghiệp có vị thế thị trường và nguồn nội sinh lớn, có thể thực hiện tái cơ cấu kỳ hạn các khoản nợ để cân đối mô hình tài trợ và chuẩn bị nguồn lực cho đầu tư chiều sâu trong tương lai. Ngoài ra, nếu giảm bớt được sự phụ thuộc vào nợ ngắn hạn, các DN có thể nâng cao vị thế và gia tăng giá trị của mình trong mắt các nhà đầu tư, tạo tiền đề quan trọng để huy động tăng vốn chủ sở hữu sau khi đại dịch Covid-19 được khống chế, thị trường BĐS và thị trường xây dựng bước vào giai đoạn phục hồi và tăng trưởng sau đại dịch.

Hình 3.2.Hệ số nợ ngắn hạn và ROE DN thép

120%

100%

80%

60%

40%

20%

0%

0

20

40

60

80

100

120

-20%

-40%

sinh.

3.3.2. Điều chỉnh cơ cấu nguồn vốn theo phạm vi – gia tăng nguồn vốn nội

Nguồn vốn bên trong DN chính là lợi nhuận giữ lại tái đầu tư. Mặc dù nguồn vốn

này thường chiếm tỷ trọng rất nhỏ trong tổng nguồn vốn của doanh nghiệp, song nó có vai trò hết sức quan trọng giúp DN gia tăng năng lực tự tài trợ và tạo ra sự tăng trưởng bền vững cho doanh nghiệp. Số liệu đánh giá ở chương 2 cho thấy khả năng tự tài trợ của các DN NY trong ngành VLXD còn yếu. Trong giai đoạn 2009-2020, tỷ trọng nguồn vốn bên trong thường chiếm dưới 10% trong tổng nguồn vốn. Đặc biệt, trong những năm 2010- 2014, khi ngành VLXD chịu nhiều khó khăn do ảnh hưởng của nền kinh tế, nhiều doanh nghiệp còn thua lỗ, thì nguồn vốn bên trong này giảm rất nhiều. Cá biệt có một số doanh nghiệp nguồn vốn nội sinh âm do kinh doanh thua lỗ liên tục. Có những thời điểm như năm 2012, nguồn vốn bên trong chỉ chiếm 0,47% trong tổng nguồn vốn. Vì vậy, các DN NY trong ngành VLXD cần có các biện pháp gia tăng nguồn vốn bên trong để nâng cao năng lực tự chủ tài chính, đảm bảo cho sự tăng trưởng bền vững. Để có thể gia tăng được nguồn vốn nội sinh, các DN NY trong ngành VLXD cần thực hiện những biện pháp nâng cao hiệu quả hoạt động kinh doanh để gia tăng lợi nhuận tích luỹ; đồng thời cần có chính sách phân phối lợi nhuận phù hợp để đẩy mạnh tích luỹ lợi nhuận giữ lại tái đầu tư.

3.3.2.1. Đảm bảo hiệu quả hoạt động kinh doanh, gia tăng lợi nhuận sau thuế

Trải qua giai đoạn khó khăn khi thị trường xây dựng và BĐS trầm lắng, kết quả hoạt động kinh doanh của các DN NY trong ngành VLXD đã có dấu hiệu phục hồi. LNST