Kịch bản xấu có xác suất thấp nhất do những kỳ vọng lạc quan của thế giới nói chung và Việt Nam nói riêng năm 2022 sau khi dịch bệnh Covid-19 được kiểm soát và hoạt động đầu tư công được nối lại. Mặt khác, Hoà Phát đã thực hiện xong hoạt động đầu tư khép kín chuỗi giá trị sản phẩm thép. Lĩnh vực kinh doanh này hiện đang bước vào giai đoạn “vắt sữa” (cash cow). Ngoài ra, theo chiến lược của HĐQT, Hoà Phát sẽ bắt đầu giai đoạn đầu tư mới cho lĩnh vực BĐS. Tuy nhiên, đây là lĩnh vực chứa đựng rủi ro nên Hoà Phát đang thực hiện hoạt động kinh doanh BĐS rất thận trọng.

- Tương ứng với ba kịch bản, LNST của HPG có biến động theo độ lệch chuẩn của LNST ở giai đoạn 2015-2019, điều chỉnh hệ số 1,4 để phù hợp với tốc độ tăng LNST ở giai đoạn 2022-2026. Từ đó, lợi nhuận sau thuế kỳ vọng của HPG giai đoạn 2022-2026 được xác định ở mức 25.482 tỷ đồng.

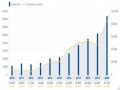

- Xác định quy mô tổng tài sản của HPG giai đoạn 2022-2026: Nhìn chung, trong giai đoạn 2010-2020, tổng tài sản của HPG gia tăng liên tục, tốc độ tăng mạnh nhất là trong khoảng thời gian từ 2016 đến 2020. Do vậy, tác giả dựa vào dữ liệu của giai đoạn này để xác định tốc độ tăng tài sản kỳ vọng cho giai đoạn 2022-2026 với giả định rằng: (i) trong vòng 4 năm kế tiếp không phát sinh nhu cầu đầu tư lớn về TSCĐ; (ii) tài sản tiếp tục gia tăng do HPG mở rộng quy mô hoạt động kinh doanh. Tốc độ tăng trưởng tài sản bình quân của HPG giai đoạn 2016-2020 là 58,1%. Sang đến giai đoạn 2022-2026, tốc độ tăng trưởng tài sản kỳ vọng được giả định duy trì ở mức 72,1% (đã xét đến 14% tốc độ tăng trung bình của ngành VLXD). Do vậy, ROA kỳ vọng của HPG giai đoạn 2022-2026 là 11,265%.

- Giả định trong giai đoạn 2022-2026, ROE của HPG tiếp tục gia tăng. Đây là nhận định của HĐQT đưa ra trong báo cáo thường niên năm 2020. Tuy nhiên, việc dự báo chính xác giá trị của ROE rất khó. Tác giả luận án đưa ra 3 kịch bản về tăng trưởng ROE gắn với 3 bối cảnh kinh tế trên gồm: Kịch bản tốt (XS 0,3) cho ROE bằng mức cao nhất giai đoạn 2010-2020 là 25,3% cộng thêm mức điều chỉnh 14% của ngành. Kịch bản bình thường (xác suất 0,5) cho ROE bằng mức 25,3%; Kịch bản xấu (XS 0,2) cho ROE bằng 14%. Mức kỳ vọng ROE của HPG là 27,24%.

Biểu đồ 3.4. Tương quan Hd-ROE của HPG

0.6

0.5

Có thể bạn quan tâm!

-

Mục Tiêu Và Định Hướng Phát Triển Ngành Vlxd Ở Việt Nam

Mục Tiêu Và Định Hướng Phát Triển Ngành Vlxd Ở Việt Nam -

Nguyên Tắc Tương Thích Giữa Huy Động Và Sử Dụng Vốn

Nguyên Tắc Tương Thích Giữa Huy Động Và Sử Dụng Vốn -

Lựa Chọn Và Thực Hiện Chính Sách Cổ Tức Phù Hợp

Lựa Chọn Và Thực Hiện Chính Sách Cổ Tức Phù Hợp -

Chỉ Số Z Của Các Dn Ny Trong Ngành Vlxd Ny Giai Đoạn 2009-2020

Chỉ Số Z Của Các Dn Ny Trong Ngành Vlxd Ny Giai Đoạn 2009-2020 -

Cơ cấu nguồn vốn của các doanh nghiệp niêm yết trong ngành vật liệu xây dựng ở Việt Nam - 28

Cơ cấu nguồn vốn của các doanh nghiệp niêm yết trong ngành vật liệu xây dựng ở Việt Nam - 28 -

Cơ cấu nguồn vốn của các doanh nghiệp niêm yết trong ngành vật liệu xây dựng ở Việt Nam - 29

Cơ cấu nguồn vốn của các doanh nghiệp niêm yết trong ngành vật liệu xây dựng ở Việt Nam - 29

Xem toàn bộ 241 trang tài liệu này.

0.4

0.3

0.2

0.1

0

2010 2011 2012 2013 2014 2015 2016 2017 2018 2019 2020

Hd

ROE

- Như vậy, hệ số nợ bình quân kỳ vọng của HPG giai đoạn 2022-2026 bằng 0,586. So với mức hệ số nợ hiện tại của năm 2020, HPG nên tăng hệ số nợ vay tổng quát. Tuy nhiên, tỷ trọng nợ ngắn hạn nên được điều chỉnh giảm về mức trung bình của phân ngành, không vượt quá ngưỡng 60% tổng nợ phải trả.

- Vậy cơ cấu nguồn vốn mục tiêu kỳ vọng của HPG giai đoạn 2022-2026 như sau:

+ Tổng nguồn vốn: 226.200 tỷ đồng

+ Nợ phải trả: 132.553 tỷ đồng. Trong đó, nợ ngắn hạn: 79.532 tỷ đồng; nợ dài hạn:

53.021 tỷ đồng

+ Vốn chủ sở hữu: 93.647 tỷ đồng

+ Giá trị TSNH phải đảm bảo cao hơn 79.532 tỷ đồng để đảm bảo nguyên tắc an toàn tài trợ

+ BEP > ROA = 11,265% > mức lãi suất vay nợ cao nhất năm 2020 là 9,6% và mức lãi suất dự phóng của nhà quản trị tài chính cho giai đoạn 2021-2025 là 4% đến 6%.

3.3.6. Đánh giá lại chính sách cơ cấu nguồn vốn định kỳ hàng năm

Những tính toán để xây dựng cơ cấu vốn mục tiêu được dựa trên việc sử dụng những dự báo và giả thiết về kết quả tài chính theo thời gian và những rủi ro được nhận diện liên quan đến kết quả kinh doanh. Khi có những thay đổi trong dự báo doanh thu, nhu cầu vốn đầu tư, hoặc mức chi trả cổ tức kỳ vọng thì có thể chúng ta sẽ phải xem xét lại cơ cấu vốn.

Mục đích của việc định kỳ hàng năm xem xét lại cơ cấu vốn và biên độ cơ cấu vốn cho phép là để xác nhận cơ cấu vốn hiện hành và biên độ cơ cấu vốn đã xác định có còn phù hợp hay không và nếu không thì cần điều chỉnh như thế nào. Các công ty nên định kỳ

hàng năm đánh giá lại chính sách cơ cấu vốn, đặc biệt khi có những thay đổi quan trọng sau:

- Khi có sự thay đổi về chính sách thuế thu nhập doanh nghiệp: Lợi ích lớn nhất của việc sử dụng nợ vay so với vốn cổ phần là khoản lợi thuế đem lại. Do đó, khi có sự thay đổi về thuế suất thuế thu nhập doanh nghiệp thì các công ty nên có sự đánh giá lại hệ số nợ mục tiêu.

- Khi có sự thay đổi trong chính sách đầu tư: Nếu chính sách đầu tư của công ty vào một lĩnh vực rủi ro hơn sẽ dẫn đến rủi ro kinh doanh tăng cao và từ đó cần hạn chế sử dụng nợ vay hơn so với trước đây.

- Khi có sự thay đổi trong hiệu quả hoạt động kinh doanh: Nếu như các khoản đầu tư có khả năng sinh lời tốt thì việc sử dụng nợ vay sẽ làm gia tăng thêm lợi ích cho cổ đông và ngược lại, nếu khả năng sinh lời thấp thì việc sử dụng nợ vay sẽ không những không tạo ra lợi ích mà còn có thể làm tổn hại lợi ích của cổ đông.

- Khi có sự thay đổi về chính sách tiền tệ và chính sách tín dụng của ngân hàng. Khi các chính sách tiền tệ và chính sách tín dụng có sự điều chỉnh làm cho xu hướng lãi suất gia tăng thì chính sách tài trợ vốn nên có xu hướng được điều chỉnh cao hơn và ngược lại.

- Khi có sự điều chỉnh về chính sách cổ tức trong dài hạn: Chính sách cổ tức sẽ chi phối đến số lợi nhuận để lại tái đầu tư, do đó khi công ty thay đổi chính sách cổ tức sẽ dẫn đến khả năng nguồn tài trợ bên trong sẽ bị thay đổi. Khi đó, công ty sẽ phải tính đến ảnh hưởng của chính sách cổ tức tới nguồn lợi nhuận giữ lại tái đầu tư.

3.3.7. Nhóm giải pháp nhằm tăng cường hiệu quả sử dụng đòn bẩy tài chính

3.3.7.1. Xây dựng cơ cấu nguồn vốn gắn liền với tái cấu trúc HĐKD

a. Đối với tài sản cố định

- Xây dựng kế hoạch đầu tư mới hoặc nâng cấp TSCĐ

Không thể phủ nhận những thay đổi tích cực về công nghệ sản xuất của ngành VLXD trong thời gian gần đây. Nhưng thực tế công nghệ sản xuất của các doanh nghiệp VLXD niêm yết ở Việt Nam vẫn còn nhiều hạn chế so với các nước khác. Như đối với các doanh nghiệp sản xuất gạch thì vẫn còn nhiều cơ sở có quy mô nhỏ, công nghệ lạc hậu, quy trình sản xuất chưa hợp lý. Một số doanh nghiệp vẫn duy trì sản xuất gạch nung bằng lò thủ công. Còn đối với lĩnh vực xi măng thì số dây chuyền quy mô nhỏ, trình độ tự động hóa chưa cao vẫn chiếm đến 33%. Bên cạnh đó, chí phí năng lượng trong giá thành sản xuất còn cao, chiếm từ 50 - 70% giá trị sản phẩm, tỷ trọng sử dụng tài nguyên khoáng sản trong sản xuất VLXD còn lớn, giá trị tài nguyên

khoáng sản còn chiếm phần lớn trong giá trị mặt hàng VLXD. Vì vậy, để phát triển ngành này rất cần có sự quan tâm đầu tư lớn cho công nghệ.

Đặc biệt, trong bối cảnh cuộc cách mạng công nghiệp 4.0, tài nguyên khoáng sản không còn là lợi thế tuyệt đối với doanh nghiệp VLXD niêm yết ở Việt Nam, lợi thế tuyệt đối của DN NY trong ngành VLXD ở Việt Nam bây giờ chính là ứng dụng khoa học công nghệ trong sản xuất, tự động hóa, gắn với đổi mới hoàn thiện quản trị doanh nghiệp, giữ ổn định sản xuất, tiết kiệm trong các khâu đầu vào, nâng cao năng suất tiết kiệm chi phí trong sản xuất kinh doanh, hạ giá thành sản phẩm, tạo ra các loại sản phẩm ngày càng có chất lượng cao hơn, mẫu mã cạnh tranh trên thị trường...

Chính từ việc đổi mới dây chuyền công nghệ sẽ là một trong những mấu chốt giúp cho các doanh nghiệp VLXD niêm yết nâng cao năng lực sản xuất và cạnh tranh trong chuỗi giá trị toàn cầu

- Khai thác tối đa công suất của máy móc thiết bị

Bên cạnh việc đầu tư nâng cấp máy móc thiết bị, thì việc khai thác hiệu quả công suất máy móc thiết bị cũng là một vấn đề mà các doanh nghiệp VLXD niêm yết cần lưu tâm. Đây là một trong những biện pháp căn bản để gia tăng được tỷ suất lợi nhuận vốn chủ sở hữu, là mối quan tâm không chỉ bản thân doanh nghiệp, mà còn thu hút sự quan tâm đối với các nhà đầu tư - các cổ đông của doanh nghiệp. Mặc dù DN NY trong ngành VLXD ở Việt Nam đã có sự đầu tư về VCĐ trong những năm 2009-2020 nhưng hiệu suất sử dụng VCĐ tăng với tốc độ tương xứng. Muốn khai thác tối đa công suất hiện có của máy móc thiết bị, DN NY trong ngành VLXD ở Việt Nam cần:

Một là, Gia tăng thị phần, nâng cao chất lượng sản phẩm thông qua công tác chú trọng nâng cao tay nghề người lao động.

Hai là, Chú trọng công tác nghiên cứu phát triển các sản phẩm có hàm lượng khoa học công nghệ cao như: vật liệu xanh, xây dựng đô thị thông minh gắn với sử dụng vật liệu thông minh… đáp ứng nhu cầu ngày càng khắt khe của người tiêu dùng về các sản phẩm vật liệu xây dựng

b. Đối với vốn lưu động

- Tăng cường công tác quản trị hàng tồn kho, nhanh chóng đẩy mạnh tiêu thụ hàng tồn kho.

Trong công tác quản trị hàng tồn kho các nhà quản trị doanh nghiệp cần:

+ Phát triển sản phẩm xanh, sản phẩm thông minh:

Hiện nay, yêu cầu đặt ra đối với các nhà đầu tư là làm sao để các công trình xây dựng vừa mang lại hiệu quả cao mà vẫn tốn ít năng lượng và ít tác động đến thiên nhiên. Ở cấp độ quản lý, nhiều tổ chức và quốc gia đã đưa ra hệ thống tiêu chuẩn

xanh để làm tiêu chí đánh giá. Cụ thể, hệ thống đánh giá Green Seal (của Mỹ) hay Green Label (của Singapore)... là các hệ thống đánh giá có uy tín và khách quan trong việc cấp "chứng nhận xanh" cho các công trình cũng như các loại nguyên liệu đáp ứng việc xây dựng công trình xanh. Nhiều chủ đầu tư dự án và các tập đoàn cung cấp vật liệu liên quan đến xây dựng cũng đã căn cứ vào tiêu chí của các tổ chức trên để nghiên cứu và đưa ra các "sản phẩm xanh".“Công trình xanh” được xem như một giải pháp toàn diện vừa tối ưu lợi ích môi trường vừa đảm bảo tiện nghi, nâng cao sức khỏe cho người sử dụng. Trong đó, điểm cốt lõi để kiến tạo nên một “công trình xanh” là sử dụng hệ thống vật liệu xây dựng bền vững, thân thiện với môi trường.

Tại Việt Nam, Chính phủ cũng đã ban hành Nghị định số 24a/2016/NĐ-CP quy định về quản lý VLXD và dành riêng Chương V quy định về chính sách phát triển VLXD tiết kiệm tài nguyên khoáng sản, tiết kiệm năng lượng, thân thiện với môi trường. Với xu hướng như vậy, việc nghiên cứu và sản xuất các sản phẩm VLXD “xanh” sẽ giúp cho các doanh nghiệp VLXD tạo ra lợi thế về sản phẩm, nâng cao khả năng cạnh tranh không chỉ ở trong thị trường nội địa và còn ở thị trường nước ngoài một cách bền vững.

+ Xây dựng mạng lưới phân phối:

Tìm kiếm thị trường nước ngoài bằng cách tham gia các hội chợ thương mại quốc tế để giới thiệu các thương hiệu doanh nghiêp VLXD có tiếng với các mẫu mã chất lượng cao đã từng gia công cho khách nước ngoài, nhằm tìm kiếm các nhà buôn trực tiếp mà không cần qua khâu môi giới.

Bên cạnh đó, cần thiết lập mối quan hệ lâu dài với đại lý bán lẻ trong nước.

Tăng cường mở rộng và hợp tác hiệu quả với các đại lý phân phối.

- Thực hiện tốt quản trị dòng tiền góp phần đổi mới cơ cấu nguồn vốn và cải thiện khả năng thanh toán.

Quản trị dòng tiền hiệu quả là điều mấu chốt đối với sự tồn tại của một doanh nghiệp. Điều này thậm chí còn quan trọng hơn cả việc sản xuất các hàng hóa, dịch vụ hoặc thực hiện việc bán hàng. Phần lớn các doanh nghiệp có thể mất một cơ hội bán hàng hoặc một khách hàng và vẫn tiếp tục bán hàng. Tuy nhiên, việc tính sai khả năng tiền mặt cần thiết, không đảm bảo khả năng thanh toán có thể khiến một doanh nghiệp đột ngột phải ngừng kinh doanh. Việc quản trị dòng tiền giúp cho doanh nghiệp tránh được những khủng hoảng trong quá trình vận hành. Đặc biệt, với sự sụt giảm về khả năng thanh toán của DN NY trong ngành VLXD ở Việt Nam trong khi hệ số nợ vẫn ở mức cao, thì yêu cầu quản trị dòng tiền lại càng cần được coi trọng.

Hình 3.2. Dòng tiền của doanh nghiệp

Vận hành hiện tại

Tiền bán hàng, thu các khoản phải thu

Lương, vật tư, chi tiêu

Mua nhà máy và thiết bị mới

Đầu tư vốn

Bán tài sản

Chính quyền

TIỀN

Vận hành

Tài chính

Thiết bị mới,

Thu nhập từ vay tiền

LN, vay

tiền trong NH

Thị trường tiền

Thanh toán lãi suất, trả cổ tức, trả tiền vay, mua lại TS

Thị trường vốn

(Nguồn: Rob Reider, Quản trị dòng tiền, Đại học Quốc gia Hà Nội)

Sơ đồ này mô tả tiền mặt đến từ một số nguồn hữu hạn và cũng được sử dụng cho một số hữu hạn các hoạt động. Do đó, nhà quản trị doanh nghiệp chỉ phải tìm ra những cơ hội tạo ra nhiều tiền vào và giảm bớt số tiền ra ở một số lĩnh vực hữu hạn.

Quy trình dòng tiền vận hành vào cơ bản trong một doanh nghiệp vận hành theo chu kỳ khép kín, liên tục như đã chỉ rõ trên chu kỳ tạo tiền mặt ở sơ đồ sau:

Sơ đồ 3.3. Chu kỳ tạo tiền mặt

Thu hồi

Tiền mặt

Mua

Khoảnphải thu

Mua vật tư

Bán hàng

Hàng hóa

Sản xuất

Chậm nhất có thể

Nhanh nhất có thể

(Nguồn: Rob Reider, Quản trị dòng tiền, Đại học Quốc gia Hà Nội)

Quy trình tạo tiền mặt nói chung được thực hiện theo sơ đồ trên. Tuy nhiên, sơ đồ này chỉ giới thiệu một cách sơ lược nhất về quy trình tạo tiền mặt nói chung. Những yếu tố như các khoản phải trả, tài trợ từ bên ngoài, lợi nhuận từ hoạt động kinh doanh,... nhìn chung sẽ làm tăng nguồn tiền mặt. Bên cạnh đó, việc tăng các khoản phải thu, thanh toán nợ, chia cổ tức và thua lỗ trong hoạt động kinh doanh,.. sẽ làm giảm số lượng tiền mặt. Ngoài ra, phần lớn các doanh nghiệp đòi hỏi mua tài sản, nhà xưởng,... để duy trì hoặc mở rộng các hoạt động kinh doanh của họ. Những yếu tố này không thuộc về chu kỳ tạo ra tiền nhưng lại đòi hỏi chi thêm một lượng tiền thường là khá lớn. Trong thực tế, quy trình dòng tiền không vận hành đơn giản và thông suốt cho nên việc quản trị tiền mặt tập trung theo nguyên tắc Goldilocks: "không quá nhiều, không quá ít; mà là có một khoản vừa đủ". Vừa đủ được hiểu là:(i) Đủ tiền để trang trải những hóa đơn của công ty. (ii) Đủ tiền để đáp ứng bất cứ yêu cầu nào trong thanh toán. (iii) Đủ tiền cho những cơ hội bất ngờ hoặc trường hợp khẩn cấp. (iv) Đủ tiền để đáp ứng được nhu cầu an toàn trong kinh doanh và cho các nhà quản trị trong doanh nghiệp.

Nhà quản trị trong DN NY trong ngành VLXD ở Việt Nam cần rút ngắn chu kỳ tạo ra tiền bằng cách quản lý có hiệu quả các tài sản, các khoản nợ, doanh thu và chi phí kinh doanh bằng cách: (i) Bán những sản phẩm hoặc dịch vụ sinh lời cho những khách hàng trả tiền đúng hạn; (ii) Tăng vòng quay khoản phải thu bằng cách thu trước hoặc thu đúng tại thời điểm giao các sản phẩm hoặc tại thời điểm đến hạn thanh toán; (iii) Đưa vật tư lưu trữ vào quá trình sản xuất một cách nhanh nhất;(iv) Duy trì mức lưu kho hàng đang chế tạo ở mức thấp nhất bằng cách lập lịch trình sản xuất hiệu quả và kiểm soát kỹ thuật đảm bảo tối đa hóa sản phẩm, giảm thiểu thời gian sản xuất, giảm thiểu chi phí sản xuất; (v) Giảm chi tiêu bất cứ lúc nào có thể; (vi)Tận dụng tối đa ưu thế của các khoản phải trả hoặc các khoản vay không phải trả lãi suất khác bằng cách không trả sớm hơn yêu cầu; (vii) Điều hành doanh nghiệp một cách có hiệu quả bằng cách giữ các chi phí và các hoạt động không tăng thêm giá trị ở mức tối thiểu.(viii) Quản lý tiền mặt của doanh nghiệp bằng cách sử dụng các nguồn lực ở mức thấp hơn; (ix) Điều hành doanh nghiệp với số lượng nhân sự thấp nhất; (xi) Quản lý một cách thông minh lượng tiền mặt trong doanh nghiệp bằng cách chỉ chi tiêu cho các chức năng và các hoạt động tăng giá trị.

Như vậy, cùng với việc xác định quy mô tồn quỹ tiền mặt hợp lý trên cơ sở duy trì khả năng thanh toán, nhà quản trị cần rút ngắn chu kỳ tạo ra tiền. Đồng thời, nhà quản trị trong DN NY trong ngành VLXD ở Việt Nam cần lập kế hoạch nhằm dự báo trước nhu cầu chi tiêu vốn bằng tiền cũng như ước tính khả năng nguồn thu

tiền mặt trong kỳ để chủ động đề ra biện pháp giải quyết sự mất cân đối giữa khả năng nguồn thu và nhu cầu chi tiêu vốn tiền mặt tại các thời điểm trong năm. Nhờ việc quản trị dòng tiền tốt, doanh nghiệp luôn đảm bảo có lượng tiền mặt cần thiết để thanh toán cho các khoản chi, tránh việc gia tăng vay nợ từ đó đảm bảo khả năng thanh toán trong doanh nghiệp, đồng thời góp phần cải thiện hệ số nợ.

c. Quản lý chặt chẽ các khoản chi phí

Kết quả định lượng cho thấy những doanh nghiệp có biên lợi nhuận trước lãi vay và thuế lớn lại là những doanh nghiệp có ROE thấp hơn. Đồng thời, tính ổn định của HĐKD càng cao thì giá trị ROE càng lớn. Dòng tiền từ HĐKD cũng là một nhân tố có tác động thuận chiều đến ROE. Những kết quả này một phần phản ánh chi phí lãi vay chiếm tỷ trọng khá lớn trong EBIT. Ngoài ra, ROE của các DN NY trong ngành VLXD còn phụ thuộc chặt chẽ vào công tác quản lý các loại chi phí ngoài GVHB. Dòng tiền từ hoạt động kinh doanh là yếu tố gia tăng ROE. Ngoài chi phí lãi vay thì chi phí vận tải và phân phối của những DN VLXD chiếm vai trò quan trọng. Những khoản chi phí này được tài trợ bằng nguồn vốn ngắn hạn là chính. Nếu có thể sử dụng hiệu quả những khoản chi phí này, DN sẽ gia tăng được lợi ích cho các chủ sở hữu. Việc quản lý hiệu quả chi phí bán hàng, chi phí quản lý doanh nghiệp đòi hỏi các DN NY trong ngành VLXD phải xem xét lại mạng lưới phân phối và chính sách bán hàng của mình để đảm bảo chi phí phải song hành cùng lợi ích.

3.3.7.2. Quản trị rủi ro tài chính

a. Tăng cường các biện pháp phòng ngừa rủi ro tài chính

Để phòng ngừa các rủi ro về thanh toán, rủi ro thị trường, rủi ro tín dụng. Các doanh nghiệp VLXD niêm yết có thể thực hiện một số giải pháp sau:

- Rủi ro về thị trường: Rủi ro thị trường xảy ra do biến động tỷ giá hối đoái, biến động lãi suất và giá cả hàng hoá. Đây là loại rủi ro ảnh hưởng rất lớn đến các doanh nghiệp VLXD. Những biến động về giá cả vật tư đầu vào như phôi thép, lãi suất cũng như tỷ giá ngoại tệ đã gây nhiều tác động tiêu cực đến hiệu quả hoạt động của doanh nghiệp. Đồng thời tác động gián tiếp đến cơ cấu nguồn vốn của doanh nghiệp. Chính vì vậy để đảm bảo các doanh nghiệp duy trì được một cơ cấu nguồn vốn phù hợp thì việc phòng ngừa rủi ro thị trường là một yêu cầu cấp thiết.

Nhà nước đã và đang thực hiện đổi mới thị trường chứng khoán một cách toàn diện, trong đó thị trường chứng khoán phái sinh đã được hình thành. Trong thời gian tới các doanh nghiệp muốn sử dụng các công cụ tài chính phái sinh hiệu quả cần có sự đầu tư về nghiệp vụ, kiến thức về các công cụ tài chính phái sinh. Để từ đó doanh