TCTD cam kết cho vay một số tiền nhất định để sử dụng vào mục đích đã đăng ký ban đầu. Hình thức này rất phù hợp với việc cho vay nhà ở, người có nhu cầu đăng ký với TCTD về mục đích mua nhà của mình với số tiền mong muốn vay, hàng tháng người vay gửi một số tiền nhất định và khi đạt một ngưỡng nào đó sẽ được TCTD cho vay số tiền còn lại. Đây là một trong những phương thức huy động được vốn trung dài hạn và là nguồn huy động tiềm năng cho tài chính nhà ở.

Hai là, phát hành trái phiếu và các công cụ nợ khác trên TTCK khi điều kiện và pháp luật cho phép. Đây là một trong những nơi cung cấp vốn rất lớn cho các hoạt động tín dụng nói chung và tài chính nhà ở nói riêng.

Ba là, tăng cường mở rộng mạng lưới các chi nhánh, phòng giao dịch... để có thể tư vấn và phục vụ tốt nhất cho những người đến giao dịch.

Bốn là, phát triển các dịch vụ tài chính phi Ngân hàng như kinh doanh bảo hiểm, quản lý tiền mặt, quản lý tài sản cá nhân... để phục vụ các nhu cầu phát sinh của khách hàng và coi đây là các hoạt động dịch vụ bổ trợ quan trọng trong chiến lược phát triển nhằm đa dạng hoá hoạt động kinh doanh, mở rộng khách hàng. Phát triển dịch vụ Ngân hàng đa dạng kết hợp với các dịch vụ phi tài chính hình thành nên một dịch vụ trọn gói, đa dạng đáp ứng các nhu cầu khác nhau của khách hàng.

Đổi mới cải tiến quy trình cho vay. Để phát triển một thị trường thế chấp sơ cấp vững mạnh và hiệu quả, để sau đó có thể tạo ra thị trường thế chấp thứ cấp, phải dự báo được dòng luân chuyển tiền mặt từ các khoản thế chấp. Về cơ bản, các khoản thế chấp cần được tập hợp theo những đặc điểm tương tự nhau để làm tăng quy mô khoản vay, tăng tính thanh khoản và làm giảm chi phí cho các nhà đầu tư cũng như các cơ quan đánh giá. Để điều này trở thành hiện thực, cần phải tiêu chuẩn hóa khoản thế chấp càng nhiều càng tốt trong những chính sách tín dụng và thủ tục của từng Ngân hàng. Số liệu

điều tra tại Bảng 3.4 cho thấy các yếu tố mà người vay thường không sử dụng nguồn vốn tại Ngân hàng. Trong đó đáng chú ý là có đến 28,9% ý kiến cho rằng thủ tục vay vốn tại Ngân hàng phiền hà, sau đó mới đến các yếu tố khác là lãi suất cho vay (27,7%) và thời hạn cho vay (13,3%).

Bảng 3.4 Ý kiến về các yếu tố trở ngại khi vay vốn tại TCTD

Đơn vị tính: người trả lời

Chỉ tiêu

Có nhiều tiêu cực

Thủ tục phiền

hà

Đã tích luỹ đủ

tiền

Thời hạn vay

ngắn

Lãi suất cao

Không

có TSTC

Tổng

số

5 | 24 | 10 | 11 | 23 | 10 | 83 | |

Trở ngại thứ 2 | 4 | 5 | 6 | 8 | 12 | 9 | 44 |

Trở ngại thứ 3 | 4 | 2 | 7 | 7 | 9 | 6 | 35 |

Tổng số | 13 | 31 | 23 | 26 | 44 | 25 |

Có thể bạn quan tâm!

-

Hoàn Thiện Chính Sách Tài Chính Nhà Ở Để Có Thể Hội Nhập Với Nền Kinh Tế Khu Vực Và Thế Giới

Hoàn Thiện Chính Sách Tài Chính Nhà Ở Để Có Thể Hội Nhập Với Nền Kinh Tế Khu Vực Và Thế Giới -

Hoàn Thiện Các Chính Sách Và Công Cụ Chính Sách Tác Động Đến Phân Phối Vốn Trong Tài Chính Nhà Ở

Hoàn Thiện Các Chính Sách Và Công Cụ Chính Sách Tác Động Đến Phân Phối Vốn Trong Tài Chính Nhà Ở -

Tăng Cường Vai Trò Quản Lý Của Nhà Nước Trong Lĩnh Vực Nhà Ở

Tăng Cường Vai Trò Quản Lý Của Nhà Nước Trong Lĩnh Vực Nhà Ở -

Chính sách tài chính nhà ở trên địa bàn đô thị Hà Nội - 28

Chính sách tài chính nhà ở trên địa bàn đô thị Hà Nội - 28 -

Chính sách tài chính nhà ở trên địa bàn đô thị Hà Nội - 29

Chính sách tài chính nhà ở trên địa bàn đô thị Hà Nội - 29 -

Chính sách tài chính nhà ở trên địa bàn đô thị Hà Nội - 30

Chính sách tài chính nhà ở trên địa bàn đô thị Hà Nội - 30

Xem toàn bộ 291 trang tài liệu này.

Ghi chú: TSTC: tài sản thế chấp. Nguồn: Số liệu điều tra, Tác giả (2007).

Thực hiện cho vay chắc chắn và nhất quán là một chìa khóa quan trọng để phát triển cả thị trường thế chấp sơ cấp lẫn thứ cấp. Các nhà đầu tư phải tin rằng các tổ chức cho vay đang đánh giá chính xác rủi ro và sử dụng một hệ thống tiêu chí nhất quán để thẩm định khoản vay. Cần có một chứng nhận tiêu chuẩn hóa để làm giảm chi phí thẩm định tiếp theo và cho phép các nhà đầu tư, cơ quan đánh giá và bên bảo lãnh xác định được rủi ro tín dụng.

Phát triển rộng rãi dịch vụ Ngân hàng bán lẻ (retail banking) để chú trọng đến cá nhân, hộ gia đình. Đổi mới cơ chế chính sách tín dụng, thủ tục tín dụng theo hướng đơn giản thuận tiện, phù hợp với đặc điểm kinh doanh và nhóm khách hàng. Các chính sách của TCTD phải nhất quán giữa Hội sở chính và các Chi nhánh, Phòng giao dịch... để có thể quản lý tập trung và phân đoạn khách hàng theo từng chi nhánh.

Sử dụng Trung tâm thông tin tín dụng để xác định các thông thông tin tín dụng trong quá khứ của người vay là một phần quan trọng của quá trình cho

vay. Các Ngân hàng sử dụng các thông tin này để tham khảo trong quá trình thẩm định và phê duyệt khoản vay của mình. Để thông tin này thực sự hữu ích thì bản thân mỗi TCTD phải ý thức rõ điều này bằng cách báo cáo đầy đủ, chính xác và kịp thời các thông tin liên quan đến người vay tại Ngân hàng mình lên Trung tâm thông tin tín dụng.

Và điều cuối cùng trong tiêu chuẩn hóa hồ sơ khoản vay là bảo đảm chất lượng tín dụng của danh mục khoản vay, do việc hồ sơ một khoản vay tuân thủ nghiêm khắc các quy định không có nghĩa là nó không có các nguy cơ tín dụng vốn có trong lĩnh vực cho vay.

Hoàn thiện hệ thống định giá QSH nhà ở và QSD đất ở. Một đánh giá chính xác về giá trị tài sản là yếu tố cơ bản để xác định nguyên nhân trong trường hợp người vay mất khả năng thanh toán, bên cho vay có thể bù đắp được thua lỗ thông qua việc bán nhà ở, đất ở. Tiêu chuẩn hóa hệ thống và các thủ tục định giá sẽ đảm bảo cho các Ngân hàng thực hiện chính xác việc định giá. Theo khoa học định giá, có hai cơ sở giá trị trong định giá: (i) giá trị thị trường, là số tiền trao đổi ước tính về tài sản vào thời điểm định giá, giữa một bên là người bán sẵn sàng bán với một bên là người mua sẵn sàng mua, sau một quá trình tiếp thị công khai, mà tại đó, các bên hành động một cách khách quan, hiểu biết và không bị ép buộc; (ii) giá phi thị trường, đây là mức giá mà các TCTD thường sử dụng để định giá tài sản, nó là mức giá ước tính được xác định theo những căn cứ khác với giá trị thị trường hoặc có thể được mua bán, trao đổi theo các mức giá không phản ánh giá trị thị trường. Việc đánh giá giá trị tài sản được căn cứ chủ yếu công dụng kinh tế, kỹ thuật hoặc các chức năng của tài sản hơn là căn cứ vào khả năng được mua bán trên thị trường của tài sản đó.

Để hoạt động định giá tài sản bảo đảm được thực hiện hiệu quả, việc định giá cần phải tuân thủ đúng quy trình định giá và áp dụng các phương pháp

định giá thích hợp. Các TCTD không thể chỉ dựa vào giá phi thị trường của tài sản mà nhất thiết phải lấy giá thị trường của tài sản làm căn cứ xác định mức cho vay khi thế chấp tài sản. Hiện tại có các phương pháp phổ biến sau được sử dụng để định giá tài sản thế chấp:

Phương pháp so sánh trực tiếp (hay còn gọi là phương pháp so sánh giá bán): là phương pháp sử dụng giá của những thửa đất, ngôi nhà tương tự đã qua chuyển nhượng trên thị trường làm cơ sở so sánh để xác định giá cho những thửa đất, căn nhà là mục tiêu của việc định giá.

Phương pháp thu nhập (đầu tư): là phương pháp ước tính giá thị trường của một thửa đất, một ngôi nhà dựa trên các thu nhập mà thửa đất đó hoặc căn nhà đó sẽ đem lại hoặc có khả năng sẽ đem lại trong tương lai. Để xác định giá trị thửa đất hay căn nhà, phương pháp thu nhập sử dụng kỹ thuật vốn hoá giá trị các thu nhập ước tính trong tương lai về mặt bằng giá trị thời điểm hiện tại.

Phương pháp chi phí (hay còn gọi là phương pháp giá thành): là phương pháp dựa trên cơ sở lý thuyết cho rằng giá thị trường của một bất động sản có thể ước tính bằng giá đất cộng với giá các tài sản trên đất đó sau khi đã trừ đi được khấu hao. Phương pháp chi phí thực chất là sự kết hợp giữa phương pháp so sánh trực tiếp để xác định giá đất với phương pháp giá thành để xác định giá trị của tài sản gắn liền với đất (thông thường là nhà ở).

Phương pháp thặng dư: là phương pháp áp dụng đối với những bất động sản có khả năng phát triển (đầu tư ít mà có thể tạo ra giá trị lớn). Nó được tính trên cơ sở triết trừ của giá trị của sự phát triển với chi phí tạo ra sự phát triển đó.

Phương pháp lợi nhuận: phương pháp này tương tự như phương pháp thu nhập, tuy nhiên nó khác phương pháp thu nhập ở chỗ là phương pháp này dựa trên lợi nhuận thuần dự định bất động sản mang lại.

Trong các phương pháp kể trên có phương pháp được áp dụng phổ biến để định giá cho nhiều loại tài sản thế chấp, nhưng cũng có phương pháp chỉ sử dụng trong phạm vi hẹp để định giá cho một vài tài sản thế chấp đặc thù. Đối với mỗi loại tài sản thế chấp đều có thể sử dụng các phương pháp định giá khác nhau, trong đó bao giờ cũng có một phương pháp định giá phù hợp với nó nhất (đó là khi các điều kiện để thực hiện phương pháp đó được đáp ứng dễ dàng, đầy đủ, chính xác và kịp thời). Do vậy, trong công tác định giá cần phải chọn lựa được phương pháp phù hợp để phản ánh đúng giá trị thật của tài sản thế chấp.

Thông thường, tại các nước có nền tài chính phát triển có một tổ chức độc lập đứng ra định giá cho các TCD tham khảo và chịu trách nhiệm về mức giá đưa ra. Hà Nội hiện nay cũng đang hướng đến xu thế hình thành và phát triển hệ thống dịch vụ định giá tài sản và đang coi đây là một nghề độc lập nhưng những cơ chế, chính sách cho hoạt động này chưa thực sự phát triển.

Đổi mới, cải tiến các sản phẩm dịch vụ các khoản vay nhà ở đối với các công ty bảo hiểm (bảo hiểm khoản vay). Hiện tại một số TCTD đã tiến hành thử nghiệm các sản phẩm tín dụng kết hợp với bảo hiểm (bancassurance). Hình thức bảo hiểm này tạo ra giá trị gia tăng cho các sản phẩm của Ngân hàng. Thông thường hãng bảo hiểm cùng với TCTD cho ra đời một sản phẩm. Ví dụ như “Credit Life” (Credit: có thể là nợ vay, thẻ tín dụng..., và Life: dịch vụ bảo hiểm chết, thương tật toàn bộ vĩnh viễn, thất nghiệp...). Sản phẩm bảo hiểm này vừa bảo đảm hạn chế rủi ro cho các TCTD và cho người vay. Với sản phẩm này khi người vay gặp rủi ro như chết, thương tật toàn bộ vĩnh viễn, thất nghiệp... thì công ty bảo hiểm sẽ thay mặt

người vay thanh toán toàn bộ nợ vay cho Ngân hàng số tiền tính đến ngày xảy ra sự kiện bảo hiểm.

Nhưng trên thực tế các số liệu thống kê một cách toàn diện về tỷ lệ mất khả năng thanh toán, chết, thương tật toàn bộ vĩnh viễn... chưa đầy đủ và chính xác. Điều này gây khó khăn rất nhiều cho các công ty bảo hiểm đưa ra mức phí phù hợp. Do phí bảo hiểm được tính như lãi suất theo dư nợ vay nên các khoản vay có bảo hiểm thường có mức lãi suất cao hơn, điều này mâu thuẫn với yêu cầu cung cấp tài chính nhà ở cho người thu nhập trung bình và thấp: lãi suất thấp, trị giá khoản vay nhỏ.

Bảo hiểm tín dụng nói chung bảo hiểm thế chấp nói riêng là một trong những phương tiện hỗ trợ người vay có điều kiện cải tạo, nâng cấp, sửa chữa, mua mới nhà ở và tránh được các rủi ro không mong muốn xảy ra. Đối với các TCTD thì san sẻ bớt được các rủi ro tín dụng cho một bên thứ ba.

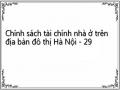

Quảng bá về sản phẩm trên các phương tiện thông tin đại chúng. Mặc dù rất nhiều TCTD cho vay vốn để sửa chữa, nâng cấp, cải tạo nhà ở nhưng những hoạt động này vẫn chưa được phổ biến đến các tầng lớp dân cư. Theo số liệu điều tra, việc mọi người biết đến các TCTD trên các phương tiện thông tin đại chúng về các sản phẩm cho vay nhà ở chỉ hơn mức trung bình (4,44/7). Mặt khác, như đã phân tích tại 2.4.2.1 mức độ hiểu giữa những người cần vốn và cung ứng vốn rất khác nhau đặc biệt là các yếu tố về tài sản thế chấp và vấn đề tiêu cực khi vay vốn (xem Bảng 3.5).

Do vậy để có sự hiểu thống nhất trong thời gian tới các TCTD cũng cần phải tăng cường công tác phổ biến, quảng bá trên các phương tiện thông tin đại chúng để mọi người có thể biết và tiếp cận với các nguồn vốn này. Thêm vào đó, Ngân hàng cũng cần có sự điều tra khảo sát để dáp ứng tốt hơn cho nhu cầu khách hàng, đảm bảo cung ứng đúng sản phẩm mà khách hàng cần chứ không phải cung ứng sản phẩm mà Ngân hàng có.

Bảng 3.5 Ý kiến về các sản phẩm cho vay nhà ở

Deviation | (2-tailed) | ||||

6. Tai san the chap la yeu | Nguoi di vay | 236 | 4.59 | 1.969 | 0.000 |

to can thiet de vay nha o | Can bo NH | 179 | 5.51 | 1.691 | |

7. Dinh gia TSTC cua NH | Nguoi di vay | 234 | 4.04 | 1.929 | |

phan anh dung gia thi truong | Can bo NH | 178 | 3.74 | 1.552 | 0.088 |

8. Thu tuc dang ky TC | Nguoi di vay | 230 | 4.73 | 1.984 | |

nhanh gon, khong mat nhieu thoi gian va chi phi | Can bo NH | 179 | 4.51 | 1.727 | 0.245 |

9. Cong chung TSTC mat | Nguoi di vay | 230 | 4.62 | 2.035 | 0.057 |

nhieu thoi gian va chi phi | Can bo NH | 179 | 4.26 | 1.680 | |

10. Thu tuc vay von tai | Nguoi di vay | 231 | 4.97 | 1.642 | |

NH don gian, khong kho khan | Can bo NH | 180 | 5.12 | 1.525 | 0.368 |

11. Chung minh thu nhap | Nguoi di vay | 232 | 4.68 | 1.788 | |

cua nguoi vay doi voi NH kho khan | Can bo NH | 180 | 4.66 | 1.642 | 0.908 |

16. Co nhieu tieu cuc khi | Nguoi di vay | 234 | 2.91 | 1.748 | 0.000 |

vay von | Can bo NH | 180 | 3.68 | 1.884 | |

Chỉ tiêu Đối tượng trả lời N Mean Std.

Sig.

Ghi chú: N: Số phiếu trả lời; Mean: Trung bình; Std. Deviation: Độ lệch chuẩn; Sig. (2-tailed): mức ý nghiã; TSTC: thế chấp; NH: Ngân hàng; TC: Thế chấp.

Nguồn: Số liệu điều tra, Tác giả (2007).

Tăng cường công tác kiểm tra, giám sát. Chất lượng tín dụng phụ thuộc rất nhiều vào công tác kiểm tra, giám sát. Các TCTD thường xuyên kiểm tra, giám sát việc chấp hành các nguyên tắc thủ tục, quy trình cho vay. Thường xuyên tiến hành rà soát, bổ sung và chỉnh sửa các quy chế, quy trình nghiệp vụ để đảm bảo hoạt động tín dụng tuân thủ các quy định của pháp luật, phù hợp với điều kiện của hoạt động kinh doanh, ngăn ngừa và hạn chế rủi ro tín dụng.

Đồng thời với công tác kiểm tra, giám sát việc chấp hành các nguyên tắc thủ tục, quy trình cho vay, các TCTD cần thường xuyên tiến hành phân tích, đánh giá thực trạng thị trường nhà ở, đất ở trên cơ sở đó có các chính sách tín dụng thích hợp.

Thực hiện tốt các công tác kiểm tra giám sát, đặc biệt là kiểm tra giám sát sau khi cho vay. Đây là công tác rất quan trọng trong chất lượng tín dụng. Công tác kiểm tra sau khi cho vay để phát hiện ra các rủi ro tiềm ẩn và hiện hữu. Có các biện pháp thích hợp để thu hồi các khoản nợ vay quá hạn và cưỡng chế thu hồi nợ nếu cần thiết.

*

* *