∆𝐿𝑂𝐴𝑁 = LOAN i t−LOAN i t−1x100%

LOANi t−1

Trong đó giá trị LOAN được thu thập từ bảng cân đối kế toán của ngân hàng.

4.1.2.7. Tỷ lệ lợi nhuận trên vốn chủ sở hữu - ROE

Tỷ lệ lợi nhuận trên vốn chủ sở hữu hay còn gọi là tỷ suất sinh lời trên vốn chủ sở hữu (ROE) được tính bằng công thức:

𝑅𝑂𝐸 =Lợi nhuận sau thuếx100%

Vốn chủ sở hữu

Trong đó:

Lợi nhuận sau thuế được thu thập từ báo cáo kết quả hoạt động kinh doanh của ngân hàng.

Vốn chủ sở hữu được thu thập từ bảng cân đối kế toán của ngân hàng.

4.1.2.8. Tỷ lệ nợ xấu năm trước – NPL t-1

Tương tự như biến tỷ lệ nợ xấu, tỷ lệ nợ xấu năm trước được tính bằng công thức:

Tổng dư nợ xấu năm t − 1

𝑁𝑃𝐿 𝑡 − 1 =

Tổng dư nợ năm t − 1

x100%

Trong đó:

= Dư nợ nhóm 3+Dư nợ nhóm 4+Dư nợ nhóm 5x100%

Tổng dư nợ

Dư nợ nhóm 3, nhóm 4, nhóm 5: thu thập từ thuyết minh báo cáo tài chính của ngân hàng.

Tổng dư nợ: thu thập từ bảng cân đối kế toán của ngân hàng.

Bảng 4.1: Tổng hợp các biến nghiên cứu của tác giả

Tên biến | Công thức tính | Kỳ vọng dấu | |

Phụ thuộc | Tỷ lệ nợ xấu – NPL | 𝑁𝑃𝐿 = Dư nợ nhóm 3+Dư nợ nhóm 4+Dư nợ nhóm 5x100% Tổng dư nợ |

Có thể bạn quan tâm!

-

Thực Trạng Nợ Xấu Và Các Yếu Tố Tác Động Đến Nợ Xấu Tại Các Nhtmcp Việt Nam

Thực Trạng Nợ Xấu Và Các Yếu Tố Tác Động Đến Nợ Xấu Tại Các Nhtmcp Việt Nam -

Mối Quan Hệ Của Các Yếu Tố Vĩ Mô Và Vi Mô Tác Với Nợ Xấu Tại Nhtmcp Việt Nam

Mối Quan Hệ Của Các Yếu Tố Vĩ Mô Và Vi Mô Tác Với Nợ Xấu Tại Nhtmcp Việt Nam -

Mối Quan Hệ Giữa Tỷ Lệ Nợ Xấu Năm Trước Và Tỷ Lệ Nợ Xấu

Mối Quan Hệ Giữa Tỷ Lệ Nợ Xấu Năm Trước Và Tỷ Lệ Nợ Xấu -

Kết Quả Hồi Quy Mô Hình Tác Động Cố Định (Fem)

Kết Quả Hồi Quy Mô Hình Tác Động Cố Định (Fem) -

Giải Pháp Phòng Ngừa Và Giảm Thiểu Nợ Xấu Tại Các Nhtmcp Việt Nam

Giải Pháp Phòng Ngừa Và Giảm Thiểu Nợ Xấu Tại Các Nhtmcp Việt Nam -

Hạn Chế Của Đề Tài Và Gợi Ý Hướng Nghiên Cứu Tiếp Theo

Hạn Chế Của Đề Tài Và Gợi Ý Hướng Nghiên Cứu Tiếp Theo

Xem toàn bộ 99 trang tài liệu này.

Tốc độ tăng trưởng GDP – GDP | ∆𝐺𝐷𝑃𝑡 =GDPt−GDPt−1x100% GDPt−1 | (-) | |

Độc lập | Tỷ lệ lạm phát - INF | 𝐼𝑁𝐹𝑡 =CPIt−CPIt−1x100% CPIt−1 | (+) |

Độc lập | Tỷ lệ thất nghiệp - UN | 𝑈𝑁 =Số người thất nghiệp x100% Lực lượng lao động của xã hội | (+) |

Độc lập | Tăng trưởng quy mô ngân hàng - SIZE | ∆𝑆𝐼𝑍𝐸 =Tổng tài sản i t−tổng tài sản i t−1x100% Tổng tài sản i t−1 | (-) |

Độc lập | Tăng trưởng tín dụng - LOAN | ∆𝐿𝑂𝐴𝑁 =LOAN i t−LOAN i t−1x100% LOANi t−1 | (-) |

Độc lập | Tỷ lệ lợi nhuận trên vốn chủ sở hữu - ROE | 𝑅𝑂𝐸 = Lợi nhuận sau thuếx100% Vốn chủ sở hữu | (-) |

Độc lập | Tỷ lệ nợ xấu năm trước – NPL t-1 | Tổng dư nợ xấu năm t − 1 𝑁𝑃𝐿 𝑡 − 1 = x100% Tổng dư nợ năm t − 1 | (+) |

4.1.3. Mô hình nghiên cứu đề xuất

Tác giả dựa trên mô hình nghiên cứu dữ liệu bảng trong nghiên cứu của Messai và Jouini (2013) để tính toán và đánh giá sự tác động của các nhân tố đến nợ xấu tại các NHTMCP Việt Nam

NPLi,t = β0 + β1GDPt + β2INFt + β3UNt + β4SIZEi,t + β5LOANi,t + β6ROEi,t + β7NPLi,t-1 + Ɛi,t

Trong đó:

NPLi,t : Tỷ lệ nợ xấu của ngân hàng i vào năm thứ t

GDPt : Tốc độ tăng trưởng GDP năm thứ t INFt : Tỷ lệ lạm phát năm thứ t

UNt : Tỷ lệ thất nghiệp năm thứ t

SIZEi,t : Tốc độ tăng trưởng quy mô của ngân hàng i vào năm thứ t

LOANi,t : Tốc độ tăng trưởng tín dụng của ngân hàng i vào năm thứ t ROEi,t : Tỷ lệ lợi nhuận trên vốn chủ sở hữu của ngân hàng i vào năm thứ t NPLi,t-1 : Tỷ lệ nợ xấu của ngân hàng i vào năm thứ t

β0 : Hệ số tự do

β1 - β7 : Hệ số hồi quy riêng Ɛi,t : Sai số ngẫu nhiên

4.2. Phương pháp nghiên cứu

Tác giả sử dụng phương pháp nghiên cứu định lượng bằng cách hồi quy dữ liệu bảng để kiểm tra mối quan hệ giữa nợ xấu và các yếu tố vi mô, vĩ mô. Kết quả nghiên cứu được ước lượng bằng mô hình ước lượng bình phương bé nhất Pool OLS, mô hình hồi quy tác động ngẫu nhiên- Random Effects Model (REM), mô hình hồi quy tác động cố định- Fix Effects Model (FEM) và một số đánh giá để xác định mô hình nào là phù hợp.

Kết quả nghiên cứu được thực hiện bằng phần mềm Stata 14.0.

4.3. Dữ liệu nghiên cứu

Dữ liệu nghiên cứu được thu thập từ các nguồn thông tin đáng tin cậy:

Các yếu tố vĩ mô: GDP, Lạm phát, Tỷ lệ thất nghiệp được tác giả thu thập từ website của Tổng cục Thống kê Việt Nam.

Các yếu tố vi mô: Hầu hết được thu thập từ các báo cáo tài chính và báo cáo thường niên của các NHTMCP Việt Nam, báo cáo thường niên của NHNN Việt Nam. Tuy nhiên tại thời điểm nghiên cứu, do hạn chế về số liệu của năm 2018 nên tác giả chỉ lấy trong thời gian từ 2008-2017.

Ngoài ra, theo thống kê của NHNN Việt Nam, tính đến 31/12/2017, số lượng các NHTMCP Việt Nam có tổng cộng 31 Ngân hàng. Tuy nhiên tác giả chỉ thu thập được số liệu của 24 Ngân hàng, còn lại 7 ngân hàng gồm NHTMCP Bắc Á, NHTMCP Bảo Việt, NHTMCP Phát triển Thành phố Hồ Chí Minh, NHTMCP Xăng dầu Petrolimex, NHTMCP Đại Chúng, NHTMCP Việt Nam Thương Tín, NHTMCP Đông Á do không tìm thấy đủ dữ liệu nên tác giả không đưa vào dữ liệu.

Danh sách cách Ngân hàng được nghiên cứu được trình bày trong phụ lục 1. Như vậy, dữ liệu nghiên cứu gồm có dữ liệu các yếu tố vĩ mô gồm tăng trưởng

GDP, tỷ lệ lạm phát, tỷ lệ thất nghiệp; các yếu tố vi mô gồm tốc độ tăng trưởng quy mô, tốc độ tăng trưởng tín dụng, tỷ lệ nợ xấu, tỷ lệ lợi nhuận trên vốn chủ sở hữu của 24 NHTMCP Việt Nam giai đoạn 2008-2017.

4.4. Kết quả nghiên cứu

4.4.1. Thống kê mô tả

Tác giả thực hiện thống kê mô tả để có cách nhìn khách quan tổng thể về các biến quan sát.

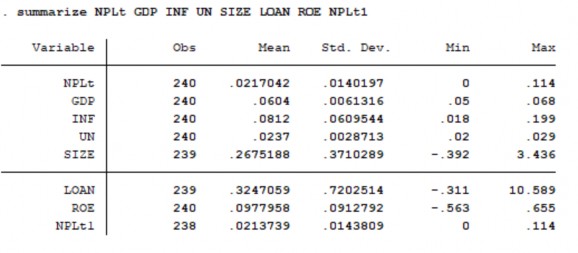

Bảng 4.2: Thống kê mô tả các biến trong mô hình nghiên cứu

Nguồn: Kết quả xử lý bằng phần mềm Stata 14.0

Bảng 4.2 cho thấy:

- Tỷ lệ nợ xấu NPLt của 24 NHTMCP Việt Nam trong giai đoạn 2008- 2017 gồm 240 quan sát, giá trị trung bình là 2.17% thấp hơn ngưỡng an toàn 3%, độ lệch chuẩn 1.4%, giá trị nhỏ nhất là 0% (ngân hàng TPB vào năm 2010), giá trị cao nhất 11.4% của SCB vào năm 2010.

- Tăng trưởng GDP gồm 240 quan sát, giá trị trung bình là 6.04%, giá trị nhỏ nhất là 5% vào năm 2012, giá trị cao nhất 6.8% vào năm 2010 và 2017. Độ lệch chuẩn thấp 0.6% cho thấy nền kinh tế Việt Nam giai đoạn 2008-2017 ổn định, tăng trưởng GDP không có sự biến động quá lớn.

- Tỷ lệ lạm phát gồm 240 quan sát, giá trị trung bình 8.12%, độ lệch chuẩn 6.09%, tỷ lệ lạm phát giai đoạn 2008-2017 diễn biến phức tạp, đỉnh điểm vào năm 2008 ở mức 19.9%, giá trị thấp nhất là 1.8% vào năm 2014.

- Tỷ lệ thất nghiệp gồm 240 quan sát, giá trị trung bình 2.37%, độ lệch chuẩn thấp ở mức 0.29%, tỷ lệ thất nghiệp giai đoạn 2008-2017 tương đối ổn định, giá trị thấp nhất vào năm 2012 ở mức 2%, giá trị cao nhất là 2.9% vào năm 2009 và 2010.

- Tăng trưởng quy mô ngân hàng gồm 239 quan sát, giá trị trung bình 26.75%, độ lệch chuẩn ở mức 37.1% cho thấy trong giai đoạn 2008-2017 tăng trưởng quy mô ngân hàng diễn biến phức tạp, giá trị cao nhất là 343.6% vào năm 2009 của TPB, tăng trưởng thấp nhất vào năm 2012 ở mức -39.2% của TPB.

- Tăng trưởng tín dụng gồm 239 quan sát, giá trị trung bình 32.47%, độ lệch chuẩn biến động lớn ở mức 72.02%, tăng trưởng thấp nhất vào năm 2012 ở mức -31.1% của SAB, tăng trưởng cao nhất ở mức 1058.9% vào năm 2009 của TPB.

- Tỷ lệ lợi nhuận trên vốn chủ sở hữu ROE có 240 quan sát, giá trị trung bình 9.78% cho thấy hoạt động của các NHTMCP Việt Nam giai đoạn 2008- 2017 chưa thật sự hiệu quả, biến động lớn với độ lệch chuẩn 9.13%, giá trị thấp nhất vào năm 2011 ở mức -56.3% của TPB, tuy nhiên có ngân hàng ABB đạt giá trị cao nhất 65.5% vào năm 2011.

- Tỷ lệ nợ xấu năm trước NPLt1 với 238 quan sát, giá trị trung bình là 2.14% thấp hơn ngưỡng an toàn 3%, độ lệch chuẩn 1.44%, giá trị nhỏ nhất là 0% của ngân hàng TPB vào năm 2010, giá trị cao nhất 11.4% của SCB vào năm 2010.

4.4.2. Phân tích tương quan

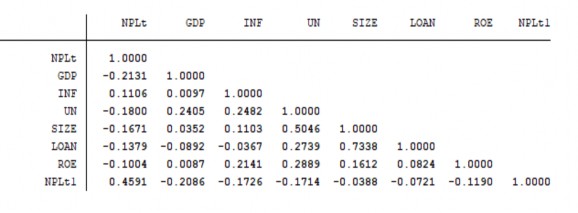

Bảng 4.3: Ma trận hệ số tương quan giữa các biến trong mô hình

Nguồn: Kết quả xử lý bằng phần mềm Stata 14.0

Ma trận trên cho thấy tất cả các biến độc lập đều có tương quan với biến phụ thuộc. Trong đó tương quan dương giữa tỷ lệ nợ xấu năm trước NPLt1 và NPLt là cao nhất ở mức 0.4591 và tương quan âm cao nhất giữa GDP và NPL là -0.2131.

Hệ số tương quan giữa các biến độc lập khá thấp do đó khả năng xảy ra hiện tượng đa cộng tuyến khá thấp. Tuy nhiên tác giả sử dụng phương pháp phóng đại phương sai để kiểm định hiện tượng đa cộng tuyến. .

4.4.3. Kiểm định đa cộng tuyến

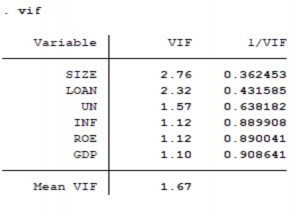

Tác giả kiểm tra giá trị của hệ số phóng đại phương sai Vif (Variance Inflation Factor). Theo Wooldridge (2002), khi Vif >10 sẽ có đa cộng tuyến giữa hai biến độc lập trong mô hình.

Bảng 4.4: Kiểm định hiện tượng đa cộng tuyến

Nguồn: Kết quả xử lý bằng phần mềm Stata 14.0

Kết quả kiểm định đa cộng tuyến cho thấy hệ số Vif của các biến đều nhỏ hơn 10, giá trị trung bình là 1.67. Kết luận rằng mô hình không có hiện tượng đa cộng tuyến.

4.4.4. Kết quả ước lượng hồi quy mô hình nghiên cứu

4.4.4.1. Kết quả hồi quy mô hình Pool OLS

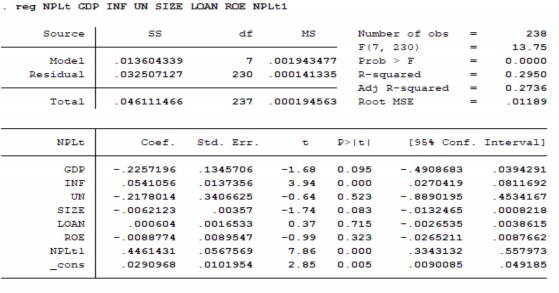

Bảng 4.5: Kết quả hồi quy Pool OLS

Nguồn: Kết quả xử lý bằng phần mềm Stata 14.0

Từ kết quả hồi quy bằng phương pháp OLS được thể hiện trong bảng 4.5 cho thấy các biến vĩ mô và vi mô có tác động đến nợ xấu ở các mức ý nghĩa khác nhau:

- Các biến có quan hệ cùng chiều với tỷ lệ nợ xấu bao gồm tỷ lệ lạm phát INF, tỷ lệ nợ xấu năm trướcNPLt-1 với mức ý nghĩa đều là 0.000, điều này cũng cho thấy 2 biến tỷ lệ lạm phát, tỷ lệ nợ xấu năm trước có thể dùng để giải thích mạnh về thay đổi trong tỷ lệ nợ xấu.

- Các biến có quan hệ ngược chiều với tỷ lệ nợ xấu bao gồm tăng trưởng GDP, tăng trưởng quy mô ngân hàng SIZE với mức ý nghĩa lần lượt là 0.095 và 0.083.

- Có 3 biến không có ý nghĩa thống kê qua phương pháp ước lượng bằng mô hình Pool OLS là tỷ lệ thất nghiệp UN, tốc độ tăng trưởng tín dụng LOAN và tỷ lệ ROE.

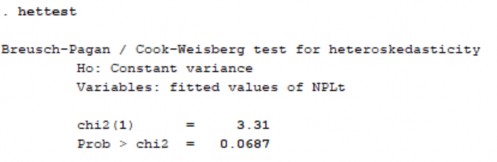

Kiểm định phương sai thay đổi

Hiện tượng phương sai thay đổi xảy ra khi các quan sát trong mô hình độc lập nhau và có sự khác biệt giữa các quan sát. Phương sai thay đổi làm cho kết quả của mô hình hồi quy sẽ không chính xác và bị sai lệch so với thực tế.

Tác giả tiến hành kiểm định với giả thuyết H0: Mô hình không có hiện tượng phương sai thay đổi.

Bảng 4.6: Kết quả kiểm định phương sai thay đổi

Nguồn: Kết quả xử lý bằng phần mềm Stata 14.0