Kết quả Prob > chi2 = 0.0687 > 1% nên chấp nhận giả thuyết H0: mô hình không có hiện tượng phương sai thay đổi trong bộ dữ liệu.

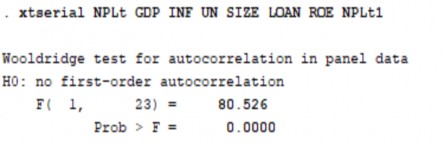

Kiểm định tự tương quan

Hiện tượng tự tương quan xảy ra khi các quan sát có mối tương quan với nhau.

Điều này làm cho các kiểm định hệ số hồi quy không còn đáng tin cậy.

Tác giả sử dụng kiểm định Wooldridge với giả thuyết H0: Mô hình không có hiện tượng tự tương quan.

Bảng 4.7: Kết quả kiểm định tự tương quan

Có thể bạn quan tâm!

-

Mối Quan Hệ Của Các Yếu Tố Vĩ Mô Và Vi Mô Tác Với Nợ Xấu Tại Nhtmcp Việt Nam

Mối Quan Hệ Của Các Yếu Tố Vĩ Mô Và Vi Mô Tác Với Nợ Xấu Tại Nhtmcp Việt Nam -

Mối Quan Hệ Giữa Tỷ Lệ Nợ Xấu Năm Trước Và Tỷ Lệ Nợ Xấu

Mối Quan Hệ Giữa Tỷ Lệ Nợ Xấu Năm Trước Và Tỷ Lệ Nợ Xấu -

Ma Trận Hệ Số Tương Quan Giữa Các Biến Trong Mô Hình

Ma Trận Hệ Số Tương Quan Giữa Các Biến Trong Mô Hình -

Giải Pháp Phòng Ngừa Và Giảm Thiểu Nợ Xấu Tại Các Nhtmcp Việt Nam

Giải Pháp Phòng Ngừa Và Giảm Thiểu Nợ Xấu Tại Các Nhtmcp Việt Nam -

Hạn Chế Của Đề Tài Và Gợi Ý Hướng Nghiên Cứu Tiếp Theo

Hạn Chế Của Đề Tài Và Gợi Ý Hướng Nghiên Cứu Tiếp Theo -

Các yếu tố tác động đến nợ xấu tại các ngân hàng thương mại cổ phần Việt Nam - 11

Các yếu tố tác động đến nợ xấu tại các ngân hàng thương mại cổ phần Việt Nam - 11

Xem toàn bộ 99 trang tài liệu này.

Nguồn: Kết quả xử lý bằng phần mềm Stata 14.0

Kết quả Prob>F = 0.0000< 1% nên bác bỏ giả thuyết H0. Do đó có thể kết luận mô hình có hiện tượng tự tương quan trong bộ dữ liệu. Tuy nhiên trong bài nghiên cứu của mình, tác giả có sử dụng phương pháp ước lượng cố định (FEM), FEM chỉ quan tâm đến những khác biệt mang tính chất cá nhân tác động lên mô hình, do đó hiện tượng tự tương quan sẽ được giải quyết.

Có thể thấy, kết quả ước lượng theo mô hình OLS không phản ánh được sự tác động riêng biệt mang tính chất đặc trưng từng ngân hàng, tác giả sử dụng mô hình REM và FEM tiếp tục ước lượng và dùng kiểm định Hausman để chọn ra mô hình nào là phù hợp.

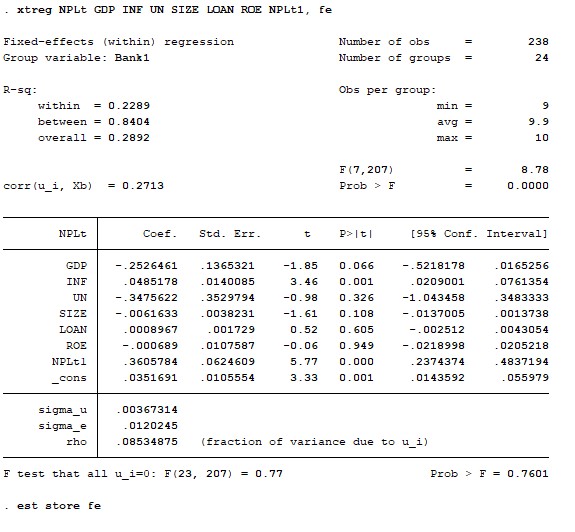

4.4.4.2. Kết quả hồi quy mô hình tác động cố định (FEM)

Bảng 4.8: Kết quả hồi quy theo mô hình tác động cố định (FEM)

Nguồn: Kết quả xử lý bằng phần mềm Stata 14.0

Từ kết quả hồi quy bằng mô hình tác động cố định FEM được thể hiện trong bảng 4.8 cũng cho thấy các biến vĩ mô và vi mô có tác động đến nợ xấu ở các mức ý nghĩa khác nhau.

- Các biến có quan hệ cùng chiều với tỷ lệ nợ xấu bao gồm tỷ lệ lạm phát INF, tỷ lệ nợ xấu năm trướcNPLt-1 với mức ý nghĩa lần lượt là 0.001 và 0.000.

- Biến có quan hệ ngược chiều với tỷ lệ nợ xấu là tăng trưởng GDP với mức ý nghĩa 0.066.

- Các biến không có ý nghĩa thống kê theo phương pháp ước lượng bằng mô hình FEM là tỷ lệ thất nghiệp UN, tốc độ tăng trưởng tín dụng LOAN, tăng trưởng quy mô ngân hàng SIZE và tỷ lệ ROE.

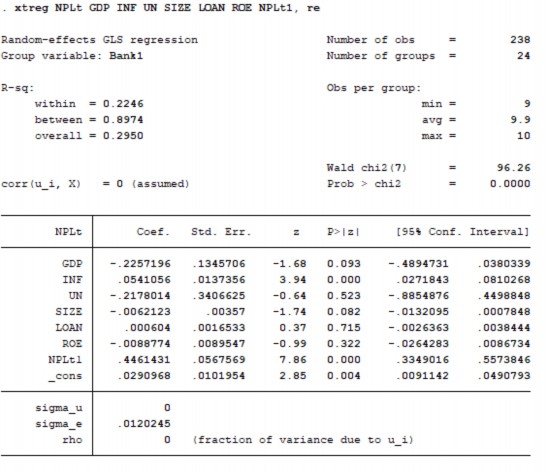

4.4.4.3. Kết quả hồi quy mô hình tác động ngẫu nhiên (REM)

Bảng 4.9: Kết quả hồi quy mô hình tác động ngẫu nhiên (REM)

Nguồn: Kết quả xử lý bằng phần mềm Stata 14.0

Từ kết quả hồi quy bằng mô hình tác động ngẫu nhiên REM thể hiện trong bảng 4.9 cũng cho thấy:

- Các biến có quan hệ cùng chiều với tỷ lệ nợ xấu bao gồm tỷ lệ lạm phát INF, tỷ lệ nợ xấu năm trướcNPLt-1 với mức ý nghĩa đều là 0.000

- Các biến có quan hệ ngược chiều với tỷ lệ nợ xấu là tăng trưởng GDP, tăng trưởng quy mô ngân hàng với mức ý nghĩa 0.093 và 0.082

- Các biến tăng trưởng tín dụng LOAN, tỷ lệ thất nghiệp UN và tỷ lệ ROE có hệ số hồi quy không có ý nghĩa thống kê.

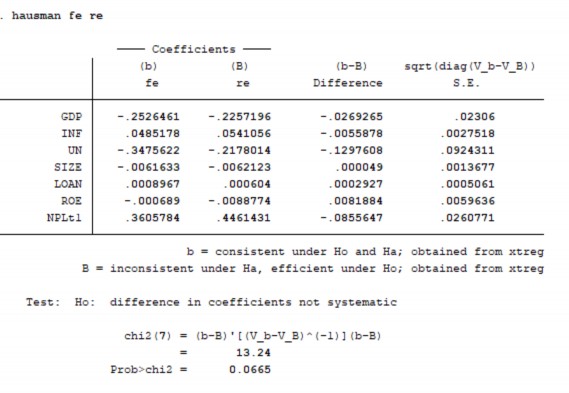

4.4.4.4. Kiểm định lựa chọn mô hình FEM hay REM Tác giả sử dụng kiểm định Hausman để lựa chọn mô hình phù hợp. Giả thuyết H0: Mô hình REM phù hợp

Bảng 4.10: Kiểm định Hausman

Nguồn: Kết quả xử lý bằng phần mềm Stata 14.0

Kết quả Prob >chi2 = 0.0665 >5% nên chấp nhận giả thuyết H0, tức mô hình REM phù hợp hơn.

Kết luận chung sau khi thực hiện các kiểm định cần thiết và để mô hình phù hợp cho nghiên cứu, tác giả nhận thấy mô hình REM là phù hợp và có hiện tượng tự tương quan trong mô hình hồi quy. Do đó, tác giả tiếp tục thực hiện hồi quy theo phương pháp FGLS (Feasible Generalizied Least Squares) nhằm kiểm soát được hiện tượng tự tương quan và/hoặc phương sai thay đổi để tăng tính hiệu quả cho mô hình nghiên cứu.

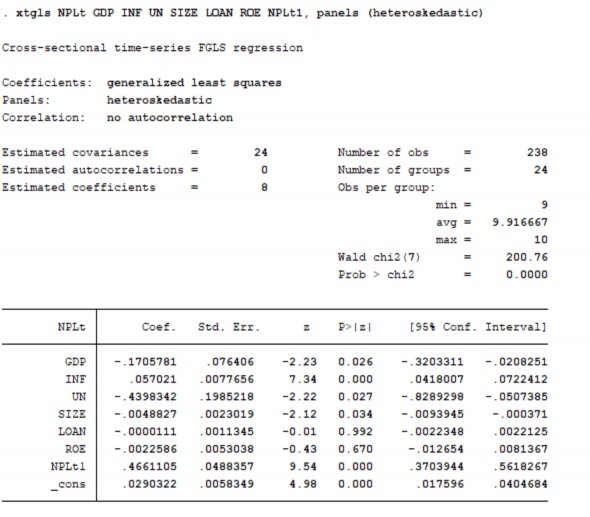

Bảng 4.11: Kết quả hồi quy theo phương pháp FGLS

Nguồn: Kết quả xử lý bằng phần mềm Stata 14.0

Dựa vào bảng 4.11 về kết quả hồi quy theo phương pháp FGLS được tác giả xử lý bằng phần mềm Stata 14.0, có thể đưa ra nhận xét như sau:

- Mô hình hồi quy có giá trị P-value = 0.0000, do đó ước lượng mô hình hồi quy này có ý nghĩa thống kê mạnh tại mức ý nghĩa 1%

- Các biến có quan hệ cùng chiều với tỷ lệ nợ xấu bao gồm tỷ lệ lạm phát INF, tỷ lệ nợ xấu năm trướcNPLt-1 với mức ý nghĩa đều là 0.000

- Các biến có quan hệ ngược chiều với tỷ lệ nợ xấu là tăng trưởng GDP, tỷ lệ thất nghiệp UN, tăng trưởng quy mô ngân hàng SIZE với mức ý nghĩa lần lượt là 0.026; 0.027 và 0.034

- Biến tăng trưởng tín dụng LOAN có quan hệ cùng chiều với tỷ lệ nợ xấu và biến ROE có quan hệ ngược chiều với tỷ lệ nợ xấu tuy nhiên kết quả thể hiện trong bảng 4.11 cho thấy các biến này lại không có ý nghĩa thống kê.

4.4.5. Thảo luận kết quả nghiên cứu

Từ kết quả hồi quy theo OLS, FEM, REM, FGLS và dùng các kiểm định để lựa chọn ra mô hình phù hợp, tác giả nhận thấy:

Tốc độ tăng trưởng GDP có mối quan hệ ngược chiều với tỷ lệ nợ xấu (tương quan âm) ở mức ý nghĩa 5% (p-value = 0.026 <5%). Có thể thấy, khi các yếu tố khác không đổi, tốc độ tăng trưởng GDP tăng 1 đơn vị, tỷ lệ nợ xấu NPL giảm 0.1706 đơn vị. Kết luận này phù hợp về dấu và chấp nhận giả thuyết H1: tốc độ tăng tưởng kinh tế (GDP) có mối quan hệ ngược chiều với tỷ lệ nợ xấu.

Tỷ lệ lạm phát có mối quan hệ cùng chiều với tỷ lệ nợ xấu (tương quan dương) ở mức ý nghĩa 1% (p-value = 0.000 <1%). Có thể thấy, khi các yếu tố khác không đổi, tỷ lệ lạm phát tăng 1 đơn vị, tỷ lệ nợ xấu NPL tăng 0.0570 đơn vị. Kết luận này phù hợp về dấu cũng như nghiên cứu của các tác giả trên thế giới và Việt Nam. Tác giả chấp nhận giả thuyết H2: Tỷ lệ lạm phát có mối quan hệ cùng chiều với tỷ lệ nợ xấu.

Tỷ lệ thất nghiệp có mối quan hệ ngược chiều với tỷ lệ nợ xấu (tương quan âm) ở mức ý nghĩa 5% (p-value = 0.027 <5%) Kết luận này bác bỏ giả thuyết H3: Tỷ lệ thất nghiệp có quan hệ cùng chiều với tỷ lệ nợ xấu và kỳ vọng của tác giả về dấu của

hệ số hồi quy biến này. Kết quả trái ngược với các nghiên cứu trước đây của các tác giả trên thế giới.

Quy mô ngân hàng có mối quan hệ ngược chiều với tỷ lệ nợ xấu (tương quan âm) ở mức ý nghĩa 5% (p-value = 0.034 <5%). Kết quả hồi quy giải thích được rằng, khi các yếu tố khác không đổi, quy mô ngân hàng SIZE tăng 1 đơn vị, tỷ lệ nợ xấu NPL giảm 0.0049 đơn vị. Kết luận này phù hợp về dấu và chấp nhận giả thuyết H4: tăng trưởng quy mô ngân hàng (SIZE) có mối quan hệ ngược chiều với tỷ lệ nợ xấu.

Tỷ lệ nợ xấu năm trước có mối quan hệ cùng chiều với tỷ lệ nợ xấu (tương quan dương) ở mức ý nghĩa 1% (p-value = 0.000 <1%). Kết quả hồi quy giải thích rằng, khi các yếu tố khác không đổi, tỷ lệ nợ xấu năm trước tăng 1 đơn vị, tỷ lệ nợ xấu NPL tăng 0.4661 đơn vị. Kết luận này phù hợp về dấu và chấp nhận giả thuyết H7: Tỷ lệ nợ xấu năm trước có mối quan hệ cùng chiều với tỷ lệ nợ xấu.

Tỷ lệ ROE có mối quan hệ có mối quan hệ ngược chiều với tỷ lệ nợ xấu (tương quan âm) tuy nhiên không có ý nghĩa thống kê (p-value = 0.670 >10%). Do đó kết luận tỷ lệ ROE không giải thích được sự thay đổi trong tỷ lệ nợ xấu.

Tốc độ tăng trưởng tín dụng LOAN có quan hệ ngược chiều với tỷ lệ nợ xấu (tương quan âm) tuy nhiên không có ý nghĩa thống kê (p-value = 0.992 >10%). Do đó kết luận tốc độ tăng trưởng tín dụng LOAN cũng không giải thích được sự thay đổi trong tỷ lệ nợ xấu.

Xét 7 nhân tố được tác giả đưa vào mô hình có 5 nhân tố có ý nghĩa thống kê hay có tác động đến tỷ lệ nợ xấu ngân hàng. Theo đó có 3 biến thuộc các yếu tố vĩ mô tác động đến nợ xấu là tốc độ tăng trưởng GDP, tỷ lệ thất nghiệp UN và tỷ lệ lạm phát INF; 2 biến còn lại thuộc yếu tô vi mô hay trong nội tại ngân hàng bao gồm quy mô ngân hàng SIZE và tỷ lệ nợ xấu năm trước của ngân hàng NPLt-1 .

Mô hình phù hợp bằng phương pháp ước lượng dữ liệu bảng được viết như sau:

NPLi,t = 0.0290322 – 0.1705781GDPt + 0.057021INFt – 0.4398342UNt – 0.0048827SIZEi,t + 0.4661105NPLi,t-1

Trong đó biến GDP, UN và SIZE có ý nghĩa thống kê tại mức ý nghĩa 5%. Biến INF và NPLt1 có ý nghĩa thống kê mạnh tại mức ý nghĩa 1%.

Tốc độ tăng trưởng kinh tế GDP có quan hệ ngược chiều (tương quan âm) với tỷ lệ nợ xấu

Kết quả nghiên cứu cho thấy biến GDP có ý nghĩa thống kê tại mức ý nghĩa 5%, do đó ảnh hưởng tương đối mạnh đến nợ xấu của các Ngân hàng TMCP Việt Nam giai đoạn 2008-2017. Khi nền kinh tế tăng trưởng ổn định sẽ tạo điều kiện cho các thành phần kinh tế thực hiện sản xuất kinh doanh, đầu tư mở rộng quy mô sản xuất, nâng cao thu nhập và khả năng trả nợ cho các khoản vay. Kết quả nghiên cứu này cũng cùng kết quả với các nghiên cứu nước ngoài và cả Việt Nam như Shu (2002), Salas, V. and Saurina (2002), Ahlem Selma Messai (2013), Bruna Škarica (2014), Ekanayake & Azeez (2015), Rajha (2016), Đỗ Quỳnh Anh và Nguyễn Đức Hùng (2013), Võ Thị Quý và Bùi Ngọc Toàn (2014).

Dựa vào thực trạng tốc độ tăng trưởng GDP và tỷ lệ nợ xấu của các NHTMCP Việt Nam giai đoạn 2008-2017 như phần nghiên cứu thực trạng ở chương 3 thì kết quả này phù hợp, đặc biệt là giai đoạn 2010-2017 mối quan hệ ngược chiều thể hiện rõ. Diễn biến của khủng hoảng nợ công Châu Âu 2010-2012 khiến nền kinh tế Việt Nam cũng bị tác động, sản xuất kinh doanh của các doanh nghiệp trì trệ, thậm chí phá sản, gây ảnh hưởng đến khả năng thanh toán các khoản nợ vay ngân hàng.

Giai đoạn 2013-2015, GDP tăng trưởng đều đặn qua các năm, xét trong bối cảnh nền kinh tế Việt Nam đang đối mặt với nhiều khó khăn, trở ngại và sự bất ổn trong nền kinh tế thì giai đoạn này có thể nói nền kinh tế Việt Nam có mức tăng trưởng GDP tương đối tốt.

Giai đoạn 2015-2017 GDP tiếp tục tăng trưởng, chính phủ thực hiện các chính sách kích thích phát triển kinh tế, lạm phát được kiểm soát tốt nhờ các biện pháp phối hợp linh hoạt giữa chính sách tài khóa và chính sách tiền tệ, xuất khẩu tăng và hạn chế nhập khẩu hàng tiêu dùng giúp cải thiện cán cân thương mại. Ngoài ra các chính