Hình 3.4 Biểu đồ biểu diễn tỷ suất sinh lợi của Vietcombank và tỷ lệ nợ xấu qua các năm 2002-2016

7.00%

30.00%

6.00%

25.00%

5.00%

20.00%

4.00%

15.00%

3.00%

10.00%

2.00%

NPL_Tỷ lệ nợ xấu

ROE_Tỷ suất sinh lợi

1.00%

5.00%

0.00%

0.00%

Hình 3.4 cho thấy tỷ lệ nợ xấu có mối quan hệ ngược chiều với tỷ suất sinh lợi.Ta thấy giai đoạn 2002-2006 tốc độ tăng của tỷ suất sinh lợi khá mạnh và đạt đỉnh vào năm 2006 là 25,31%.Nguyên nhân là do năm 2006 với nhiều điều kiện thuận lợi như: vĩ mô ổn định, các dòng vốn nước ngoài gia tăng và đặc biệt thị trường bất động sản và thị trường chứng khoán Việt Nam bùng nổ đã giúp cho ngành ngân hàng có nền tảng phát triển mạnh mẽ.Chính những thuận lợi này đã giúp ROE của Vietcombank đạt đỉnh vào năm 2006 là 25,31%.Năm 2007 thì tỷ suất sinh lợi giảm khá mạnh xuống chỉ còn đạt 17,36% và phục hồi tăng trở lại vào các năm 2008-2009. Điều khá ngạc nhiên là năm 2009 hầu hết tất cả các ngành kinh tế đều bị ảnh hưởng bởi cuộc khủng hoảng tài chính toàn cầu và ngành ngân hàng ở hầu hết các nước cũng không ngoại lệ trong khi ngành ngân hàng Việt Nam lại có chiều hướng phục hồi và tăng trưởng trở lại. Như đã phân tích ở trên, năm 2009 tăng trưởng tín dụng tăng lên, ROE tăng, tỷ lệ nợ xấu giảm. Sự tăng này có

thể là do hiệu ứng “gói kích cầu” của chính phủ trong năm 2008-2009, cũng có thể do bản thân ngân hàng sử dụng tài sản có hiệu quả hơn trong khủng hoảng.

Từ năm 2010 đến 2013 trước những bất ổn kinh tế toàn cầu, khả năng chống đỡ của ngành ngân hàng giảm xuống. ROE của Vietcombank có xu hướng giảm xuống trong khi nợ xấu ngày càng tăng lên.Giai đoạn 2014-2016 thì ROE của Vietcombank có xu hướng tăng trở lại,tỷ lệ nợ xấu cũng đã được kiểm soát khá tốt.Điều này cho thấy Vietcombank đang đi đúng hướng để trở thành một trong tập đoàn tài chính lớn trong khu vực.

3.3.4 Mối quan hệ giữa quy mô ngân hàng và tỷ lệ nợ xấu

Việt Nam đang dần hội nhập vào thị trường tài chính quốc tế nên dần phải hoạt động theo các tiêu chuẩn quốc tế một cách chặt chẽ đồng thời chịu sự tác động của thị trường tài chính toàn cầu và nhành ngân hàng cũng không ngoại lệ. Theo nghị định 141/2006/NĐ-CP buộc các NHTMCP phải tăng vốn điều lệ theo lộ trình với bước 1 đến hết năm 2008 phải đạt 1000 tỷ đồng và bước 2 phải đạt 3.000 tỷ đồng hạn chót 31/12/2010.

Tăng vốn nhằm giải quyết bài toán nâng cao năng lực tài chính và chất lượng dịch vụ để tiếp cận theo các tiêu chuẩn quốc tế. Vietcombank buộc phải bổ sung thêm vốn nhằm nâng cao tỷ lệ an toàn vốn tối thiểu theo tiêu chuẩn Basel; đồng thời thu hẹp khoảng cách về năng lực tài chính, công nghệ so với các NHTM trong khu vực; tăng vốn là để có đủ chi phí đầu tư cơ sở hạ tầng công nghệ phát triển mạng lưới tranh thủ chiếm lĩnh thị phần.Trong cơ cấu tổng tài sản của ngân hang bao gồm vốn tự có và nợ phải trả.Chi tiết dữ liệu tổng tài sản của Vietcombank giai đoạn 2002-2016 như sau:

Bảng 3.5 Tổng tài của Vietcombank giai đoạn 2002-2016

ĐVT: ngàn tỷ đồng

SIZE –Tổng tài sản | |

2002 | 81.7 |

2003 | 97.7 |

2004 | 120.0 |

2005 | 136.5 |

2006 | 167.1 |

2007 | 197.4 |

2008 | 222.1 |

2009 | 255.5 |

2010 | 307.6 |

2011 | 366.7 |

2012 | 414.5 |

2013 | 469.0 |

2014 | 577.0 |

2015 | 674.4 |

2016 | 787.907 |

Có thể bạn quan tâm!

-

Các nhân tố tác động đến nợ xấu tại Ngân hàng TMCP Ngoại Thương Việt Nam - 3

Các nhân tố tác động đến nợ xấu tại Ngân hàng TMCP Ngoại Thương Việt Nam - 3 -

Thực Trạng Nợ Xấu Tại Vietcombank Trong Giai Đoạn 2002-2016

Thực Trạng Nợ Xấu Tại Vietcombank Trong Giai Đoạn 2002-2016 -

Mối Quan Hệ Giữa Tỷ Lệ Tăng Trưởng Tín Dụng Và Tỷ Lệ Nợ Xấu

Mối Quan Hệ Giữa Tỷ Lệ Tăng Trưởng Tín Dụng Và Tỷ Lệ Nợ Xấu -

Bảng Mô Tả Các Biến Đo Lường Được Sử Dụng Trong Mô Hình

Bảng Mô Tả Các Biến Đo Lường Được Sử Dụng Trong Mô Hình -

Thảo Luận Kết Quả Tỷ Lệ Tăng Trưởng Tín Dụng

Thảo Luận Kết Quả Tỷ Lệ Tăng Trưởng Tín Dụng -

Hạn Mức Bảo Hiểm Tiền Gửi Tại Thái Lan Qua Các Thời Kỳ

Hạn Mức Bảo Hiểm Tiền Gửi Tại Thái Lan Qua Các Thời Kỳ

Xem toàn bộ 94 trang tài liệu này.

(Nguồn: dữ liệu được tính toán từ BCTC của Vietcombank 2002-2016)

Mối quan hệ giữa tổng tài sản của Vietcombank và tỷ lệ nợ xấu thể hiện qua biểu đồ như sau:

Hình 3.5 Biểu đồ biểu diễn tổng tài sản của Vietcombank và tỷ lệ nợ xấu qua các năm 2002-2016

7.00%

900.0

6.00%

800.0

700.0

5.00%

600.0

4.00%

500.0

3.00%

400.0

NPL_Tỷ lệ nợ xấu

SIZE_Tổng tài sản

300.0

2.00%

200.0

1.00%

100.0

0.00%

0.0

2002 2004 2006 2008 2010 2012 2014 2016

Ta thấy dường như tổng tài sản và tỷ lệ nợ xấu không có mối quan hệ rõ ràng trong giai đoạn 2002-2016.Trong khi tổng tài sản có xu hướng tăng liên tục qua các năm thì tỷ lệ nợ xấu thay đổi và không theo xu hướng nhất định. Quy mô tổng tài sản của Vietcombank tăng liên tục qua các năm trong giai đoạn từ 2002-2016. Tăng vốn điều lệ làm tăng tổng tài sản ngân hàng, tuy nhiên việc tăng tổng tài sản có làm giảm nợ xấu hay không còn phụ thuộc vào nhiều yếu tố khác nhau.

Năm 2002 hệ số an toàn vốn tối thiểu của Vietcombank thấp hơn rất nhiều so với tiêu chuẩn chung với số vốn chủ sở hữu chỉ đạt 4.565 tỷ đồng vì vậy nhu cầu tăng vốn mang tính sống còn với ngân hàng.Chính vì vậy trong giai đoạn tái cơ cấu lại Vietcombank 2000-2005 thì chính phủ đã cấp them cho ngân hàng 1.400 tỷ đồng vốn điều lệ dưới dạng Trái phiếu đặc biệt và chấp thuận cho Vietcombank giữ lại lợi nhuận tăng them để gia tăng vốn tự có của mình.Chính vì vậy mà đến cuối năm 2006 thì vốn chủ sở hữu của Vietcombank đã tăng lên khá mạnh đạt 11.303 tỷ đồng tăng gần gấp ba lần so với làm 2002.Vốn chủ sở hữu tăng trong giai đoạn này chủ yếu đến từ lợi nhuận giữ lại của ngân

hàng.Điều này đã góp phần cải thiện đáng kể về tỷ lệ an toàn vốn tối thiểu của Vietcombank lên 12,28% năm 2006.

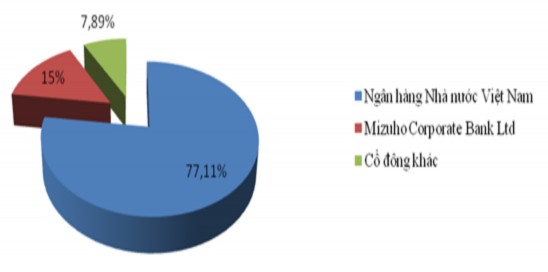

Cuối năm 2011 Vietcombank đã bán thành công 15% vốn cổ phần cho Ngân hàng Mizuho của Nhật Bản qua đã đã tăng được lượng vốn tự có lên khá lớn và đạt 41.698 tỷ đồng vào năm 2012 tăng 44,9% so với năm 2011.Đến cuối năm 2016 thì vốn tự có của Vietcombank đã tăng lên 48.101 tỷ đồng.Như vậy trong giai đoạn 2002-2016 thì Vietcombank đã tăng vốn tự có lên 10,53 lần.Cơ cấu cổ đông của Vietcombank thể hiện qua biểu đồ sau:

(Nguồn: Vietcombank.com.vn)

3.3.5 Mối quan hệ giữa khả năng quản lý và tỷ lệ nợ xấu

Khả năng quản lý có liên quan trực tiếp đến hoạt động của ngân hàng. Nhà quản lý sử dụng nguồn lực kém hiệu quả có thể làm tăng nợ xấu trong tương lai. Kỹ năng quản lý thể hiện trong khả năng xếp hạng khách hàng vay, thẩm định tài sản đảm bảo và giám sát các cam kết của người vay,hiệu quả hoạt động của ngân hàng….Luận văn sử dụng tỷ lệ chi phí hoạt động trên doanh thu hoạt động để đo lường khả năng quản lý của các nhà lãnh đạo Vietcombank trong giai đoạn 2002-2016.

Bảng 3.6 Chi phí hoạt động trên doanh thu hoạt động của Vietcombank giai đoạn 2002-2016

INEF–Chi phí hoạt động/Doanh thu hoạt động | |

2002 | 76.15% |

2003 | 54.24% |

2004 | 31.04% |

2005 | 27.72% |

2006 | 24.41% |

2007 | 31.05% |

2008 | 29.00% |

2009 | 38.41% |

2010 | 40.45% |

2011 | 38.86% |

2012 | 40.00% |

2013 | 40.36% |

2014 | 40.07% |

2015 | 39.18% |

2016 | 39.99% |

(Nguồn: dữ liệu được tính toán từ BCTC của Vietcombank 2002-2016)

Mối quan hệ giữa tỷ lệ chi phí hoạt động/doanh thu hoạt động của Vietcombank và tỷ lệ nợ xấu thể hiện qua biểu đồ như sau:

Hình 3.6 Biểu đồ biểu diễn chi phí hoạt động/doanh thu hoạt động của Vietcombank và tỷ lệ nợ xấu qua các năm 2002-2016

7.00%

80.00%

6.00%

70.00%

5.00%

60.00%

50.00%

NPL_Tỷ lệ nợ xấu

4.00%

40.00%

3.00%

30.00%

2.00%

20.00%

INEF_Chi phí hoạt

động/Doanh thu hoạt động

1.00%

10.00%

0.00%

0.00%

Biểu đồ chưa cho thấy rõ mối quan hệ giữa tỷ số chi phí hoạt động trên doanh thu hoạt động (INEF) và tỷ lệ nợ xấu (NPL). Giai đoạn 2002 đến 2004 thể hiện mối quan hệ cùng chiều giữa INEF và NPL, khi chi phí hoạt động tăng chậm hơn doanh thu hoạt động thể hiện ngân hàng kinh doanh hiệu quả hơn, trong giai đoạn này tỷ lệ nợ xấu có xu hướng giảm mạnh.Nhưng trong những năm tiếp theo thì mối quan hệ giữa INEF và NPL chưa thực sự rõ ràng.

3.3.6 Mối quan hệ giữa tỷ lệ nợ xấu năm trước và tỷ lệ nợ xấu

Tỷ lệ nợ xấu trong quá khứ cao cho thấy khả năng quản trị rủi ro trong cho vay của ngân hàng kém qua đó sẽ tác động tăng nợ xấu trong tương lai.Các nhà quản trị ngân hàng có thể dựa vào tỷ lệ nợ xấu của năm trước để đưa ra các quyết định về quản trị nhằm quản lý được tỷ lệ nợ xấu của năm sau theo những mục tiêu cụ thể được đề ra.

Bảng 3.7 Tỷ lệ nợ xấu năm trước của Vietcombank giai đoạn 2002-2016

NPLt-1–Tỷ lệ nợ xấu năm trước | |

2002 | 13.09% |

2003 | 6.14% |

2004 | 3.13% |

2005 | 2.71% |

2006 | 3.42% |

2007 | 2.75% |

2008 | 3.29% |

2009 | 4.61% |

2010 | 2.47% |

2011 | 2.91% |

2012 | 1.99% |

2013 | 2.40% |

2014 | 2.70% |

2015 | 2.31% |

2016 | 1.84% |

(Nguồn: dữ liệu được tính toán từ BCTC của Vietcombank 2002-2016)