Quy mô ngân hàng trong nghiên cứu này đề cập đến tổng tài sản của ngân hàng đang nắm giữ.Tài sản của ngân hàng là toàn bộ những thứ có giá trị mà ngân hàng hiện có quyền sở hữu hoặc có quyền chiếm hữu,sử dụng,định đoạt một cách hợp pháp.Đó chính là kết quả của các hoạt động trong các thời kỳ trước đó và có khả năng mang lại lợi tức cho ngân hàng. Là TS được hình thành trong quá trình sử dụng nguồn vốn.Tổng tài sản của ngân hàng được hình thành từ nguồn vốn chủ sở hữu và tài sản nợ.Tỷ lệ vốn chủ sở hữu càng cao thì thể hiện năng lực tài chính của ngân hàng đó càng mạnh.

Ngân hàng với tổng tài sản lớn thể hiện quy mô ngân hàng lớn. Ngân hàng có quy mô lớn có khả năng và nguồn lực để xây dựng hệ thống kiểm soát rủi ro hoạt động tốt, có thể thuê những chuyên viên có khả năng trình độ nghiệp vụ tốt có khả năng thẩm định và đánh giá khách hàng tốt giúp giảm thiểu rủi ro trong quá trình tác nghiệp. Những ngân hàng với quy mô lớn thường là nhưng ngân hàng có tên tuổi, thương hiệu tốt trên thị trường dễ dàng tạo niềm tin đối với khách hàng để có thể huy động vốn với chi phí thấp hơn.Từ đó có thể đưa ra các chương trình cho vay với lãi suất rẻ đến khách hàng. Chính điều này giúp ngân hàng thu hút được những khách hàng tốt, những khách hàng có nhiều khả năng tài chính trả nợ vay và kết quả ngân hàng ít phải đối diện với tình trạng nợ xấu, nợ quá hạn.

Ngược lại, các ngân hàng nhỏ chịu nhiều áp lực trong việc tạo ra lợi nhuận, duy trì khả năng thanh khoản, do thương hiệu của các ngân hàng quy mô nhỏ thấp nên việc tiếp cận nguồn vốn cũng khó khăn hơn và thường chịu chi phí huy động vốn cao hơn so với các ngân hàng có quy mô lớn để lôi kéo khách hàng tới với mình.Do việc huy động với chi phí cao nên việc cho vay cung phải với lãi suất cao hơn so với các ngân hàng quy mô lớn.Do đó, khả năng tiếp cận khách hàng tốt khó khăn hơn cộng với những khoản tín dụng lãi suất cao dễ dẫn tới khách hàng mất khả năng trả nợ làm nợ xấu ngày càng tăng. Tuy nhiên cũng có một số quan điểm ngược lại như theo giả thuyết “ Quá lớn nên không thể bị phá sản” cho rằng các ngân hàng lớn chấp nhận rủi ro quá mức bằng cách sử dụng đòn bẩy quá nhiều và cho vay với chất lượng khách hàng thấp hơn.Bởi vì họ nghĩ kỷ luật

thị trường không áp đặt lên họ,vì họ mong đợi chính phủ sẽ phải bảo vệ họ trong trường hợp ngân hàng bị phá sản theo Stern & Fredman(2004)“Too Big to Fail:The Hazards of Bank Bailouts”.Điều này khiến ngân hàng lớn tham gia các hoạt động nhiều rủi ro hơn dẫn đến nguy cơ nợ xấu ngày càng tăng lên.

Khả năng quản lý của các nhà lãnh đạo ngân hàng

Một yếu tố quyết định hiệu quả kinh doanh và sự an toàn của ngân hàng là năng lực và chất lượng quản lý. Quản lý ngân hàng là tạo ra hệ thống các hoạt động thống nhất, phối hợp và liên kết các quá trình lao động của các cán bộ nhân viên từ các phòng ban đến hội đồng quản trị trong ngân hàng, nhằm đạt được mục tiêu kinh doanh ở mỗi thời kỳ đã xác định, trên cơ sở giảm thiểu các chi phí về nguồn lực. Nói đến chất lượng và năng lực quản lý là nói đến yếu tố con người trong bộ máy quản lý và hoạt động, thể hiện ở các nội dung: (i) Đề ra được các chính sách kinh doanh đúng đắn và có hiệu quả; (ii) Xây dựng các thủ tục quản lý,điều hành các quy trình nghiệp vụ hợp lý, sát thực và đúng pháp luật; (iii) Tạo lập được cơ cấu tổ chức hợp lý, vận hành hiệu quả; (iv) Giảm thiểu rủi ro về đạo đức trong hệ thống quản lý.Theo Berger & DeYoung (1997) “Problem loans and cost efficiency in commercial banks” cho rằng quản lý kém liên quan đến các kỹ năng kém trong chấm điểm tín dụng,thẩm định tài sản bảo đảm và khả năng giám sát khách hàng vay nợ.Theo nghiên cứu của Podpiera và Weill (2008) “Bad luck or bad management? Emerging banking market experience” cũng khẳng định quản lý kém sẽ làm gia tăng nợ xấu.

Kết luận chương 2

Chương 2 đưa ra cái nhìn tổng quan về nợ xấu trong hệ thống ngân hàng,một số nhân tố có thể tác động đến nợ xấu ngân hàng.Đây là tiền đề cho những phân tích đánh giá về thực trạng tác động của các nhân tố này đến tỷ lệ nợ xấu trong các chương tiếp theo.

CHƯƠNG 3

THỰC TRẠNG CÁC NHÂN TỐ TÁC ĐỘNG ĐẾN NỢ XẤU TẠI NGÂN HÀNG TMCP NGOẠI THƯƠNG VIỆT NAM GIAI ĐOẠN 2002-2016

Trong phần này luận văn sẽ sử dụng phương pháp thống kê và so sánh để nêu lên thực trạng mối quan hệ giữa các nhân tố và tỷ lệ nợ xấu trong khoảng thời gian từ 2002 đến 2016. Số liệu phân tích được thu thập từ các báo cáo tài chính, báo cáo thường niên của ngân hàng TMCP Ngoại Thương Việt Nam trong giai đoạn 2002-2016.

3.1 Sơ lược về quá trình phát triển của Vietcombank.

Ngân hàng Ngoại thương Việt Nam trước đây, nay là Ngân hàng TMCP Ngoại thương Việt Nam (Vietcombank) được thành lập và chính thức đi vào hoạt động ngày 01/4/1963 với tổ chức tiền thân là Cục Ngoại hối (trực thuộc Ngân hàng Nhà nước Việt Nam). Là ngân hàng thương mại nhà nước đầu tiên được Chính phủ lựa chọn thực hiện thí điểm cổ phần hoá, Vietcombank chính thức hoạt động với tư cách là một ngân hàng thương mại cổ phần vào ngày 02/6/2008 sau khi thực hiện thành công kế hoạch cổ phần hóa thông qua việc phát hành cổ phiếu lần đầu ra công chúng. Ngày 30/6/2009, cổ phiếu Vietcombank (mã chứng khoán VCB) chính thức được niêm yết tại Sở Giao dịch Chứng khoán TPHCM.

Trải qua hơn 50 năm xây dựng và trưởng thành, Vietcombank đã có những đóng góp quan trọng cho sự ổn định và phát triển của kinh tế đất nước, phát huy tốt vai trò của một ngân hàng đối ngoại chủ lực, phục vụ hiệu quả cho phát triển kinh tế trong nước, đồng thời tạo những ảnh hưởng quan trọng đối với cộng đồng tài chính khu vực và toàn cầu. Từ một ngân hàng chuyên doanh phục vụ kinh tế đối ngoại, Vietcombank ngày nay đã trở thành một ngân hàng đa năng, hoạt động đa lĩnh vực, cung cấp cho khách hàng đầy đủ các dịch vụ tài chính hàng đầu trong lĩnh vực thương mại quốc tế; trong các hoạt động truyền thống như kinh doanh vốn, huy động vốn, tín dụng, tài trợ dự án…cũng như mảng

dịch vụ ngân hàng hiện đại: kinh doanh ngoại tệ và các công vụ phái sinh, dịch vụ thẻ, ngân hàng điện tử…

Sở hữu hạ tầng kỹ thuật ngân hàng hiện đại, Vietcombank có nhiều lợi thế trong việc ứng dụng công nghệ tiên tiến vào xử lý tự động các dịch vụ ngân hàng, phát triển các sản phẩm, dịch vụ ngân hàng điện tử dựa trên nền tảng công nghệ cao. Không gian giao dịch công nghệ số (Digital lab) cùng các dịch vụ: VCB Internet Banking, VCB Money, SMS Banking, Phone Banking,…đã, đang và sẽ tiếp tục thu hút đông đảo khách hàng bằng sự tiện lợi, nhanh chóng, an toàn, hiệu quả, tạo thói quen thanh toán không dùng tiền mặt cho đông đảo khách hàng.

Sau hơn nửa thế kỷ hoạt động trên thị trường, Vietcombank hiện là một trong những ngân hàng thương mại lớn nhất Việt Nam với trên 14.000 cán bộ nhân viên, hơn 460 Chi nhánh/Phòng Giao dịch/Văn phòng đại diện/Đơn vị thành viên trong và ngoài nước, gồm Trụ sở chính tại Hà Nội, 96 chi nhánh và 368 phòng giao dịch trên toàn quốc, 2 công ty con tại Việt Nam, 1 văn phòng đại diện và 2 công ty con tại nước ngoài, 5 công ty liên doanh, liên kết. Bên cạnh đó, Vietcombank còn phát triển một hệ thống Autobank với hơn 2.300 máy ATM và trên 69.000 điểm chấp nhận thanh toán thẻ (POS) trên toàn quốc. Hoạt động ngân hàng còn được hỗ trợ bởi mạng lưới hơn 1.856 ngân hàng đại lý tại 176 quốc gia và vùng lãnh thổ trên thế giới.

Với bề dày hoạt động và đội ngũ cán bộ có năng lực, nhạy bén với môi trường kinh doanh hiện đại, mang tính hội nhập cao…Vietcombank luôn là sự lựa chọn hàng đầu của các tập đoàn, các doanh nghiệp lớn và của đông đảo khách hàng cá nhân.

Luôn hướng đến các chuẩn mực quốc tế trong hoạt động, Vietcombank liên tục được các tổ chức uy tín trên thế giới bình chọn là “Ngân hàng tốt nhất Việt Nam”. Vietcombank cũng là ngân hàng đầu tiên và duy nhất của Việt Nam có mặt trong Top 500 Ngân hàng hàng đầu Thế giới theo kết quả bình chọn do Tạp chí The Banker công bố

3.2 Thực trạng nợ xấu tại Vietcombank trong giai đoạn 2002-2016

Giai đoạn 2002 đến 2016 là giai đoạn ngành ngân hàng tăng cả về số lượng và quy mô tài sản.Cơ cấu thu nhập chín của các ngân hàng vẫn phụ thuộc nhiều vào hoạt động tín dụng. Tỷ lệ nợ xấu cao ở cả khối ngân hàng thương mại quốc doanh và ngân hàng TMCP.Ngân hàng Vietcombank cũng nằm trong số đó.Qua các số liệu thống kê về tỷ lệ nợ xấu tại Vietcombank giai đoạn 2002-2016 thì luận văn sẽ nêu lên thực trạng nợ xấu tại Vietcombank trong giai đoạn nghiên cứu qua số liệu trong bảng dưới đây.

Bảng 3.1 Tỷ lệ nợ xấu của Vietcombank trong giai đoạn 2002-2016.

NPL-Tỷ lệ nợ xấu | |

2002 | 6,14% |

2003 | 3,13% |

2004 | 2,71% |

2005 | 3,43% |

2006 | 2,75% |

2007 | 3,29% |

2008 | 4,61% |

2009 | 2,47% |

2010 | 2,91% |

2011 | 1,99% |

2012 | 2,40% |

2013 | 2,70% |

2014 | 2,31% |

2015 | 1,84% |

2016 | 1,51% |

Có thể bạn quan tâm!

-

Các nhân tố tác động đến nợ xấu tại Ngân hàng thương mại cổ phần Ngoại Thương Việt Nam - 1

Các nhân tố tác động đến nợ xấu tại Ngân hàng thương mại cổ phần Ngoại Thương Việt Nam - 1 -

Các nhân tố tác động đến nợ xấu tại Ngân hàng thương mại cổ phần Ngoại Thương Việt Nam - 2

Các nhân tố tác động đến nợ xấu tại Ngân hàng thương mại cổ phần Ngoại Thương Việt Nam - 2 -

Các nhân tố tác động đến nợ xấu tại Ngân hàng thương mại cổ phần Ngoại Thương Việt Nam - 3

Các nhân tố tác động đến nợ xấu tại Ngân hàng thương mại cổ phần Ngoại Thương Việt Nam - 3 -

Thực Trạng Mối Quan Hệ Các Nhân Tố Và Tỷ Lệ Nợ Xấu

Thực Trạng Mối Quan Hệ Các Nhân Tố Và Tỷ Lệ Nợ Xấu -

Biểu Đồ Biểu Diễn Tỷ Suất Sinh Lợi Của Vietcombank Và Tỷ Lệ Nợ Xấu Qua Các Năm 2002-2016

Biểu Đồ Biểu Diễn Tỷ Suất Sinh Lợi Của Vietcombank Và Tỷ Lệ Nợ Xấu Qua Các Năm 2002-2016 -

Biểu Đồ Biểu Diễn Tỷ Lệ Nợ Xấu Năm Trước Của Vietcombank Và Tỷ Lệ Nợ Xấu Qua Các Năm 2002-2016

Biểu Đồ Biểu Diễn Tỷ Lệ Nợ Xấu Năm Trước Của Vietcombank Và Tỷ Lệ Nợ Xấu Qua Các Năm 2002-2016

Xem toàn bộ 92 trang tài liệu này.

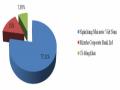

(Nguồn: Số liệu được tính toán từ BCTC của Vietcombank giai đoạn từ năm 2002-2016) Dựa trên số liệu thồng kê trên để dễ quan sát xu hướng nợ xấu của Vietcombank trong giai đoạn 2002-2016 thì luận văn sẽ thể hiện lên biểu đồ như sau:

NPL_Tỷ lệ nợ xấu Vietcombank

Giai đoạn 2002-2016

7.00%

6.00%

5.00%

4.00%

3.00%

2.00%

1.00%

0.00%

NPL_Tỷ lệ nợ xấu

2002

2003

2004

2005

2006

2007

2008

2009

2010

2011

2012

2013

2014

2015

2016

Hình 3.1 Tỷ lệ nợ xấu Vietcombank giai đoạn 2002-2016

Qua biểu đồ trên có thể thấy tỷ lệ nợ xấu của ngân hàng Vietcombank trong giai đoạn 2002-2016 có xu hướng giảm.Từ biểu đồ ta có thể thấy tỷ lệ nợ xấu giảm mạnh năm 2003 sau đó dao động quanh mốc 3% trong giai đoạn 2004-2007.Đến năm 2008 thì tỷ lệ nợ xấu lại tăng đột biến và sau đó có xu hướng giảm cho tới năm 2016.

Năm 2002 tỷ lệ nợ xấu tại Vietcombank là 6,14% có thể nói là rất cao nhưng đã giảm được gần 50% sô với năm 2001 (13,09%).Nguyên nhân dẫn đến tình trạng nợ xấu cao tại Vietcombank đầu những năm 2000 là do những nguyên nhân như sau.Thứ nhất là năm 2000 sau hơn 10 năm đất nước đổi mới , mở của nền kinh tế thì kinh tế Việt Nam có những bước tăng trưởng khá mạnh cụ thể mức tăng trưởng GDP của Việt Nam năm 1999:4,8% ; 2000: 6,7% ; 2001: 6,8% ; 2002: 7,04% đây là mức tăng tương đối cao so với các nước trong khu vực chỉ đứng sau Trung Quốc.Bên cạnh những thành tựu phấn khởi thì vẫn còn tồn tại một số mặt yếu kém.Đặc biệt nợ tồn đọng của các doanh nghiệp nhà nước đối với hệ thống ngân hàng trong đó có Vietcombank đã đến mức báo động.Thứ hai là năng lực tài chính của các ngân hàng thương mại quá nhỏ không đủ khả năng đáp ứng nhu cầu tăng trưởng của nền kinh tế.Thứ ba là năng lực quản lý ngân hàng trong nền kinh tế thị trường theo định hướng xã hội chủ nghĩa còn hạn chế do trình độ

cán bộ chưa theo kịp với đòi hỏi của thị trường cộng với công cụ quản trị ngân hàng còn sơ sài kém hiệu quả.Chính điều này đã dẫn tới nợ xấu tăng mạnh tại Vietcombank cụ thể là năm 2001 tỷ lệ nợ xấu là 13,09%.Để giải quyết vấn đề này thì được sự chấp thuận của chính phủ và sự chỉ đạo của ngân hàng nhà nước Vietcombank đã tiến hành tiến hành tái cơ cấu lại ngân hàng giai đoạn 2001-2005.Chỉ sau 2 năm (2001-2002) tái cơ cấu Vietcombank đã hoàn thành cơ bản lộ trình xử lý nợ tồn nên năm 2002 tỷ lệ nợ xấu đã giảm gần 20% xuống còn 6,14% và tỷ lệ nợ xấu tiếp tục giảm xuống còn 2,71% vào năm 2004.Trong năm 2005 thì tỷ lệ nợ xấu có tăng nhẹ lên 3,43% và giảm xuống còn 2,75% vào năm 2006.Nợ xấu tới năm 2006 được Vietcombank kiểm soát dười 3% là do bắt đầu tư năm 2004 Vietcombank thực hiện chủ trương “Tăng trưởng tín dụng trên cơ sở tập trung nâng cao chất lượng và hướng tới chuẩn mực quốc tế” thông qua các biện pháp quản trị rủi ro , kiểm soát chặt chẽ các điểm nóng,kiên quyết hạ giới hạn tín dụng đối với các khách hàng có tình hình tài chính yếu kém,hoạt động kinh doanh không hiệu quả.

Qua biểu đồ ta thấy năm 2007 tỷ lệ nợ xấu có xu hướng tăng trở lại đạt 3,29% vào cuối năm 2007 và cuối năm 2008 đã lên đỉnh điểm là 4,61%.Tỷ lệ nợ xấu trong 2 năm này tăng cao có thể kể đến các nguyên nhân như là do nền kinh tế phát triển quá nóng tốc độ tăng trưởng GDP năm 2007 đạt 8,44%/năm cao nhất trong 10 năm trở lại,tình trạng lạm phát tăng cao.Ngoài ra thị trường bất động sản,thị trường chứng khoán cũng tăng trưởng nóng có nguy cơ bong bóng giá.Ngoài ra kể từ năm 2008, do tác động tiêu cực của cuộc khủng hoảng tài chính và suy thoái kinh tế toàn cầu nên môi trường kinh doanh trong nước gặp rất nhiều khó khăn. Hàng loạt các ngân hàng và định chế tài chính khổng lồ trên thế giới sụp đỗ làm cho các ngành nghề khác trong nền kinh tế khủng hoảng theo. Những khó khăn trong hoạt động sản xuất kinh doanh đã làm cho chất lượng tín dụng suy giảm và nợ xấu tăng nhanh lên mức 4,61%/năm vào cuối năm 2008.

Trước những diễn biến phức tạp của thị trường tài chính thế giới nói chung và trong nước nói riêng , và nhận thấy tỷ lệ nợ xấu có xu hướng tăng thì Vietcombank đã chú trọng hơn nữa vào công tác quản trị rủi ro cụ thể là năm 2008 Vietcombank thành lập ủy ban quản

lý rủi ro và cơ cấu lại phòng quản lý rủi ro trung ương,Vietcombank đang từng bước hoàn thiện hệ thống quản trị rủi ro theo chuẩn mực quốc tế.Vietcombank thực hiện chính sách ưu tiên đáp ứng vốn cho lưu thông ,xuất nhập khẩu các mặt hàng thiết yếu như lương thực,xăng dầu,xi măng,phân bón,thuốc trừ sâu…Thu hẹp các cho vay các lĩnh vực nhạy cảm như,rủi ro cao như chứng khoán,bất động sản đồng thời tích cực xử lý nợ xấu.Chính những chính sách này đã giúp cho tỷ lệ nợ xấu giảm mạnh trong năm 2009 xuống còn 2.47%.

Năm 2010 nền kinh tế toàn cầu dù đã thoát khỏi khủng hoảng nhưng chưa hoàn toàn khôi phục.Thêm vào đó nhiều nguy cơ mới xuất hiện như khủng hoảng nợ công tại các nước châu âu,lạm phát cao ở Trung Quốc…nhưng kinh tế Việt Nam vẫn đạt mức tăng trưởng cao 6,78% nhưng tỷ tỷ lệ lạm phát tăng cao đồng thời lạm phát,tỷ giá,lãi suất … có nhiều diễn biến phức tạp.Tăng trưởng tín dụng tăng mạnh 29,81%.Ngành ngân hàng phải chịu áp lực đáp ứng các yêu cầu về tỷ lệ an toàn theo thông tư 13/2010/TT- NHNN.Trong bối cảnh như vậy tỷ lệ nợ xấu của toàn ngành ngân hàng năm 2010 đã tăng lên.Với sự nỗ lực hết mình Vietcombank đã cố gắng kiểm soát nợ xấu năm 2010 là 2,91% tăng nhẹ so với năm 2009.

Năm 2011 nhằm thực hiện nghi định số 11/NQ-CP của chính phủ nhằm ổn định kinh tế vĩ mô,kiềm chế lạm phát nên Vietcombank tiếp tục thực hiện những chính sách tăng cường quản trị rủi ro đã giúp tỷ lệ nợ xấu của Vietcombank giảm xuống 1,99% vào năm 2011. Năm 2011 là năm hệ thống ngân hàng gặp nhiều khó khăn. Tỷ lệ nợ xấu tăng cao, cơ cấu thu nhập chủ yếu vẫn phụ thuộc vào hoạt động tín dụng. Năm 2011 cũng là năm ngành ngân hàng liên tục có nhiều biến động, đặc biệt về lãi suất và tín dụng theo hướng không có lợi cho hoạt động của các ngân hàng. NHNN Việt Nam liên tục điều chỉnh các lãi suất điều hành theo hướng thắt chặt và đưa ra trần lãi suất huy động VND và USD nhằm mục tiêu kiềm chế lạm phát và ổn định kinh tế vĩ mô. Đây là năm lãi suất ngân hàng diễn biến phức tạp, nhiều ngân hàng đã phá trần lãi suất huy động gây khó khăn cho công tác quản lý. Thị trường vàng biến động liên tục thu hút lượng vốn lớn của nên