95 | 116 | 158 | 317 | 386 | |

BIDV | 430 | 462 | 492 | 554 | 630 |

Cộng | 2590 | 2944 | 3177 | 3544 | 3751 |

Tăng/giảm (%) | 13.67% | 7.91% | 11.55% | 5.84% |

Có thể bạn quan tâm!

-

Nhân Tố Khách Quan Môi Trường Kinh Doanh Và Chính Sách Nhà

Nhân Tố Khách Quan Môi Trường Kinh Doanh Và Chính Sách Nhà -

Các nhân tố tác động đến nợ xấu tại một số ngân hàng Việt Nam - Nguyễn Khắc Hải Minh - 5

Các nhân tố tác động đến nợ xấu tại một số ngân hàng Việt Nam - Nguyễn Khắc Hải Minh - 5 -

Thực Trạng Nợ Xấu Tại Một Số Ngân Hàng Thương Mại Việt Nam.

Thực Trạng Nợ Xấu Tại Một Số Ngân Hàng Thương Mại Việt Nam. -

Mô Hình Nghiên Cứu Thực Nghiệm Đo Lường Các Nhân Tố Ảnh Hưởng Đến Nợ Xấu Tại Một Số Ngân Hàng Thương Mại Việt Nam

Mô Hình Nghiên Cứu Thực Nghiệm Đo Lường Các Nhân Tố Ảnh Hưởng Đến Nợ Xấu Tại Một Số Ngân Hàng Thương Mại Việt Nam -

Kết Quả Tương Quan Chi Tiết Giữa Các Biến Độc Lập

Kết Quả Tương Quan Chi Tiết Giữa Các Biến Độc Lập -

Các nhân tố tác động đến nợ xấu tại một số ngân hàng Việt Nam - Nguyễn Khắc Hải Minh - 10

Các nhân tố tác động đến nợ xấu tại một số ngân hàng Việt Nam - Nguyễn Khắc Hải Minh - 10

Xem toàn bộ 94 trang tài liệu này.

Nguồn: Tổng hợp của tác giả từ BCTN của NHTMCP

2.2.3 Tốc độ tăng trưởng huy động vốn:

Các ngân hàng vẫn đảm bảo duy trì và tăng nguồn vốn huy động để đáp ứng nhu cầu phát triển tín dụng cũng như đảm bảo an toàn hoạt động.

Bảng 2.5: Số tiền huy động của 8 NHTM niêm yết

Đơn vị tính: tỷ đồng

2009 | 2010 | 2011 | 2012 | 2013 | |

Vietinbank | 148.375 | 205.919 | 257.274 | 289.105 | 364.497 |

Vietcombank | 169.749 | 205.517 | 229.606 | 286.064 | 331.528 |

Sacombank | 60.516 | 78.858 | 74.799 | 107.458 | 131.644 |

ACB | 86.919 | 106.936 | 142.218 | 125.233 | 138.110 |

Eximbank | 38.766 | 58.150 | 53.756 | 70.516 | 79.580 |

MBB | 39.978 | 66.026 | 89.581 | 117.920 | 136.654 |

SHB | 14.686 | 25.640 | 34.814 | 77.679 | 90.879 |

BIDV | 187.280 | 243.694 | 242.937 | 303.948 | 339.664 |

Cộng | 746.269 | 990.741 | 1.124.986 | 1.377.924 | 1.612.557 |

Tăng/giảm (%) | 32.76% | 13.55% | 22.48% | 17.03% |

Nguồn: Tổng hợp của tác giả từ BCTN của NHTMCP

2.2.4 Hoạt động tín dụng

Hiện nay, tín dụng vẫn là hoạt động mang lại thu nhập chủ yếu cho các NHTM Việt Nam. Nhìn chung, hoạt động tín dụng của 8 NHTMCP niêm yết trên sàn chứng khoán trong giai đoạn 2009 –2013 đều tăng trưởng và ở mức cao hơn so với toàn hệ thống. Tuy nhiên tốc độ tăng trưởng giảm dần phần nào phản ánh những khó khăn của kinh tế vĩ mô cũng như ngành ngân hàng Việt Nam.

Bảng 2.6: Dư nợ tín dụng của 8 NHTM niêm yết trên sàn chứng khoán

Đơn vị tính: tỷ đồng

2009 | 2010 | 2011 | 2012 | 2013 | |

Vietinbank | 163.170 | 234.205 | 293.434 | 333.356 | 376.289 |

Vietcombank | 140.546 | 175.600 | 208.086 | 239.778 | 272.685 |

Sacombank | 59.657 | 82.484 | 80.539 | 96.334 | 110.565 |

ACB | 62.357 | 87.195 | 102.809 | 102.814 | 107.190 |

Eximbank | 38.381 | 62.345 | 74.663 | 74.922 | 83.354 |

MBB | 27.064 | 45.756 | 58.527 | 74.564 | 88.253 |

SHB | 12.828 | 24.301 | 29.158 | 56.871 | 76.496 |

BIDV | 206.401 | 250.128 | 291.760 | 337.627 | 388.930 |

Cộng | 710.405 | 962.015 | 1.138.976 | 1.316.267 | 1.503.763 |

Tăng/giảm (%) | 35.42% | 18.39% | 15.57% | 14.24% |

Nguồn: Tổng hợp của tác giả từ BCTN của NHTMCP

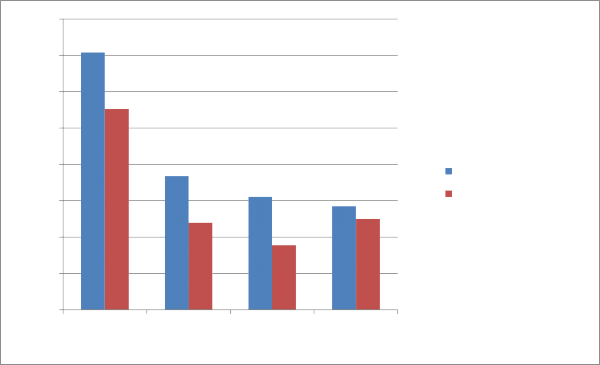

Hình 2.2: Tốc độ tăng trưởng tín dụng so với toàn hệ thống 2010 – 2013

40%

35.42%

35%

30%

27.65%

25%

20%

18.39%

15.57%

10%

8.90%

5%

0%

2010

2011

2012

2013

14.24%

15%

Các NH niêm yết HOSE

Toàn hệ thống

12.00%

12.52%

Nguồn: Tính toán của tác giả

![]()

2.2.5. Các sản phẩm dịch vụ khác Dịch vụ thanh toán:

Dịch vụ thanh toán trong thời gian gần đây đã xuất hiện nhiều phương tiện thanh toán

mới như: ví điện tử, dịch vụ SMS banking, home banking, mobile banking, phone banking, internet banking và call center... Dịch vụ thẻ thời gian qua đã đem lại hiệu quả đáng kể cho nền kinh tế xã hội. Ngoài những loại thẻ truyền thống, các NHTM cũng đã đưa ra nhiều loại thẻ tích hợp mới với nhiều tính năng mới làm cho thị trường thẻ thêm phong phú. Mạng lưới ATM và POS ngày càng được đầu tư mở rộng, các dịch vụ gia tăng trên ATM ngày càng được chú trọng nhằm đem lại cho khách hàng nhiều tiện ích hơn. Số lượng tài khoản cá nhân, doanh số giao dịch thẻ tăng trong thời gian qua cho thấy, việc phát triển dịch vụ thẻ đã làm tăng khối lượng thanh toán qua ngân hàng, người dân đang quen dần với các DVNH nói chung và dịch vụ thẻ nói

riêng. Tính đến cuối tháng 3/2014, đã có trên 15.500 máy ATM và hơn 137.700 máy quẹt thẻ POS/EDC được lắp đặt trên toàn quốc, tăng lần lượt 8,4% và 31,7% so với cuối năm 2012.

Các dịch vụ khác như dịch vụ thanh toán ngân hàng, dịch vụ ngoại hối, thanh toán quốc tế, quyền lựa chọn, bảo hiểm tỷ giá, dịch vụ kiều hối, dịch vụ ngân quỹ, các hoạt động về tư vấn, hỗ trợ, … cũng đang được thử nghiệm và tiếp tục phát triển. Hệ thống mạng lưới ngân hàng phát triển cùng với cơ sở vật chất ngày càng hiện đại đã tạo điều kiện cho các hoạt động dịch vụ này phát triển một cách có hiệu quả hơn. Hiệu quả hoạt động của các NHTM ngày càng được nâng cao cả về số lượng và chất lượng, điều này vừa gắn liền với việc tự nâng cao khả năng cạnh tranh của các NHTM, vừa gắn với tốc độ tăng trưởng kinh tế có hiệu quả, và hiệu ứng từ hội nhập kinh tế quốc tế.

2.3. Phân tích thực trạng nợ xấu tại Ngân hàng thương mại Việt Nam

Dù còn nhiều tranh cãi về con số chính xác nhưng với con số chính thống do cơ quan điều hành tiền tệ NHNN công bố cũng có thể thấy được tình trạng nợ xấu tại các ngân hàng đã tăng lên đáng kể và đáng lo ngại. Nợ xấu tại ngân hàng là điều không tránh khỏi, nhất là vào thời điểm thị trường yếu, sức khoẻ doanh nghiệp gặp vấn đề và kéo theo bên cho vay cũng bị ảnh hưởng.

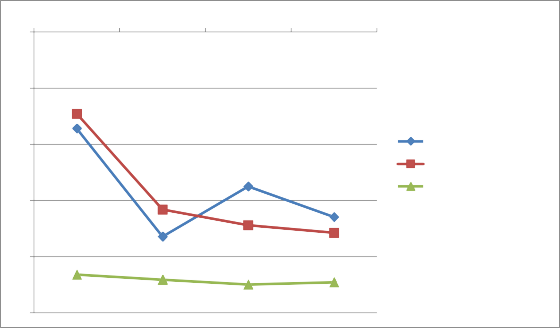

2.3.1 Tình hình nợ xấu trong giai đoạn 2009-2013

Giai đoạn năm 2009 - 2010, các NHTM đã tỏ rò vai trò quan trọng đối với nền kinh tế, tổng dư nợ tín dụng qua hệ thống ngân hàng đều tăng trung bình trên 30%/năm, nợ xấu của 08 NHTM niêm yết khoảng 1,53%, tương đương 14,7 nghìn tỷ đồng, thấp hơn tỷ lệ nợ xấu của cả nước.

2.60%

2.43%

Nợ xấu/Tổng dư nợ

Tỷ lệ ngành

Hình 2.3: Tỷ lệ nợ xấu giai đoạn 2009 - 2013

5%

4%

4.08%

3.60% 3.63%

3%

3.20%

1.79%

1.60%

1%

0%

2009

2010

2011

2012

2013

2% 2.04%

1.53%

Nguồn: Tính toán của tác giả

Sang năm 2011, đối mặt với những khoản nợ xấu liên quan đến bất động sản do thị trường này đang bị đóng băng, gây khó khăn cho hệ thống ngân hàng và còn tác động đến quá trình luân chuyển vốn trong toàn bộ kinh tế khu vực, ảnh hưởng đến tăng trưởng và phát triển sản xuất kinh doanh. Mặt khác, lạm phát tăng cao, Chính phủ thực hiện chính sách tiền tệ thắt chặt, quy định tăng trưởng tín dụng không được vượt quá 20% dẫn đến các ngân hàng hạn chế cho vay, doanh nghiệp khó khăn trong việc tiếp cận nguồn vốn vay, không có khả năng trả nợ khi đến hạn, làm nợ xấu tăng. Tỷ lệ nợ xấu năm 2011 lên cao ở mức 1,6% so với mức 3,6%.

Năm 2012, mặc dù các doanh nghiệp đã tiếp cận được nguồn vốn tín dụng với lãi suất phù hợp, nhưng tín dụng năm 2012 vẫn tăng trưởng chậm. Dư nợ tín dụng giảm là do những khó khăn trong sản xuất kinh doanh của doanh nghiệp, hàng tồn kho còn cao và thị trường bất động sản vẫn còn đình trệ chưa có khả năng phục hồi, gây ảnh hưởng không nhỏ đến hoạt động sản xuất kinh doanh của doanh nghiệp cũng như hoạt động tài chính, tín dụng của ngân hàng.

Ngoài ra, vấn đề trích lập dự phòng cũng sẽ được thanh tra giám sát chặt chẽ hơn, NHTM nào không trích lập dự phòng rủi ro thì không được chia cổ tức.

Năm 2013, nợ xấu đã có chiều hướng giảm. Mặc dù năm 2013 sẽ không còn khống chế lãi suất cho vay và dư nợ cho vay đối với bất động sản, chứng khoán, cho vay tiêu dùng, nhưng ngân hàng khi cho vay các doanh nghiệp trong nhóm trên vẫn phải cân nhắc kỹ để tín dụng vẫn chảy nhưng nợ xấu không phát sinh thêm.

Nhìn chung tỷ lệ nợ xấu trên tổng dư nợ của các NHTM niêm yết là thấp hơn tỷ lệ chung của ngành, mức độ tăng giảm tỷ lệ nợ xấu là cùng chiều với tỷ lệ ngành.

Trong tổng thể tình hình nợ xấu của các NHTM, nhóm nợ có khả năng mất vốn ở một số ngân hàng đang ở mức cao. Mặt khác, đa số ở các NHTM, tỷ lệ nợ xấu có bảo đảm chủ yếu bằng bất động sản nên khả năng phát mại không cao do sự đóng băng của thị trường bất động sản. Như vậy, các rủi ro hệ thống vẫn còn tồn tại và một cuộc khủng hoảng thanh khoản vẫn có thể xảy ra bất cứ lúc nào do ảnh hưởng của vấn đề nợ xấu.

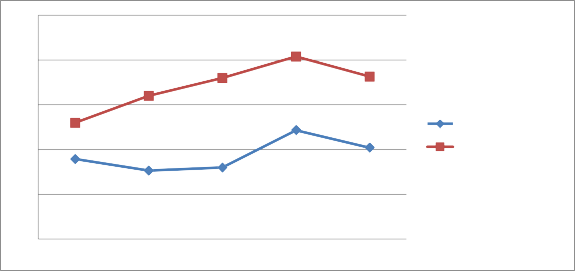

2.3.2 Tốc độ tăng trưởng dư nợ và nợ xấu

Chất lượng các khoản tín dụng của các NHTM giảm mạnh những năm gần đây bởi ảnh hưởng chính sách tăng trưởng tín dụng và tình hình biến động vĩ mô bất lợi. Tốc độ tăng trưởng tín dụng luôn cao hơn tốc độ tăng trưởng kinh tế và có giai đoạn cao hơn huy động vốn dẫn đến các nguồn vốn được phân bổ không hợp lý. Do vậy mức lãi suất chung của nền kinh tế luôn chịu áp lực tăng cao và dẫn tới hoạt động sản xuất kinh doanh có rủi ro cao mới đáp ứng được mức lãi suất cho vay của các NHTM. Các NHTM không có khả năng kiểm soát mục đích sử dụng vốn của doanh nghiệp nên lãi suất được quyết định trên cơ sở bình quân, vì thế những dự án có mức sinh lời thấp (rủi ro thấp) không còn cơ hội vay vốn, còn những dự án có mức rủi ro cao và suất sinh lợi đủ lớn mới có thể vay được vốn. Thực tế, các NHTM đã tập trung nguồn vốn tín dụng cho khu vực phi sản xuất, có mức sinh lời cao. Ngay cả những doanh nghiệp và cá nhân không đủ năng lực tài chính, phương án, dự án vay vốn không hiệu quả vẫn được cấp tín dụng. Vì vậy, NHNN đã có chỉ thị số 01/CT-NHNN quy định tỷ lệ tối đa cho vay lĩnh vực phi sản xuất là 16%.

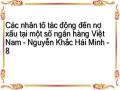

Hình 2.4: Tốc độ tăng trưởng dư nợ, huy động vốn và tăng trưởng kinh tế giai đoạn 2010 – 2013

30

Tăng trưởng huy động Tăng trưởng dư nợ

Tăng trưởng GDP

Đơn vị: %

2010

2011

2012

2013

50

40

10

0

20

Nguồn: Tổng hợp của tác giả

Bảng 2.7: Dư nợ phân theo thời hạn.

Đơn vị tính: tỷ đồng

2009 | 2010 | 2011 | 2012 | 2013 | |

Dư nợ | 710.405,84 | 962.015,62 | 1.138.976,97 | 1.316.267,58 | 1.503.763,05 |

Tốc độ tăng (%) | 35,42% | 18,39% | 15,57% | 14,24% | |

Ngắn hạn | 402.227,93 | 551.782,53 | 674.403,19 | 792.645,24 | 892.179,60 |

Tỷ trọng (%) | 56,62% | 57,36% | 59,21% | 60,22% | 59,33% |

Tốc độ tăng (%) | 37,18% | 22,22% | 17,53% | 12,56% | |

Trung hạn | 109.348,39 | 142.687,72 | 156.468,12 | 173.843,92 | 213.749,98 |

Tỷ trọng (%) | 15,39% | 14,83% | 13,74% | 13,21% | 14,21% |

30,49% | 9,66% | 11,11% | 22,96% | ||

Dài hạn | 198.829,53 | 267.545,37 | 308.105,66 | 349.778,41 | 397.832,47 |

Tỷ trọng (%) | 27,99% | 27,81% | 27,05% | 26,57% | 26,46% |

Tốc độ tăng (%) | 34,56% | 15,16% | 13,53% | 13,74% |

Nguồn: Tổng hợp của tác giả từ BCTN của NHTMCP Có thể thấy dư nợ tăng qua các năm nhưng tốc độ tăng ngày càng giảm cho thấy tác động từ sự khó khăn chung của nền kinh tế cũng như các doanh nghiệp, cá nhân khiến các ngân hàng gặp nhiều khó khăn khi phát triển tín dụng. Tỷ trọng dư nợ ngắn hạn luôn chiếm hơn một nửa tổng dư nợ và tăng dần. Tình hình kinh tế khó khăn khiến các ngân hàng cẩn trọng hơn khi cho vay dài hạn.

2.4. Thực trạng xử lý nợ xấu tại Việt Nam

2.4.1 Tình hình xử lý nợ xấu hiện nay

Theo Thống đốc NHNN, đến cuối tháng 7/2014, tổng nợ xấu nội bảng là 162,2 nghìn tỷ đồng, chiếm 4,11% tổng dư nợ (cuối năm 2013, tỷ lệ nợ xấu là 3,61%). Nợ xấu của hệ thống ngân hàng có xu hướng tăng trong các tháng đầu năm 2014 được lý giải là do tình hình kinh tế vĩ mô chưa có nhiều cải thiện, hoạt động sản xuất kinh doanh của doanh nghiệp còn khó khăn. Mặt khác, các tổ chức tín dụng áp dụng chuẩn mực mới về phân loại nợ chặt chẽ hơn để phản ánh chính xác hơn chất lượng tín dụng và thực trạng nợ xấu.

Tuy nhiên, sau khi tăng mạnh 21,5% riêng trong tháng 6/2014, số dư nợ xấu của hệ thống ngân hàng đã tăng chậm trong tháng 7/2014, đồng thời tỷ lệ nợ xấu cũng bắt đầu giảm.

Trong 7 tháng đầu năm 2014, các TCTD đã xử lý được 40,8 nghìn tỷ đồng nợ xấu. Cụ thể khách hàng trả nợ 14,3 nghìn tỷ đồng; bán, phát mại tài sản bảo đảm để thu hồi nợ được 1,56 nghìn tỷ đồng; bán cho các tổ chức, cá nhân 14,49 nghìn tỷ đồng và xử lý bằng dự phòng rủi ro 8,3 nghìn tỷ đồng.

Đến cuối tháng 8/2014, VAMC đã mua được 3.281 khoản nợ, với tổng dư nợ gốc hơn