Dư nợ phản ánh rõ nét thực trạng và chính sách tăng trưởng tín dụng của từng ngành tại thời điểm nhất định. Dư nợ năm 2010 đạt 30,328 triệu đồng; năm 2011 tăng 2,069 triệu đồng hay tăng 6.82%; năm 2012 tăng 3,569 triệu đồng tức tăng 11.02%. Dư nợ của ngân hàng tăng lên qua các năm, đây là một tín hiệu đáng mừng trong tình hình doanh số cho vay và doanh số thu nợ HND đều tăng lên, đáp ứng ngày một tốt hơn nhu cầu vốn của nền kinh tế.

*Xét theo thời hạn vay: Qua bảng số liệu trên, ta thấy dư nợ ngắn hạn cao hơn so với dư nợ trung hạn. Trong năm 2010, dư nợ ngắn hạn đạt 18,357 triệu đồng, chiếm 60.53% trong tổng dự nợ; trong khi đó dư nợ trung hạn đạt 11,971 triệu đồng, chiếm 39.47%. Sang năm 2011, dư nợ ngắn hạn đạt 18,995 triệu đồng, tăng 638 triệu đồng hay tăng 3.48%; dư nợ trung hạn đạt 13,402 triệu đồng, tăng 1,431 triệu đồng, tức tăng 11.95%. Trong năm 2012, dư nợ ngắn hạn tăng mạnh hơn, đạt 20,958 triệu đồng, tăng 1,963 triệu đồng hay tăng 10.33%; dư nợ trung hạn cũng tăng theo cùng chiều hướng tích cực, đạt 15,008 triệu đồng, tăng 1,606 triệu đồng hay tăng 11.98%.

Sở dĩ dư nợ ngắn qua các năm đều tăng là do doanh số cho vay ngắn hạn tăng để đáp ứng nhu cầu vay vốn của người dân, và đối với cho vay HND thì ngân hàng chỉ chủ yếu đầu tư ngắn hạn. Cho vay ngắn hạn giúp cho vòng quay vốn sẽ nhanh hơn để ngân hàng đầu tư vào lĩnh vực khác và rủi ro thấp hơn trung và dài hạn. Dư nợ trung hạn cũng tăng qua các năm, có chiều hướng hoạt động tốt. Cho thấy, nguồn vốn ngân hàng ngày càng tiếp cận với người dân, đáp ứng nhu cầu SXKD trong mọi lĩnh vực trên địa bàn.

*Xét theo mục đích sử dụng vốn: Qua bảng số liệu, ta thấy dư nợ ngành chăn nuôi chiếm tỷ trọng lớn trong tổng dư nợ. Năm 2010 đạt 17,566 triệu đồng, chiếm 57.92% trong tổng dư nợ. Qua năm 2011, tăng 704 triệu đồng, tức tăng 4.01%, và đạt 18,270 triệu đồng. Sang năm 2012, dư nợ chăn nuôi đã tăng mạnh hơn, đạt 20,508 triệu đồng, tăng 2,238 triệu đồng. Dư nợ chăn nuôi qua các năm tăng lên, đó là do nông dân làm ăn có hiệu quả mặc dù mở rộng quy mô chăn nuôi cần thêm nguồn hỗ trợ từ ngân hàng. Ngoài ra, trên địa bàn thị xã ít xảy ra những vụ dịch bệnh lớn gây thiệt hại cho HND, nên người dân an tâm vay vốn mở rộng đầu tư vào ngành này.

Dư nợ ngành trồng trọt cũng tăng qua các năm. Cụ thể là, năm 2010 đạt 9,145 triệu đồng, chiếm 30.15% trong tổng dư nợ; năm 2011 tăng lên đến 9,576 triệu đồng, tăng 431 triệu đồng, tức tăng 4.71% và năm 2012, tăng 1,145 triệu đồng, tức tăng 11.96% và đạt 10,721 triệu đồng. Dư nợ trồng trọt tăng là do doanh số cho vay tăng, HND đầu tư mạnh vào sản xuất. Mặc khác, giá cả nông sản tăng nên giá cây trồng, phân bón, thuốc trừ sâu tăng liên tục nên nhu cầu vay vốn của HND càng lớn hơn, vì vậy mà dư nợ ngày càng nhiều hơn.

Một số loại hình dịch vụ nhỏ được các Hộ SXKD cũng đang có xu hướng tăng qua các năm. Năm 2011 so với năm 2010 dư nợ các ngành khác tăng 934 triệu đồng hay tăng 25.82%, năm 2012 tăng 186 triệu đồng hay tăng 4.09%.

2.3.2.4. Nợ quá hạn, nợ xấu hộ nông dân của PGD An Hòa Chi nhánh Ngân hàng Nông nghiệp và phát triển nông thôn Việt Nam Chi nhánh thị xã Hương Trà

Bảng 2.8: Nợ quá hạn, nợ xấu hộ nông dân của PGD An Hòa Chi nhánh Ngân hàng Nông nghiệp và phát triển nông thôn thị xã Hương Trà giai đoạn 2010-2012

ĐVT: Triệu đồng

Năm 2010 | Năm 2011 | Năm 2012 | 2011/2010 | 2012/2011 | ||||||

GT | % | GT | % | GT | % | +/- | % | +/- | % | |

Tổng dư nợ | 30,328 | 100 | 32,397 | 100 | 35,966 | 100 | 2,069 | 6.82 | 3,569 | 11.02 |

Nợ nhóm 1 | 29,419 | 97 | 31,764 | 98.05 | 35,469 | 98.62 | 2,345 | 7.97 | 3,705 | 11.66 |

Nợ nhóm 2 | 653 | 2.16 | 432 | 1.33 | 367 | 1.02 | (222) | (33.94) | (65) | (15.05) |

Nợ nhóm 3 | 164 | 0.54 | 146 | 0.45 | 94 | 0.26 | (17) | (10.43) | (52) | (35.62) |

Nợ nhóm 4 | 52 | 0.17 | 27 | 0.08 | 20 | 0.06 | (25) | (48.08) | (7) | (25.93) |

Nợ nhóm 5 | 40 | 0.13 | 28 | 0.09 | 16 | 0.04 | (12) | (30.00) | (12) | (42.86) |

Nợ quá hạn | 909 | 3 | 633 | 1.95 | 497 | 1.38 | (276) | (30.36) | (136) | (21.48) |

Nợ xấu | 255 | 0.84 | 201 | 0.62 | 130 | 0.36 | (54) | (21.18) | (71) | (35.32) |

Có thể bạn quan tâm!

-

Đánh giá chất lượng dịch vụ cho vay hộ nông dân tại pgd an hòa chi nhánh ngân hàng nông nghiệp và phát triển nông thôn thị xã hương trà, tỉnh Thừa Thiên Huế - 1

Đánh giá chất lượng dịch vụ cho vay hộ nông dân tại pgd an hòa chi nhánh ngân hàng nông nghiệp và phát triển nông thôn thị xã hương trà, tỉnh Thừa Thiên Huế - 1 -

Đánh giá chất lượng dịch vụ cho vay hộ nông dân tại pgd an hòa chi nhánh ngân hàng nông nghiệp và phát triển nông thôn thị xã hương trà, tỉnh Thừa Thiên Huế - 2

Đánh giá chất lượng dịch vụ cho vay hộ nông dân tại pgd an hòa chi nhánh ngân hàng nông nghiệp và phát triển nông thôn thị xã hương trà, tỉnh Thừa Thiên Huế - 2 -

Các Chỉ Tiêu Đánh Giá Chất Lượng Cho Vay Hộ Nông Dân

Các Chỉ Tiêu Đánh Giá Chất Lượng Cho Vay Hộ Nông Dân -

Tình Hình Hoạt Động Kinh Doanh Của Pgd An Hòa Chi Nhánh Ngân Hàng Nông Nghiệp Và Phát Triển Nông Thôn Thị Xã Hương Trà Trong Giai Đoạn 2010-2012

Tình Hình Hoạt Động Kinh Doanh Của Pgd An Hòa Chi Nhánh Ngân Hàng Nông Nghiệp Và Phát Triển Nông Thôn Thị Xã Hương Trà Trong Giai Đoạn 2010-2012 -

Đánh giá chất lượng dịch vụ cho vay hộ nông dân tại pgd an hòa chi nhánh ngân hàng nông nghiệp và phát triển nông thôn thị xã hương trà, tỉnh Thừa Thiên Huế - 6

Đánh giá chất lượng dịch vụ cho vay hộ nông dân tại pgd an hòa chi nhánh ngân hàng nông nghiệp và phát triển nông thôn thị xã hương trà, tỉnh Thừa Thiên Huế - 6 -

Đánh giá chất lượng dịch vụ cho vay hộ nông dân tại pgd an hòa chi nhánh ngân hàng nông nghiệp và phát triển nông thôn thị xã hương trà, tỉnh Thừa Thiên Huế - 7

Đánh giá chất lượng dịch vụ cho vay hộ nông dân tại pgd an hòa chi nhánh ngân hàng nông nghiệp và phát triển nông thôn thị xã hương trà, tỉnh Thừa Thiên Huế - 7

Xem toàn bộ 60 trang tài liệu này.

(Nguồn: PGD An Hoà – Chi nhánh NHNo&PTNT thị xã Hương Trà)

Khi đánh giá chất lượng tín dụng thông thường chúng ta nhìn nhận trên khía cạnh nợ quá hạn, nơi nào có nợ quá hạn cao thì chất lượng tín dụng thấp và ngược lại. Nếu nợ quá hạn lớn rất có thể rủi ro cho ngân hàng là đi đến phá sản, vì nguồn vốn tự có của ngân hàng không đủ đáp ứng đầu tư tín dụng, ảnh đến hiệu quả kinh doanh. Do

đó, nợ quá hạn là một vấn đề rất quan trọng liên quan đến sự tồn tại của ngân hàng.

Bảng 2.8 cho thấy, nợ quá hạn (bao gồm nợ nhóm 2, nhóm 3, nhóm 4 và nhóm 5) chỉ chiếm một tỷ lệ nhỏ trong tổng dư nợ và có xu hướng giảm qua các năm. Cụ thể là năm 2010, nợ quá hạn là 909 triệu đồng, chiếm 3% tổng dư nợ. Sang năm 2011, còn 633 triệu đồng, đã giảm 276 triệu đồng, tức giảm 30.36%. Đến năm 2012, tiếp tục giảm 136 triệu đồng, tức giảm 21.48% và còn 497 triệu đồng.

Nợ xấu của ngân hàng giảm dần qua các năm. Cụ thể, mức nợ xấu năm 2010 là 255 triệu đồng; năm 2011 giảm còn 201 triệu đồng, so với năm 2010 giảm 54 triệu đồng hay giảm 21.18%; năm 2012, giảm 71 triệu đồng hay giảm 35.3% và còn 130 triệu đồng. Nợ xấu giảm là dấu hiệu tốt trong công tác thu hồi nợ. Ngân hàng đã có những biện pháp tích cực để xử lý các khoản nợ xấu, cần phát huy để giảm các khoản nợ xấu xuống càng thấp càng tốt và giảm rủi ro tín dụng cho ngân hàng.

2.3.2.5. Hệ số thu nợ, vòng quay vốn tín dụng hộ nông dân của PGD An Hòa Chi nhánh Ngân hàng Nông nghiệp và phát triển nông thôn thị xã Hương Trà.

Bảng 2.9: Hệ số thu nợ, vòng quay VTD HND của PGD An Hòa Chi nhánh Ngân hàng Nông nghiệp và phát triển nông thôn thị xã Hương Trà giai đoạn 2010-2012

Năm 2010 | Năm 2011 | Năm 2012 | 2011/2010 | 2012/2011 | |||

GT | GT | GT | +/- | % | +/- | % | |

DSCV (triệu đồng) | 44,816 | 50,214 | 54,357 | 5,398 | 12.04 | 4,143 | 8.25 |

DSTN (triệu đồng) | 43,416 | 48,145 | 50,788 | 4,729 | 10.89 | 2,643 | 5.49 |

DN (triệu đồng) | 30,328 | 32,397 | 35,966 | 2,069 | 6.82 | 3,569 | 11.02 |

DNBQ (triệu đồng) | 29,542 | 31,363 | 34,182 | 1,821 | 6.16 | 2,819 | 8.99 |

Vòng quay VTD (vòng) | 1.47 | 1.54 | 1.49 | 0.07 | 4.46 | (0.05) | (3.21) |

Hệ số thu nợ (%) | 96.88 | 95.88 | 93.43 | (1.00) | (1.03) | (2.45) | (2.50) |

(Nguồn: PGD An Hoà – Chi nhánh NHNo&PTNT thị xã Hương Trà)

Ngoài chỉ tiêu doanh số cho vay, dư nợ cho vay, tỷ lệ nợ quá hạn thì chỉ tiêu vòng quay vốn tín dụng còn được dùng để xem xét vốn tín dụng có được dùng hiệu quả hay không. Nó đo lường tốc độ luân chuyển vốn tín dụng của ngân hàng, thời gian

thu hồi nợ của ngân hàng là nhanh hay chậm. Nếu vòng quay vốn tín dụng càng cao thì chứng tỏ ngân hàng đã thu hồi nợ tốt, làm cho đồng vốn đầu tư không bị ứ động và nâng cao hiệu quả sử dụng vốn. Qua bảng số liệu ta thấy vòng quay vốn tín dụng của ngân hàng có sự biến động tăng giảm trong 3 năm. Cụ thể, vòng quay vốn tín dụng năm 2010 là 1.47 vòng; năm 2011 là 1.54 vòng, tăng 0.07 vòng, tương ứng tăng

4.46%; năm 2012 giảm 0.05 vòng, tương ứng giảm 3.21%, còn 1.49 vòng. Vòng quay vốn tín dụng năm 2012 giảm là do các món vay chưa đến hạn thu hồi làm cho dư nợ bình quân tăng. Mặc dù doanh số thu nợ cũng có tăng nhưng tốc độ tăng của nó lại nhỏ hơn tốc độ tăng của dư nợ bình quân nên làm cho vòng quay vốn tín dụng chậm.

Hệ số thu nợ cho ta biết một đồng cho vay thì thu nợ được bao nhiêu đồng, qua đó ta có thể đánh giá được chất lượng cho vay của ngân hàng có đạt hiệu quả hay không. Hệ số thu nợ năm 2010 đạt 96.88%; năm 2011 đạt 95.88%, so với năm 2010 giảm 1% về mặt tuyệt đối hay giảm 1.03% về mặt tương đối; sang năm 2012 hệ số thu nợ còn 93.43%, đã giảm 2.45% về mặt tuyệt đối hay giảm 2.5% về mặt tương đối. Phân tích cho thấy hệ số thu nợ cho vay HND của ngân hàng liên tục giảm qua 3 năm. Mặc dù doanh số thu nợ và doanh số cho vay đều tăng từ năm 2010 đến 2012, song tốc độ tăng của doanh số cho vay nhanh hơn so với của doanh số thu nợ, nên hệ số thu nợ vay giảm xuống là điều dễ hiểu. Đồng thời, việc giảm hệ số thu nợ này không hẳn là một dấu hiệu xấu đối với chất lượng tín dụng của ngân hàng. Đó là một chính sách nhằm hỗ trợ cho HND trong thời kỳ kinh tế khó khăn.

2.3.3. Đánh giá chất lượng dịch vụ cho vay HND của PGD An Hòa Chi nhánh Ngân hàng Nông nghiệp và phát triển nông thôn thị xã Hương Trà trên quan điểm hộ nông dân

2.3.3.1. Mô tả mẫu khảo sát

Bộ số liệu sơ cấp được thu thập bằng cách thực hiện khảo sát qua bảng hỏi. Số lượng bảng hỏi phát ra là 115 phiếu, thu về 115 phiếu và có 0 phiếu không hợp lệ.

Theo nghiên cứu của Bollen, tính đại diện của số lượng mẫu được lựa chọn nghiên cứu sẽ thích hợp nếu kích thước mẫu là 5 mẫu cho một ước lượng. Mô hình nghiên cứu bao gồm 23 biến quan sát do đó số lượng mẫu cần thiết là 115 mẫu.

Phương pháp chọn mẫu: Sử dụng phương pháp chọn mẫu thuận tiện trong số khách hàng đã và đang sử dụng dịch vụ cho vay hộ nông dân tại PGD An Hòa Chi nhánh NHNo&PTNT thị xã Hương Trà, tỉnh Thừa Thiên Huế.

-Thống kê mô tả

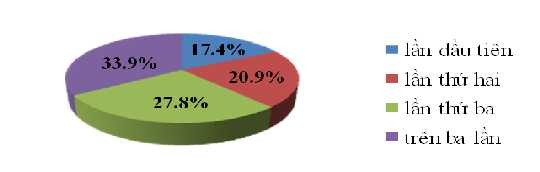

Số lần khách hàng vay vốn

Biểu đồ 2.1: Tỷ lệ số lần vay vốn của hộ nông dân

Trong số 115 khách hàng được hỏi thì có 39 người có số lần vay trên ba lần; chiếm 33.9% (có một số người số lần vay của họ trên 10 lần). Đây là tỷ lệ chiếm cao nhất, cho thấy ngân hàng có một lượng khách hàng quen vay vốn lâu năm tại ngân hàng. Có 32 người đi vay lần thứ ba, chiếm 27.8%; có 24 người đi vay lần thứ hai, chiếm 20.9% và thấp nhất là có số người đi vay lần đầu tiên (27 người), chiếm 17.4%. Qua đó cho thấy, ngân hàng đang thu hút được khách hàng đến vay vốn và giữ chân được khách hàng cho những lần vay vốn tiếp theo.

Mục đích sử dụng vốn

45.2%

53.9%

33.9% 29.6%

Trồng trọt Chăn nuôi Thủy sản Ngành nghề

khác

Biểu đồ 2.2: Mục đích sử dụng vốn của hộ nông dân

Qua biểu đồ ta thấy, HND sử dụng vốn vay cho chăn nuôi chiếm tỷ lệ cao nhất

(chiếm 53.9%), trồng trọt chiếm tỷ lệ cao thứ hai với 45.2%; thủy sản cao thứ ba với

33.9% và các mục đích khác (sửa chữa nhà, buôn bán nhỏ,..) chiếm tỷ lệ thấp nhất với 29.6%. Điều này cũng dễ hiểu, tại vì chăn nuôi, trồng trọt luôn là hai ngành mà HND tập trung vốn, công sức của mình vào để phát triển sản xuất, hơn nữa do đặc điểm địa lý của địa bàn thì chỉ có 2 xã Hải Dương, Hương Phong có biển, có thể nuôi trồng thủy sản nên mục đích vay vốn cho thủy sản không cao bằng cho trồng trọt, chăn nuôi.

Lý do chọn ngân hàng vay vốn của khách hàng

2.6%

33%

46.1%

11.3%

7%

NH uy tín

Vị trí thuận tiện Mối QH cá nhân Lãi suất

Khác

Biểu đồ 2.3: Tỷ lệ lý do chọn ngân hàng vay vốn

Dựa vào kết quả điều tra, ta thấy số đông khách hàng chọn ngân hàng vay vốn là vì lý do lãi suất, chiếm tỷ lệ cao nhất. Lãi suất luôn là yếu tố mà người vay vốn quan tâm hàng đầu và hiện tại, ngân hàng đang áp dụng mức lãi suất cho vay HND là khá thấp, do đó đã thu hút nhiều khách hàng đến vay vốn ngân hàng. Chiếm tỷ lệ cao thứ hai là lý do ngân hàng uy tín với 33%. Ngoài ra, vị trí thuận tiện, mối quan hệ cá nhân,… cũng là những lý do mà khách hàng chọn ngân hàng để vay vốn.

2.3.3.2. Kiểm tra độ tin cậy Cronbach’s Alpha và phân tích nhân tố

-Thang đo độ tin cậy Cronbach’s Alpha

Thang đo này cho phép ta loại bỏ những biến không phù hợp và hạn chế các biến rác trong mô hình nghiên cứu vì nếu không ta không thể biết được chính xác độ biến thiên cũng như độ lỗi của các biến. Theo đó, chỉ những biến có Hệ số tương quan tổng biến phù hợp (Corrected Item-Total Correlation) lớn hơn 0.3 và Hệ số Alpha lớn hơn 0.6 mới được xem là chấp nhận và thích hợp đưa vào phân tích bước tiếp theo (Nunnally và BemStein, 1994). Cũng theo nhiều nhà nghiên cứu, nếu Cronbach’s Alpha đạt từ 0.8 trở lên thì thang đo lường là tốt và mức độ tương quan sẽ càng cao hơn.

Bảng 2.10: Kết quả phân tích hệ số Cronbach’s Alpha

Trung bình thang đo nếu loại biến | Phương sai thang đo nếu loại biến | Hệ số tương quan biến- tổng | Cronba ch’s Alpha nếu loại biến | |

SỰ TIN CẬY: Alpha= 0.834 | ||||

Moi thong tin ca nhan cua khach hàng | 11.6174 | 2.291 | 0.674 | 0.786 |

duoc NH bao mat hoan toan | ||||

NH cung cap va thuc hien dich vu dung | 11.6957 | 2.336 | 0.631 | 0.806 |

nhu da hua | ||||

Cam thay an toan khi tien hanh giao dich | 11.6870 | 2.340 | 0.684 | 0.781 |

tai NH | ||||

NH lam viec dung gio | 11.6696 | 2.539 | 0.677 | 0.788 |

SỰ ĐÁP ỨNG: Alpha= 0.890 | ||||

Nhan vien NH huong dan khach hang cac | 17.3739 | 8.569 | 0.695 | 0.873 |

thu tuc vay von tan tinh, de hieu | ||||

Giay to, bieu mau duoc thiet ke don gian | 18.1391 | 7.542 | 0.778 | 0.859 |

Thoi gian tiep nhan, xu ly ho so vay nhanh | 18.1217 | 7.582 | 0.783 | 0.858 |

Quy trinh thuc hien dơn gian, thuan tien | 18.0435 | 8.252 | 0.706 | 0.871 |

Thu tuc vay von Nh don gian nhanh chong | 17.1130 | 8.119 | 0.827 | 0.853 |

Nhan vien Nh cung cap thong tin dich vu | 17.0348 | 9.613 | 0.471 | 0.902 |

can thiet cho khach hàng | ||||

NĂNG LỰC PHỤC VỤ: Alpha= 0.851 | ||||

Nhan vien NH giai dap moi thac mac cua | 11.7304 | 2.585 | 0.806 | 0.758 |

khach hang ro rang, chuyen nghiep | ||||

Thai do nhan vien niem no voi khach hàng | 11.6957 | 3.477 | 0.650 | 0.837 |

Thong tin cung cap cho khach hang kip | 11.7913 | 2.956 | 0.589 | 0.858 |

thoi, day du, de hieu | ||||

Nhan vien NH chu y den van de khach | 11.7391 | 2.668 | 0.769 | 0.776 |

hang quan tam: lai suat, thoi han vay,… | ||||

SỰ CẢM THÔNG: Alpha= 0.807 | ||||

Nhan vien NH hieu ro nhu cau khach hàng | 14.3739 | 4.148 | 0.808 | 0.694 |

Nhan vien NH lang nghe su dong gop cua | 13.6957 | 4.652 | 0.747 | 0.723 |

khach hang | ||||

Nhan vien NH lam viec vao nhung gio | 14.3217 | 4.360 | 0.729 | 0.723 |

thuan tien cho khach hang | ||||

14.1739 13.7304 | 4.934 6.567 | 0.639 0.105 | 0.756 0.892 | |

SỰ HỮU HÌNH: Alpha= 0.828 | ||||

Nhan vien NH co trang phuc gon gang | 10.3478 | 4.106 | 0.748 | 0.747 |

lich su | ||||

Nh co trang thiet bi hien dai, tien nghi | 10.2696 | 3.567 | 0.749 | 0.736 |

phuc vu khach hang tot | ||||

Cac trang thiet bi ho tro cho viec thuc hien | 10.3826 | 4.151 | 0.646 | 0.786 |

dich vu day du: but, giay to,… | ||||

Cach bo tri cac quay giao dich hop ly, | 10.4783 | 4.217 | 0.507 | 0.853 |

giup khach hang thuan tien trong giao dich | ||||

(Nguồn:Xử lý số liệu bằng SPSS)

Bảng kết quả cho thấy tất cả các biến đều có hệ số Alpha lớn hơn 0.8, đồng thời các biến quan sát đều có hệ số tương quan biến tổng lớn hơn 0.3, ngoại trừ biến Nhan vien NH doi xu an can, cong bang voi moi khach hang. Do đó ta tiến hành loại bỏ biến đo lường nhân tố này.

-Phân tích nhân tố khám phá (EFA)

Phân tích nhân tố được sử dụng để rút gọn, giảm số lượng biến và tạo ra các nhân tố mô tả tổng quát các yếu tố ảnh hưởng đến chất lượng dịch vụ mà khách hàng quan tâm. Phân tích nhân tố được sử dụng khi hệ số KMO có giá trị từ 0.5 < KMO < 1 (Othman & Owen, 2000), kiểm định Bartlett’s có giá trị sig nhỏ hơn 0.05, các biến có hệ số truyền tải nhỏ hơn 0.5 sẽ bị loại. Điểm dừng Eigenvalue (đại diện cho phần biến thiên được giải thích bởi mỗi nhân tố) lớn hơn 1 và tổng phương sai trích (Cumulative

% Extraction Sum of Squared Loading) lớn hơn 50% (Gerbing & Anderson, 1988).

Phương pháp trích “Principal Component” với phép xoay “Varimax” được sử

dụng trong phân tích nhân tố thang đo các thành phần độc lập.

Qua trình phân tích nhân tố ta thấy: KMO= 0.781, kiểm định Barlett có Sig=0.000

(thỏa mãn các điều kiện nêu trên) nên việc phân tích nhân tố EFA là phù hợp. (phụ lục 5)

Tập biến được đưa vào gồm 22 biến. Sau khi thực hiện phân tích nhân tố khám

phá, cho ta kết quả là 22 biến được sắp xếp trong 5 nhân tố có hệ số tải lớn hơn 0.5 và

tổng phương sai trích là 72.764%, cho biết các nhân tố rút trích ra giải thích được gần

73% biến thiên dữ liệu.

Bảng 2.11: Kết quả phân tích nhân tố khám phá

Mô tả | |

SỰ ĐÁP ỨNG | Thủ tục vay vốn ngân hàng đơn giản, nhanh chóng |

Quy trình thực hiện đơn giản, thuận tiện | |

Nhân viên NH luôn hướng dẫn khách hàng các thủ tục vay vốn một cách tận tình, đầy đủ, dễ hiểu | |

Quy trình thực hiện đơn giản, thuận tiện | |

Giấy tờ, biểu mẫu, phiếu sử dụng được thiết kế đơn giản | |

NĂNG LỰC PHỤC VỤ | Thái độ nhân viên niềm nở với khách hàng |

Nhân viên NH chú ý đến vấn đề khách hàng quan tâm: lãi suất vay, thời hạn vay,.. | |

Nhân viên NH giải đáp mọi thắc mắc của khách hàng một cách rõ ràng và chuyên nghiệp | |

Nhân viên NH luôn cung cấp thông tin dịch vụ cần thiết cho khách hàng | |

Thông tin cung cấp cho khách hàng luôn kịp thời, đầy đủ,dễ hiểu | |

SỰ CẢM THÔNG | Nhân viên NH luôn dành sự chú ý đến từng cá nhân khách hàng. |

Nhân viên NH hiểu rõ nhu cầu của khách hàng | |

Nhân viên NH luôn lắng nghe sự đóng góp của khách hàng | |

Nhân viên NH làm việc vào giờ thuận tiện cho khách hàng | |

SỰ TIN CẬY | Cảm thấy an toàn khi tiến hành giao dịch tại NH |

Mọi thông tin cá nhân của khách hàng được bảo mật hoàn toàn | |

NH làm việc đúng giờ | |

NH cung cấp và thực hiện dịch vụ đúng như đã hứa | |

SỰ HỮU HÌNH | NH cótrang thiết bị hiện đại, tiện nghi phục vụ khách hàng tốt. |

Cách bộ trí các quầy giao dịch hợp lý, giúp khách hàng thuận tiện trong giao dịch. | |

Các trang bị hỗ trợ cho việc thực hiện dịch vụ đầy đủ: bút, giấy tờ,.. | |

Nhân viên NH có trang phục gọn gàng, lịch sự. |

(Nguồn:Xử lý số liệu bằng SPSS)

Năm nhân tố bao gồm: Sự đáp ứng (5 biến), Năng lực phục vụ (5 biến), Sự cảm

thông( 4 biến), Sự tin cậy (4 biến) và Sự hữu hình (4 biến).

2.3.3.3. Kiểm định giá trị trung bình tổng thể

Kiểm định giá trị trung bình tổng thể bằng kiểm định One-Sample T-test

-Nhân tố Sự đáp ứng

Bảng 2.12 cho thấy, có một biến là Thu tuc vay von NH don gian, nhanh chóng đạt giá trị 4, tức là đạt mức hài lòng (sig > 0.05). Bốn biến còn lại là Quy trinh thuc hien don gian, thuan tien; Nhan vien NH luon huong dan khach hang cac thu tuc vay von tan tinh, day du, de hieu; Thoi han tiep nhan va xu ly ho so vay nhanh; Giay to, bieu mau, phieu su dung thiet ke don gian đạt giá trị khác 4, tức là khác mức hài lòng (sig < 0.05). Dựa vào Mean thì bốn biến này đạt mức dưới 4. Qua đó cho thấy, Sự đáp ứng của ngân hàng được khách hàng đánh giá chưa cao. Ngân hàng cần phải nâng khả năng đáp ứng hơn nữa để nâng cao vị thế, lôi kéo được nhiều khách hàng cho mình.

Bảng 2.12: Kiểm định One-Sample T-test nhân tố Sự đáp ứng

N | Mean | t | Sig.(2-tailed) | |

Thu tuc vay von NH don gian, nhanh chong | 115 | 4.0522 | 0.847 | 0.398 |

Quy trinh thuc hien don gian, thuan tien | 115 | 3.1217 | -13.171 | 0.000 |

Nhan vien NH luon huong dan khach hang cac thu tuc vay von tan tinh, day du, de hieu | 115 | 3.7913 | -3.414 | 0.001 |

Thoi han tiep nhan va xu ly ho so vay nhanh | 115 | 3.0435 | -12.838 | 0.000 |

Giay to bieu mau, phieu su dung thiet ke don gian | -12.883 | 0.000 |

(Nguồn:Xử lý số liệu bằng SPSS)

-Nhân tố Năng lực phục vụ

Nhân tố Năng lực phục vụ gồm có 5 biến, trong đó có ba biến là Thai do nhan vien niem no voi khach hang; Nhan vien NH chu y den van de khach hang quan tam: lai suat, thoi han vay; Nhan vien NH giai dap moi thac mac cua khach hang ro rang, chuyen nghiep đạt mức 4, tức là mức hài lòng. Hai biến còn lại là Nhan vien NH luon

cung cap thong tin dich vu can thiet cho khach hang; Thong tin cung cap cho khach hang luon kip thoi day du de hieu đạt mức khác 4. Nhìn vào giá trị Mean ta thấy biến Nhan vien NH luon cung cap thong tin dich vu can thiet cho khach hang đạt mức trên 4, tức là trên mức hài lòng, còn Thong tin cung cap cho khach hang luon kip thoi day du de hieu đạt mức dưới 4. Qua đó cho thấy, khách hàng đánh giá khá cao về năng lực phục vụ của ngân hàng. Ngân hàng cần phải phát huy thế mạnh này của mình để tăng sức hút cho ngân hàng.

One-Sample T-test

N Mean

Test Value = 4

t Sig.(2-tailed)

Bảng 2.13: Kiểm định One-Sample T-test nhân tố Năng lực phục vụ

115 | 3.9565 | -0.928 | 0.355 | |

Nhan vien NH chu y den van de khach hang quan tam: lai suat, thoi han vay... | 115 | 3.9130 | -1.317 | 0.190 |

Nhan vien NH giai dap moi thac mac cua khach hang ro rang, chuyen nghiep | 115 | 3.9217 | -1.174 | 0.243 |

Nhan vien NH luon cung cap thong tin dich vu can thiet cho khach hang | 115 | 4.1304 | 2.390 | 0.018 |

Thong tin cung cap cho khach hang luon kip thoi day du de hieu | 115 | 3.8609 | -2.060 | 0.042 |

(Nguồn:Xử lý số liệu bằng SPSS)

-Nhân tố Sự cảm thông

Bảng kết quả cho thấy, biến Nhan vien NH luon lang nghe su dong gop cua khach hang có sig > 0.05 nên biến này đạt mức 4, tức là mức hài lòng. Ba biến còn lại là Nhan vien NH luon danh su chu y den tung ca nhan khach hang; Nhan vien NH luon hieu ro nhu cau cua khach hang; Nhan vien NH lam viec vao nhung gio thuan tien cho khach hang đều có sig < 0.05, chưa đạt mức 4. Khách hàng chưa thực sự đánh giá cao về nhân tố Sự cảm thông của ngân hàng. Do vậy, để tăng sự hài lòng của khách hàng thì ngân hàng cần tìm hiểu nhiều hơn nữa nhu cầu, mong muốn, lợi ích mà khách hàng

kì vọng ngân hàng có thể mang lại.

Bảng 2.14: Kiểm định One-Sample T-test nhân tố Sự cảm thông

Nhan vien NH luon danh su chu y den tung | N 115 | Mean 3.4000 | T -9.384 | Sig.(2-tailed) 0.000 |

ca nhan khach hang | ||||

Nhan vien NH luon hieu ro nhu cau cua | 115 | 3.2000 | -10.917 | 0.000 |

khach hang | ||||

Nhan vien NH luon lang nghe su dong gop | 115 | 3.8783 | -1.892 | 0.061 |

cua khach hang | ||||

Nhan vien NH lam viec vao nhung gio | 115 | 3.2522 | -10.257 | 0.000 |

thuan tien cho khach hang |

(Nguồn:Xử lý số liệu bằng SPSS)

- Nhân tố Sự tin cậy

Bảng 2.16: Kiểm định One-Sample T test nhân tố Sự tin cậy

Cam thay an toan khi tien hanh giao dich tai NH | N 115 | Mean 3.8696 | t -2.276 | Sig.(2-tailed) 0.025 |

Moi thong tin ca nhan cua khach hang duoc NH | 115 | 3.9391 | -1.021 | 0.309 |

bao mat hoan toan | ||||

NH lam viec dung gio | 115 | 3.8870 | -2.235 | 0.027 |

NH cung cap va thuc hien dich vu nhu da hua | 115 | 3.8609 | -2.305 | 0.023 |

(Nguồn:Xử lý số liệu bằng SPSS)

Trong các biến của nhân tố Sự tin cậy thì biến Moi thong tin ca nhan cua khach hang duoc NH bao mat hoan toan có Sig > 0.05, đạt mức 4. Ba biến còn lại là Cam thay an toan khi tien hanh giao dich tai NH; NH lam viec dung gio; NH cung cap va thuc hien dich vu dung nhu da hua có Sig < 0.05, khác mức 4 và dựa vào giá trị Mean có thể thấy rằng các biến này đều đạt mức dưới 4. Nhân tố Sự tin cậy của ngân