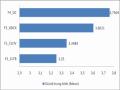

thanh toán với VietinBank hoặc cá nhân công tác tại các đơn vị quốc doanh và các cá nhân làm việc tại doanh nghiệp sử dụng dịch vụ chi lương qua tài khoản thẻ của Vietinbank có thu nhập ổn định phù hợp với quy định của VietinBank sẽ được phát hành thẻ tín dụng mà không cần tài sản đảm bảo. Đối với các đối tượng khách hàng khác, VietinBank cấp thẻ tín dụng khi có tài sản đảm bảo hoặc ký quỹ tại VietinBank. Theo đó, từ năm 2008 đến năm 2012 số lượng lũy kế thẻ tín dụng của VietinBank phát hành tăng mạnh. Năm 2012 thẻ tín dụng quốc tế của VietinBank đạt 400.000 thẻ chiếm 9,5% thị phần, so với năm 2011 số lượng thẻ tín dụng của VietinBank đã tăng 89,6%, nguyên nhân là do năm 2012 VietinBank đẩy mạnh cách chính sách ưu đãi cho cả khách hàng mở thẻ tín dụng và khách hàng đang sử dụng thẻ tín dụng đặc biệt là đối với thẻ Cremium JCB vừa mới được đưa ra thị trường từ cuối năm 2011. Các chính sách ưu đãi cho khách hàng như là: miễn phí thường niên năm đầu tiên và tặng tiền vào tài khoản cho khách hàng mở thẻ mới, chiết khấu đến 30% khi thanh toán trên máy POS của VietinBank và các chính sách ưu đãi thường xuyên khác. Tuy nhiên, năm 2012 các ngân hàng khác cũng tăng cường cạnh tranh giành thị phần thẻ tín dụng, các ngân hàng liên tục triển khai các chương trình ưu đãi phát hành thẻ tín dụng nên mặc dù số lượng thẻ tín dụng VietinBank phát hành tăng đáng kể nhưng thị phần thẻ tín dụng của VietinBank giảm từ 30% năm 2011 chỉ còn 9,5% năm 2012.

450.000

Số thẻ

400.000

400.000

350.000

Có thể bạn quan tâm!

-

Hưởng Ưu Đãi Khi Thanh Toán Bằng Thẻ Tín Dụng

Hưởng Ưu Đãi Khi Thanh Toán Bằng Thẻ Tín Dụng -

Sự Khác Biệt Giữa Chất Lượng Dịch Vụ Và Sự Hài Lòng Của Khách Hàng

Sự Khác Biệt Giữa Chất Lượng Dịch Vụ Và Sự Hài Lòng Của Khách Hàng -

Thực Trạng Về Hoạt Động Kinh Doanh Thẻ Tín Dụng Và Sự Hài Lòng Của Khách Hàng Khu Vực Tphcm Đối

Thực Trạng Về Hoạt Động Kinh Doanh Thẻ Tín Dụng Và Sự Hài Lòng Của Khách Hàng Khu Vực Tphcm Đối -

Thang Đo Các Nhân Tố Ảnh Hưởng Đến Sự Hài Lòng Khách Hàng

Thang Đo Các Nhân Tố Ảnh Hưởng Đến Sự Hài Lòng Khách Hàng -

Kết Quả Efa Đối Với Các Nhân Tố Ảnh Hưởng Đến Sự Hài Lòng Của Khách Hàng

Kết Quả Efa Đối Với Các Nhân Tố Ảnh Hưởng Đến Sự Hài Lòng Của Khách Hàng -

Mô Hình Các Nhân Tố Tác Động Đến Sự Hài Lòng Của Khách Hàng

Mô Hình Các Nhân Tố Tác Động Đến Sự Hài Lòng Của Khách Hàng

Xem toàn bộ 130 trang tài liệu này.

300.000

250.000

211.000

200.000

150.000

120.000

100.000

50.000

24.000

4.000

0

2008

2009

2010

2011

2012

Nguồn: Báo cáo thường niên các năm của VietinBank

Hình 2.2: Số lượng lũy kế thẻ tín dụng VietinBank phát hành

30.000

Số máy

26.000

25.000

20.000

15.000

12.000

10.000

9.227

7.400

5.000

1.600

0

2008

2009

2010

2011

2012

Nguồn: Báo cáo thường niên các năm của VietinBank

Hình 2.3: Số lượng máy POS của VietinBank

Song song với việc gia tăng lượng thẻ thì VietinBank cũng chú trọng việc mở rộng mạng lưới các đơn vị chấp nhận thẻ tạo điều kiện cho khách hàng có thể thanh toán bằng thẻ tín dụng mọi lúc mọi nơi. Số lượng máy POS của VietinBank tăng đều

qua các năm, đặc biệt năm 2012 số lượng máy POS của VietinBank đã có sự tăng trưởng vượt bậc, nâng tổng số máy POS lên 26.000 máy tăng hơn gấp đôi so với năm 2011, VietinBank vươn lên đứng đầu hệ thống ngân hàng về số lượng máy POS.

Triệu USD

Nguồn: Báo cáo hoạt động thẻ của VietinBank

Hình 2.4: Doanh số thanh toán thẻ tín dụng VietinBank

Mặc dù mảng kinh doanh thẻ tín dụng ra đời sau nhưng với mục tiêu giành lấy thị phần lớn trên thị trường thẻ tín dụng Việt Nam nói riêng và thẻ thanh toán nói chung Vietinbank đã mạnh dạn đầu tư rất lớn về công nghệ và nhân lực cũng như liên kết với nhiều tổ chức thẻ quốc tế. Chính vì vậy, VietinBank đã đạt được những thành công nhất định, thương hiệu thẻ tín dụng của VietinBank dần khẳng định được vị thế trên thị trường. Cùng với sự tăng trưởng về số lượng thẻ tín dụng và mạng lưới các đơn vị chấp nhận thẻ thì doanh số thanh toán thẻ tín dụng của VietinBank tăng đều qua các năm từ 2009 đến 2012. Mặc dù số lượng thẻ tín dụng tăng nhanh nhưng doanh số thanh toán thẻ tín dụng của VietinBank lại tăng chậm hơn và doanh thu từ dịch vụ thẻ tín dụng chỉ chiếm một tỷ trọng nhỏ trong tổng doanh thu từ dịch vụ của VietinBank chiếm khoảng 4% nhưng trong tương lai khi mà việc thanh toán bằng thẻ trở nên quen thuộc với người Việt Nam tỷ trọng doanh thu thẻ tín dụng trên tổng doanh thu sẽ tăng lên.

Hiện tại đa số thẻ tín dụng của VietinBank được cấp theo hình thức ký quỹ đảm bảo thanh toán (mức ký quỹ đảm bảo với giá trị bằng 110% hạn mức thẻ tín dụng) và thẻ tín dụng tín chấp chỉ phát hành cho các cá nhân công tác tại các đơn vị quốc doanh có thu nhập ổn định hoặc các cá nhân làm việc tại doanh nghiệp sử dụng dịch vụ chi lương qua tài khoản thẻ của Vietinbank. Thực tế trong thời gian gần đây, một số ngân hàng đặc biệt là các ngân hàng nước ngoài tại Việt Nam đang đẩy mạnh phát triển thẻ tín dụng dưới hình thức tín chấp, khách hàng chỉ cần chứng minh thu nhập mà không cần ký quỹ đảm bảo là có thể sử dụng thẻ tín dụng. Bên cạnh đó, kinh nghiệm trên nhiều quốc gia có thị trường thẻ phát triển cũng như các khuyến cáo của các tổ chức phát hành thẻ quốc tế như Visa, MasterCard cho thấy để phát triển mạnh các loại thẻ tín dụng thì VietinBank phải nhanh chóng hình thành cho mình hệ thống xét duyệt cấp tín dụng tín chấp cho các cá nhân thông thoáng hơn và thủ tục xét duyệt cũng đơn giản hơn.

2.2.3 Lợi ích và rủi ro của thẻ tín dụng VietinBank

2.2.3.1 Lợi ích

Cũng như các loại thẻ tín dụng khác, thẻ tín dụng của VietinBank cũng có những lợi ích chung và những lợi ích riêng có của VietinBank. Các lợi ích của thẻ tín dụng của VietinBank bao gồm:

Khách hàng được sử dụng thẻ để chi tiêu trước trả tiền sau: trong hạn mức được cấp khách hàng có thể sử dụng để thanh toán sản phẩm dịch vụ sau đó đến kỳ thanh toán mới phải trả số tiền đã sử dụng, thời gian miễn lãi tối đa đến 45 ngày.

Khách hàng được hưởng lãi suất kỳ hạn 12 tháng đối với số tiền ký quỹ đảm bảo thanh toán thẻ trong trường hợp khách hàng mở thẻ tín dụng bằng hình thức ký quỹ.

Đơn vị chấp nhận thẻ phân bố rộng rãi giúp khách hàng có thể thanh toán tiền hàng hoá dịch vụ và có thể tham gia thương mại điện tử, mua sắm hàng hoá dịch vụ qua mạng Internet. Ngoài ra với 1 triệu điểm rút tiền mặt, hơn 500.000 máy

giao dịch tự động (ATM) trên toàn thế giới và hơn 6.000 ATM tại Việt Nam hoạt động 24 giờ x 7 ngày có thể giúp khách hàng thuận tiện khi có nhu cầu về tiền mặt.

Thanh toán mang tính quốc tế: thẻ tín dụng của VietinBank là thẻ tín dụng quốc tế liên kết với các tổ chức thẻ Visa, MasterCard, JCB nên khách hàng có thể thực hiện giao dịch bằng bất kỳ loại tiền tệ nào trên thế giới, giảm rủi ro mang theo tiền mặt cho khách hàng.

Khách hàng có thể tận hưởng các chính sách ưu đãi của VietinBank như là chương trình thường xuyên giảm giá, khuyến mãi, mua hàng trả góp với lãi suất ưu đãi của các đơn vị chấp nhận thẻ trên phạm vi toàn cầu; khách hàng được vay, hỗ trợ tài chính kịp thời từ ngân hàng đặc biệt khi đi công tác, theo học xa nhà, hoặc du học ở nước ngoài; ngoài ra khách hàng còn được tặng Bảo hiểm y tế toàn cầu cho chủ thẻ ngay khi phát hành thẻ với giá trị bảo hiểm 5.000 USD cho thẻ Vàng và 1.000 USD cho thẻ chuẩn. Đặc biệt đối với thẻ Visa EMV Platinum và Master EMV Platinum được hưởng các ưu đãi miễn phí gói bảo hiểm du lịch toàn cầu 500.000 USD, miễn phí dịch vụ hỗ trợ toàn cầu 24/7.

Quản lý kế hoạch chi tiêu cá nhân dễ dàng qua các sao kê giao dịch hàng tháng. Ngoài ra, với dịch vụ SMS – Banking giúp khách hàng kiểm soát được tất cả khoản chi tiêu, thanh toán phát sinh trên tài khoản thẻ của mình.

2.2.3.2 Rủi ro

Rủi ro thẻ tín dụng bị làm giả: trong quá trình khách hàng thanh toán trên máy POS hoặc thanh toán trực tuyến có thể xảy ra trường hợp thẻ của khách hàng bị sao chép, lấy cắp thông tin trên băng từ thẻ, từ đó các tổ chức, cá nhân tội phạm làm giả thẻ tín dụng để đi thực hiện giao dịch thanh toán.

Rủi ro thẻ tín dụng bị mất, bị đánh cắp: là rủi ro khách hàng mất thẻ mà chưa kịp thông báo cho VietinBank để khóa thẻ lại thì thẻ tín dụng đã bị người khác lợi dụng lấy đi thực hiện thanh toán.

Rủi ro trong hệ thống: rủi ro này xảy ra khi hệ thống xử lý của VietinBank bị lỗi dẫn đến khách hàng không thực hiện thanh toán được hoặc giao dịch thanh toán bị ghi nhận 2 lần.

Rủi ro khi đơn vị chấp nhận thẻ cố tình thực hiện thanh toán 2 lần cho cùng một loại hàng hóa – dịch vụ nhưng chỉ đưa chủ thẻ ký một bộ hoá đơn để hoàn thành giao dịch nhằm. Bộ hóa đơn còn lại đơn vị này sẽ giả chữ ký khách hàng.

Rủi ro khi khách hàng tiêu dùng quá mức dẫn đến mất khả năng chi trả đúng hạn các khoản đã thanh toán bằng thẻ tín dụng.

2.3 Nghiên cứu các nhân tố ảnh hưởng đến sự hài lòng của khách hàng khu vực TPHCM đối với thẻ tín dụng của VietinBank

2.3.1 Thiết kế nghiên cứu

2.3.1.1 Đánh giá sơ bộ thang đo

Đánh giá sơ bộ thang đo được thực hiện qua phương pháp nghiên cứu định tính và nghiên cứu định lượng. Trước tiên ta thực hiện nghiên cứu định tính nhằm phát hiện các nhân tố tác động đến sự hài lòng của khách hàng, từ đó chọn lọc, điều chỉnh lại các biến quan sát đưa vào mô hình để phù hợp với đặc điểm của thẻ tín dụng VietinBank tại khu vực TPHCM.

Cách thức thực hiện nghiên cứu định tính như sau: mời một nhóm gồm 7 chuyên gia về thẻ tín dụng của VietinBank tham gia thảo luận để tìm hiểu về thẻ tín dụng của VietinBank phát hành. Trong buổi thảo luận, nội dung của đề cương thảo luận mà tác giả chuẩn bị trước (xem Phụ lục 01) bao gồm các phát biểu trong thang đo được đưa ra để các chuyên gia góp ý. Trên cơ sở đó, tác giả điều chỉnh thang đo cho phù hợp.

Sau đó tác giả thực hiện tiếp tục nghiên cứu định lượng bằng cách khảo sát 100 khách hàng tại TPHCM sử dụng thẻ tín dụng của VietinBank theo phương pháp chọn mẫu thuận tiện. Mục đích của việc nghiên cứu này là để phát hiện hoàn chỉnh bảng câu

hỏi khảo sát và kiểm tra thang đo. Từ đó tác giả sẽ xây dựng bảng câu hỏi khảo sát chính thức để thực hiện nghiên cứu.

2.3.1.2 Nghiên cứu chính thức

Sau khi thực hiện điều chỉnh các thang đo từ nghiên cứu định tính, tác giả tiếp tục thiết kế bảng câu hỏi và xác định mẫu nghiên cứu cùng phương pháp thu thập dữ liệu.

Thiết kế bảng câu hỏi nghiên cứu chính thức

Bảng câu hỏi định lượng được thiết kế gồm 3 phần lớn:

- Phần I bao gồm câu hỏi gạn lọc và các câu hỏi thông tin về việc sử dụng thẻ tín dụng của VietinBank

- Phần II sử dụng thang đo Likert với 5 mức độ từ hoàn toàn không đồng ý đến hoàn toàn đồng ý để đánh giá mức độ của người trả lời. Phần II gồm các phát biểu thể hiện 31 thang đo đo lường các nhân tố ảnh hưởng đến sự hài lòng của khách hàng và 6 thang đo xác định mức độ hài lòng: chất lượng hệ thống dịch vụ (9 biến quan sát), chất lượng hành vi phục vụ (4 biến quan sát), chất lượng trang thiết bị (4 biến quan sát), giao dịch chính xác (5 biến quan sát), giả cả (4 biến quan sát), hình ảnh ngân hàng (5 biến quan sát) và 4 biến quan sát để đánh giá về sự hài lòng đối với thẻ tín dụng của VietinBank.

- Phần III chứa đựng các thông tin cá nhân của người trả lời như giới tính, độ tuổi, thu nhập, nghề nghiệp.

(xem thêm Phụ lục 02)

Mẫu nghiên cứu và phương pháp thu thập thông tin

Các khách hàng khu vực TPHCM đã sử dụng thẻ tín dụng của VietinBank là đối tượng nghiên cứu của đề tài này. Cỡ mẫu nghiên cứu còn phù thuộc vào phương pháp phân tích:

- Đối với phân tích nhân tố khám phá (EFA) theo Hair và cộng sự (2006) cho rằng kích thước mẫu tối thiểu phải là 50, tốt hơn là 100 và tỷ lệ quan sát/biến

đo lường là 5:1 nghĩa là 1 biến đo lường cần tối thiểu là 5 quan sát, tốt nhất là 10:1 trở lên (Nguyễn Đình Thọ, 2011, trang 398). Theo đó, dựa vào số biến quan sát trong nghiên cứu này thì số lượng mẫu tối thiểu là 210.

- Đối với mô hình hồi quy bội thì việc chọn kích thước mẫu phụ thuộc vào nhiều yếu tố như là mức ý nghĩa, độ mạnh của phép kiểm định, số lượng biến độc lập… (Tabachnick và Fidell 2007). Một công thức kinh nghiệm thường dùng để tính kính thước mẫu cho mô hình hồi quy bội như sau: n ≥ 50 + 8p, trong đó n là kích thước mẫu tối thiểu cần thiết và p là số lượng biến độc lập trong mô hình (Nguyễn Đình Thọ, 2011, trang 499). Theo đó, dựa vào số biến độc lập trong nghiên cứu này thì số lượng mẫu tối thiểu là 298.

Trên cơ sở đó, để thực hiện nghiên cứu này tác giả đã thu thập dữ liệu thông qua cuộc khảo sát qua mạng bằng Google Docs và phát phiếu khảo sát tại quầy giao dịch của VietinBank. Số lượng phiếu khảo sát thu về được tổng cộng là 515, trong số đó 95 phiếu khảo sát không đạt yêu cầu vì khách hàng không thuộc đối tượng khảo sát hoặc phiếu khảo sát có nhiều câu trả lời bỏ trống.

Phương pháp phân tích

Tác giả sử dụng phần mềm SPSS-20 để xử lý dữ liệu thu thập được. Các phép thống kê hồi quy dùng để kiểm định các giả thuyết nghiên cứu trong mô hình. Các phép thống kê đơn giản như tần số, phần trăm, trị trung bình, độ lệch chuẩn dùng để mô tả đặc điểm của người trả lời. Các biến quan sát trong phân tích của nghiên cứu này đều dùng thang đo quãng với 5 khoảng chọn lựa thể hiện từ hoàn toàn không đồng ý đến hoàn toàn đồng ý. Phép phân tích nhân tố EFA và độ tin cậy được sử dụng để đánh giá sự nhất quán nội tại của mỗi khái niệm nghiên cứu. Các khái niệm nghiên cứu gồm chất lượng hệ thống dịch vụ, chất lượng hành vi phục vụ, chất lượng trang thiết bị, giao dịch chính xác, giả cả, hình ảnh ngân hàng được xem xét để cung cấp bằng chứng về giá trị phân biệt và giá trị hội tụ của thang đo.