26

Bảng 2.1: Bảng so sánh nguồn vốn huy động, dư nợ tín dụng, doanh số xuất nhập khẩu của VCB HCM và địa bàn TP HCM

2007 | 2008 | 2009 | 2010 | 2011 | 2012 | |

Nguồn vốn huy động (ngàn tỷ đồng) | ||||||

TPHCM | 487.0 | 561.5 | 642.5 | 766.2 | 886.9 | 960.5 |

VCB HCM | 23.5 | 25.4 | 24.6 | 37.5 | 43.6 | 53.7 |

Dự nợ tín dụng (ngàn tỷ đồng) | ||||||

TPHCM | 406.3 | 490.0 | 587.3 | 699.8 | 753.7 | 805.2 |

VCB HCM | 13.7 | 16.7 | 23.6 | 26 | 32.5 | 37.9 |

Doanh số xuất nhập khẩu (tỷ USD) | ||||||

TPHCM | 109.2 | 143.3 | 152.4 | 155.6 | 202.1 | 228.9 |

VCB HCM | 9.7 | 9.9 | 6.7 | 8.1 | 11.1 | 10.7 |

Có thể bạn quan tâm!

-

Các nhân tố ảnh hưởng đến quyết định sử dụng dịch vụ Internet banking của khách hàng cá nhân tại Ngân hàng thương mại cổ phần Ngoại thương Việt Nam chi nhánh TPHCM - 2

Các nhân tố ảnh hưởng đến quyết định sử dụng dịch vụ Internet banking của khách hàng cá nhân tại Ngân hàng thương mại cổ phần Ngoại thương Việt Nam chi nhánh TPHCM - 2 -

Lợi Ích, Rủi Ro Trong Quá Trình Phát Triển Và Sử Dụng Dịch Vụ Internet

Lợi Ích, Rủi Ro Trong Quá Trình Phát Triển Và Sử Dụng Dịch Vụ Internet -

Sơ Lược Về Lịch Sử Hình Thành, Phát Triển, Vị Thế Cua Vcb Hcm Trong Hệ Thông Và Trên Địa Bàn

Sơ Lược Về Lịch Sử Hình Thành, Phát Triển, Vị Thế Cua Vcb Hcm Trong Hệ Thông Và Trên Địa Bàn -

Các Đối Tác Liên Kết Với Vcb Trên Dịch Vụ Vcb-Ib@nking

Các Đối Tác Liên Kết Với Vcb Trên Dịch Vụ Vcb-Ib@nking -

So Sánh Những Tiện Ích Của Dịch Vụ Internet Banking Giữa Vcb Và Các Ngân Hàng Thương Mại Cổ Phần Khác.

So Sánh Những Tiện Ích Của Dịch Vụ Internet Banking Giữa Vcb Và Các Ngân Hàng Thương Mại Cổ Phần Khác. -

Đánh Giá Kết Quả Kiểm Định Mô Hình Nghiên Cứu Các Nhân Tố Ảnh Hưởng Đến Quyết Định Sử Dụng Internet Banking Của Kh

Đánh Giá Kết Quả Kiểm Định Mô Hình Nghiên Cứu Các Nhân Tố Ảnh Hưởng Đến Quyết Định Sử Dụng Internet Banking Của Kh

Xem toàn bộ 137 trang tài liệu này.

(Nguồn : website Cục thống kê TPHCM và Báo cáo hoạt động kinh doanh của VCB HCM)

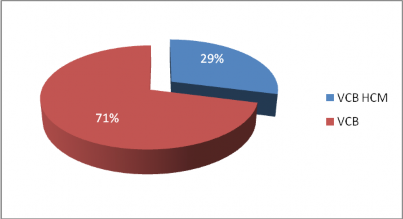

Xét về vị thế, trên địa bàn VCB HCM là một NH có năng lực mạnh và giữ vai trò chủ lực, còn trong trong hệ thống là một chi nhánh có nhiều đóng góp quan trọng với tỷ trọng các mặt hoạt động kinh doanh chiếm khoảng 20% toàn ngành. Vì vậy, trách nhiệm đối với sự phát triển trong thời gian sắp tới không chỉ giới hạn riêng mức độ chi nhánh mà phải vì sự thành công của cả hệ thống NHTMCP Ngoại thương Việt Nam và sự vững mạnh của hệ thống NHTM TPHCM. Nhận thức được những cơ hội và thách thức của tiến trình hội nhập, đồng thời xác định rò ràng vị trí vai trò của mình, VCB HCM sẽ tiếp tục phát triển trong giai đoạn mới, cho dù đó là một chặng đường có nhiều khó khăn và thách thức.

1,200

1,000

800

600

400

200

0

2007 2008 2009 2010 2011 2012

vốn huy động các NH trên địa bàn TP HCM vốn huy động của VCB HCM

27

Đồ thị 2.1: Đồ thị so sánh vốn huy động của VCB HCM và vốn huy động của các ngân hàng trên địa bàn TP HCM (Đơn vị : ngàn tỷ đồng).

Trong điều kiện cạnh tranh gay gắt hiện nay, việc cần thiết nhất đối với các NH là phải xây dựng chiến lược phát triển hoạt động kinh doanh của riêng mình. Trong đó, khi mà chất lượng sản phẩm tương đối đồng đều thì phải đặc biệt quan tâm nâng cao chất lượng dịch vụ KH, nhất là đề ra những giải pháp nhằm nâng cao chất lượng dịch vụ, tạo sự khác biệt về sản phẩm nhằm thỏa mãn tối đa nhu cầu KH.

302.6

350

239.8

300

250

200

150

VCB

VCB HCM

53.7 37.9

100

50

0

vốn huy động

Dư nợ tín dụng

Đồ thị 2.2: Đồ thị so sánh vốn huy động và dư nợ tín dụng

năm 2012 của VCB HCM và toàn hệ thống. (Đơn vị : ngàn tỷ đồng)

Đồ thị 2.3: Đồ thị tỷ trọng lợi nhuận trước thuế của VCB HCM năm 2012 so với toàn hệ thống.

28

2.1.2 Những kết quả đạt được trong hoạt động kinh doanh VCB HCM năm 2007 - 2012:

Nhìn chung, giai đoạn 2007 - 2012 các mặt hoạt động của VCB HCM tăng trưởng khá tốt đặc biệt là trong công tác huy động vốn và tín dụng. Một số chỉ tiêu tăng giảm qua các năm 2007 - 2012 cụ thể như sau:

Bảng 2.2: Một số hoạt động chủ yếu và kết quả hoạt động kinh doanh VCB HCM giai đoạn 2007 - 2012

2007 | 2008 | 2009 | 2010 | 2011 | 2012 | |

1. Nguồn vốn (ngàn tỷ đồng) | 24.8 | 28.1 | 27.2 | 43.2 | 54.3 | 83.5 |

Trong đó vốn huy động | 23.5 | 25.4 | 24.6 | 37.5 | 43.6 | 53.7 |

2. Dư nợ tín dụng (ngàn tỷ đồng) | 13.7 | 16.7 | 23.6 | 26 | 32.5 | 37.9 |

3. Thanh toán quốc tế (tỷ USD) | 9.7 | 9.9 | 6.7 | 8.1 | 11.1 | 10.7 |

4. Kinh doanh ngoại tệ (tỷ USD) | 8.1 | 12.5 | 8.6 | 10.2 | 19.2 | 13.4 |

5. Phát hành thẻ (1000 thẻ) | 84 | 76 | 63 | 76 | 86 | 80 |

Trong đó thẻ ATM | 77 | 72 | 57 | 65 | 50 | 51 |

6. LNTT (tỷ đồng) | 680 | 1,100 | 950 | 1,650 | 2,640 | 2,290 |

Tốc độ tăng trưởng

08/07 | 09/08 | 10/09 | 11/10 | 12/11 | |

1. Nguồn vốn (ngàn tỷ đồng) | 13.31% | -3.20% | 58.82% | 25.69% | 53.78% |

Trong đó vốn huy động | 8.09% | -3.15% | 52.44% | 16.27% | 23.17% |

2. Dư nợ tín dụng (ngàn tỷ đồng) | 21.90% | 41.32% | 10.17% | 25.00% | 16.62% |

3. Thanh toán quốc tế (tỷ USD) | 2.06% | -32.32% | 20.90% | 37.04% | -3.60% |

4. Kinh doanh ngoại tệ (tỷ USD) | 54.32% | -31.20% | 18.60% | 88.24% | -30.21% |

5. Phát hành thẻ (1000 thẻ) | -9.52% | -17.11% | 20.63% | 13.16% | -6.98% |

Trong đó thẻ ATM | -6.49% | -20.83% | 14.04% | -23.08% | 2.00% |

6. LNTT (tỷ đồng) | 61.76% | -13.64% | 73.68% | 60.00% | -13.26% |

(Nguồn: Báo cáo hoạt động kinh doanh của VCB HCM các năm 2007-2012)

29

Năm 2009, lợi nhuận kinh doanh của VCB HCM sụt giảm trong đó giảm mạnh ở hoạt động thanh toán quốc tế và kinh doanh ngoại tệ. Doanh số thanh toán xuất nhập khẩu giảm 32% so với năm trước trong đó doanh số thanh toán xuất khẩu giảm 21%, doanh số thanh toán nhập khẩu giảm 35%. Hoạt động thanh toán xuất nhập khẩu, kinh doanh ngoại tệ năm 2009 giảm do ảnh hưởng từ khủng hoảng tài chính thế giới làm cho thị trường xuất khẩu bị thu hẹp, đơn giá xuất khẩu của hầu hết mặt hàng đều giảm mạnh, có loại giảm đến 15% so với cùng kỳ; chính sách giảm nhập siêu của Chính phủ và giá cả của các hàng hoá nhập khẩu chính như xăng dầu, sắt thép, điện tử … giảm. Trong năm 2009 thị trường tiền tệ trong nước cũng khá phức tạp. Cầu ngoại tệ khá căng thẳng trong khi NHNN hầu như không cung ứng đủ ngoại tệ, các công ty xuất khẩu găm giữ ngoại tệ không bán ra dẫn đến tình trạng thiếu ngoại tệ cung ứng cho thanh toán nhập khẩu.

Sang năm 2010, 2011 với bối cảnh kinh tế vĩ mô bất ổn, lạm phát tăng cao, Chính phủ đã ban hành Nghị quyết số 11 nhằm kiểm soát lạm phát, ổn định kinh tế vĩ mô, trong đó chính sách tiền tệ chặt chẽ. Quy định trần lãi suất 14%/năm khiến các NHTM gặp khó về thanh khoản và phải đi vay trên thị trường liên ngân hàng với lãi suất cao. Cá biệt, có những giao dịch lãi suất lên tới mức 30-40%/năm kỳ hạn 1 tháng. Hệ thống ngân hàng Việt Nam đã bộc lộ nhiều điểm yếu trong năm 2011. Đó là cuộc đua lãi suất huy động lên 20%/năm; căng thẳng thanh khoản khiến lãi suất liên ngân hàng tăng lên 20%/năm, nợ xấu lên cao do bất động sản suy giảm.

Chính sách thắt chặt tiền tệ để kìm chế lạm phát đã tác động trực tiếp đến tình hình hoạt động của các ngân hàng. Khi nguồn vốn thanh khoản của các ngân hàng sụt giảm, lãi suất liên ngân hàng liên tục bị đẩy lên cao, sự cạnh tranh trong huy động vốn của các ngân hàng trở nên căng thẳng. Bất chấp hàng loạt các văn bản do NHNN ban hành quy định trần lãi suất, các NHTM vẫn cạnh tranh không lành mạnh và tìm mọi cách để lách trần bằng các hình thức khác nhau. Trong khi đó, VCB vẫn phải tuân thủ nghiêm ngặt các quy định và hỗ trợ NHNN điều tiết, giữ ổn định thị trường. Lạm phát tăng và sự bất ổn trong hệ thống ngân hàng cũng dẫn đến sự chuyển dịch dòng vốn tiền gửi huy động dân cư từ các ngân hàng nhỏ, thanh khoản

30

kém sang các ngân hàng lớn, có uy tín làm tăng nguồn vốn huy động tiền gửi dân cư tại VCB HCM và VCB HCM đã nỗ lực rất lớn để đẩy mạnh công tác bám sát và giữ vững khách hàng.

Hệ thống mạng lưới Phòng giao dịch không ngừng được mở rộng, hệ thống công nghệ hiện đại không ngừng được nâng cấp và tung ra hàng loạt các tính năng, tiện ích mới. Năm 2011, doanh số xuất nhập khẩu của một số mặt hàng tăng đột biến so với năm trước như vàng, gạo, xăng dầu, phân bón, chất dẻo…Do đó, lợi nhuận hoạt động kinh doanh của VCB HCM tăng trưởng khá tốt trong các năm 2010, 2011.

Năm 2012, mức độ cạnh tranh huy động vốn và cuộc đua lãi suất không quyết liệt như năm 2011 nhưng sự ảnh hưởng của chính sách kiềm chế lạm phát vẫn tác động đến công tác huy động vốn nhất là trong 3 quý đầu tiên. Tính chung tốc độ tăng trưởng huy động vốn toàn hệ thống ngân hàng tăng thấp so năm trước. Kinh tế Việt Nam rơi vào tình trạng trì trệ do tồn kho và nợ xấu, nhất là lĩnh vực bất động sản và các ngành nghề liên quan đến xây dựng, từ đó lan rộng sang các ngành khác, sức cầu toàn xã hội suy giảm, nền sản xuất trì trệ, từ đó hàng tồn kho và nợ xấu ngân hàng gia tăng ….v.v. Dư nợ tín dụng toàn hệ thống ngân hàng cả năm 2012 tăng thấp, tăng gần 7% so năm trước. Riêng địa bàn TPHCM, tổng dư nợ tín dụng của các ngân hàng tăng khoảng 7.5% vào cuối năm 2012, mức tăng này thấp hơn so với mức tăng 7,7% của năm 2011.

31

60.0

53.7

50.0

43.6

37.5

40.0

37.9

30.0

23.5

25.4 24.6

32.5

26.0

20.0

23.6

16.7

10.0

13.7

0.0

2007

2008

2009

2010

2011 2012

Doanh số huy động vốn

Dư nợ tín dụng

Đồ thị 2.4: Doanh số huy động vốn và dư nợ tín dụng từ 2007-2012

(Đơn vị : ngàn tỷ đồng)

Hoạt động kinh doanh của các ngân hàng đi xuống trong năm 2012 có nguyên nhân từ nợ xấu tăng mạnh và phải tăng trích lập dự phòng rủi ro, thêm vào đó, tăng trưởng tín dụng thấp, doanh số cho vay thấp hơn rất nhiều so cùng kỳ năm trước. Lãi suất cho vay của các ngân hàng sụt giảm mạnh, từ 6 – 8% so với thời điểm cuối năm 2011 cũng góp phần không nhỏ “bào mòn” lợi nhuận của các ngân hàng.

Chính sách thắt chặt tiền tệ để kiềm chế lạm phát tác động trực tiếp đến tình hình hoạt động của các ngân hàng, đặc biệt là các ngân hàng TMCP loại vừa và nhỏ, buộc các ngân hàng này phải tăng cường huy động vốn bằng nhiều hình thức như khuyến mãi, quà tặng, chi trả lãi suất cộng thêm bằng tiền mặt hoặc bằng cách sử dụng biện pháp kỹ thuật thông qua chính sách tự do lãi suất huy động từ 12 tháng để vượt trần lãi suất huy động vốn ngắn hạn… mức độ cạnh tranh tuy không quyết liệt như năm trước nhưng gây không ít khó khăn cho chi nhánh.

Huy động vốn năm 2012 của VCB HCM tăng trưởng cao so với tốc độ bình quân địa bàn (tăng 23% so với địa bàn 9%) và tăng 23,17% so với năm 2011 trong đó cơ cấu vốn tăng đều ở các nhóm đối tượng khách hàng. Bên cạnh uy tín và lợi thế thương hiệu thì trong năm 2012 VCB HCM đã thực hiện đồng bộ nhiều chính sách, sản phẩm dịch vụ tốt để thu hút khách hàng như ưu đãi lãi suất huy động, lãi suất cho vay, tỷ giá linh hoạt, điều chỉnh phí thanh toán, ưu tiên mua bán ngoại tệ.

32

Mặc dù có nhiều biến động nhưng tiền gởi của các tổ chức kinh tế trong năm 2012 vẫn có mức tăng trưởng khá (tăng 16% so đầu năm). Đây cũng là nhóm khách hàng chủ lực và đóng góp lớn vào mức tăng trưởng huy động chung của VCB HCM. Có được thuận lợi này là do VCB HCM là nơi tập trung phần lớn khách hàng là các tập đoàn kinh tế, tổng công ty.

Trong năm 2012 huy động từ dân cư tăng trưởng mạnh, huy động từ cá nhân tăng 31% và huy động tiết kiệm tăng 48% so với đầu năm. Có thể nói năm 2012 có nhiều sự kiện ảnh hưởng đến hoạt động ngân hàng như chương trình tái cơ cấu và yếu kém bất ổn của ngân hàng nhỏ, đồng thời là các vụ án, các vụ thay chủ tại các ngân hàng lớn như NH TMCP Á Châu, NH TMCP Đông Á, NH TMCP Sài gòn Thương tín … đã dẫn đến sự chuyển dịch tạm thời dòng vốn tiền gửi huy động dân cư từ các ngân hàng này sang VCB.

Tình hình sản xuất và hoạt động xuất nhập khẩu của các doanh nghiệp Việt nam gặp nhiều khó khăn nên nhu cầu mua ngoại tệ của ngân hàng thấp hơn so với các năm trước đây, thậm chí áp lực đối với các ngân hàng thương mại trong năm 2012 là dư ngoại tệ do nhu cầu mua thanh toán của doanh nghiệp giảm.

Cạnh tranh kinh doanh ngoại tệ giữa các ngân hàng thương mại trên địa bàn trong năm 2012 vẫn gay gắt, khác với mọi năm là cạnh tranh mua, năm 2012 do dư thừa ngoại tệ nên các ngân hàng cạnh tranh để bán. Cụ thể là các ngân hàng ra sức tìm kiếm khách hàng mới cũng như quan tâm chăm sóc khách hàng truyền thống để có thể tăng cường bán ngoại tệ bằng cách áp dụng nhiều chính sách ưu đãi như: tỷ giá ưu đãi, phí chuyển tiền ra nước ngoài thấp (ngân hàng ANZ, standard chartered Bank: miễn phí chuyển tiền lần đầu cho các khách hàng trong tháng), lãi suất huy động hấp dẫn, cộng thêm việc bán chéo các sản phẩm như khách hàng vay VND lãi suất thấp với điều kiện phải mua ngoại tệ của Ngân hàng thanh toán nước ngoài,… Với sự thay đổi trên nên năm 2012, doanh số mua bán ngoại tệ tại chi nhánh VCB HCM giảm khá nhiều so với năm trước. Tổng doanh số mua bán ngoại tệ trong năm 2012 đạt 13.432 triệu USD, gỉam 29,6% so năm trước.

33

Nhìn chung qua các năm 2007-2012, hoạt động kinh doanh của VCB HCM đã vượt qua những khó khăn, thách thức, đối phó với nhiều đối thủ cạnh tranh, tìm kiếm khách hàng để khẳng định thương hiệu của VCB trên thị trường. Mặc dù kinh tế khó khăn nhưng hoạt động huy động vốn và tín dụng của VCB HCM vẫn tăng trưởng đều qua các năm chứng tỏ khách hàng vẫn luôn tin tưởng vào uy tín và thương hiệu VCB trên thị trường. Do đó, từ năm 2007-2012 VCB HCM đều đạt được mức lợi nhuận khá tốt so với các ngân hàng trên địa bàn và luôn là chi nhánh có hoạt động tốt nhất trong toàn hệ thống.

3000

2,640

2500

2,290

2000

1,650

1500

1,100

1000

950

680

500

0

2007

2008

2009

2010

2011

2012

Đồ thị 2.5: Lợi nhuận trước thuế của VCB HCM từ năm 2007-2012

(Đơn vị : tỷ đồng)

2.2 Thực trạng dịch vụ Internet Banking tại VCB HCM

2.2.1 Tổng quan về dịch vụ Ngân hàng trực tuyến (VCB-iB@nking)

Tháng 11/2001, VCB bắt đầu triển khai dịch vụ ngân hàng trực tuyến cho khách hàng với chức năng: xem số dư và các giao dịch tài khoản, xem sao kê và giao dịch của thẻ tín dụng.

Tháng 12/2004, Ban lãnh đạo NH giao cho Phòng Quản lý đề án công nghệ tổ chức lại việc cung ứng dịch vụ và đảm nhiệm việc phát triển kênh dịch vụ này.

Tháng 01/2005, VCB tạm ngưng việc đăng ký dịch vụ qua mạng Internet và tiếp tục xây dựng các văn bản pháp lý điều chỉnh việc cung cấp dịch vụ và hoàn thiện chương trình cung ứng dịch vụ.