CHƯƠNG 2: TỔNG QUAN VỀ CHÍNH SÁCH TIỀN TỆ

THÔNG QUA LÃI SUẤT VÀ ĐỘ DỐC TRÁI PHIẾU VÀ KHẢ NĂNG SINH LỜI NHTM.

2.1. Lý thuyết về khả năng sinh lời của NHTM

Hiệu quả hoạt động kinh doanh của Ngân hàng thương mại (NHTM) phản ánh khả năng sử dụng các nguồn lực nhằm tối đa lợi nhuận với chi phí thấp nhất và doanh thu cao nhất.Hiệu quả hoạt động kinh doanh của NHTM quyết định trực tiếp đến sự tồn tại và phát triển của mỗi Ngân hàng. NHTM hoạt động hiệu quả sẽ làm gia tăng uy tín và tạo sự yên tâm cho Khách hàng qua đó góp phần gia tăng huy động vốn và tạo ra được lợi nhuận ngày càng cao hơn.Do đó, các NHTM xem hoạt động kinh doanh là mục tiêu quan trong nhất của mình.

2.1.1. Hiệu quả hoạt động của NHTM

Hiệu quả hoạt động kinh doanh của các NHTM quyết định trực tiếp đến sự tồn tại và phát triển của Ngân hàng. Người gửi tiền sẽ yên tâm hơn nếu gửi ở NHTM có hoạt động kinh doanh tốt, có uy tín trên thị trường. Điều đó sẽ làm cho chỉ tiêu huy động vốn của Ngân hàng sẽ dễ dàng và thuận lợi hơn. Trên cơ sở đó, NHTM sẽ mở rộng hơn về quy mô hoạt động nhằm nâng cao chất lượng, góp phần gia tăng lợi nhuận và thu hút khách hàng hơn. Do đó, mục tiêu hàng đầu của hoạt động kinh doanh của Ngân hàng chính là hiệu quả hoạt động.

Có thể bạn quan tâm!

-

Ảnh hưởng của chính sách tiền tệ thông qua lãi suất và độ dốc trái phiếu đến khả năng sinh lời của Ngân hàng thương mại Việt Nam - 1

Ảnh hưởng của chính sách tiền tệ thông qua lãi suất và độ dốc trái phiếu đến khả năng sinh lời của Ngân hàng thương mại Việt Nam - 1 -

Ảnh hưởng của chính sách tiền tệ thông qua lãi suất và độ dốc trái phiếu đến khả năng sinh lời của Ngân hàng thương mại Việt Nam - 2

Ảnh hưởng của chính sách tiền tệ thông qua lãi suất và độ dốc trái phiếu đến khả năng sinh lời của Ngân hàng thương mại Việt Nam - 2 -

Ảnh Hưởng Chính Suất Tiền Tệ Thông Qua Lãi Suất Và Độ Dốc Trái Phiếu Đến Khả Năng Sinh Lời Của Nhtm.

Ảnh Hưởng Chính Suất Tiền Tệ Thông Qua Lãi Suất Và Độ Dốc Trái Phiếu Đến Khả Năng Sinh Lời Của Nhtm. -

Thực Trạng Ảnh Hưởng Của Chính Sách Tiền Tệ Thông Qua Lãi Suất Và Độ Dốc Trái Phiếu Đến Khả Năng Sinh Lời Của Nhtm Việt Nam.

Thực Trạng Ảnh Hưởng Của Chính Sách Tiền Tệ Thông Qua Lãi Suất Và Độ Dốc Trái Phiếu Đến Khả Năng Sinh Lời Của Nhtm Việt Nam. -

Phân Tích Ảnh Hưởng Chính Sách Tiền Tệ Thông Qua Lãi Suất Và Độ Dốc Trái Phiếu Đến Tỷ Lệ Sinh Lời Trên Tỗng Tài Sản Roa

Phân Tích Ảnh Hưởng Chính Sách Tiền Tệ Thông Qua Lãi Suất Và Độ Dốc Trái Phiếu Đến Tỷ Lệ Sinh Lời Trên Tỗng Tài Sản Roa

Xem toàn bộ 96 trang tài liệu này.

Hiệu quả hoạt động kinh doanh của các NHTM được đánh giá thông qua năng lực tài chính của ngân hàng thông qua các chỉ tiêu đảm bảo an toàn trong hoạt động kinh doanh của NHTM như chỉ tiêu giới hạn tín dụng đối với khách hàng, an toàn vốn tối thiểu,.. và năng lực về hoạt động kinh doanh, trong đó các chỉ tiêu về tỷ suất sinh lời thường được nhắc đến nhiều nhất.

Hiệu quả hoạt động kinh doanh của NHTM được thể hiện thông qua các chỉ số về khả năng sinh lời như tỷ lệ lợi nhuận trên tổng tài sản (ROA), lợi nhuận trên vốn chủ sở hữu (ROE), thu nhập lãi thuần (NIM)….. Các chỉ số này cho thấy cái nhìn về hoạt động kinh doanh của NHTM giúp cho thấy được lãi thu được qua các hoạt động cho vay, đầu tư, dịch vụ với cơ sở quy mô, vốn và tài sản hiện có.

Các chỉ số đo lường hoạt động kinh doanh của NHTM phải được lấy qua nhiều giai đoạn, nhiều thời kỳ để nắm bắt được xu hướng , khả năng phát triển cũng như vòng quay hoạt động của Ngân hàng toàn diện hơn. Đồng thơi, luận văn dựa vào thực tiễn tại Việt Nam với quy mô kinh doanh của Ngân hàng để xác định các kết quả sau khi chạy dữ liệu để cho ra các giải pháp phù hợp.

2.1.2. Tỷ suất sinh lời của các NHTM

2.1.2.1. Định nghĩa

Khả năng sinh lời của ngân hàng luôn là vấn đề được các nhà quản trị ngân hàng quan tâm hàng đầu vì ngân hàng có lợi nhuận cao, bền vững sẽ có khả năng phát triển cao, đủ sức cạnh tranh trong môi trường hội nhập quốc tế. Có thể thấy kết quả kinh doanh của Ngân hàng được thể hiện thông qua lợi nhuận. Nếu Ngân hàng có lợi nhuận cao cho thấy Ngân hàng đó kinh doanh hiệu quả, tạo được niềm tin với khách hàng, có điều kiện về kỹ thuật, công nghệ cao sẽ làm động lực cho các khách hàng ngày càng gửi tiền và tham gia nhiều hơn các sản phẩm của Ngân hàng và góp phần tạo điều kiện cho Ngân hàng ngày càng tăng trưởng.

Trong NHTM lợi nhuận được tạo ra bằng cách đi vay (bán các khoản nợ) theo các tiêu chí khác nhau như thanh khoản, rủi ro, mệnh giá, kỳ hạn, mức lãi suất…, sau đó ngân hàng đem cho vay lại (mua các tài sản có). Quá trình đi vay và cho vay này được gọi là quá trình chuyển hóa tài sản, nghĩa là ngân hàng sử dụng tiền tiết

kiệm của người này để cho người khác vay và lợi nhuận chính là thu nhập từ việc cung cấp các dịch vụ liên quan đến quá trình chuyển hóa tài sản trên (nếu ngân hàng cung cấp được các dịch vụ mong muốn với giá thành n và có được thu nhập cao từ các tài sản có thì ngân hàng có được lợi nhuận) theo Nguyễn Văn Tiến và Phạm Hữu Hồng Thái ( 2014).

Một trong các yếu tố phản ánh hiệu quả hoạt động kinh doanh của ngân hàng chính là tỷ suất sinh lời. Khả năng sinh lời củaNHTM thường được đo lường thông quacác chỉ tiêu về định lượng như: giá trị tuyệt đối của lợi nhuận sau thuế, tốc độ tăng trưởng ,cơ cấu của lợi nhuận và các chỉ tiêu thể hiện tỳ suất sinh lời như tỷ lệ thu nhập trên vốn chủ sở hữu (ROE), tỷ lệ thu nhập trên tổng tài sản (ROA), tỷ lệ thu nhập lãi cận biên (NIM)… ngân hàng kinh doanh càng có hiệu quả thì nhóm chỉ số này càng cao. Theo Horward và Upton, khả năng của một sự đầu tư nhất định có thể tạo ra lợi nhuận được gọi là tỷ suất sinh lời.

Một số người hay nhầm lẫn giữa khái niệm lợi nhuận và khả năng sinh lợi. Đôi khi, thuật ngữ “lợi nhuận” và “tỷ suất sinh lời” được sử dụng thay thế cho nhau. Nhưng trong thực tế, hai thuật ngữ này khác nhau về mặt ý nghĩa. Lợi nhuận là thuật ngữ tuyệt đối, đề cập đến tổng thu nhập của ngân hàng trong thời gian nhất định; trong khi tỷ suất sinh lợi là một khái niệm tương đối, đề cập đến hiệu quả hoạt động của ngân hàng.

2.1.2.2. Các chỉ số đo lường tỷ suất sinh lời của NHTM

Ngân hàng cần phải xem xét mức lợi nhuận, cân đối chi phí cho những thất thoát xảy ra để đo lường khả năng sinh lợi của ngân hàng và được thể hiện thông qua các chỉ tiêu sau đây:

Tỷ lệ thu nhập trên tổng tài sản (ROA)

Tài sản của ngân hàng được hình thành từ vốn vay và vốn chủ sở hữu, và cả hai nguồn vốn này đều được sử dụng để tài trợ cho các hoạt động của NHTM. Tỷ lệ thu nhập trên tổng tài sản (ROA) là chỉ tiêu được sử dụng hầu hết trong các bài nghiên cứu đo lường khả năng sinh lời của các ngân hàng như Sufian(2011), Naceur et al. (2008)…

Chỉ tiêu ROA thể hiện tính hiệu quả của quá trình tổ chức, quản lý hoạt động của đơn vị. Kết quả chỉ tiêu cho biết bình quân cứ một đồng tài sản được sử dụng trong quá trình sản xuất kinh doanh thì tạo ra được bao nhiêu đồng lợi nhuận. Thông qua ROA, cho thấy được khả năng trong việc sử dụng tài sản hiệu quả của đơn để tạo ra được lợi nhuận. ROA càng cao cho thấy khả năng sử dụng tài sản để tạo ra khả năng sinh lời củaNgân hàng càng hiệu quả và tạo ra hiệu quả kinh doanh tốt cho ngân hàng. Chính vì vậy, tỷ lệ ROA càng cao thì khả năng sinh lời của ngân hàng càng cao theo Davydenko ( 2011). ROA không những phụ thuộc vào các quyết định chính sách của ngân hàng mà còn phụ thuộc cả những yếu tố vĩ mô mà NH không thể kiểm soát được.

ROA = Lợi nhuận sau thuế * 100

Tổng tài sản

Theo Rivard et al. (1997), ROA là chỉ tiêu tốt nhất đo lường khả năng sinh lợi của 1 ngân hàng vì ROA không bị ảnh hưởng bởi sự tăng cao của nguồn vốn và ROA cho thấy khả năng tạo ra được khả năng sinh lời củangân hàng từ danh mục tài sản của chính ngân hàng đó. Vấn đề duy nhất của ROA là tỷ số trên không tính đến các yếu tố ngoại bảng có thể ảnh hưởng đến hoạt động của ngân hàng theo Davydenko (2011).

So với ROE, chỉ tiêu hiệu quả trên tài sản đo lường thêm hiệu quả của các nguồn lực đòn bẩy tài chính của ngân hàng sử dụng. Hiệu quả lợi nhuận trên tổng tài

sản bao quát hơn hiệu quả lợi nhuận trên vốn chủ sở hữu, tuy nhiên cũng có thể là yếu tố tạp nhiễu hơn hiệu quả lợi nhuận trên vốn chủ sở hữu.

Tỷ lệ thu nhập trên vốn chủ sở hữu (ROE)

Tỷ lệ thu nhập trên vốn chủ sở hữu (ROE) là tỷ lệ giữa thu nhập thuần trên tổng vốn chủ sở hữu. Cho thấy được với 1 đồng vốn từ chủ sở hữu của ngân hàng thì sẽ tạo ra được lợi nhuận bao nhiêu với một khoảng thời gian nhất định (thường được cho là 1 năm). Nói cách khác, ROE đánh giá lợi ích mà cổ đông (chủ sở hữu ngân hàng) có được từ nguồn vốn bỏ ra.Nghiên cứu ROE sẽ chỉ ra cách ngân hàng đã sử dụng nguồn vốn đầu tư của mình như thế nào để tạo ra lợi nhuận (Gul, Irshad và Zaman (2011)).

ROE = Lợi nhuận sau thuế

Tổng vốn chủ sỡ hữu

* 100

ROE là một chỉ tiêu đo lường tỷ lệ thu nhập cho các cổ đông của ngân hàng. Nó thể hiện thu nhập mà các cổ đông nhận được từ việc đầu tư vào ngân hàng (tức là đầu tư chấp nhận rủi ro để hy vọng có được thu nhập ở mức hợp lý).

Theo lý thuyết về nguồn lực, vốn là yếu tố quan trọng trong nguồn lực của mọi doanh nghiệp. Việc khai thác tốt nguồn lực tạo ra lợi nhuận thể hiện hiệu quả khả năng sinh lời củachủ doanh nghiệp.

Tỷ lệ ROE càng cao chứng tỏ NHTM sử dụng hiệu quả đồng vốn của cổ đông, cân đối hài hòa giữa vốn cổ đông và vốn đi vay để khai thác lợi thế của mình trong quá trình huy động vốn, mở rộng quy mô. Vì thế hệ số ROE càng cao thì cổ phiếu ngân hàng đó càng hấp dẫn nhà đầu tư.

Theo Davydenko (2011), để đánh giá tốt nhất khả năng sinh lời, cần xem xét cả 2 chỉ số ROA và ROE dù 2 chỉ số này mang ý nghĩa khác nhau nhưng cả 2 đều chỉ

ra hiệu quả quản lý trong việc tạo ra lợi nhuận từ tiền đầu tư của cổ đông và sự đầu tư vào danh mục tài sản của các ngân hàng.

Các chỉ số khác

Ngoài hai chỉ số ROA và ROE, khả năng sinh lời của các NHTM còn được thể hiện,đo lường bằng các chỉ tiêu khác trong các bài nghiên cứu của các tác giả khác như:

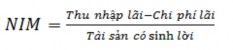

- Tỷ lệ thu nhập lãi cận biên (NIM)

Trong các nghiên cứu của Rose (1999), Liu et al. (2010), Dietrich et al. (2011) tỷ lệ thu nhập lãi cận biên làm biến phụ thuộc để phân tích các nhân tố tác động đến khả năng sinh lời của ngân hàng. Tỷ lệ này càng cao, thì khả năng sinh lời của ngân hàng càng cao. NIM được xác định bằng tổng doanh thu từ lãi trừ tổng chi phí trả lãi trên tổng tài sản có sinh lời bình quân. Theo đó, tổng tài sản có sinh lời bình quân được đo lường theo các khoản mục bao gồm tiền gửi tại NHNN, các tổ chức tín dụng, cho vay khách hàng và chứng khoán đầu tư.

Tỷ lệ thu nhập lãi cận biên đo lường mức chênh lệch giữa thu từ lãi và chi phí trả lãi mà ngân hàng có thể đạt được thông qua hoạt động kiểm soát chặt chẽ tài sản sinh lòi và theo đuổicác nguồn vốn có chi phí thấp nhất

NIM cho thấy được năng lực trong việc quản lý của lãnh đạo và nhân viên ngân hàng đối với việc duy trì khả năng tăng trưởng từ các nguồn thu so với mức tăng của chi phí (Rose,1989). Thông qua đó, giúp Ngân hàng nâng cao khả năng kiểm soát sử dụng tài sản để sinh lời và giúp đánh giá nguồn vốn nào có chi phí

thấp nhất. Tuy nhiên, NIM không tính đến phí dịch vụ cũng như những thu nhập ngoài lãi khác và chi phí hoạt động, như chi phí nhân sự và tài sản, hoặc chi phí dự phòng rủi ro tín dụng, nên NIM không phản ánh được toàn diện tính sinh lời của toàn ngành ngân hàng theo Naceur et al.( 2008).

- Tỷ lệ thu nhập trên vốn sử dụng (ROCE)

Tỷ lệ thu nhập trên vốn sử dụng là chỉ số thể hiện khả năng thu khả năng sinh lời của ngân hàng dựa trên lượng vốn đã sử dụng và ROCE càng cao cho thấy khả năng sinh lời đạt được của ngân hàng càng cao theo Zaman et al. (2011)). ROCE được tính toán theo công thức:

![]()

Trong đó: Vốn sử dụng = Tổng tài sản – nợ ngắn hạn

ROCE là một chỉ số tốt để so sánh khả năng sinh lời của ngân hàng. Bên cạnh đó ROCE cũng được sử dụng để đánh giá hiệu quả hoạt động của ngân hàng.

- Độ dốc cổ phiếu (EY – Earning Yields)

Tất cả các chỉ số trên đều sử dụng giá trị sổ sách, riêng EY sử dụng giá trị thị trường được tính bằng công thức

![]()

Theo Sangoi (2011), độ dốc cổ phiếu là một chỉ số quan trọng chỉ ra khả năng sinh lời trong tương lai của NHTM dựa trên những đánh giá của thị trường. Nếu EY cao hàm ý thị trường dự đoán một sự tăng trưởng lợi nhuận thấp trong tương lai và EY thấp cho thấy sự hy vọng của thị trường về sự tăng trưởng lợi nhuận cao trong tương lai.

2.2. Chính sách lãi suất và độ dốc trái phiếu.

Bài nghiên cứu sử dụng đề nghị Claudio Borio và cộng sự (2017) đo lường chính sách tiền tệ thông qua lãi suất và độ dốc của trái phiếu. Có nhiều công cụ của chính sách tiền tệ, tuy nhiên mục tiêu chung của các công cụ này là điều chỉnh ảnh hưởng cung cầu và rủi ro của đồng tiền nội tệ. Thị trường nhận tác động điều chỉnh từ tổng hòa các công cụ chính sách tiền tệ và thể hiện sự biến động thông qua lãi suất và độ dốc trái phiếu. Hay nói cách khác, sự biến động của lãi suất và độ dốc trái phiếu là đầu ra của các công cụ chinh sách tiền tệ, ghi nhận kết quả điều chỉnh hiệu quả hay không của các công cụ điều chỉnh của chính sách tiền tệ.

Việc ổn định đồng nội tệ, kiểm soát lạm phát là mục tiêu được xem là quan trọng nhất của NHTW ở tất cả các nước trên thế giới và Việt Nam cũng không ngoại lệ. Và lãi suất là mục tiêu quan trọng nhất, phản ánh ảnh hưởng của công cụ chính sách tiền tệ trong việc điều hành của NHTW.

2.2.1. Giới thiệu chung về Chính sách tiền tệ

Chính sách tiền tệ chính là hệ thống các quan điểm, các chủ trương và biện pháp của nhà nước, các công cụ chính sách do ngân hàng trung ương thực hiện để điều tiết cung tiền, nhằm tác động, điều chỉnh để đạt được các hoạt động của tiền tệ- tín dụng, ngân hàng và ngoại hối để thúc đẩy nền kinh tế quốc dân phát triển