Thứ hai, khả năng hấp thụ vốn của doanh nghiệp Việt Nam ở mức thấp và thể hiện xu hướng giảm rõ rệt

Lựa chọn mô hình tăng trưởng theo chiều rộng với sự trợ giúp của CSTT và CSTK mở rộng, nền kinh tế Việt Nam đã có thời kỳ tăng trưởng tốt trên cơ sở nguồn vốn đầu tư và lực lượng lao động dồi dào. Các yếu tố sản xuất cốt lõi là công nghệ và chất lượng nguồn lao động không được tập trung cải thiện trong thời gian dài đã ảnh hưởng tiêu cực tới khả năng cạnh tranh của sản phẩm, dịch vụ so với hàng hóa nước ngoài. Một thực tế là trong những năm gần đây, hàng hóa trong nước trở nên rất khó cạnh tranh với hàng hóa nước ngoài, thậm chí những hàng hóa thiết yếu cho đời sống sinh hoạt của người dân và hàng hóa phụ trợ cho sản xuất của doanh nghiệp đều phải nhập khẩu. Không đầu tư mạnh mẽ vào công nghệ, máy móc hiện đại khiến cho các khoản tín dụng được giải ngân bị sử dụng kém hiệu quả và hạn chế cả quy mô vốn tín dụng do không thể áp dụng các mô hình sản xuất quy mô lớn. Vì vậy, khả năng hấp thụ vốn của doanh nghiệp Việt Nam cũng giảm sút theo, và hệ quả tất yếu là doanh nghiệp đã xem xét giảm xuống tỷ trọng vốn vay ngân hàng.

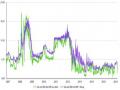

Hình 2.43: Năng suất lao động bình quân của một lao động

Đơn vị: nghìn USD, theo PPP năm 1990

30,000

25,000

Có thể bạn quan tâm!

-

Mức Độ Giải Thích Của Cung Tiền Trong Sự Biến Động Của Các Chỉ Tiêu Tiền Tệ

Mức Độ Giải Thích Của Cung Tiền Trong Sự Biến Động Của Các Chỉ Tiêu Tiền Tệ -

Tỷ Trọng Nguồn Vốn Có Tính Chất Ngắn Hạn Và Dễ Bị Rút Ra Của Hệ Thống Ngân Hàng Các Nước Khu Vực Asean Và Thang Đo Của Moody’S

Tỷ Trọng Nguồn Vốn Có Tính Chất Ngắn Hạn Và Dễ Bị Rút Ra Của Hệ Thống Ngân Hàng Các Nước Khu Vực Asean Và Thang Đo Của Moody’S -

Thực Trạng Truyền Tải Chính Sách Tiền Tệ Qua Kênh Tín Dụng Của Các Ngân Hàng Thương Mại Việt Nam

Thực Trạng Truyền Tải Chính Sách Tiền Tệ Qua Kênh Tín Dụng Của Các Ngân Hàng Thương Mại Việt Nam -

Tỷ Trọng Tài Sản Có Tính Thanh Khoản Cao Trước Và Sau Khi Trừ Đi Các Khoản Vay Nhnn Và Các Tctd Trong Tts Một Số Nhtm

Tỷ Trọng Tài Sản Có Tính Thanh Khoản Cao Trước Và Sau Khi Trừ Đi Các Khoản Vay Nhnn Và Các Tctd Trong Tts Một Số Nhtm -

Tỷ Trọng Thu Nhập Lãi Ròng Và Thu Nhập Hoạt Động Khác Trong Tổng Thu Nhập Của Nhtm Việt Nam

Tỷ Trọng Thu Nhập Lãi Ròng Và Thu Nhập Hoạt Động Khác Trong Tổng Thu Nhập Của Nhtm Việt Nam -

Hàm Phản Ứng Của Lãi Suất Trước Cú Sốc Tín Dụng

Hàm Phản Ứng Của Lãi Suất Trước Cú Sốc Tín Dụng

Xem toàn bộ 232 trang tài liệu này.

20,000

15,000

10,000

5,000

1986

1987

1988

1989

1990

1991

1992

1993

1994

1995

1996

1997

1998

1999

2000

2001

2002

2003

2004

2005

2006

2007

2008

2009

2010

2011

2012

2013

2014

0

MYS World THA CHN IDN PHL MMR VNM KHM

Nguồn: World Bank

Về chất lượng nguồn nhân lực, cơ cấu lao động của Việt Nam vẫn chưa có sự chuyển dịch đáng kể theo hướng công nghiệp hóa, hiện đại hóa khi ngành nông nghiệp, lâm nghiệp và thủy sản chiếm tỷ trọng lao động lớn nhất. Năm 2014, nhóm ngành này chiếm tới 46,3% lực lượng lao động (giảm nhẹ so với mức 52,9% vào năm 2007). Đây cũng là ngành có tỷ lệ lao động đã qua đào tạo thấp nhất trong số các ngành kinh tế, ở mức 3,6%. Mặc dù tình trạng này có được cải thiện ở các ngành công nghiệp, dịch vụ nhưng tính chung cho toàn nền kinh tế, lực lượng lao động qua đào tạo

chỉ chiếm tỷ lệ rất thấp là 18,2%. Thực trạng trên dẫn tới tình trạng năng suất lao động (đo bằng tổng sản phẩm trong nước tính bình quân một lao động) tại Việt Nam tăng chậm và ở mức thấp hơn nhiều so với các quốc gia trong khu vực (xem hình 2.43).

Qua phân tích, mức độ truyền tải CSTT qua kênh bảng cân đối tài sản cho thấy CSTT thắt chặt ban đầu đã được khuếch đại, làm giảm đi nhu cầu tín dụng và khả năng được chấp thuận tín dụng của các chủ thể kinh tế. Những đặc điểm về cơ cấu vốn, khả năng hấp thụ vốn cùng với đặc điểm về quan hệ tín dụng giữa doanh nghiệp với ngân hàng có xu hướng làm cho những ảnh hưởng tiêu cực từ việc thắt chặt CSTT trở nên mạnh mẽ hơn, khiến cho công tác điều hành CSTT dẫn tới sự đánh đổi lớn giữa các mục tiêu. Đây là nguyên nhân dẫn tới thực trạng nhu cầu tín dụng của nền kinh tế suy giảm mặc dù kể từ giữa năm 2012, NHNN đã triển khai nhiều biện pháp nhằm thúc đẩy tín dụng ra nền kinh tế thông qua nới lỏng CSTT mà chưa đem lại được hiệu quả như kỳ vọng.

2.2.2.2. Thực trạng truyền tải chính sách tiền tệ qua kênh khả năng cấp tín dụng của các ngân hàng thương mại Việt Nam

a/ Truyền tải chính sách tiền tệ qua kênh khả năng cấp tín dụng của các ngân hàng thương mại Việt Nam

Khi NHNN thực hiện CSTT thắt chặt vào các năm 2011 - 2012, kênh khả năng cấp tín dụng phát huy ảnh hưởng làm giảm lượng tín dụng cấp ra đối với nền kinh tế của hệ thống NHTM. Mức độ khuếch đại ảnh hưởng của CSTT thắt chặt được thể hiện qua một số điểm chính như (i) khả năng cấp tín dụng giảm do lượng thanh khoản của hệ thống giảm; (ii) ngần ngại cấp tín dụng hơn do chất lượng tín dụng suy giảm; và

(iii) dịch chuyển sang đầu tư vào các tài sản ít rủi ro hơn như trái phiếu Chính phủ.

Thứ nhất, dự trữ của hệ thống NHTM giảm, dẫn đến giảm lượng vốn sẵn có để cấp các khoản tín dụng mới

Dự trữ của hệ thống NHTM đã giảm xuống mức thấp kể từ giữa năm 2010 và hệ thống đã phải tăng cường vay từ NHNN nhằm duy trì thanh khoản. Hệ thống NHTM đẩy mạnh cho vay thực hiện gói kích cầu năm 2009 và 2010, tiếp đó là lượng dự trữ bị hút về thông qua hoạt động nghiệp vụ thị trường mở năm 2011, sự biến động tiền gửi do tình trạng chạy đua lãi suất huy động năm 2011 và 2012, và dòng tiền giữa hệ thống và nền kinh tế bị gián đoạn do tình trạng nợ quá hạn, nợ xấu phát sinh từ năm 2012 là các nguyên nhân cơ bản dẫn đến hệ thống bị thiếu thanh khoản trầm trọng và toàn diện. Tình hình thanh khoản căng thẳng diễn ra trong nửa cuối năm 2010 cho tới tận giữa năm 2012 mới được kiểm soát tương đối (xem hình 2.44).

Hình 2.44: Quy mô dự trữ và vay NHNN của hệ thống NHTM

Đơn vị: tỷ VND

350,000

300,000

250,000

200,000

150,000

100,000

50,000

2007 Jan

2007 May

2007 Sep

2008 Jan

2008 May

2008 Sep

2009 Jan

2009 May

2009 Sep

2010 Jan

2010 May

2010 Sep

2011 Jan

2011 May

2011 Sep

2012 Jan

2012 May

2012 Sep

2013 Jan

2013 May

2013 Sep

2014 Jan

2014 May

2014 Sep

0

Dự trữ Vay Ngân hàng Nhà nước

Nguồn: Thống kê tài chính quốc tế

Trước tình hình này, các NHTM lựa chọn việc hạn chế cấp mới các khoản tín dụng cũng như kiểm soát chặt chẽ việc giải ngân các hợp đồng tín dụng đã được kí kết. Trong bối cảnh thanh khoản căng thẳng, việc duy trì một lượng dự trữ ổn định giúp các ngân hàng không phải đi vay trên TTLNH với chi phí cao cũng như đảm bảo an toàn hoạt động của ngân hàng mình. Điều này được thể hiện qua sự sụt giảm mạnh trong tốc độ tăng trưởng dự trữ (tiền mặt, vàng bạc, đá quý; tiền gửi tại NHNN, tiền gửi tại các TCTD khác và cho vay các TCTD khác) thậm chí còn lớn hơn sự sụt giảm

trong tốc độ tăng trưởng tín dụng (xem hình 2.45)6.

Nửa cuối năm 2012 và sang năm 2013, hệ thống NHTM gia tăng lượng dự trữ và hoàn trả các khoản vay NHNN nhờ vào lượng tiền huy động tăng ổn định và tín dụng tăng trưởng chậm. Thực trạng này là một trong những điều kiện tiên quyết giúp hệ thống NHTM đẩy mạnh cấp các khoản tín dụng mới trong năm 2014 và 2015 (xem hình 2.46).

6 Số liệu 29 NHTM. Xem phụ lục số 7.

114

Hình 2.45: Tốc độ tăng trưởng tín dụng và tốc độ tăng trưởng dự trữ một số NHTM

120%

100%

80%

60%

40%

20%

0%

-20%

-40%

450%

MHBB VCB MSB NASB CTG BID SHB VPB MDB VIB GDB OCB SEAB MBB NAB HDB TPB LVB SGB ABB TCB PGB ACB KLB VAB NVB EIB STB EAB

400%

350%

300%

250%

200%

150%

100%

50%

2010

2012

2014

2011

2013

2010

2012

2014

2011

2013

2010

2012

2014

2011

2013

2010

2012

2014

2011

2013

2010

2012

2014

2011

2013

2010

2012

2014

2011

2013

2010

2012

2014

2011

2013

2010

2012

2014

2011

2013

2010

2012

2014

2011

2013

2010

2012

2014

2011

2013

2010

2012

2014

2011

2013

2010

2012

2014

2011

2013

2010

2012

2014

2011

2013

2010

2012

2014

2011

2013

2010

2012

2014

0%

Tốc độ tăng trưởng tín dụng Tốc độ tăng trưởng dự trữ (trục phải)

Nguồn: Báo cáo tài chính các ngân hàng thương mại

Hình 2.46: Tỷ trọng cho vay trong TTS và tỷ trọng dự trữ trong TTS một số NHTM

MHBB VCB MSB NASB CTG BID SHB VPB MDB VIB GDB OCB SEAB MBB NAB HDB TPB LVB SGB ABB TCB PGB ACB KLB VAB NVB EIB STB EAB

80%

70%

60%

50%

40%

30%

20%

10%

2010

2012

2014

2011

2013

2010

2012

2014

2011

2013

2010

2012

2014

2011

2013

2010

2012

2014

2011

2013

2010

2012

2014

2011

2013

2010

2012

2014

2011

2013

2010

2012

2014

2011

2013

2010

2012

2014

2011

2013

2010

2012

2014

2011

2013

2010

2012

2014

2011

2013

2010

2012

2014

2011

2013

2010

2012

2014

2011

2013

2010

2012

2014

2011

2013

2010

2012

2014

2011

2013

2010

2012

2014

0%

Tỷ trọng cho vay/tổng tài sản Tỷ trọng dự trữ/tổng tài sản

Nguồn: Báo cáo tài chính các ngân hàng thương mại

Thứ hai, chất lượng tín dụng suy giảm khiến hệ thống NHTM ngần ngại cấp các khoản tín dụng mới

Sau giai đoạn căng thẳng thanh khoản, hệ thống NHTM phải đối mặt với tình trạng chất lượng tín dụng suy giảm mạnh mẽ (xem hình 2.49). Việc hạn chế cấp mới các khoản tín dụng do căng thẳng thanh khoản càng khiến cho tình hình dòng tiền của khách hàng vay vốn gặp khó khăn hơn trong bối cảnh suy thoái kinh tế. Thực trạng này quay trở lại tác động đến việc thu hồi các khoản tín dụng đến hạn khi thanh khoản của cả nền kinh tế bị suy kiệt.

Mức độ rủi ro tín dụng tăng lên ở hầu hết các ngành nghề và lợi ích của việc đa dạng hóa tín dụng cũng bị hạn chế phần nào (do hệ số tương quan giữa các ngành nghề tăng trong bối cảnh suy thoái kinh tế) khiến cho mong muốn chấp nhận rủi ro của hệ thống NHTM giảm xuống. Nợ quá hạn tích tụ và chuyển dần thành nợ xấu đã khiến hệ thống NHTM chuyển từ trạng thái “mong muốn chấp nhận rủi ro thấp” sang trạng thái “khả năng chấp nhận rủi ro thấp” do nợ xấu tạo áp lực lên trích lập DPRR ngày một lớn. Trong bối cảnh tái cơ cấu toàn hệ thống, các ngân hàng ưu tiên việc củng cố tình hình thanh khoản, điều chỉnh cơ cấu tín dụng, cải thiện chất lượng quản trị ngân hàng và tập trung giám sát, thu hồi các khoản tín dụng đang còn dư nợ hơn là cấp các khoản tín dụng mới.

Chỉ tới năm 2014 và 2015, khi tỷ lệ nợ xấu giảm dần (nhờ vào sử dụng DPRR và bán nợ xấu cho VAMC) và nền kinh tế có dầu hiệu khởi sắc trở lại, các ngân hàng mới đẩy mạnh tín dụng. Tăng trưởng tín dụng toàn ngành ngân hàng năm 2015 đạt 17,29%, cao hơn so với định hướng tăng trưởng 13 – 15% trong Chỉ thị số 01/CT- NHNN về tổ chức thực hiện chính sách tiền tệ và đảm bảo hoạt động ngân hàng an toàn, hiệu quả năm 2015.

Thứ ba, hệ thống NHTM sử dụng lượng tiền dự trữ để đầu tư vào trái phiếu Chính phủ trong bối cảnh rủi ro tín dụng khó kiểm soát

Từ nửa cuối năm 2012, tình hình thanh khoản của hệ thống NHTM được cải thiện nhờ lượng tiền gửi tăng ổn định, tín dụng tăng trưởng chậm, NHNN mua vào lượng lớn ngoại tệ nhằm gia tăng dự trữ ngoại hối. Ngoài ra, Thông tư số 21/2012/TT- NHNN được ban hành vào tháng 06/2012 đã khiến giao dịch trên TTLNH trở nên kém sôi động hơn trước. Lượng vốn dư thừa bị hạn chế cấp cho các khoản tín dụng mới do rủi ro tín dụng gia tăng đã được hệ thống NHTM chuyển sang đầu tư vào trái phiếu Chính phủ (xem hình 2.47). Đầu tư vào trái phiếu Chính phủ là kênh đầu tư có mức độ rủi ro thấp, có tính thanh khoản cao và được quy định hệ số rủi ro thấp khi tính hệ số an toàn vốn. Lãi suất trái phiếu Chính phủ ở mức cao từ năm 2012 đến nửa đầu năm 2014 trong khi nhiều lĩnh vực tín dụng bị áp trần lãi suất cho vay cũng là một lợi thế của việc đầu tư vào trái phiếu Chính phủ.

Hình 2.47: Tỷ lệ tín phiếu Ngân hàng Nhà nước và các khoản đầu tư, cho vay Chính phủ trên dư nợ cho vay đối với nền kinh tế

18%

16%

14%

12%

10%

8%

6%

4%

2%

2007 Jan

2007 May

2007 Sep

2008 Jan

2008 May

2008 Sep

2009 Jan

2009 May

2009 Sep

2010 Jan

2010 May

2010 Sep

2011 Jan

2011 May

2011 Sep

2012 Jan

2012 May

2012 Sep

2013 Jan

2013 May

2013 Sep

2014 Jan

2014 May

2014 Sep

0%

-2%

Tín phiếu Ngân hàng Nhà nước/cho vay đối với nền kinh tế

Các khoản đầu tư, cho vay Chính phủ/cho vay đối với nền kinh tế

Nguồn: Thống kê tài chính quốc tế

Sang năm 2015, khi mức sinh lời trái phiếu giảm dần (xem hình 2.48), triển vọng tín dụng được cải thiện, trái phiếu do Chính phủ phát hành không thuộc loại kỳ hạn được ngân hàng ưa thích, hệ thống NHTM đã giảm tốc độ đầu tư vào trái phiếu Chính phủ so với các năm trước.

Hình 2.48: Lãi suất trái phiếu Chính phủ các kỳ hạn

15%

12%

9%

6%

2-Feb-12

2-May-12

2-Aug-12

2-Nov-12

2-Feb-13

2-May-13

2-Aug-13

2-Nov-13

2-Feb-14

2-May-14

2-Aug-14

2-Nov-14

2-Feb-15

2-May-15

2-Aug-15

2-Nov-15

3%

1 năm 2 năm 5 năm 10 năm

Nguồn: investing.com

117

Hình 2.49: Tỷ trọng nợ nhóm 2, 3, 4, 5 trong tổng dư nợ một số NHTM

CTG

STB

EIB

ACB

MBB

VPB

BID

VCB

TCB

SHB

NVB

18%

16%

14%

12%

10%

8%

6%

4%

2%

2010

2011

2012

2013

2014

2010

2011

2012

2013

2014

2010

2011

2012

2013

2014

2010

2011

2012

2013

2014

2010

2011

2012

2013

2014

2010

2011

2012

2013

2014

2010

2011

2012

2013

2014

2010

2011

2012

2013

2014

2010

2011

2012

2013

2014

2010

2011

2012

2013

2014

2010

2011

2012

2013

2014

0%

Tỷ trọng nợ nhóm 2 Tỷ trọng nợ nhóm 3 Tỷ trọng nợ nhóm 4 Tỷ trọng nợ nhóm 5

Nguồn: Báo cáo tài chính các ngân hàng thương mại

Hình 2.50: Tỷ trọng đầu tư chứng khoán trong TTS một số NHTM

EAB SGB BID NVB EIB PGB VCB SHB CTG STB OCB KLB NASB NAB MHBB ABB ACB VAB SEAB GDB HDB MBB MDB VIB VPB TCB MSB LVB TPB

50%

45%

40%

35%

30%

25%

20%

15%

10%

5%

2010

2012

2014

2011

2013

2010

2012

2014

2011

2013

2010

2012

2014

2011

2013

2010

2012

2014

2011

2013

2010

2012

2014

2011

2013

2010

2012

2014

2011

2013

2010

2012

2014

2011

2013

2010

2012

2014

2011

2013

2010

2012

2014

2011

2013

2010

2012

2014

2011

2013

2010

2012

2014

2011

2013

2010

2012

2014

2011

2013

2010

2012

2014

2011

2013

2010

2012

2014

2011

2013

2010

2012

2014

0%

Đầu tư chứng khoán/tổng tài sản

Nguồn: Báo cáo tài chính các ngân hàng thương mại

118

b/ Các nhân tố ảnh hưởng đến vai trò truyền tải chính sách tiền tệ qua kênh khả năng cấp tín dụng của các ngân hàng thương mại Việt Nam

Nhân tố ảnh hưởng tới khả năng cấp tín dụng của hệ thống NHTM được phản ánh rõ nét qua các đặc điểm trên bảng cân đối tài sản và báo cáo kết quả kinh doanh. Trên bảng cân đối tài sản, các nhân tố ảnh hưởng bao gồm: (i) tỷ trọng tài sản có tính thanh khoản cao thấp; (ii) chất lượng tín dụng thấp, nhạy cảm với biến động kinh tế vĩ mô đi kèm với khả năng chống đỡ rủi ro thấp; (iii) nguồn vốn huy động thiếu ổn định, tập trung vào kỳ hạn ngắn; (iv) mức độ phụ thuộc vào TTLNH và NHNN cao; và (v) hệ số an toàn vốn thấp và tỷ lệ đòn bẩy tài chính cao. Trên báo cáo kết quả kinh doanh, các nhân tố ảnh hưởng bao gồm: (i) cơ cấu thu nhập tập trung vào thu lãi từ hoạt động tín dụng; và (ii) lợi nhuận thấp.

Thứ nhất, tín dụng chiếm tỷ trọng lớn trong TTS, các tài sản thanh khoản chiếm tỷ trọng thấp

Quá trình tăng trưởng nhanh chóng của hệ thống NHTM Việt Nam phụ thuộc nhiều vào việc mở rộng tín dụng và các khoản mục mang tính chất tín dụng hơn là phát triển các sản phẩm, dịch vụ phi tín dụng. Vì vậy, tín dụng chiếm tỷ trọng lớn trong TTS.

Ngoài ra, gánh vác trọng trách là cung cấp nguồn vốn chủ chốt phục vụ phát triển kinh tế - xã hội, hệ thống NHTM phải đáp ứng cả nhu cầu vốn ngắn hạn lẫn trung dài hạn, khiến cho ngoài việc tín dụng chiếm tỷ trọng lớn trong TTS thì các tài sản có tính thanh khoản cao cũng chiếm tỷ trọng thấp (xem hình 2.51 và 2.52).

Khi NHNN thắt chặt CSTT, khả năng chuyển các tài sản thanh khoản như trái phiếu Chính phủ và trái phiếu doanh nghiệp sang tiền là không hề dễ dàng do nhà đầu tư chủ yếu là các NHTM, thị trường thứ cấp các chứng khoán này gần như chưa phát triển về đối tượng nhà đầu tư. Tương tự, các khoản cho vay trên TTLNH là hoạt động cho vay và đi vay lẫn nhau nên bản thân không thể cung cấp thêm thanh khoản cho toàn hệ thống.