Có thể thấy lãi suất vay thương mại từ các ngân hàng nước ngoài sẽ phụ thuộc vào nhiều yếu tố như điều kiện thị trường tài chính, nền kinh tế thế giới, phụ thuộc vào thời hạn của các khoản vay và năng lực tài chính của doanh nghiệp…lãi suất vay của các doanh nghiệp thuộc Tập đoàn Dầu khí Quốc gia Việt Nam trong giai đoạn 2007 – 2011 từ các Ngân hàng nước ngoài giao động ở mức 4,5% - 7%/năm

Đối với các khoản vay dài hạn từ các tổ chức tín dụng trong nước, tuy vào loại đồng tiền vay VND hay USD lãi suất sẽ được xác định thả nổi theo lãi suất huy động tiền gửi tiết kiệm VNĐ hoặc USD dân cư bình quân của các ngân hàng thương mại kỳ hạn 12 tháng, 6 tháng hoặc 3 tháng cộng với margin. Tương tự như đối với các khoản vay nước ngoài, mức margin xác định ở mỗi thời kỳ cũng khác nhau và phụ thuộc vào nhiều yếu tố thị trường, bản thân doanh nghiệp và đặc biệt đối với các khoản vay trong nước thì lãi suất phụ thuộc cả vào mối quan hệ hợp tác giữa doanh nghiệp và ngân hàng (với nhiều doanh nghiệp của Tập đoàn do có quan hệ tiền gửi, thanh toán quốc tế, thanh toán trong nước, bảo lãnh… thường xuyên với các ngân hàng trong nước do vậy luôn nhận được những ưu đãi về lãi suất khi vay vốn). Lãi suất bình quân các khoản vay của các doanh nghiệp thuộc Tập đoàn Dầu khí Quốc gia Việt Nam trong giai đoạn 2007- 2009 ở mức lãi suất huy động tiết kiệm 12 tháng (6 tháng) + 2% - 3,5%/năm, giai đoạn cuối 2010 đầu năm 2011 khi NHNN khống chế trần huy động USD ở mức 2%/năm thì lãi suất thông thường ở mức lãi suất huy động tiết kiệm 12 tháng (hoặc 6 tháng) + 3,5% - 4,5%/năm.

Bảng 3.22. Chi phí vốn vay dài hạn bình quân

của các doanh nghiệp Dầu khí theo lĩnh vực trong giai đoạn 2007 – 2011

Lãi suất vay vốn bình quân (%) | ||||||

2007 | 2008 | 2009 | 2010 | 2011 | TB | |

Thăm dò khai thác DK | 3,96 | 5,59 | 4,97 | 4,84 | ||

Công nghiệp Khí | 7,46 | 8,66 | 5,96 | 6,32 | 5,71 | 6,82 |

Công nghiệp Điện | 5,77 | 5,64 | 3,99 | 5,05 | 5,09 | 5,11 |

Chế biến dầu khí | 5,18 | 4,13 | 5,91 | 6,83 | 6,32 | 6,45 |

Dịch vụ dầu khí | 6,21 | 6,17 | 3,80 | 5,05 | 4,72 | 5,19 |

Dịch vụ khác (xây lắp, đóng tàu) | 15,50 | 17,50 | 13,00 | 15,50 | 14,50 | 15,20 |

Có thể bạn quan tâm!

-

Đặc Điểm Kinh Tế - Kỹ Thuật Của Tập Đoàn Dầu Khí Quốc Gia Việt Nam Ảnh Hưởng Đến Cấu Trúc Vốn Của Tập Đoàn

Đặc Điểm Kinh Tế - Kỹ Thuật Của Tập Đoàn Dầu Khí Quốc Gia Việt Nam Ảnh Hưởng Đến Cấu Trúc Vốn Của Tập Đoàn -

Quy Mô Vốn Chủ Sở Hữu Của Các Doanh Nghiệp Thành Viên Cấp 1 Hoạt Động Ngoài 5 Lĩnh Vực Sản Xuất Kinh Doanh Chính Của Tập Đoàn

Quy Mô Vốn Chủ Sở Hữu Của Các Doanh Nghiệp Thành Viên Cấp 1 Hoạt Động Ngoài 5 Lĩnh Vực Sản Xuất Kinh Doanh Chính Của Tập Đoàn -

Quy Mô Nợ Dài Hạn Của Công Ty Mẹ Và Các Doanh Nghiệp Thành Viên Cấp 1 Hoạt Động Trong 5 Lĩnh Vực Sản Xuất Kinh Doanh Chính

Quy Mô Nợ Dài Hạn Của Công Ty Mẹ Và Các Doanh Nghiệp Thành Viên Cấp 1 Hoạt Động Trong 5 Lĩnh Vực Sản Xuất Kinh Doanh Chính -

So Sánh Giữa Cấu Trúc Vốn Chủ Sở Hữu Và Cấu Trúc Vốn Của Các Doanh Nghiệp Thuộc Tập Đoàn Dầu Khí Quốc Gia Việt Nam Tại Thời Điểm 31/12/2012

So Sánh Giữa Cấu Trúc Vốn Chủ Sở Hữu Và Cấu Trúc Vốn Của Các Doanh Nghiệp Thuộc Tập Đoàn Dầu Khí Quốc Gia Việt Nam Tại Thời Điểm 31/12/2012 -

Tỷ Suất Lợi Nhuận Trên Tổng Tài Sản (Roa) Tại Công Ty Mẹ - Pvn Và Các Doanh Nghiệp Thành Viên Cấp 1 Của Tập Đoàn Giai Đoạn 2007 – 2012

Tỷ Suất Lợi Nhuận Trên Tổng Tài Sản (Roa) Tại Công Ty Mẹ - Pvn Và Các Doanh Nghiệp Thành Viên Cấp 1 Của Tập Đoàn Giai Đoạn 2007 – 2012 -

Quan Điểm Về Tái Cấu Trúc Vốn Tại Tập Đoàn Dầu Khí Quốc Gia Việt Nam

Quan Điểm Về Tái Cấu Trúc Vốn Tại Tập Đoàn Dầu Khí Quốc Gia Việt Nam

Xem toàn bộ 134 trang tài liệu này.

(Nguồn: Tổng hợp từ báo cáo tình hình nợ vay của TĐDKQGVN)

Như vậy chi phí vay vốn (lãi suất) của các doanh nghiệp hoạt động trong lĩnh vực thăm dò khai thác Dầu khí là lĩnh vực cốt lõi của Tập đoàn có chi phí vay thấp nhất do các doanh nghiệp này hoạt động rất hiệu quả, năng lực tài chính tốt. Tiếp theo là các doanh nghiệp hoạt động trong lĩnh vực công nghiệp điện và dịch vụ kỹ thuật dầu khí (PVD, PTSC,…) có chi phí vay thấp do các doanh nghiệp này có được hưởng một số khoản vay ưu đãi lãi suất thấp, vay được từ nguồn tín dụng xuất khẩu với lãi suất thấp và cũng là các doanh nghiệp hoạt động hiệu quả, sử dụng các dịch vụ ngân hàng tương đối đa dạng. Tiếp theo là các doanh nghiệp hoạt động trong lĩnh vực chế biến dầu khí (BSR..) và công nghiệp khí, sở dĩ chi phí vay của các doanh nghiệp này cao hơn một chút là do phần lớn các dự án sử dụng vốn vay đều là các dự án đòi hỏi nguồn vốn vay rất dài hạn (có thể trên 7 năm) do vậy làm cho chi phí vốn vay cao hơn. Chi phí vốn vay cao nhất phải kể đến các doanh nghiệp thuộc lĩnh vực ngoài lĩnh vực hoạt động chính của Tập đoàn như xâp lắp, đóng tàu..., đây là các doanh nghiệp hoạt động kém hiệu quả và có nhiều doanh nghiệp ngoài Tập đoàn hoạt động cùng ngành nghề nên khả năng tiếp cận nguồn vốn vay kém, chi phí vay rất cao mặt khác các doanh nghiệp này chủ yếu vay vốn bằng VND nên lãi suất cũng cao hơn so với việc các doanh nghiệp có nguồn thu bằng ngoại tệ được phép vay ngoại tệ.

3.2.4.3. Chi phí vốn trung bình có trọng số (WACC) của doanh nghiệp

![]()

![]()

Chi phí vốn trung bình có trọng số (Weighted Average Cost of Capital – WACC) được xác định trên cơ sở chi phí vốn chủ sở hữu và chi phí nợ vay. Giả sử doanh nghiệp sử dụng D: Nợ, E: Vốn chủ sở hữu, khi đó tổng giá trị thị trường của doanh nghiệp là V, V = D+E. Tất nhiên, cả giá trị Nợ và Vốn chủ sở hữu của doanh nghiệp lúc này đều được tính theo giá thị trường. Tiếp theo, giả sử chi phí của Nợ là kd, chi phí của vốn chủ sở hữu là ke. Do chi phí Nợ chịu tác động bởi thuế thu nhập doanh nghiệp t, khi đó, chi phí bình quân gia quyền của vốn được xác định như sau:

![]()

![]()

![]()

![]()

WACC = * kd(1-t) + * ke

Tuy nhiên trên thực tế, tại các doanh nghiệp thuộc Tập đoàn Dầu khí cho đến nay việc xác định chi phí vốn chủ sở hữu chưa được đặt ra một cách nghiêm túc, người ta đang bỏ qua chi phí vốn của nhà nước đầu tư vào doanh nghiệp coi như loại vốn không phải trả chi phí (đây chính là một trong những nguyên nhân làm giảm động lực sử dụng vốn hiệu quả tại các doanh nghiệp có vốn Nhà nước). Chi phí vốn của doanh nghiệp lúc này chỉ được tính đến chi phí vốn vay và chi phí trả cổ tức cho phần vốn chủ sở hữu. Chi phí vốn của các doanh nghiệp thuộc Tập đoàn được tập hợp như sau:

Bảng 3.23. Chi phí vốn bình quân của các doanh nghiệp Dầu khí theo lĩnh vực

Vốn CSH | Vốn vay | WACC | |||

ke | E/V | kd (1-t) | D/V | ||

Thăm dò khai thác DK | - | 89% | 3,6% | 11% | 0,38% |

Công nghiệp Khí | - | 47% | 5,1% | 53% | 2,69% |

Công nghiệp Điện | - | 44% | 3,8% | 56% | 2,13% |

Chế biến dầu khí | 7,91% | 47% | 4,8% | 53% | 6,26% |

Dịch vụ dầu khí | 8,3% | 60% | 3,9% | 40% | 6,53% |

Dịch vụ khác (xây lắp, đóng tàu…) | 1,8% | 34% | 11,4% | 66% | 8,11% |

(Nguồn: Tính toán của tác giả từ báo cáo tình hình nợ vay và báo cáo của các DN

niêm yết của TĐDKQGVN)

3.2.5. Phân tích tác động của các nhân tố đến cấu trúc vốn của các doanh nghiệp thuộc Tập đoàn Dầu khí Quốc gia Việt Nam

3.2.5.1. Các nhân tố bên ngoài

Với tình trạng cấu trúc vốn của các doanh nghiệp thuộc Tập đoàn Dầu khí trong giai đoạn vừa qua như trình bày trên đây, ngoài các yếu tố nội tại của bản thân từng doanh nghiệp, có một số nhân tố bên ngoài hay nói cách khác là các yếu tố mang tính chất “vĩ mô” bên ngoài tác động đến cấu trúc vốn của các doanh nghiệp.

- Tình hình kinh tế Việt Nam giai đoạn 2007 – 2012: Năm 2007 là năm đầu tiên Việt Nam gia nhập WTO, tình hình kinh tế quốc tế và trong nước tương đối ổn định, do vậy, các chỉ số kinh tế của Việt Nam khá tích cực: GDP tăng 8,46%, CPI

tăng 8,3%. Năm 2008, đã diễn ra hai trạng thái trái ngược khi trong 3 quý đầu năm, tình trạng lạm phát cao, nhưng những tháng cuối năm lại giảm phát do suy thoái kinh tế thế giới. Năm 2009 - 2012, bất ổn kinh tế toàn cầu tiếp tục làm giảm tốc độ tăng trưởng kinh tế (năm 2009, GDP tăng 5,32%, CPI tăng 6,88%, trong khi năm 2010, con số tương ứng là 5,83% và 9,54%. Năm 2011, GDP tăng 5,89%, CPI tăng

trên 18%. Năm 2012, GDP tăng 5,03%).

+ Tốc độ tăng tổng sản phẩm trong nước (GDP) bình quân thời kỳ 2006- 2010 đạt 7,02%/năm dù khủng hoảng tài chính và suy thoái kinh tế toàn cầu. Năm 2011, tốc độ tăng trưởng kinh tế có sự suy giảm mạnh đạt 5,89%, năm 2012 chỉ đạt 5,03%. Tuy nhiên, tốc độ tăng trưởng kinh tế giai đoạn 2006 đến nay thấp hơn khá nhiều so với mức bình quân 7,38%/năm giai đoạn 2000-2005 và có xu hướng giảm dần: từ mức bình quân 8,34%/năm giai đoạn 2006-2007 xuống mức 6,14%/năm giai đoạn 2008-2010 và đạt 5,89% năm 2011, 5,03% năm 2012.

8.44% 8.23% 8.46%

9%

7.79%

7.34%

7.08%

8%

6.78%

6.79% 6.89%

6.31%

7%

5.89%

5.32%

5.03%

6%

5%

4%

2000 2001 2002 2003 2004 2005 2006 2007 2008 2009 2010 2011 2012

Tốc độ tăng GDP

Đồ thị 3.2. Tốc độ tăng trưởng GDP 2000-2012

Nguồn: Báo cáo của Ủy ban giám sát Tài chính Quốc gia

Tốc độ tăng trưởng của nền kinh tế là một thước đo cơ hội phát triển của các doanh nghiệp trong nền kinh tế. Đối với mỗi doanh nghiệp, tăng trưởng kinh tế ảnh hưởng tới cấu trúc tài chính tối ưu cho các dự án. Do vậy việc tốc độ tăng trưởng kinh tế của Việt Nam trong giai đoạn 2007 – 2012 chậm lại và thấp hơn giai đoạn

trước đó đã có ảnh hưởng làm giảm tỷ lệ sử dụng nợ của các doanh nghiệp nói chung trong đó có các doanh nghiệp thuộc Tập đoàn Dầu khí Quốc gia Việt Nam.

+ Giai đoạn 2007 – 2012 là giai đoạn tỷ lệ lạm phát có những diễn biến rất phức tạp. Trong suốt thời gian qua, lạm phát là vấn đề dai dẳng và gây tổn thương nhiều nhất tới kinh tế Việt Nam khi thường xuyên cao hơn, kéo dài lâu hơn và dao động mạnh hơn so với các nước trong khu vực và trên thế giới. Trong giai đoạn 2006 đến nay, lạm phát của Việt Nam nhìn chung đều ở mức 2 con số (ngoại trừ năm 2009) với mức tăng trung bình là 11,5%/năm, cao gấp hơn 2 lần mức tăng 5,2%/năm của giai đoạn 2001-2005. Từ năm 2007 đến nay, lạm phát có chiều hướng mất ổn định hơn và biểu hiện tính chu kì. Chu kì này vào khoảng 3 năm khi tỷ lệ lạm phát đã lên đến đỉnh điểm vào tháng 8/2008 (28,23%) và tháng 8/2011 (23,02%).

19.87%

18.13%

12.75%

11.75%

9.67%

8.71%

6.57%

6.52%

6.81%

4.04%

3.01%

0.79%

25%

20%

15%

10%

5%

0%

2001 2002 2003 2004 2005 2006 2007 2008 2009 2010 2011 2012

Chỉ số giá tiêu dùng CPI

Đồ thị 3.3. Tốc độ tăng CPI của Việt Nam giai đoạn 2001 đến 2012

Nguồn: Báo cáo của Ủy ban giám sát Tài chính Quốc gia

Khi tỷ lệ lạm phát cao thì rủi ro của việc cấp tín dụng sẽ tăng lên và người cho vay sẽ có xu hướng hạn chế, tránh cho vay ra. Như vậy tỷ lệ lạm phát tăng cao ở những năm 2007 – 2008, 2010 – 2011 đã làm ảnh hưởng đến khả năng huy động vốn vay của các doanh nghiệp nói chung và các doanh nghiệp thuộc Tập đoàn Dầu khí nói riêng và như vậy yếu tố này đã làm giảm tỷ lệ nợ của các doanh nghiệp dẫn đến sự thay đổi cấu trúc vốn của doanh nghiệp.

+ Chỉ tiêu GDP đầu người là chỉ tiêu rộng nhất để chỉ ra sự khác nhau về mức độ giàu có ở mỗi quốc gia. Giai đoạn 2007 – 20012, cùng với sự khó khăn của nền kinh tế Việt Nam người ta đã chứng kiến sự tăng chậm lại của GDP đầu người.

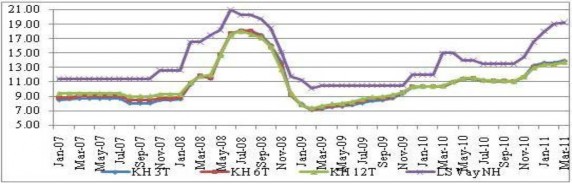

- Hai yếu tố vĩ mô khác có tác động trực tiếp đến chi phí vốn của các doanh nghiệp, do vậy có tác động đến quyết định về cấu trúc vốn của doanh nghiệp đó là yếu tố lãi suất tiếp cận vốn của doanh nghiệp và thuế suất.

+ Biến động lãi suất trong giai đoạn 2007 – 2012: Thị trường tiền tệ Việt Nam từ năm 2007 đặc biệt là từ năm 2008 đến nay có nhiều dấu hiệu bất ổn. Những tháng đầu năm 2008, trên thị trường tiền tệ các ngân hàng đua nhau tăng lãi suất huy động vốn, lãi suất trên thị trường liên ngân hàng trong thời gian này có thời điểm lên đến 35-40%/năm, nguy cơ đổ vỡ hệ thống ngân hàng có thể xảy ra. Nhờ các biện pháp chính sách tiền tệ, đầu năm 2009 lãi suất huy động đã bắt đầu giảm xuống ở mức khá ổn định đến tận quý III/2010, sau đó lãi suất huy động lại tăng cao trở lại, phần lớn các NHTM tăng lãi suất huy động lên mức 12%/năm. Tuy nhiên, một số ngân hàng khát vốn nhiều tháng đã âm thầm tăng lãi suất huy động với khá nhiều hình thức. Ngày 14/12/2010, Hiệp hội ngân hàng tiếp tục đưa ra một lãi suất đồng thuận, theo đó biên độ lãi suất huy động được nâng lên là 14% kể cả các hình thức khuyến mãi. Tình hình chỉ dần ổn định vào cuối năm 2011 với những chính sách xử lý mạnh tay của Ngân hàng Nhà nước.

Đơn vị %/năm

Đồ thị 3.4. Lãi suất huy động và cho vay bằng VND từ năm 2007- 2011

Nguồn: Báo cáo của Viện Chiến lược ngân hàng

Các doanh nghiệp hầu như không thể tiếp cận được các nguồn vốn ngân hàng do lãi suất cho vay quá cao. Sức ép lãi suất lên hiệu quả kinh doanh của các doanh nghiệp đã khiến hàng loạt các doanh nghiệp hoạt động khó khăn, thua lỗ trong đó có không ít các doanh nghiệp thuộc Tập đoàn, đặc biệt là các doanh nghiệp dịch vụ có nhu cầu vốn vay cao (cả ngắn hạn và trung dài hạn). Đối với nhu cầu vay vốn trung hạn việc lãi suất cao và khó tiếp cận nguồn vốn khiến các doanh nghiệp thuộc Tập đoànđã phải rà soát lại các dự án, dừng hoãn và giãn tiến độ nhiều dự án, điều chỉnh cấu trúc vốn của mình. Đối với nhu cầu vốn ngắn hạn ở các doanh nghiệp có nhu cầu vốn lưu động lớn như Tổng công ty Xây lắp Dầu khí, Tổng công ty Dầu Việt Nam, Tổng công ty Thương mại và đầu tư Petec…lãi suất tăng cao đã làm các doanh nghiệp này giảm sút lợi nhuận nghiêm trọng thậm trí đã có nhiều doanh nghiệp cấp 2 lâm vào tình trạng thua lỗ.

+ Thuế suất: Theo lý thuyết “Trade – off”, các doanh nghiệp ưa thích sử dụng tài trợ bằng nguồn vốn vay bởi vì nợ được khấu trừ thuế. Trong giai đoạn 2007 – 2012, với mức thuế suất thuế thu nhập doanh nghiệp 28% trước 1/1/2009 và 25% sau thời điểm này đã mang đến cho các doanh nghiệp trong đó có các doanh nghiệp thuộc Tập đoàn Dầu khí lợi ích từ thuế của Nợ. Điều này đã khiến cho doanh nghiệp vay nhiều hơn khi tỷ lệ thuế suất ở mức cao, và như một hệ quả của nó cấu trúc vốn của các doanh nghiệp cũng thay đổi theo hướng sử dụng nhiều nợ vay hơn.

3.2.5.2. Các nhân tố nội tại

- Sự tăng trưởng của doanh nghiệp: Tăng trưởng của các doanh nghiệp thể hiện ở tốc độ tăng của tổng tài sản của doanh nghiệp qua các năm. Có thể thấy giai đoạn 2007 – 2012 tốc độ tăng trưởng của các doanh nghiệp thành viên cấp 1 của Tập đoàn là tương đối nhanh. Bình quân ở mức trên 120%/năm, đặc biệt có những doanh nghiệp đang ở giai đoạn đầu tư nên tốc độ tăng tổng tài sản lên tới trên 16.000%/năm như trường hợp của Công ty Lọc hóa dầu Bình sơn (tài sản tăng do đầu tư nhà máy lọc dầu Dung quất). Tuy nhiên có thể thấy một đặc điểm phổ biến là tốc độ tăng trưởng tổng tài sản giai đoạn này những năm đầu tốc độ tăng rất nhanh sau đó chậm lại và thâm trí ở nhiều doanh nghiệp những năm 2011, 2012 không có tăng trưởng mà có sự suy giảm cùng với sự suy giảm và khủng hoảng của nền kinh tế nói chung.

So sánh với sự biến động của cấu trúc vốn của các doanh nghiệp trong giai đoạn này cũng có thể thấy cấu trúc vốn có biến động tương tự. Khi các doanh nghiệp có tăng trưởng nhanh đồng nghĩa với việc doanh nghiệp tăng đầu tư và cũng dễ dàng thu hút dòng vốn bên ngoài vào doanh nghiệp, khi đó cấu trúc vốn của doanh nghiệp thay đổi theo hướng tăng tỷ lệ nợ.

Bảng 3.24. Tốc độ tăng trưởng tổng tài sản của Công ty mẹ và các doanh nghiệp thành viên cấp 1 của Tập đoàn Dầu khí Quốc gia Việt Nam giai đoạn 2007 – 2012

Đơn vị %

Đơn vị | 2009 so với 2008 | 2010 so với 2009 | 2011 so với 2010 | 2012 so với 2011 | Bình quân | |

1 | Công ty mẹ - PVN | 132,3 | 119,6 | 106,0 | 124,0 | 120,5 |

2 | TCT Thăm dò khai thác DK | 135,5 | 134,4 | 122,9 | 131,9 | 131,2 |

3 | CTy Lọc hóa dầu Bình Sơn | 2,186,3 | 1.605,6 | 100,6 | 611,4 | |

4 | TCT Hóa chất và phân bón Phú Mỹ | 90,5 | 122,3 | 116,8 | 125,3 | 113,7 |

5 | TCT Khí Việt Nam | 113,7 | 120,8 | 180,4 | 107,0 | 130,5 |

6 | TCT Dầu Việt Nam | 174,6 | 142,3 | 87,0 | 134,6 | |

7 | TCT Điện lực Việt Nam | 478,6 | 113,6 | 109,1 | 130,9 | 208,0 |

8 | TCT Dịch vụ kỹ thuật DK | 169,1 | 170,3 | 140,3 | 129,8 | 152,4 |

9 | TCT Khoan và DV khoan DK | 121,9 | 270,5 | 119,3 | 113,9 | 156,4 |

10 | TCT Dịch vụ Tổng hợp DK | 106,2 | 160,4 | 134,9 | 77,0 | 119,6 |

11 | TCT Vận tải Dầu khí | 223,5 | 121,4 | 122,0 | 101,7 | 142,1 |

12 | TCT Tư vấn thiết kế Dầu khí | 112,2 | 132,1 | 155,1 | 173,0 | 143,1 |

13 | TCT CN năng lượng DK VN | 1025,8 | 141,6 | 583,7 | ||

14 | TCT Thương mại Kỹ thuật và Đầu tư (Petec) | 112.4 | 92.2 | 173.9 | 152.9 | 132.8 |

15 | TCT Dung dịch Khoan và hóa phẩm Dầu khí | 129.1 | 114.9 | 270.0 | 112.5 | 156.6 |

16 | TCT Xây lắp Dầu khí | 308.2 | 145.0 | 156.8 | 124.6 | 183.6 |

17 | TCT Bảo hiểm Dầu khí | 139.8 | 120.4 | 109.0 | 88.7 | 114.5 |

18 | TCT Tài chính CP Dầu khí | 94.0 | 143.3 | 102.9 | 133.5 | 118.4 |

19 | Công ty TNHH MTV Công nghiệp tàu thủy Dung Quất (*) | 151.1 | 104.9 | 125.7 | 95.5 | 119.3 |

(Nguồn: Tổng hợp từ báo cáo tài chính của các doanh nghiệp thuộc TĐDKQGVN)

- Qui mô của doanh nghiệp: Để đánh giá quy mô của các doanh nghiệp, tại nghiên cứu này chúng ta sử dụng chỉ tiêu tổng doanh thu của doanh nghiệp. Về nguyên tắc doanh nghiệp có quy mô càng lớn thì khả năng tiếp cận các nguồn vốn vay dễ dàng hơn các doanh nghiệp có quy mô nhỏ, vì vậy những doanh nghiệp này có nhiều cơ hội huy động các nguồn vốn từ bên ngoài hơn. Mặt khác, theo lý thuyết “Trade – off”, quy mô doanh nghiệp có thể là tỷ lệ nghịch với khả năng phá sản của doanh nghiệp, đơn giản vì với quy mô lớn doanh nghiệp dễ dàng đa dạng hóa hoạt động của mình và như vậy khả năng phá sản sẽ giảm. Đồng thời họ sẽ giảm được chi phí xét trong tương quan với giá trị doanh nghiệp trong trường hợp phá sản. Lý thuyết “Pecking order” cũng chỉ ra mối quan hệ tỷ lệ thuận giữa cấu trúc vốn và quy mô doanh nghiệp này. Các doanh nghiệp lớn rất đa dạng hoạt động, có ít các thu nhập bất thường, do vậy các thông tin bất cân xứng sẽ giảm và do vậy quy mô của doanh nghiệp có quan hệ tỷ lệ thuận với cấu trúc vốn.

Bảng 3.25. Tổng hợp quy mô doanh thu của các doanh nghiệp thuộc Tập đoàn Dầu khí Quốc gia Việt Nam năm 2012

Trên 50.000 | 10.000 - 50.000 | 1.000 - 10.000 | 100 - 1.000 | 10 - 100 | Dưới 10 | Tổng | |

Số lượng DN | 4 | 7 | 44 | 64 | 21 | 11 | 151 |

Tỷ lệ | 2,65% | 4,64% | 29,14% | 42,38% | 13,91% | 7,28% | 100% |

(Nguồn: Tổng hợp từ báo cáo tài chính của các doanh nghiệp thuộc TĐDKQGVN)

Trong tổng số 151 doanh nghiệp thuộc Tập đoàn Dầu khí Quốc gia Việt Nam (bao gồm Công ty mẹ Tập đoàn và 151 doanh nghiệp thành viên) thì quy mô các doanh nghiệp cũng rất khác nhau thể hiện ở sự khác nhau về quy mô tổng doanh thu. Khoảng gần 8% là các doanh nghiệp có quy mô rất lớn (trên 10.000 tỷ đồng doanh thu một năm trong đó có 4 doanh nghiệp có doanh thu trên 50.000 tỷ đồng). Số doanh nghiệp có quy mô nhỏ không nhiều (khoảng 7% có quy mô doanh thu dưới 10 tỷ một năm). Các doanh nghiệp có quy mô khá và lớn chiếm đa số (trên 42% các doanh nghiệp có doanh thu từ 100 - 1.000 tỷ đồng và gần 30% doanh

nghiệp có doanh thu từ 1.000 đến 10.000 tỷ đồng). Với quy mô doanh nghiệp như vậy nên các doanh nghiệp lớn của Tập đoàn khả năng tiếp cận vốn vay tương đối tốt, hầu hết các doanh nghiệp của Tập đoàn thuộc phân nhóm khách hàng “doanh nghiệp lớn” của các tổ chức tín dụng nên được hưởng khá nhiều ưu đãi trong quá trình xét duyệt và cho vay vốn. Đây là một lợi thế trong việc tăng tỷ lệ vốn vay trong cấu trúc vốn của doanh nghiệp.

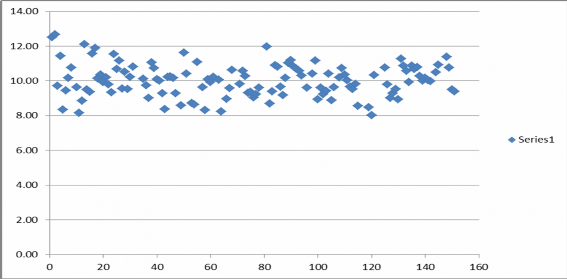

- Rủi ro kinh doanh: Với ý nghĩa của độ lệch chuẩn trong phân tích số liệu về lợi nhuận của doanh nghiệp phản ánh mức độ phân tán của các giá trị của biến lợi nhuận dao động xung quanh giá trị trung bình của biến lợi nhuận của doanh nghiệp, do vậy độ lệch chuẩn của lợi nhuận phản ánh rủi ro trong kinh doanh của doanh nghiệp.

Đồ thị 3.5. Mức độ rủi ro kinh doanh phản ánh qua hàm Log của độ lệch chuẩn lợi nhuận 151 doanh nghiệp thuộc Tập đoàn Dầu khí Quốc gia Việt Nam

(Nguồn: Tổng hợp từ báo cáo tài chính của các doanh nghiệp thuộc TĐDKQGVN)

Khảo sát độ lệch chuẩn của lợi nhuận của các doanh nghiệp thuộc Tập đoàn Dầu khí trong giai đoạn 2007 – 2012, ta thấy có một số ít doanh nghiệp có độ rủi ro cao hơn còn tuyệt đại bộ phận ở mức rủi ro khá tập trung và ở mức trung bình. Chính mức rủi ro ở mức này đã tạo ra sự hấp dẫn, độ tin tưởng của các nhà tài trợ vốn đối với các doanh nghiệp Dầu khí, đây là một lợi thế đáng kể để các doanh nghiệp Dầu khí có khả năng tiếp cận với các nguồn vốn vay dễ

dàng hơn các doanh nghiệp ở các ngành nghề khác. Như vậy mức độ rủi ro kinh doanh của các doanh nghiệp thuộc Tập đoàn Dầu khí là một yếu tố rất quan trọng để các doanh nghiệp có thể hướng tới một cấu trúc vốn tối ưu. (Số liệu của chỉ tiêu độ lệch chuẩn của lợi nhuận không theo phân phối chuẩn nên đã được chuyển đổi sử dụng hàm logarit)

- Cấu trúc tài sản hữu hình: Cấu trúc tài sản cũng là một nhân tố ảnh hưởng tới cấu trúc vốn của doanh nghiệp bởi cấu trúc tài sản được đo lường thông qua chỉ tiêu tỉ lệ Tài sản cố định hữu hình (tài sản dài hạn) trên tổng tài sản. Trong khi đó, tài sản cố định hữu hình có thể được doanh nghiệp sử dụng làm tài sản thế chấp khi đi vay, do vậy nếu tài sản cố định của doanh nghiệp lớn thì người cho vay (chẳng hạn là ngân hàng) có thể giảm được rủi ro và từ đó cũng có thể giảm chi phí cho vay. Như vậy về mặt lý thuyết, khi tỉ lệ tài sản cố định hữu hình chiếm tỉ trọng lớn, doanh nghiệp có cơ hội thế chấp các tài sản này để tiếp cận các nguồn vốn bên ngoài dễ dàng hơn, hay nói cách khác doanh nghiệp sẽ tăng “năng lực vay nợ”.

Đơn vị Tỷ đồng

300,000

250,000

200,000

TSDH

TSNH

150,000

100,000

50,000

0

Cty mẹ PVEP BSR DPM PVG PVOIl PVP PTSC PVD

Biểu đồ 3.4. Cấu trúc tài sản tại Công ty mẹ - PVN và các doanh nghiệp thành viên cấp 1 hoạt động trong 5 lĩnh vực sản xuất kinh doanh chính của Tập đoàn

tại thời điểm 31/12/2012

(Nguồn: Tổng hợp từ báo cáo tài chính của các doanh nghiệp thuộc TĐDKQGVN)

Đơn vị Tỷ đồng

8,000

7,000

6,000

TSDH

TSNH

5,000

4,000

3,000

2,000

1,000

0

PET PVT PVE EIC PETEC DMC PVC PVI DQS

Biểu đồ 3.5. Cấu trúc tài sản tại các doanh nghiệp thành viên cấp 1 hoạt động ngoài 5 lĩnh vực sản xuất kinh doanh chính của Tập đoàn tại thời điểm 31/12/2012

(Nguồn: Tổng hợp từ báo cáo tài chính của các doanh nghiệp thuộc TĐDKQGVN)

Xem xét cấu trúc tài sản của các doanh nghiệp thuộc Tập đoàn có thể thấy, các doanh nghiệp có cấu trúc tài sản với tỷ trọng TSCĐ lớn là các doanh nghiệp có cấu trúc vốn với tỷ trọng nợ dài hạn cao. Các doanh nghiệp có cấu trúc tài sản với tỷ trọng TSCĐ thấp hầu hết là các doanh nghiệp có tỷ lệ nợ trên vốn chủ sở hữu thấp và các doanh nghiệp chủ yếu vay nợ ngắn hạn nên cấu trúc vốn vẫn chủ yếu là vốn chủ sở hữu. Điểm này có thể thấy rõ nét khi so sánh cấu trúc tài sản của các doanh nghiệp thành viên cấp 1 của Tập đoàn ở cả 2 nhóm hoạt động trong và ngoài lĩnh vực kinh doanh chính của Tập đoàn với cấu trúc vốn của các doanh nghiệp này.

Bảng 3.26. Tổng hợp cấu trúc tài sản của các doanh nghiệp thuộc Tập đoàn Dầu khí Quốc gia Việt Nam tại thời điểm 31/12/2012

Trên 70% | Từ 50% - 70% | Từ 30% - 50% | Từ 10% - 30% | Dưới 10% | Tổng | |

Số lượng DN | 19 | 11 | 26 | 44 | 51 | 151 |

Tỷ lệ | 12,58% | 7,28% | 17,22% | 29,14% | 33,77% | 100% |

(Nguồn: Tổng hợp từ báo cáo tài chính của các doanh nghiệp thuộc TĐDKQGVN)

- Nhân tố trình độ quản lý và thói quen sử dụng các nguồn vốn của nhà quản lý doanh nghiệp: Mặc dù đây là một yếu tố mang tính định tính, tuy nhiên trong