Việt Nam đã tăng lên mức 13,46% nhằm kiềm chế những tác động của lạm phát ảnh hưởng đến nền kinh tế. Sau khủng hoảng 2008, mặc dù tỷ lệ lạm phát đã giảm xuống mức một con số nhưng lãi suất danh nghĩa ở Việt Nam vẫn giữ mức trên hai con số cho đến năm 2012. Từ năm 2011 trở đi, lãi suất danh nghĩa giảm đều và đạt mức 7,62% trong năm 2014 và đến năm 2015, lãi suất tiếp tục giảm còn 6,5%.

- Tỷ giá:

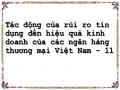

Biểu đồ 4.4: Tỷ giá USD/VND

Nguồn: VietNam Key Indicators (2015), ADB

Với diễn biến tình hình kinh tế thế giới và Việt Nam, áp lực lên tỷ giá hối đoái cũng tăng rất mạnh, từ năm 2005 trở đi tỷ giá USD/VND liên tục tăng mạnh cho đến cuối năm 2015. Trước khủng hoảng, tốc độ tăng tỷ giá thấp hơn so với giai đoạn sau khủng hoảng. Với những biện pháp điều chỉnh tỷ giá bình giá bình quân liên ngân hàng và biên độ tỷ giá, NHNN đảm bảo tình hình biến động của tỷ giá sẽ nằm trong mức cho phép, tạo điều kiện thuận lợi cho phát triển nền kinh tế.

- Tỷ lệ thất nghiệp:

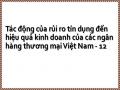

Biểu đồ 4.5: Tỷ lệ thất nghiệp tại Việt Nam

Nguồn: VietNam Key Indicators (2015), ADB

Đối với tỷ lệ thất nghiệp của Việt Nam, kể từ khi tăng từ mức 2,52% từ năm 2005 đến 4,88% vào năm 2006 thì tỷ lệ thất nghiệp giảm đều qua các năm. Cụ thể, từ mức đỉnh điểm là 4,88%, tỷ lệ thất nghiệp đã giảm còn 2,8% vào năm 2009 và liên tục giảm trong các năm sau đó. Đến năm 2013, tỷ lệ thất nghiệp của Việt Nam chỉ còn 1,71% và tăng nhẹ lên 1,86% trong năm 2014. Tình hình việc làm đã được cải thiện rất nhiều trong nhưng năm vừa qua, tuy nhiên trong năm 2015, tỷ lệ thất nghiệp của Việt Nam đã tăng trở lại và đặt mức trên 2,3%.

4.2 THỰC TRẠNG RỦI RO TÍN DỤNG VÀ HIỆU QUẢ KINH DOANH CỦA CÁC NHTM VIỆT NAM

4.2.1 Rủi ro tín dụng

Dư nợ tín dụng chiếm tỷ trọng lớn trong danh mục tài sản của ngân hàng.

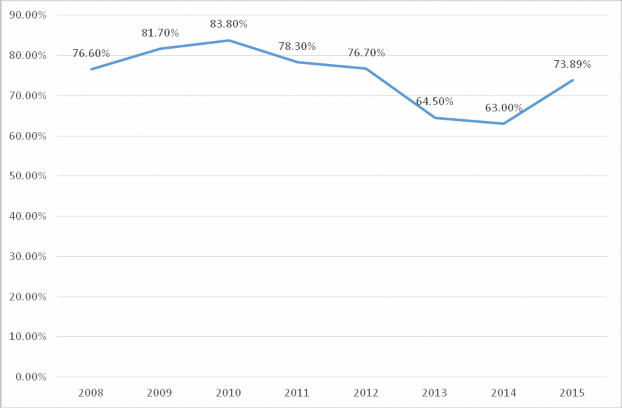

Hoạt động tín dụng vẫn chiếm khoảng 60-80% tổng tài sản của NHTM, nên thu nhập tín dụng vẫn chiếm tỷ trọng lớn nhất trong tổng thu nhập của các NHTM. Tốc độ tăng trưởng tín dụng của các NHTM giai đoạn này có chiều hướng sụt giảm so với giai đoạn trước 2012 và tăng trở lại trong năm 2015.

Biểu đồ 4.6: Dư nợ tín dụng trong tổng tài sản của các NHTM

Nguồn : Báo cáo thường niên của Ngân hàng Nhà nước qua các năm

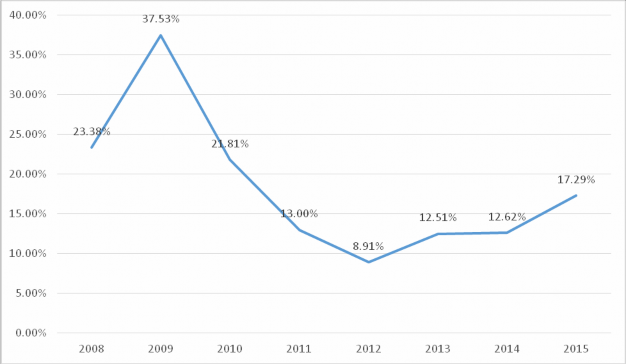

Biểu đồ 4.7: Tăng trưởng tín dụng của hệ thống NHTM Việt Nam

Nguồn : Báo cáo thường niên của Ngân hàng Nhà nước qua các năm

Tốc độ tăng trưởng tín dụng trung bình giai đoạn 2008 – 2014 đạt 19.15%. Hoạt động tín dụng tăng trưởng mạnh từ 23,38% năm 2008 lên 37,53% năm 2009 chủ yếu là do tác động của các chính sách kích thích kinh tế, đáp ứng nhu cầu vốn cho sự phát triển của đất nước. Tuy nhiên, các năm còn lại, tăng trưởng tín dụng của toàn hệ thống lại theo chiều hướng đi xuống. Từ năm 2010 đến 2011, tăng trưởng tín dụng giảm mạnh do chính sách tiền tệ thắt chặt để chống lạm phát, thanh khoản của một số NHTM gặp khó khăn và một số TCTD chưa chấp hành nghiêm các quy định lãi suất huy động tối đa của NHNN nên được giao chỉ tiêu tăng trưởng tín dụng thấp.

Trong năm 2010, NHNN ban hành Thông tư số 13/2010/TT-NHNN ngày 20/05/2010 và Thông tư 19/2010/TT-NHNN ngày 27/09/2010 quy định các tỷ lệ đảm bảo an toàn trong hoạt động của các TCTD. Việc ban hành Thông tư 13 và 19 góp phần siết chặt hơn việc sử dụng các nguồn vốn trong hoạt động của các TCTD. Năm 2012, tăng trưởng tín dụng đạt 8,91% mặc dù chỉ tiêu NHNN đưa ra đầu năm là 15 – 17%. Trong năm 2012, NHNN cũng đã phân nhóm giao chỉ tiêu tăng trưởng tín dụng với các mức 17%, 15%, 8%, tuy nhiên hết năm, các chỉ tiêu đã không được hoàn

thành, có ngân hàng còn tăng trưởng tín dụng âm. Năm 2013, tăng trưởng tín dụng tiếp tục thấp và tưởng chừng như sẽ không hoàn thành mục tiêu 12%. Tuy nhiên, cuối năm lại có sự đột phá lớn, tăng trưởng của riêng quý 3/2013 đã đạt gần 4%, góp phần đưa tăng trưởng tín dụng cả năm 2013 đạt 12,51%, vượt cả chỉ tiêu tăng trưởng đề ra. Tuy nhiên, vấn đề đặt ra là cần xem xét lại con số tăng trưởng này là thật hay do các điều chỉnh kỹ thuật của các ngân hàng nhằm đạt được mục tiêu tăng trưởng theo kế hoạch đề ra của Ngân hàng Nhà nước. Năm 2014, tín dụng đối với nền kinh tế tăng 12,62%, phù hợp với chỉ tiêu đầu năm đề ra của NHNN là tăng trưởng tín dụng trong mức 12%-14%. Đến năm 2015, tăng trưởng tín dụng tăng trở lại là 17,29% so với năm 2014 nhưng thấp hơn mức kỳ vọng 18%, điều này cho thấy hoạt động tín dụng của NHTM tương đối ổn định đáp ứng được nhu cầu vốn cho nền kinh tế.

Tỷ lệ nợ xấu và chi phí dự phòng RRTD gia tăng

Hoạt động tín dụng của các NHTM Việt Nam phát triển theo hướng tăng quy mô và tốc độ tăng trưởng nhưng lại không tập trung nâng cao chất lượng tín dụng cùng với những biến động bất lợi của nền kinh tế khiến chất lượng tín dụng giảm mạnh.

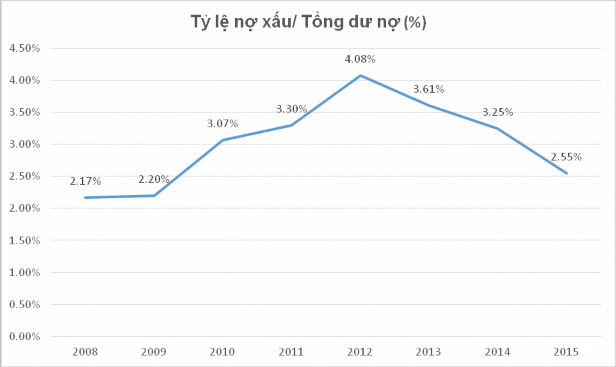

Bắt đầu từ năm 2011 trở đi, tỷ lệ nợ xấu của các NHTM Việt Nam có xu hướng tăng cao. Đến năm 2012, tỷ lệ nợ xấu được NHNN công bố là 4,08%. Trong năm 2013 và 2014, với những nỗ lực nhằm kìm hãm nợ xấu qua công tác cơ cấu lại các khoản nợ và bán nợ cho Công ty quản lý nợ (VAMC). Vì vậy, tình hình nợ xấu của hệ thống NHTM Việt Nam đã giảm xuống, tuy nhiên tỷ lệ nợ xấu vẫn trên mức 3%.

Trong khoảng thời gian 2008 – 2014, ảnh hưởng của khủng hoảng tài chính, tăng trưởng tín dụng giảm mạnh trong khi tỷ lệ nợ xấu ngày càng tăng cao do việc tăng trưởng tín dụng nóng bất chấp những quy định an toàn trong cho vay của hệ thống ngân hàng những năm trước đây. Tỷ lệ nợ xấu tăng từ 2,17% năm 2010 lên 4,08% năm 2012 do tình hình kinh tế khó khăn và sự xuống dốc của thị trường bất động sản. Thời điểm tháng 5/2012, tỷ lệ nợ xấu lên đến 8,6%, mặc dù đến cuối năm 2012 tỷ lệ nợ xấu giảm còn 4,08%. Năm 2013, bên cạnh sự ra đời của Công ty quản lý

tài sản của các TCTD (VAMC) ngày 09/07/213, các TCTD cũng đẩy mạnh tự giải quyết nợ xấu bằng nguồn dự phòng, tái cơ cấu nợ theo Quyết định 780/QĐ-NHNN ngày 23/04/2012 giúp tỷ lệ nợ xấu giảm xuống mức 3,61%. Năm 2014, sau khi tăng nhanh trong 6 tháng đầu năm do tình hình kinh tế vĩ mô chưa có nhiều cải thiện, hoạt động của doanh nghiệp còn nhiều khó khăn và các ngân hàng phải áp dụng chuẩn mực mới về phân loại nợ chặt chẽ hơn theo những quy định trong Thông tư 09/2014/TT- NHNN, nợ xấu của hệ thống ngân hàng đã bắt đầu giảm. Theo báo cáo tài chính của các ngân hàng, đến cuối tháng 12/2014, tổng nợ xấu nội bảng là 145.000 tỷ đồng, chiếm 3,25% tổng dư nợ. Các NHTM Việt Nam vẫn phân loại nợ chủ yếu dựa vào thời hạn mà không đánh giá được một cách chính xác tình hình tài chính, kết quả kinh doanh của doanh nghiệp. Điều này dẫn đến việc phân loại nợ vào nhóm không phản đúng thực chất khoản nợ. Ngoài ra, việc sắp xếp lại các khoản nợ, đưa nợ ra ngoại bảng và cơ cấu lại nợ đã làm cho tỷ lệ nợ xấu giảm đáng kể.

Biểu đồ 4.8: Tỷ lệ nợ xấu/Tổng dư nợ của NHTM Việt Nam

Nguồn: Báo cáo thường niên của Ngân hàng Nhà nước qua các năm

Trong những năm gần đây, RRTD đang xuất hiện và trở thành mối quan tâm trong hoạt động kinh doanh của các NHTM Việt Nam với dư nợ chủ yếu thuộc lĩnh vực cho vay đầu tư bất động sản và các tập đoàn Nhà nước. Trước tình hình đó, các NHTM đã tích cực đưa ra các biện pháp nằm giảm thiểu tình trạng trên như: thiết lập hạn mức tín dụng tương đương với mức độ rủi ro đối với từng khách hàng vay vốn, thiết lập quy trình kiếm soát chất lượng tín dụng chặt chẽ. Nhưng tại một số ngân hàng, tình hình RRTD vẫn có diễn biến xấu, nợ xấu tăng cao, chi phí dự phòng RRTD cũng tăng cao làm suy giảm lợi nhuận và đẩy ngân hàng vào tình trạng khó khăn.

Tăng trưởng tín dụng tăng cao liên tiếp giai đoạn 2008-2010 với dư nợ tín dụng chủ yếu thuộc các lĩnh vực cho vay đầu tư bất động sản và chứng khoán đã gây ra hệ lụy cho thanh khoản năm 2011, khi mà những doanh nghiệp hoạt động trong các lĩnh vực này rơi vào tình trạng suy yếu dẫn đến mất khả năng chi trả. Cuộc chạy đua lãi suất năm 2011 (đỉnh điểm là mức lãi suất qua đêm lên đến trên 20% vào đầu tháng 10/2011) đã cho thấy những khó khăn về thanh khoản của hệ thống. Giai đoạn này, các ngân hàng sẵn sàng trả lãi suất ngắn hạn cao hơn lãi suất dài hạn, nhân viên ngân hàng phải đi tiếp thị trực tiếp khách hàng để huy động vốn tiết kiệm và phải huy động vốn bằng mọi giá để giải tỏa tạm thời vấn đề căng thẳng về luồng tiền. Sang năm 2012, tình hình thanh khoản của các TCTD đã được cải thiện, các ngân hàng yếu kém đã được NHNN kiểm soát, theo dõi chặt chẽ. Năm 2013, tình hình thanh khoản của hệ thống ngân hàng được cải thiện đáng kể, dự trữ thanh khoản không ngừng tăng lên. Tuy nhiên, thanh khoản của một số ngân hàng chưa thật sự bền vững do nợ xấu lớn, nguồn vốn chủ yếu là ngắn hạn, cho vay trung và dài hạn lớn. Sang năm 2014, cùng với sự quản lý chặt chẽ của NHNN, các văn bản quy định về các tỷ lệ an toàn trong hoạt động của TCTD có hiệu lực, cũng như việc triệt để xử lý nợ xấu giúp cho thanh khoản của hệ thống NHTM được cải thiện rất nhiều. Đến cuối năm 2015, Theo đánh giá của Ủy ban giám sát tài chính Quốc gia, nợ xấu phát sinh thêm 45.000 tỷ đồng trong năm 2015 nhứng tỷ lệ nợ xấu giảm chỉ còn 2,55% so với con số 3,25% đầu năm, nguyên nhân là do các ngân hàng đã và đang tăng tốc trong việc trích lập dự phòng để xử lý nợ xấu, đồng thời đẩy mạnh bán nợ cho VAMC.

4.2.2 Hiệu quả kinh doanh của các NHTM tại Việt Nam

Giai đoạn 2011 trở về trước, lợi nhuận tăng với tốc độ ổn định qua các năm, chủ yếu là do doanh thu từ hoạt động tín dụng vẫn ở mức cao. Năm 2012, lợi nhuận trước thuế của các NHTM có sự sụt giảm mạnh so với năm 2011 (giảm 48,95%). Nguyên nhân chính của sự sụt giảm này là do tín dụng tăng trưởng thấp, mặt bằng lãi suất cho vay giảm, xu hướng mở rộng hệ thống đã làm tăng chi phí hoạt động, nợ xấu tăng cao khiến chi phí dự phòng RRTD tăng mạnh so với các năm trước, rủi ro trong kinh doanh vàng do hậu quả của những năm trước. Sang năm 2013 và 2014, RRTD vẫn có xu hướng gia tăng trong điều kiện kinh tế khó khăn. Chi phí vẫn cao trong khi thu nhập từ lãi cho vay lại giảm khiến cho lợi nhuận trước thuế của các ngân hàng không được cải thiện nhiều (lợi nhuận năm 2013 tăng 3,2% so với năm 2012, lợi nhuận năm 2014 tăng 1,5% so với 2013). Trong năm 2015, lợi nhuận của các ngân hàng chỉ tăng nhẹ 1,56% so với năm trước đó, đạt mức 30.409 tỷ đồng.

Bảng 4.1 Lợi nhuận trước thuế của NHTMCP Việt Nam

Năm 2008 | Năm 2009 | Năm 2010 | Năm 2011 | Năm 2012 | Năm 2013 | Năm 2014 | Năm 2015 | |

Lợi nhuận trước thuế (tỷ đồng) | 31.894 | 32.853 | 44.353 | 56.022 | 28.600 | 29.500 | 29.942 | 30.409 |

Tốc độ tăng trưởng (%) | 3,0 | 35,1 | 26,3 | -48,95 | 3,2 | 1,5 | 1,56 |

Có thể bạn quan tâm!

-

Tổng Kết Các Nghiên Cứu Về Tác Động Của Rrtd Đến Hqkd Của Nhtm

Tổng Kết Các Nghiên Cứu Về Tác Động Của Rrtd Đến Hqkd Của Nhtm -

Mô Hình Nghiên Cứu Các Yếu Tố Ảnh Hưởng Đến Rrtd

Mô Hình Nghiên Cứu Các Yếu Tố Ảnh Hưởng Đến Rrtd -

Mô Hình Tác Động Của Rủi Ro Tín Dụng Đến Hiệu Quả Kinh Doanh Của Các Nhtm

Mô Hình Tác Động Của Rủi Ro Tín Dụng Đến Hiệu Quả Kinh Doanh Của Các Nhtm -

Tác Động Của Rủi Ro Tín Dụng Đến Hiệu Quả Kinh Doanh Của Các Nhtm Việt Nam

Tác Động Của Rủi Ro Tín Dụng Đến Hiệu Quả Kinh Doanh Của Các Nhtm Việt Nam -

Tác Động Của Rủi Ro Tín Dụng Đến Hiệu Quả Kinh Doanh Của Nhtm

Tác Động Của Rủi Ro Tín Dụng Đến Hiệu Quả Kinh Doanh Của Nhtm -

Ma Trận Hệ Số Tương Quan Giữa Các Biến Trong Mô Hình 2

Ma Trận Hệ Số Tương Quan Giữa Các Biến Trong Mô Hình 2

Xem toàn bộ 175 trang tài liệu này.

Nguồn: Báo cáo thường niên của NHNN qua các năm

ROA và ROE của các ngân hàng có chiều hướng gia tăng trong giai đoạn 2008- 2010. Tuy nhiên, trong giai đoạn 2008 – 2014 cả chỉ số ROA và ROE đều có xu hướng giảm, đặc biệt giảm mạnh năm 2012 (ROA giảm 43,12%, ROE giảm 46,8%). Năm 2013 và 2014, khả năng sinh lời của các ngân hàng tăng so với năm 2012 nhưng cũng chỉ tương đương với 50% mức bình quân giai đoạn 2009-2011. ROE trong năm 2015 được phục hồi nhẹ lên mức 5,7% trong khi đó ROA trong năm 2015 đã giảm so với năm 2014, với mức 0,4%. Nguyên nhân khiến các chỉ số khả năng sinh lời này vẫn chưa được cải thiện là do chệnh lệch lãi suất đầu vào đầu ra giảm mạnh, chi phí