cầu về xuất khẩu hàng hóa dịch vụ nước đó sẽ tăng, cầu về hàng hóa nước ngoài sẽ giảm. Ngược lại, khi tỷ giá hối đoái giảm, tức là đồng nội tệ lên giá so với ngoại tệ, thì giá hàng hóa nội địa sẽ đắt hơn tương đối so với nước ngoài. Điều này sẽ làm hạn chế xuất khẩu, tăng nhập khẩu mở rộng cạnh tranh với hàng hóa sản xuất trong nước. Tình hình này có xu hướng làm cho cán cân thương mại bị thiếu hụt. Tuy nhiên, đây là cơ hội cho các nhà nhập khẩu, đặc biệt là nhập khẩu nguyên liệu, máy móc để phục vụ cho nhu cầu sản xuất trong nước.

Tỷ giá hối đóai còn tác động đến hoạt động đầu tư quốc tế :

- Đối với hoạt động đầu tư trực tiếp từ nước ngoài (FDI): Tỷ giá hối đoái tác động tới giá trị phần vốn mà nhà đầu tư nước ngoài đầu tư hoặc góp vốn kinh doanh tính theo đồng tiền của nước ngoài đầu tư. Bên cạnh đó, tỷ giá còn tác động tới khoản lợi nhuận chuyển ra nước ngoài của nhà đầu tư và quá trình sản xuất kinh doanh của họ. Vì vậy, những biến động của tỷ giá hối đoái sẽ ảnh hưởng đến quyết định đầu tư từ phía đối tác nước ngoài.

- Đối với đầu tư gián tiếp: Đây là loại hình đầu tư vào lĩnh vực mua bán, kinh doanh các loại chứng khoán. Khi tỷ giá hối đoái thay đổi nó sẽ tác động lên giá cả của các loại chứng khoán trên thị trường. Chẳng hạn, khi tỷ giá hối đoái tăng lên, các nhà đầu tư sẽ đổ dồn vào mua các loại chứng khoán niêm yết bằng đồng tiền lên giá đó để những biến động của tỷ giá ít ảnh hưởng đến quyền lợi của họ. Ngược lại, khi tỷ giá của một đồng tiền giảm, hay đồng tiền đó mất giá, các chủ đầu tư sẽ bán tháo các chứng khoán niêm yết bằng đồng tiền xuống giá để chuyển sang các loại hình đầu tư khác. Nếu điều này xảy ra, nó sẽ tác động tiêu cực không nhỏ đến nền kinh tế, đặc biệt là với các nước có thị trường chứng khoán phát triển.

Đã có nhiều nghiên cứu cố gắng tìm ra mối quan hệ giữa tỷ giá hối đoái và chỉ số giá chứng khoán. Theo Dornbusch & Fisher (1980) có mối quan hệ cùng chiều giữa tỷ giá và giá chứng khoán; theo Ong & Izan (1999), có một mối liên hệ yếu giữa tỷ giá và giá chứng khoán Úc cũng như các nước G7; Bahmani – Oskooee và Sohrabian (1992) lại cho rằng không có mối liên hệ dài hạn giữa giá chứng khoán và tỷ giá tại Mỹ; Tabak (2006) cho thấy tỷ giá và giá chứng khoán có mối tương quan ngược chiều. Tại Việt Nam, kết quả nghiên cứu của Nguyễn Minh Kiều và cộng sự (2013) không tìm thấy mối

liên hệ nào giữa tỷ giá và giá chứng khoán, trong khi kết quả của Phan Thị Bích Nguyệt và Phạm Dương Phương Thảo (2013) thì tác động này là ngược chiều.

2.2.2. Giá dầu

Luôn là ngành kinh tế mũi nhọn của Việt Nam trong nhiều năm qua, ngành Dầu khí đã có nhiều đóng góp vào sự nghiệp công nghiệp hóa, hiện đại hóa đất nước. Dầu khí không chỉ mang lại nguồn ngoại tệ lớn cho quốc gia mà còn là nguồn năng lượng quan trọng nhất hiện nay cho sự phát triển kinh tế. Dầu khí là nguồn năng lượng quan trọng bậc nhất đang đóng góp 64% (tính đến thời điểm tháng 9/2012) tổng năng lượng đang sử dụng toàn cầu. Mặc dù tổng kim ngạch xuất khẩu đang giảm dần song ngành dầu khí Việt Nam vẫn là đơn vị duy trì mức đóng góp khoảng 18-22% tổng GDP.

Có thể bạn quan tâm!

-

Tác động của các yếu tố kinh tế vĩ mô đến chỉ số giá chứng khoán VN-Index - 1

Tác động của các yếu tố kinh tế vĩ mô đến chỉ số giá chứng khoán VN-Index - 1 -

Tác động của các yếu tố kinh tế vĩ mô đến chỉ số giá chứng khoán VN-Index - 2

Tác động của các yếu tố kinh tế vĩ mô đến chỉ số giá chứng khoán VN-Index - 2 -

Tóm Tắt Kỳ Vọng Tương Quan Giữa Các Yếu Tố Kinh Tế Vĩ Mô Và Ttck

Tóm Tắt Kỳ Vọng Tương Quan Giữa Các Yếu Tố Kinh Tế Vĩ Mô Và Ttck -

Phân Tích Biến Động Của Chỉ Số Giá Chứng Khoán Vn-Index

Phân Tích Biến Động Của Chỉ Số Giá Chứng Khoán Vn-Index -

Kết Quả Kiểm Định Tính Dừng Của Chuỗi Dữ Liệu

Kết Quả Kiểm Định Tính Dừng Của Chuỗi Dữ Liệu

Xem toàn bộ 121 trang tài liệu này.

Nghiên cứu của Jones và Kaul (1996) kiểm tra ảnh hưởng của giá dầu lên thu nhập chứng khoán ở Mỹ (1947 – 1991), Nhật (1970 – 1991) và Anh (1962 – 1981) đã chỉ ra tác động trái chiều của giá dầu lên thu nhập chứng khoán ở các quốc gia này. Nghiên cứu của Goswami và Jung (1997) tại Hàn Quốc cũng cho rằng giá dầu ảnh hưởng tiêu cực đến giá chứng khoán, nghiên cứu của Tunali (2010) tại Thổ Nhĩ Kỳ lại cho kết quả ngược lại mặc dù cả hai nước này đều nhập khẩu dầu thô. Ngoài ra có một số nghiên cứu khác cho ra hai kết quả khác nhau như nghiên cứu của Gan và cộng sự (2006) cho rằng giá dầu sẽ ảnh hưởng tích cực tới chỉ số giá chứng khoán ở các nước xuất khẩu dầu thô, và tác động tiêu cực đến các nước nhập khẩu dầu thô.

Về lý thuyết thì giá dầu tăng dẫn đến chi phí đầu vào của các ngành kinh tế tang làm cho lợi nhuận kỳ vọng của các doanh nghiệp và niềm tin của nhà đầu tư về giá trị doanh nghiệp trong tương lai bị sụt giảm và kết quả là sụt giảm giá chứng khoán. Tuy nhiên, nếu đứng ở góc độ các doanh nghiệp hoạt động khai thác dầu mỏ và các hoạt động dịch vụ liên quan, khi giá dầu tang lên giúp cho lợi nhuận tăng và tăng giá chứng khoán. Theo khảo sát của El – Sharif (2005) về nhóm chứng khoán của các công ty khí đốt – dầu mỏ ở Anh (1989 – 2001) cũng phát hiện sự gia tăng trong giá dầu sẽ làm tăng thu nhập của các công ty này.

2.2.3. Lãi suất

Hiện nay, các nghiên cứu về mối quan hệ giữa lãi suất và chỉ số giá chứng khoán vẫn chưa có một kết quả rò ràng. Mukherjee & Naka (1995) đã chỉ ra sự thay đổi của lãi suất trái phiếu chính phủ dù trong ngắn hạn hay dài hạn đều ảnh hưởng đến lãi suất phi rủi ro danh nghĩa và qua đó ảnh hưởng đến lãi suất chiết khấu và TTCK. Reily & Brown (2000) cho rằng dòng tiền vào TTCK có thể thay đổi theo lãi suất và cũng không chắc chắn rằng nó sẽ tăng hay giảm khi lãi suất thay đổi theo một hướng nào đó. Patanapakorn & Sharma (2007) lại cho thấy mối quan hệ tích cực giữa lãi suất ngắn hạn và giá chứng khoán.

Lãi suất thấp cũng là điều kiện để kênh đầu tư chứng khoán trở nên hấp dẫn hơn bởi nhà đầu tư sẽ không còn mặn mà với các khoản đầu tư có lãi suất cố định như trái phiếu, gửi tiền ngân hàng...và có xu hướng vay vốn chi phí thấp để chuyển qua đầu tu trên thị trường chứng khoán với kỳ vọng lợi nhuận cao và điều này làm cho giá cổ phiếu tăng.

Ngược lại khi lãi suất tăng:

- Các kênh đầu tư có tính an toàn cao như gửi tiền ngân hàng, đầu tư vàng lại được ưa chuộng nên lượng tiền đầu tư trên thị trường chứng khoản giảm và kéo theo đó giá cổ phiếu cũng giảm;

- Lãi suất tăng có tác dụng thu hút nguồn vốn ngoại tệ đổ vào, gián tiếp làm cho đồng nội tệ tăng giá và tác động làm giảm tỷ giá hối đoái, các DN xuất khẩu trong trường hợp này sẽ gặp khó khăn khi hàng hóa của họ trở nên đắt đỏ cộng với chi phí vốn tăng lên, hệ quả là doanh thu và lợi nhuận kỳ vọng giảm và ảnh hưởng đến giá cổ phiếu của DN;

- Lãi suất tăng lên khiến doanh nghiệp gặp khó khăn trong hoạt động kinh doanh vì chi phí vốn tăng cao, doanh nghiệp bắt buộc hoặc phải giảm các khoản đầu tư tăng trưởng hoặc chấp nhận chi phí vốn bình quân tăng lên, kết quả là lợi nhuận giảm, giá trị doanh nghiệp giảm và giá cổ phiếu giảm theo.

2.2.4. Lạm phát

Lạm phát là sự tăng mức giá chung của hàng hóa và dịch vụ theo thời gian và sự mất giá trị của một loại tiền tệ. Khi so sánh với các nước khác thì lạm phát là sự giảm giá trị tiền tệ của một quốc gia này so với các loại tiền tệ của quốc gia khác.

Kết quả nghiên cứu của Fama và Schwert (1977), Nelson (1976) và DeFina (1991) đều cho rằng quan hệ giữa lạm phát và giá chứng khoán là nghịch biến. Lạm phát có thể tác động đến tâm lý nhà đầu tư cũng như giá trị các khoản đầu tư trên thị trường chứng khoán. Cụ thể khi lạm phát tăng cao, đồng tiền bị mất giá, nhà đầu tư có xu hướng chuyển qua đầu tư các tài sản khác như vàng, ngoại tệ, lúc này thị trường chứng khoán giảm điểm. Và khi dòng tiền chảy vào chứng khoán giảm, doanh nghiệp thiếu vốn đầu tư và tăng trưởng chậm, giá cổ phiếu của doanh nghiệp giảm. Lạm phát tăng cũng làm gia tăng chi phí đầu vào, doanh nghiệp buộc phải tăng giá bán để đảm bảo kế hoạch lợi nhuận. Nếu giá bán tăng quá cao, người tiêu dùng sẽ chuyển qua sử dụng sản phẩm thay thế khác làm doanh thu tiêu thụ giảm và lợi nhuận doanh nghiệp không đạt được như kế hoạch dẫn đến giá chứng khoán giảm, chi trả cổ tức khó khăn.

Kết quả nghiên của tại New Zealand (1990 – 2003) của Christopher Gan, Minsoo Lee, Hua Hwa Au Yong, Jun Zhang (2006) và tại Việt Nam (2004 – 2011) của Nguyễn Minh Kiều và cộng sự (2013) cho thấy lạm phát và TTCK có mối quan hệ ngược chiều. Tuy nhiên, kết quả ngược lại được chứng minh trong các nghiên cứu của Mohamed Asmy, Wisam Rohilina, Aris Hassama và Md Fouad (2009) tại Malaysia (1987 – 2007). Vì vậy, mối quan hệ giữa lạm phát và cổ phiếu là một câu hỏi thực nghiệm khó có câu trả lời chính xác và mối quan hệ này sẽ thay đổi theo thời gian.

2.2.5. Cung tiền

Cung tiền là lượng tiền cung cấp cho nền kinh tế nhằm đáp ứng nhu cầu mua hàng hóa, dịch vụ, tài sản...của các cá nhân và doanh nghiệp (không kể các tổ chức tín dụng).

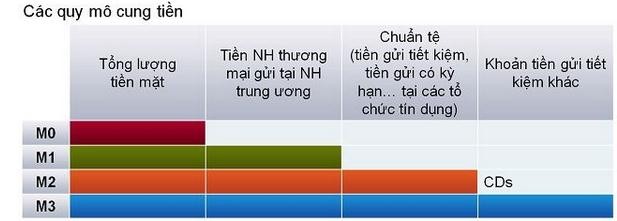

Hình 2.1. Cung ứng tiền tệ

Nguồn: cfoviet.com

Trong đó:

- M0 = Tổng lượng tiền NHTW phát hành đang được lưu thông (tiền cơ sở)

- M1 = M0 + tiền mà các NHTM gửi tại NHTW (tiền mạnh)

- M2 = M1+ chuẩn tệ (tiền gửi tiết kiệm, tiền gửi có kỳ hạn...tại các tổ chức tín dụng)

- M3 = M2 + tất cả các khoản tiết kiệm khác gửi tại các tổ chức tín dụng (trái phiếu, quốc gia, tín phiếu...)

- M4 (áp dụng ở Anh) = M0 + tiền trong tài khoản các loại

Tính thanh khoản theo nghĩa rộng = M3 + các trái phiếu + các khoản đầu tư tín

thác

Nghiên cứu của Friedman và Schwartz (1963) đã đưa ra những giải thích đầu tiên về mối quan hệ giữa cung tiền và chứng khoán, theo đó một sự gia tăng trong cung tiền sẽ làm gia tăng tính thanh khoản và tín dụng cho người mua cổ phiếu dẫn đến giá các chứng khoán tăng cao hơn.

Chính sách tiền tệ mở rộng:

Khi Chính phủ sử dụng chính sách này, lượng cung tiền tăng lên sẽ dẫn đến một sự gia tăng trong tiêu dùng hàng hóa cũng như gia tăng việc sử dụng các tài sản tài chính bao gồm chứng khoán. Ảnh hưởng trực tiếp từ động thái này chính là sự vượt trội của thanh khoản trên TTCK và lãi suất nền kinh tế giảm xuống, từ đó giảm lãi suất chiết khấu của chứng khoán, làm tăng giá kỳ vọng và tăng thu nhập. Tuy nhiên có các nghiên cứu như của Cooper (1974) và Nozar – Taylor (1988) lại đưa ra kết quả cho rằng không có mối quan hệ nào giữa chứng khoán và cung tiền cho dù chính sách mở rộng được thực hiện.

Chính sách tiền tệ thắt chặt:

Chính sách này gây bất lợi cho TTCK vì một số nguyên nhân sau: thứ nhất, nó làm giảm giá của chứng khoán do làm tăng lãi suất chiết khấu trong các mô hình định giá; thứ hai, nó làm cho các chứng khoán có thu nhập cố định trở nên hấp dẫn hơn; thứ ba, làm tăng chi phí hoạt động và từ đó ảnh hưởng đến lợi nhuận của doanh nghiệp; thứ tư, làm giảm xu hướng vay mượn để đầu tư và chứng khoán. Tuy nhiên, nghiên cứu của Maysami và Koh (2000) đã chứng minh rằng có mối quan hệ cùng chiều khi Chính phủ thắt chặt tiền tệ và tỷ suất sinh lời cổ phiếu ở TTCK Singapore do NĐT tin tưởng các chính sách hiện tại của Chính phủ sẽ đem lại hiệu quả tốt cho nên kinh tế.

Nghiên cứu thực nghiệm Adman Hussian, Irfan Lal, Muhammad Mubin (2009) tại Pakistan, Seyed Mehdi Hosseini, Zamri Ahmad & Yew Wah Lai (2011) tại Trung Quốc và Nguyễn Minh Kiều và cộng sự (2013) tại Việt Nam đều có kết quả có tồn tại mối quan hệ cùng chiều giữa cung tiền và chỉ số giá chứng khoán. Các nghiên cứu của Asmy Mohamed, Rohilina Wisam, Hassama Aris và Fouad Md (2009) tại Malaysia, Christopher Gan, Minsoo Lee, Hua Hwa Au Yong, Jun Zhang (2006) tại New Zealand đã chứng minh điều ngược lại.

Vì vậy, theo Mukherjee và Naka (1995) ảnh hưởng của cung tiền lên giá chứng khoán là một câu hỏi thực nghiệm, những nghiên cứu thực nghiệm ở các thị trường khác nhau sẽ cho ra những kết quả khác nhau, có mối quan hệ cùng chiều, ngược chiều hay thậm chí không có mối quan hệ nào giữa TTCK và cung tiền là điều hoàn toàn có thể xảy ra.

CHƯƠNG 3: MÔ HÌNH NGHIÊN CỨU

3.1. Dữ liệu nghiên cứu

Từ những mô hình đã đề cập ở chương tổng quan lý luận, tác giả tiến hành nghiên cứu tác động của các biến kinh tế vĩ mô: tỷ giá, giá dầu, giá trị sản xuất công nghiệp, lãi suất, lạm phát và cung tiền đến chỉ số giá chứng khoán VN-Index.

Tại Việt Nam, TTCK chỉ mới hoạt động được 16 năm nên việc lấy dữ liệu theo năm là không phù hợp, do đó tác giả sử dụng dữ liệu theo tháng. Điều này góp phần phản ánh trung thực hơn sự biến động của các chỉ số. Do gặp phải nhiều khó khăn trong việc thu thập số liệu theo tháng của các biến nghiên cứu chỉ số sản xuất công nghiệp và lạm phát nên tác giả thực hiện nghiên cứu giai đoạn từ tháng 01/2006 đến tháng 07/2014 tức là có 103 quan sát cho mỗi biến nghiên cứu.

Chỉ số giá chứng khoán VN-Index được thu thập từ Sở giao dịch chứng khoán TP.HCM. Các biến kinh tế vĩ mô được thu thập từ Tổng cục Thống kê Việt Nam và hệ thống các chỉ tiêu tài chính của Quỹ tiền tệ Quốc tế (IFS-IMF), Cục thông tin năng lượng Hoa Kỳ (EIA)

3.2. Mô tả các biến

Bài nghiên cứu bao gồm các biến sau:

Biến phụ thuộc (Chỉ số giá chứng khoán):

Biến chỉ số giá chứng khoán Vn-Index (VNI)

Biến độc lập (Biến kinh tế vĩ mô):

Tỷ giá hối đoái danh nghĩa VND/USD (EX) – đại diện cho yếu tố tỷ giá hối.

Giá dầu thế giới (OP) – đại diện cho yếu tố giá dầu.

Lãi suất cho vay (LR) – đại diện cho yếu tố lãi suất.

Chỉ số giá tiêu dung (CPI) – đại diện cho yếu tố lạm phát.

Cung tiền (M2) – đại diện cho yếu tố cung tiền

Đo lường các biến:

- Vn-Index: Chỉ số giá chứng khoán Vn-Index được tính là trung bình giá đóng cửa các ngày trong tháng trên sàn HOSE.

i=1

∑

VN − Index =

100 ∗ ∑n

P1iQ1i

n i=1

P0iQ0i

Trong đó:

P1i: Giá hiện hành của cổ phiếu i

Q1i: Khối lượng đang lưu hành (khối lượng niêm yết) của cổ phiếu i

P0i: Giá của cổ phiếu i thời kì gốc

Q0i: Khối lượng của cổ phiếu i tại thời kì gốc

- EX: Việt Nam có giao thương nhiều với các quốc gia trên thế giới nên có nhiều loại tiền nước ngoài giao dịch tại Việt Nam, tuy nhiên USD Mỹ vẫn là đồng tiền chiếm tỷ trọng lớn nhất trong các hoạt động giao thương cũng như là cất trữ ngoại tệ của người dân. Do đó tác giả chọn tỷ giá hối đoái danh nghĩa song phương VND/USD đại diện cho thị trường ngoại hối. Số liệu được thu thập là trung bình tỷ giá VND/USD hàng ngày tại ngân hàng Nhà nước Việt Nam.

- OP: trung bình giá dầu thô FOB giao ngay mỗi ngày trên thế giới. Số liệu thu thập từ Cục Thông Tin Năng Lượng Hoa Kỳ (EIA).

- LR: Lãi suất cho vay được chọn làm biến đại diện cho giá cả thị trường. Số liệu được thu thập từ Quỹ tiền tệ Quốc tế (IFS-IMF).

- CPI: chỉ số giá tiêu dùng làm biến đại diện cho lạm phát. Số liệu được thu thập từ Quỹ tiền tệ Quốc tế (IFS-IMF)

- M2: cung tiền M2, số liệu được thu thập từ Quỹ tiền tệ Quốc tế (IFS-IMF)