trả nợ và thời hạn của khoản cho vay đó. Việc thường xuyên xem xét và phân loại nợ giúp cho ngân hàng có thể kiểm soát tốt chất lượng tín dụng.

(1) Phân loại nợ xấu theo thời gian nợ quá hạn và khả năng thu hồi nợ

Các quốc gia có có các tổ chức tài chính kinh tế khác nhau đều có cách phân loại nợ khác nhau. Tuy nhiên, việc phân loại nợ xấu trong hoạt động tín dụng thường được thực hiện dựa trên đánh giá về thời gian quá hạn và khả năng thu hồi khoản tín dụng đã được cấp, gồm: Nợ dưới chuẩn (i); nợ nghi ngờ (ii) và nợ có khả năng mất vốn (iii).

NHNN Việt Nam Quy định về phân loại tài sản có, mức trích, phương pháp trích DPRR và sử dụng DPRR gồm: [13]

(i) Nợ dưới chuẩn (nợ nhóm 3) bao gồm: Nợ quá hạn từ 91 ngày đến 180 ngày; Nợ gia hạn lần đầu; Nợ được miễn hoặc giảm lãi do khách hàng không đủ

khả

năng trả

lãi đầy đủ

theo hợp đồng tín dụng; Và nợ

thuộc một trong các

Có thể bạn quan tâm!

-

Các Nghiên Cứu Về Quản Lý Nợ Xấu Của Ngân Hàng Thương Mại

Các Nghiên Cứu Về Quản Lý Nợ Xấu Của Ngân Hàng Thương Mại -

Những Vấn Đề Chưa Được Đề Cập Nghiên Cứu Và Luận Án Cần Giải Quyết

Những Vấn Đề Chưa Được Đề Cập Nghiên Cứu Và Luận Án Cần Giải Quyết -

Những Vấn Đề Cơ Bản Về Tín Dụng, Rủi Ro Tín Dụng Và Nợ Xấu Của Ngân Hàng Thương Mại

Những Vấn Đề Cơ Bản Về Tín Dụng, Rủi Ro Tín Dụng Và Nợ Xấu Của Ngân Hàng Thương Mại -

Quản Lý Nợ Xấu Của Ngân Hàng Thương Mại

Quản Lý Nợ Xấu Của Ngân Hàng Thương Mại -

Giá Trị Lgd Tối Thiểu Đối Với Các Khoản Phải Đòi Có Tài Sản Đảm Bảo

Giá Trị Lgd Tối Thiểu Đối Với Các Khoản Phải Đòi Có Tài Sản Đảm Bảo -

Quy Trình Kiểm Soát Tín Dụng Liên Tục

Quy Trình Kiểm Soát Tín Dụng Liên Tục

Xem toàn bộ 242 trang tài liệu này.

trường hợp sau đây:

Nợ của khách hàng hoặc bên bảo đảm là tổ chức, cá nhân thuộc đối

tượng mà tổ chức tín dụng, chi nhánh ngân hàng không được cấp tín dụng theo quy định của pháp luật;

Nợ được bảo đảm bằng cổ phiếu của tổ chức tín dụng hoặc công ty con của tổ chức tín dụng hoặc tiền vay được sử dụng để góp vốn vào một tổ chức tín dụng khác trên cơ sở tổ chức tín dụng cho vay nhận tài sản bảo đảm bằng cổ phiếu của chính tổ chức tín dụng nhận vốn góp;

Nợ không có bảo đảm hoặc được cấp với điều kiện ưu đãi hoặc giá trị vuợt quá 5% vốn tự có của tổ chức tín dụng, chi nhánh ngân hàng nước ngoài khi cấp cho khách hàng thuộc đối tượng bị hạn chế cấp tín dụng theo quy định của pháp luật;

Nợ cấp cho các công ty con, công ty liên kết của tổ chức tín dụng hoặc doanh nghiệp mà tổ chức tín dụng nắm quyền kiểm soát có giá trị vượt các tỷ lệ giới hạn theo quy định của pháp luật;

Nó có giá trị vượt quá các giới hạn cấp tín dụng, trừ trường hợp được phép vượt giới hạn, theo quy định của pháp luật;

Nợ vi phạm các quy định của pháp luật về cấp tín dụng, quản lý ngoại hối và các tỷ lệ bảo đảm an toàn đối với tổ chức tín dụng, chi nhánh ngân hàng nước ngoài;

Nợ vi phạm các quy định nội bộ về cấp tín dụng, quản lý tiền vay, chính sách dự phòng rủi ro của tổ chức tín dụng, chi nhánh ngân hàng nước ngoài.

(ii) Nợ nghi ngờ (nhóm 4) bao gồm: Nợ quá hạn từ 181 đến 360 ngày; Nợ cơ cấu lại thời hạn trả nợ lần đầu quá hạn dưới 90 ngày theo thời hạn trả nợ được cơ cấu lại lần đầu; Nợ cơ cấu lại thời hạn trả nợ lần thứ hai; Nợ phải thu hồi theo kết luận thanh tra đã quá hạn thu hồi đến 60 ngày mà vẫn chưa thu hồi được;

(iii) Nợ có khả năng mất vốn (nhóm 5) bao gồm: Nợ quá hạn trên 360 ngày; Nợ cơ cấu lại thời hạn trả nợ lần đầu quá hạn từ 90 ngày trở lên theo thời hạn trả nợ được cơ cấu lại lần đầu; Nợ cơ cấu lại thời hạn trả nợ lần thứ hai quá hạn theo thời hạn trả nợ đựoc cơ cấu lại lần thứ hai; Nợ cơ cấu lại thời hạn trả nợ lần thứ ba trở lên, kể cả chưa bị quá hạn hoặc đã quá hạn; Nợ của khách hàng là tổ chức tín dụng được NHNN công bố đặt vào tình trạng kiểm soát đặc biệt, chi nhánh ngân hàng nhà nước bị phong tỏa vốn và tài sản.

(2) Phân loại nợ xấu theo nguyên tắc hạch toán kế toán

Nợ xấu được phân chia thành 2 loại là

nợ xấu nội bảng (i) và nợ

xấu

ngoại bảng (ii):

(i) Nợ xấu nội bảng là những khoản nợ xấu vẫn đang được theo dõi trong nội bảng cân đối kế toán của TCTD. Nợ xấu này sẽ ảnh hưởng trực tiếp đến kết quả hoạt động SXKD trong kỳ của ngân hàng do các TCTD phải trích lập DPRR đối với các khoản nợ này theo tỷ lệ do NHNN quy định từng thời kỳ.

(ii) Nợ

xấu ngoại

bảng là những khoản nợ

xấu đã được sử

dụng quỹ

DPRR để xử lý được theo dõi ngoại bảng để tiếp tục áp dụng các biện pháp thu

hồi. Việc thu hồi được các khoản nợ này sẽ làm tăng lợi nhuận bất thường của các TCTD.

1.1.3.3. Phương pháp xác định nợ xấu

(1) Theo phương pháp định lượng

Xác định nợ xấu theo phương pháp định lượng được sử dụng để phân tích, đánh giá khoản vay chủ yếu dựa trên thời gian trả nợ của khách hàng và dấu hiệu không trả nợ lãi và gốc đúng hạn. Tuy nhiên, TCTD vẫn có quyền chủ động tự quyết định phân loại bất kỳ khoản nợ vào các nhóm nợ rủi ro cao hơn tương ứng với mức độ rủi ro nếu đánh giá khả năng trả nợ của khách hàng suy giảm.

Theo quy định ở Việt Nam, với cách tiếp cận định lượng, nợ xấu là các khoản nợ của các nhóm 3, 4 và 5 bao gồm nợ dưới tiêu chuẩn, nợ nghi ngờ, nợ có khả năng mất vốn quy định tại Điều 10 Thông tư số 02/2013/TTNHNN ngày 21/01/2013 được sửa đổi, bổ sung bởi Thông tư số 09/2014/TTNHNN. Cụ thể,

các khoản nợ

xấu sẽ

bao gồm các khoản nợ

quá hạn từ

91 ngày trờ

lên, các

khoản nợ cơ cấu lại thời hạn trả nợ lần đầu, các khoản nợ được miễn giảm lãi do khách hàng không đủ khả năng trả lãi đầy đủ theo hợp đồng tín dụng.

Theo thông lệ quốc tế, nợ xấu bao gồm không chỉ các khoản vay quá hạn hơn 90 ngày mà còn bao gồm, các khoản vay có dấu hiệu bị giảm giá trị (theo IAS 39), hoặc tính toán tới các yếu tố có thể làm mất khoản vay trong tương lai (Basel II). Cụ thể:

Nhóm 4 thêm:

Các khoản nợ cơ cấu lại thời hạn nợ lần 2;

Các khoản nợ phải thu hồi theo kết luận của thanh tra nhưng đã quá thời hạn đến 60 ngày mà vẫn chưa thu hồi được.

Nhóm 5 bổ sung:

Các khoản nợ cơ cấu lại thời hạn trả nợ lần đầu quá hạn từ 90 ngày trở lên theo thời hạn trả nợ lần 2;

Các khoản nợ phải thu hồi theo kết luận của thanh tra nhưng quá thời

hạn trên 60 ngày mà vẫn chưa thu được.

(2) Theo phương pháp định tính

Theo phương pháp định tính không nhất thiết căn cứ vào số ngày quá hạn chưa thanh toán nợ mà căn cứ trên Hệ thống xếp hạng tín dụng nội bộ và chính sách dự phòng rủi ro của TCTD. Mặt khác, theo phương pháp này chủ yếu dựa trên các đánh giá của ngân hàng về khả năng thu hồi vốn và gốc từ khách hàng.

Tuy nhiên, việc phân loại nợ xấu theo phương pháp này phụ thuộc rất lớn vào kinh nghiệm hoạt động, đánh giá chủ quan của chính ngân hàng và do Hệ thống xếp hạng tín dụng nội bộ (XHTDNB) chuẩn mực. Mặt khác, chưa có một quy chuẩn chung về tiêu chí định tính, còn gọi là XHTDNB của các tổ chức tín dụng. Độ tin cậy của các cơ sở dữ liệu đầu vào từ các tổ chức, cá nhân, doanh nghiệp cho việc chấm điểm tín dụng nội bộ còn rất hạn chế. Việc xây dựng một hệ thống đánh giá xếp hạng tín nhiệm nội bộ đối với khách hàng khó có thể thực hiện một cách toàn diện và đòi hỏi phải tốn nhiều thời gian, công sức.

Theo quy định ở Việt Nam, với cách tiếp cận định tính, nợ xấu cũng được phân thành 3 nhóm căn cứ trên Hệ thống XHTDNB và chính sách dự phòng rủi ro của TCTD được NHNN chấp thuận bằng văn bản. Cụ thể, các khoản nợ xấu bao gồm các khoản nợ được TCTD đánh giá là không có khả năng thu hồi nợ gốc và lãi khi đến hạn, có khả năng tổn thất hay không có khả năng thu hồi, mất vốn. Việc đánh giá khoản vay bị giảm giá trị hay tính toán các mất mát có thể xảy ra trong tương lai theo thông lệ quốc tế, đòi ngân hàng phải có một quy trình quản trị rủi ro và định giá tài sản ngân hàng thống nhất để phù hợp với việc phân loại nợ theo tiêu chuẩn quốc tế (gồm: số dư nợ; sắc xuất ước vỡ nợ; số tổn thất khi rủi ro xảy ra)

1.1.3.4. Tác động của nợ xấu

Nợ xấu ở NHTM sẽ gây nên những hiệu ứng nhất định đến nền kinh tế, đến hệ thống tài chính ngân hàng và đến chính bản thân từng NHTM. Các nhà nghiên cứu cho rằng tỷ lệ nợ xấu lớn luôn chứa đựng nguy cơ đổ vỡ hệ thống

ngân hàng dẫn đến khủng hoảng tài chính tiền tệ. Mặt khác, nợ xấu tạo ra gánh nặng về chi phí cho ngân hàng, làm suy giảm khả năng huy động vốn và cho vay đối với nền kinh tế, làm giảm lòng tin của dân chúng và uy tín quốc tế đối với ngân hàng và hệ thống ngân hàng.

(1) Tác động của nợ xấu đến tình hình tài chính của ngân hàng

Rủi ro trong hoạt động ngân hàng là điều tất yếu, tuy nhiên mức độ rủi ro đến mức nào đó thì cũng làm cho ngân hàng trở nên khó khăn hơn hay thậm chí có nguy cơ đổ vỡ. Nếu sự đổ vỡ có tính dây truyền thì đó là sự đổ vỡ hàng loạt. Nợ xấu của ngân hàng có ảnh hưởng trực tiếp đến khả năng thanh toán của ngân hàng hay sự lành mạnh tài chính của một NHTM. Nếu những doanh nghiệp vay vốn ngân hàng đổ vỡ, nhất là những doanh nghiệp vay nhiều vốn của một ngân hàng và không có khả năng khắc phục được, thì sau đó sẽ dẫn đến sự đổ vỡ của chính bản thân ngân hàng.

Điều này được lý giải như sau: nếu ngân hàng bị rủi ro trong hoạt động tín dụng, nợ xấu phát sinh và phải dùng vốn để trang trải cho khoản thất thoát này thì đến một chừng mực nào đó sẽ không thể thực hiện việc “xoá sổ write off” những khoản thất thoát này nữa và ngân hàng dẫn đến tình trạng mất khả năng thanh toán cho người gửi tiền.

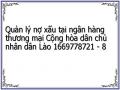

Sơ đồ 1.5 Mô tả sự chống đỡ của ngân hàng đối với các thất thoát tín dụng

(Nguồn Andrew Sheng 1996)

Theo sơ đồ 1.5 cho thấy nguyên tắc cơ bản về xử lý rủi ro trong tín

dụng của một ngân hàng thương mại từ bản thân ngân hàng. Tuy nhiên, chỉ khi những thất thoát mà ngân hàng có đủ vốn và thời gian để xử lý các thất thoát này. Nguồn đầu tiên mà ngân hàng dùng để xử lý nợ xấu là từ lợi nhuận của ngân hàng, sau đó là từ dự phòng rủi ro, tiếp sau đó là từ vốn của ngân hàng và khi vượt quá cả vốn thì vấn đề đó lại đè nặng lên ngân sách cho dù đó là ngân hàng thương mại nhà nước hay ngân hàng tư nhân.Vì lẽ đó, nợ xấu ảnh hưởng đến nhiều mặt hoạt động của ngân hàng. Cụ thể là làm giảm lợi nhuận: lợi nhuận được hình thành từ các khoản thu, trong đó lãi vay chiếm tỷ

trọng lớn nhất. Các khoản nợ xấu tác động trực tiếp đến lợi nhuận qua 2

phương diện: giảm

thu nhập

kinh doanh và phải trích lập quỹ DPRR cho

khoản vay làm giảm thu nhập của NH.

Ảnh hưởng đến khả

năng

thanh toán và kế

hoạch

kinh doanh: các

khoản nợ vay của NH không được thanh toán đúng hạn gây ra sự thiếu hụt tiền so với dự tính của NH. Tổng số tiền đảm bảo cho khả năng thanh toán của ngân hàng tại thời điểm bị suy giảm tác động tới kế hoạch kinh doanh của NH do không có vốn đáp ứng và thậm chí mất khả năng thanh toán.

Làm mất

uy tín của

NH: những

ảnh hưởng xấu của nợ

xấu tới lợi

nhuận và khả năng thanh toán có tác động sâu sắc đến tâm lý của người gửi tiền cũng như các ngân hàng đối tác. Sự giảm sút lòng tin có thể dẫn đến hành động rút tiền hàng loạt của người gửi tiền gây nguy cơ phá sản của NH.

Làm mất cơ

hội hội nhập của

NH: tình trạng nợ

xấu làm

cho NH

không thể công khai thực trạng tài chính của mình. Sự không minh bạch thông tin kéo dài làm giảm sút lòng tin của quốc tế, dẫn đến mất các cơ hội cạnh

tranh và hội nhập. Điều này là một thiệt thòi lớn nhập quốc tế cao ngày nay.

(2) Tác động của nợ xấu đến nền kinh tế

cho NH trong xu thế hội

Sơ đồ 1.6 Vòng luẩn quẩn về tình trạng TC yếu kém của các NHTM

(Nguồn Andrew Sheng 1996)

Nợ xấu không thể không tồn tại trong mỗi ngân hàng, nó luôn tồn tại ở một mức nào đó. Khi nợ xấu ở các ngân hàng xảy ra làm ảnh hưởng đến NH, đến nền kinh tế nói chung (như đồng tiền bị phá giá, mất ổn định kinh tế vĩ mô) từ đó gây nên rất nhiều hiệu ứng không tốt cho nền kinh tế (doanh nghiệp thu lỗ; nợ quá hạn tăng lên; NHTM bị giảm vốn, tài chính yếu kém; khi đó NH muốn tăng nhu cầu tái cấp vốn; NHTW tái cấp vốn khiến thâm hụt NSNN; điều này

làm lạm

phát tăng thậm

chí tăng trên mức

trung bình Thế

giới; lạm

phát tăng

khiến đồng nội tệ phá giá, mất ổn định kinh tế... tình trạng trên lập đi lập lại cho thấy vòng luẩn quẩn về tình trạng tài chính yếu kém của các NH).

Hình trên minh họa “vòng luẩn quẩn” của tình trạng tài chính không lành mạnh ở khu vực NH cho ta thấy mối liên hệ rất chặt chẽ giữa hoạt động của các

NHTM, các biến động trong chính sách kinh tế vĩ mô cũng như hiệu quả hoạt động của khu vực doanh nghiệp. Hình trên mô tả sự “luẩn quẩn” theo đúng nghĩa của nó và điều đó cho ta thấy rằng khó có thể xác định được nguyên nhân của vấn đề là bắt đầu từ đâu. Tuy nhiên, chúng ta có thể phần nào phân tích được tác động của tình trạng tài chính yếu kém với nợ xấu lớn của khu vực ngân hàng ảnh hưởng đến cả nền kinh tế và đến ngân hàng như thế nào.

Khu vực tài chính ngân hàng có tỷ lệ nợ xấu cao sẽ phải đối mặt với nguy cơ mất vốn và rơi vào tình trạng mất khả năng thanh toán. Sự hoạt động yếu kém, tỷ lệ nợ xấu cao, nguy cơ dễ đổ vỡ của các NHTM làm giảm tính hiệu quả của cơ chế thị trường và ảnh hưởng xấu đến nền kinh tế. Trong điều kiện chi phí của ngân hàng tăng cao do nợ xấu làm ảnh hưởng đến lãi suất cho vay khiến cho các doanh nghiệp, các hộ gia đình và ngay cả Chính phủ cũng có thể gặp khó khăn trong việc trả số nợ hiện tại của họ.

Tính kém hiệu quả của hệ thống NH là nguyên nhân làm cho tỷ lệ tích luỹ nội bộ thấp. Tỷ lệ tích luỹ nội bộ thấp làm hạn chế tăng trưởng dài hạn, đồng thời làm cho khuynh hướng tăng trưởng phụ thuộc vào bên ngoài. Hơn nữa, do NH không làm tốt chức năng trung gian tài chính của mình, các luồng vốn đầu tư tiềm năng trong dân chúng không hướng đến được những khả năng đầu tư mang lại hiệu quả cho nền kinh tế và người gửi tiền.

1.1.3.5. Nguyên nhân phát sinh nợ xấu

Phân tích nguyên nhân nợ xấu là một trong những điểm quan trọng cần phải làm để từ đó đưa ra được chiến lược cũng như phương pháp quản lý và xử lý phù hợp, khả thi và có hiệu quả.

Hoạt động ngân hàng là hoạt động của các tổ chức tài chính trung gian, do vậy hoạt động của NHTM phụ thuộc vào rất nhiều yếu tố: môi trường pháp lý,

môi trường kinh tế

cũng như

môi trường thiên nhiên, tình hình sản xuất kinh

doanh của khách hàng, đạo đức khách hàng và các yếu tố thuộc về chính bản thân ngân hàng…