Lưu ý: Các thông tin phải được nhập đầy đủ và chính xác. Trường hợp thông tin nhập không đầy đủ, hệ thống sẽ báo lỗi không cho Submit, khi đó nhân viên tín dụng cần kiểm tra lại và bổ sung đầy đủ thông tin khách hàng.

Nhân viên tín dụng nhập lại thông tin đồng thời các thông tin phi tài hính sẽ bị xóa hết, nếu trước đó nhân viên tín dụng đã nhập đầy đủ thông tin để chấm điểm khách hàng.

Bước 2: Chấm điểm các chỉ tiêu tài chính

Nhóm chỉ tiêu thanh khoản

Xác định quy mô doanh nghiệp dựa trên Bảng 2.12 - Quy định về quy mô doanh nghiệp (Phụ lục 18)

Nhóm chỉ tiêu

hoạt động

Nhóm chỉ tiêu

cân nợ

Ngành kinh tế/ Quy mô doanh nghiệp

Nhóm chỉ tiêu thu nhập

Tổng điểm tài chính

Sơ đồ 2.6 - Sơ đồ chấm điểm các chỉ tiêu tài chính

(Nguồn: Ngân hàng TMCP Á Châu, Scoring Khách hàng Doanh nghiệp)

Giá trị và tỷ trọng của từng chỉ tiêu chủ yếu phụ thuộc vào ngành kinh tế và loại hình của doanh nghiệp

Tổng điểm tài chính = ![]() (điểm từng chỉ tiêu tài chính) X (trọng số của chỉ tiêu đó)

(điểm từng chỉ tiêu tài chính) X (trọng số của chỉ tiêu đó)

Trong đó, việc nhập thông tin tài chính hoàn toàn dựa vào các báo cáo tài chính của Doanh nghiệp cung cấp:

- Bảng cân đối kế toán

- Báo cáo kết quả hoạt động kinh doanh

- Báo cáo lưu chuyển tiền tệ

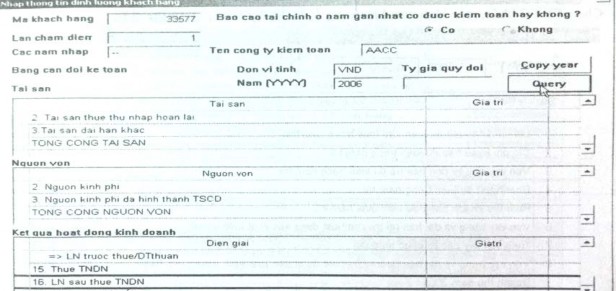

Hình 2.4 – Nhập thông tin định lượng khách hàng

(Nguồn: Ngân hàng TMCP Á Châu, Scoring Khách hàng Doanh nghiệp)

Các chỉ tiêu tài chính yêu cầu cung cấp đã được chuẩn hóa theo mẫu báo cáo tài chính của Bộ tài chính (Thông tư 200/2014/TT-BTC hoặc Quyết định số 48/2006/QĐ- BTC đối với các DN vừa và nhỏ). Trong trường hợp DN lập báo cáo tài chính theo mẫu cũ (Quyết định số 15/2006/QĐ-BTC) thì CBTD cần thực hiện nhóm các chỉ tiêu có cùng bản chất để phù hợp với các chỉ tiêu của mẫu báo cáo tài chính mới.

Thông tin tài chính sẽ được đánh giá thông qua một bộ chỉ tiêu gồm 07 chỉ tiêu tài chính đối với quy mô rất nhỏ và số chỉ tiêu tăng dần đối với quy mô lớn hơn.

Các chỉ tiêu này sẽ được phần mềm tự động tính thông qua bộ giá trị đã nhập và xác định kết quả điểm.Trong trường hợp dữ liệu nhập sai hoặc thiếu, hệ thống chấm điểm tín dụng sẽ tự động cảnh báo.

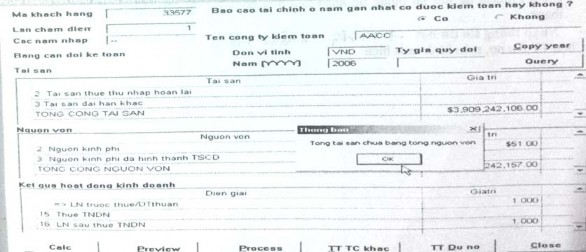

Hình 2.5 – Hệ thống cảnh báo lỗi

(Nguồn: Ngân hàng TMCP Á Châu, Scoring Khách hàng Doanh nghiệp)

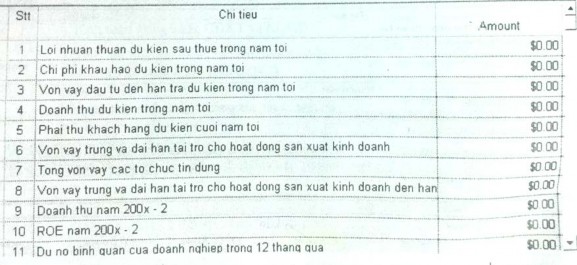

Tuy nhiên, một số chỉ tiêu tài chính nhân viên tín dụng cần phải tự tính toán, các chỉ tiêu này được dùng để cho điểm một số chỉ tiêu phi tài chính.

Hình 2.6 – Thông tin tài chính khác

(Nguồn: Ngân hàng TMCP Á Châu, Scoring Khách hàng Doanh nghiệp)

Bước 3: Chấm điểm các chỉ tiêu phi tài chính

Giá trị và tỷ trọng của từng chỉ tiêu chủ yếu phụ thuộc vào ngành kinh tế và loại hình của doanh nghiệp

![]()

Tổng điểm phi tài chính = (điểm từng chỉ tiêu phi tài chính) X (trọng số của chỉ tiêu đó)

Ngành kinh tế/ Quy mô doanh nghiệp

Sự hỗ trợ của thành viên góp vốn, ban điều

hành đến hoạt

Hiệu quả hoạt động của công

ty

Khả năng trả

nợ/ Phương án kinh doanh

Uy tín trong quan hệ với ACB và các

TCTD khác

Tính ổn định của môi trường kinh doanh

rủi ro ngành

Tổng điểm tài chính

Sơ đồ 2.7 - Sơ đồ chấm điểm các chỉ tiêu phi tài chính

(Nguồn: Ngân hàng TMCP Á Châu, Scoring Khách hàng Doanh nghiệp)

Bước 4: Chấm điểm tài sản bảo đảm

Nhập thông tin về giá trị cá tài sản bảo đảm và giá trị các khoản vay tại ACB

Kết quả chấm điểm được căn cứ theo

Bảng 2.13 - Bảng xếp hạng tài sản đảm bảo (Phụ lục 19)

Bảng 2.14 - Kết quả về chấm điểm xếp hạng tài sản đảm bảo (Phụ lục 20)

Bước 5: Tổng hợp điểm và xếp hạng khách hàng

Điểm của KH = Điểm các chỉ tiêu tài chính * Trọng số phần tài chính

+ Điểm các chỉ tiêu phi tài chính * Trọng số phần phi tài chính

2.4. Đánh giá về bộ chỉ tiêu tài chính trong hệ thống chấm điểm tín dụng của Ngân hàng TMCP Á Châu đối với khách hàng doanh nghiệp

Mục 2.3 đã giới thiệu sơ bộ về hệ thống chấm điểm nội bộ hiện đang áp dụng tại ngân hàng ACB. Đây là mô hình xếp hạng được tư vấn bởi Công ty TNHH Pricewaterhouse Coopers Việt Nam. Tuy nhiên, kết quả của hệ thống chấm điểm có thực sự phản ánh được thực trạng hoạt động kinh doanh, tài chính và mức độ uy tín của khách hàng hay không thì chưa được kiểm chứng. Theo như hệ thống, việc đánh giá và cho điểm đối với các tiêu chí phi tài chính còn mang tính chủ quan và phụ thuộc vào trình độ thẩm định của CBTD cũng như áp lực kinh doanh nặng nề khiến các đơn vị buộc phải cố gắng điều chỉnh cho mức xếp hạng khách hàng của mình được cao nhằm tạo điều kiện cho khách hàng được hưởng mức lãi suất cạnh tranh. Vì vậy, cương vị của phòng ban Tái thẩm định tín dụng toàn bộ các hồ sơ và khách hàng vay vốn, với nhiệm vụ đánh giá rủi ro tín dụng liên quan đến các khoản vay, trong đó có việc tái thẩm định lại mức xếp hạng của các khách hàng sao cho mức xếp hạng phản ánh được một cách phù hợp nhất thực trạng hoạt động kinh doanh, hoạt động tài chính, định hướng phát triển ngành nghề của doanh nghiệp …

Do đó, đề tài mong muốn được nghiên cứu sâu hơn về phương pháp xây dựng hệ thống trong đó tập trung vào phân tích bộ chỉ tiêu tài chính (bộ chỉ tiêu phản ánh tính khách quan của doanh nghiệp xếp hạng). Đồng thời, tìm ra được các chỉ tiêu nào trong bộ chỉ tiêu tài chính của hệ thống chấm điểm có ảnh hưởng lớn đến kết quả xếp hạng khách hàng để từ đó có thể dễ dàng hơn trong việc tái thẩm định kết quả xếp hạng từ các đơn vị.

Theo hệ thống chấm điểm, khối doanh nghiệp được chia thành 7 ngành nghề chính và 33 tiểu ngành. Số liêụ thống kê tỷ trọng dư nợ của toàn hàng tại thời điểm 31/12/2014 theo 7 ngành nghề chính như sau:

Bảng 2.15 – Tỷ trọng dư nợ phân theo ngành kinh tế

NGÀNH KINH TẾ | Tỷ trọng theo ngành | |

1 | Nông lâm thuỷ sản | 0,05% |

2 | Công nghiệp khai thác mỏ | 0,05% |

3 | Sản xuất công nghiệp nặng | 10,75% |

4 | Xây dựng | 19,25% |

5 | Thương mại | 49,70% |

6 | Dịch vụ | 11,97% |

7 | Sản xuất công nghiệp nhẹ | 8,23% |

Tổng cộng | 100,00% | |

Có thể bạn quan tâm!

-

Tình Hình Hoạt Động Của Ngân Hàng Thương Mại Cổ Phần Á Châu – Chi Nhánh Huế Từ Năm 2012 – 2014

Tình Hình Hoạt Động Của Ngân Hàng Thương Mại Cổ Phần Á Châu – Chi Nhánh Huế Từ Năm 2012 – 2014 -

Quy Trình Tín Dụng Của Ngân Hàng Thương Mại Cổ Phần Á Châu – Chi Nhánh Huế Đối Với Khách Hàng Doanh Nghiệp

Quy Trình Tín Dụng Của Ngân Hàng Thương Mại Cổ Phần Á Châu – Chi Nhánh Huế Đối Với Khách Hàng Doanh Nghiệp -

Quy Trình Chấm Điểm Cho Khách Hàng Doanh Nghiệp

Quy Trình Chấm Điểm Cho Khách Hàng Doanh Nghiệp -

Kiểm Định Hệ Số Tương Quan Của Các Biến

Kiểm Định Hệ Số Tương Quan Của Các Biến -

Xây Dựng Hệ Thống Chấm Điểm Tín Dụng Khách Hàng Doanh Nghiệp

Xây Dựng Hệ Thống Chấm Điểm Tín Dụng Khách Hàng Doanh Nghiệp -

Nghiên cứu hệ thống xếp hạng tín dụng khách hàng doanh nghiệp tại Ngân hàng Thương mại Cổ phần Á Châu – Chi nhánh Huế - 11

Nghiên cứu hệ thống xếp hạng tín dụng khách hàng doanh nghiệp tại Ngân hàng Thương mại Cổ phần Á Châu – Chi nhánh Huế - 11

Xem toàn bộ 139 trang tài liệu này.

(Nguồn: Phòng Tín dụng ACB – CN Huế)

Trong hệ thống chấm điểm tín dụng, bộ chỉ tiêu tài chính được áp dụng chung cho các ngành nghề khác nhau, bộ chỉ tiêu phi tài chính có sự khác biệt tuỳ thuộc từng ngành nghề. Do đó, khóa luận chỉ tập trung nghiên cứu bộ chỉ tiêu tài chính và sử dụng mô hình hồi quy Binary Logistic để đánh giá.

2.4.1. Lý do lựa chọn mô hình

Thứ nhất: Các mô hình lượng hóa rủi ro như mô hình điểm số Z, mô hình điểm số tín dụng tiêu dùng có những điểm tỏ ra không phù hợp với các Ngân hàng thương mại ở Việt Nam. Do các mô hình này chủ yếu nghiên cứu ở các nước phát triển với hệ thống chấm điểm tín dụng đã hoàn thiện, cũng như các chỉ số hầu như là bất biến không chịu ảnh hưởng nhiều bởi các yếu tố bên ngoài như điều kiện thị trường tài chính thay đổi.

Thứ hai: Ở Việt Nam đã có nhiều công trình nghiên cứu vận dụng mô hình hồi quy Binary Logistic vào thực tiễn cuộc sống và đã được thực hiện rất tốt.

Thứ ba: Mô hình Binary Logistic được ứng dụng phổ biến cho việc phán đoán khả năng xảy ra một sự kiện nào đó mà ta quan tâm (chính là xác suất xảy ra) như khả năng người vay có trả được nợ không, có nên cho vay hay không.

2.4.2. Cơ sở dữ liệu và các chỉ số dùng để đánh giá

Sử dụng số liệu là 7 chỉ tiêu định lượng (tần suất xuất hiện nhiều nhất) để chấm điểm tín dụng doanh nghiệp của 50 DN hiện đang có quan hệ tín dụng với ACB – CN Huế. Khóa luận sử dụng các chỉ số sau để phân tích: Khả năng thanh toán hiện hành, vòng quay hàng tồn kho, vòng quay các khoản phải thu, tổng nợ phải trả/tổng tài sản, lợi nhuận sau thuế/vốn CSH bình quân, EBIT/Chi phí lãi vay

2.4.3. Lựa chọn biến trong mô hình

Để mô hình thêm chính xác và tăng ý nghĩa thực tiễn ta cần đưa vào mô hình rất nhiều chỉ tiêu như các tỷ số của Moody’s, Fitch, Altman. Tuy nhiên hiện nay, do hạn chế dữ liệu nghiên cứu nên việc đưa vào những biến như tỷ số dòng tiền, các tỷ số liên quan đến lãi vay là rất khó khăn. Mặt khác các tiêu chuẩn thống kê đòi hỏi số quan sát phải gấp 4 - 5 lần số biến đầu vào (Hosmer - Lemeshow yêu cầu phải gấp 10 lần số biến đầu vào) chưa kể các quan sát để kiểm định lại mô hình. Khi số biến quá nhiều so với số quan sát, các phần mềm thống kê cũng không chạy được hồi quy Logit, nên khóa luận xin rút gọn số biến như sau:

Biến phụ thuộc: Y là khả năng trả nợ của doanh nghiệp

Y = 0: Không có nợ xấu hay khả năng trả nợ cao.

Y =

Y = 1: Có nợ xấu hay khả năng trả nợ thấp.

Biến độc lập

Thống kê qua số liệu thu thập được, đây là những biến xuất hiện thường xuyên

Bảng 2.16 – Bảng ký hiệu quy ước các chỉ tiêu tài chính

Ký hiệu | Chỉ tiêu | Dấu kỳ vọng | Ý nghĩa kỳ vọng | |

1 | D1 | Quy mô của doanh nghiệp: D1 = 0: Nếu doanh nghiệp có quy mô nhỏ, rất nhỏ. D1 = 1: Nếu doanh nghiệp có quy mô không nhỏ | -/+ | Lợi thế về quy mô doanh nghiệp |

2 | X1 | Khả năng thanh toán hiện hành | + | Tỷ số khả năng thanh toán |

3 | X2 | Vòng quay hàng tồn kho | + | Hiệu quả quản trị ngân quỹ |

4 | X3 | Vòng quay các khoản phải thu | + | Hiệu quả thu hồi nợ |

5 | X4 | Tổng nợ phải trả/Tổng tài sản | + | Cơ cấu nợ, quy mô tài chính của doanh nghiệp |

7 | X5 | Lợi nhuận sau thuế/Vốn CSH bình quân | + | Tỷ suất sinh lợi |

8 | X6 | EBIT/Chi phí lãi vay | + | Hiệu quả sử dụng tài sản |

Khả năng thanh toán hiện hành (X1):

Chỉ tiêu này cho biết khả năng của một doanh nghiệp trong việc dùng các tài sản ngắn hạn như tiền mặt, hàng tồn kho hay các khoản phải thu để chi trả cho các khoản nợ ngắn hạn của mình. Tỷ số này càng cao chứng tỏ công ty càng có nhiều khả năng sẽ hoàn