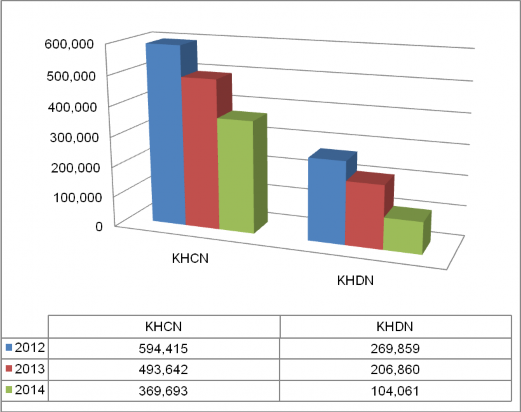

Biểu đồ 2.2 – Doanh số cho vay 2012 - 2014

Qua số liệu trên cho thấy doanh số cho vay và thu nợ của chi nhánh Huế giảm dần trong giai đoạn 2012 – 2014. Doanh số cho vay năm 2013 giảm 163.774 triệu đồng tương ứng giảm 18,95% so với năm 2012; tiếp tục giảm 226.746 triệu đồng tương ứng giảm 32,369% vào năm 2014. So sánh với tỷ trọng cho vay khách hàng cá nhân, khách hàng doanh nghiệp chỉ chiếm khoảng 50% xuất phát từ điều kiện thực tiễn.Thị trường Huế chủ yếu tập trung các hộ kinh doanh gia đình, doanh nghiệp tư nhân với quy mô nhỏ, rất nhỏ nên khi tiếp cận khách hàng cho vay các doanh nghiệp lớn thường rất ít.Điều này lý giải sự chênh lệch tỷ trọng giữa doanh số cho vay khách hàng cá nhân và khách hàng doanh nghiệp. Doanh số thu nợ cũng giảm dần trong giai đoạn 2012 – 2014. Năm 2013 giảm 38.059 triệu đồng tương ứng giảm 5,00% so với năm 2012. Và năm 2014 giảm 215.151 triệu đồng tương ứng giảm đến 29,75% so với năm 2013. Doanh số cho vay giai đoạn 2012 – 2014 đang trên đà giảm nên kéo theo doanh số thu nợ giảm đáng kể vào năm 2014.

Kết luận:

Có thể bạn quan tâm!

-

Các Nhân Tố Ảnh Hưởng Đến Xếp Hạng Tín Dụng

Các Nhân Tố Ảnh Hưởng Đến Xếp Hạng Tín Dụng -

Thực Trạng Xếp Hạng Tín Dụng Khách Hàng Doanh Nghiệp Tại Ngân Hàng Thương Mại Cổ Phần Á Châu – Chi Nhánh Huế

Thực Trạng Xếp Hạng Tín Dụng Khách Hàng Doanh Nghiệp Tại Ngân Hàng Thương Mại Cổ Phần Á Châu – Chi Nhánh Huế -

Tình Hình Hoạt Động Của Ngân Hàng Thương Mại Cổ Phần Á Châu – Chi Nhánh Huế Từ Năm 2012 – 2014

Tình Hình Hoạt Động Của Ngân Hàng Thương Mại Cổ Phần Á Châu – Chi Nhánh Huế Từ Năm 2012 – 2014 -

Quy Trình Chấm Điểm Cho Khách Hàng Doanh Nghiệp

Quy Trình Chấm Điểm Cho Khách Hàng Doanh Nghiệp -

Đánh Giá Về Bộ Chỉ Tiêu Tài Chính Trong Hệ Thống Chấm Điểm Tín Dụng Của Ngân Hàng Tmcp Á Châu Đối Với Khách Hàng Doanh Nghiệp

Đánh Giá Về Bộ Chỉ Tiêu Tài Chính Trong Hệ Thống Chấm Điểm Tín Dụng Của Ngân Hàng Tmcp Á Châu Đối Với Khách Hàng Doanh Nghiệp -

Kiểm Định Hệ Số Tương Quan Của Các Biến

Kiểm Định Hệ Số Tương Quan Của Các Biến

Xem toàn bộ 139 trang tài liệu này.

Nguyên nhân từ năm 2012 NHNN chấm dứt huy động và cho vay bằng vàng đã khiến cho ACB – Chi nhánh Huế không còn nguồn cho vay bằng vàng ( vốn dĩ chiếm tỷ trọng cao trong cơ cấu cho vay của ACB) nên doanh số cho vay giai đoạn này giảm mạnh so với những năm trước. Đồng thời, ảnh hưởng của suy thoái kinh tế giai đoạn 2012 – 2013, tình trạng sản xuất kinh doanh kém.Các doanh nghiệp ứ đọng hàng tồn kho nhiều, gặp khó khăn trong quá trình tiêu thụ và hệ quả là giảm quy mô hoạt động sản xuất.Từ đó nhu cầu vay vốn không còn cao.

2.1.3.4. Tình hình dư nợ

Bảng 2.5 - Dư nợ giai đoạn 2012 – 2014 (Phụ lục 13)

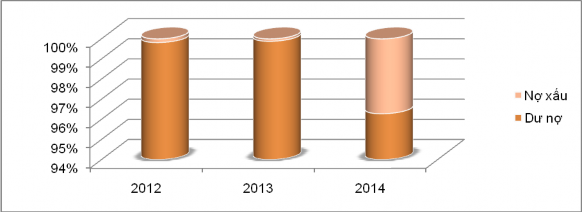

Biểu đồ 2.3 – Tỷ trọng dư nợ giai đoạn 2012 - 2014

Trong quan hệ tín dụng việc phát sinh nợ xấu là điều không thể tránh khỏi.Vì vậy, nợ xấu là mối quan tâm hàng đầu của các ngân hàng khi cấp tín dụng cho khách hàng. Mặc dù, số nợ này không bị mất hoàn toàn nhưng các món vay có tài sản thế chấp, cầm cố với thủ tục phát mãi còn rườm rà, tốn chi phí và mất thời gian trong việc thu hồi nợ, có khi còn kéo dài đến năm sau.Trong 3 năm trên thì năm 2014 là năm mà tỷ lệ nợ quá hạn cao nhất 3,86%, chiếm 12.911 triệu đồng, cao hơn tỷ lệ nợ xấu bình quân của các tổ chức tín dụng.

Theo thủ tướng Nguyễn Tấn Dũng cho biết: “Theo báo cáo của các tổ chức tín dụng, tỷ lệ nợ xấu đến cuối năm 2014 là 3,25% và có xu hướng giảm (tháng 6 là 4,17%; tháng 7 là 4,11%; tháng 8 là 3,9%; tháng 9 là 3,8%”). Tuy nhiên những khoản nợ này đã được ngân hàng ACB – CN Huế nhận biết trước nên đã lập dự phòng ..Tuy vậy kết quả này theo đánh giá đã vượt dự kiến của Ban Giám đốc, nhất là trong tình hình khó khăn của cuộc khủng hoảng sau sự cố năm 2012.

2.1.3.5. Kết quả hoạt động kinh doanh

Bảng 2.6 - Tình hình hoạt động kinh doanh tại ACB - CN Huế giai đoạn 2012-2014 (Phụ lục 14)

Về thu nhập

Nguồn thu nhập chủ yếu bao gồm các nguồn thu từ lãi trong đó bao gồm lãi từ hoạt động cho vay, lãi từ tiền gửi TCTD và từ các hoạt động khác tương tự.... Ngoài ra còn có các nguồn thu từ hoạt động dịch vụ, kinh doanh ngoại hối và các khoản thu nhập khác. Nhìn chung, tình hình thu nhập của ACB CN Huế qua 3 năm không ngừng tăng trưởng theo chiều hướng tốt. Cụ thể, tổng thu nhập năm 2012 đạt 83.668 triệu đồng, sang năm 2013 con số này đã tăng lên 91.899 triệu đồng tương đương tăng 8.230 triệu đồng (9,84%) so với năm 2012. Sang năm 2014, tổng thu nhập của ACB Huế là 110.125 triệu đồng tương đương tăng 18.226 triệu đồng (19,83%) so với năm 2013. Tổng thu nhập của ngân hàng tăng liên tục qua các năm, đặc biệt trong năm 2014 có sự gia tăng rất lớn về cả mặt tuyệt đối lẫn tương đối, điều này là phản ánh tình hình kinh doanh tốt của ACB CN Huế. Một mặt đã thể hiện sự phát triển của ngân hàng trong việc đa dạng hóa sản phẩm dịch vụ, nâng cao hoạt động tín dụng của ngân hàng, bên cạnh đó cũng phải kể đến sự nổ lực cao độ của toàn thể cán bộ nhân viên trong ngân hàng.

Sự gia tăng tổng thu nhập của ACB CN Huế tăng qua các năm đặc biệt trong năm 2014 là do sự gia tăng nhanh chóng của thu nhập từ lãi và các khoản tương tự, điều này có được là do mức lãi suất cho vay trong năm 2014 luôn đạt mức cao hơn rất nhiều so với các năm trước, thường ở mức bình quân 17%/năm đến 18%/năm

thậm chí có thời điểm lên đến 21%/năm đi kèm với đó là sự gia tăng chạy đua về mức lãi suất huy động, liên tiếp các mức lãi suất huy đồng trần bị phá vỡ có thời điểm lên đến 15%/năm. Trong năm 2012 thu nhập từ lãi và các khoản tương tự đạt 79.756 triệu đồng, sang năm 2013 thu nhập này tăng lên đạt mức 87.441 triệu đồng tương đương tăng 7.685 triệu đồng (9,64%) so với năm 2012. Sang năm 2014 con số này đạt 104.140 triệu đồng tăng 16.699 triệu đồng (19,10%) so với năm 2013. Tốc độ tăng trưởng của thu nhập lãi và qua các khoản tương tự qua các năm ngày càng cao đã cho thấy hoạt động tín dụng của Chi nhánh luôn đạt kết quả tốt và phát triển ổn định qua các năm

Về chi phí:

Đi đôi với sự gia tăng thu nhập thì chi phí cũng có sự gia tăng đáng kể. Cụ thể, năm 2013 tổng chi phí là 77.221 triệu đồng, tăng hơn 7.239 triệu đồng so với 2012 tương đương 10,34%, và tăng them một con số rất lớn là 16.742 triệu đồng (tương đương 21,68 %) vào năm 2013. Trong đó chi trả lãi của ngân hàng chiếm tỷ trọng lớn nhất trong cơ cấu tổng chi phí. Chi phí này tăng đều qua các năm với tốc độ ngày càng lớn về cả số tuyệt đối và tương đối. Nguyên nhân là do việc tăng chi phí huy động vốn do tăng lãi suất huy động. Trong năm 2014 thực sự chứng kiến việc chạy đua cạnh tranh lãi suất hết sức giữa các ngân hàng khác. Bù lại nguồn vốn mà Ngân hàng huy động được trong những năm sau này cũng tăng lên đáng kể. Mặt khác, chi phí ngoài lãi hàng năm đều tăng năm sau cao hơn năm trước bởi ngân hàng tốn nhiều chi phí hơn cho các chương trình khuyến mãi, chương trình khách hàng thân thiết dành cho khách hàng đến giao dịch nhằm thu hút vốn phục vụ cho mục đích kinh doanh của đơn vị. Bên cạnh đó chi phí điều hành cũng tăng tỷ trọng khá cao, chỉ số giá cả tăng nên chi phí quản lý và chi phí lương tăng để góp phần tăng chất lượng công tác quản lý của ngân hàng nói riêng và hiệu quả hoạt động kinh doanh nói chung.

Kết luận: Nhìn chung hoạt động kinh doanh của ngân hàng luôn đạt kết khá tốt trong thời gian qua do tốc độ tăng của thu nhập luôn cao hơn tốc độ tăng của

chi phí. Có thể nói đây là yếu tố quan trọng để đảm bảo duy trì ổn định hoạt động kinh doanh của ngân hàng và là nguồn lực quan trọng để phát triển ngân hàng về mọi mặt. Trong 3 năm vừa qua, trên địa bàn tỉnh TT Huế đã xuất hiện ngày càng nhiều những ngân hàng cạnh tranh, giá cả thị trường biến động mạnh mẽ, nền kinh tế thế giới suy thoái đã kéo theo những ảnh hưởng tiêu cực đến nền kinh tế Việt Nam… đã khiến cho môi trường kinh doanh của ACB - CN Huế trở nên khó khăn, thử thách hơn. Một trong những khó khăn nổi bật kể đến đó là sự cạnh tranh giữa các ngân hàng về lãi suất huy động đã khiến cho chi phí lãi huy động tăng cao, làm tăng chi phí kinh doanh, giảm lợi nhuận. Đây là một bất lợi mà đối với bất kỳ ngân hàng nào cũng phải chấp nhận, đòi hỏi ngân hàng cần có chính sách hoạt động hiệu quả đủ sức cạnh tranh với các ngân hàng khác trên địa bàn.

2.2. Quy trình tín dụng của Ngân hàng Thương mại Cổ phần Á Châu – Chi nhánh Huế đối với khách hàng doanh nghiệp

2.2.1. Các chức danh có liên quan

Hiện tại, toàn bộ hoạt động tín dụng đối với khách hàng doanh nghiệp tại ACB được áp dụng thống nhất theo “Quy trình cấp tín dụng đối với khách hàng doanh nghiệp”. Các đối tượng chính tham gia trong quy trình tác nghiệp bao gồm:

Kênh phân phối (KPP): là các Phòng giao dịch, Chi nhánh, Sở giao dịch thực hiện các nhiệm vụ kinh doanh theo phân quyền hoặc uỷ quyền trong hệ thống ACB.

Các cấp xét duyệt tín dụng: là các thành viên được phân công bởi Chủ tịch Hội đồng Quản trị có trách nhiệm xem xét, đánh giá rủi ro của khách hàng/ khoản vay dựa trên Giấy đề nghị tái thẩm định và toàn bộ hồ sơ tín dụng. Gồm có: Uỷ ban tín dụng thường trực/ tổng thể, Uỷ ban tín dụng Tổ, Ban tín dụng doanh nghiệp Hội sở, Chuyên viên xét duyệt tín dụng các cấp và Ban tín dụng chi nhánh.

Thẩm quyền phê duyệt: là hạn mức tín dụng tối đa đối với một, một số khách hàng và/hoặc một nhóm khách hàng liên quan mà người có thẩm quyền đồng ý hoặc từ chối. Thẩm quyền phê duyệt theo phân cấp trong hệ thống của ACB hoặc theo uỷ quyền. Trong đó cấp phê duyệt được chia cụ thể:

Chuyên viên xét duyệt tín dụng các cấp: Hạn mức phê duyệt theo cấp bậc chuyên viên, với giám đốc của chi nhánh Huế là hợp đồng tín dụng < 1 tỷ đồng và không ngoại lệ;

Ban tín dụng doanh nghiệp Hội sở : Hợp đồng tín dụng <= 50 tỷ đồng và các ngoại lệ mà không thuộc thẩm quyền Ban tín dụng Chi nhánh;

Uỷ ban tín dụng Tổ : 50 tỷ đồng < Hợp đồng tín dụng < 200 tỷ đồng và các ngoại lệ mà không thuộc thẩm quyền Hội sở;

Uỷ ban tín dụng thường trực/ toàn thể : Hợp đồng tín dụng >= 200 tỷ đồng và ngoại lệ mà không thuộc thẩm quyền ủy ban tín dụng Tổ.

Quan hệ Khách hàng Doanh nghiệp (R*): là Nhân viên tại các kênh phân phối là đầu mối liên lạc với khách hàng, hướng dẫn, hỗ trợ khách hàng hoàn thiện hồ sơ tín dụng, nhận biết sớm rủi ro tín dụng và các công việc khác liên quan đến dịch vụ khách hàng.

Nhân viên Phân tích tín dụng (C*): là Nhân viên thực hiện các nhiệm vụ thẩm định khách hàng và kế hoạch kinh doanh của khách hàng; quản lý chất lượng tín dụng và thực hiện các công việc khác liên quan đến chất lượng tín dụng.

Nhân viên Pháp lý chứng từ (LDO): là Nhân viên thực hiện các nhiệm vụ liên quan đến mảng hành chính của tín dụng như: giải ngân, mở L/C, làm các thủ tục liên quan đến thanh toán quốc tế tại các đơn vị kinh doanh, lập và theo dõi các báo cáo liên quan đến tín dụng… và thực hiện các công việc khác liên quan đến hồ sơ tín dụng. Thực hiện hoàn thiện các thủ tục cần thiết đối với tài sản đảm bảo và các công việc khác liên quan đến quản lý tài sản đảm bảo.

Nhân viên định giá tài sản (A/A): là Nhân viên thực hiện các nhiệm vụ định giá tài sản theo các mục đích kinh doanh của ACB.

Kiểm soát viên tín dụng (Loan CSR): là Nhân viên thực hiện nhiệm vụ tái thẩm định độc lập và khách quan các khoản vay trên cơ sở hồ sơ của NV.PTTD, hướng dẫn các NV.PTTD nâng cao chất lượng thẩm định tín dụng; thiết lập, hoàn

thiện hệ thống chính sách, công cụ, tiêu chuẩn đánh giá tín dụng nhằm hỗ trợ cho hoạt động quản lý rủi ro.

Trung tâm thu hồi nợ: Bao gồm các Nhân viên thực hiện các nhiệm vụ liên quan đến việc thu hồi nợ nhận bàn giao từ NV.QHKH, NV.PTTD (sau khi được cấp có thẩm quyền phê duyệt) như: xây dựng các chủ trương, kế hoạch, phương án, biện pháp xử lý đối với từng khoản nợ, đề xuất các phương án quản lý; tổ chức triển khai thực hiện xử lý nợ có vấn đề; phối hợp với các phòng ban liên quan, cơ quan chức năng để đề xuất các biện pháp thu nợ mang lại hiệu quả cao nhất cho ACB.

2.2.2. Quy trình tín dụng đối với khách hàng doanh nghiệp

Bảng 2.7 – Lưu đồ tổng quát quy trình tín dụng đối với KHDN (Phụ lục 15) Bảng 2.8 – Lưu đồ chi tiết quy trình tín dụng đối với KHDN (Phụ lục 16)

2.3. Hệ thống xếp hạng tín dụng của Ngân hàng TMCP Á Châu đối với khách hàng doanh nghiệp

Hệ thống xếp hạng tín dụng doanh nghiệp phục vụ cho xét duyệt tín dụng (Scoring Xét duyệt): nhằm mục đích đánh giá rủi ro của khách hàng doanh nghiệp đồng thời phục vụ cho việc xét duyệt hồ sơ tín dụng, kết quả xếp hạng khách hàng được sử dụng làm một trong các căn cứ để đưa ra quyết định tín dụng, xây dựng chính sách khách hàng và là một trong những tài liệu bắt buộc khi trình cấp tín dụng đối với khách hàng doanh nghiệp tại ACB.

Phần mềm sử dụng: Module TCBS Scoring_DN

2.3.1. Phân quyền người sử dụng

Chương trình có ba cấp phân quyền cho người sử dụng:

Nhân viên thẩm định tín dụng:

- Nhập liệu và chỉnh sửa thông tin khách hàng tại đơn vị;

- Đánh giá, nhận xét về hồ sơ khách hàng;

- Xem kết quả tổng điểm và phân loại khách hàng;

- Xuất báo cáo kết quả chấm điểm khách hàng sau khi được cấp thẩm quyền chấp nhận.

Cấp kiểm soát:

- Không có quyền nhập và chỉnh sửa thông tin khách hàng;

- Có quyền xem nhận xét về hồ sơ của nhân viên tín dụng, xem kết quả tổng điểm và phân loại khách hàng;

- Được quyền chấp nhận hay từ chối các thông tin mà cán bộ tín dụng nhập vào và nhận xét;

- Xuất báo cáo kết quả chấm điểm từng khách hàng tại đơn vị;

- Có quyền xem số lượng khách hàng được chấm Scoring tại đơn vị theo các trạng thái: mới nhập liệu, chờ xử lý, chấp nhận và từ chối.

Khối Khách hàng doanh nghiệp:

- Có quyền như nhân viên tín dụng và cấp kiểm soát;

- Có quyền xuất báo cáo toàn bộ hoặc có chọn lọc kết quả chấm điểm chi tiết của tất cả khách hàng trên toàn hệ thống;

- Có quyền xem tham số và kết quả chi tiết của từng chỉ tiêu chấm điểm của từng khách hàng tại tất cả các đơn vị;

- Có quyền điều chỉnh giá trị tham số chấm điểm và xếp hạng phân loại khách hàng.

2.3.2. Thông tin hệ thống

2.3.2.1. Thông tin đầu vào

Cấp độ 1: thông tin khách hàng và nhận xét, đánh giá được nhập bởi nhân viên thẩm định tín dụng.