GIÁM ĐỐC

PHÓ GIÁM ĐỐCVẬN HÀNH

Hu

KHDN

KHCN

PHÒNG GIAO DỊCH

HCB CBL Bộ phận HT&NV

Bộ phận GD&NQ

ế

Bộ phận KẾ TOÁN

RM Bộ phận

Bộ phận

Trưởng BP

Trưởng BP

Kế toán trưởng

RO

PFC-L

CA-L

Đại học Kinh tế

KSV Tín Dụng

RA PFC-2

CA-2

KSV Giao dịch

Kiểm ngân

Giao dịch viên

Kế toán

CSR Tiền gửi

CSR DN

PFC-1

CA-1

CSR Tiền Vay

Thủ quỹ

LDO

CSR CN

Sơ đồ 2.2 – Tổ chức bộ máy của ABC – Huế (Nguồn:Phòng Kế toán – ACB Chi nhánh Huế)

33

b. Tình hình nhân sự

Bảng 2.1 - Tình hình lao động tại ACB - CN Huế giai đoạn 2012 – 2014

(ĐVT: Người)

Năm | So sánh | |||||||||

2012 | 2013 | 2014 | 2013/2012 | 2014/2013 | ||||||

GT | % | GT | % | GT | % | +/- | % | +/- | % | |

Tổng LĐ | 96 | 100,00 | 80 | 100,00 | 76 | 100,00 | (16) | (16,67) | (4) | (5,00) |

1. Phân theo tính chất công việc | ||||||||||

Trực tiếp | 85 | 88,54 | 72 | 90,00 | 68 | 89,47 | (13) | (15,29) | (4) | (5,56) |

Gián tiếp | 11 | 11,46 | 8 | 10,00 | 8 | 10,53 | (2) | (18,18) | 0 | 0,00 |

2. Phân theo trình độ | ||||||||||

ĐH, trên ĐH | 90 | 93,75 | 75 | 93,75 | 71 | 93,42 | (15) | (16,67) | (4) | (5,33) |

Cao đẳng, Trung cấp | 3 | 3,13 | 2 | 2,50 | 2 | 2,63 | (1) | (33,33) | 0 | 0,00 |

Lao động phổ thông | 3 | 3,12 | 3 | 3,75 | 3 | 3,95 | 0 | 0,00 | 0 | 0,00 |

3. Phân theo giới tính | ||||||||||

Nam | 31 | 32,29 | 28 | 35,00 | 25 | 32,9 | (3) | (9,68) | (3) | (10,71) |

Nữ | 65 | 67,71 | 52 | 65,00 | 51 | 67,1 | (13) | (20,00) | (1) | (1,92) |

Có thể bạn quan tâm!

-

Nghiên cứu hệ thống xếp hạng tín dụng khách hàng doanh nghiệp tại Ngân hàng Thương mại Cổ phần Á Châu – Chi nhánh Huế - 2

Nghiên cứu hệ thống xếp hạng tín dụng khách hàng doanh nghiệp tại Ngân hàng Thương mại Cổ phần Á Châu – Chi nhánh Huế - 2 -

Các Nhân Tố Ảnh Hưởng Đến Xếp Hạng Tín Dụng

Các Nhân Tố Ảnh Hưởng Đến Xếp Hạng Tín Dụng -

Thực Trạng Xếp Hạng Tín Dụng Khách Hàng Doanh Nghiệp Tại Ngân Hàng Thương Mại Cổ Phần Á Châu – Chi Nhánh Huế

Thực Trạng Xếp Hạng Tín Dụng Khách Hàng Doanh Nghiệp Tại Ngân Hàng Thương Mại Cổ Phần Á Châu – Chi Nhánh Huế -

Quy Trình Tín Dụng Của Ngân Hàng Thương Mại Cổ Phần Á Châu – Chi Nhánh Huế Đối Với Khách Hàng Doanh Nghiệp

Quy Trình Tín Dụng Của Ngân Hàng Thương Mại Cổ Phần Á Châu – Chi Nhánh Huế Đối Với Khách Hàng Doanh Nghiệp -

Quy Trình Chấm Điểm Cho Khách Hàng Doanh Nghiệp

Quy Trình Chấm Điểm Cho Khách Hàng Doanh Nghiệp -

Đánh Giá Về Bộ Chỉ Tiêu Tài Chính Trong Hệ Thống Chấm Điểm Tín Dụng Của Ngân Hàng Tmcp Á Châu Đối Với Khách Hàng Doanh Nghiệp

Đánh Giá Về Bộ Chỉ Tiêu Tài Chính Trong Hệ Thống Chấm Điểm Tín Dụng Của Ngân Hàng Tmcp Á Châu Đối Với Khách Hàng Doanh Nghiệp

Xem toàn bộ 139 trang tài liệu này.

(Nguồn: Phòng Kế toán – ACB Chi nhánh Huế)

Qua bảng số liệu, ta thấy số lượng lao động của chi nhánh có xu hướng giảm theo từng năm. Năm 2012, chi nhánh có 96 lao động. Năm 2013, chi nhánh có 80

lao động, giảm 16,67% so với năm 2012 tương ứng với 16 người. Năm 2014, chi nhánh có 76 lao động, giảm 5,00% so với năm 2013 tương ứng với 4 người.

Xét về tính chất công việc

Lao động trực tiếp chiếm tỷ lệ lớn hơn nhiều so với lao động gián tiếp. Cụ thể, năm 2012 số lượng lao động trực tiếp là 85 người, chiếm 88,54% tổng số lao động. Năm 2013, chi nhánh có 72 lao động trực tiếp, chiếm 90,00%. Năm 2014, chi nhánh có 68 lao động trực tiếp, chiếm 89,47%. Số lượng lao động trực tiếp chiếm tỷ lệ lớn như vậy là vì ngành ngân hàng có tính chất đặc thù chuyên môn nên lao động đều có liên quan trực tiếp tới công việc.

Nhìn vào bảng, ta thấy số lượng lao động trực tiếp giảm dần trong 3 năm. Năm 2013, số lượng lao động trực tiếp giảm 15,29 % so với năm 2012, tương ứng với 13 người. Năm 2014, giảm 5,56% so với năm 2013, tương ứng với 4 người.

Xét về trình độ chuyên môn

Nhìn vào số liệu ta thấy, nguồn nhân sự của chi nhánh có trình độ ĐH, trên ĐH nhiều nhất. Vào năm 2012, số lượng lao động có trình độ ĐH, trên ĐH là 90 người, chiếm 93,75% trong tổng số lao động. Năm 2013 là 75 người, chiếm 92,75%. Năm 2014 là 71 người, chiếm 93,42%. Nguyên nhân là công việc ở ngân hàng yêu cầu lao động có chuyên môn cao, được đào tạo tốt về kiến thức và nghiệp vụ nên chi nhánh có tỷ lệ lớn lao động có trình độ ĐH, trên ĐH.

Trong giai đoạn 2012 – 2014, số lượng lao động có trình độ ĐH, trên ĐH giảm dần qua các năm, còn số lượng lao động có trình độ cao đẳng và trung cấp ít thay đổi và ở mức thấp, lao động phổ thông không đổi qua 3 năm. Năm 2012, lao động có trình độ ĐH, trên ĐH ở chi nhánh là 90 người, năm 2013 là 75 người 16,67% so với năm 2012, tương ứng 15 người. Năm 2014, lao động có trình độ ĐH, trên ĐH là 71 người, giảm 5,33% so với năm trước, tương ứng 4 người.

Xét về giới tính

Trong giai đoạn 2012 – 2014, số lượng lao động nữ luôn cao hơn số lượng lao động nam. Năm 2012 chi nhánh có 65 lao động nữa và 31 lao động nam; năm 2013 là 52 nữ và 28 nam. Đến năm 2014 chi nhánh có 51 nữ và 25 nam. Trong điều kiện tính chất công việc của chi nhánh thì đây là tỷ lệ lao động khá lý tưởng.

Kết luận

ACB - CN Huế có nguồn lao động động trí thức cao, phù hợp với công việc của ngân hàng. Tuy nhiên, qua phân tích ta có thể thấy xu hướng thay đổi lao động của chi nhánh qua 3 năm 2012 – 2014 là giảm một số lao động trực tiếp, có trình độ ĐH và trên ĐH. Nguyên nhân là trong bối cảnh tình hình trong điều kiện kinh tế hiện nay, ngân hàng kinh doanh khá khó khăn nên nhiều ngân hàng tổ chức tái cơ cấu.Đặc biệt sự cố tháng 08/2012 cũng đã ảnh hưởng đáng kể đến tình hình nhân sự của ACB – CN Huế trong những năm gần đây.CN ngày càng chú trọng tới chất lượng nhân viên hơn là số lượng, giảm nhân lực không đạt yêu cầu để làm giảm chi phí.Đồng thời, cách này cũng làm tăng áp lực cho các nhân viên khiến họ phấn đấu, làm tốt công việc.Từ đó, chất lượng kinh doanh tăng lên và chi nhánh sẽ phát triển.

2.1.3. Tình hình hoạt động của Ngân hàng Thương mại Cổ phần Á Châu – Chi nhánh Huế từ năm 2012 – 2014

2.1.3.1. Tình hình tài sản và nguồn vốn

Bên cạnh nguồn nhân lực thì vốn và sử dụng vốn là một yếu tố quan trọng trong việc hình thành và phát triển của Ngân hàng. Nó thể hiện sức mạnh tài chính mạnh hay yếu của Ngân hàng. Để thấy rõ điều này ta có thể phân tích tình hình tài sản, nguồn vốn của chi nhánh nhằm đánh giá hoạt động của chi nhánh trong thời gian vừa qua.

Bảng 2.2 - Tình hình tài sản nguồn vốn tại ACB - CN Huế giai đoạn 2012- 2014 (Phụ lục 10)

a. Phân tích Tài sản

Ta thấy giá trị tài sản của chi nhánh giảm qua các năm từ 2012 – 2014. Năm 2012, tài sản của CN đạt 1.210.843 triệu đồng. Năm 2013, giá trị tài sản là 1.058.951 triệu đồng, giảm 12,54% so với năm 2012, tương ứng với giảm 151.892 triệu đồng. Đối với năm 2014, giá trị tài sản của CN là 1.044.343 triệu đồng, giảm 1,38% so với năm 2013, tương ứng giảm 14.608 triệu đồng. Nếu xét về cơ cấu hoạt động thì hoạt động cho vay vẫn chiếm tỷ trọng cao nhất. Cụ thể năm 2012, tổng cho vay của chi nhánh đạt 879.965 triệu đồng với tỷ trọng đạt 72,67% tổng tài sản. Năm 2013, tổng cho vay của chi nhánh đạt 527.979 triệu đồng đạt 49,86% tổng tài sản, giảm 351.986 triệu đồng tương ứng với tốc độ giảm 40% so với năm 2012. Đến năm 2014, doanh số cho vay là 316.787 triệu đồng, giảm 211.192 triệu đồng so với năm 2013 và đạt tỷ trọng là 30,33% tổng tài sản, tương ứng với tốc độ giảm 40,00% so với năm 2013. Sự giảm sút này bắt nguồn từ chủ trương của NHNN từ năm 2012 đó là chấm dứt huy động bằng vàng và hạn chế cho vay sinh hoạt tiêu dùng, hạn chế mạnh trong lĩnh vực bất động sản.

Cùng với sự giảm sút của khoản mục cho vay thì tỷ trọng các khoản đầu tư khác có sự gia tăng với tỷ trọng là 3,80% năm 2012 và lên 5,33% năm 2014. Sự gia tăng này xuất phát từ mục tiêu kinh doanh có hiệu quả vào lĩnh vực kinh doanh của CN nhằm đảm bảo mức độ an toàn vốn, tính thanh khoản trong toàn hệ thống, giảm dần các khoản đầu tư rủi ro khi mà giai đoạn 2012 – 2014 nền kinh tế đang dần phục hồi và có những bước biến chuyển mới.

Như vậy, với cơ cấu cho vay chiếm tỷ lệ cao trong nhu cầu sử dụng vốn của Chi nhánh có thể đem lại một mức lợi nhuận cao nhưng lại tiềm ẩn rủi ro nếu như không có sự quản lý tốt. Vì vậy việc tăng cường công tác thẩm định và thực hiện đúng quy trình cho vay là hết sức cần thiết. Mặt khác khi nền kinh tế đã có sự ổn định trong những năm tiếp theo thì việc đa dạng hóa các loại hình đầu tư cũng là một biện pháp hiệu quả.

b. Phân tích Nguồn vốn

Ta thấy nguồn vốn của NH qua 3 năm 2012-2014 có sự giảm sút rõ tương đương với giá trị của tài sản. Trong tổng số nguồn vốn thì tiền gửi từ khách hàng luôn chiếm một tỷ lệ cao trong tổng nguồn vốn. Điều đó chứng tỏ, ngân hàng huy động tiền gửi tiết kiệm và vốn có hiệu quả, làm cơ sở vững chắc cho hoạt động cho vay

Khoản mục này luôn chiếm tỷ trọng áp đảo nhưng có diễn biến thay đổi trong 3 năm 2012 – 2014. Tiền gửi từ khách hàng đạt 650.376 triệu đồng năm 2012. Năm 2013 đạt 845.096 triệu đồng, tăng 194.72 triệu đồng tương ứng tăng 23.94% so với năm 2012 . Năm 2014 đạt 760.586 triệu đồng, giảm 84.51 triệu đồng tương ứng giảm 10% so với năm 2013. Lý giải cho sự sụt giảm khoản mục này là do năm 2014 NHNN công bố giảm trần lãi suất huy động kỳ hạn từ 1 tháng đến dưới 6 tháng xuống còn 5,5%/năm. Điều này kéo theo, tất cả các ngân hàng đều giảm lãi suất. Cụ thể, lãi suất huy động ở ACB áp dụng 4,9%/năm cho kỳ hạn 1 tháng và 2 tháng trong khi kỳ hạn 3 tháng là 5,1%/năm thấp hơn so với các ngân hàng khác trong khối NHTM. Sacombank niêm yết lãi suất kỳ hạn 1 tháng là 5%/năm, kỳ hạn 2 tháng 5,1%/năm, 3 tháng là 5,2%/năm. Mức trần lãi suất 5,5% chỉ áp dụng cho kỳ hạn 5 tháng. VPBank không phân biệt nhiều giữa các kỳ hạn ngắn, lãi suất áp dụng là 5,4 – 5,5%/năm. VIB áp dụng đồng loạt mức lãi suất 5%/năm cho các kỳ hạn từ 1 đến dưới 6 tháng. Lãi suất tại TPBank là 5,2 – 5,4%/năm.

Phát hành giấy tờ có giá năm 2012 đạt 405.991 triệu đồng và sau đó ngưng phát hành giai đoạn 2013 - 2014. Các khoản nợ khác của chi nhánh tăng dần qua các năm 2012 - 2014 từ 135.369 triệu đồng năm 2012 lên 198.396 triệu đồng năm 2013, tăng 63.027 triệu đồng tương ứng tăng 46,56%. Năm 2014 chi nhánh đạt

276.562 triệu đồng, tăng 78.166 triệu đồng tương ứng tăng 39,40% so với năm 2013. Vốn và các quỹ không chiếm tỷ trọng trong nguồn vốn của chi nhánh.

Kết luận

Nhìn chung kết quả về tình hình tài sản và nguồn vốn của CN qua 3 năm đã thể hiện được phần nào trình độ quản lý cũng như việc sử dụng vốn có hiệu quả của ban lãnh đạo CN thông qua các chính sách marketing, tìm kiếm KH với một lãi suất

cạnh tranh, dịch vụ NH hiện đại, nhanh chóng, tiện lợi cũng như sự phục vụ tận tình, chuyên nghiệp của toàn thể cán bộ nhân viên NH từ đó tạo ra sự tin tưởng cho khách hàng khi sử dụng dịch vụ tại ACB - CN Huế.

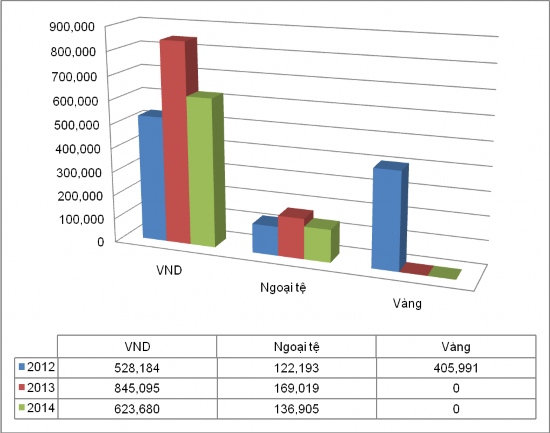

2.1.3.2. Tình hình huy động vốn

Huy động vốn cũng là nhiệm vụ trọng tâm, quyết định cho sự tồn tại và phát triển của chi nhánh, đây là nguồn vốn đầu vào của ngân hàng.

Nguồn vốn chủ yếu của chi nhánh là tiền gửi của nhóm khách hàng cá nhân và khách hàng doanh nghiệp.Trong đó, tiền gửi tiết kiệm bằng Việt Nam đồng và ngoại tệ của khách hàng cá nhân và các hộ gia đình là chủ yếu.

Bảng 2.3 – Tình hình huy động vốn theo loại tiền tệ giai đoạn 2012 – 2014 (Phụ lục 11)

Biểu đồ 2.1 - Tình hình huy động vốn theo loại tiền tệ giai đoạn 2012 – 2014

Qua số liệu, ta thấy nguồn vốn huy động của NH có sự sụt giảm qua các năm. Điều này xuất phát từ điều kiện nền kinh tế thế giới và trong nước có nhiều biến động, từ phát triển nóng sang trì trệ, lạm phát nền kinh tế tăng cao khiến cho các khách hàng gửi tiền tiết kiệm tại các ngân hàng có thời điểm nhận được lãi suất thực âm, dẫn đến tâm lý của rất nhiều khách hàng không muốn chọn ngân hàng như là kênh đầu tư cho số tiền nhàn rỗi của mình.

Tuy nhiên so với hình thức gửi tiền theo loại hình không có nhiều thay đổi, tiền gửi cá nhân luôn chiếm tỷ trọng lớn nhất thì đối với hình thức gửi tiền theo kỳ hạn, gửi tiền không kì hạn đến dưới 12 tháng vào năm 2014 có sự giảm sút đáng kể. Cuối tháng 9/2014 NHNN công bố giảm trần lãi suất huy động kỳ hạn từ 1 tháng đến dưới 6 tháng xuống còn 5,5%/năm là nguyên nhân giảm sự thu hút đối với khách hàng gửi tiền.

Kết luận

Sự cố về nhân sự xảy ra với ACB trong tháng 8 và tháng 9/2012 dẫn đến nhiều khách hàng đã rút bớt tiền gửi ra khỏi ACB khiến cho quy mô tiền gửi giai đoạn 2012 – 2014 liên tiếp bị thu nhỏ. Năm 2013 giảm 221.213 triệu đồng tương ứng với giảm 20% và giảm 84.509 triệu đồng tương ứng với giảm 10% vào năm 2014. Đặc biệt các quy định của Ngân hàng Nhà nước về chấm dứt huy động và cho vay bằng vàng (lúc đầu là trước 25/12/2012, sau đó gia hạn đến 30/6/2013) đã làm mất đi một nguồn vốn lãi suất thấp tại ACB.

2.1.3.3. Tình hình sử dụng vốn

Bảng 2.4 - Doanh số cho vay, thu nợgiai đoạn 2012 – 2014 (Phụ lục 12)