liên đến công tác kiểm tra thuế, giúp cho trình độ, bản lĩnh và năng lực của cán bộ kiểm tra đáp ứng được mục đích, yêu cầu, nhiệm vụ đã đề ra, qua đó đã từng bước nâng cao được hiệu lực và hiệu quả của công tác kiểm tra.

Được Ban lãnh đạo Chi cục quan tâm chỉ đạo lập kế hoạch kiểm tra thuế năm 2010 từ cuối năm 2009, vì vậy công tác kiểm tra thuế được thuận lợi hơn, các đội chủ động xây dựng chương trình thực hiện công tác kiểm tra ngày từ tháng 01/2010, đưa việc kiểm tra đi vào nền nếp, ổn định theo chương trình công tác đã đề ra.

Khó khăn trong công tác kiểm tra 2010.

Một số CB-CC lớn tuổi và công chức mới được tuyển dụng vào ngành nên kỹ

năng kiểm tra còn hạn chế về

trình độ, năng lực, kiến thức chung về

thuế, về

nghiệp vụ kế toán, dẫn đến một số cuộc kiểm tra chưa đạt được hiệu quả.

Theo quy định của pháp luật về thuế và quy trình kiểm tra tại trụ sở người nộp thuế: không được kiểm tra đột xuất, do vậy việc kiểm tra các cơ sở kinh doanh có dấu hiệu bán hàng không xuất hóa đơn, hoặc khai man, trốn thuế không đạt được hiệu lực và hiệu quả của mục đích kiểm tra.

Kết quả xử lý về kinh tế, hành chính, hình sự:

Về kinh tế, hành chính:

Hình 2.6: Kết quả xử lý kinh tế - hành chính 2008 – 2010.

ĐVT: Triệu đồng.

Số đơn vị đã kiểm tra | Số đơn vị vi phạm | Số thuế truy thu và phạt còn phải nộp | |||||

GTGT | TNDN | Thuế khác | Phạt | Cộng | |||

2008 | 171 | 157 | 3.949,56 | 16.382,55 | 345,98 | 1.456,15 | 22.134,24 |

2009 | 181 | 170 | 7.233,23 | 16.597,15 | 3.511,26 | 4.416,81 | 31.758,44 |

Có thể bạn quan tâm!

-

Đặc Điểm Kt – Xh Và Tổ Chức Bộ Máy Quản Lý Cct-Q5.

Đặc Điểm Kt – Xh Và Tổ Chức Bộ Máy Quản Lý Cct-Q5. -

Tình Hình Quản Lý Về Đối Tượng Nộp Thuế Tại Cct - Q5.

Tình Hình Quản Lý Về Đối Tượng Nộp Thuế Tại Cct - Q5. -

Bảng Tổng Hợp Giao Dự Toán Và Thực Thu 2008 – 2010.

Bảng Tổng Hợp Giao Dự Toán Và Thực Thu 2008 – 2010. -

Vấn Đề Hoá Đơn Chứng Từ Trong Công Tác Quản Lý Thuế Gtgt.

Vấn Đề Hoá Đơn Chứng Từ Trong Công Tác Quản Lý Thuế Gtgt. -

3 Định Hướng Về Công Tác Quản Lý Thuế Trong Tương Lai.

3 Định Hướng Về Công Tác Quản Lý Thuế Trong Tương Lai. -

Một số biện pháp chống thất thu thuế giá trị gia tăng tại Chi cục Thuế Quận 5 - 10

Một số biện pháp chống thất thu thuế giá trị gia tăng tại Chi cục Thuế Quận 5 - 10

Xem toàn bộ 89 trang tài liệu này.

Về hình sự:

Từ năm 2007 đến tháng 12/2009 Chi cục Thuế quận 5 có công văn chuyển hồ sơ, bàn giao cho cơ quan công an 47 trường hợp vi phạm trong lĩnh vực thuế có số thuế truy thu lớn hơn 50 triệu đồng để xem xét truy cứu trách nhiệm hình sự.

Tính đến thời điểm tháng 12/2009, Chi cục đã nhận được 02 hồ sơ từ Cơ quan cảnh sát điều tra Công an Q5, đề nghị Chi cục thuế quận 5 xử lý hành chính theo quy định (không khởi tố để xử lý hình sự).

* Công tác thực hiện nghiêm chỉnh chế độ sổ sách kế toán, hoá đơn chứng từ.

Trong suốt thời gian qua, việc thực hiện hoá đơn, chứng từ ở các cơ quan, tổ chức, và cá thể hộ kinh doanh đã xảy ra tình trạng hoá đơn giả, hoá đơn không hợp pháp để tránh thanh toán tài chính nhằm trốn thuế hay hoàn thuế GTGT. Nó gây ảnh hường tới an ninh trật tự xã hội, gây thiệt hại cho NSNN. Đứng trước tình hình đó CCT Quận 5 tìm biện pháp ngăn chặn những thất thoát kịp thời. Ban lãnh đạo CCT đã ra quyết định phòng chống hóa đơn giả như sau:

Tuyên truyền hướng dẫn các tổ đội, các cá nhân kinh doanh sản xuất trên địa bàn Quận 5 nâng cao ý thức chấp hành chế độ quản lý và sử dụng hoá đơn bán hàng kèm theo QĐ 885/1998/QDD/BTC ngày 16/07/1998 của bộ trưởng BTC. Việc mua bán hoá đơn chứng từ giữa các tổ đội và cơ sở SXKD phải được rà soát kiểm tra cẩn thận, xử lý nghiêm túc đối với mọi hành vi vi phạm.

Khi tiến hành đối chiếu hoá đơn cần có các biện pháp kiểm tra để phát hiện các hoá đơn không hợp pháp nhằm ngăn chặn kịp thời cho NSNN như biện pháp xác minh hoá đơn.

Thực hiện thông báo rộng rãi công khai MST, cách ghi MST của các đơn vị SXKD trên địa bàn giúp họ có thể tự kiểm tra, kiểm soát đối tác kinh doanh góp phần chống tình trạng hoá đơn giả.

Hiện nay vẫn còn các cơ sở sản xuất kinh doanh trong và ngoài khu vực quốc doanh không thực hiện chế độ sổ sách kế toán theo quy định. Ban lãnh đạo đã đưa ra biện pháp ngăn chặn nhằm giảm thất thu thuế GTGT cho NSNN.

Bên cạnh đó, CCT Quận 5 cũng đưa ra quyết định hướng dẫn trực tiếp các tổ đội phân định đúng hộ kê khai và hộ khoán. Đối với các hộ kinh doanh, đội thuế cũng như ban lãnh đạo đã cố gắng tuyên truyền sâu rộng để NNT hiểu sâu hơn về luật thuế cũng như quyền lợi và nghĩa vụ của họ.

4.2 Công tác giải quyết nợ đọng thuế.

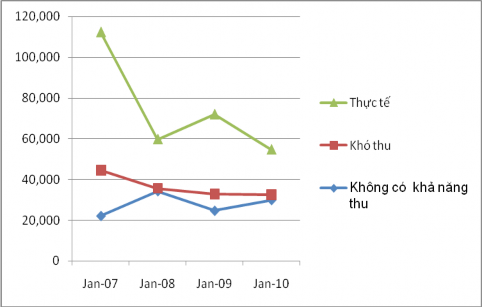

Sự thay đổi Nợ khó thu qua các năm.

Hình 2.7: Sự thay đổi Nợ khó thu qua các năm 2008-2010.

Tổng nợ | Phân loại nợ | |||

Không có khả năng thu | Khó thu | Thực tế | ||

12/2007 | 112,455 | 22,178 | 22,521 | 67,756 |

12/2008 | 59.744 | 34.314 | 1.476 | 23.954 |

12/2009 | 72.029 | 24.726 | 8.351 | 38.952 |

12/2010 | 54.700 | 30.000 | 2.600 | 22.100 |

Hình 2.8: Biểu đồ thể hiện sự thay đổi Nợ khó thu qua các năm.

Nợ do các nguyên nhân sau:

Ý thức chấp hành nghĩa vụ nộp thuế còn thấp, tình trạng nợ thuế gối đầu còn phổ biến

Người nộp thuế cố tình dây dưa trong việc thực hiện nghĩa vụ nộp thuế.

Ảnh hưởng của việc ngăn đường làm cống doanh của các hộ cá thể ở hai bên tuyến đường.

ảnh hưởng đến tình hình kinh

Người kinh doanh trong năm gặp khó khăn về tài chính.

Do người kinh doanh còn nợ thuế bỏ trốn, tự ý ngưng ngang...

Có thời điểm lãi suất vay ngân hàng cao hơn tiền phạt chậm nộp thuế, nên các công ty, doanh nghiệp sẵn sàng để nợ tiền thuế và chịu phạt chậm nộp.

Người nộp thuế nợ đọng tiền thuế bị xử phạt chậm nộp đa số chỉ nộp phần tiền thuế nợ mà chưa chấp nhận việc nộp tiền phạt chậm nộp.

Số thuế truy thu sau quyết toán lớn nên các Công ty, doanh nghiệp... nộp phân kỳ.

Chưa đặt nặng trách nhiệm của CBQL thuế trong việc để tiền thuế nợ nhiều trong khu vực mình quản lý.

Công tác đốc thu.

Thực hiện Luật Quản lý thuế và kế hoạch 68/KH-UBND ngày 09/10/2008 của UBND Quận 5 trong công tác phối hợp đốc thu như sau:

Kết hợp các hội đồng tư vấn thuế ban hành 17 quyết định thành lập 17 tổ đốc thu của 15 phường, Trung tâm thương mại An Đông và Thương xá Đồng Khánh.

Phối hợp với Phòng Kinh tế mời đốc thu 45 Công ty, Doanh nghiệp.... thuế nợ hơn 9 tỷ đồng.

với tổng số

Lập hồ sơ phối hợp Phòng Tài Chính-Kế hoạch phát mãi 5 trường hợp hàng hóa bị kê biên trong công tác cưỡng chế thi hành quyết định hành chính thuế để thu hồi nợ đọng cho Ngân sách.

4.3 Những nguyên nhân cơ bản và phổ biến gây thất thu thuế GTGT cho NSNN.

Luật thuế GTGT đã được thực hiện trong một thời gian khá dài nhưng công tác quản lý chưa chặt chẽ vẫn còn nhiều kẽ hở vì vậy một số DN đã lợi dụng để trốn lậu thuế. Vì vậy nhiệm vụ quan trọng của ngành thuế nói chung và CCT Quận 5 nói riêng là phải tăng cường chống thất thu thuế GTGT đối với các doanh nghiệp, tổ chức có hoạt động sản xuất kinh doanh nhất là các DN ngoài quốc doanh nhằm tránh thất thoát cho NSNN và đảm bảo sự công bằng cho các doanh nghiệp trong việc thực hiện nghĩa vụ thuế với Nhà nước.

Thực tế không chỉ các công ty, doanh nghiệp do CCT-Q5 quản lý mà các doanh nghiệp khác luôn có xu hướng tìm mọi cách để giảm triệt để số thuế phải nộp trong đó phổ biến nhất là trốn thuế GTGT vì từ đó nếu tránh được loại thuế này thì kéo theo các loại thuế khác như: TNCN, TNDN... cũng giảm theo. Thất thu thuế do rất nhiều nguyên nhân như đã trình bày ở trên tuy nhiên ngay tại các doanh nghiệp, công

ty trên địa bàn quận 5 với đặc điểm về địa lý và kinh tế thì thường xảy ra những vi phạm gây thất thu cho NSNN như sau:

Thất thu do không quản lý hết số hộ kinh doanh, khi phát sinh những hộ kinh doanh mới thì cơ quan quản lý thuế chưa kip thời cập nhật để quản lý, ngoài ra có nhiều công ty, doanh nghiệp có thể do nguyên nhân nào đó mà xin ngưng hay nghỉ kinh doanh nhưng trên thực tế lại trở lại hoạt động trước ngày cho phép nên làm cho cơ quan quản lý không theo dõi kịp tình trạng kinh doanh. Bên cạnh đó có những hộ kinh doanh trên lầu thì cũng rất khó quản lý để xác định tình trạng SXKD. Thất thu về cơ sở kinh doanh xuất phát từ việc không thực hiện chế độ đăng kí kinh doanh, đăng kí mã số thuế và không nộp thuế. Một số trường hợp xin nghỉ hoạt động nhưng trên thực tế vẫn tiếp tục hoạt động sản xuất kinh doanh bình thường, đặc biệt là các hộ kinh doanh cá thể.

Trên thực tế việc quản lý hộ kinh doanh thường khó khăn hơn là quản lý doanh nghiệp vì các doanh nghiệp thường phải tới cơ quan quản lý thuế để làm việc về tờ khai và những vấn đề liên quan khác, còn đối với hộ kinh doanh thường là nhỏ lẻ, mà lại chiếm số lượng lớn và họ không cần nhiều sự hỗ trợ như là đối với các công ty, doanh nghiệp.

Một nguyên nhân cũng từ phía đối tượng nộp thuế là các doanh nghiệp, công ty thường giấu doanh thu thông qua nhiều hành vi khác nhau như bán hàng không xuất hoá đơn, khai mất hoá đơn, mua lại hoá đơn của doanh nghiệp khác, cố tình khai thấp giá bán, hay gian lận về số lượng hàng hoá bán ra, cố tình để ngoài sổ sách những khoản đáng ra phải chịu thuế.

Nhiều doanh nghiệp thường chậm trễ trong việc hoàn thành nghĩa vụ nộp thuế, không chấp hành đúng như quy định của luật quản lý thuế. Mục đích việc làm này của các doanh nghiệp là muốn chiếm dụng tiền thuế của nhà nước, do mức phạt chậm nộp thường thấp hơn so với lãi suất ngân hàng nên tình trạng kéo dài thời gian nộp thuế ngày càng phổ biến hơn, gây thất thu nhiều cho NSNN.

Nhiều công ty, doanh nghiệp lợi dụng quen biết để mua chuộc cán bộ thuế để số tiền thuế phải nộp giảm xuống, điển hình hơn trong quá trình xác định tên và mã số của hàng xuất nhập khẩu nhằm mục tiêu nộp các loại thuế như GTGT, XNK với mức thuế suất thấp hơn.

Xí nghiệp có vốn đầu tư nước ngoài lợi dụng việc miễn thuế nhập khẩu máy móc, thiết bị nhập khẩu vào Việt Nam nên đã góp vốn thành lập xí nghiệp để khai tăng chi phí ( trữ nhiều hàng tồn kho…) tăng giá thành sản phẩm, tăng mức khấu hao, ngoài ra còn hạ thấp giá sản phẩm bao tiêu xuất khẩu nhằm giảm doanh thu từ đó giảm thu nhập chịu thuế. Ngoài ra các doanh nghiệp ngoài quốc doanh còn tìm mọi cách để trốn, lậu thuế như lập hai hệ thống sổ sách kế toán để đối phó với cơ quan thuế, thực tế cho thấy nhiều kế toán của các công ty sở hữu hàng trăm chữ ký khác nhau.

Một số cơ sở sản xuất kinh doanh lợi dụng cơ chế hoàn thuế GTGT đã tranh

thủ

xin hoàn thuế GTGT bằng cách

hợp thức hoá chứng từ đầu vào, mua vào thì

nhiều mà không có bán ra, không có doanh số nên làm âm số thuế phải nộp từ đó xin hoàn thuế gây nhiều khó khăn trong công tác hoàn thuế và làm mất nhiều thời gian của cơ quan quản lý thuế.

Các DN hoạt động SX-KD mặt hàng tiêu dùng như: vải, hàng kim khí điện máy, vật liệu xây dựng, đồ nghề cầm tay, thực phẩm đóng hộp, rượu, bia.v.v… thường “đao giá” bán để lãi gộp thấp không bù đắp được chi phí hoạt động KD (đều có chứng từ, hóa đơn hợp pháp) dẫn đến cuối năm kê khai lãi ít hoặc lỗ hợp lý trên báo cáo quyết toán thuế, nhưng đầu năm thì chấp nhận tạm nộp thuế một số tiền nhỏ để cơ quan thuế “không chú ý”. Dạng này rất khó kiểm tra thường hiệu quả kiểm tra không cao, vì thời điểm phát sinh hoạt động KD đã trôi qua nhiều năm, đồng thời qua kiểm tra nếu không đấu tranh điều chỉnh tăng giá bán được thì không thể xóa lỗ vì các khoản chi phí, DN đều chuẩn bị đầy đủ chứng từ hợp pháp.

Doanh nghiệp kinh doanh nhiều chủng loại hàng hóa (vài trăm mặt hàng), giá cả mua vào bán ra gồm nhiều loại giá khác nhau, thay đổi theo từng thời điểm mua hàng. Doanh nghiệp lợi dụng việc KD nhiều mặt hàng, hoặc hàng hóa cùng loại nhưng khác nhau về quy cách, phẩm chất và giá cả, đồng thời hóa đơn, chứng từ, sổ sách kế toán liên quan đến hoạt động SX-KD nhiều nên không thể hiện chi tiết từng loại hàng hóa, thường kê khai lỗ dựa vào sự lẫn lộn về giá vốn của hàng hóa cùng chủng loại, nhưng khác về quy cách, phẩm chất và giá cả, bằng cách kê khai hàng hóa có giá trị cao, hoặc thời điểm mua giá cao cho hàng hóa bán ra có giá trị thấp, nhưng thể hiện trên hóa đơn xuất bán chỉ ghi mặt hàng, không ghi chi tiết về quy cách, phẩm

chất để đối chiếu. Ngoài ra nắm được phương pháp kiểm tra thường tập trung vào kiểm tra chứng từ, hóa đơn các khoản phí phục vụ cho SX-KD, ít xem xét đến giá vốn hàng bán nên chủ động kê khai một số khoản phí có hóa đơn, chứng từ hợp pháp, nhưng không phục vụ cho hoạt động KD nhằm đánh lạc hướng kiểm tra của đoàn kiểm tra, và kết quả qua kiểm tra DN vẫn lỗ hoặc lãi ít mặc dầu đã bị xuất toán một số khoản phí.

Doanh nghiệp kinh doanh mặt hàng mà người mua thường là tổ chức kinh tế có nhu cầu phải lấy hóa đơn. Để bán được hàng, nhiều khi DN phải ghi giá bán trên hóa đơn cao hơn số tiền thực tế thu vào, tạo điều kiện cho người trực tiếp đi mua lấy được chênh lệch giá từ đơn vị mình, và trở thành mối mua hàng thường xuyên của DN. Dạng này hóa đơn bán ra của DN sử dụng nhiều, giá cả ghi trên hóa đơn bất nhất vì phải chiều theo ý khách hàng, tuy nhiên DN vẫn trốn thuế qua phương pháp kê khai lỗ hoặc lãi ít bằng cách báo cáo bán dưới giá vốn một số mặt hàng mà người mua không lấy hóa đơn, hoặc ghi giảm giá trên một số hóa đơn đã thỏa thuận được với người mua. Dạng này thường xảy ra ở các DN kinh doanh các máy móc, linh kiện phụ tùng phục vụ cho nông, lâm, ngư nghiệp, các máy móc thiết bị lớn, hàng hóa độc quyền.

DN kê khai lỗ do tâm lý muốn nộp thuế ít (thường là hộ cá thể chuyển lên DN) nhưng không hiểu biết pháp luật về thuế mà phụ thuộc vào sự kê khai của kế toán,

nhất là những kế toán không có trách nhiệm trong nghề nghiệp thường lợi dụng

chính sách thuế tự khai, tự nộp để kê khai thuế không đúng với thực tế phát sinh hoạt động KD tại DN (khai thiếu hàng hóa đầu vào, khai man Doanh số đầu ra), sổ kế toán ghi chép sai nguyên tắc, chuẩn mực kế toán. Kết quả kiểm tra DN bị xử lý truy thu và phạt thuế lớn, có trường hợp phải chuyển sang cơ quan công an thụ lý, tiếp tục điều tra tố tụng hình sự, trong khi đó kế toán bỏ việc nghỉ ngang. Dạng này kiểm tra thường có hiệu quả cao nhưng đòi hỏi phải có chuyên môn về kế toán và mất nhiều thời gian để đối chiếu số liệu.

DN kinh doanh ngành nghề nhạy cảm: AU, karaoke, mát xa thường không xuất hóa đơn mà lập bảng kê (để đối phó khi cơ quan thuế kiểm tra đột xuất), hàng tuần cân đối chi phí mới xuất hóa đơn một lần. Hóa đơn mua vào nhiều khi sử dụng hóa đơn bất hợp pháp để hợp thức hóa chi phí, sổ kế toán không theo dõi chi tiết để xác

định giá vốn hàng bán. Kết quả kiểm tra thường ấn định thuế TNDN trên cơ sở

doanh thu thu kê khai, còn việc xác định doanh thu thực tế là hết sức khó khăn.

Hóa đơn đầu vào có nguồn gốc xuất từ các doanh nghiệp bỏ địa chỉ kinh doanh

hoặc DN đã được thông báo của các cơ khống, v.v…

quan thuế

thuộc diện mua bán hóa đơn

Tra cứu mã số thuế trên bảng kê 03/GTGT phát hiện có trường hợp mã số thuế

thuộc diện hộ khoán thuế, nhưng lại xuất hoá đơn GTGT. Mặt hàng thể hiện trên

bảng kê mua vào không liên quan đến hàng hóa bán ra của DN (đầu vào là thủy hải sản, đầu ra là vật liệu xây dựng).

Trên bảng kê 02/GTGT (Hoá đơn đầu ra) phản ánh số hóa đơn sử dụng không liên tục. Doanh số mua, bán trong ngày có giá trị lớn,không có hàng hóa tồn kho ngay từ tháng kê khai thuế đầu tiên, nhưng số thuế GTGT phát sinh phải nộp rất nhỏ.

Kê khai nhiều khoản mục chi phí để tính thuế không phù hợp hoặc vượt quá quy định (VD : Tiền lương, chi tiếp khách, chi phí quảng cáo, tiếp thị,… ). Giá bán

trên hóa đơn thấp hơn giá bán

thị

trường (mặt hàng xe gắn máy, vải, thuốc tây,

VLXD,… ). Hạch toán không đúng chuẩn mực kế toán, làm giảm doanh thu hoặc tăng chi phí hợp lý khi xác định tính thuế TNDN.

Không hạch toán chi tiết cho từng mặt hàng, từng sản phẩm hàng hóa do vậy không xác định được giá vốn hàng bán. Sử dụng hóa đơn bất hợp pháp (hóa đơn đầu vào có liên quan đến doanh nghiệp bỏ trốn) để kê khai khấu trừ, tính vào chi phí hợp lý khi xác định thu nhập chịu thuế. Các DN kinh doanh các mặt hàng phục vụ tiêu dùng, thường không xuất hóa đơn do khách hàng không có yêu cầu nhận hóa đơn.

Trên cùng một địa điểm vừa đăng ký thành lập DN, vừa đăng ký kinh doanh hộ cá thể (nộp thuế theo phương pháp khoán) và doanh nghiệp lẫn hộ cá thể đều kinh doanh cùng mặt hàng, do vậy khó kiểm tra phát hiện chênh lệch giữa hàng hóa và sổ sách. DN xuất hóa đơn bán hàng cho hộ cá thể (hộ khoán mã 4 và thường là quan hệ thân thuộc, họ hàng) với giá bán rất thấp để “hợp thức hóa” hàng hóa bán ra, so với giá bán thực tế đã thu tiền cao hơn ghi trên hóa đơn.

Từ năm 2008 đến nay việc chuyển đổi loại hình kinh doanh từ hộ cá thể diện khoán thuế (Có mức thuế khoán >10 triệu đồng/tháng) sang DN để trốn thuế có xu hướng ngày càng gia tăng, dẫn đến Chi cục không đủ nguồn lực để tổ chức kiểm tra