những đợt thanh tra của cơ quan cấp trên. Theo đó dù hồ sơ không còn hiệu lực kiểm sau 5 năm phát sinh . VD: Năm 2011 thì không còn hiệu lực kiểm tra đối với hồ sơ thuế năm 2005. Những hồ sơ này được chuyển xuống bộ phận kho để lưu trữ.

Quá trình quản lý TK nói trên tuy khá chặt chẽ xong không tránh được những sai xót và mất mát TK, nguyên nhân có thể do từng bộ phận, hồ sơ và TK quá nhiều, hơn nữa lại thường xuyên bàn giao cho bộ phận kiểm tra va các đội khác nên làm thất thoát TK. Vì vậy tuy NNT đã nộp TK nhưng sau khi nghe yêu cầu của CBQL vẫn phải cung cấp tờ khai lại lần thứ hai. Điều này cũng gây ảnh hưởng đôi chút tới thời gian tập trung hoạt động sản xuất kinh doanh của doanh nghiệp.

Hiện nay hệ thống tin học có những tiện ích hỗ trợ cho cơ quan thuế và NNT khá hữu hiệu, doanh nghiệp có thể nộp hồ sơ trực tiếp tại cơ quan thuế hoặc kê khai và nộp trực tiếp qua mạng. Phần mềm hỗ trợ kê khai 2.5.3 mới ( phiên bản 2010 ) có đầy đủ các loại tờ khai, theo đó doanh nghiệp chỉ cần tải phần mềm và nhập số liệu chính xác theo sổ sách hoá đơn, chứng từ và báo cáo kết quả hoạt động kinh doanh

cho từng loại thuế. Đối với thuế GTGT có nhiều mẫu cho từng loại hình doanh

nghiệp, từng ngành nghề kinh doanh cụ thể.

Với các doanh nghiệp áp dụng phương pháp khầu trừ để tính thuế GTGT thì hàng tháng nhập liệu vào mẫu TK GTGT tại phụ lục số 1, kèm theo là các thông tin về các hàng hoá mua vào trong Mẫu bảng kê hàng hoá mua vào PL01-2/GTGT tại Phụ lục 03 và các thông tin về hàng hoá bán ra trong kỳ tính thuế vào trong Mẫu bảng kê hàng hoá dịch vụ bán ra PL01-1/GTGT vào Phụ lục số 02, bên cạnh đó kèm theo các phụ lục có liên quan nộp cho cơ quan quản lý thuế theo quy định.

3.2 Tình hình quản lý thu thuế tại chi cuc thuế Q5.

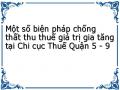

Hình 1.6 : Bảng tổng hợp giao dự toán và thực thu 2008 – 2010.

2009 | 2010 | %2010/ 2009 | %2009/ 2008 | ||||

Tổng DTT | Thuế CTN | Tổng DTT | Thuế CTN | Tổng DTT | Thuế CTN | ||

982,800 | 825,000 | 1,001,000 | 674,000 | 1,077,000 | 670,000 | 107,59% | 0,1% |

Có thể bạn quan tâm!

-

Thực Hiện Công Bằng Xã Hội Và Thúc Đẩy Nền Kinh Tế Phát Triển Lành Mạnh.

Thực Hiện Công Bằng Xã Hội Và Thúc Đẩy Nền Kinh Tế Phát Triển Lành Mạnh. -

Đặc Điểm Kt – Xh Và Tổ Chức Bộ Máy Quản Lý Cct-Q5.

Đặc Điểm Kt – Xh Và Tổ Chức Bộ Máy Quản Lý Cct-Q5. -

Tình Hình Quản Lý Về Đối Tượng Nộp Thuế Tại Cct - Q5.

Tình Hình Quản Lý Về Đối Tượng Nộp Thuế Tại Cct - Q5. -

Biểu Đồ Thể Hiện Sự Thay Đổi Nợ Khó Thu Qua Các Năm.

Biểu Đồ Thể Hiện Sự Thay Đổi Nợ Khó Thu Qua Các Năm. -

Vấn Đề Hoá Đơn Chứng Từ Trong Công Tác Quản Lý Thuế Gtgt.

Vấn Đề Hoá Đơn Chứng Từ Trong Công Tác Quản Lý Thuế Gtgt. -

3 Định Hướng Về Công Tác Quản Lý Thuế Trong Tương Lai.

3 Định Hướng Về Công Tác Quản Lý Thuế Trong Tương Lai.

Xem toàn bộ 89 trang tài liệu này.

3.2.1 Tình hình thực hiện dự toán thu NSNN 2008

Kết quả thu 2008.

Năm 2008 Chi cục Thuế Quận 5 được Cục thuế Tp.Hồ Chí Minh giao dự toán thu NSNN với chỉ tiêu Pháp lệnh là 982,800 tỷ trong đó thuế CTN là 825,000 tỷ. Tổng thu năm 2008 là 1.061,655 tỷ, đạt 108,02% so dự toán pháp lệnh năm và bằng

136,77% so cùng kỳ năm 2007. Để

có thể

hoàn thành dự toán thu, ngay từ những

tháng đầu năm Chi cục thuế đã phối hợp với HĐTV 15 phường và các BQL chợ để khảo sát, rà soát doanh thu của các đối tượng nộp thuế để tính toán, giao chỉ tiêu thu cho từng Đội thuế, tham mưu cho UBND Quận 5 giao dự toán thu ngân sách đối với từng UBND Phường. Với sự phấn đấu, nỗ lực cao trong công tác của toàn thể CBCC năm 2008 Chi cục thuế Quận 5 đã thực hiện công tác với kết quả như sau:

Hình1.7: Tổng thu các loại thuế 2008

ĐVT: Triệu

đồng

Dự toán Pháp lệnh | Dự toán Phấn đấu | Thực hiện 2008 | Tỷ lệ đạt | |||

DTPL | DTPĐ | Cùng kỳ | ||||

TỔNG CỘNG | 982.800 | 1.031.450 | 1.061.655 | 108,02% | 102,93% | 136,77% |

1/ CTN ngoài QD | 825.000 | 866.250 | 724.893 | 87,87% | 83,68% | 122,81% |

- Thuế Môn bài | 14.500 | 14.500 | 16.486 | 113,70% | 113,70% | 108,67% |

- Thuế GTGT | 356.000 | 373.800 | 264.297 | 74,24% | 70,70% | 116,68% |

- Thuế TNDN | 435.000 | 458.450 | 434.184 | 99,81% | 94,71% | 130,57% |

- Thuế TTĐB | 18.000 | 18.000 | 5.290 | 29,39% | 29,39% | 42,55% |

- Phạt | 1.500 | 1.500 | 4.636 | 309,08% | 309,08% | 129,45% |

2/ Thuế nhà đất | 2.600 | 2.730 | 3.410 | 131,17% | 124,92% | 125,56% |

3/ Lệ phí Trước bạ | 73.500 | 77.190 | 97.449 | 132,58% | 126,25% | 119,01% |

4/ Thuế CQSDĐ | 14.000 | 14.700 | 19.827 | 141,62% | 134,88% | 117,96% |

5/ Tiền SDĐ | 10.000 | 10.000 | 109.677 | 1.096,77% | 1.096,77% | 586,25% |

6/ Thuế TNCN | 2.200 | 2.300 | 13.866 | 630,28% | 602,88% | 389,78% |

7/ Tiền thuê đất | 25.500 | 26.780 | 27.689 | 108,59% | 103,40% | 113,58% |

8/ Phí, Lệ phí | 20.000 | 21.000 | 30.919 | 154,59% | 147,23% | 130,70% |

9/ Thu khác NS | 10.000 | 10.500 | 33.925 | 339,25% | 323,09% | 236,98% |

3.2.2 Tình hình thực hiện dự toán thu NSNN 2009.

Kết quả thu 2009.

Năm 2009 Quận 5 được Cục thuế Thành phố giao dự toán thu NSNN với chỉ tiêu pháp lệnh là 1.001 tỷ. CCT đã thực hiện tốt các chính sách ưu đãi của Chính phủ nhằm ngăn chặn suy giảm kinh tế, duy trì tăng trưởng. Đương nhiên tình hình sản xuất kinh doanh trên địa bàn Quận trong 5 tháng cuối năm vẫn chưa thật sự ổn định đã ảnh hưởng không nhỏ đến công tác và kết quả thu thuế. Qua đánh giá khả năng thu trên địa bàn, CTT đã triển khai công tác khai thác nguồn thu, tập trung đẩy mạnh thu các khoản thuế ngoài công thương nghiệp, trong đó có các khoản thu liên quan đến đất đai.

Để có thể hoàn thành nhiệm vụ được giao trong điều kiện hoạt động kinh tế của Quận bị ảnh hưởng chung từ suy thoái kinh tế và thực hiện các chính sách giảm, giãn, gia hạn nộp thuế của Chính phủ, Thường trực UBND Quận 5 đã chỉ đạo thực hiện nhiều giải pháp đẩy mạnh thực hiện các chỉ tiêu nhiệm vụ phát triển kinh tế để khai thác tốt các nguồn thu vào NSNN. Đến giữa năm 2009 Chính phủ và Quốc hội tiếp tục có chính sách giảm 50% thuế GTGT đối với một số mặt hàng và miễn thuế Thu nhập cá nhân đối với thu nhập từ hộ kinh doanh, thu nhập từ tiền lương, tiền công ở 6 tháng đầu năm. Từ các yếu tố trên, nguồn thu NSNN trên địa bàn Quận trong năm bị giảm đáng kể, trong khi đó Quận 5 không có nguồn khai thác thu để bù đắp, để hoàn thành nhiệm vụ thu NSNN năm 2009 được thành phố giao, Thường trực UBND Quận 5 đã tiếp tục tập trung chỉ đạo Chi cục thuế và các Hội đồng tư vấn thuế phường, chợ, Trung tâm thương mại tăng cường công tác quản lý thu.

Với sự phấn đấu, nỗ lực cao của toàn thể CBCC năm 2009 Chi cục thuế Quận 5 đã thực hiện với kết quả như sau:

Hình 1.8 : Tổng thu các loại thuế 2009

ĐVT: Triệu đồng

Dự toán Pháp lệnh | Dự toán Phấn đấu | Thực hiện 2009 | Tỷ lệ đạt | |||

DTPL | DTPĐ | Cùng kỳ | ||||

TỔNG CỘNG | 1.001.000 | 1.049.000 | 1.009.278 | 100,83% | 96,15% | 105,18% |

1/ CTN ngoài QD | 674.000 | 707.700 | 457.177 | 67,83% | 64,60% | 135,07% |

- Thuế Môn bài | 16.300 | 16.300 | 16.768 | 102,87% | 102,87 | 103,15% |

- Thuế GTGT | 389.100 | 409.400 | 330.717 | 85,00% | 80,78 | 139,60% |

- Thuế TNDN | 256.900 | 270.300 | 96.305 | 37,49% | 35,63 | 25,03% |

- Thuế TTĐB | 10.000 | 10.000 | 4.299 | 42,99% | 42,99 | 85,30% |

- Phạt | 1.700 | 1.700 | 9.088 | 534,62% | 534,62 | 267,55% |

3.100 | 3.300 | 4.201 | 135,52% | 127,31% | 165,47% | |

3/ Lệ phí Trước bạ | 90.000 | 94.500 | 107.698 | 119,66% | 113,97% | 121,95% |

4/Thuế CQSDĐ | 673 | 3,78% | ||||

5/ Tiền Sử dụng đất | 30.000 | 30.000 | 31.818 | 106,06% | 106,06% | 29,80% |

6/ Thuế TNCN | 133.900 | 140.600 | 89.696 | 66,99% | 63,79% | 806,47% |

7/ Tiền thuê đất | 30.000 | 31.500 | 41.177 | 137,26% | 130,72% | 150,51% |

8/Thuế Tài nguyên | 9 | |||||

9/ Phí, Lệ phí | 25.000 | 26.300 | 105.459 | 421,84% | 400,98% | 366,55% |

10/ Thu khác NS | 15.000 | 15.800 | 171.370 | 1.142,46% | 1.084,62% | 560,34% |

2/ Thuế nhà đất

3.2.3 Tình hình thực hiện dự toán thu NSNN 2010.

Kết quả thu 2010.

Tổng số thực thu: 1112,10 tỷ, đạt 103,26% so dự toán năm, bằng 110,19% so cùng kỳ năm trước, trong đó thu thuế CTN ngoài quốc doanh: 649,410 tỷ, đạt 96,93%, bằng 142,05% so cùng kỳ năm trước. Các khoản thu khác đạt tỷ lệ cao so dự toán năm, cụ thể thu Tiền thuê đất đạt 139,41%, thu tiền sử dụng đất đạt 436,49%.

Hình 1.9 : Tổng thu các loại thuế 2010

ĐVT: Triệu đồng

Dự toán pháp lệnh | Dự toán Phấn đấu | Thực thu | Tỷ lệ đạt | |||

So dự toán pháp lệnh | So dự toán phấn đấu | So cùng kỳ năm 2010 | ||||

1/. CTN ngoài QD | 670.000 | 703.500 | 649.410 | 96,93% | 92,31% | 142,05% |

- Thuế Môn bài | 15.000 | 15000 | 17.252 | 115,01% | 115,01% | 102,89% |

- Thuế GTGT | 411.100 | 432.800 | 398.095 | 96,84% | 91,98% | 120,37% |

- Thuế TNDN | 236.000 | 247.800 | 213.755 | 90,57% | 89,26% | 221,96% |

- Thuế TTĐB | 2.900 | 2.900 | 9.488 | 327,19% | 327,19% | 220,73% |

- Thu khác về thuế | 5.000 | 5.000 | 10.820 | 216,40% | 216,40% | 119,05% |

2/. Thuế nhà đất | 4.000 | 4.000 | 4.062 | 101,55% | 101,55% | 96,68% |

3/. Lệ phí trước bạ | 125.000 | 132.200 | 125.583 | 100,47% | 94,99% | 116,61% |

4/. Thuế CQSD Đất | 19 | 2,83% | ||||

4/. Thu tiền SDĐ | 10.000 | 10.500 | 43.648 | 436,49% | 415,70% | 137,18% |

5/. Thuế TNCN | 185.000 | 194.300 | 178.022 | 96,23% | 91,62% | 198,47% |

6/. Tiền thuê đất | 33.000 | 33.000 | 46.005 | 139,41% | 139,41% | 111,72% |

7/Thuế Tài nguyên | 7 | |||||

8/. Phí, lệ phí | 30.000 | 31.500 | 40.623 | 135,41% | 128,96% | 38,52% |

9/. Thu khác NS | 20.000 | 22.000 | 24.730 | 123,65% | 112,41% | 14,43% |

Cộng | 1.077.000 | 1.131.000 | 1.112.109 | 103,26% | 98,33% | 110,19% |

3.2.4 Kết quả thu thuế GTGT qua các năm 2008 – 2010

Hình 2.1: Kết quả thu thuế GTGT 2008-2010

ĐVT: Triệu đồng

Dự toán pháp lệnh | Dự toán phấn đấu | Thực thu | |

2008 | 356.000 | 373.800 | 264.297 |

2009 | 389.100 | 409.400 | 330.717 |

2010 | 411.100 | 432.800 | 398.095 |

Hình 2.2: Biểu đồ kết quả thu thuế GTGT 2008-2010

Thứ nhất, ta thấy thuế GTGT thực thu qua các năm tăng. Cụ thể là năm 2009, số thu thuế GTGT là 330.717 triệu đồng (tăng 39,6% so với cùng kỳ); năm 2010 là

398.095 triệu đồng (tăng 20,37% so với cùng kỳ). Điều này xuất phát từ nguyên nhân:

nhiều

Biểu đồ 2: So sánh thuế GTGT thự

+ Sự phục hồi của nền kinh tế ở nước ta làm cho nhu cầu các loại hàng hóa dịch vụ đều tăng cao.

+ Giá của một số mặt hàng nhập khẩu về nước ta trên thị trường thế giới tăng lên do sự phục hồi của kinh tế toàn cầu làm tăng chi phí sản xuất của nhiều doanh nghiệp.

+ Việc điều chỉnh tỷ giá làm đồng tiền nội tệ mất giá làm cho chi phí nhập khẩu tăng lên đẩy mặt bằng giá nhiều hàng hóa tăng theo.

Ba nguyên nhân trên chứng minh cho việc lạm phát và giá cả năm 2010 tăng cao,

ảnh hưởng đến số thu thuế GTGT.

Tuy nhiên ta cần lưu ý rằng lạm phát thực tế có ảnh hưởng đến thuế GTGT mà NNT phải nộp cho nhà nước, nhưng ta không xác định được hướng tăng bao nhiêu. Lý do là thuế GTGT thực thu bằng thuế GTGT đầu ra trừ thuế GTGT đầu vào. Khi

lạm phát tăng, thuế GTGT đầu vào chắc chắn tăng, nhưng thuế GTGT đầu ra ta

không thể xác định được do một số yếu tố chủ quan của NNT tạo nên như gian lận thuế (khi bán hàng không xuất hoá đơn; có xuất hoá đơn nhưng không đúng số tiền đã thu của người mua...).

Thứ

hai, thuế

GTGT chiếm một phần quan trọng trong tổng thu NSNN của

quận. Cụ thể là đến năm 2010, số thu thuế GTGT của quận 5 chiếm 35,8% so với tổng NSNN thu vào. Từ đó, ta thấy công tác thu thuế GTGT của cán bộ quản lý trong Quận đã chặt chẽ hơn.

Ngoài ra, nguyên nhân khác ảnh hưởng đến số thu thuế GTGT là do có những hộ mới ra kinh doanh nên những tháng đầu được ưu đãi miễn thuế. Nhưng trên thực tế những hộ mới là dựa trên hộ cũ được đổi tên lại do chuyển địa điểm; thay đổi qui mô. Số lượng này ít nên ảnh hưởng không đáng kể.

IV. CÔNG TÁC CHỐNG THẤT THU THUẾ GTGT.

4.1 Công tác kiểm tra:

Ngay khi sắp kết thúc niên độ 2009, Chi cục đã xây dựng kế hoạch kiểm tra số

6179/CCT.5-KTNB ngày 30/12/2009 để

thực hiện kiểm tra hồ sơ khai thuế

trong

năm 2010 với chỉ tiêu là 749 DN, dự kiến qua kiểm tra tại cơ quan thuế sẽ chọn lọc để thực hiện kiểm tra tại trụ sở NNT khoảng 500 DN. Đến đầu quý III/2010 thực hiện chỉ đạo của Cục thuế, Chi cục đã xây dựng Kế hoạch số 5731/CCT.5-KTNB

ngày 08/9/2010 điều chỉnh kế hoạch kiểm tra thuế năm 2010 với chỉ tiêu kiểm tra tại trụ sở NNT.

Kiểm tra tại cơ quan thuế :

Sau khi nhận hồ sơ khai thuế năm, bộ phận một cửa kiểm tra thủ tục hồ sơ khai thuế năm nếu phát hiện có sai sót không đúng quy định, bộ phận một cửa phải gửi thông báo hồ sơ kê khai chưa đúng thủ tục trong thời hạn 05 ngày, kể từ ngày nhận được hồ sơ khai thuế, để yêu cầu người nộp thuế điều chỉnh, bổ sung hoặc lập lại báo cáo quyết toán thay thế gửi cho cơ quan thuế. Nếu quá 10 ngày so với thời hạn yêu cầu điều chỉnh quyết toán ghi trên thông báo, mà người nộp thuế không liên hệ với cơ quan thuế thì bộ phận một cửa ghi nhận hồ sơ khai thuế không đúng thủ tục, kèm theo hồ sơ gửi cho đội kiểm tra có liên quan để đưa vào kế hoạch kiểm tra chấp hành pháp luật thuế tại trụ sở người nộp thuế.

Kiểm tra thuế tại trụ sở cơ quan thuế được thực hiện thường xuyên đối với các hồ sơ thuế, nhằm đánh giá tính đầy đủ, chính xác của các thông tin, chứng từ trong các hồ sơ thuế, sự tuân thủ pháp luật về thuế của người nộp thuế.

Khi kiểm tra hồ sơ thuế, công chức quản lý thuế thực hiện việc đối chiếu, so sánh nội dung trong hồ sơ thuế với các thông tin, tài liệu có liên quan, các quy định của pháp luật về thuế, kết quả kiểm tra thực tế hàng hóa trong trường hợp cần thiết đối với hàng hóa xuất khẩu, nhập khẩu.

Hình 2.3: Bảng kết quả kiểm tra tại cơ quan thuế 2008 - 2010

ĐVT : Triệu đồng

Số DN phải nộp báo cáo quyết toán thuế | Số DN đã nộp báo cáo quyết toán thuế | Kết quả kiểm tra | ||

Số lượng DN | Số thuế | |||

2008 | 1.979 | 1.632 | 874 | 12.583 |

2009 | 2.918 | 2.200 | 1.478 | 14.651 |

2010 | 3.023 | 2.752 | 1.850 | 16.822 |

Tổng cộng | 7920 | 6584 | 4202 | 44056 |

Hình 2.4: Biểu đồ thể hiện kết quả kiểm tra tại cơ quan thuế 2008 – 2010

Nguyên nhân chênh lệch lớn giữa số

.

Kết quả kiểm tra 2008 - 2010

18000

16000

14000

12000

10000

8000

6000

4000

2000

0

1

2

3

Kết quả kiểm tra Số lượ ng DN

Kết quả kiểm tra Số thuế

lượng doanh nghiệp phải nộp báo cáo

quyết toán thuế với số lượng DN đã nộp báo cáo quyết toán thuế là do các DN đã bỏ trốn hoặc tự ý giải thể nhưng không nộp báo cáo quyết toán thuế. Vì vậy Chi cục thuế không làm thủ tục khóa mã số thuế được và vẫn phải theo dõi quản lý.

Nhìn chung qua 3 năm công tác kiểm tra báo cáo quyết toán thuế tại cơ quan thuế được Chi cục thực hiện tốt, khai thác và huy động kịp thời số tiền thuế thu thêm qua kiểm tra tại bàn vào NSNN. Tuy nhiên vẫn còn một số ít doanh nghiệp chưa tuân thủ nghiêm về thời hạn nộp báo cáo quyết toán thuế. Chi cục cần phải xử phạt triệt để hơn để đưa việc chấp hành nộp báo cáo quyết toán thuế đi vào nền nếp và công tác kiểm tra thuế tại bàn đạt được mục tiêu 100% DN đều được kiểm tra.

Kiểm tra tại trụ sở người nộp thuế:

Hình 2.5: Kết quả kiểm tra tại trụ sở NNT 2008 – 2010. ĐVT: Triệu đồng

Kết quả kiểm tra

ăm

Số lượng DN Số thuế

008 262 42.999

009 455 55.000

010 532 109.892

gcộn

1249 207891

N | Kiểm tra tại trụ sở người nộp thuế2008 - 2010 120000 109892 100000 80000 55000 60000 42999 40000 20000 262 455 532 0 1 2 3 Kết quả kiểm tra Số lượ ng DN Kết quả kiểm tra Số thuế |

2 | |

2 | |

2 | |

Tổn g | |

Thuận lợi trong công tác kiểm tra 2010.

CB-CC thực hiện công tác kiểm tra thuế được Cục thuế, Chi

cục thuế

thường xuyên tổ

chức

bồi dưỡng nghiệp vụ chuyên

môn, quán triệt các chính sách thuế mới, các quy trình, quy định