Bảng 3-3: Ngân lưu doanh thu từ vé (triệu USD)

Lượng khách cân bằng/ngày (lượt) | Lượng khách thực tế/ngày (lượt) | Lượng khách thực tế/năm (triệu lượt) | Doanh thu từ vé (triệu USD) | |

2017 | 792.756 | 475.654 | 174 | 53 |

2018 | 905.705 | 769.849 | 281 | 86 |

2019 | 1.034.746 | 951.966 | 347 | 107 |

2020 | 1.182.172 | 1.146.707 | 419 | 129 |

2021 | 1.350.603 | 1.350.603 | 493 | 151 |

2022 | 1.543.031 | 1.543.031 | 563 | 173 |

2025 | 2.300.995 | 2.300.995 | 840 | 258 |

2030 | 3.329.896 | 3.329.896 | 1.215 | 373 |

2035 | 3.954.872 | 3.954.872 | 1.444 | 443 |

2040 | 4.650.258 | 4.650.258 | 1.697 | 521 |

2045 | 5.251.939 | 5.251.939 | 1.917 | 589 |

2050 | 5.714.788 | 5.714.788 | 2.086 | 640 |

Có thể bạn quan tâm!

-

Lợi ích và chi phí của dự án Metro TP. Hồ Chí Minh - 2

Lợi ích và chi phí của dự án Metro TP. Hồ Chí Minh - 2 -

Mối Quan Hệ Giữa Sở Hữu Phương Tiện Giao Thông Và Gdp Theo Đầu Người (Usd)

Mối Quan Hệ Giữa Sở Hữu Phương Tiện Giao Thông Và Gdp Theo Đầu Người (Usd) -

Dự Báo Dân Số Vùng Nghiên Cứu Của Dự Án (Nghìn Người)

Dự Báo Dân Số Vùng Nghiên Cứu Của Dự Án (Nghìn Người) -

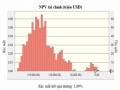

Kết Quả Phân Tích Rủi Ro Đối Với Npv Tài Chính

Kết Quả Phân Tích Rủi Ro Đối Với Npv Tài Chính -

Độ Nhạy Của Npv Kinh Tế Đối Với Lượng Khách

Độ Nhạy Của Npv Kinh Tế Đối Với Lượng Khách -

Mức Trợ Giá Vé Khi Quản Lý Vận Hành Hệ Thống Mrt Theo Cơ Chế Ppp

Mức Trợ Giá Vé Khi Quản Lý Vận Hành Hệ Thống Mrt Theo Cơ Chế Ppp

Xem toàn bộ 97 trang tài liệu này.

Ghi chú: Giá vé cố định là 5.694 VNĐ/lượt (giá năm 2010); Tỷ giá = 18.544 VND/USD Nguồn: Theo tính toán của tác giả (xem chi tiết tại phụ lục 5)

3.3 1 5 Doanh thu ngoài vé:

22

23

Doanh thu ngoài vé: Doanh thu ngoài vé của Tuyến số 2 được MVA (2009) dự báo bằng 5% của doanh thu từ vé21 . Nhà tư vấn cũng khuyến cáo một mức doanh thu ngoài vé cao hơn sẽ hợp lý. Với thiết kế hiện đại, các nhà ga có đủ tiêu chuẩn để đạt mức giá cho thuê ngang bằng với mức cho thuê văn phòng hạng A ở các quận trung tâm và hạng B,C ở các quận Phú Nhuận, Tân Bình hiện nay. Tedi South (2007) ước lượng doanh thu ngoài vé của Tuyến số 1 là 15%2 2 . Tuy nhiên, tác giả cho rằng con số ước tính này vẫn còn thấp. Một nghiên cứu về doanh thu ngoài vé của dự án cho thấy, về lâu dài mức giá thuê sẽ ổn định và bằng 40

22 MVA (2009), trang 8 – 19 [4]

23 Tedi South (2007), trang 82 [2]

2 3

25 26

USD/m2/tháng 24theo giá cố định năm 2010 trong suốt vòng đời dự án. Với diện tích cho thuê xấp xỉ 1/10 diện tích ga là 400 m2/ga và không gian bên trong bên ngoài đoàn tàu có chiều dài 22m/toa, giả định lắp đặt trung bình 15 bảng quảng cáo và 40 áp phích quảng cáo/ga, 12 áp phích quảng cáo/toa xe24 . Qua khảo sát thông tin thứ cấp2 5 trên thị trường văn phòng cho thuê và quảng cáo, tác giả đề xuất giá cho thuê trung bình thấp hơn mức khảo sát, cụ thể là 25.000 USD/bảng quảng cáo/năm, 1.000 USD/áp phích quảng cáo/năm, chi phí quản lý hoạt động quảng cáo là 30% nguồn thu, giả định tốc độ tăng giá thuê hàng năm là 1%.

Bảng 3-4: Ngân lưu doanh thu ngoài vé của dự án (triệu USD)

Doanh thu từ cho thuê mặt bằng | Doanh thu từ hoạt động quảng cáo | Doanh thu ròng ngoài vé | |

2017 | 6,05 | 17,82 | 23,87 |

2018 | 6,99 | 20,29 | 27,28 |

2019 | 7,94 | 22,81 | 30,75 |

2020 | 9,35 | 26,54 | 35,90 |

2021 | 11,40 | 31,92 | 43,32 |

2022 | 14,99 | 42,28 | 57,28 |

2025 | 19,97 | 55,44 | 75,41 |

2030 | 22,30 | 63,43 | 85,73 |

2035 | 23,44 | 67,76 | 91,20 |

2040 | 24,64 | 72,00 | 96,64 |

2045 | 25,89 | 75,68 | 101,57 |

2050 | 27,21 | 79,54 | 106,75 |

Nguồn: Theo tính toán của tác giả (xem chi tiết tại phụ lục 6)

3.4 1 6 Chi phí đầu tư:

Chi phí đầu tư được các chuyên gia tư vấn của MVA dự tính trên kinh nghiệm quốc tế, nghiên cứu khả thi của Tuyến 1 và các nghiên cứu khả thi, tiền khả thi của Tuyến 2 và 3 mà tư

24 SMRT (2006), trang 45 [23]. Một nghiên cứu gần đây của Tổ chức Xúc tiến Thương mại Nhật Bản (JETRO) cho biết giá thuê văn phòng trung bình hiện nay tại thành phố Hồ Chí Minh là 57USD/m2/tháng.

25 MVA (2009)[4] cho biết diện tích các ga xấp xỉ 4.000m2, đoàn tàu 3 toa có chiều dài 66m.

26 VnEconomy (2007a)[14], (2007b)[15]

vấn thực hiện. Đó là các chi phí đơn vị chặt chẽ, đối với công đoạn thi công vượt sông, tư vấn

đã tính thêm chi phí là 100 triệu USD/km 9 8 (xem phụ lục 3).

Khi so sánh chi phí đơn vị này với chi phí đơn vị của các dự án ở các nước lân cận, ta thấy chi phí dự tính cho dự án tại thành phố Hồ Chí Minh là ở mức trung bình.

Bảng 3-5: So sánh chi phí đầu tư của tuyến số 2 với các dự án khác.

BTS, Bangkok | Blue Line, Bangkok | Star, Kuala Lumpur | Putra, Kuala Lumpur | Metrost ar 3, Manila | ||

Năm tính chi phí đầu tư | 2008 | 1999 | 2004 | 1997 | 1998 | 2000 |

Tổng đầu tư (triệu USD) | 1.325 | 1.400 | 3.100 | 1.350 | 2.300 | 730 |

Chiều dài tuyến (km) | 13,3 | 23,5 | 20,0 | 27,0 | 29,0 | 17,0 |

Tỷ lệ ngầm/ trên cao | 22 % đi trên cao | 100% đi trên cao | 100% đi ngầm | 38% đi trên cao | 93% đi trên cao | 57% đi trên cao |

Triệu USD/km, chưa điều chỉnh lạm phát | 99,6 | 59,6 | 155,0 | 50,0 | 79,3 | 42,9 |

Triệu USD/km, điều chỉnh về giá cố định 2008 (*) | 99,6 | 92,4 | 188,4 | 85,5 | 129,2 | 63,4 |

(*): Giả định tỷ lệ trượt giá chi phí đầu tư là 5%/năm

Nguồn: Nguyễn Xuân Thành (2008) [9],trích nguồn số liệu từ ADB(2007).

Dựa vào kinh nghiệm quốc tế, các nhà tư vấn phân bố tiến độ đầu tư dự án không vượt quá 4km/năm 9 9 (xem phụ lục 2). Bảng dưới đây cho thấy chi phí đầu tư được phân bổ như sau:

Bảng 3-6: Ngân lưu chi phí đầu tư dự án (triệu USD)

2010 | 2012 | 2014 | 2016 | 2018 | 2020 | 2022 | 2024 | 2026 | |

Tổng chi phí đầu tư | 118,63 | 827,72 | 1.346,66 | 1.286,02 | 928,29 | 804,93 | 662,12 | 382,57 | 78,20 |

Nguồn: Theo tính toán của tác giả

3.5 1 7 Chi phí hoạt động và bảo trì:

Chi phí hoạt động và bảo trì được tính theo chi phí đơn vị lấy từ các dự án quốc tế bao gồm chi phí cho đoàn tàu, toa xe, chi phí cao điểm, nhà ga, đường ray 100 (xem phụ lục 3). Các chi phí này được tính cụ thể cho hàng năm như sau:

Chi phí đoàn tàu = Hệ số chi phí tàu - giờ x Số đoàn tàu hoạt động x Số giờ vận hành/ngày x Số ngày vận hành/năm.

Chi phí toa xe = Hệ số chi phí toa – giờ x Số toa xe hoạt động x Số giờ vận hành/ngày x Số ngày vận hành/năm + Hệ số chi phí toa – km x Số toa xe hoạt động x Số km vận hành x Số ngày vận hành/năm.

Chi phí cao điểm = Hệ số cao điểm/toa/năm x số toa xe hoạt động Chi phí nhà ga = Hệ số chi phí ga/năm x số ga

Chi phí đường ray = Hệ số chi phí đường ray x tổng chiều dài đường ray

Số đoàn tàu, toa xe vận hành và số km đường ray vận hành được tính toán theo tiến độ xây lắp do MVA đề xuất trên cơ sở kinh nghiệm quốc tế của họ, nhìn chung trong một năm sẽ không thể thi công hơn 4 km đường sắt.

Bảng 3-7: Số tàu vận hành qua các năm

2015 | 2020 | 2025 | 2030 | 2035 | |

Số toa mua thêm | 90 | 32 | 100 | 69 | |

Số tàu vận hành | 59 | 85 | 131 | 159 | 178 |

Số tàu dự phòng | 11 | 15 | 23 | 28 | 32 |

Tổng số toa* | 210 | 300 | 462 | 561 | 630 |

(*) Giả định một đoàn tàu có 3 toa xe Nguồn: Theo tính toán của tác giả

Bảng 3-8: Số km đường ray vận hành qua các năm

2015 | 2017 | 2019 | 2021 | 2023 | 2025 | |

Km | 54,71 | 71,51 | 99,21 | 132,57 | 149,87 | 160,67 |

Nguồn: Theo tính toán của tác giả

Với những thông số trên, theo tính toán của mô hình cơ sở, ngân lưu chi phí hoạt động có kết quả như sau:

Bảng 3-9: Ngân lưu chi phí hoạt động và bảo trì (triệu USD)

Chi phí tàu-giờ | Chi phí toa-giờ | Chi phí toa-km | Chi phí toa cao điểm/năm | Chi phí ga | Chi phí đường ray | Ngân lưu chi phí hoạt động và bảo trì | |

2017 | 14.35 | 40.01 | 40.98 | 24.98 | 48.69 | 0.22 | 169.22 |

2018 | 14.35 | 40.01 | 40.98 | 24.98 | 55.64 | 0.25 | 176.21 |

2019 | 14.35 | 40.01 | 40.98 | 24.98 | 62.60 | 0.29 | 183.20 |

2020 | 14.35 | 40.01 | 40.98 | 24.98 | 73.03 | 0.34 | 193.68 |

2021 | 14.35 | 40.01 | 40.98 | 24.98 | 88.10 | 0.41 | 208.82 |

2022 | 20.67 | 57.64 | 59.03 | 35.98 | 114.77 | 0.47 | 288.57 |

2025 | 20.67 | 57.64 | 59.03 | 35.98 | 148.38 | 0.61 | 322.33 |

2030 | 31.86 | 88.84 | 90.98 | 55.46 | 157.66 | 0.66 | 425.45 |

2035 | 38.67 | 107.83 | 110.43 | 67.31 | 157.66 | 0.66 | 482.55 |

2040 | 43.29 | 120.71 | 123.62 | 75.35 | 157.66 | 0.66 | 521.29 |

2045 | 43.29 | 120.71 | 123.62 | 75.35 | 157.66 | 0.66 | 521.29 |

2050 | 43.29 | 120.71 | 123.62 | 75.35 | 157.66 | 0.66 | 521.29 |

Nguồn: Theo tính toán của tác giả (Xem chi tiết tại phụ lục 7)

3.6 1 8 Huy động vốn và chi phí vốn tài chính:

Việc hoạch định trước kế hoạch huy động vốn cho toàn bộ hệ thống sẽ không thể sát thực tế khi chi phí đầu tư rất lớn và tiến độ thi công kéo dài nhiều năm. Nhưng để có số liệu cơ sở đưa vào mô hình thẩm định, tác giả giả định chi phí đầu tư toàn tuyến sẽ được huy động tương tự tuyến 1 và 2 như sau:

Hình 3-3: Đề xuất cơ cấu huy động vốn thực hiện dự án

Nguồn: Theo đề xuất của tác giả

27

Tất cả các khoản vay có thời hạn bằng với vòng đời dự án, thời gian ân hạn là 7 năm và có chi phí danh nghĩa là 4,61%, chi phí vốn thực bình quân trọng số (WACC)2 6 của dự án sẽ là 3,43% và ngân lưu nợ vay được trình bày tại bảng 4-11.

Bảng 3-10: Tóm tắt kế hoạch tài chính của dự án

Số tiền (tr.USD) | Tỷ trọng | Thời hạn | Thời gian ân hạn (năm) | Lãi suất danh nghĩa | Tỷ lệ lạm phát | Lãi suất thực | |

Vốn ADB (OCR) và song phương | 5,106 | 40.00% | 40 | 7 | 4.30% | 0.80% | 3.47% |

Vốn ADB (ADF) và song phương | 255 | 2.00% | 1.50% | 0.80% | 0.69% | ||

Vốn vay nguồn khác | 6,383 | 50.00% | 40 | 7 | 4.15% | 0.80% | 3.32% |

Vốn đối ứng | 1,021 | 8.00% | 9.80% | 5.00% | 4.57% | ||

Tổng | 12,765.73 | 100% | |||||

WACC | 4.61% | 3.43% |

sau:

Ghi chú:

Giả định tỷ lệ lạm phát nước ngoài là 0.8%, Việt Nam là 5%. Ta có công thức tính WACC như

ss

1Rn

WACC [( 1) W ]

1is

1 4, 3% 11, 5% 1 4,15% 1 9,8%

( 1) 40% (

1) 2% (

1) 50% (

1) 8%

1 0,8% 1 0,8% 1 0,8% 1 5%

3, 43%

s

Với Rn và Ws là chi phí vốn danh nghĩa và tỷ trọng của từng nguồn vốn Nguồn: Theo đề xuất của tác giả

1.1.1 27 Weighted Average Cost Of Capital

Bảng 3-11: Ngân lưu nợ vay (triệu USD)

Dư nợ đầu kỳ | Nợ giải ngân (theo chi phí đầu tư) | Lãi vay | Trả nợ gốc | Dư nợ cuối kỳ | Ngân lưu nợ | Giá trị dư nợ vào năm thứ 40 của dự án | Ngân lưu nợ trong vòng đời dự án | |

2017 | 5,640 | 1,150.45 | 172.84 | - | 6,790.63 | 977.61 | 977.61 | |

2018 | 6,791 | 854.03 | 208.10 | - | 7,644.66 | 645.93 | 645.93 | |

2019 | 7,645 | 727.55 | 234.27 | - | 8,372.21 | 493.29 | 493.29 | |

2020 | 8,372 | 740.53 | 256.57 | - | 9,112.74 | 483.96 | 483.96 | |

2021 | 9,113 | 701.54 | 279.26 | - | 9,814.27 | 422.28 | 422.28 | |

2022 | 9,814 | 609.12 | 300.76 | - | 10,423.40 | 308.37 | 308.37 | |

2025 | 11,328 | 173.30 | 347.16 | 140.01 | 11,361.66 | -313.86 | -313.86 | |

2030 | 10,371 | - | 317.82 | 434.09 | 9,937.10 | -751.91 | -751.91 | |

2035 | 8,004 | - | 245.28 | 510.63 | 7,493.41 | -755.91 | -755.91 | |

2040 | 5,451 | - | 167.04 | 510.63 | 4,940.26 | -677.67 | -677.67 | |

2045 | 2,898 | - | 88.80 | 510.63 | 2,387.11 | -599.43 | -599.43 | |

2050 | 860 | - | 26.35 | 271.16 | 588.66 | -297.50 | -555.53 | -853.03 |

Nguồn: Theo tính toán của tác giả (Xem chi tiết tại phụ lục 8)

Vòng đời dự án và giá trị kết thúc: Vòng đời dự án là 40 năm, bắt đầu từ năm 2010 và kết thúc vào năm 2050, trong đó thời gian xây dựng các tuyến là 17 năm (2010 – 2027), thời gian hoạt động tính từ lúc tuyến đầu tiên của hệ thống đi vào hoạt động là 33 năm (2017 - 2050). Giá trị kết thúc vào năm 2050 được tính theo ngân lưu ròng của năm 2051 và giả định ngân lưu này không đổi mãi mãi về sau.

3.7 1 9 Ngân lưu và kết quả thẩm định tài chính trên quan điểm tổng đầu tư:

Kết quả thẩm định trên quan điểm tổng đầu tư của mô hình cơ sở cho thấy dự án không khả thi về mặt tài chính. NPV tài chính dự án là -7,78 triệu USD với suất chiết khấu là 3,43%, suất sinh lợi nội tại của dự án là -1.11%.

Bảng 3-12: Ngân lưu tài chính ròng dự án (triệu USD)

Ngân lưu vào | Ngân lưu ra | Giá trị kết thúc | Ngân lưu tài chính ròng | |||

Doanh thu từ vé | Doanh thu ngoài vé | Chi phí đầu tư | Chi phí vận hành và bảo trì | |||

2017 | 53 | 23.87 | 1,250.49 | 169.22 | -1,342.54 | |

2018 | 86 | 27.28 | 928.29 | 176.21 | -990.95 | |

2019 | 107 | 30.75 | 790.82 | 183.20 | -836.60 | |

2020 | 129 | 35.90 | 804.92 | 193.68 | -834.20 | |

2021 | 151 | 43.32 | 762.54 | 208.82 | -776.68 | |

2022 | 173 | 57.28 | 662.09 | 288.57 | -720.46 | |

2025 | 258 | 75.41 | 188.37 | 322.33 | -177.42 | |

2030 | 373 | 85.73 | - | 425.45 | 33.45 | |

2035 | 443 | 91.20 | - | 482.55 | 51.86 | |

2040 | 521 | 96.64 | - | 521.29 | 96.48 | |

2045 | 589 | 101.57 | - | 521.29 | 168.84 | |

2050 | 640 | 106.75 | - | 521.29 | 6,915.22 | 7,141.12 |

Nguồn: Theo tính toán của tác giả (Xem chi tiết tại phụ lục 9)

Phần phân tích độ nhạy và rủi ro sẽ xác định các yếu tố có ảnh hưởng lớn NPV tài chính và xác suất NPV tài chính nhận giá trị âm là bao nhiêu.

3.8 2 0 Phân tích độ nhạy và rủi ro

Các yếu tố được xem xét gồm có: Lượng khách cân bằng hàng năm, chi phí đầu tư, WACC, giá vé. Kết quả cho thấy dự án nhạy cảm nhất đối với yếu tố lượng khách cân bằng, nếu lượng khách thấp hơn mức dự báo 50% sẽ làm NPV tài chính của dự án giảm gần 100%.

Bảng 3-13: Độ nhạy của NPV, IRR tài chính đối với lượng khách cân bằng, chi phí đầu tư đơn vị, WACC và giá vé

100% | 80% | 60% | 50% | 174% | |

NPV tài chính (tỷ USD) | -7,78 | -9,87 | -11,97 | -13,01 | 0.00 |

IRR tài chính | -1.11% | - | - | - | 3.43% |

100% | 120% | 140% | 160% | -40% | |

NPV tài chính (tỷ USD) | -7,78 | -8,89 | -10 | -11,11 | 0.00 |

IRR tài chính | -1.11% | -1.46% | -1.78% | -2.07% | 3.43% |

Nguồn: Theo tính toán của tác giả