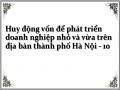

với cơ chế tự chủ tài chính của DN và chủ trương “thoái vốn nhà nước” của Chính phủ và thành phố Hà Nội. Quy mô vốn tự có của DNNVV khu vực NN tăng do lợi nhuận sau thuế giữ lại bổ sung để tăng vốn chủ sở hữu và phát hành cổ phiếu mới để tăng quy mô vốn chủ sở hữu (Biểu đồ 2.6)

Biểu đồ 2.6. Cơ cấu vốn chủ sở hữu của DNNVV khu vực NN

Nguồn: [15], [16], [74] và tính toán của NCS

Đối với DNNVV khu vực ngoài NN, giai đoạn 2010 - 2019 số lượng DNNVV tăng nhanh, chiếm khoảng 98% tổng số DNNVV trên địa bàn Hà Nội. Quy mô nguồn vốn, quy mô vốn chủ sở hữu và nợ phải trả của DNNVV khu vực ngoài NN đều tăng nhanh. Cơ cấu vốn chủ sở hữu DNNVV ngoài NN tăng từ hai nguồn (vốn góp của chủ sở hữu và vốn huy động bổ sung) thể hiện ở bảng 2.13.

Bảng 2.13. Cơ cấu vốn chủ sở hữu của DNNVV khu vực ngoài NN

(Đơn vị tính: %)

2010 | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | 2019 | |

Vốn chủ sở hữu | 100 | 100 | 100 | 100 | 100 | 100 | 100 | 100 | 100 | 100 |

Trong đó: - Vốn góp chủ sở hữu - Vốn huy động bổ sung | 35 65 | 33 67 | 36 64 | 33 67 | 35 65 | 33,5 66,5 | 35 65 | 34 66 | 35 65 | 36,46 63,54 |

Có thể bạn quan tâm!

-

Kinh Nghiệm Huy Động Vốn Để Phát Triển Dnnvv Ở Nhật Bản

Kinh Nghiệm Huy Động Vốn Để Phát Triển Dnnvv Ở Nhật Bản -

Tổng Quan Về Tình Hình Phát Triển Doanh Nghiệp Nhỏ Và Vừa Trên Địa Bàn Thành Phố Hà Nội.

Tổng Quan Về Tình Hình Phát Triển Doanh Nghiệp Nhỏ Và Vừa Trên Địa Bàn Thành Phố Hà Nội. -

Số Lượng Dnnvv Trên Địa Bàn Hà Nội Phân Theo Quy Mô

Số Lượng Dnnvv Trên Địa Bàn Hà Nội Phân Theo Quy Mô -

Tổng Mức Phát Hành Trái Phiếu Dn Của Dnnvv Trên Sàn Hnx

Tổng Mức Phát Hành Trái Phiếu Dn Của Dnnvv Trên Sàn Hnx -

Nguồn Vốn Dnnvv Trên Địa Bàn Hà Nội Huy Động Từ Các Quỹ

Nguồn Vốn Dnnvv Trên Địa Bàn Hà Nội Huy Động Từ Các Quỹ -

Số Dnnvv Hà Nội Phân Theo Quy Mô, Loại Hình Hoạt Động

Số Dnnvv Hà Nội Phân Theo Quy Mô, Loại Hình Hoạt Động

Xem toàn bộ 240 trang tài liệu này.

Nguồn: [15], [16], [74] và tính toán của NCS

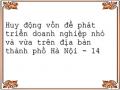

Bảng 2.13 cho thấy, trong cơ cấu vốn chủ sở hữu của DNNVV khu vực ngoài NN, huy động vốn góp của chủ sở hữu luôn giữ tỷ trọng ổn định (từ 33% - 36,46%) và huy động tăng thêm vốn chủ sở hữu bằng các hình thức huy động bổ sung tăng vốn chủ sở hữu luôn cao và duy trì ổn định (từ 63,54% - 67%). Điều này có nghĩa,

DNNVV khu vực ngoài NN đã tăng quy mô vốn chủ sở hữu bằng huy động vốn góp ban đầu của chủ sở hữu và huy động tăng thêm vốn chủ sở hữu (phát hành cổ phiếu mới, kết nạp thêm thành viên mới…) nhằm tăng quy mô vốn chủ sở hữu, tăng tổng nguồn vốn đáp ứng nhu cầu vốn để phát triển, thể hiện ở biểu đồ 2.7.

(Đơn vị tính: %)

100%

50%

0%

2010

2011

2012

2013

2014

2015

2016

2017

2018

2019

Vốn góp của chủ sở hữu

Vốn huy động bổ sung

Biểu đồ 2.7. Cơ cấu vốn chủ sở hữu của DNNVV khu vực ngoài NN

65 | 67 | 64 | 67 | 65 | 66,5 | 65 | 66 | 65 | 6 | 3,5 | 4 |

3 | 6 | |||||||||

35 | 33 | 36 | 33 | 35 | 33,5 | 35 | 34 | 35 | 6,4 |

Nguồn: [15], [16], [74] và tính toán của NCS

Như vậy, giai đoạn 2010 - 2019, quy mô vốn chủ sở hữu của DNNVV tăng, huy động vốn chủ sở hữu để phát triển DNNVV trên địa bàn Hà Nội đạt được kết quả ngày càng tích cực. Hệ số vốn chủ sở hữu của DNNVV luôn cao, khả năng tự chủ tài chính của các DN đảm bảo (0,449 < hệ số vốn chủ sở hữu < 0,555). Như vậy, DNNVV trên địa bàn Hà Nội đã tích cực huy động vốn chủ sở hữu từ cả hai nguồn: huy động vốn góp ban đầu của chủ sở hữu và huy động tăng thêm vốn chủ sở hữu từ đó tăng quy mô vốn chủ sở hữu, tăng tổng nguồn vốn đáp ứng nhu cầu vốn cho hoạt động và phát triển DNNVV.

2.2.1.2. Huy động nợ phải trả để phát triển doanh nghiệp nhỏ và vừa trên địa bàn thành phố Hà Nội.

Các khoản nợ phải trả của DNNVV là số tiền DN đi vay nhằm bổ sung phần thiếu hụt vốn và các khoản nợ phải trả phát sinh trong các quan hệ giao dịch thanh toán. Hay, các khoản nợ phải trả là nghĩa vụ hiện tại của DNNVV phát sinh từ các giao dịch và hoạt động đã qua mà DN phải thanh toán từ nguồn tài chính của mình. Các khoản nợ phải trả của DNNVV gồm: Nợ vay NHTM, TCTC; Nợ phải trả nhà cung cấp; Nợ trái phiếu DN; Nợ có tính chu kỳ; Một số khoản nợ khác.

Giai đoạn 2010 - 2019, nhiều DNNVV trên địa bàn Hà Nội có tiềm lực tài chính yếu, gặp khó khăn trong huy động vốn. Trong nền KTTT, vốn là yếu tố quyết định sự tồn tại và phát triển của mỗi DN, trong khi đó các TCTC thường ưu tiên cho vay các DN có tài sản thế chấp để đảm bảo an toàn tín dụng, điều này đã tạo ra một rào cản trong huy động vốn để phát triển DNNVV. Mặc dù, Chính phủ và thành phố Hà Nội “luôn coi” hỗ trợ huy động vốn cho DNNVV là một trong những nhiệm vụ trọng tâm để thúc đẩy DNNVV phát triển, đồng thời đã thực thi nhiều chính sách, chương trình hỗ trợ DNNVV tăng khả năng huy động vốn. Điều này được cụ thể hóa và đưa vào Luật Hỗ trợ DNNVV có hiệu lực từ ngày1/1/2018 và Chỉ thị số 09/CT-UBND thành phố Hà Nội ngày 05/10/2018 về tổ chức triển khai Chỉ thị số 15/CT-TTg của Thủ tướng Chính phủ về thực hiện hiệu quả Luật Hỗ trợ DNNVV. Từ bảng 2.8 và 2.9 ta có thể xác định được hệ số nợ bình quân của DNNVV trên địa bàn Hà Nội giai đoạn 2010 - 2019 (Bảng 2.14).

Bảng 2.14. Hệ số nợ bình quân của DNNVV trên địa bàn Hà Nội

2010 | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | 2019 | |

Hệ số nợ | 0,532 | 0,5 | 0,482 | 0,482 | 0,498 | 0,478 | 0,488 | 0,488 | 0,485 | 0,504 |

Nguồn: Tính toán của NCS từ Bảng 2.8 và 2.9

Giai đoạn 2010 - 2019, DNNVV trên địa bàn Hà Nội có hệ số nợ khá thấp (46,5% < hệ số nợ < 53,2%), cụ thể, năm 2010: 53,2%, năm 2014: 49,8%, năm

2017: 48,8%, năm 2018: 48,5% và năm 2019: 50,4% năm - đây là mức nợ thấp và an toàn. Như vậy, hệ số nợ thấp cho thấy DNNVV sử dụng nợ ít hơn vốn chủ sở hữu để tài trợ cho các hoạt động kinh doanh của DN. Tuy nhiên, hệ số nợ thấp trong bối cảnh nhiều DNNVV thiếu vốn và khó khăn trong huy động các nguồn vốn phản ánh thực trạng huy động vốn từ các khoản nợ phải trả chưa hiệu quả, DN chưa khai thác tốt các nguồn tài trợ nhằm tăng nợ phải trả, tăng quy mô tổng nguồn vốn để phát triển DNNVV. Cụ thể:

* Một, Thực trạng huy động vốn từ ngân hàng thương mại và tổ chức tài chính để phát triển doanh nghiệp nhỏ và vừa trên địa bàn Hà Nội.

Nguồn vốn mà DNNVV huy động từ NHTM, TCTC đóng vai trò quan trọng đối với tất cả DNNVV trong nền KTTT ở nước ta và trên địa bàn Hà Nội.

Thành phố Hà Nội luôn coi tháo gỡ mọi khó khăn trong phát triển DNNVV là một nhiệm vụ quan trọng để phát triển nhanh kinh tế - xã hội Thủ đô. Trên thực tế, nhiều DNNVV thiếu vốn và khó khăn trong huy động vốn nên huy động vốn được coi là “nút thắt”, là giải pháp cần được tháo gỡ để phát triển DNNVV trên địa bàn Hà Nội. Như vậy, đối với DNNVV trên địa bàn Hà Nội, để có lượng vốn đủ lớn đầu tư cho hoạt động SXKD trong khi nguồn vốn chủ sở hữu hạn hẹp, khả năng tích luỹ vốn thấp thì huy động vốn từ NHTM, TCTC có vai trò đặc biệt nhằm tăng nợ phả trả, tăng quy mô vốn đáp ứng nhu cầu vốn để phát triển DNNVV.

Trên thực tế, nhu cầu VKD của DNNVV trên địa bàn Hà Nội rất lớn, gồm cả vốn ngắn hạn, vốn trung hạn và dài hạn. Nguồn vốn chủ sở hữu của DNNVV tuy chiếm tỷ trọng cao trong cơ cấu nguồn vốn song chưa đáp ứng được nhu cầu đầu tư đổi mới công nghệ, nâng cao năng suất lao động, tăng sức cạnh tranh của DN và sản phẩm nên các DN phải huy động để tăng nợ phải trả từ nguồn vốn tín dụng. Giai đoạn 2010 - 2019, tổng huy động vốn của NHTM, TCTC trên địa bàn Hà Nội chiếm khoảng 40% tổng huy động vốn tín dụng của cả nước trong khi số lượng DNNVV trên địa bàn Hà Nội chiếm 25% tổng DNNVV cả nước, chứng tỏ DNNVV trên địa bàn Hà Nội có lợi thế trong huy động vốn tín dụng hơn so với các địa phương khác. Huy động vốn từ NHTM, TCTC là hình thức huy động vốn chủ yếu, đóng vai trò quan trọng để tăng quy mô vốn đáp ứng nhu cầu vốn cho hoạt động, phát triển của DNNVV trên địa bàn Hà Nội, song trên thực tế chỉ

khoảng 36% DNNVV tiếp cận được với nguồn vốn tín dụng này [4], [40], [96].

Giai đoạn 2010 - 2019, tỷ trọng cho vay DNNVV trong tổng dư nợ cho vay của NHTM, TCTC trên địa bàn Hà Nội liên tục tăng, chiếm khoảng 22,9 - 32,9% tổng dư nợ cho vay trên địa bàn. Tốc độ tăng dư nợ cho vay DNNVV trên địa bàn Hà Nội tăng từ 22,9% (năm 2010) lên 31,2% (năm 2016) và 30,3% (năm 2019). Năm 2019, tổng dư nợ cho vay trên địa bàn Hà Nội đạt 1.919.546 tỷ đồng, tăng 10,5% so với năm 2018, trong đó, dư nợ cho vay DNNVV đạt 633.441 tỷ đồng

với mức lãi suất cho vay phổ biến 6 - 6,5%/năm đối với các khoản vay ngắn hạn, 8- 9%/năm đối với các khoản vay trung và dài hạn. Nhờ tăng tổng dư nợ cho vay và dư nợ cho vay DNNVV mà các DNNVV trên địa bàn Hà Nội đã tăng lượng vốn huy động từ NHTM, TCTC bổ sung tăng nợ phải trả, tăng quy mô tổng nguồn vốn để phát triển, thể hiện ở bảng 2.15.

Bảng 2.15. Dư nợ cho vay DNNVV của NHTM, TCTC trên địa bàn Hà Nội

(Đơn vị tính: tỷ đồng , %)

2010 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | 2019 | |

Tổng dư nợ cho vay trên địa bàn Hà Nội (tỷ đồng) | 502.950 | 652.924 | 681.123 | 741.330 | 931.027 | 1.462.801 | 1.640.026 | 1.871.056 | 1.919.546 |

Dư nợ cho vay DNNVV trên địa bàn Hà Nội (tỷ đồng) | 210.336 | 274.228 | 287.434 | 323.961 | 392.466 | 468.604 | 498.985 | 573..344 | 633.441 |

Tỷ trọng cho vay DNNVV/tổng dư nợ cho vay trên địa bàn (Đơn vị tính: %) | 23,9 | 23,8 | 23,7 | 22,9 | 23,7 | 31,2 | 32,9 | 32,6 | 30,3 |

Tốc độ tăng dư nợ cho vay DNNVV trên địa bàn Hà Nội (Đơn vị tính: %) | 4,8 | 12,7 | 21,14 | 19,36 | 6,5 | 11,4 | 10,5 | ||

Tỷ trọng cho vay DNNVV trong tổng dư nợ của khối NHTMNN (%) | 38 | 38,1 | 38,1 | 38,5 | 38,8 | 39,2 | 39 | 39,1 | 39.3 |

Tỷ trọng cho vay DNNVV/tổng dư nợ của khối NHTMCP (Đơn vị tính: %) | 64,7 | 64,5 | 64,5 | 64,7 | 65,1 | 65,5 | 65,7 | 65,9 | 66,1 |

Tỷ trọng cho vay DNNV/tổng dư nợ khối NHTMNN (%) | 7,3 | 7,3 | 7,3 | 7,5 | 7,6 | 7,6 | 7,5 | 7,6 | 7,6 |

Tỷ trọng cho vay DNNVV/tổng dư nợ khối NHTM khác (Đơn vị tính: %) | 45,3 | 45,4 | 45,4 | 45,6 | 46,2 | 457,1 | 46,5 | 45,7 | 47,1 |

Nguồn: [4],[15], [16], [96]

Bảng 2.15 cho thấy, giai đoạn 2010 - 2019 tỷ trọng cho vay DNNVV trong tổng dư nợ cho vay của các NHTM ngày càng tăng. Trong đó: Khối NHTMCP có tỷ trọng cho vay DNNVV trong tổng dư nợ cho vay cao nhất, chiếm 64,5 - 66,1%; Tiếp đến là các khối NHTM khác với tỷ trọng cho vay DNNVV trong tổng dư nợ

cho vay đạt 45,4 - 47,1%; Thấp nhất là khối NHTM Nông nghiệp và phát triển nông thôn, tỷ trọng cho vay DNNVV trong tổng dư nợ cho vay chỉ đạt 7,3 - 7,6%. Khối NHTMNN có tỷ trọng cho vay DNNVV trong tổng dư nợ cho vay trong khoảng 38,1- 39,3%. Giai đoạn 2010 - 2019 kết quả cho vay DNNVV của NHTM, TCTC ngày càng tăng, góp phần tăng quy mô nợ phải trả, tăng quy mô tổng nguồn vốn đáp ứng nhu cầu hoạt động và phát triển DNNVV trên địa bàn Hà Nội.

Những năm gần đây, không chỉ DNNVV tích cực huy động vốn từ NHTM, TCTC để tăng quy mô nợ phải trả, tăng tổng nguồn vốn mà chính các NHTM, TCTC đã và đang ngày càng chủ động tiếp cận dự án kinh doanh của DNNVV nhằm nắm bắt nhu cầu vay, tìm dự án đầu tư và phương án SXKD khả thi để chủ động trong thẩm định hồ sơ xét duyệt và cho vay DNNVV. Nhờ thay đổi trong hoạt động cho vay và đi vay của cả DNNVV và NHTM, TCTC mà tỷ lệ dư nợ cho vay DNNVV của NHTM, TCTC trên địa bàn Hà Nội ngày càng tăng. Điều này đồng nghĩa, DNNVV đã tăng lượng vốn huy động từ NHTM, TCTC để tăng nợ phải trả, tăng quy mô vốn đáp ứng nhu cầu vốn cho hoạt động, phát triển DNNVV.

Sự mở rộng thị trường tín dụng của hệ thống NHTM, đặc biệt NHTMCP đã đáp ứng tốt hơn nhu cầu huy động vốn để phát triển DNNVV trên địa bàn Hà Nội. Hầu hết các NHTMCP Hà Nội đã có chính sách và chiến lược tập trung cho vay hướng tới đối tượng DNNVV. Trong hoạt động tín dụng, các NHTM đã có biện pháp theo dõi sát sao hơn hoạt động kinh doanh của DNNVV để xác định thời gian cho vay, định kỳ hạn nợ phù hợp với chu kỳ SXKD của DN, tạo điều kiện cho DN sử dụng vốn vay có hiệu quả. Theo báo cáo của NHNN chi nhánh thành phố Hà Nội năm 2018, 2019: tình hình cho vay DNNVV tăng mạnh, đặc biệt ở khối NHTMCP. Điều này cho thấy, các NHTMCP rất linh hoạt, nhạy bén khi lựa chọn thị trường mục tiêu là DNNVV với các dịch vụ ngân hàng bán lẻ. Trong giai đoạn 2010 - 2019, khối NHTMCP luôn có tỷ trọng cho vay DNNVV so với tổng dư nợ cao nhất so với các khối NHTM trên địa bàn. Như vậy, có thể thấy đối tượng khách hàng chủ yếu của khối NHTMCP là các DNNVV. Nhờ thay đổi tư duy hướng tới khách hàng mục tiêu là DNNVV, mà cả 3 tiêu chí: tổng nguồn vốn huy

động, tổng dư nợ cho vay và tổng dư nợ cho vay DNNVV của các NHTM, TCTC trên địa bàn Hà Nội năm 2019 đều tăng so với năm 2018 [96].

Tuy nhiên, giai đoạn 2010 - 2019 thiếu vốn và khó tiếp cận vốn là một trong những rào cản lớn nhất trong huy động vốn để phát triển DNNVV trên địa bàn Hà Nội, bởi trên thực tế các DN lớn có nhiều lợi thế hơn, điều kiện vay thuận lợi hơn, thậm chí DN lớn có thể vay vốn ở nhiều ngân hàng, còn DNNVV có ít lợi thế và điều kiện đi vay khó khăn hơn. Hiện nay, so với các DN lớn thì DNNVV có tỷ lệ tiếp cận và vay được vốn từ NHTM, TCTC khá thấp (chỉ khoảng trên 30% DNNVV huy động được vốn từ NHTM, TCTC), điều này do TSĐB không đủ, tỷ lệ tiếp cận và được bảo lãnh thấp, tỷ lệ rủi ro về bảo lãnh cao, tái cơ cấu nợ và hiệu ứng giảm lãi vay còn chậm [96].

Để tháo gỡ khó khăn trong huy động vốn nhằm phát triển DNNVV trên địa bàn Hà Nội, Chương trình kết nối ngân hàng và DN được NHNN Việt Nam chi nhánh thành phố Hà Nội phối hợp với UBND thành phố Hà Nội triển khai đối với các TCTC trên địa bàn từ năm 2015 nhằm “hỗ trợ” vốn vay cho các DNNVV. Cụ thể: Năm 2015, các TCTC trên địa bàn Hà Nội đã cho vay DNNVV theo Chương trình là 109.350 tỷ đồng, dư nợ đến ngày 31/12/2015 đạt 54.317 tỷ đồng, tăng 3,24 lần so với 31/12/2014. Năm 2016, dư nợ cho vay DNNVV đạt 233.732 tỷ đồng, tăng 4,3 lần so với 31/12/2015. Năm 2017, các NHTM trên địa bàn Hà Nội đã cho vay DNNVV theo chương trình 295.506 tỷ đồng, doanh số cho vay lũy kế đạt 45.625 tỷ đồng, dư nợ cho vay DNNVV đạt 268.519 tỷ đồng, trong đó cho vay mới là 208.393 tỷ đồng. Năm 2018, dư nợ cho vay DNNVV đạt 1.871.056 tỷ đồng và năm 2019 đạt 1.919.546 tỷ đồng. Mức lãi suất cho vay DNNVV theo chương trình từ 5-7%/năm (thấp hơn mức lãi suất chung từ 1,5 - 2%/năm) [4]. Nhờ thực hiện chương trình kết nối ngân hàng và DNNVV mà các DNNVV trên địa bàn Hà Nội không chỉ tăng quy mô nợ phải trả, tăng quy mô tổng nguồn vốn, mà còn giảm được gánh nặng về chi phí vốn vay do lãi suất đi vay từ chương trình thấp hơn vay tín dụng, từ đó nâng cao năng lực tài chính, năng lực cạnh tranh để phát triển.

Từ bảng 2.8 và 2.15 có thể xác định được quy mô vốn huy động của DNNVV trên địa bàn Hà Nội từ NHTM, TCTC trong tổng nợ phải trả, thể hiện ở bảng 2.16

Bảng 2.16. Dư nợ cho vay DNNVV trên địa bàn Hà Nội so với nợ phải trả

Dư nợ cho vay DNNVV (tỷ đồng) | Nợ phải trả (tỷ đồng) | Dư nợ cho vay DNNVV/Nợ phải trả (%) | |

2010 | 210.336 | 1.259.335 | 13,2 |

2012 | 274.228 | 1.826.531 | 15 |

2013 | 287.434 | 2.147.321 | 13,4 |

2014 | 323.961 | 1.908.728 | 16,97 |

2015 | 392.466 | 2.303.576 | 17,04 |

2016 | 468.604 | 2.318.889 | 20,21 |

2017 | 1.640.026 | 3.801.404 | 43,14 |

2018 | 1.871.056 | 4.359.263 | 42,92 |

2019 | 1.919.546 | 4.633.609 | 41,42 |

Nguồn: [4], [15], [16]

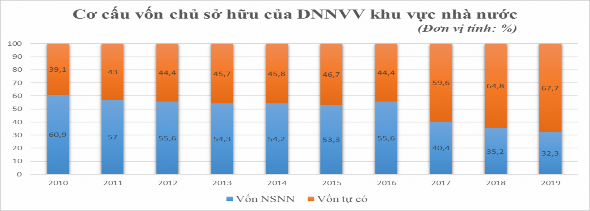

Bảng 2.16 cho thấy, DNNVV trên địa bàn Hà Nội huy động vốn từ NHTM, TCTC để bổ sung nợ phải trả ngày càng tăng: từ 210.336 tỷ đồng (năm 2010) lên

1.919.546 tỷ đồng (năm 2019), nhờ đó quy mô tổng nguồn vốn của DNNVV năm 2019 tăng 3,7 lần so với năm 2010 (từ 1.259.335 tỷ đồng năm 2010 lên 4.633.609 tỷ đồng năm 2019). Tỷ trọng vốn vay của DNNVV trên địa bàn Hà Nội từ NHTM, TCTC trong nợ phải trả ngày càng tăng (từ 13.2% năm 2010 lên 20,21% năm 2016 và 41,42% năm 2019). Điều này thể hiện, giai đoạn 2010 - 2019, DNNVV trên địa bàn Hà Nội đã tích cực huy động vốn từ NHTM, TCTC để tăng quy mô nợ phải trả, tăng quy mô tổng nguồn vốn để phát triển. Vốn huy động từ NHTM, TCTC chiếm tỷ trọng cao trong nợ phải trả của DNNVV, thể hiện ở biểu đồ 2.8.

Biểu đồ 2.8. Dư nợ cho vay DNNVV/nợ phải trả của DNNVV Hà Nội

5.000.000

4.359.263 4.633.609

4.000.000

3.801.404

3.000.000

2.147.321

2.303.576

2.000.000

1.826.531

1.908.728

2.318.889

1.640.026

1.871.056

1.919.546

1.259.335

1.000.000

210.336

0

2010

274.228

287.434

323.961 392.466 468.604

2012

2013

2014

2015

2016

2017

2018

2019

Dư nợ cho vay DNNVV (tỷ đồng) Vốn nợ phải trả

Nguồn: [4], [15], [16]