Hoạt động đầu tư tài chính tại một số công ty sản xuất của Việt Nam

Bảng 2.10: So sánh các chỉ số sinh lời của KDC với một số công ty niêm yết trong ngành

2006 | 2007 | 2008 | 2009 | |||||||||||||

BBC | HHC | NKD | KDC | BBC | HHC | NKD | KDC | BBC | HHC | NKD | KDC | BBC | HHC | NKD | KDC | |

Lãi gộp/Doanh thu (%) | 25.3 | 15.76 | 27.02 | 28.18 | 26.06 | 18 | 23.5 | 26.15 | 22.75 | 16 | 23.6 | 25.4 | 29.65 | 16.3 | 29.4 | 33.19 |

EBIT/Doanh thu (%) | 8.14 | 6.4 | 14.18 | 18.78 | 8.06 | 7.9 | 19.31 | 12.5 | 5.35 | 6 | 2.79 | 8 | 10.38 | 6 | 13.5 | 16.1 |

ROA (%) | 7.89 | 18 | 18.69 | 18.22 | 6.15 | 11.6 | 12.7 | 7.3 | 3.39 | 9.4 | 0.16 | n/a | 7.7 | 10.6 | 14.8 | 12.4 |

ROE (%) | 10.5 | 43.8 | 30.56 | 29.44 | 11.9 | 25.1 | 30.82 | 9.1 | 4.24 | 18.8 | 0.45 | n/a | 10.98 | 17.3 | 32.4 | 21.72 |

Khả năng thanh toán nợ ngắn hạn (lần) | 2.87 | 1.56 | 4.79 | 1.51 | 1.27 | 1.56 | 1.21 | 3.75 | 3.75 | 1.77 | 0.61 | 2.22 | 2.17 | 0.7 | 0.7 | 1.55 |

Tỷ số nợ/Vốn chủ sở hữu(%) | 32.6 | 1.37 | 0.63 | 51.89 | 83.8 | 0.92 | 1.42 | 24.19 | 24.36 | 0.95 | 1.69 | 40.26 | 28.8 | 39 | 54 | 72.55 |

EPS ( đồng) | 2063 | 4.117 | 7.986 | 5.689 | 1.747 | 3.862 | 7.624 | 6.669 | 1.527 | 3.469 | 87 | - 1.639 | 4.024 | 3.719 | 5.983 | 6.169 |

Khả năng thanh toán nhanh (lần) | 28.78 | 0.74 | 4.79 | 3.32 | 3.23 | 0.72 | 1.21 | 3.5 | 1.09 | 0.7 | 0.32 | 1.9 | 2.6 | 1.7 | 0.8 | 1.4 |

Có thể bạn quan tâm!

-

Hoạt Động Đầu Tư Tài Chính Của Các Công Ty Sản Xuất Của Việt Nam

Hoạt Động Đầu Tư Tài Chính Của Các Công Ty Sản Xuất Của Việt Nam -

Nguồn Vốn Dành Cho Hoạt Động Đầu Tư Tài Chính Của Ree Giai Đoạn 2006 – 2009

Nguồn Vốn Dành Cho Hoạt Động Đầu Tư Tài Chính Của Ree Giai Đoạn 2006 – 2009 -

Giá Trị Đầu Tư Vào Một Số Công Ty Liên Doanh Liên Kết Của Ree 2006 - 2009

Giá Trị Đầu Tư Vào Một Số Công Ty Liên Doanh Liên Kết Của Ree 2006 - 2009 -

Các Chỉ Tiêu Hoạt Động Đầu Tư Tài Chính Của Kdc Năm 2006 - 2009

Các Chỉ Tiêu Hoạt Động Đầu Tư Tài Chính Của Kdc Năm 2006 - 2009 -

Một Số Chỉ Tiêu Tài Chính Của Vnm So Với Công Ty Cùng Ngành Niêm Yết Trong Giai Đoạn 2006 - 2009

Một Số Chỉ Tiêu Tài Chính Của Vnm So Với Công Ty Cùng Ngành Niêm Yết Trong Giai Đoạn 2006 - 2009 -

Đánh Giá Hoạt Động Đầu Tư Tài Chính Của Công Ty Cổ Phần Vnm

Đánh Giá Hoạt Động Đầu Tư Tài Chính Của Công Ty Cổ Phần Vnm

Xem toàn bộ 105 trang tài liệu này.

Nguồn: Kết quả tính toán từ Báo cáo tài chính của KDC, BBC, HHC, NKD giai đoạn 2006 - 2009

Trương Thị Lương – N2 – QTKD – K45 50

Nhìn vào hầu hết các chỉ số ở bảng trên nhận thấy khả năng sinh lời của công ty là giảm không mấy khả quan tuy nhiên kết quả kinh doanh của công ty lại khá ổn so với những công ty niêm yết trong ngành, luôn đứng đầu. Bên cạnh đó tỷ số nợ/ Vốn chủ sở hữu của công ty nhìn chung là có su hướng tăng ngoại trừ năm 2007 là giảm và chỉ số này KDC cũng đứng đầu so với các doanh nghiệp niêm yết trong ngành cho thấy sức khỏe tài chính của KDC đang xấu đi.

2.3. Hoạt động đầu tư tài chính của KDC

Để hướng tới mục tiêu tăng trưởng lợi nhuận tối đa cho cổ đông với kế hoạch cổ tức bằng tiền mặt và cổ phiếu tăng ổn định 40% một năm đến năm 2010. Phát triển và nâng cao giá trị thương hiệu Kinh Đô trở thành một thương hiệu mạnh không chỉ ở trong nước mà còn ở các thị trường hiện có ở nước ngoài như Mỹ, Nhật, ASEAN và một số thị trường sẽ khai thác như Châu Âu, Trung Đông. Công ty đã mở rộng hoạt động sang các lĩnh vực khác như : đầu tư xây dựng, đầu tư tài chính, đầu tư chứng khoán, góp phần đa dạng hóa ngành nghề kinh doanh hạn chế rủi ro và mang lại nhiều hơn nữa lợi ích tài chính cho các cổ đông.

2.3.1. Khái quát chung

a) Quy mô đầu tư

Quy mô vốn đầu tư tài chính tăng nhanh chóng qua các năm với tốc độ tăng trung bình là 138,82 %. Đặc biệt trong năm 2007 tăng 387,2% so với năm 2006. Sang năm 2008 có giảm tuy nhiên cũng ở mức rất nhỏ là 1,8% và sang năm 2009 lại tiếp tục đà tăng trưởng đạt 31,08%.

Bảng 2.11: Nguồn vốn dành cho hoạt động đầu tư tài chính của KDC năm 2006 -2009

2006 | 2007 | 2008 | 2009 | |

Nguồn vốn đầu tư hđ ĐTTC (Tỷ đồng) | 270,885 | 1.319,868 | 1.296,103 | 1.699,003 |

Tốc độ tăng nguồn vốn | 387.20% | -1.80% | 31.08% | |

Trung bình tốc độ tăng | 138.82% | |||

Tổng nguồn vốn (Tỷ đồng) | 936,372 | 3.067,474 | 2.983,409 | 4.249,567 |

Nguồn vốn ĐTTC/ tổng nguồn vốn | 28,92% | 43,02% | 43,44% | 39,98% |

Nguồn:Kết quả tính toán từ Báo cáo tài chính KDC năm 2006 - 2009

Hoạt động đầu tư tài chính ngày càng đóng vai trò quan trọng trong hoạt động của công ty. Khi mức độ đầu tư cho hoạt động đầu tư tài chính tăng nhanh từ 28,92% trong tổng nguồn vốn của KDC năm 2006 lên 43,02% vào năm 2007 và các năm sau gần như vẫn giữ mức ổn định đấy. Mặc dù nền kinh tế thế giới gặp nhiều biến động tiêu cực và ảnh hưởng tới Việt Nam nhưng công ty vẫn giữ vững định hướng hoạt động của mình.

Nguồn vốn năm 2007 chủ yếu đầu tư cho các dự án như; dự án cao ốc văn phòng Lê Lợi với mức đầu tư 930 tỷ đồng, và dự án căn hộ Thủ Đức với mức đầu tư 252 tỷ đồng… Các dự án này lại là những dự án đầu tư dài hạn nên chưa thể đem lại lợi ích ngay lập tức cho công ty chính vì thế cũng gây ảnh hưởng tới lợi nhuận đầu tư tài chính của công ty.

Bảng 2.12: Một số chỉ tiêu sinh lợi của KDC so với trung bình ngành năm 2007

KDC | TB Ngành | |

Tỷ số lợi nhuận ròng/ Doanh thu thuần | 5,30% | 13,50% |

ROA (lần) | 7,3 | 12,70% |

ROE (lần) | 9,1 | 20,80% |

EPS (đồng) | 6.669 | |

Khả năng thanh toán nợ ngắn hạn (lần) | 3,75 | 1,88 |

Tỷ số nợ/ Vốn chủ sở hữu | 24,19% | 57% |

Nguồn:Kết quả tính toán từ Báo cáo phân tích Công ty Cổ phần bánh kẹo Hải Hà của Công ty Cổ phần chứng khoán Phú Gia và Báo cáo tài chính công ty KDC Các chỉ số sinh lời của KDC so với trung bình ngành là thấp hơn do công ty

trong năm mới đầu tư vào các dự án dài hạn chưa đem lại lợi nhuận. Tuy nhiên khả năng thanh toán nợ ngắn hạn của công ty lại tốt so với trung bình ngành cho thấy tài sản lưu động của công ty rất đảm bảo cho nợ ngắn hạn. Công ty duy trì mức đòn bẩy tài chính là thấp, chủ yếu các khoản đầu tư của công ty là được đầu tư từ nguồn vốn chủ sở hữu.

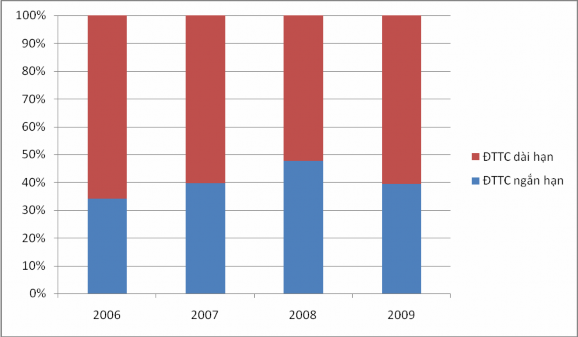

b) Loại hình đầu tư

Công ty đầu tư không hoàn toàn tập trung vào một loại đầu tư mà đầu tư tài chính của công ty gần như là cân bằng tuy nhiên đầu tư cho đầu tư dài hạn vẫn chiếm nhiều hơn gần 60%. Điều này cho thấy bên cạnh nguồn đầu tư dài hạn đem

lại khoản lợi nhuận trong tương lai thì khoản đầu tư ngắn hạn cũng đang đem lại lợi nhuận chủ yếu cho công ty trong những năm bắt đầu đầu tư để không quá chênh lệch lợi nhuận của công ty trong các năm và làm giúp tính thanh khoản các khoản đầu tư của công ty cao hơn nhanh thu hồi vốn giảm tránh rủi ro trước những biến động không lường của thị trường.

Biểu đồ 2.6: Cơ cấu đầu tư tài chính của KDC năm 2006 – 2009.

Nguồn: Báo cáo tài chính KDC năm 2006 – 2009

2.3.2. Chi tiết đầu tư tài chính của KD

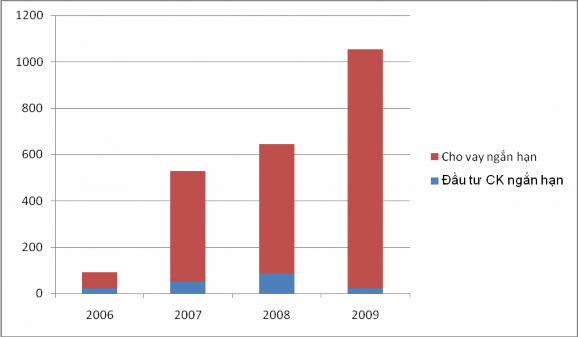

a) Đầu tư tài chính ngắn hạn

Hoạt động đầu tư tài chính ngắn hạn của KDC tập trung vào đầu tư chứng khoán ngắn hạn và cho các bên công ty liên quan vay ngắn hạn.

Biểu đồ 2.7: Lượng tiền đầu tư ngắn hạn KDC năm 2006 – 2009

Đơn vị: Tỷ đồng

Nguồn: Báo cáo tài chính KDC năm 2006 - 2009

Mục cho các công ty liên quan vay rất lớn, gần như chiếm toàn bộ nguồn vốn của đầu tư tài chính ngắn hạn và không ngừng tăng lên qua các năm. Năm 2006 mục này chiếm tới 68,736 tỷ đồng gần 75% nguồn vốn cho đầu tư ngắn hạn. Sang năm 2007, 2008, 2009 đều chiếm trên 90% tổng nguồn vốn đầu tư tài chính ngắn hạn đặc biệt là năm 2009 chiếm tới 98.75% tương đương đương 660,1 tỷ đồng. Loại hình đầu tư này mang lại khoản lợi nhuận tương đối cao, thời gian cho vay lại không lâu nên khả năng thu hồi vốn là tốt chính vì thế mà đang mang lại cho công ty KDC một chỉ tiêu hiệu quả đầu tư ngắn hạn tốt.

Ngoài khoản đầu tư cho các công ty liên quan vay thì công ty đầu tư vào chứng khoán ngắn hạn. Loại hình đầu tư này tuy có mức độ rủi ro lớn nhưng lại có khả năng đem lại lợi nhuận nhiều hơn cả. Nhất là thị trường Việt Nam luôn có biến động bất thường chính vì thế nếu công ty nghiên cứu kỹ sẽ có khả năng chớp được cơ hội góp phần tạo ra lợi nhuận cao nhất có thể. Và năm 2008 công ty đầu tư số tiền lớn nhất so với các năm trong thời kỳ nghiên cứu cho danh mục đầu tư này là 86,223 tỷ đồng. Điều này có thể giảm tránh rủi ro cho công ty thiệt hại về đầu tư tài

chính trong năm vì đây là năm nền kinh tế khủng hoảng lớn nhất trong nhiều thập kỷ qua.

Danh mục đầu tư tài chính ngắn hạn của KDC nhìn chung là nghèo nàn quá tập trung vào một loại hình dù khả năng tạo ra lợi nhuận là lớn. Tuy nhiên công ty nên mở rộng danh mục đầu tư hơn để có thể tìm kiếm lợi nhuận từ nhiều phía nâng cao khả năng am hiểu thị trường để góp phần thúc đẩy mục tiêu trở thành tập đoàn đa ngành của công ty.

b) Đầu tư tài chính dài hạn

Hoạt động đầu tư dài hạn của KDC có phần phong phú hơn so với đầu tư ngắn hạn. KDC tập trung đầu tư dài hạn vào các công ty liên kết, đầu tư vào chứng khoán dài hạn, mua trái phiếu chính phủ và góp vốn dài hạn vào các công ty liên quan. Họat động đầu tư dài hạn của công ty được chú trọng hơn không nhiều so với hoạt động đầu tư ngắn hạn như REE đã phân tích ở phần trước. Nguồn vốn đầu tư cho đầu tư dài hạn chỉ trên 60% và năm 2008 là 52,35%

Năm 2006 công ty chú trọng đầu tư vào danh mục cho các công ty liên quan vay dài hạn với mức 141,1 tỷ đồng chiếm 78,92% trong tổng nguồn vốn cho đầu tư tài chính dài hạn và chủ yếu là cho công ty TNHH Xây dựng và chế biến thực phẩm Kinh Đô vay với mức là 133,6 tỷ đồng. Và còn lại là đầu tư vào các công ty liên kết đạt 22,166 tỷ đồng và đầu tư cho cổ phiếu và trái phiếu chính phủ là 15,06 tỷ đồng. Sang năm 2007 KDC vẫn tập trung vào cho vay dài hạn nhưng số công ty mà KDC cho vay tăng lên. Đặc biệt trong năm này công ty lại cho công ty An Phúc vay373,02 tỷ đồng và ngân hàng CP XNK Việt Nam (EIB) vay 229,724 tỷ đồng. Trong năm này công ty cũng đã nâng mức đầu tư cho cổ phiếu lên mức 125,75 tỷ đồng chiếm 15,7% tổng vốn đầu tư cho đầu tư tài chính dài hạn.

Năm 2008 tổng nguồn vốn của đầu tư dài hạn là 641,764 tỷ đồng giảm 19,5% so với năm 2007. Trong năm này danh mục đầu tư chứng khoán dài hạn lại càng được chú trọng hơn nữa đạt 291,276% tương đương 45,38% tổng nguồn vốn đầu tư dài hạn. Cũng trong năm này hoạt động cho các công ty khác vay của KDC cũng tăng lên về số công ty công ty cổ phần Hùng Vương, công ty Cổ phần Bourbon Tây Ninh… nhưng vẫn đầu tư nhiều hơn vào công ty An Phúc và ngân

hàng Cổ phần XNK Việt Nam với tổng vốn là 339,31 tỷ đồng. Đặc biệt năm này khoản dự phòng đầu tư dài hạn của KDC phải lập rất cao lên đến 197,256 tỷ đồng trong khi hai năm trước công ty không có phải trích lập vốn cho khoản mục này.

Sang năm 2009 các khoản đầu tư vào các công ty liên kết lại tăng lên đột biến đạt 408,369 tỷ đồng chiếm 39,62% tổng vốn đầu tư dài hạn. Số vốn còn lại công ty tiếp tục cho các công ty khác vay và đầu tư vào cổ phiếu dài hạn.

Đánh giá một số dự án liên doanh liên kết.

Nhà máy sản xuất bánh kẹo tại KCN Việt Nam – Singapore Bình Dương.

Nhằm mục đích đầu tư đổi mới về công nghệ, máy móc, thiết bị, nhà xưởng, năng lực sản xuất, con người… nhằm hướng tới đẩy mạnh hoạt động xuất khẩu, mở rộng sang thị trường khu vực và thế giới. Việc làm này nhằm thực hiện chiến lược phát triển chung của công ty, đáp ứng nhu cầu tăng trưởng của thị trường ngành thực phẩm Việt Nam, nâng cao năng lực xuất khẩu và năng lực cạnh tranh của Công ty thông qua nâng cao chất lượng sản phẩm đạt được những tiêu chuẩn quốc tế.

Tổng chi phí đầu tư của dự án là 385 tỷ đồng trong đó vốn tự có được nâng từ 100 lên 200 tỷ đồng (KDC góp 80%, tương đương 160 tỷ đồng). Ưu đãi miễn thuế trong 3 năm đầu, hưởng thuế suất là 7,5% trong 7 năm tiếp theo và 15% cho những năm còn lại của dự án.

Bảng 2.13: Chỉ tiêu tai chính dự án nhà máy sản xuất bánh kẹo tại KCN Việt Nam – Singapore Bình Dương

Năm 1 | Năm 2 | Năm3 | Năm 4 | Năm 5 | |

Tổng doanh thu ( Tỷ đồng) | 333 | 666 | 666 | 666 | 666 |

Tổng chi phí (Tỷ đồng) | 311 | 552 | 552 | 552 | 552 |

Lợi nhuận trước thuế (Tỷ đồng) | 22 | 114 | 114 | 114 | 114 |

Thuế thu nhập doanh nghiệp (%) | 0 | 0 | 0 | 7.5 | 7.5 |

Lợi nhuận ròng (Tỷ đồng) | 22 | 114 | 114 | 105.45 | 105.45 |

Lãi ròng/ Doanh thu (%) | 6.6 | 17.11 | 17.11 | 15.83 | 15.83 |

NPV (15 năm, 15%) | 223 tỷ đồng | ||||

IRR | 26% | ||||

Thời gian hoàn vốn | 7năm 2 tháng | ||||

Nguồn: Báo cáo thường niên KDC năm 2008

Đánh giá hiệu qủa một số dự án đầu tư bất động sản.

Trong dự án này NPV cho 15 năm đầu của dự án là 233 tỷ đồng cho thấy mức lợi nhuận trong tương lai tương đối lớn cho thấy khả năng sinh lời của dự án là tốt. NPV là giá trị hiện tại ròng của dự án có tính đến yếu tố thời gian của tiền tệ với mức lãi suất là 15% (cao hơn so với mức lãi suất ngân hàng là 7%-11% năm 2008 – 2009). Tỷ suất hoàn vốn nội bộ IRR (lãi suất chiết khấu mà tại đó NPV =0) là 26% cao hơn rất nhiều so với tỷ suất nhà đầu tư yêu cầu chứng tỏ khả năng sinh lời thực của dự án là rất lớn. Cả ba chỉ số NPV, IRR và thời gian hoàn vốn đều chứng tỏ dự án này sẽ hứa hẹn đem lại nhiều lợi nhuận trong tương laic ho KDC.

Dự án cao ốc văn phòng Lê Lợi.

Mục đích làm Hội sở Công ty với quy mô 45 tầng, trong đó dự kiến 40 tầng sẽ cho thuê làm văn phòng. Như vậy dự án này sẽ vừa giải quyết được nhu cầu thứ nhất (nhu cầu giao dịch), vừa mang lại hiệu quả rất cao cho Công ty từ hoạt động kinh doanh địa ốc ( cho thuê làm văn phòng). Bên cạnh đó còn có một hiệu quả vô hình cực kỳ to lớn đó là “Tòa Nhà Kinh Đô” tọa lạc tại vị trí này sẽ là phương tiện nhanh nhất, hiệu quả nhất để quảng bá hình ảnh, uy tín, sản phẩm của Kinh Đô không những trong nước, khu vực mà còn đến cả trên thế giới.

Địa điểm tại 65TER Lê Lợi (khu tứ giác bốn mặt tiền đường Lê Lợi, Lê Thánh Tôn, Nguyễn Trung Trực, Nam Kỳ Khởi Nghĩa). Chủ đầu tư Công ty Cổ Phần Kim Cương, Kinh Đô góp vốn. Cao ốc với dự kiến xây dựng 45 tầng và 4 tầng hầm. Diện tích đất là 3.805m2. Thời gian dự kiến tiến hành thủ tục đầu tư và xây dựng tiến hành trong 4 năm. Diện tích sàn xây dựng là 82.074m2: trong đó diện tích tầng hầm là 22.031m2, diện tích văn phòng là 60.043m2. Thời gian hoạt động của dự án là 50 năm kể từ ngày cấp giấy phép đầu tư. Tổng vốn đầu tư là 2.656 tỷ đồng, nguồn vốn chủ sở hữu là 1.328 tỷ đồng (Công ty Cổ phần góp 70% tương đương 930 tỷ đồng. Thời gian hoàn vốn dự kiến là 5 năm 6 tháng. NPV(50 năm) ước đạt 604 tỷ đồng, IRR đạt 27%. Năm 2009 dự án được khởi công.

Dự án căn hộ Thủ Đức.

Với mục đích khai thác lợi thế mặt bằng 5 ha tại Thủ Đức sau khi nhà máy Kinh Đô di chuyển đến địa điểm mới tại KCN Việt Nam - Singapore Bình Dương