42. Pháp luật về Bảo hiểm tiền gửi – một số kiến nghị, năm 2017, của Phạm Thị Hồng Đào, Báo pháp luật, Bộ Tư pháp.

43. Nguyễn Cửu Lan Phương (2012), Pháp luật về hoạt động của tổ chức BHTG ở Việt Nam – Thực trạng và hướng hoàn thiện, Luận văn thạc sỹ Luật học, Khoa Luật, Đại học Quốc gia Hà Nội.

44. Báo đầu tư chứng khoán, năm 2017, Bảo hiểm tiền gửi Việt Nam: Vì quyền lợi người gửi tiền và an toàn hoạt động ngân hàng, Lê Minh.

45. Quốc hội (2005), Luật doanh nghiệp số 60/2005/QH11, Hà Nội.

46. Quốc hội (2010), Luật NHNNVN số 46/2010/QH12, Hà Nội.

47. Quốc hội (2010), Luật các TCTD số 47/2010/QH12, Hà Nội.

48. Quốc hội (2012), Luật Bảo hiểm tiền gửi số 06/2012/QH13, Hà Nội.

49. Quốc hội (2014), Dự thảo luật phá sản (sửa đổi).

50. Lê Thị Thúy Sen (2008), Quy chế pháp lý về BHTG, Viện nhà nước pháp luật; Hà Nội.

51. Thẩm quyền của tổng công ty BHTG Nhật Bản trong việc xử lý ngân hàng gặp vấn đề và kinh nghiệm đối với Việt Nam. Nhóm nghiên cứu Phòng NCTH& HTQT- BHTGVN, năm 2015.

52. Bùi Hữu Toàn (2012), Pháp luật về BHTG ở Việt Nam trong điều kiện hội nhập quốc tế, Luận án Tiến sĩ Luật học, Học viện khoa họcxã hội, Viện khoa học xã hội Việt Nam.

53. Lê Thị Thu Thủy (2007), "Mô hình BHTG trong thời kỳ hội nhập kinh tế quốc tế", Tạp chí Luật học, tháng 6/2007.

54. Lê Thị Thu Thủy (2008), Pháp luật về BHTG ở Việt Nam, Sách chuyên khảo, Nxb Đại học Quốc gia Hà Nội, Hà Nội.

55. Đào Trí Úc (2007), "Bảo vệ quyền lợi của người gửi tiền theo pháp luật về BHTG tại Việt Nam - Thực trạng và phương hướng hoàn thiện", Thông tin BHTGVN, số 03, năm 2007.

56. Ủy ban Basel về Giám sát ngân hàng và Hiệp hội BHTG Quốc tế (2009), Bộ nguyên tắc cơ bản phát triển hệ thống BHTG hiệu quả.

57. Ủy ban Thường vụ Quốc hội, Viện Nghiên cứu lập pháp (2009), Kinh nghiệm quốc tế về tổ chức BHTG gửi hiệu quả, Tài liệu tham khảo.

58. Văn phòng Quốc hội (2008) Chuyên đề nghiên cứu chuyên sâu: “Vai trò của tổ chức BHTGVN trong việc bảo vệ người gửi tiền và đảm bảo an sinh xã hội”, Hà Nội.

59. Văn phòng Quốc hội, BHTGVN (2008), Vai trò của tổ chức BHTGVN trong việc bảo vệ người gửi tiền và đảm bảo an sinh xã hội, Chuyên đề nghiên cứu chuyên sâu, Hà Nội.

60. Về chức năng giám sát của tổ chức BHTG hiện nay của Ths Viên Thế Giang

- Khoa Luật Đại học Huế - Nguồn tin: http://www.nclp.org.vn;

61. Viện nghiên cứu lập pháp (2009), Kinh nghiệm quốc tế về tổ chức BHTG hiệu quả, Hà Nội.

PHỤ LỤC

PHỤ LỤC 01. Phương pháp tính phí BHTG

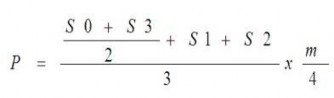

* Công thức tính phí BHTG định kỳ hàng quý

(1).Công thức tính phí BHTG định kỳ hàng quý

Trong đó: - P là số phí BHTG phải nộp của quý thu phí;

- S0 là số dư tiền gửi được bảo hiểm đầu tháng thứ nhất của quý trước liền kề quý thu phí; S1, S2, S3 là số dư tiền gửi được bảo hiểm cuối các tháng thứ nhất, thứ hai, thứ ba của quý trước liền kề quý thu phí;

- m là mức phí BHTG phải nộp.

Ví dụ: P là số phí BHTG phải nộp của quý II/2016 thì: So là số dư tiền gửi được bảo hiểm ngày đầu tháng 01/2016; S1 là số dư tiền gửi được bảo hiểm ngày cuối tháng 01/2016; S2 là số dư tiền gửi được bảo hiểm ngày cuối tháng 02/2016; S3 là số dư tiền gửi được bảo hiểm ngày cuối tháng 3/2016.

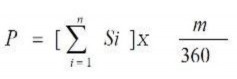

(2). Công thức tính phí BHTG kỳ phí đầu tiên của TCTG BHTG mới thành lập và đi vào hoạt động:

Trong đó: - P là số phí BHTG phải nộp của quý đầu tiên;

- Si là số dư tiền gửi được bảo hiểm ngày thứ i (i=1→n); S1 là số dư tiền gửi được bảo hiểm cuối ngày đầu tiên nhận tiền gửi; Sn là số dư tiền gửi được bảo hiểm ngày cuối cùng của quý đầu tiên;

- m là mức phí BHTG phải nộp.

PHỤ LỤC 02: Kinh nghiệm quốc tế về BHTG

1.2.1. Chính sách phí BHTG của BHTG Mỹ:

Bảng 1.2.1. Một số mốc thay đổi quan trọng trong chính sách phí BHTG của FDIC

Phí | Cách tính | |

Mới thành lập | Đồng hạng | 1%/ số dư tiền gửi thuộc đối tượng bảo hiểm |

8/1935 | Đồng hạng | 1/12 của 1% tổng số tiền gửi, tương đương với 8,3 cent/ 100USD tiền gửi huy động |

Năm 1950 | Đồng hạng | 3,7 cent/ 100 USD tiền gửi huy động |

1950 đến 1980 | Đồng hạng | trong khoảng 3,1 cent - 3,9 cent/ 100 USD tiền gửi huy động (riêng năm 1974 là 4,4 cent) |

1980 | Đồng hạng | 8,3 cent cho 100 USD tiền gửi huy động. Khi xuất hiện đổ vỡ ngân hàng làm FDIC phải chi lớn |

1/1/1993 | Theo mức độ rủi ro | dao động trong khoảng từ 0,00% đến 0,27% của tổng số dư tiền gửi thuộc đối tượng được bảo hiểm tại mỗi ngân hàng |

29/9/2009 | Đề xuất giải pháp các ngân hàng trả trước 3 năm phí BHTG khi tiền ước tính cần thiết để giải quyết các vụ sụp đổ ngân hàng tại Mỹ từ 2009 tới năm 2013 đã lên tới 100 tỷ USD. | |

Có thể bạn quan tâm!

-

Yêu Cầu Và Định Hướng Tăng Cường Hoạt Động Bhtg

Yêu Cầu Và Định Hướng Tăng Cường Hoạt Động Bhtg -

Nâng Cao Vai Trò Tham Gia Ksđb Và Thu Hồi Tài Sản Cho Bhtgvn

Nâng Cao Vai Trò Tham Gia Ksđb Và Thu Hồi Tài Sản Cho Bhtgvn -

Kiến Nghị Đối Với Tổ Chức Bảo Hiểm Tiền Gửi Việt Nam

Kiến Nghị Đối Với Tổ Chức Bảo Hiểm Tiền Gửi Việt Nam -

Hoạt động bảo hiểm tiền gửi Việt Nam sau khi có luật bảo hiểm tiền gửi - 13

Hoạt động bảo hiểm tiền gửi Việt Nam sau khi có luật bảo hiểm tiền gửi - 13 -

Hoạt động bảo hiểm tiền gửi Việt Nam sau khi có luật bảo hiểm tiền gửi - 14

Hoạt động bảo hiểm tiền gửi Việt Nam sau khi có luật bảo hiểm tiền gửi - 14

Xem toàn bộ 113 trang tài liệu này.

* Nguồn: BHTG Mỹ (FDIC)

* Công tác kiểm tra, giám sát của BHTG Mỹ: Đóng vai trò rất quan trọng và quyết định sự thành công của hoạt động BHTG trong việc bảo vệ quyền lợi của người gửi tiền và tính ổn định của hệ thống ngân hàng Mỹ . FDIC nhận định nếu không có một hệ thống kiểm soát ngân hàng hữu hiệu, BHTG và các phương thức khác của hệ thống đảm bảo an toàn hoạt động sẽ không có hiệu quả và sẽ làm tăng chi phí và nhiều tổn thất đau đớn khác cho việc giải quyết khủng hoảng tài chính.

Nội dung kiểm tra, giám sát của FDIC gồm: Kiểm tra việc đảm bảo là thành viên tham gia BHTG và bổ sung vốn nhằm đảm bảo qui định về vốn trong hoạt động ngân hàng . Tiếp theo là kiểm tra về khả năng đảm bảo hoạt động lành mạnh và an toàn của ngân hàng.

Bảng 1.2.2. Các mô hình giám sát, kiểm tra được FDIC triển khai:

Ghi chú | |

Chương trình Giám sát tổ chức nhận tiền gửi lớn có tham gia BHTG (Large Insured Depository Institutions Program - LIDI) | Là mô hình phân tích toàn diện các rủi ro của các tổ chức tài chính lớn với tổng tài sản lớn hơn 10 tỷ USD. |

Chương trình Xếp hạng từ xa sử dụng mô hình thống kê CAMELS (Statistical CAMELS Offsite Rating - SCOR) | Phát hiện các tổ chức tài chính có tình hình hoạt động xấu đi so với lần kiểm tra gần nhất. Mô hình này được xây dựng và phát triển vào cuối những năm 1990. |

Chương trình đánh giá sức chịu đựng của tổ chức hoạt động trong lĩnh vực Bất động sản (Real Estate Stress Test - REST) | Được thiết kế nhằm đánh giá rủi ro của các tổ chức tài chính hoạt động chủ yếu trong lĩnh vực bất động sản, có tỷ trọng cho vay/đầu tư vào bất động sản lớn |

Hệ thống Giám sát tăng trưởng (Growth Monitoring System - GMS) | 2 mô hình này được sử dụng để theo dõi các tổ chức tăng trưởng nhanh và có nguy cơ rủi ro. |

Chương trình giám sát nhất quán (Consistent Grower - CG) | |

Hệ thống cảnh báo cho vay theo quý (Quarterly Lending Alert - QLA) | |

Chương trình giám sát các tổ chức non trẻ (Young Institutions) | Mô hình theo dõi, giám sát các tổ chức mới được thành lập dựa trên nguyên tắc các tổ chức mới thành lập có rủi ro cao hơn |

Chương trình kiểm tra chặt chẽ tại chỗ (On-site Examination Scoping) | |

Chương trình kiểm tra theo quý của FDIC (FDIC Quarterly) | |

Chương trình theo dõi hồ sơ của các bang và điều kiện kinh tế khu vực (State Profiles and RECON) |

*Nguồn: FDIC

* FDIC trong quá trình tái cơ cấu TCTD yếu kém

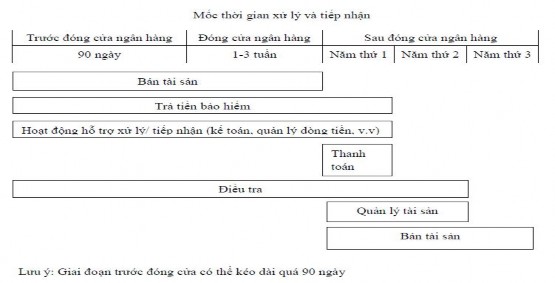

Hình 1.2.1: Mốc thời gian xử lý và tiếp nhận(1)

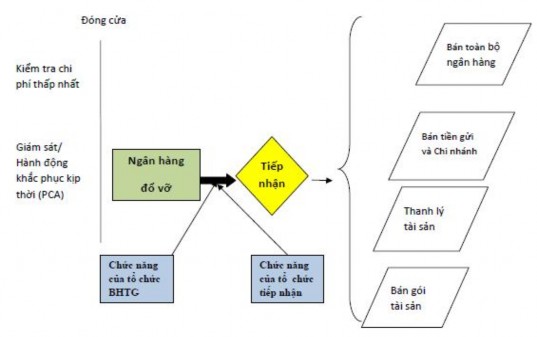

Hình 1.2.2: Quá trình xử lý ngân hàng đổ vỡ của FDIC

(1) Quá trình chi trả có thể kéo dài đến khi FDIC chấm dứt việc tiếp nhận. Sau ngày thứ 3 (tương ứng với khái niệm thứ 6 đóng cửa thứ 2 trả tiền), FDIC sẽ bắt đầu các công việc liên quan đến dịch vụ khách hàng, trả lời thắc mắc, xử lý kiến nghị, xử lý các khoản tiền gửi không được chi trả hoặc các khoản chi trả không phải là tiền gửi – Nguồn: FDIC

* Sự phối hợp giữa các cơ quan trong quá trình tái cơ cấu TCTD yếu kém.

Bảng 1.1.3: Các cơ quan quản lý ngân hàng tại Mỹ

Cơ quan quản lý cấp bang | OCC | FED | FDIC | Cơ quan bảo vệ khách hàng tài chính (CFPB) | |

Ngân hàng thành viên cấp bang | Cấp phép và quản lý | Quản lý | Hỗ trợ giám sát và xử lý | Tài sản > 10 tỉ $ | |

Ngân hàng quốc gia | Cấp phép và quản lý | Hỗ trợ giám sát và xử lý | Tài sản > 10 tỉ $ | ||

S&L cấp liên bang | Cấp phép và quản lý | Hỗ trợ giám sát và xử lý | Tài sản > 10 tỉ $ | ||

S&L cấp bang | Cấp phép và quản lý | Giám sát và xử lý | Tài sản > 10 tỉ $ | ||

Ngân hàng không phải thành viên cấp bang | Cấp phép và quản lý | Giám sát và xử lý | Tài sản > 10 tỉ $ | ||

Công ty sở hữu ngân hàng | Cấp phép và quản lý | Xử lý |

* Nguồn: Tổng công ty BHTG Liên Bang (FDIC)

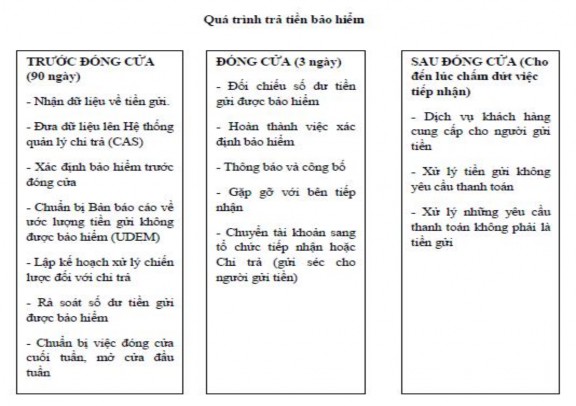

* Quá trình chi trả tiền bảo hiểm cho người gửi tiền của BHTG Mỹ:

FDIC trả tiền bảo hiểm cho người gửi tiền khi không tìm được tổ chức tiếp nhận hoặc không đảm bảo nguyên tắc chi phí thấp nhất khi đấu giá. Tổng công ty BHTG Mỹ với khả năng chi trả ngay trong 2 ngày làm việc.

Hình 1.2.3: Quá trình trả tiền bảo hiểm của FDIC

* Nguồn: website http://www.fdic.gov

2.2.2. Hoạt động BHTG của Nhật Bản

* Quá trình hình thành và phát triển của BHTG Nhật Bản:

Năm 1996, Luật BHTG Nhận Bản cũng được sửa đổi, giao quyền DICJ thực hiện 3 nội dung quan trọng: (1) mua nợ xấu từ tổ chức tài chính, (2) hỗ trợ vốn cho tổ chức tài chính sáp nhập với tổ chức tài chính có vấn đề,3) điều hành ngân hàng đổ bể được tiếp nhận. Sửa đổi Luật cũng cho phép tăng nguồn tài chính cho DICJ thêm 155 tỷ đô la cho mục đích bảo vệ người gửi tiền, nhân sự của DICJ cũng được tăng nhiều hơn.