2.3.1.3. So sánh NIM HĐV chi nhánh Hà tây với toàn hệ thống và địa bàn Hà Nội

Bảng 2.10 NIM HĐV chi nhánh so với toàn hệ thống và địa bàn Hà Nội

NIM HĐV | Năm 2013 | Năm 2014 | So sánh năm 2014 với 2013 | Năm 2015 | So sánh năm 2015 với 2014 | |

1 | Toàn hệ thống BIDV | 1.77% | 1.75% | -0.02% | 1.69% | -0.06% |

2 | Địa bàn Hà Nội | 1.75% | 1.70% | -0.05% | 1.63% | -0.07% |

3 | Chi nhánh Hà Tây | 1.74% | 1.67% | -0.07% | 1.58% | -0.09% |

Có thể bạn quan tâm!

-

Thực Trạng Kết Quả Huy Động Vốn Của Chi Nhánh

Thực Trạng Kết Quả Huy Động Vốn Của Chi Nhánh -

Kết Quả Huy Động Vốn Giai Đoạn 2013-2015 Của Bidv Cn Hà Tây

Kết Quả Huy Động Vốn Giai Đoạn 2013-2015 Của Bidv Cn Hà Tây -

Phân Tích Hiệu Quả Huy Động Vốn Của Bidv Chi Nhánh Hà Tây

Phân Tích Hiệu Quả Huy Động Vốn Của Bidv Chi Nhánh Hà Tây -

Hiệu quả hoạt động huy động vốn tại ngân hàng TMCP Đầu tư và Phát triển Việt Nam - Chi nhánh Hà Tây - 10

Hiệu quả hoạt động huy động vốn tại ngân hàng TMCP Đầu tư và Phát triển Việt Nam - Chi nhánh Hà Tây - 10 -

Giải Pháp Nâng Cao Hiệu Quả Huy Động Vốn Tại Bidv Chi Nhánh Hà Tây

Giải Pháp Nâng Cao Hiệu Quả Huy Động Vốn Tại Bidv Chi Nhánh Hà Tây -

Hiệu quả hoạt động huy động vốn tại ngân hàng TMCP Đầu tư và Phát triển Việt Nam - Chi nhánh Hà Tây - 12

Hiệu quả hoạt động huy động vốn tại ngân hàng TMCP Đầu tư và Phát triển Việt Nam - Chi nhánh Hà Tây - 12

Xem toàn bộ 104 trang tài liệu này.

(Nguồn số liệu: Báo cáo của BIDV năm 2013-2015)

Đến cuối năm 2015 BIDV có 180 chi nhánh và 780 phòng giao dịch, trong đó địa bàn Hà Nội có 29 chi nhánh và 161 phòng giao dịch nhưng có tỷ trọng huy động vốn chiếm tới 38% tổng nguồn vốn huy động của toàn ngành. Tuy nhiên trên địa bàn Hà Nội có mạng lưới các tổ chức tín dụng dầy đặc, mức độ cạnh tranh rất gay gắt do đó NIM HĐV chung của địa bàn Hà Nội thường thấp hơn NIM HĐV của hệ thống từ 0,02 – 0,06%/năm. Chi nhánh Hà Tây nằm ở quận Hà Đông là quận ngoại thành của Hà Nội có nguồn vốn huy động đứng thứ 12 địa bàn Hà Nội nhưng NIMHĐV của chi nhánh Hà Tây trong 3 năm qua đã thấp hơn NIM HĐV địa bàn từ 0,01 – 0,05%/năm và giảm dần từ năm 2013 đến 2015. Quy mô HĐV của chi nhánh tăng trưởng nhanh đạt 25,1%/năm bằng mức tăng trưởng bình quân trên địa bàn nhưng NIM HĐV hiện đang thấp hơn địa bàn. Để cải thiện được NIM HĐV chi nhánh cần phân tích, đánh giá hiệu quả HĐV của chi nhánh so với địa bàn để có biện pháp, giải pháp nâng cao hiệu quả HĐV của chi nhánh trong thời gian tới. Phấn đầu nâng tỷ lệ NIMHĐV bằng và cao hơn địa bàn Hà Nội và tiến đến bằng NIM HĐV hệ thống.

2.3.1.4. NIM HĐV theo đối tượng khách hàng

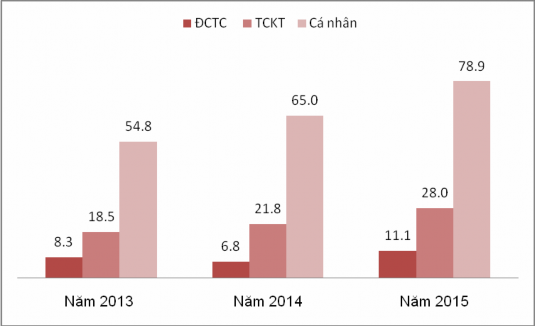

Bảng 2.11 NIM HĐV theo đối tượng khách hàng

ĐVT: tỷ,đồng

Chỉ tiêu | Năm 2013 | Năm 2014 | Năm 2015 | |||||||

NIM | Thu nhập | Tỷ lệ | NIM | Thu nhập | Tỷ lệ | NIM | Thu nhập | Tỷ lệ | ||

Tổng cộng | 1.74% | 81.6 | 100% | 1.67% | 93.6 | 100% | 1.58% | 118.0 | 100% | |

1 | ĐCTC | 1.37% | 8.3 | 10% | 1.20% | 6.8 | 7% | 1.15% | 11.1 | 9% |

2 | TCKT | 3.30% | 18.5 | 23% | 3.10% | 21.8 | 23% | 2.50% | 28.0 | 24% |

3 | Cá nhân | 1.56% | 54.8 | 67% | 1.50% | 65.0 | 70% | 1.47% | 78.9 | 67% |

(Nguồn số liệu: Báo cáo của BIDV CN Hà Tây năm 2013-2015 và xử lý của tác giả)

Theo bảng phân tích hiệu quả nguồn vốn huy động đối tượng khách trên thì NIM HĐV khác hàng tổ chức kinh tế có tỷ lệ cao nhất trong 3 đối tượng khách hàng và NIM HĐV đối với khách hàng định chế tài chính có tỷ lệ thấp nhất. Điều này chứng tỏ nguồn vốn huy động từ khách hàng TCKT mang lại hiệu quả cao nhất cho chi nhánh, đối tượng khách hàng TCKT thường gửi tiền vào tài khoản thanh toán để phục vụ các mục đích thanh toán của doanh nghiệp tuy nhiên thu nhập ròng từ HĐV của đối tượng khách hàng này đứng thứ 2 do số dư huy động bình quân thấp (từ 560 tỷ năm 2013 và đạt 1.120 tỷ năm 2015). Thu nhập ròng từ HĐV của khách hàng cá nhân có tỷ lệ cao nhất và chiếm từ 67-70% trong tổng thu nhập ròng từ HĐV của chi nhánh mặc dù NIM HĐV của khách hàng cá nhân thấp bằng khoảng 1/2 NIM HĐV của khách hàng TCKT do tiền gửi cá nhân chủ yếu là tiền gửi có kỳ hạn, số dư tiền gửi không kỳ hạn của đối tượng khách hàng cá nhân rất nhỏ (chỉ chiếm tỷ lệ 2-3% trên tổng số dư HĐV). Số dư HĐV bình quân của cá nhân tại chi nhánh có tỷ lệ từ 72-75% tổng nguồn HĐV bình quân, để nâng cao hiệu quả HĐV chi nhánh cần cải thiện tỷ lệ NIMHĐV của khách hàng cá nhân, kết hợp với việc tăng cường phát triển các sản phẩm dịch vụ bán lẻ tới khách hàng cá nhân như các sản phẩm thanh toán qua thẻ, tiền điện, tiền nước,… để tăng số dư tiền gửi không kỳ hạn. Đối với tiền gửi

có kỳ hạn tăng cường huy động các dải kỳ hạn có chênh lệch cao giữa lãi suất FTP mua vốn của TSC và lãi suất huy động trả cho khách hàng.

Biểu 2.5 Thu nhập HĐV theo đối tượng khách hàng

(Nguồn số liệu: Báo cáo của BIDV chi nhánh Hà Tây năm 2013-2015)

2.3.1.5. NIM HĐV theo kỳ hạn

Phòng Kế hoạch tổng hợp của Chi nhánh Hà Tây có chức năng tham mưu cho Ban lãnh đạo chi nhánh và trực tiếp thực hiện công tác điều hành nguồn vốn của chi nhánh. Trong những năm qua để đảm bảo công tác điều hành nguồn vốn hiệu quả, căn cứ vào trần lãi suất huy động, các chính sách lãi suất khách hàng VIP thông qua cơ chế lãi suất phụ trội và giá FTP mua vốn của TSC ban hành từng thời kỳ để điều hành công tác huy động vốn của chi nhánh đạt hiệu quả cao và hoàn thành kế hoạch HĐV của TSC giao.

Với mục tiêu nâng cao năng lực tài chính, hiệu quả kinh doanh và an toàn trong hoạt động, tiết kiệm tối đa chi phí đầu vào trên cơ sở thực hiện khuyến khích gia tăng nguồn vốn giá rẻ (nguồn tiền gửi KKH), các nguồn vốn/đối tượng khách hàng có chi phí vốn phù hợp. Hiệu quả huy động vốn của chi nhánh theo các đoạn kỳ hạn từ năm 2013-2115 như sau:

61

Bảng 2.12 NIM HĐV theo kỳ hạn của BIDV chi nhánh Hà Tây năm 2013-2015

ĐVT: Tỷ,đồng

Năm 2013 | Năm 2014 | Năm 2015 | |||||||||||||

Kỳ hạn | Số dư | Tỷ lệ | NIM hđv | Thu nhập ròng | Tỷ lệ | Số dư | Tỷ lệ | NIM hđv | Thu nhập ròng | Tỷ lệ | Số dư | Tỷ lệ | NIM hđv | Thu nhập ròng | Tỷ lệ |

Tổng nguồn vốn huy động bình quân | 4,686 | 100% | 1.74% | 81.6 | 100.0% | 5,603 | 100% | 1.67% | 93.6 | 100% | 7,469 | 100% | 1.58% | 118,0 | 100% |

Không kỳ hạn | 474 | 10.1% | 5.26% | 24.9 | 30.5% | 526.0 | 9.4% | 4.48% | 23.6 | 25.2% | 851 | 11.4% | 3.68% | 31.3 | 26.6% |

Từ 1- < 3 tháng | 801 | 17.1% | 1.35% | 10.8 | 13.2% | 1,125.0 | 20.1% | 1.49% | 16.8 | 17.9% | 916 | 12.3% | 1.18% | 10.8 | 9.2% |

Từ 3- < 6 tháng | 1,279 | 27.3% | 1.54% | 19.7 | 24.1% | 1,429.0 | 25.5% | 1.55% | 22.1 | 23.7% | 1,645 | 22.0% | 1.61% | 26.5 | 22.5% |

Từ 6- < 9 tháng | 529 | 11.3% | 1.42% | 7.5 | 9.2% | 701.0 | 12.5% | 1.27% | 8.9 | 9.5% | 1,320 | 17.7% | 1.57% | 20.7 | 17.6% |

Từ 9 - < 12 tháng | 25 | 0.5% | 1.30% | 0.3 | 0.4% | 23.0 | 0.4% | 0.94% | 0.2 | 0.2% | 103 | 1.4% | 1.36% | 1.4 | 1.2% |

Từ 12 - < 18 tháng | 1,499 | 32.0% | 1.17% | 17.5 | 21.5% | 1,742.0 | 31.1% | 1.23% | 21.4 | 22.9% | 2,530 | 33.9% | 1.03% | 26.1 | 22.1% |

Từ 18 - 60 tháng | 79 | 1.7% | 1.15% | 0.9 | 1.1% | 57.0 | 1.0% | 1.06% | 0.6 | 0.6% | 104 | 1.4% | 1.05% | 1.09 | 0.9% |

(Nguồn số liệu: Báo cáo của BIDV chi nhánh Hà Tây năm 2013-2015 và xử lý của tác giả)

Theo bảng hiệu quả từng khoảng kỳ hạn của chi nhánh ta thấy NIM HĐV của các kỳ hạn ngắn dưới 12 tháng cao hơn các kỳ hạn trên 12 tháng, như vậy với nguồn vốn ổn định thì hiệu quả mang lại cho chi nhánh thấp. Nguồn vốn huy động ngắn hạn có tính ổn định thấp hơn thì có mức chênh lệch NIM HĐV cao hơn đặc biệt là nguồn vốn huy động không kỳ hạn có NIM HĐV cao nhất mặc dù nguồn vốn này chỉ chiếm từ 9,4 - 11,4% trong tổng nguồn vốn nhưng lại mang lại thu nhập lớn nhất cho chi nhánh đạt từ 25,2-30,5% trong tổng thu nhập từ huy động. Để tăng hiệu quả thu nhập từ hoạt động huy động vốn, chi nhánh cần phấn đấu nâng cao tỷ trọng tiền gửi không kỳ hạn và tiền gửi có kỳ hạn có NIM HĐV cao để giảm chi phí, nâng cao hiệu quả HĐV làm cơ sở tối ưu hóa giá vốn bình quân đầu vào, tăng khả năng cạnh tranh trong cấp tín dụng, nâng cao hiệu quả kinh doanh.

2.3.2. Chi phí huy động vốn trên tổng nguồn vốn huy động

Bảng 2.13 Chi phí huy động vốn của chi nhánh Hà Tây năm 2013-2015

Đơn vị: tỷ đồng

Nội dung | Năm 2013 | Năm 2014 | Năm 2015 | ||||

Số dư | Tỷ lệ | Số dư | Tỷ lệ | Số dư | Tỷ lệ | ||

I | Tổng HĐV bình quân | 4,686 | 5,603 | 7,469 | |||

II | Chi phí HĐV | 359.6 | 7.67% | 393.5 | 7.02% | 412 | 5.52% |

1 | Chi phí trả lãi | 350 | 7.47% | 381 | 6.80% | 395 | 5.29% |

2 | Chi phí phi trả lãi | 9.6 | 0.20% | 12.5 | 0.22% | 17 | 0.23% |

+ CP khuyến mại | 3 | 0.06% | 4.2 | 0.07% | 6.3 | 0.08% | |

+ CP tuyên truyền, quảng cáo | 0.6 | 0.01% | 0.9 | 0.02% | 1.5 | 0.02% | |

+ CP đào tạo, tập huấn nghiệp vụ | 0.1 | 0.00% | 0.1 | 0.00% | 0.2 | 0.00% | |

+ CP bảo hiểm tiền gửi | 5.2 | 0.11% | 6.5 | 0.12% | 8 | 0.11% | |

+ CP bảo vệ tiền | 0.7 | 0.01% | 0.8 | 0.01% | 1 | 0.01% |

(Nguồn số liệu: Báo cáo của BIDV chi nhánh Hà Tây năm 2013-2015)

Trong 3 năm qua, Ngân hàng nhà nước đã triển khai quyết liệt nhiều biện pháp nhằm ổn định thị trường tiền tệ, tài chính ngân hàng, các yếu tố chính trên thị trường như mặt bằng lãi suất huy động và tín dụng đã thay đổi tích cực, đến cuối tháng 6/2013 NHNN đã bỏ trần lãi suất huy động kỳ hạn từ 6 tháng trở lên. Hiện nay, trần lãi suất huy động VNĐ đối với tiền gửi không kỳ hạn và có kỳ hạn dưới 1 tháng là 1%/năm, lãi suất tiền gửi có kỳ hạn dưới 6 tháng là 5,5%/năm. Tuy nhiên mặt bằng lãi suất huy động VNĐ hiện nay phổ biến ở mức 0,8-1%/năm đối với tiền gửi không kỳ hạn và có kỳ hạn dưới 1 tháng; Lãi suất huy động từ 4,5-5,5%/năm đối với tiền gửi có kỳ hạn từ 1 tháng đến dưới 6 tháng và lãi suất từ 5,8-6,5%/năm đối với tiền gửi có kỳ hạn từ 6 tháng đến dưới 12 tháng; kỳ hạn trên 12 tháng lãi suất ở mức 6,8-7,2%/năm. Lãi suất huy động kỳ hạn ngắn giảm nhanh hơn lãi suất huy động kỳ hạn dài, qua đó giúp cho đường cong lãi suất thể hiện rõ nét hơn. Theo bảng tổng hợp chi phí trên cho thấy tỷ lệ chi phí HĐV trên tổng nguồn vốn huy động ngày càng giảm mặc dù nguồn vốn huy động vẫn tăng đều. Trong năm 2013 để huy động được 100 đồng, trung bình chi nhánh phải bỏ ra 7,67 đồng chi phí, năm 2014 là 7,02 đồng chi phí và năm 2015 là 5,52 đồng chi phí. Như vậy lãi suất huy động giảm nhanh đã giảm tỷ lệ chi phí huy động vốn của chi nhánh rõ rệt, tuy nhiên trong những năm vừa qua nền kinh tế trong nước gặp nhiều khó khăn đã ảnh hưởng đến hoạt động của các doanh nghiệp như số lượng hàng tồn kho cao, nhiều doanh nghiệp đứng trên bờ vực phá sản. BIDV là ngân hàng luôn tiên phong thực thi các chính sách tiền tệ của ngành đã chủ động thực hiện giảm lãi suất huy động dưới mức trần của NHNN đồng thời giảm lãi suất cho vay hỗ trợ các doanh nghiệp vượt qua khó khăn.

Có thể thấy tỷ trọng chi phí phi trả lãi qua các năm của chi nhánh đều tăng. Do áp lực huy động vốn, cạnh tranh giữa các ngân hàng gay gắt khiến chi nhánh phải đẩy mạnh các hoạt động khuyến mại, tiếp thị, tuyên truyền, quảng cáo. Chính sự gia tăng chi phí này đang khiến chi phí phi trả lãi tăng qua các năm, đặc biệt trong 2 năm gần nhất chi phí này gia tăng đáng kể, chiếm tỷ trọng lớn so với năm trước đó. Khi trần lãi suất được áp dụng, các ngân hàng khó có thể đưa ra mức lãi suất cao

hơn quy định của NHNN, trong khi áp lực cạnh tranh ngày càng cao, chi nhánh buộc phải tăng cường công tác khuyến mại tiếp thị.

Mặc dù tỷ lệ chi phí huy động vốn ngày càng giảm nhưng lợi nhuận thu được của chi nhánh thông qua cơ chế mua bán vốn tập trung lại giảm nhanh hơn dẫn đến thu nhập từ huy động vốn của chi nhánh tăng trưởng chậm hơn so với mức tăng trưởng của huy động vốn bình quân hàng năm là 6% như đã nêu (tại bảng 2.3). Vấn đề đặt ra với chi nhánh là cần khai thác tối đa nguồn vốn với chi phí thấp, cũng như quản lý hiệu quả, thực hành chống lãng phí để tiết kiệm chi phí phi trả lãi.

2.4. Đánh giá hiệu quả huy động vốn của BIDV chi nhánh Hà Tây

2.4.1. Thành công

Với lợi thế là một ngân hàng lâu năm đã tạo dựng uy tín, thương hiệu của mình trên địa bàn Hà Nội với các loại hình kinh doanh đa dạng, phong phú. Trong những năm qua, mặc dù gặp rất nhiều khó khăn từ nền kinh tế thế giới cũng như sự biến động nền kinh tế trong nước nhưng Chi nhánh vẫn đạt kết quả tốt. Bám sát sự chỉ đạo của NHNN, của BIDV, của các cấp chính quyền địa phương và tranh thủ sự ủng hộ, hợp tác của các bạn hàng, Ban giám đốc chi nhánh đã lãnh đạo tập thể cán bộ công nhân viên nắm bắt cơ hội, đoàn kết, vượt qua mọi khó khăn thách thức, duy trì ổn định hoạt động kinh doanh của Chi nhánh và đạt kết quả đáng khích lệ.

Thứ nhất: Trong 3 năm vừa qua nguồn vốn huy động cuối kỳ tăng từ 5.305 tỷ đồng vào năm 2013 đến 8.369 tỷ đồng vào năm 2015 tăng gấp 1,5 lần. Cơ cấu vốn huy động tương đối phù hợp và đạt tốc độ tăng trưởng tốt (bình quân 25%/năm). Nhiều chương trình khuyến mãi và dự thưởng hấp dẫn cùng với chính sách linh hoạt đã góp phần giúp cho BIDV chi nhánh Hà Tây ngày càng được nhiều khách hàng biết đến và tin tưởng. Đặc biêt, Chi nhánh rất quan tâm tới việc tăng trưởng nguồn vốn tiền gửi của cá nhân, đây là nguồn vốn có tính ổn định cao đồng thời chi nhánh có nền tảng khách hàng lớn để cung cấp các sản phẩm dịch vụ bán lẻ khác, tăng thu nhập ròng bán lẻ cho chi nhánh góp phần nâng cao hiệu quả kinh doanh của Chi nhánh.

Thứ hai: Nguồn vốn huy động bình quân đã đạt được mức tăng trưởng khá

ổn định. Trong giai đoạn 2013-2015, tốc độ tăng trưởng nguồn vốn huy động bình quân là 26%/năm cao hơn mức tăng trưởng cuối kỳ 1% và bằng mức tăng trưởng chung trên địa bàn Hà Nội.

Thứ ba: Thu nhập ròng từ hoạt động huy động vốn của chi nhánh tăng trưởng bình quân trong 3 năm qua đạt trên 20,2%/năm, chiếm tỷ lệ từ 36-40% trong tổng nguồn thu nhập ròng của chi nhánh. Thu nhập ròng từ huy động vốn và là nguồn thu nhập cao nhất trong tổng thu nhập ròng của chi nhánh góp phần tăng trưởng lợi nhận hàng năm và hoàn thành kế chỉ tiêu hoạch kinh doanh TSC giao. Đồng thời thu nhập của cán bộ công nhân viên chi nhánh hàng năm được cải thiện, năm sau cao hơn năm trước, tạo động lực cho cán bộ CNV hăng say làm việc, gắn bó xây dựng Chi nhánh Hà Tây ngày càng phát triển.

Thứ tư: Trong công tác xây dựng và thực hiện chính sách huy động vốn, Chi nhánh đã theo dõi, cập nhật mọi thông tin biến động trên thị trường để điều chỉnh kịp thời lãi suất huy động đáp ứng được yêu cầu cạnh tranh. Các hình thức tiền gửi tiết kiệm ngày càng phong phú, đa dạng cả về thời gian, lãi suất và loại tiền từ đó thu hút được nguồn tiền nhàn rỗi từ cá nhân và tổ chức. Bên cạnh đó, công nghệ ngân hàng ngày càng tiên tiến, hiện đại với độ chính xác cao nên đã rút ngắn thời gian giao dịch. Chi nhánh đã khai thác được nguồn vốn tiền gửi cả về nội tệ và ngoại tệ, không kỳ hạn và có kỳ hạn, điển hình như việc Chi nhánh đã tạo điều kiện thuận lợi cho các đơn vị, cá nhân nhanh chóng hoàn tất thủ tục mở tài khoản, chuyển tiền gửi vào ngân hàng. Chính vì vậy, mà nguồn vốn huy động thông qua việc gửi tiền qua ngân hàng ngày càng tăng lên, tạo lợi thế cho hoạt động kinh doanh của ngân hàng.

Thứ năm: Xét cơ cấu theo loại tiền, vốn tiền gửi nội tệ (chiếm trên 94%) luôn giữ vai trò chủ đạo trong tổng nguồn vốn tiền gửi của chi nhánh. Theo cơ cấu về đối tượng, nguồn vốn huy động từ cá nhân chiếm tỷ trọng lớn (trên 70%) trong tổng nguồn vốn huy động của chi nhánh đã khẳng định được uy tín ngân hàng trong lòng công chúng.

Thứ sáu: Tỷ lệ chi phí huy động vốn ngày càng giảm. Điều này thể hiện