hàng gửi ngoại tệ tuy nhiên nguồn huy động bằng ngoại tệ USD của BIDV không đủ cân đối để cho vay USD do đó lãi suất cho vay USD của BIDV thường cao hơn các ngân hàng TMCP khác.

d. Cơ cấu nguồn vốn theo sản phẩm

Đối với mảng huy động vốn, BIDV chi nhánh Hà Tây đã chú trọng hoàn thiện và đa dạng các loại hình sản phẩm huy động vốn (tiết kiệm, GTCG ngắn hạn...), với nhiều kỳ hạn khác nhau cho 3 loại tiền huy động chủ yếu là VNĐ, USD và EUR nhằm đáp ứng đa dạng nhu cầu của khách hàng.

Những sản phẩm tiền gửi tiện ích, độc đáo mang tính khác biệt là điều kiện cơ bản để chi nhánh nâng cao hiệu quả huy động vốn. Thời gian vừa qua, danh mục sản phẩm huy động vốn của BIDV tương đối đa dạng, một số sản phẩm đã được thiết kế theo đối tượng khách hàng, đáp ứng tối đa nhu cầu của khách hàng như các sản phẩm tiết kiệm dự thưởng, chứng chỉ tiền gửi dự thưởng, ... các sản phẩm tiết kiệm đặc thù như: sản phẩm tiết kiệm tích lũy, sản phẩm tiết kiệm dành cho khách hàng quan trọng, sản phẩm chứng minh tài chính...Bên cạnh các sản phẩm truyền thống như tiết kiệm thông thường, tiền gửi thanh toán chi nhánh đã triển các sản phẩm đặc thù, thích hợp với nhiều nhóm đối tượng khác nhau như sản phẩm tiền gửi kinh doanh chứng khoán, ký kỹ, tích lũy kiều hối... .

Các sản phẩm tiền gửi tiết kiệm mang tính may mắn như dự thưởng, quay số, thẻ cào. Đây sẽ là sự lựa chọn cho nhóm khách hàng yêu thích sự may mắn.

Các sản phẩm tiết kiệm tích lũy, khách hàng gửi tiền vào tài khoản định kỳ với số tiền nhất định, thời gian gửi tuỳ thuộc vào thu nhập, khả năng của khách hàng như tiết kiệm tích lũy bảo an, tiết kiệm lớn lên cùng yêu thương, tiết kiệm hưu trí, tích lũy kiều hối. Sản phẩm này hướng tới những đối tượng khách hàng khác nhau, có cơ chế chăm sóc phù hợp với từng lứa tuổi tuy nhiên số dư của sản phẩm tiết kiệm tích lũy vẫn còn thấp do việc tiếp thị sản phẩm này tới khách hàng còn hạn chế.

Cùng với các sản phẩm dành riêng cho cá nhân, chi nhánh cũng cung cấp sản phẩm đặc thù đối với tổ chức như: Sản phẩm tiền gửi không tròn kỳ, sản phẩm tiền gửi khách hàng quan trọng, sản phẩm tiền gửi kết hợp ...Tuy nhiên khách hàng Tổ

chức cũng sử dụng rất ít sản phẩm đặc thù với tỷ lệ 1% trong tổng nguồn vốn.

Qua bảng Cơ cấu vốn theo sản phẩm huy động ta thấy số dư huy động các sản phẩm tiền gửi thông thường vẫn chiếm tỷ lệ cao, các sản phẩm đặc thù có số dư thấp với tỷ lệ từ 3-12% trong tổng nguồn vốn, năm 2015 tiền gửi đặc thù của cá nhân tăng cao do chi nhánh áp dụng cộng lãi suất phụ trội cao cho sản phẩm khách hàng quan trọng để giữ khách hàng quan trọng khi lãi suất huy động liên tục giảm.

Bảng 2.7 Cơ cấu vốn theo sản phẩm huy động

Nội dung | Năm 2013 | Năm 2014 | Năm 2015 | ||||

Số dư (tỷ đồng) | Tỷ lệ | Số dư (tỷ đồng) | Tỷ lệ | Số dư (tỷ đồng) | Tỷ lệ | ||

Tổng HĐV cuối kỳ | 5,350 | 100% | 6,574 | 100% | 8,369 | 100% | |

A | Sản phẩm tiền gửi | 4,959 | 93% | 6,421 | 98% | 7,608 | 91% |

I | Cá nhân | 3,285 | 61% | 4,461 | 68% | 4,226 | 50% |

1 | Tiền gửi KKH | 119 | 2% | 227 | 3% | 271 | 3% |

2 | Tiết kiệm thông thường | 2,480 | 46% | 3,256 | 50% | 3,176 | 38% |

3 | Tiết kiệm dự thưởng | 686 | 13% | 978 | 15% | 779 | 9% |

II | Tổ chức | 1,537 | 29% | 1,723 | 26% | 2,377 | 28% |

1 | Tiền gửi KKH | 663 | 12% | 783 | 12% | 1,082 | 13% |

2 | Tiền gửi có kỳ hạn | 874 | 16% | 940 | 14% | 1,295 | 15% |

III | Sản phẩm đặc thù | 137 | 3% | 237 | 4% | 1,005 | 12% |

1 | Cá nhân | 105 | 2% | 192 | 3% | 957 | 11% |

2 | Tổ chức | 32 | 1% | 45 | 1% | 48 | 1% |

B | Giấy tờ có giá | 391 | 7% | 153 | 2% | 761 | 9% |

I | Chứng chỉ tiền gửi | 391 | 7% | 153 | 2% | 761 | 9% |

II | Kỳ phiếu, trái phiếu | - | 0% | - | 0% | - | 0% |

Có thể bạn quan tâm!

-

Thực Trạng Hiệu Quả Hoạt Động Huy Động Vốn Của Bidv Chi Nhánh Hà Tây

Thực Trạng Hiệu Quả Hoạt Động Huy Động Vốn Của Bidv Chi Nhánh Hà Tây -

Thực Trạng Kết Quả Huy Động Vốn Của Chi Nhánh

Thực Trạng Kết Quả Huy Động Vốn Của Chi Nhánh -

Kết Quả Huy Động Vốn Giai Đoạn 2013-2015 Của Bidv Cn Hà Tây

Kết Quả Huy Động Vốn Giai Đoạn 2013-2015 Của Bidv Cn Hà Tây -

So Sánh Nim Hđv Chi Nhánh Hà Tây Với Toàn Hệ Thống Và Địa Bàn Hà Nội

So Sánh Nim Hđv Chi Nhánh Hà Tây Với Toàn Hệ Thống Và Địa Bàn Hà Nội -

Hiệu quả hoạt động huy động vốn tại ngân hàng TMCP Đầu tư và Phát triển Việt Nam - Chi nhánh Hà Tây - 10

Hiệu quả hoạt động huy động vốn tại ngân hàng TMCP Đầu tư và Phát triển Việt Nam - Chi nhánh Hà Tây - 10 -

Giải Pháp Nâng Cao Hiệu Quả Huy Động Vốn Tại Bidv Chi Nhánh Hà Tây

Giải Pháp Nâng Cao Hiệu Quả Huy Động Vốn Tại Bidv Chi Nhánh Hà Tây

Xem toàn bộ 104 trang tài liệu này.

(Nguồn số liệu: Báo cáo của BIDV chi nhánh Hà Tây năm 2013-2015)

Xuất phát từ nhiều nguyên nhân khác nhau, cơ cấu nguồn vốn của chi nhánh thể hiện nhiều điểm chưa hợp lý như: huy động trung dài hạn thấp, huy động tổ chức chiếm tỷ trọng nhỏ, ngoại tệ huy động không đáng kể, các sản phẩm đặc thù triển khai nhưng chưa thu hút được khách hàng… Điều này cần được khắc phục trong thời gian tới nhằm nâng cao hiệu quả huy động vốn.

2.3. Phân tích hiệu quả huy động vốn của BIDV chi nhánh Hà Tây

2.3.1 Tỷ lệ thu nhập lãi cận biên (NIM)

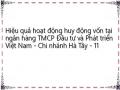

Bước vào kỷ nguyên mới của công nghệ và tri thức, với hành trang truyền thống 50 năm phát triển, BIDV tự tin hướng tới mục tiêu trở thành Tập đoàn Tài chính Ngân hàng với 4 trụ cột Ngân hàng - Bảo hiểm - Chứng khoán - Đầu tư Tài chính có uy tín trong nước, trong khu vực và thế giới. Để thực hiện mục tiêu chiến lược này, ngày 13/01/2007, BIDV đã chính thức triển khai Cơ chế quản lý vốn tập trung trong toàn hệ thống.

Thực hiện mục tiêu xây dựng BIDV trở thành một ngân hàng hợp nhất theo hướng ngân hàng đa năng, tập trung hóa hoạt động và quyền lực tại Trụ sở chính, kiểm soát các sản phẩm, kế hoạch tài chính cho từng nhóm khách hàng thông qua các kênh phân phối (các chi nhánh). Chuyển đổi BIDV thành Tập đoàn tài chính – ngân hàng với quy mô lớn. Trong đó, sự thành công của Cơ chế Quản lý vốn tập trung là bước chuyển đổi mang tính chiến lược, giữ vai trò quan trọng nhất.

Sơ đồ 2: TSC thực hiện điều hòa vốn giữa các chi nhánh thông qua cơ chế “mua/bán” vốn tập trung

Cơ chế quản lý vốn tập trung (Fund Transfer Pricing) gọi tắt là cơ chế FTP. Theo cơ chế quản lý vốn tập trung, toàn bộ nguồn vốn được quản lý tập trung thống nhất tại

Trụ sở chính (Trung tâm vốn), chức năng quản lý vốn do TSC thực hiện (quản lý rủi ro thanh khoản, rủi ro lãi suất…), đồng thời áp dụng cơ chế định giá chuyển vốn nội bộ FTP. TSC mua toàn bộ nguồn vốn huy động của chi nhánh với giá “FTP mua vốn”, và bán vốn cho toàn bộ phần sử dụng vốn của Chi nhánh “FTP bán vốn” , giá FTP mua, bán vốn của TSC áp dụng chung toàn hệ thống BIDV. Thông qua việc mua bán vốn này, chi nhánh được hưởng các mức chênh lệch:

Chênh lệch đối với nhận tiền gửi (NIM HĐV)= Giá mua vốn FTP của BIDV - Lãi suất nhận tiền gửi của chi nhánh.

Chênh lệch đối với cho vay (NIM CV) = Lãi suất chi nhánh cho vay khách hàng - giá bán vốn FTP của BIDV.

Các chênh lệch trên càng cao, chi nhánh càng có lợi. Với cơ chế quản lý vốn tập trung TSC khuyến khích chi nhánh có lợi thế về huy động vốn tăng cường công tác huy động vốn bán lại cho TSC, còn các chi nhánh có lợi thế về cung cấp tín dụng thì tăng cường công tác cho vay đối với khách hàng tốt và TSC bán lại toàn bộ nguồn cho chi nhánh để cấp tín dụng cho khách hàng . Tại chi nhánh không phải thực hiện cân đối giữa nguồn vốn huy động và cho vay.

Lãi suất cho vay

Chênh lệch lãi

suất CV-HĐV

Thu nhập cho vay

Giá bán vốn FTP

TSC dùng để bù đắp chi phí DTBB, RR TK, RRLS

Giá mua vốn FTP

Thu nhập HĐV

Lãi suất huy động

Sơ đồ 2.3: Mối quan hệ giữa lãi suất HĐV/CV, FTP, Thu nhập HĐV/CV

Tỷ lệ thu nhập lãi cận biên tại chi nhánh theo cơ chế FTP sẽ chia thành 2 loại là NIM HĐV và NIM CV theo đó Tỷ lệ lãi cận biên (NIM) của chi nhánh sẽ là:

NIM = NIM HĐV + NIM CV

Do đó thu nhập ròng từ lãi của chi nhánh bằng: Thu nhập ròng từ hoạt động huy động vốn (Thu nhập HĐV) cộng với thu nhập ròng từ hoạt động cho vay (Thu nhập CV).

- Thu nhập HĐV = Số dư tiền gửi bình quân x NIM HĐV

- Thu nhập CV = Số dư cho vay bình quân x NIM CV

Với mục đích phân tích hiệu quả HĐV tại chi nhánh Hà Tây nên tác giả sẽ đi sâu phân tích thu nhập ròng từ hoạt động huy động vốn của chi nhánh qua chỉ tiêu số dư tiền gửi bình quân và NIM HĐV của chi nhánh. Thu nhập ròng từ hoạt động cho vay sẽ phản ánh hiệu quả cho vay của chi nhánh Hà Tây thông qua cơ chế mua bán vốn tập trung nên tác giả sẽ không đề cập đến trong bài luận văn này.

55

2.3.1.1. Tổng Thu nhập ròng của BIDV chi nhánh Hà Tây

Bảng 2.8 Tổng thu nhập của BIDV chi nhánh Hà Tây từ năm 2013-2015

ĐVT: Tỷ đồng

CHỈ TIÊU | Năm 2013 | Năm 2014 | Năm 2015 | ||||||||||

Số dư bình quân | NIM | Thu nhập ròng | Tỷ lệ | Số dư bình quân | NIM | Thu nhập ròng | Tỷ lệ | Số dư bình quân | NIM | Thu nhập ròng | Tỷ lệ | ||

A | Tổng thu nhập ròng | 202.8 | 100% | 261.4 | 100% | 312.2 | 100% | ||||||

I | Thu nhập ròng từ HĐV | 4,686 | 1.74% | 81.6 | 40% | 5,603 | 1.67% | 93.6 | 36% | 7,469 | 1.58% | 118.0 | 38% |

1 | ĐCTC | 610 | 1.37% | 8.3 | 4% | 565 | 1.20% | 6.8 | 3% | 963 | 1.15% | 11.1 | 4% |

2 | TCKT | 560 | 3.30% | 18.5 | 9% | 702 | 3.10% | 21.8 | 8% | 1,120 | 2.50% | 28.0 | 9% |

3 | Cá nhân | 3,516 | 1.56% | 54.8 | 27% | 4,336 | 1.50% | 65.0 | 25% | 5,386 | 1.47% | 78.9 | 25% |

II | Thu nhập ròng Cho vay | 3,215 | 2.03% | 65.2 | 32% | 3,809 | 2.36% | 89.8 | 34% | 5,052 | 2.20% | 111.1 | 36% |

1 | Cá nhân | 375 | 2.27% | 8.5 | 4% | 456 | 1.31% | 6.0 | 2% | 578 | 1.43% | 8.3 | 3% |

2 | TCKT | 2,840 | 1.99% | 56.6 | 28% | 3,353 | 2.50% | 83.8 | 32% | 4,474 | 2.30% | 102.9 | 33% |

III | Thu dịch vụ ròng | 42.0 | 21% | 53.0 | 20% | 63.0 | 20% | ||||||

IV | Thu ròng khác | 14.0 | 7% | 25.0 | 10% | 20.0 | 6% |

(* Ghi chú: Thu nhập ròng = Số dư bình quân x NIM)

(Nguồn số liệu: Báo cáo của BIDV chi nhánh Hà Tây năm 2013-2015 và xử lý của tác giả)

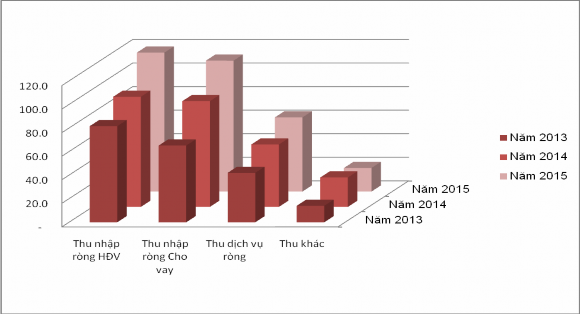

Qua bảng phân tích các tổng thu nhập ròng của chi nhánh cho thấy: thu nhập ròng từ hoạt động huy động vốn chiếm từ 36-40% trong tổng thu nhập ròng hàng năm và là nguồn thu có tỷ lệ cao nhất trong tổng thu nhập ròng của chi nhánh. Mặc dù NIMCV cao hơn NIM HĐV nhưng số dư nợ bình quân của chi nhánh thấp nên nguồn thu nhập chiếm tỷ trọng thấp hơn. Tuy nhiên thu nhập ròng từ cho vay không ổn định vì khi loại trừ trích dự phòng rủi ro và lãi treo (lãi không thu được từ nhóm 2-5) thì thu nhập ròng cho vay còn lại ít hơn nếu như chất lượng tín dụng của chi nhánh không tốt. Như vậy thu nhập ròng từ HĐV là rất quan trọng trong tổng thu nhập ròng của chi nhánh vì đây là nguồn thu ổn định không có rủi ro (các khoản huy động vốn được áp lãi suất FTP mua vốn cố định từ ngày huy động các khoản tiền gửi đến ngày đáo hạn).

Biểu 2.3 Thu nhập ròng từ các hoạt động của BIDV CN Hà Tây năm 2013-2015

(Nguồn số liệu: Báo cáo của BIDV chi nhánh Hà Tây năm 2013-2015)

2.3.1.2.Thu nhập từ huy động vốn và NIM HĐV giai đoạn 2013-2015 của chi nhánh

Bảng 2.9 Thu nhập từ huy động vốn và NIM HĐV giai đoạn 2013-2015

(Đơn vị: tỷ đồng)

Chỉ tiêu | Năm 2013 | Năm 2014 | Năm 2015 | |

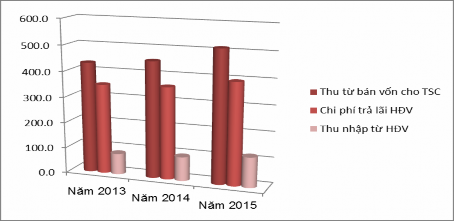

1 | Thu từ bán vốn cho TSC | 431.6 | 474.6 | 513.0 |

2 | Chi phí trả lãi HĐV | 350.0 | 381.0 | 395.0 |

3 | Thu nhập từ HĐV (1-2) | 81.6 | 93.6 | 118.0 |

4 | Huy động vốn bình quân | 4,686 | 5,603 | 7,469 |

5 | NIM HĐV (3/4) | 1.74% | 1.67% | 1.58% |

(Nguồn số liệu: Báo cáo của BIDV chi nhánh Hà Tây năm 2013-2015)

Năm 2013 là năm đạt NIM HĐV cao nhất trong giai đoạn 2013-2015 đạt 1,74%/năm, sang năm 2014 tỷ lệ NIM HĐV đạt 1,67%/năm, giảm 0,07%/năm so với năm 2013; đến năm 2015 tỷ lệ NIM HĐV chỉ còn 1,58%/năm giảm tiếp 0,09%/năm so với năm 2014, năm 2015 chi nhánh huy động 100 đồng thì đem lại 1,58 đồng lợi nhuận thu được từ bán vốn cho TSC chưa kể chi phí phi lãi mà chi nhánh đã chi. Nguyên nhân chủ quan là do TSC thu hẹp dần mức chênh lệch giữa lãi suất FTP mua vốn của TSC với trần lãi suất huy động vốn áp dụng cho chi nhánh và nguyên nhân khách quan là do chi nhánh huy động vốn nhiều vào các kỳ hạn có mức chênh lệch thấp giữa lãi suất FTP mua vốn của TSC với lãi suất trả cho khách hàng.

Biểu 2.4 : Thu nhập từ huy động vốn giai đoạn 2013 – 2015

(Nguồn số liệu: Báo cáo của BIDV chi nhánh Hà Tây năm 2013-2015)