hàng. Hội đồng quả trị bao gồm: chủ tịch hội đồng quản trị, ba thành viên thường trực và một thành viên độc lập. Ban kiểm soát bao gồm ba thành viên, là cơ quan giám sát hoạt động ngân hàng nhằm đánh giá chính xác hoạt động kinh doanh, thực trạng tài chính của ngân hàng. Ban điều hành gồm một tổng giám đốc và các giám đốc điều hành công việc của các khối nghiệp vụ trong ngân hàng.

Bên cạnh đó, Ngân hàng TMCP Phát triển MêKông đã thành lập ủy ban quản lý tài sản Nợ, tài sản Có (gọi tắt là ủy ban ALCO - Asset Liability Committee) tại Hội sở chính nhằm thực hiện các chức năng: tham mưu cho hội đồng quản trị về chiến lược duy trì cấu trúc bảng cân đối kế toán; xem xét đánh giá và phê duyệt cơ chế chính sách phù hợp cho công tác quản trị rủi ro thị trường và rủi ro thanh khoản; quản lý bảng cân đối kế toán phù hợp với chính sách phát triển của MDB; theo dòi và quản lý các tỷ lệ về khả năng chi trả và các tỷ lệ an toàn trong hoạt động của MDB.

Thành phần ủy ban ALCO gồm tổng giám đốc làm chủ tịch ủy ban, giám đốc các khối nghiệp vụ và trưởng phòng nguồn vốn làm ủy viên, trưởng phòng quản lý rủi ro thị trường, rủi ro lãi suất và rủi ro thanh khoản làm thư ký. Ủy ban ALCO chịu trách nhiệm xây dựng chính sách, quy trình, mô hình đo lường rủi ro, các phương pháp cơ bản phòng chống và xử lý rủi ro thanh khoản khi có biến động ảnh hưởng tới khả năng thanh khoản của MDB. Đồng thời, Ủy ban ALCO phải bảo đảm rằng các hoạt động quản lý tài sản Nợ, tài sản Có của MDB là phù hợp và nhất quán với khẩu vị rủi ro tổng thể mà hội đồng quản trị ban hành.

Hình 2.1 Mô hình tổ chức của MDB

Nguồn: website của MDB

2.1.3. Khái quát về hoạt động kinh doanh:

Ngân hàng TMCP Phát triển MêKông tiền thân là ngân hàng TMCP nông thôn Mỹ Xuyên, với trụ sở chính đặt tại thành phố Long Xuyên, tỉnh An Giang – tỉnh thành thuộc khu vực đồng bằng sông Cửu Long và là một trong những vựa lúa lớn nhất của Việt Nam. Cho nên MDB có thế mạnh và bề dày kinh nghiệm trong lĩnh vực đầu tư phát triển tín dụng nông nghiệp – nông thôn. Đặc biệt MDB có sản phẩm cho vay Imotor, là thương hiệu sản phẩm cho vay trả góp dành cho xe cơ giới. Fullerton Financial Holdings (cổ đông chiến lược của MDB) đã kinh doanh rất thành công mô hình sản phẩm này tại các nước Đông Nam Á. Và MDB đang phát huy lợi thế này tại thị trường Việt Nam với các dịch vụ da dạng tại các điểm bán xe máy. Mỗi năm tỷ trọng cho vay Imotor chiếm đến 10% tỷ trọng cho vay cho MDB.

Năm 2011, MDB đã huy động được hơn 1.254 tỷ đồng. Trong đó tiền gửi có kỳ hạn chiếm trên 91% tổng vốn huy động. Đến thời điểm 31/12/2011, tổng dư nợ cho vay của MDB là 3.186 tỷ đồng, tăng 18% so với thời điểm cuối năm 2010. Trong đó

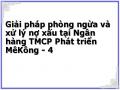

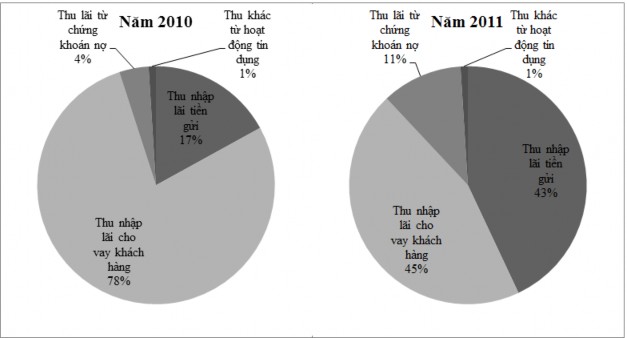

dư nợ cho vay phát triển nông nghiệp và lâm ngư nghiệp chiếm tỷ lệ cao nhất nhưng đang có xu hướng giảm dần từ 42,35% trong năm 2010 xuống còn gần 35% trong năm 2011. So với năm 2010, cơ cấu doanh thu năm 2011 có sự thay đổi lớn khi tỷ trọng doanh thu từ thu nhập lãi tiền gửi (từ 17% lên 43%) và thu lãi từ chứng khoán nợ tăng mạnh (từ 4% lên 11%). Nguyên nhân do trong năm 2011, MDB đã gửi một lượng tiền lớn bằng hình thức tiền gửi có kỳ hạn tại ngân hàng Nhà nước và các tổ chức tín dụng khác.

Hình 2.2. Cơ cấu doanh thu năm 2010 và 2011 của MDB

Nguồn: Báo cáo thưởng niên năm của MDB

Bước sang năm 2012, tính đến thời điểm cuối năm MDB đã huy động được hơn

1.501 tỷ đồng. Trong đó, tiền gửi có kỳ hạn chiếm trên 83% tổng huy động vốn. Tỷ lệ tăng trưởng tín dụng năm 2012 là 16,6% so với năm 2011. Tính đến thời điểm 31/12/2012, tổng dư nợ cho vay của MDB là 3.717 tỷ đồng. Trong đó dư nợ cho vay nông nghiệp và lâm ngư nghiệp chiếm tỷ lệ cao nhất, 38,68% nhưng đang có xu hướng giảm dần trong năm 2012, giảm 10,99% so với cuối năm 2011. Xét theo đối tượng

khách hàng, dư nợ cho vay khách hàng cá nhân chiếm tỷ trọng cao nhất là 59%. Về hiệu quả kinh doanh, cơ cấu doanh thu trong năm 2012 có phần biến động. Thu nhập từ lãi vay vẫn tiếp tục chuyển dịch theo hướng tích cực so với năm 2011. Lãi thu từ cho vay đã tăng từ 45% lên 51% trong năm 2012. Theo đó, thu nhập từ hoạt động đầu tư cũng tăng lên trong năm 2012 từ 12% lên 34%. Việc chuyển dịch cơ cấu doanh thu này là do lãi suất trên thị trường liên ngân hàng thời điểm này đã giảm mạnh nên MDB chuyển đổi hướng đầu tư sang tín phiếu ngân hàng Nhà nước.

Đến cuối năm 2013, huy động vốn của MDB đạt 1.740 tỷ đồng, trong đó huy động từ cá nhân đạt 1.579 tỷ đồng. Tính đến 31/12/2013, tổng dư nợ cho vay khách hàng đạt 3.920 tỷ đồng, tăng 202 tỷ đồng (tương ứng tăng 5%) so với năm 2012. Dư nợ cho vay năm 2013 chiếm 61% tổng tài sản. Nhìn chung, tốc độ tăng trưởng cho vay trong năm 2013 còn khiêm tốn do MDB thực hiện chính sách kiểm soát tín dụng an toàn phù hợp với diễn biến của thị trường. Trong năm 2013, MDB đã tiếp tục phát huy thế mạnh là cung cấp tín dụng nông nghiệp và cho vay tiểu thương. Dư nợ cho vay phát triển nông nghiệp và lâm ngư nghiệp chiếm tỷ lệ cao nhất, tương ứng 29,6% tổng dư nợ.

Năm 2013, Thu nhập lãi thuần của MDB đạt 618 tỷ đồng, bằng 88% so với năm trước. Lợi nhuận trước thuế đạt 110 tỷ đồng, bằng 75% so với năm 2012. Lợi nhuận sau thuế là 63,5 tỷ đồng, bằng 55% so với năm 2012.

Trong bối cảnh nền kinh tế Việt Nam năm 2014 nói chung và ngành ngân hàng nói riêng vẫn còn nhiều khó khăn, kết quả kinh doanh năm 2014 của MDB vẫn đạt được nhiều thành quả đáng khích lệ. Lợi nhuận trước thuế năm 2014 tăng 19% so với cùng kỳ năm trước, đạt 131 tỷ đồng. Đến ngày 31/12/2014, tổng dư nợ cho vay khách hàng đạt 3.148 tỷ đồng chiếm 42,6% tổng tài sản của MDB, giảm 772 tỷ đồng so với năm 2013.

Bảng 2.1. Tình hình hoạt động kinh doanh của MDB qua các năm:

Đơn vị tính: tỷ đồng

Năm 2010 | Năm 2011 | Năm 2012 | Năm 2013 | Năm 2014 | |

Tổng tài sản | 17.267 | 10.241 | 8.597 | 6.437 | 7.384 |

Dư nợ cho vay | 2.695 | 3.186 | 3.717 | 3.920 | 3.148 |

Huy động vốn | 6.556 | 1.254 | 1.501 | 1.740 | 1.523 |

Tổng lợi nhuận trước thuế | 212 | 500 | 147 | 110 | 131 |

Có thể bạn quan tâm!

-

Các Quan Điểm Về Nợ Xấu Của Ngân Hàng Thương Mại:

Các Quan Điểm Về Nợ Xấu Của Ngân Hàng Thương Mại: -

Phòng Ngừa Và Xử Lý Nợ Xấu Tại Ngân Hàng Thương Mại:

Phòng Ngừa Và Xử Lý Nợ Xấu Tại Ngân Hàng Thương Mại: -

Kinh Nghiệm Phòng Ngừa Và Xử Lý Nợ Xấu Tại Các Nhtm Trên Thế Giới:

Kinh Nghiệm Phòng Ngừa Và Xử Lý Nợ Xấu Tại Các Nhtm Trên Thế Giới: -

Tỷ Lệ Nợ Xấu Của Các Ngân Hàng Có Vốn Điều Lệ Dưới 4.000 Tỷ Đồng

Tỷ Lệ Nợ Xấu Của Các Ngân Hàng Có Vốn Điều Lệ Dưới 4.000 Tỷ Đồng -

Sổ Tay Quy Trình Tín Dụng Rút Gọn Đối Với Khách Hàng Doanh Nghiệp

Sổ Tay Quy Trình Tín Dụng Rút Gọn Đối Với Khách Hàng Doanh Nghiệp -

Thực Trạng Xử Lý Nợ Xấu Tại Ngân Hàng Tmcp Phát Triển Mêkông:

Thực Trạng Xử Lý Nợ Xấu Tại Ngân Hàng Tmcp Phát Triển Mêkông:

Xem toàn bộ 99 trang tài liệu này.

Nguồn: Báo cáo tài chính MDB qua các năm

Về hiệu quả kinh doanh, MDB luôn đảm bảo khả năng thanh toán và duy trì khả năng sinh lời trong suốt thời gian hoạt động. Đến 31/12/2013, tỷ suất lợi nhuận sau thuế trên vốn chủ sở hữu bình quân (ROE) của MDB đạt 1,6%, trong khi tỷ suất lợi nhuận sau thuế trên tổng tài sản bình quân (ROA) đạt mức 0,84%.

Bảng 2.2. Khả năng sinh lời của MDB qua các năm:

Năm 2010 | Năm 2011 | Năm 2012 | Năm 2013 | Năm 2014 | |

ROE | 6,69% | 9,89% | 2,93% | 1,60% | 2,25% |

ROA | 1,64% | 2,77% | 1,22% | 0,84% | 1,49% |

Nguồn: Báo cáo thường niên của MDB

Tính đến thời điểm 31/12/2013 tỷ lệ nợ xấu của MDB là 2,65%/tổng dư nợ. Tại thời điểm 31/12/2014, tỷ suất lợi nhuận sau thuế trên vốn chủ sở hữu bình quân (ROE)

của MDB đạt 2,25%, tăng 59% so với mức 1,6% của năm 2013. Tương tự, năm 2014 tỷ suất lợi nhuận sau thuế trên tổng tài sản bình quân (ROA) cũng tăng 77%, từ 0,84% năm 2013 lên 1,49% năm 2014. Điều này cho thấy hiệu quả hoạt động kinh doanh của MDB đã được cải thiện đáng kể trong năm qua.

Bảng 2.3. Tỷ lệ nợ xấu của MDB qua các năm:

Năm 2010 | Năm 2011 | Năm 2012 | Năm 2013 | Năm 2014 | |

Tỷ lệ nợ xấu | 1,26% | 2,08% | 3,46% | 2,65% | 5,10% |

Nguồn: Cân đối tài khoản kế toán MDB

2.2. Thực trạng nợ xấu tại ngân hàng TMCP Phát triển MêKông:

TMCP Phát triển MêKông thực hiện phân loại nợ và trích lập dự phòng rủi ro tín dụng theo quyết định số 493/QĐ-NHNN ngày 22/04/2005 và quyết định số 18/2007/QĐ-NHNN ngày 25/04/2007 của thống đốc ngân hàng nhà nước Việt Nam. Theo đó dựa vào tình trạng nợ quá hạn và cơ cấu lại kỳ hạn trả nợ, các khoản cho vay khách hàng được phân loại thành 5 nhóm theo mức độ rủi ro như sau: nợ đủ tiêu chuẩn, nợ cần chú ý, nợ dưới tiêu chuẩn, nợ nghi ngờ và nợ có khả năng mất vốn.

Bảng 2.4: Dư nợ cho vay của MDB qua các năm

Đơn vị tính: tỷ đồng

Năm 2010 | Năm 2011 | Năm 2012 | Năm 2013 | Năm 2014 | |

1. Tổng dư nợ | 2.695 | 3.186 | 3.717 | 3.919 | 3.148 |

Trong đó: | |||||

Nợ nhóm 1 | 2.631 | 3.041 | 3.405 | 3.669 | 2.900 |

Nợ nhóm 2 | 30 | 79 | 183 | 146 | 88 |

Nợ nhóm 3 | 6 | 26 | 41 | 26 | 43 |

Nợ nhóm 4 | 7 | 20 | 54 | 7 | 41 |

Nợ nhóm 5 | 21 | 20 | 34 | 71 | 76 |

2. Nợ quá hạn | 64 | 145 | 312 | 250 | 248 |

3. Nợ xấu | 34 | 66 | 129 | 104 | 160 |

4. Tỷ lệ nợ xấu | 1,26% | 2,08% | 3,46% | 2,65% | 5,10% |

Nguồn: Khối Tài chính kế toán ngân hàng MDB

Tính đến 31/12/2010, tổng dư nợ cho vay của MDB năm 2010 là 2.695 tỷ đồng trong đó nợ xấu là 34 tỷ. Nợ xấu cho vay khách hàng của ngân hàng TMCP Phát triển MêKông khá thấp, tỷ lệ nợ xấu trên tổng dư nợ cho vay là 1,26%. Con số này khá thấp so với mức 2,16% là nợ xấu chung của toàn ngành ngân hàng tính đến cuối năm 2010. Mức nợ xấu không cao cho thấy hoạt động tín dụng của MDB trong năm 2010 thu hồi nợ khá tốt và không có nhiều rủi ro.

Cuối năm 2011, mức tỷ lệ nợ xấu của toàn ngành ngân hàng được công bố là 3,1%. Riêng MDB với mức tăng trưởng tín dụng 18%, tỷ lệ xấu là 2,08%, có thể thấy rủi ro tín dụng vẫn nằm trong giới hạn cho phép. Tuy nhiên mức tăng trưởng dư nợ quá hạn lên đến 126% so với năm 2010 là một dấu hiệu đang lưu ý.

Năm 2012, tăng trưởng dư nợ cho vay của MDB là 16%. Tổng dư nợ cho vay tính đến 31/12/2012 là 3.717 tỷ đồng, dư nợ quá hạn là 312 tỷ đồng, dư nợ xấu là 129 tỷ đồng. Tỷ lệ nợ xấu cuối năm 2012 tăng cao lên mức 3,46%. Năm 2012, do ảnh hưởng chung của tình hình kinh tế, các khách hàng là doanh nghiệp vừa và nhỏ của MDB làm ăn không hiệu quả, thua lỗ kéo dài. Bên cạnh đó, khách hàng cá nhân của MDB chủ yếu tập trung vào đối tượng khách hàng sản xuất nông nghiệp tại khu vực nông thôn do thường xuyên bị mất mùa, giá các sản phẩm nông sản bị trượt giá dẫn đến không có nguồn tiền để nợ vay cho ngân hàng. Tình trạng quá hạn thanh toán các khoản vay ngày càng tăng cả về số lượng và số ngày chậm thanh toán, dẫn đến tình trạng nợ xấu chiếm tỷ lệ lớn trong tổng dư nợ. Tỷ lệ nợ xấu tăng cao cũng là tình hình chung của toàn ngành ngân hàng khi mà trong năm 2012, ngành ngân hàng gặp nhiều khó khăn, thách thức do những tác động bất lợi của kinh tế vĩ mô trong nước và ngoài nước.

Dư nợ cho vay tính cuối năm 2013 là 3.919 tỷ đồng, tăng trưởng 5% so với năm 2012. Tuy tổng dư nợ cho vay tăng nhưng nhìn chung nợ quá hạn và nợ xấu đều giảm 19% so với cùng kỳ năm ngoái. Nợ xấu của MDB năm 2013 giảm so với năm 2012 là do trong năm 2013 MDB có thực hiện bán nợ xấu cho công ty quản lý tài sản (VAMC). Việc này đã giúp tỷ lệ nợ xấu giảm từ 3,46% năm 2013 xuống còn 2,65% vào năm 2013.

Năm 2014, dư nợ cho vay của MDB là 3.148 tỷ đồng, giảm 19% so với năm 2013. Tỷ lệ nợ xấu trên tổng dư nợ cho vay tăng đột biến lên mức 5,10%.