Nguồn vốn huy động của BIDV Phú Thọ đến 31/12/2012 là 2.013 tỷ đồng, có sự tăng trưởng tốt qua các năm. Nguồn vốn bằng ngoại tệ tỷ trọng giảm dần qua các năm cả về số tuyệt đối cũng như số tương đối, trong khi đó nguồn vốn bằng VND qua các năm vẫn chiếm tỷ trọng cao trong tổng nguồn vốn huy động. Xác định nguồn vốn huy động từ các đơn vị, tổ chức kinh tế có chi phí thấp hơn so với từ dân cư, góp phần giảm lãi suất đầu vào, nâng cao hiệu quả kinh doanh. Trong thời gian qua, BIDV Phú Thọ đã đẩy mạnh việc tiếp cận và thực hiện chính sách lãi suất mềm dẻo theo cơ chế thoả thuận đối với các tổ chức. Do vậy, đã thu hút được các đơn vị, tổ chức kinh tế là các định chế tài chính có tiềm năng về nguồn tiền gửi như: Bảo hiểm tiền gửi, Bảo hiểm xã hội Việt Nam.... đầu tư gửi vốn. Từ đó góp phần ổn định thị phần huy động của BIDV Phú Thọ trên địa bàn.

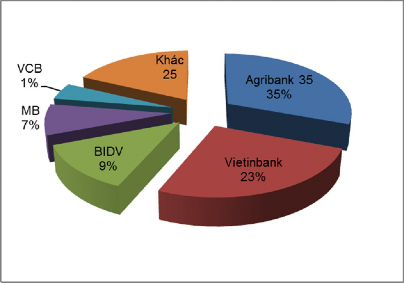

BIỂU ĐỒ 2.4: THỊ PHẦN HUY ĐỘNG VỐN DÂN CƯ NĂM 2012

(Nguồn: Ngân hàng Nhà nước tỉnh Phú Thọ)

2.1.5.2. Tín dụng

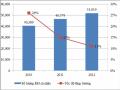

Đối với các NHTM ở Việt Nam, nghiệp vụ tín dụng vẫn là một nghiệp vụ mang lại nguồn thu chủ yếu. Đối với BIDV nói chung và BIDV Phú Thọ nói riêng cũng không nằm ngoài điểm chung đó. BIDV Phú Thọ xác định tăng trưởng tín dụng an toàn, hiệu quả và phát triển bền vững. Do vậy, BIDV Phú Thọ

luôn bám sát các chủ trương, định hướng của BIDV trong mở rộng phát triển, tuân thủ pháp luật, chấp hành nghiêm chỉnh cơ chế, quy trình, quy định thể lệ chế độ của ngành. Tốc độ tăng trưởng và chất lượng hoạt động tín dụng của BIDV Phú Thọ có bước phát triển tốt. Quy mô cho vay đối với nền kinh tế được mở rộng nhưng chất lượng tín dụng vẫn được kiểm soát chặt chẽ.

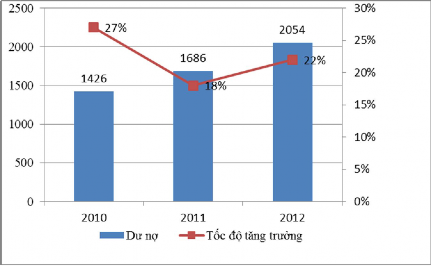

BIỂU ĐỒ 2.5: TĂNG TRƯỞNG TÍN DỤNG CÁC NĂM 2010 – 2012

(Nguồn: Báo cáo tổng kết– BIDV Phú Thọ)

BIDV Phú Thọ thực hiện tăng trưởng tín dụng gắn liền với kiểm soát và nâng cao chất lượng tín dụng, tích cực chuyển dịch cơ cấu tín dụng theo hướng mở rộng cho vay đối với thành phần kinh tế ngoài quốc doanh, tập trung tài trợ vốn cho các doanh nghiệp nhỏ và vừa, các hộ kinh doanh cá thể... nâng dần tỷ trọng cho vay ngắn hạn phục vụ sản xuất kinh doanh, cho vay bán lẻ, cho vay có tài sản bảo đảm và giảm dần dư nợ cho vay trung dài hạn. Do vậy, dư nợ ngoài quốc doanh và dư nợ ngắn hạn đều tăng, trong khi đó dư nợ quốc doanh và dư nợ trung, dài hạn giảm dần trong 3 năm qua.

BẢNG 2.2: CƠ CẤU DƯ NỢ TÍN DỤNG

Năm 2010 | Năm 2011 | Năm 2012 | ||||

Số dư (Tỷ đồng) | Tỷ trọng (%) | Số dư (Tỷ đồng) | Tỷ trọng (%) | Số dư (Tỷ đồng) | Tỷ trọng (%) | |

Cơ cấu tín dụng | 1.426 | 1.686 | 2.054 | |||

Theo kỳ hạn | ||||||

- Ngắn hạn | 1.010 | 71% | 1.183 | 70% | 1.479 | 72% |

- Trung, dài hạn | 416 | 29% | 503 | 30% | 575 | 28% |

Theo nhóm KH | ||||||

- Doanh nghiệp | 1.166 | 82% | 1.384 | 82% | 1.664 | 81% |

- Cá nhân | 260 | 18% | 302 | 18% | 390 | 19% |

Theo loại tiền | ||||||

- Nội tệ | 1.270 | 89% | 1.533 | 91% | 1.922 | 94% |

- Ngoại tệ | 156 | 11% | 153 | 9% | 132 | 6% |

Có thể bạn quan tâm!

-

Cơ Sở Vật Chất, Công Nghệ Ngân Hàng

Cơ Sở Vật Chất, Công Nghệ Ngân Hàng -

Một Số Kinh Nghiệm Về Hoạt Động Dịch Vụ Ngân Hàng Bán Lẻ Trên Thế Giới Và Bài Học Kinh Nghiệm Cho Việt Nam:

Một Số Kinh Nghiệm Về Hoạt Động Dịch Vụ Ngân Hàng Bán Lẻ Trên Thế Giới Và Bài Học Kinh Nghiệm Cho Việt Nam: -

Cơ Cấu Tổ Chức Và Nguồn Nhân Lực

Cơ Cấu Tổ Chức Và Nguồn Nhân Lực -

Thị Phần Và Hoạt Động Của Mạng Lưới Huy Động

Thị Phần Và Hoạt Động Của Mạng Lưới Huy Động -

Lợi Nhuận Hoạt Động Dịch Vụ Ngân Hàng Bán Lẻ

Lợi Nhuận Hoạt Động Dịch Vụ Ngân Hàng Bán Lẻ -

Đánh Giá Hoạt Động Dịch Vụ Bán Lẻ Tại Bidv Phú Thọ

Đánh Giá Hoạt Động Dịch Vụ Bán Lẻ Tại Bidv Phú Thọ

Xem toàn bộ 113 trang tài liệu này.

(Nguồn: Báo cáo tổng kết - BIDV Phú Thọ)

BIDV Phú Thọ luôn có sự quan tâm đến chất lượng tín dụng, từng bước lành mạnh hoá công tác tín dụng nhằm phát triển an toàn, hiệu quả. Trình tự, thủ tục, thẩm quyền cấp tín dụng được thực hiện nghiêm túc, chặt chẽ tuân thủ luật pháp, đảm bảo theo đúng quy chế, quy trình của ngành. Từ đó, chất lượng tín dụng được kiểm soát chặt chẽ. Tỷ lệ nợ xấu các năm của BIDV Phú Thọ luôn đảm bảo dưới mức tối đa theo kế hoạch giao của BIDV và thấp hơn so với mức bình quân chung của địa bàn và toàn hệ thống BIDV.

BẢNG 2.3: CHẤT LƯỢNG TÍN DỤNG

Năm 2010 | Năm 2011 | Năm 2012 | |

Tỷ lệ nợ xấu | 1,0% | 0,9% | 1,4% |

Tỷ lệ nợ quá hạn | 3,6% | 3,5% | 4,7% |

Tỷ lệ nợ nhóm II | 14% | 14,5% | 12% |

(Nguồn: Báo cáo tổng kết - BIDV Phú Thọ)

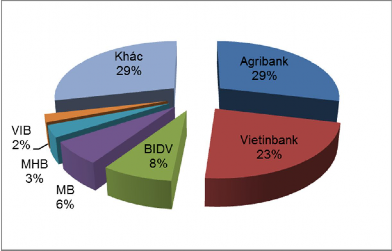

Thị phần tín dụng của BIDV Phú Thọ trên địa bàn những năm qua thường giữ ở mức khoảng 8% đến 9%. Trong giai đoạn 2010 đến nay, tổng dư nợ cho vay của BIDV Phú Thọ luôn đứng vị trí thứ 3 sau Agribank, Vietinbank. Dư nợ tín dụng bình quân theo số lượng cán bộ khoảng 14 tỷ đồng/1 cán bộ nhân viên.

BIỂU ĐỒ 2.6: THỊ PHẦN TÍN DỤNG NĂM 2012

(Nguồn: Ngân hàng Nhà nước tỉnh Phú Thọ)

2.1.5.3. Dịch vụ ngân hàng

Phát triển dịch vụ ngân hàng luôn được BIDV Phú Thọ quan tâm và huy động nguồn lực để triển khai thực hiện. Với mục tiêu thu hút, đáp ứng kịp thời yêu cầu đòi hỏi của khách hàng, nâng cao sức cạnh tranh và từng bước hội nhập kinh tế quốc tế. BIDV Phú Thọ đã thực hiện phát triển các sản phẩm dịch vụ gắn với khả năng tư vấn và giới thiệu với khách hàng các sản phẩm dịch vụ phù hợp, mang lại hiệu quả thiết thực. Do vậy, sản phẩm dịch vụ của BIDV Phú Thọ trong thời gian qua không ngừng được đa dạng hoá và nâng cao chất lượng các sản phẩm dịch vụ ngân hàng, đồng thời đẩy mạnh công tác quảng bá, khuếch trương các sản phẩm cũng như tiện ích dịch vụ ngân hàng. Đây cũng chính là một trong những yếu tố quan trọng tác động đến tốc độ tăng trưởng nguồn vốn và góp phần nâng cao hiệu quả kinh doanh của BIDV Phú Thọ.

Bên cạnh những sản phẩm dịch vụ truyền thống như: Dịch vụ thanh toán chuyển tiền, dịch vụ bảo lãnh, dịch vụ kinh doanh ngoại tệ, dịch vụ ngân quỹ,

BIDV đã cung cấp tới khách hàng thêm những dịch vụ khác trên nền công nghệ ngân hàng hiện đại như: dịch vụ thẻ, quản lý doanh thu, gạch cước hoá đơn, ngân hàng điện tử... Từ đó đã mang lại cho BIDV Phú Thọ nguồn thu phí dịch vụ hàng năm đều đạt vượt kế hoạch được giao.

BẢNG 2.4: THU PHÍ DỊCH VỤ RÒNG HÀNG NĂM

Đơn vị: Tỷ đồng

Năm 2010 | Năm 2011 | Năm 2012 | |

Thu phí dịch vụ ròng | 11,36 | 21,50 | 15,80 |

Trong đó, thu từ: | |||

- Dịch vụ thanh toán, chuyển tiền | 4,25 | 5,30 | 6,12 |

- Bảo lãnh | 1,72 | 2,14 | 2,80 |

- Kinh doanh ngoại tệ | 0,82 | 4,6 | 1,08 |

- Dịch vụ khác | 4,57 | 9,46 | 5,8 |

(Nguồn: Báo cáo tổng kết - BIDV Phú Thọ)

2.1.5.4. Kết quả kinh doanh

Những kết quả khả quan đã đạt được qua các năm từ các mảng nghiệp vụ đã đóng góp tích cực vào kết quả kinh doanh của BIDV Phú Thọ. Doanh thu và lợi nhuận có sự tăng trưởng tốt hàng năm, đặc biệt kết quả kinh doanh năm 2012 có kết quả vượt bậc, doanh thu tăng 1.07 lần và lợi nhuận trước thuế tăng gấp 1.5 lần so năm trước. Dự phòng rủi ro được trích lập đúng, đủ theo các quy định và đảm bảo an toàn cho hoạt động tín dụng.

BẢNG 2.5: KẾT QUẢ KINH DOANH HÀNG NĂM

Đơn vị: Tỷ đồng

Năm 2010 | Năm 2011 | Năm 2012 | |

Thu nhập | 328 | 521 | 556 |

Chi phí | 298 | 477 | 492 |

Lợi nhuận trước thuế | 31 | 44 | 64 |

Trích dự phòng rủi ro | 10 | 8.4 | 3 |

(Nguồn: Báo cáo tổng kết - BIDV Phú Thọ)

Năm 2012, lợi nhuận trước thuế của BIDV tiếp tục sụt giảm so với các NH, TCTD trên địa bàn và đứng thứ 4 (30,9 tỷ đồng), đứng thứ 1 là Vietinbank (134,7 tỷ đồng), đứng thứ 2 là Agribank (98,1 tỷ đồng), đứng thứ 3 là VBSP (46,9 tỷ đồng), đứng thứ 5 là MHB (11,3 tỷ đồng), đứng thứ 6 là MB (10,5 tỷ đồng).

2.2. Thực trạng hoạt động dịch vụ ngân hàng bán lẻ tại BIDV Phú Thọ

2.2.1. Quá trình triển khai và hoạt động dịch vụ ngân hàng bán lẻ tại BIDV Phú Thọ

Từ ngày thành lập cho đến năm 1994, BIDV được biết đến như là ngân hàng chuyên cho vay đầu tư phát triển, cấp phát vốn ngân sách. Quyết định số 654/Ttg đánh dấu bước chuyển đổi quan trọng cả về chức năng, nhiệm vụ là chuyển hẳn sang hoạt động kinh doanh - chấm dứt nhiệm vụ cấp phát. Ngày 18/11/1994, NHNN Việt Nam ban hành quyết định số 293 QĐ/NH9 về việc điều chỉnh chức năng, nhiệm vụ của BIDV. Nội dung của quyết định này đánh dấu sự thay đổi cơ bản của BIDV: Được phép kinh doanh đa năng tổng hợp như một ngân hàng thương mại, phục vụ chủ yếu cho đầu tư phát triển đất nước.

Những năm gần đây, hoạt động dịch vụ ngân hàng bán lẻ tiếp tục được Ban Lãnh đạo BIDV xác định là nhiệm vụ trọng tâm, ưu tiên hàng đầu, theo đó toàn ngành phải tập trung mọi nỗ lực đảm bảo dịch vụ ngân hàng bán lẻ có tốc độ tăng trưởng cao, cải thiện cơ cấu vốn huy động bền vững, chuyển dịch cơ cấu tỷ trọng huy động vốn dân cư/tổng huy động vốn một cách tích cực. Chính vì có sự chuyển biến trong nhận thức, nên chính sách đối với khách hàng bán lẻ có những bước chuyển lớn. Chính sách đẩy mạnh phát triển khách hàng, chính sách phát triển mạng lưới, chính sách phát triển sản phẩm, đầu tư công nghệ, Marketing, quảng bá sản phẩm được thực hiện tốt và hiệu quả hơn. Trong đó nổi bật là việc phân đoạn khách hàng và thực hiện chính sách khách hàng được thực hiện từ năm 2012. BIDV thực hiện sắp xếp các khách hàng có những đặc điểm tương tự nhau và theo từng cấp độ nhất định vào thành từng nhóm khách hàng có những nhu cầu và yêu cầu riêng với sản phẩm, dịch vụ, kênh phân phối, hình thức tiếp

thị, cách thức phục vụ, nhân viên phục vụ và giá cả, từ đó ngân hàng có chính sách khách hàng riêng, phù hợp với từng nhóm. Theo đó, BIDV phân đoạn khách hàng gửi tiền là dân cư tại BIDV thành ba phân đoạn khách hàng như sau:

- Khách hàng quan trọng: Đây là phân đoạn khách hàng chiếm tỉ trọng rất nhỏ (nhỏ hơn 1% nền khách hàng) nhưng mang lại lợi nhuận cao. Tiêu chí định tính với khách hàng hiện hữu là có số dư bình quân trong vòng 6 tháng trên 1 tỷ đồng.

- Khách hàng thân thiết: Đây là phân đoạn khách hàng có tỉ trọng tương đối nhỏ nhưng có đóng góp và tầm ảnh hưởng nhất định. Tiêu chí định tính với khách hàng hiện hữu là có số dư bình quân trong vòng 6 tháng là từ 300 triệu đến 1 tỷ đồng.

- Khách hàng phổ thông : Đây là phân đoạn khách hàng chiếm tỷ trọng lớn trong tổng số khách hàng cá nhân tại BIDV, góp phần tạo nên nền tảng khách hàng bán lẻ đa dạng, rộng lớn cho BIDV, là nhóm KH tiềm năng cho hai phân đoạn khách hàng nêu trên.

Từ phân đoạn như trên để có những chính sách trước bán hàng, trong bán hàng và sau bán hàng phù hợp với từng khách hàng.

Trên cơ sở định hướng, chỉ đạo từ BIDV, BIDV Phú Thọ cũng đã xác định phát triển dịch vụ ngân hàng bán lẻ là nhiệm vụ trọng tâm hàng đầu. Song song với việc tăng cường tiếp cận, thu hút và duy trì các nguồn vốn nhàn rỗi từ các tổ chức, định chế tài chính để có bước tăng trưởng mạnh, mở rộng cho vay. BIDV Phú Thọ đã tập trung đẩy mạnh phát triển dịch vụ ngân hàng bán lẻ nhằm giữ vững nền vốn và tạo bước tăng trưởng vững chắc bằng việc chú trọng hơn đến nguồn vốn huy động từ dân cư. Phòng đầu mối trong việc triển khai, tổ chức thực hiện các hoạt động dịch vụ ngân hàng bán lẻ được giao tập trung về Phòng Quan hệ khách hàng cá nhân.

2.2.2. Danh mục sản phẩm dịch vụ ngân hàng bán lẻ

Theo xu hướng phát triển kinh doanh lấy khách hàng làm trọng tâm,

BIDV đã và đang đa dạng hoá các sản phẩm dịch vụ ngân hàng bán lẻ theo nhu

cầu của khách hàng, đảm bảo tính hấp dẫn, cạnh tranh. Danh mục sản phẩm dịch vụ ngân hàng bán lẻ của BIDV được quản lý thống nhất trong toàn hệ thống. Do đó, toàn bộ các sản phẩm dịch vụ ngân hàng bán lẻ BIDV Phú Thọ đang cung cấp tới khách hàng được quản lý và triển khai từ BIDV theo 3 nhóm khách hàng: Định chế tài chính; Tổ chức và Cá nhân. Các sản phẩm dịch vụ ngân hàng bán lẻ hiện tại đang sử dụng tại BIDV Phú Thọ sau:

BẢNG 2.6: CÁC SẢN PHẨM DỊCH VỤ NGÂN HÀNG BÁN LẺ

SẢN PHẨM DỊCH VỤ NGÂN HÀNG BÁN LẺ | |

1 | Huy động vốn dân cư |

1.1 | Tiền gửi tiết kiệm thông thường |

1.2 | Tiền gửi tiết kiệm linh hoạt |

1.3 | Tiết kiệm dự thưởng |

1.4 | Tiền gửi Tài Lộc |

1.5 | Tiền gửi tích luỹ kiều hối |

1.6 | Tiết kiệm Lớn lên cùng yêu thương |

1.7 | Tiền gửi Tích luỹ Bảo an |

2 | Tín dụng bán lẻ |

2.1 | Cho vay hộ kinh doanh |

2.2 | Cho vay nhà ở |

2.3 | Cho vay cầm cố |

2.4 | Cho vay mua ô tô |

2.5 | Cho vay thấu chi |

2.6 | Cho vay tín chấp |

2.7 | Cho vay du học |

2.8 | Cho vay mua cổ phần |

2.9 | Cho vay khác |

3 | Dịch vụ thẻ |

3.1 | Dịch vụ thấu chi tài khoản |