Thanh toán dịch vụ thông qua thẻ ATM | |

3.3 | Dịch vụ POS |

4 | Dịch vụ ngân hàng điện tử |

4.1 | Directbanking |

4.2 | InternetBanking |

4.3 | MobileBanking |

5 | Dịch vụ kiều hối |

5.1 | Chi trả kiều hối |

5.2 | Thu đổi ngoại tệ |

5.3 | Thanh toán Mastercard, Visa |

6 | Các dịch vụ khác |

6.1 | Dịch vụ chi hộ lương |

6.2 | Dịch vụ tin nhắn BSMS |

6.3 | Dịch vụ thanh toán hoá đơn tại quày |

6.4 | Dịch vụ bảo hiểm |

Có thể bạn quan tâm!

-

Một Số Kinh Nghiệm Về Hoạt Động Dịch Vụ Ngân Hàng Bán Lẻ Trên Thế Giới Và Bài Học Kinh Nghiệm Cho Việt Nam:

Một Số Kinh Nghiệm Về Hoạt Động Dịch Vụ Ngân Hàng Bán Lẻ Trên Thế Giới Và Bài Học Kinh Nghiệm Cho Việt Nam: -

Cơ Cấu Tổ Chức Và Nguồn Nhân Lực

Cơ Cấu Tổ Chức Và Nguồn Nhân Lực -

Thực Trạng Hoạt Động Dịch Vụ Ngân Hàng Bán Lẻ Tại Bidv Phú Thọ

Thực Trạng Hoạt Động Dịch Vụ Ngân Hàng Bán Lẻ Tại Bidv Phú Thọ -

Lợi Nhuận Hoạt Động Dịch Vụ Ngân Hàng Bán Lẻ

Lợi Nhuận Hoạt Động Dịch Vụ Ngân Hàng Bán Lẻ -

Đánh Giá Hoạt Động Dịch Vụ Bán Lẻ Tại Bidv Phú Thọ

Đánh Giá Hoạt Động Dịch Vụ Bán Lẻ Tại Bidv Phú Thọ -

Định Hướng Phát Triển Dịch Vụ Ngân Hàng Bán Lẻ Tại Bidv Phú Thọ

Định Hướng Phát Triển Dịch Vụ Ngân Hàng Bán Lẻ Tại Bidv Phú Thọ

Xem toàn bộ 113 trang tài liệu này.

(Nguồn: Báo cáo tổng kết dịch vụ năm 2012 của BIDV Phú Thọ)

Để thực hiện chiến lược phát triển dịch vụ ngân hàng bán lẻ, trong hoạt động tín dụng, Chi nhánh Phú Thọ đã hướng dần về đối tượng khách hàng là cá nhân và doanh nghiệp vừa và nhỏ. Trong kinh doanh dịch vụ bán lẻ, Chi nhánh xác định việc cung ứng các dịch vụ ngân hàng là cơ sở cho việc thu hút khách hàng, khơi tăng nguồn vốn, là điều kiện để mở rộng đầu tư, tăng thu nhập nên doanh số hoạt động các loại hình dịch vụ đã được nâng cao.

2.2.3. Kết quả hoạt động dịch vụ ngân hàng bán lẻ

2.2.3.1. Quy mô khách hàng

Khách hàng trung tâm mọi hoạt động của một NHTM, nhất là đối với nhóm khách hàng dân cư, là khách hàng đóng vai trò quan trọng trong tạo lập nền vốn bền vững. Do đó, mở rộng quy mô khách hàng có một ý nghĩa quyết định trong việc phát triển sản phẩm dịch vụ ngân hàng bán lẻ.

Trong những năm qua, quy mô khách hàng của BIDV Phú Thọ có bước tăng trưởng tốt, khách hàng được mở rộng tới mọi tầng lớp dân cư, độ tuổi. Bên cạnh lợi thế mở rộng được nhóm khách hàng dân cư là cán bộ, nhân viên làm việc trong các doanh nghiệp đang có quan hệ giao dịch tiền gửi, tiền vay, quy mô khách hàng của BIDV Phú Thọ có bước phát triển mạnh sau khi Thủ tướng Chính phủ có chủ trương về việc đẩy mạnh thanh toán không dùng tiền mặt, trả lương qua tài khoản đối với các đơn vị hưởng lương từ Ngân sách Nhà nước theo Chỉ thị số 20/2007/CT-TTg ngày 24/8/2007. Đến cuối năm 2010, khách hàng cá nhân của BIDV Phú Thọ là 40.389 khách hàng, thì đến 2011 đã đạt 46.579 khách hàng, năm 2012 đã đạt 51.819 khách hàng.

BIỂU ĐỒ 2.7: QUY MÔ KHÁCH HÀNG DÂN CƯ QUA CÁC NĂM

(Nguồn: Phòng Kế hoạch tổng hợp - BIDV Phú Thọ)

Khi thực hiện việc khảo sát bằng số liệu thực tế đối với 256 khách hàng có thu nhập bình quân từ 10 triệu đồng/1 tháng trở lên được chi trả qua dịch vụ trả lương của BIDV Phú Thọ trong năm 2012, kết quả cho thấy có đến 141 khách hàng (chiếm 55%) chỉ sử dụng duy nhất dịch vụ tiền gửi không kỳ hạn mà không

có tiền gửi có tiền gửi có kỳ hạn mặc dù thu nhập bình quân nhóm ở mức 22 triệu

đồng/1 tháng.

2.2.3.2. Tăng trưởng nguồn vốn

Trong tổng nguồn vốn huy động tại BIDV Phú Thọ, nguồn vốn huy động từ dân cư chiếm tỷ trọng lớn nhất, cụ thể năm 2010, 2011, 2012 tương ứng là 50%, 53% và 62%. Đây là nguồn vốn quan trọng trong việc tạo lập nền vốn ổn định cho tăng trưởng tín dụng.

Mức tăng trưởng nguồn vốn huy động từ khách hàng dân cư tại BIDV Phú Thọ qua các năm 2010, 2011, 2012 lần lượt là 49% và 33%, 29%. Tính đến thời điểm 31/12/2012, tiền gửi của khách hàng dân cư đạt 1.258 tỷ đồng, tăng 29% so thời điểm 31/12/2011 (975 tỷ đồng), trong đó có sự đóng góp lớn của tăng trưởng tiền gửi có kỳ hạn cả nội tệ và ngoại tệ.

BIỂU 2.8: NGUỒN VỐN HUY ĐỘNG TỪ DÂN CƯ QUA CÁC NĂM

(Nguồn: Báo cáo tổng kết - BIDV Phú Thọ)

Trong cơ cấu nguồn vốn huy động từ dân cư, thì nguồn vốn huy động nội tệ và nguồn vốn huy động có kỳ hạn chiếm tỷ lệ chủ yếu. Trong cơ cấu theo kỳ hạn, thì nguồn vốn tập trung ở các sản phẩm tiền gửi ngắn hạn (có kỳ hạn từ 12 tháng trở xuống).

BẢNG 2.7: CƠ CẤU NGUỒN VỐN HUY ĐỘNG TỪ DÂN CƯ QUA CÁC NĂM

Năm 2010 | Năm 2011 | Năm 2012 | ||||

Số dư (Tỷ đồng) | Tỷ trọng (%) | Số dư (Tỷ đồng) | Tỷ trọng (%) | Số dư (Tỷ đồng) | Tỷ trọng (%) | |

NVHĐ từ dân cư | 735 | 975 | 1.258 | |||

Theo tiền tệ | ||||||

- Nội tệ | 629 | 86% | 858 | 88% | 1.169 | 93% |

- Ngoại tệ | 106 | 14% | 117 | 12% | 89 | 7% |

Theo kỳ hạn | ||||||

- Không kỳ hạn | 29 | 4% | 49 | 5% | 46 | 4% |

- KH đến 12 tháng | 676 | 92% | 907 | 93% | 1.057 | 84% |

- KH trên 12 tháng | 29 | 4% | 19 | 2% | 155 | 12% |

Theo phân đoạn KH | ||||||

- Quan trọng | 236 | 32% | 341 | 35% | 521 | 41% |

- Thân thiết | 200 | 27% | 254 | 26% | 308 | 25% |

- Phổ thông | 299 | 41% | 380 | 39% | 429 | 34% |

(Nguồn: Báo cáo tổng kết - BIDV Phú Thọ)

Trong cơ cấu nguồn vốn huy động từ dân cư, nguồn vốn nội tệ có tốc độ tăng trưởng nhanh hơn nguồn vốn ngoại tệ và chiếm tỷ trọng chủ yếu. Xu hướng của người gửi tiền tập trung chủ yếu ở các kỳ hạn thấp hơn 12 tháng.

Thực hiện khảo sát nhóm khách hàng gửi tiền theo độ tuổi tại BIDV Phú Thọ, nghiên cứu thực hiện chia theo các nhóm tuổi như sau:

Dưới 25 tuổi: là nhóm tuổi đang đi học hoặc đi làm công nhân ở

các khu công nghiệp. Tiền tích luỹ của nhóm tuổi này thường thấp.

Từ 25 đến dưới 40 tuổi: là nhóm tuổi bắt đầu đi làm và dần có tích luỹ, mặc dù còn ở mức thấp vì lương thường chưa cao và tiêu dùng nhiều.

Từ 40 đến 60 tuổi: là nhóm tuổi có thu nhập cao và có tích luỹ.

Trên 60 tuổi: là nhóm tuổi đã nghỉ hưu nên tích luỹ gia tăng thấp.

Nhóm khác là nhóm do không có đủ thông tin trên hệ thống dữ liệu

nên không xác định được độ tuổi.

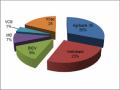

Kết quả khảo sát cho thấy, nhóm khách hàng có quy mô lớn nhất là nhóm có độ tuổi từ 25 đến dưới 40 tuổi, chiếm đến 43% số lượng khách hàng nhưng chỉ chiếm 24% nguồn vốn huy động. Nhóm có độ tuổi từ 40 đến 60 tuổi chỉ chiếm 22% số lượng khách hàng nhưng lại có số dư huy động đến 54% tổng nguồn vốn huy động. Từ đó cho thấy rằng, đây chính là nhóm khách hàng có tiềm năng nhất trong hoạt động huy động vốn dân cư (đây là nhóm khách hàng có thu nhập ổn định và có vị trí trong xã hội). Vì vậy, BIDV Phú Thọ phải chú trọng phát triển, có những chính sách đặc biệt chăm sóc nhóm khách hàng có độ tuổi từ 40 đến 60 tuổi để thu hút khách hàng gửi tiền.

BIỂU 2.9: NGUỒN VỐN HUY ĐỘNG TỪ DÂN CƯ NĂM 2012 THEO

ĐỘ TUỔI KHÁCH HÀNG

(Nguồn: Báo cáo tổng kết - BIDV Phú Thọ)

2.2.3.3. Thị phần và hoạt động của mạng lưới huy động

Mặc dù hoạt động huy động từ dân cư của BIDV Phú Thọ có tốc độ tăng trưởng hàng năm đạt ở mức cao, tuy nhiên do nền vốn thấp, số lượng NHTM

tham gia thị trường ngày càng gia tăng, sự cạnh tranh ngày càng gay gắt đặc biệt là mảng huy động vốn tư dân cư. Từ đó khiến thị phần huy động vốn dân cư của BIDV Phú Thọ chỉ duy trì ở mức thấp, thường xuyên ở mức 7 – 9%.

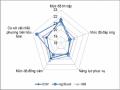

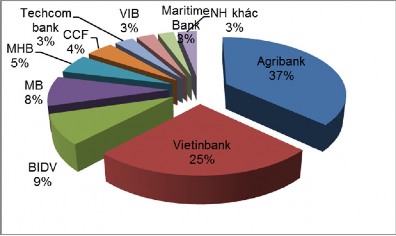

BIỂU ĐỒ 2.10: THỊ PHẦN HUY ĐỘNG VỐN DÂN CƯ NĂM 2012

(Nguồn: Báo cáo tổng kết - BIDV Phú Thọ)

Như vậy đến năm 2012, Agribank vẫn là NHTM có nguồn vốn huy động từ dân cư dồi dào nhất với lợi thế mạng lưới hoạt động rộng khắp và quy mô khách hàng lớn, Vietinbank với 4 Chi nhánh cấp 1 cùng hoạt động trên địa bàn được xếp vị trí thứ 2. Tiếp theo là BIDV đứng thứ 3 và MB có quy mô tương đương BIDV đứng thứ 4. Trong cơ cấu nguồn vốn huy động của các NHTM, thì vốn huy động từ dân cư mang tính chất quyết định và chiếm tỷ trọng lớn. Trong các tổ chức tín dụng trên, BIDV là NHTM có tỷ trọng vốn huy động từ dân cư thấp nhất.

2.2.3.4. Hoạt động tín dụng bán lẻ:

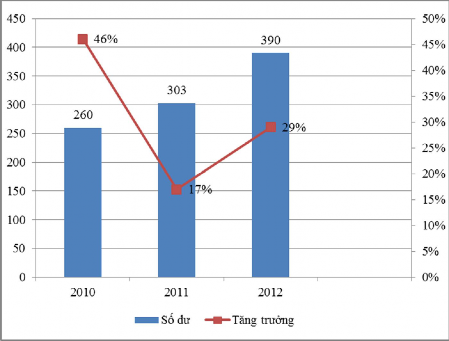

Giai đoạn 2010-2012, nền kinh tế gặp nhiều khó khăn, mặc dù đã có sự chỉ đạo sát sao của Ban lãnh đạo và sự nỗ lực của cán bộ nhưng tốc độ tăng trưởng tín dụng bán lẻ chưa cao. Dư nợ tín dụng bán lẻ cuối kỳ tại thời điểm 31/12/2012 đạt 390 tỷ đồng tăng so với năm 2010 là 1.5 lần và 2011 là 1.2 lần. Tỷ trọng dư nợ bán lẻ trên tổng dư nợ của BIDV Phú Thọ là 19%.

BẢNG 2.8: DƯ NỢ TÍN DỤNG BÁN LẺ HÀNG NĂM

Năm 2010 | Năm 2011 | Năm 2012 | |

Dư nợ tín dụng bán lẻ cuối kỳ | 260 | 303 | 390 |

Dư nợ tín dụng bán lẻ bình quân | 195 | 273 | 327 |

(Nguồn: Báo cáo tổng kết – BIDV Phú Thọ)

Mức tăng trưởng tín dụng bán lẻ tại BIDV Phú Thọ qua các năm 2010,

2011, 2012 lần lượt là 46% và 17%, 29%.

BIỂU ĐỒ 2.11: DƯ NỢ TÍN DỤNG BÁN LẺ QUA CÁC NĂM

(Nguồn: Báo cáo tổng kết - BIDV Phú Thọ)

Chất lượng tín dụng bán lẻ được nâng lên, tỷ lệ nợ xấu năm 2010 là 4,42% giảm xuống 0,82% năm 2012. Năm 2012 dư nợ tín dụng bán lẻ là 390 tỷ đồng. Trong đó: tỷ lệ nợ nhóm 2/ tổng dư nợ bán lẻ là 0,36%, tỷ lệ nợ xấu/tổng dư nợ bán lẻ là: 0,82%. Cho vay có tài sản đảm bảo là 370 tỷ đồng chiếm tỷ lệ 95,2% tổng dư nợ bán lẻ. Cho vay ngắn hạn 296 tỷ chiếm tỷ trọng 76,3%, cho vay trung dài hạn 92 tỷ đồng chiếm tỷ trọng 23,7%.

Dư nợ bán lẻ tăng cả về quy mô và tỷ trọng là do việc mở rộng cho vay khách hàng trên địa bàn tỉnh Phú Thọ như Thanh Sơn, Yên Lập, Đoan Hùng, Cẩm Khê, Lâm Thao ....

2.2.3.5. Dịch vụ thẻ

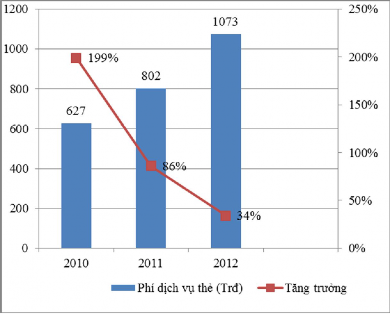

Từ năm 2010 đến năm 2012 dịch vụ thẻ đạt được kết quả tăng trưởng tương đối tốt cả về quy mô số lượng thẻ và số phí thu được. Tuy nhiên do tính năng sản phẩm thẻ tín dụng của BIDV còn hạn chế so với các ngân hàng trên địa bàn nên số lượng thẻ tín dụng phát hành chưa nhiều. Mặt khác, cơ cấu khách hàng sử dụng thẻ là người có thu nhập trung bình, hầu hết là đối tượng cán bộ công nhân viên, sinh viên và một số khách hàng vãng lai nên nguồn thu từ dịch vụ kinh doanh thẻ không cao.

Thu phí dịch vụ thẻ năm 2010, 2011 và 2012 đạt lần lượt là 430 triệu đồng, 802 triệu đồng và 1.073 triệu đồng. Tốc độ tăng trưởng lần lượt qua các năm 2010, 2011, 2012 là: 199%, 86%, 34%.

BIỂU ĐỒ 2.12: THU PHÍ DỊCH VỤ THẺ QUA CÁC NĂM

(Nguồn: Báo cáo tổng kết - BIDV Phú Thọ)

Số lượng thẻ nội địa phát hành qua các năm như sau: Năm 2010 là 7.418

thẻ, năm 2011 là 12.492 thẻ, năm 2012 là 10.820 thẻ. Số lượng thẻ ATM đến