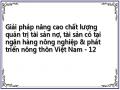

Với sự sụt giảm mạnh về tốc độ của vốn huy động đã làm cho qui mô vốn huy động cũng giảm, vốn huy động chiếm t 90% tổng nguồn vốn năm 2008 đã giảm xuống còn 88,1 năm 2014. Điều đó chứng tỏ việc đưa ra chỉ tiêu kế hoạch là chưa sát với diễn biến thị trường, mặt khác cũng chứng tỏ khả năng cạnh tranh của

gribank trong huy động vốn là chưa cao. Diễn biến thực tế nhiều khi còn chênh lệch lớn so với kế hoạch sẽ gây khó khăn trong việc cân đối giữa nguồn vốn và sử dụng vốn của ngân hàng.

Với diễn biến điều chỉnh qui mô vốn huy động kế hoạch như vậy, thì việc thiết lập cơ cấu vốn huy động cũng cần phải được điều chỉnh theo nhằm tạo được một cơ cấu vốn hợp lí với chi phí thấp và có tính ổn định cao. Kết quả của việc điều chỉnh cơ cấu vốn huy động của Agribank được thể hiện như sau:

Thứ nh t, cơ c u vốn huy động theo các tiêu thức cơ bản:

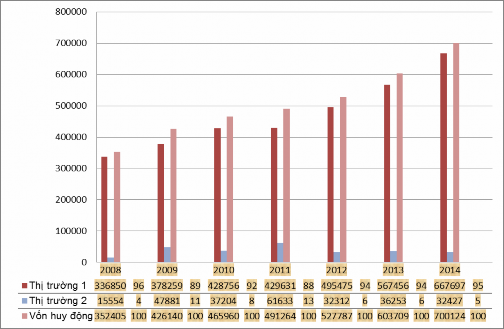

-Cơ c u vốn huy động theo đối tượng huy động

Biểu đồ 2.3. Cơ cấu vốn huy động theo đối tượng huy động

Đơn vị: Tỉ đồng

Nguồn: [25]

Biểu đồ 2.4. Cơ cấu vốn huy động trên thị trường 1

Đơn vị: Tỉ đồng

Nguồn: [25]

Biểu đồ 2.3 và biểu đồ 2.4 cho thấy, cơ cấu nguồn vốn huy động của

gribank xét theo đối tượng huy động biến động theo chiều hướng ổn định hơn qua các năm, tỉ trọng huy động vốn t dân cư chiếm ưu thế và có xu hướng tăng. Tuy nhiên, tỉ trọng nguồn vốn huy động trên thị trường 2 có xu hướng tăng đặc biệt là ở các năm 2009 -2011, điều đó đã phản ánh những khó khăn trên thị trường 1, đồng thời cũng là do năng lực cạnh tranh của gribank là chưa cao.

Biểu đồ 2.5. Thị phần vốn huy động t thị trường 1 của các NHTMVN

60%

50%

40%

NHNo &PTNT VN

VCB

30%

22%

21%

20%

19%

18%

18%

17%

16%

10%

VietinBank

NHĐT&PTVN

TCTD khác

0%

2008 2009 2010 2011 2012 2013 2014

Nguồn: [24]

Agribank có lợi thế về qui mô, thị phần huy động vốn lớn nhất trong hệ thống NHTM Việt Nam, tuy nhiên với sức cạnh tranh giảm nên thị phần cũng đã có xu hướng giảm qua các năm thể hiện ở biểu đồ 2.5.

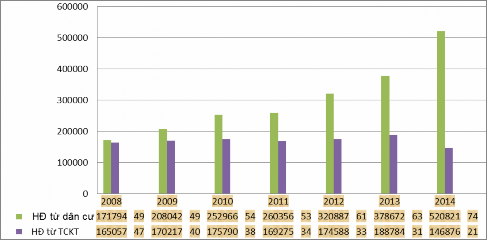

-Cơ c u vốn huy động theo thời h n

Biểu đồ 2.6. Cơ cấu vốn huy động theo thời hạn

Đơn vị: Tỉ đồng

Nguồn: [25]

Xét về thời hạn, biểu đồ 2.6 cho thấy cơ cấu vốn huy động của Agribank có xu hướng ổn định hơn qua các năm bởi tỉ trọng vốn không kì hạn có xu hướng giảm. Tuy nhiên, đứng trước tình hình lạm phát tăng cao, sự biến động của thị trường vàng, thị trường chứng khoán, biến động cạnh tranh về lãi suất giữa các ngân hàng, qui định trần lãi suất huy động của NHNN, tình trạng vượt trần lãi suất huy động của các NHTM, … đã làm cho tâm lí người gửi tiền chỉ muốn gửi thời hạn ngắn, đã làm cho nguồn vốn trung dài hạn của Agribank sụt giảm mạnh t năm 2010.

Bên cạnh đó, nguồn vốn của Agribank bị phụ thuộc vào một số khách hàng lớn như BHXH, các tập đoàn lớn,... trong đó có Kho bạc Nhà nước với tỉ trọng tiền gửi của KBNN tương đối cao, dẫn đến tại các thời điểm vào tháng 12 đến tháng 2 năm sau, khi Kho bạc, BHXH rút vốn lớn thường xảy ra thiếu hụt tạm thời thanh khoản. Đồng thời, trong nguồn vốn có kì hạn thì tỉ trọng nguồn vốn ngắn hạn có xu hướng tăng nhanh và cao hơn tỉ trọng nguồn vốn trung dài hạn. Điều đó thể hiện

khó khăn của NH trong việc huy động nguồn vốn trung dài hạn để đáp ứng nhu cầu tín dụng trung dài hạn của khách hàng. Điều đó làm ảnh hưởng tới cân đối giữa nguồn vốn và sử dụng vốn về mặt thời hạn của Agribank, gây nguy cơ tiềm ẩn rủi ro thanh khoản, rủi ro lãi suất cho ngân hàng khi phải sử dụng nguồn vốn ngắn hạn để cho vay trung dài hạn.

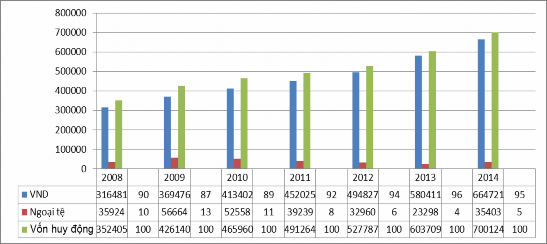

-Cơ c u vốn huy động theo lo i tiền

Xét theo loại tiền huy động, tỉ trọng vốn huy động bằng ngoại tệ tăng trong năm 2009 và sau đó là giảm đáng kể trong các năm sau đặc biệt là t năm 2011 đến nay (biểu đồ 2.7), lí do là do lãi suất huy động ngoại tệ kém hấp dẫn hơn so với lãi suất huy động bằng VND, trong khi sau những chấn chỉnh của NHNN về tình trạng “2 tỉ giá”, “2 lãi suất”, người gửi tiền kì vọng rằng tỉ giá sẽ ổn định nên tâm lí nắm giữ ngoại tệ của họ là không nhiều, thậm chí họ chuyển tiền gửi bằng ngoại tệ sang tiền gửi bằng VND.

Biểu đồ 2.7. Cơ cấu vốn huy động theo loại tiền tệ

Đơn vị: Tỉ đồng

Nguồn: [25]

Tuy nhiên, nhu cầu vay vốn bằng ngoại tệ lại tăng cao do sự hấp dẫn của lãi suất cho vay bằng ngoại tệ. Đó là nguyên nhân gây khó khăn cho các NHTM nói chung và Agribank nói riêng trong việc cân đối giữa nguồn vốn và sử dụng vốn

bằng ngoại tệ.

Thứ hai, chi phí lãi của TSN

Bảng 2.1. Chi phí lãi huy động

Đơn vị: Tỉ đồng

2008 | 2009 | 2010 | 2011 | 2012 | 2013 | 2014 | |

Chi phí lãi | 29900 | 30118 | 36623 | 44430 | 41427 | 34191 | 35790 |

VHĐ bình quân | 319456 | 389272 | 427668 | 478114 | 509526 | 565748 | 651917 |

Lãi suất huy động bình quân | 9.4 | 7.7 | 8.6 | 9.3 | 8.1 | 6.0 | 5.5 |

Tăng trưởng VHĐ BQ | - | 21.9 | 9.9 | 11.8 | 6.6 | 11.0 | 15.2 |

Tăng trưởng CF lãi huy động | - | 0.73 | 21.6 | 21.3 | -6.8 | -17.5 | 4.7 |

Chi chí lãi vay | 824 | 1679 | 1987 | 2782 | 1573 | 1449 | 1304 |

Chi phí lãi vay/chi phí lãi (%) | 2.76 | 5.57 | 5.43 | 6.26 | 3.80 | 4.24 | 3.64 |

Có thể bạn quan tâm!

-

Cơ Cấu Bộ Máy Alm Và Hệ Thống Sổ Sách Của Boc

Cơ Cấu Bộ Máy Alm Và Hệ Thống Sổ Sách Của Boc -

Khái Quát Đặc Điểm Của Ngân Hàng Nông Nghiệp Và Phát Triển Nông Thôn Việt Nam

Khái Quát Đặc Điểm Của Ngân Hàng Nông Nghiệp Và Phát Triển Nông Thôn Việt Nam -

Hệ Thống Thông Tin Alm Của Nh Nông Nghiệp Và Phát Triển Nông Thôn Vn

Hệ Thống Thông Tin Alm Của Nh Nông Nghiệp Và Phát Triển Nông Thôn Vn -

Khả Năng Sinh Lời Của Hoạt Động Góp Vốn Đầu Tư Dài Hạn

Khả Năng Sinh Lời Của Hoạt Động Góp Vốn Đầu Tư Dài Hạn -

Tỉ Lệ Sử Dụng Nguồn Vốn Ngắn Hạn Để Cho Vay Trung Dài Hạn

Tỉ Lệ Sử Dụng Nguồn Vốn Ngắn Hạn Để Cho Vay Trung Dài Hạn -

Đánh Giá Chất Lượng Quản Trị Tài Sản Nợ , Tài Sản Có Của Nh Nông Nghiệp Và Phát Triển Nông Thôn Việt Nam

Đánh Giá Chất Lượng Quản Trị Tài Sản Nợ , Tài Sản Có Của Nh Nông Nghiệp Và Phát Triển Nông Thôn Việt Nam

Xem toàn bộ 169 trang tài liệu này.

Nguồn: [25]

Bảng 2.1 cho thấy, trong giai đoạn 2008-2014, tốc độ tăng trưởng vốn huy động bình quân có xu hướng biến động không ổn định và giảm qua các năm, tuy nhiên chi phí lãi cho nguồn vốn huy động có mức độ biến động lớn hơn nhiều. Trong đó chi phí lãi tăng đột biến vào năm 2010 và 2011 (trong khi tốc độ tăng vốn huy động tăng với mức độ thấp hơn nhiều) và giảm vào năm 2012 - 2014. Lãi suất huy động vốn bình quân được tính theo phương pháp chi phí bình quân giảm vào năm 2009 và lại có xu hướng tăng trong năm 2010 và 2011. Điều này là do mặt bằng lãi suất huy động có xu hướng tăng. Trong chiến lược huy động vốn, vấn đề lãi suất đối với Agribank cũng như các NHTM lớn khác không được xem là yếu tố cạnh tranh chủ yếu. Tuy nhiên, trên thực tế với sự gia tăng nhanh chóng của các NHTM CP; với chính sách tiền tệ, cơ chế điều hành lãi suất, tỉ giá của NHNN trong thời gian qua, vấn đề lãi suất đã tạo ra thách thức của Agribank với đối thủ cạnh tranh tiềm năng là NHTM CP. NHNN không kiểm soát hết việc các NHTMCP lách luật để thu hút khách hàng gửi tiền bằng nhiều hình thức khác nhau nhưng thực chất

là nâng lãi suất huy động vượt trần.

Trong bối cảnh đó, nguồn vốn huy động t thị trường 1 của Agribank đã sụt giảm đáng kể, thay vào đó là Agribank phải huy động trên thị trường 2 đã làm cho chi phí lãi tăng, tỉ trọng chi phí lãi vay trên tổng chi phí lãi tăng lên qua các năm. Như vậy, xét về mặt cơ cấu nguồn vốn huy động theo chi phí lãi thì Agribank đã quản trị chưa tốt vấn đề này.

Cơ cấu TSC

Biểu đồ 2.8. Qui mô tài sản của Agribank và các NH lớn khác

Đơn vị: Tỉ đồng

900000

794414

800000

693355

700000

600000

612905

519759 558371

500000

400000

300000

200000

100000

0

466020

391520

NHNo

VCB BIDV

Vietinbank

2008 2009 2010 2011 2012 2013 2014

Nguồn: [25]

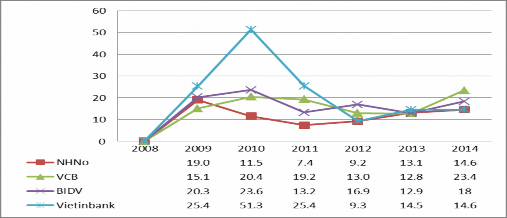

Biểu đồ 2.9. Tốc độ tăng tổng tài sản của Agribank và các ngân hàng lớn khác

Đơn vị: %

Nguồn: [25], [26]

Biểu đồ 2.8 và 2.9 cho thấy, Agribank vẫn đang là ngân hàng dẫn đầu về qui mô tài sản tuy nhiên tốc độ tăng trưởng có xu hướng giảm và tăng trưởng chậm hơn so với các ngân hàng lớn khác, đặc biệt là so với Vietinbank.

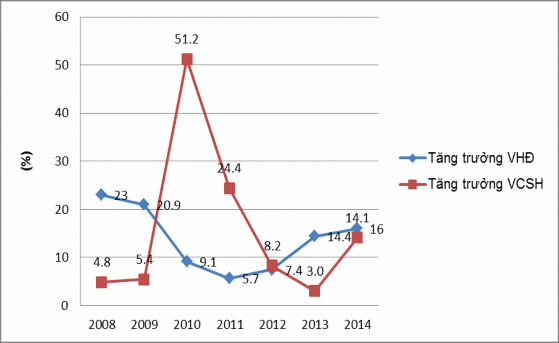

Nguyên nhân là do tốc độ tăng vốn huy động vốn của Agribank có xu hướng giảm và kết quả kinh doanh của Agribank sụt làm làm cho tốc độ tăng vốn chủ sở hữu cũng có xu hướng giảm qua các năm mặc dù vốn chủ sở hữu có xu hướng tăng vọt vào năm 2010, 2011, tuy nhiên việc tăng vốn chủ sở hữu này chủ yếu là do được NSNN cấp bù vốn điều lệ (Biểu đồ 2.10).

Biểu đồ 2.10. Tốc độ tăng vốn huy động và vốn chủ sở hữu của Agribank

Nguồn: [25]

Với biến động về qui mô và tốc độ tăng trưởng tài sản như trên, Agribank cũng đã có những phân tích, đánh giá và điều chỉnh cơ cấu TSC nhằm tăng khả năng sinh lời và đảm bảo tính thanh khoản của tài sản. Kết quả thể hiện ở các chỉ tiêu cơ bản trong bảng 2.2.

Thứ nh t, tỉ trọng TSC sinh lời.

TSC sinh lời của Agribank gồm cho vay; chứng khoán kinh doanh và đầu tư; góp vốn đầu tư dài hạn. Bảng 2.2 cho thấy tỉ trọng TSC sinh lời luôn được duy trì ở

mức cao, có giảm nhẹ vào năm 2011 và sau đó lại có xu hướng tăng qua các năm, điều đó thể hiện Agribank luôn cân đối, tận dụng nguồn vốn của mình để đầu tư, cho vay nhằm tăng thu nhập cho ngân hàng.

Bảng 2.2. Chỉ số phản ánh cơ cấu TSC của Agribank

Đơn vị: Tỉ đồng

2008 | 2009 | 2010 | 2011 | 2012 | 2013 | 2014 | |

TỔN TÀI SẢN | 391520 | 466020 | 519759 | 558371 | 612905 | 693355 | 794414 |

TSC sinh lời | 328109 | 390373 | 447043 | 471873 | 524178 | 611484 | 722015 |

TSC sinh lời/Tổng TS (%) | 83.8 | 83.8 | 86.0 | 84.5 | 85.5 | 88.2 | 90.9 |

Cho vay | 287198 | 361661 | 422005 | 449945 | 476215 | 533147 | 600378 |

Cho vay/Tổng TS (%) | 73.4 | 77.6 | 81.2 | 80.6 | 77.7 | 76.9 | 75.6 |

Đầu tư KD Chứng khoán | 42993 | 31396 | 30718 | 37766 | 56653 | 87138 | 129564 |

Tỉ trọng đầu tư/Tổng TS (%) | 11.0 | 6.7 | 5.9 | 6.8 | 9.2 | 12.6 | 16.3 |

Góp vốn đầu tư dài hạn | 2700 | 2014 | 2930 | 3499 | 2714 | 2643 | 2659 |

óp vốn đ.tư DH/Tổng TS (%) | 0.7 | 0.4 | 0.6 | 0.6 | 0.4 | 0.4 | 0.3 |

Tiền mặt | 5834 | 6640 | 7722 | 8010 | 7591 | 8933 | 10651 |

Chỉ số trạng thái tiền mặt (%) | 1.5 | 1.4 | 1.5 | 1.4 | 1.2 | 1.3 | 1.3 |

Tổng ngân quỹ | 36419 | 45832 | 22631 | 28886 | 49554 | 41698 | 28184 |

Chỉ số trạng thái NQ (%) | 9.3 | 9.8 | 4.4 | 5.2 | 8.1 | 6.0 | 3.5 |

Chứng khoán thanh khoản | 32689 | 17812 | 19905 | 27382 | 31690 | 34854 | 30255 |

Chỉ số CK thanh khoản (%) | 8.3 | 3.8 | 3.8 | 4.9 | 5.2 | 5.0 | 3.8 |

TSCĐ | 3454 | 4197 | 4994 | 5377 | 9008 | 9178 | 6608 |

TSCĐ/Tổng TS | 0.9 | 0.9 | 1.0 | 1.0 | 1.5 | 1.3 | 0.8 |

Dự trữ thanh khoản | 47949 | 59692 | 54022 | 59650 | 59321 | 53279 | 40652 |

Dự trữ TK/Tổng TS (%) | 12.2 | 12.8 | 10.4 | 10.7 | 9.7 | 7.7 | 5.1 |

TSC khác | 12008 | 11758 | 13700 | 21471 | 20398 | 19414 | 23139 |

TSC khác/tổng TS | 3.1 | 2.5 | 2.6 | 3.8 | 3.3 | 2.8 | 2.9 |

Thu nhập t TSC sinh lời | 12325 | 11695 | 16912 | 23400 | 22990 | 18002 | 21882 |

Tài sản có sinh lời | 328109 | 390373 | 447043 | 471873 | 524178 | 611484.3 | 722015 |

TSC sinhh lời bình quân | 299237 | 359241 | 418708 | 459458 | 498026 | 567831 | 666750 |

Thu nhập/TSC sinh lời | 4.1 | 3.3 | 4.0 | 5.1 | 4.6 | 3.2 | 3.3 |

Tổng thu nhập hoạt động | 18356 | 17234 | 22258 | 28410 | 27409 | 23199 | 27890 |

TSC bình quân | 352453 | 428770 | 492889.5 | 539065 | 585638 | 653130 | 743885 |

Thu nhập/TSC | 5.21 | 4.02 | 4.52 | 5.27 | 4.68 | 3.55 | 3.75 |

Nguồn: [25]

Cơ cấu TSC sinh lời cũng được Agribank điều chỉnh với mục tiêu là để an toàn hơn, đem lại thu nhập cao hơn cho ngân hàng, cụ thể thể hiện ở các chỉ tiêu sau:

- Tỉ trọng cho vay/Tổng Tài sản

Hoạt động sử dụng vốn truyền thống của Agribank vẫn là hoạt động tín dụng thể hiện ở tỉ trọng cho vay trên tổng tài sản vẫn chiếm ưu thế chủ yếu và có xu hướng tăng qua các năm đặc biệt là trong hai năm 2010 và 2011. Mặc dù t năm 2011 Agribank cũng đã điều chỉnh tỉ trọng cho vay theo xu hướng thu hẹp lại, tuy nhiên so với các NHTM khác (bảng 2.3), tỉ trọng cho vay/tổng tài sản của Agribank vẫn cao hơn rất nhiều. Điều này cho thấy hoạt động kinh doanh của Agribank vẫn theo các hoạt động truyền thống của NHTM, chưa đa dạng hóa tài sản.

Bảng 2.3. Tỉ trọng cho vay của các NHTM lớn

Đơn vị: %

2008 | 2009 | 2010 | 2011 | 2012 | 2013 | 2014 | |

VCB | 48.91 | 53.62 | 55.65 | 56.80 | 58.00 | 58.70 | 60.0 |

BIDV | 63.63 | 68.10 | 63.19 | 64.00 | 64.50 | 62.80 | 65.9 |

VietinBank | 61.26 | 66.30 | 62.94 | 64.79 | 68.47 | 66.92 | 67.7 |

Agribank | 73.40 | 77.60 | 81.20 | 80.60 | 77.70 | 76.90 | 75.6 |

Nguồn: [25], [26]

Cho vay là tài sản mang lại thu nhập cao cho ngân hàng song đây cũng là TSC mức độ rủi ro lớn, có tính thanh khoản kém. Việc Agribank đầu tư quá nhiều vào loại tài sản này sẽ làm cho tính lỏng của tài sản kém đi, NH dễ có nguy cơ khó khăn về thanh khoản, nhất là trong bối cảnh nền kinh tế thời gian qua có những biến động bất lợi, các doanh nghiệp vay vốn ngân hàng làm ăn kém hiệu quả, dẫn đến nợ xấu của ngân hàng tăng lên. Thực tế đối với Agribank quả đúng như vậy (Bảng 2.4).

Bảng 2.4. Tỉ lệ nợ xấu của Agribank

Đơn vị: Tỉ đồng

2008 | 2009 | 2010 | 2011 | 2012 | 2013 | 2014 | |

Nợ xấu | 7754 | 9403 | 16036 | 27897 | 30002 | 25591 | 27318 |

Tổng dư nợ | 287198 | 361661 | 422005 | 449945 | 476215 | 533147 | 600378 |

Tỉ lệ nợ xấu ( ) | 2.7 | 2.6 | 3.8 | 6.2 | 6.3 | 4.8 | 4.6 |

Nguồn: [25]

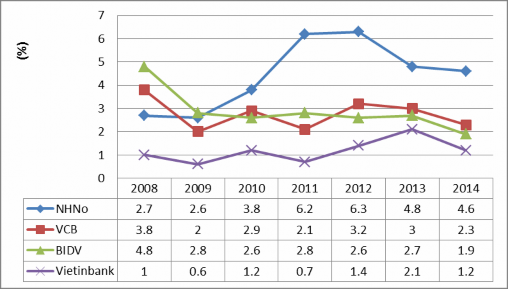

Bảng 2.4 và biểu đồ 2.11 cho thấy, nợ xấu của Agribank đã tăng mạnh kể t

năm 2010 và có giảm t năm 2013 nhưng vẫn còn cao hơn nhiều so với các NH lớn khác, đó là hậu quả của chính sách kích thích kinh tế để chống suy giảm kinh tế năm 2008-2009, đặc biệt là sự phát triển nóng của thị trường bất động sản trong năm 2009, 2010 đi kèm với biến động bất thường của thị trường vàng. Tỉ lệ nợ xấu ở thời điểm trước 2010 đều dưới 3% tổng dư nợ. Tuy nhiên, t 2010 đến 2012 nợ xấu bắt đầu gia tăng mạnh, lên mức gấp 2 lần tính theo tỉ lệ nợ xấu và gần 4 lần theo số tiền nợ xấu so với giai đoạn trước khủng hoảng kinh tế.

Biểu đồ 2.11. Tỉ lệ nợ xấu của Agribank so với các NH lớn khác

Nguồn: [25], [26]

Đặc biệt đến năm 2011 thì nợ xấu chiếm phần lớn là nợ nhóm 5 (44,4%/tổng nợ xấu). Đây là phần nợ rất khó có khả năng thu hồi, gây thất thoát lớn về vốn và tài sản, ảnh hưởng đến lợi nhuận chung khi phải trích rủi ro quá lớn.

Ngoài ra, trong các khoản nợ ở nhóm 1, 2 cũng tiềm nhiều ẩn rủi ro khi có không ít khoản vay được cơ cấu lại nợ hay dưới hình thức đảo nợ mà khả năng thu hồi suy giảm, có thể dẫn đến việc chuyển nhóm nợ cao hơn khi đáo hạn tiếp theo.

Chất lượng tín dụng đang ở mức báo động tại hàng loạt các chi nhánh ở khu vực 2 đô thị lớn (Hà Nội và TPHCM) với các đặc trưng: Tập trung vào các dự án lớn, chủ yếu là bất động sản, ví dụ như nợ xấu đối với Vinashin, Vinaline là 220 tỉ

đồng, nợ xấu của 2 công ty ALC1, ALC2 là 4183,8 tỉ đồng tính đến cuối năm 2011; Giải ngân chủ yếu trong giai đoạn 2008 – 2009; Vốn tự có của dự án thấp, hoặc không đáng kể.

Rõ ràng, với tỉ lệ nợ xấu ngày càng tăng làm cho lợi nhuận của ngân hàng bị sụt giảm đáng kể do ngân hàng phải tiến hành trích lập dự phòng rủi ro tín dụng nhiều hơn làm cho chi phí tăng cao, thể hiện ở bảng 2.5. Bảng 2.5 cho thấy việc ngân hàng phải trích lập dự phòng rủi ro tín dụng đã làm giảm đi tốc độ tăng lợi nhuận sau khi trích lập dự phòng so với tốc độ tăng lợi nhuận trước khi trích lập dự phòng của ngân hàng ở các năm t 2010 trở đi. Như vậy, để cải thiện được lợi nhuận của NH thì Agribank cần phải tìm được giải pháp xử lí nợ xấu đang là vấn đề nổi cộm của các NH nói chung và của Agribank nói riêng.

Bảng 2.5. Tốc độ tăng lợi nhuận trước và sau trích lập dự phòng rủi ro tín dụng

Đơn vị: Tỉ đồng

2008 | 2009 | 2010 | 2011 | 2012 | 2013 | 2014 | |

LN trước chi phí dự phòng RRTD | 9536 | 8075 | 10145 | 14351 | 14203 | 10065 | 12102 |

Tốc độ tăng LN trước trích lập dự phòng | -15.32 | 25.63 | 41.46 | -1.03 | -29.13 | 20.2 | |

Chi phí dự phòng rủi ro tín dụng | -7710 | -4261 | -6495 | -9512 | -10185 | -7779 | -9466 |

Lợi nhuận trước thuế | 1826 | 3814 | 3650 | 4839 | 4018 | 2286 | 2636 |

Tốc độ tăng của LN trước thuế (%) | 108.87 | -4.30 | 32.58 | -16.97 | -43.11 | 15.31 |

Nguồn: [25]

Như vậy, đối với Agribank mặc dù tốc độ tăng trưởng dư nợ tín dụng có xu hướng giảm nhưng không đi kèm với chất lượng tín dụng tăng mà ngược lại, chất lượng tín dụng đang ở mức báo động, điều này chắc chắn có ảnh hưởng đến khả năng thanh khoản của ngân hàng.

- Tỉ trọng đầu tư chứng khoán

Bên cạnh hoạt động sử dụng vốn truyền thống là hoạt động tín dụng, Agribank còn thực hiện đầu tư, kinh doanh chứng khoán. Tỉ trọng đầu tư trên tổng tài sản cũng được điều chỉnh theo diễn biến của thị trường chứng khoán thể hiện ở bảng 2.2, tỉ trọng này có xu hướng giảm trong khoảng t 2008 đến 2010 và tăng trở lại t 2011 đến 2014, trong đó tỉ trọng chứng khoán kinh doanh luôn được điều

chỉnh giảm qua các năm và đến 2013 thì hầu như Agribank đã không còn nắm giữ (vì hoạt động này thường xuyên thua lỗ) mà chuyển sang mục đích đầu tư, nắm giữ các chứng khoán nợ trung dài hạn như trái phiếu chính phủ, trái phiếu do các TCTD khác phát hành, … nhằm cơ cấu lại danh mục tài sản theo hướng tăng TSC thu nhập ổn định và hạn chế rủi ro. Tuy nhiên với sự biến động của thị trường thì mức thu nhập lãi trên mỗi chứng khoán đầu tư, kinh doanh đã có xu hướng giảm mạnh t năm 2011 trở lại đây (Bảng 2.6) thể hiện hiệu quả của hoạt động này chưa cao và có xu hướng giảm.

Bảng 2.6. Khả năng sinh lời của hoạt động đầu tư, kinh doanh chứng khoán

Đơn vị: Tỉ đồng

2008 | 2009 | 2010 | 2011 | 2012 | 2013 | 2014 | |

Thu lãi t đầu tư, KD CK nợ | 1277 | 3448 | 3412 | 6148 | 6430 | 5735 | 6698 |

Đầu tư KD CK bình quân | 41578 | 37195 | 31057 | 34242 | 47210 | 71896 | 108351 |

Thu lãi đ. tư, KD CK /CK đ. tư, KD (%) | 3.07 | 9.27 | 10.99 | 17.95 | 13.62 | 7.98 | 6.18 |

Nguồn: [25]

- Tỉ trọng đầu tư dài h n

Hoạt động đầu tư, góp vốn dài hạn cũng là một hoạt động tạo TSC sinh lời của Agribank được thực hiện dưới hình thức đầu tư vào công ty con. Hiện tại, Agribank có 9 công ty con, bao gồm: Công ty TNHH MTV Vàng Bạc Đá quý TP Hồ Chí Minh, Công ty Cho thuê tài chính I, Công ty Cho thuê tài chính II, Công ty TNHH MTV Dịch vụ Ngân hàng, Công ty TNHH MTV TM và ĐTPT Hải Phòng, Công ty Cổ phần Chứng khoán Ngân hàng Nông nghiệp Việt Nam, Tổng Công ty Vàng Agribank và Công ty Cổ phần Bảo hiểm Ngân hàng Nông nghiệp; Công ty Quản trị nợ và khai thác tài sản. Tuy nhiên hoạt động của các công ty con này không hiệu quả, thường xuyên thua lỗ, năm 2009 lỗ 1.782 tỉ đồng; 2010 lỗ 4.393 tỉ đồng. Đặc biệt là hai công ty cho thuê tài chính (ALC I và ALC II) có nhiều vi phạm nghiêm trọng, lỗ lớn, mất hoàn toàn vốn chủ sở hữu. Mặc dù tỉ trọng góp vốn đầu tư dài hạn trên tổng tài sản của Agribank chỉ chiếm một tỉ trọng rất nhỏ song việc đầu tư không hiệu quả cũng làm thất thoát vốn của ngân hàng. Đặc biệt hoạt động này mang lại hiệu quả rất thấp cho ngân hàng và cũng có xu hướng giảm, thể