khuẩn và có rất ít tạp chất hòa tan và không hòa tan được. Công ty tiến hành xử lý và SX với dây chuyền công nghệ đồng bộ và hiện đại.

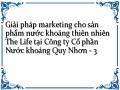

2.1.5 Kết quả kinh doanh của CTCP Nước khoáng Quy Nhơn giai

đoạn 2009-2011

Doanh thu thần từ hoạt động SXKD

Lợi nhuận thuần từ hoạt động kinh doanh

Lợi nhuận sau thuế

120

100

80

60

40

20

0

2009

2010

Năm

2011

Tỷ đồng

Qua bảng số liệu và biểu đồ trên ta thấy rằng, doanh thu và lợi nhuận sau thuế của Công ty tăng qua các năm. Trong giai đoạn 2009- 2011, tốc độ tăng của doanh thu là trên 30%/năm. Khi mới thành lập, Công ty gặp rất nhiều khó khăn vì chưa đủ kinh nghiệm, tiềm lực cũng như cách tiếp cận khách hàng nhưng sau gần 15 năm thành lập nhờ uy tín về chất lượng, Công ty ngày càng có chỗ đứng trên thị trường và khắc phục được những thiếu sót ban đầu. Năm 2010, lợi nhuận thuần từ hoạt động sản xuất kinh doanh của Công ty là 13.221.945đ, tăng 38,86% so với năm 2009. Doanh thu của hoạt động tài chính và các hoạt động khác của Công ty cũng tăng, nhưng do chiếm tỷ trọng nhỏ nên không tác động nhiều đến lợi nhuận trước thuế của Công ty. Tổng lợi nhuận trước thuế của Công ty năm 2010 là 13.222.204đ, tăng 38,89% so với năm 2009. Năm 2011 doanh thu và lợi nhuận của Công ty cũng tiếp tục tăng trên 97 tỷ đồng.

Hình 2.1. Sơ đồ tăng trưởng doanh thu và lãi ròng

sau:

Đi sâu vào hoạt động kinh doanh của doanh nghiệp, ta có bảng phân tích

Bảng 2.1. Bảng phân tích tỷ trọng giá vốn/doanh thu thuần

Đvt: 1000đ

Năm 2009 | Năm 2010 | Năm 2011 | |

Doanh thu thuần | 55.083.078 | 72.336.966 | 94.038.056 |

Giá vốn hàng bán | 42.732.053 | 54.863.893 | 71.323.061 |

Tỷ trọng giá vốn/doanh thu thuần | 0,78 | 0,76 | 0,76 |

Có thể bạn quan tâm!

-

Nghiên Cứu Và Lựa Chọn Thị Trường Mục Tiêu

Nghiên Cứu Và Lựa Chọn Thị Trường Mục Tiêu -

Đặc Trưng Của Từng Giai Đoạn Trong Chu Kỳ Sống Của Sản Phẩm

Đặc Trưng Của Từng Giai Đoạn Trong Chu Kỳ Sống Của Sản Phẩm -

Kênh Phân Phối Phổ Biến Cho Hàng Hóa Công Nghiệp

Kênh Phân Phối Phổ Biến Cho Hàng Hóa Công Nghiệp -

Bảng Ma Trận Hình Ảnh Cạnh Tranh Đối Với Sản Phẩm Nước Khoáng Tại Thị Trường Bình Định

Bảng Ma Trận Hình Ảnh Cạnh Tranh Đối Với Sản Phẩm Nước Khoáng Tại Thị Trường Bình Định -

Bảng Giá Bán Sản Phẩm So Với Các Đối Thủ Tại Thị Trường Bình Định

Bảng Giá Bán Sản Phẩm So Với Các Đối Thủ Tại Thị Trường Bình Định -

Phương Hướng Phát Triển Của Công Ty Trong Những Năm Tới

Phương Hướng Phát Triển Của Công Ty Trong Những Năm Tới

Xem toàn bộ 111 trang tài liệu này.

Nguồn: Phòng Kế toán

Bảng 2.2. Bảng phân tích tỷ trọng chi phí/doanh thu

Đvt: 1000đ

Năm 2009 | Năm 2010 | Năm 2011 | |

DTT về bán hàng và cung cấp dịch vụ | 55.083.078 | 72.336.966 | 94.038.056 |

Chi phí bán hàng | 1.713.098 | 2.778.123 | 3.750.466 |

Tỷ trọng CP bán hàng/ DT thuần | 0,031 | 0,038 | 0,04 |

Chi phí quản lý doanh nghiệp | 1.116.321 | 1.473.005 | 1.988.557 |

Tỷ trọng CP QLDN/ doanh thu thuần | 0,020 | 0,020 | 0,020 |

Nguồn: Phòng Kế toán

Có rất nhiều nguyên nhân góp phần làm tăng trưởng DT và LN của Công ty. Ở đây ta chỉ xét đến những yếu tố nội tại thuộc Công ty. Xét năm 2010, trong 100 đồng DTT thì ta có: 76 đồng giá vốn; 3,8 đồng chi phí bán hàng; 2 đồng chi phí QLDN. Ta thấy rằng, so với năm trước, chi phí Công ty bỏ ra cho hoạt động bán hàng tăng nhưng nhờ tận dụng được năng suất, công tác quản lý được thực hiện tốt làm giảm hao phí trong hoạt động SX từ đó làm cho kết quả kinh doanh của Công ty tăng trưởng hơn. Đây là dấu hiệu tốt của Công ty. Năm 2011 tỷ trọng CP/DT cũng được cải thiện hơn năm 2010 một ít.

Để đạt được kết quả trên là do một số nguyên nhân sau: Trước hết là do ban lãnh đạo Công ty đã kịp thời nắm bắt được nhu cầu thị trường, đã có những chiến lược KD phù hợp và thích ứng với thị trường. Các chiến lược Marketing được ban lãnh đạo Công ty rất coi trọng, bao gồm cả 4 chiến lược: chiến lược SP; chiến lược phân phối; chiến lược giá cả và chiến lược xúc tiến hỗn hợp. Các chiến lược này được Công ty vận dụng rất có hiệu quả, đã góp phần quan trọng trong việc đưa uy tín của Công ty lên cao và tạo được hình ảnh nhãn hiệu nước khoáng Polymin và The Life trong tâm trí khách hàng.

Nguyên nhân thứ hai là do CTCP Nước khoáng Quy Nhơn có một đội ngũ công nhân viên rất lành nghề. Các nhân viên phải có trình độ Đại học trở lên, năng động, phải có khả năng giao tiếp, quan hệ rộng, nắm bắt được nhu cầu thị trường...

Tuy nhiên, LN mang lại vẫn chưa cao. Để đẩy mạnh kinh doanh phát triển hơn nữa và mở rộng thị trường tiêu thụ thì vấn đề đưa ra là Công ty cần phải đưa ra những giải pháp Marketing hiểu quả hơn nhằm nâng cao DT và LN tạo điều kiện thuận lợi cho việc phát triển thị trường.

2.2. THỰC TRẠNG THỰC HIỆN CHÍNH SÁCH MARKETING CỦA NƯỚC KHOÁNG THIÊN NHIÊN THE LIFE

2.2.1. Mục tiêu Marketing của nước khoáng thiên nhiên The life giai

đoạn 2009-2011

Đây là giai đoạn bắt đầu cuộc cạnh tranh khốc liệt của nước khoáng thiên nhiên The life trên thị trường nước uống đóng chai, nên mục tiêu trong giai đoạn này là:

- Tăng trưởng ổn định, nâng cao doanh số, hoạt động có hiệu quả để trả lợi tức cổ đông cao hơn năm trước nhằm củng cố lòng tin của nhà đầu tư và đảm bảo đời sống cho cán bộ công nhân viên trong Công ty.

- Củng cố và hiếm lĩnh thị trường về nội tỉnh, mở rộng thị trường ngoài tỉnh cho các sản phẩm của Công ty.

- Tăng cường khả năng cạnh tranh với các hãng khác như Lavie, Thạch Bích, Vĩnh Hảo, Đảng Thạch, Aquafina, Vikoda, Laska, Pepsi, Coca-cola…

- Sử dụng các trung gian phân phối để tăng cường việc bao phủ thị trường trong chiến lược cạnh tranh với các hãng khác.

- Phục vụ thị trường hiện tại với hiệu quả cao nhất, phát huy tối đa lợi thế cạnh tranh.

- Doanh thu và lợi nhuận kinh doanh nước khoáng thiên nhiên The life tăng trưởng từ 10-15%/năm.

2.2.2. Phân tích và đánh giá hoạt động nghiên cứu thị trường và lựa chọn thị trường mục tiêu cho nước khoáng thiên nhiên The life

Với sự phát triển của công nghệ hiện nay, chất lượng SP nước khoáng thiên nhiên ngày càng ít có sự chênh lệch bởi vì chúng đều là những SP được tiêu chuẩn hoá, công nghệ tương tự nhau. Chính vì vậy, để cạnh tranh có hiệu quả các công ty phải định vị được SP của mình, phân biệt với SP của đối thủ cạnh tranh. Sau đó, Công ty phải bắt tay vào lập kế hoạch Marketing - Mix chi tiết để tác động lên nhu cầu của KH. Nhận thức được điều này, Công ty có đầu tư vào việc lập kế hoạch và triển khai thực hiện các hoạt động Marketing. Ngân sách chi cho hoạt động này chiếm từ 1% đến 3% CPKD.

a. Phân tích và đánh giá hoạt động nghiên cứu thị trường

❖ Đặc điểm thị trường tiêu thụ của nước uống đóng chai ở Việt Nam:

Thị trường Việt Nam là một thị trường đầy sức hấp dẫn, với hơn 80 triệu dân. Tỷ lệ gia tăng dân số và thu nhập bình quân tăng nhanh, đặc biệt là ở các thành phố, thị xã. Mặt khác, cơ cấu dân cư cũng thay đổi, xuất hiện nhiều tầng lớp người có thu nhập cao, dân cư thành thị tăng nhanh nên nhu cầu nước uống đóng chai của họ ngày càng tăng nhanh không chỉ về chất lượng mà còn về chủng loại và các dịch vụ đi kèm. Trong năm 2009, mỗi người tiêu dùng tại Việt Nam chi hơn 28.100 đồng cho nước tinh khiết và hơn 10.200 đồng

cho nước khoáng, tăng lần lượt 3,9% và 4,8% so với năm 2008. Dự báo vào cuối năm 2014, thị trường nước uống đóng chai Việt Nam sẽ đạt tổng doanh thu khoảng 279 triệu USD, tăng trưởng bình quân 6%/năm trong giai đoạn 2009-2014, tổng sản lượng toàn thị trường ước đạt trên 307 triệu lít (Nguồn: Công ty Datamonitor,Anh).

Theo nghiên cứu của Euromonitor, năm 2008, tổng DT của ngành nước uống đóng chai tại Việt Nam là 156 triệu USD. Đó là lý do khiến ngành này có hơn 1.000 DN kinh doanh cả nước khoáng lẫn nước tinh khiết trên khắp cả nước. Trong đó, chỉ riêng nước khoáng đã có trên 20 nhãn hiệu như: Chánh Thắng, LaVie, Vĩnh Hảo, Evian, Thạch Bích, Đảnh Thạnh, Vital, Dakai, Laska, Vikoda, Miocen, Water Maxx, Cosevco Bang, Quanh Hạnh, Thanh Tân, Suối Xanh,...

Năm 2009, theo kết quả thống kê của Công ty Nghiên cứu Thị trường Datamonitor (Anh), chiếm giữ thế thượng phong ở thị trường nước uống đóng chai Việt Nam là sản phẩm nước tinh khiết, với các thương hiệu Aquafina (PepsiCo), Sapuwa (Công ty Nước uống Tinh khiết Sài Gòn) và Joy (Coca- Cola). Chiếm các mức thị phần thấp hơn là nhãn hiệu thuộc các cơ sở sản xuất theo mô hình gia đình như Evitan, Hello, Alive, Aquaquata, Bambi.

Bắt nguồn từ nhu cầu về nước sạch và sự tiện dụng trong sinh hoạt, nước đóng chai đang có xu hướng được người dân sử dụng thường xuyên và ngày càng phổ biến. Từ các khách du lịch, công sở, trường học đến các hộ gia đình, các cửa hàng buôn bán. Tuy nhiên thị trường nước đóng chai vốn có hai loại là nước tinh khiết và nước khoáng. Người tiêu dùng hiện nay vẫn có sự không rò ràng để phân biệt hai loại nước uống này mà thông thường họ góp chung hai loại nước này làm một. Đó là một sai lầm trong nhận thức khi đánh giá về thị trường nước tinh khiết và nước khoáng. Chính sự nhầm lẫn này gây ra rất nhiều khó khăn cho các doanh nghiệp sản xuất nước tinh khiết và nước khoáng nói chung. Nước khoáng là loại nước có nhiều khoáng chất hơn bình thường. Hiện

nay, theo kết quả khảo sát, thị trường nước tinh khiết đóng chai Việt Nam có khoảng gần 500 nhãn hiệu sản phẩm tập trung chủ yếu tại thị trường Hà Nội và Hồ Chí Minh. Tuy nhiên, thị trường nước đóng chai bị chi phối bởi 7 nhãn hiệu SP chính chiếm khoảng 80% thị phần, bao gồm: Lavie (17%); Aquafina (18%); Vital (16%); Sapuwa(10%); Joy (8%); Vinh Hảo (5%); Wami (5%).

❖ Đặc điểm thị trường tiêu thụ của nước khoáng The life qua các năm

Bảng 2.3. Doanh thu tiêu thụ theo từng nơi phân phối

ĐVT: 1000 đồng

Nơi phân phối | Năm | So sánh 10/09 | So sánh 11/10 | |||||

2009 | 2010 | 2011 | Mức | % | Mức | % | ||

1 | Miền Bắc | 751.330 | 954.830 | 1.241.279 | 203.500 | 27,09 | 286.449 | 30,00 |

2 | Miền Trung | 7.677.416 | 9.994.683 | 13.532.801 | 2.317.267 | 30,18 | 3.538.118 | 35,40 |

3 | Tây Nguyên | 1.362.611 | 1.914.296 | 2.354.584 | 551.685 | 40,49 | 440.288 | 23,00 |

4 | Miền Nam | 935.171 | 1.249.091 | 1.707.507 | 313.920 | 33,57 | 458.416 | 36,70 |

Tổng cộng | 8.238.173 | 10.726.529 | 14.112.900 | 3.386.372 | 31,57 | 4.233.870 | 30,00 | |

Nguồn: Phòng Kế hoạch Kinh doanh

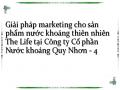

Miền Bắc Miền Trung Tây Nguyên

Miền Nam

14.000.000

12.000.000

Doanh thu 10.000.000

8.000.000

(Ngàn

đồng)

6.000.000

4.000.000

2.000.000

0

2009 2010 2011

Năm

Hình 2.2. Biểu đồ doanh thu tiêu thụ theo từng kênh phân phối

Qua bảng 2.3 và hình 2.2 ta thấy thị trường thị trường Miền Trung chiếm khoảng 70% mức tiêu thụ sản phẩm của Công ty. Đây là thị trường chủ yếu chiếm tỷ trọng lớn và DT không ngừng tăng lên qua các năm. Trong giai đoạn 2009-2010, mức tiêu thụ ở thị trường Miền Trung tăng 2.317.367 đồng tương ứng với tỷ lệ tăng là 30,18%, giai đoạn 2010-2011 DT tăng nhanh với tốc độ là 35,40% tương ứng với mức tăng là 3.538.118.000 đồng. Con số này chứng tỏ đây là thị trường đầy tiềm năng và Công ty cần có biện pháp để khai thác tốt thị trường này trong thời gian tới. Bên cạnh đó, Công ty cũng chịu sự cạnh tranh gay gắt bởi các nhãn hàng khác như Thạch Bích, Vĩnh Hảo, Đảng Thạch… đã làm cho DT ở một số vùng thấp. Ngoài ra, DT ở một số thị trường ở các tỉnh giảm như Kon tum và Phú Yên. Nó xuất phát từ nguyên nhân là do thị trường rộng lớn, Công ty không đủ nguồn lực để phục vụ nhu cầu đa dạng của KH, công tác chăm sóc khách hàng chưa tốt kết hợp với sự cạnh tranh gay gắt cũng góp phần làm giảm doanh thu của doanh nghiệp ở các thị trường này.

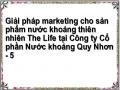

❖ Phân tích tình hình tiêu thụ từng chủng loại sản phẩm

30%

19%

51%

Polymin và nước khoáng có ga

![]()

Nước khoáng The Life

![]()

Nước ngọt các loại

Hình 2.3. Doanh thu tiêu thụ theo chủng loại sản phẩm

Qua Hình 2.3, ta thấy rằng Polymin và nước khoáng có gas là sản phẩm chiếm tỷ trọng cao trong doanh số bán sản phẩm, chiếm 51%. Do đó, có thể

nói rằng đây là sản phẩm chủ lực của Công ty và lợi nhuận của Công ty thu được từ loại sản phẩm này là rất lớn. Việc xác định đúng đâu là sản phẩm mang lại nhiều lợi nhuận cho công ty là hoạt động rất quan trọng, từ đó Công ty đề ra các biện pháp Marketing đúng đắn để đẩy mạnh tiêu thụ các SP đó.

b. Thị trường mục tiêu cho nước khoáng thiên nhiên The life

❖ Thị trường trong tỉnh

Bảng 2.4. Doanh thu tiêu thụ theo thị trường trong tỉnh

ĐVT: 1000 đồng

Năm 2009 | Năm 2010 | Năm 2011 | So sánh 10/09 | So sánh 11/10 | |||

Mức | % | Mức | % | ||||

Tuy Phước | 1.074.987 | 1.464.567 | 2.157.307 | 389.581 | 36,20 | 692.740 | 47,30 |

Hoài Nhơn | 433.884 | 468.578 | 616.180 | 34.694 | 8,00 | 147.602 | 31,50 |

Tây Sơn | 663.810 | 719.587 | 949.855 | 55.777 | 8,40 | 230.268 | 32,00 |

Hoài Ân | 381.216 | 512.324 | 678.317 | 131.108 | 34,40 | 165.993 | 32,40 |

Phù Cát | 504.290 | 689.788 | 907.761 | 185.498 | 36,80 | 217.973 | 31,60 |

Phù Mỹ | 564.639 | 607.750 | 808.308 | 43.111 | 7,60 | 200.558 | 33,00 |

An Nhơn | 368.702 | 461.483 | 673.765 | 92.782 | 25,20 | 212.282 | 46,00 |

Quy Nhơn | 1.301.188 | 1.851.483 | 2.875.353 | 550.294 | 42,30 | 1.023.870 | 55,30 |

Tổng | 5.292.715 | 6.775.560 | 9.666.846 | 1.482.845 | 28,00 | 2.891.286 | 42,67 |

Nguồn: Phòng kế hoạch – kinh doanh

Nhận xét:

Doanh thu bán hàng tại các thị trường huyện hầu hết đều tăng qua các năm. Cụ thể năm 2010 tăng 1.482.845 nghìn đồng so với năm 2009, với tỷ lệ tăng là 28%. Năm 2011 tăng 2.891.286 nghìn đồng so với năm 2010, với tỷ lệ tăng là 42,67%. Vì xác định thị trường trong tỉnh là thị trường chủ lực nên Công ty đã có tầm nhìn và chính sách Marketing đúng đắn bởi những nguyên nhân sau: việc đi lại, vận chuyển trong nội bộ của tỉnh sẽ dễ dàng và ít tốn kém hơn, có điều kiện quảng bá sản phẩm hơn. Chẳng hạn thị trường ở Quy Nhơn và Tuy Phước chiếm tỷ trọng tiêu thụ lớn vì đây là hai thị trường nằm