có xu hướng tăng đều qua 3 năm là do MB đã mở rộng cho vay và có nhiều chính sách ưu đãi tín dụng đối với ngành này. Cụ thể dư nợ từ thương mại năm 2012 so với năm 2011 tăng 21.172 triệu đồng ( hay tăng 17,3%); năm 2013 so với năm 2012 tăng đến

47.126 triệu đồng (hay tăng 32,83%). Trong khi đó, tỷ trọng ngành công nghiệp giảm từ vị trí là ngành chiếm tỷ trọng cao nhất thành ngành có tỷ trọng thứ 2, sau ngành thương mại. Về giá trị dư nợ, tuy năm 2012 so với năm 2011 ngành công nghiệp tăng 13,16% nhưng đến cuối năm 2013, dư nợ từ công nghiệp lại giảm 16,1%. Nguyên nhân do vào năm 2013 tình hình ngân sách khó khăn nên dư nợ đối với xây dựng (thuộc công nghiệp) giảm đáng kể, điều này kéo theo cho vay công nghiệp bị hạn chế. Bên cạnh đó, các ngành khác như karaoke, dịch vụ, nhà hàng, khách sạn,.. mặc dù tăng qua các năm do TP.Huế phát triển du lịch vẫn chiếm tỷ trọng nhỏ trong dư nợ tổng ngành bởi đây là không phải là đối tượng chính mà MB hướng đến, do đó MB không có nhiều ưu tiên cho các ngành này mà chỉ hướng đến để mở rộng quy mô khách hàng. Mặt khác, qua bảng 2.5, có thể thấy Chi nhánh không tiến hành cho vay nông nghiệp do lĩnh vực này không phải thế mạnh trong cho vay của MB Huế, hơn nữa Ngân hàng cũng có hạn chế trong việc thẩm định nông nghiệp.

Phân theo nhóm nợ

Qua bảng 2.5, ta có thể thấy mặc dù năm 2011, 2012 Chi nhánh không phát sinh nợ xấu, nhưng đến năm 2013, nợ xấu đã phát sinh lên đến 14.352 triệu đồng, tương ứng tỷ lệ nợ xấu chiếm đến 3,95% trong tổng dư nợ của KHDN. Nợ quá hạn và nợ xấu tăng đã kéo theo mức tăng của khoản dự phòng rủi ro tín dụng đến 87,53% ở năm 2012 so với năm 2011, và tăng 102,85% ở năm 2013 so với năm 2012. Nguyên nhân nợ xấu gia tăng một phần là do tình hình chung của ngành ngân hàng trong giai đoạn này, thị trường khó khăn ảnh hưởng chung đến doanh nghiệp, nhưng cũng không thể phủ nhận một phần khác là do khâu kiểm soát quá trình cho vay của Ngân hàng như: phương án triển khai không hiệu quả nhưng vẫn cho vay, cho vay không thu hồi được,…Đây là tình trạng chung nhưng cũng là một vấn đề Ngân hàng cần có hướng giải quyết, nâng cao chất lượng kiểm soát trong thời gian tới.

Khóa luận tốt nghiệp

Bảng 2.5: Tình hình dư nợ cho vay của KHDN theo phân loại tại MB - CN Huế giai đoạn 2011 - 2013

ế

Hu

ĐVT: Triệu đồng

Năm 2011 | Năm 2012 | Năm 2013 | So sánh | So sánh | ||||||

2012/2011 | 2013/2012 | |||||||||

Giá trị | % | Giá trị | % | Giá trị | % | +/ - | % | +/ - | % | |

Tổng dư nợ theo phân loại KHDN | 287.695 | 100 | 338.923 | 100 | 363.377 | 100 | 51.228 | 17,81 | 24.454 | 7,22 |

- Nhóm 1 | 286.670 | 99,64 | 333.887 | 98,51 | 347.599 | 95,66 | 47.217 | 16,47 | 13.712 | 4,11 |

- Nhóm 2 | 1.025 | 0,36 | 5.036 | 1,49 | 1.426 | 0,39 | 4.011 | 391,32 | - 3.610 | -71,68 |

- Nhóm 3 | - | 0 | - | 0 | 14.352 | 3,95 | - | - | 14.352 | - |

- Nhóm 4 | - | 0 | - | 0 | - | 0 | - | - | - | - |

- Nhóm 5 | - | 0 | - | 0 | - | 0 | - | - | - | - |

Nợ xấu ( nhóm 3 + nhóm 4 + nhóm 5) | - | 0 | - | 0 | 14.352 | 3,95 | - | - | 14.352 | - |

Dự phòng rủi ro tín dụng | 1.490 | 0,52 | 2.794 | 0,82 | 5.667 | 1,56 | 1.304 | 87,53 | 2.873 | 102,85 |

Có thể bạn quan tâm!

-

Đánh giá công tác kiểm soát rủi ro tín dụng trong hoạt động cho vay đối với khách hàng doanh nghiệp tại ngân hàng tmcp quân đội - chi nhánh Huế - 2

Đánh giá công tác kiểm soát rủi ro tín dụng trong hoạt động cho vay đối với khách hàng doanh nghiệp tại ngân hàng tmcp quân đội - chi nhánh Huế - 2 -

Thực Trạng Công Tác Kiểm Soát Rủi Ro Tín Dụng Trong Hoạt Động Cho Vay Đối Với Khách Hàng Doanh Nghiệp Tại Ngân Hàng Tmcp Quân Đội - Cn Huế

Thực Trạng Công Tác Kiểm Soát Rủi Ro Tín Dụng Trong Hoạt Động Cho Vay Đối Với Khách Hàng Doanh Nghiệp Tại Ngân Hàng Tmcp Quân Đội - Cn Huế -

Tình Hình Lao Động Theo Giới Tính Tại Mb Huế Qua 3 Năm 2011 - 2013

Tình Hình Lao Động Theo Giới Tính Tại Mb Huế Qua 3 Năm 2011 - 2013 -

Đánh Giá Công Tác Kiểm Soát Rủi Ro Tín Dụng Trong Hoạt Động Cho Vay Khdn Tại Mb - Huế

Đánh Giá Công Tác Kiểm Soát Rủi Ro Tín Dụng Trong Hoạt Động Cho Vay Khdn Tại Mb - Huế -

Một Số Giải Pháp Góp Phần Nâng Cao Chất Lượng Công Tác Kiểm Soát Rủi Ro Tín Dụng Trong Hoạt Động Cho Vay Đối Với Khách Hàng Doanh Nghiệp Tại

Một Số Giải Pháp Góp Phần Nâng Cao Chất Lượng Công Tác Kiểm Soát Rủi Ro Tín Dụng Trong Hoạt Động Cho Vay Đối Với Khách Hàng Doanh Nghiệp Tại -

Mẫu Báo Cáo Thẩm Định Phụ Lục 2: Biên Bản Kiểm Soát Sau

Mẫu Báo Cáo Thẩm Định Phụ Lục 2: Biên Bản Kiểm Soát Sau

Xem toàn bộ 81 trang tài liệu này.

(Nguồn: Phòng Quan hệ khách hàng – Khách hàng doanh nghiệp tại MB – CN Huế)

SVTH: Tôn Nữ Triều Tiên41

Khóa luận tốt nghiệp

b. Doanh số cho vay

Từ bảng 2.6 ta có thể thấy doanh số cho vay của KHDN tại MB Huế tăng trưởng qua các năm. Cụ thể doanh số cho vay năm 2012 so với năm 2011 tăng 55.276 triệu đồng, tương ứng tăng 9,54% ; năm 2013 so với năm 2012 tăng 221 triệu đồng, tương ứng tăng 0,03%. Điều này cho thấy lòng tin của khách hàng đối với Ngân hàng khá tốt, ngày càng có nhiều khách hàng tìm đến Ngân hàng để vay. Nó còn cho thấy nhu cầu vốn ngày càng cao của nền kinh tế, của thị trường… Ngoài ra còn phải kể đến sự cố gắng, nỗ lực của Chi nhánh trong việc mở rông thị trường hoạt động, nâng cao chất lượng sản phẩm dịch vụ tín dụng,… từ đó tạo được sự tín nhiệm của khách hàng.

Phân theo kỳ hạn

Dựa vào bảng số liệu, ta có thể thấy tuy có những biến động tăng giảm qua các năm, nhưng nhìn chung trong cơ cấu doanh số cho vay, cho vay ngắn hạn vẫn chiếm ưu thế (từ 87% - 94%). Có điều này là do nguồn vốn để cho vay của Ngân hàng chủ yếu từ huy động ngắn hạn, do đó Ngân hàng không thể mở rộng quá nhiều cho vay trung dài hạn mà chỉ tập trung vào cho vay ngắn hạn để giữ tính thanh khoản cho Ngân hàng. Nguyên nhân thứ hai là do tâm lý e ngại rủi ro của các ngân hàng, cho vay trung dài hạn sẽ tạo ra dư nợ trung dài hạn lớn, rủi ro cao, rõ ràng Ngân hàng không mong muốn điều này. Trong khi tình hình kinh tế trong nước và thế giới còn nhiều biến động khó lường, việc cho vay ngắn hạn vẫn được ưu tiên hơn bởi cho vay ngắn hạn có thời gian thu hồi nhanh, hạn chế được những rủi ro về lãi suất, lạm phát cũng như sự bất ổn trong nền kinh tế. Hơn thế nữa đặc thù kinh tế chủ yếu của tỉnh Thừa thiên Huế là thành phố du lịch, các ngành dịch vụ phát triển, các thành phần kinh tế trong khu vực kinh doanh nhỏ lẻ, đa phần là các ngành nghề có chu kỳ vốn ngắn nên việc cho vay ngắn hạn sẽ phù hợp hơn.

SVTH: Tôn Nữ Triều Tiên42

Khóa luận tốt nghiệp

Bảng 2.6: Doanh số cho vay của KHDN tại MB - CN Huế giai đoạn 2011 - 2013

ế

Hu

ĐVT: Triệu đồng

Năm 2011 | Năm 2012 | Năm 2013 | So sánh | So sánh | ||||||

2012/2011 | 2013/2012 | |||||||||

Giá trị | % | Giá trị | % | Giá trị | % | +/ - | % | +/ - | % | |

Tổng doanh số cho vay của KHDN | 579.454 | 100 | 634.730 | 100 | 634.951 | 100 | 55.276 | 9,54 | 221 | 0,03 |

Phân theo kỳ hạn | ||||||||||

Ngắn hạn | 517.981 | 89,39 | 598.520 | 94,30 | 552.780 | 87,06 | 80.539 | 15,55 | -45.740 | -7,64 |

Trung và dài hạn | 61.473 | 10,61 | 36.210 | 5,70 | 82.171 | 12,94 | -25.263 | -41,10 | 45.961 | 126,93 |

Phân theo loại hình doanh nghiệp | ||||||||||

Công ty cổ phần, công ty TNHH | 528.561 | 91,22 | 586.520 | 92,40 | 588.626 | 92,70 | 57.959 | 10,97 | 2.106 | 0,36 |

Doanh nghiệp tư nhân | 45.029 | 7,77 | 48.210 | 7,60 | 46.325 | 7,30 | 3.181 | 7,06 | -1.885 | -3,91 |

Cho vay khác | 5.864 | 1,01 | 6.842 | 1,08 | 31.061 | 4,89 | 978 | 16,68 | 24.219 | 353,98 |

Phân theo ngành kinh tế | ||||||||||

Thương mại | 332.474 | 57,38 | 366.797 | 57,79 | 374.248 | 58,94 | 34.323 | 10,32 | 7.451 | 2,03 |

Công nghiệp | 225.946 | 38,99 | 239.994 | 37,81 | 242.775 | 38,24 | 14.047 | 6,22 | 2.782 | 1,16 |

Nông nghiệp | ||||||||||

Ngành khác | 21.034 | 3,63 | 27.940 | 4,40 | 17.928 | 2,82 | 6.906 | 32,83 | -10.012 | -35,83 |

(Nguồn: Phòng Quan hệ khách hàng – Khách hàng doanh nghiệp tại MB – CN Huế)

SVTH: Tôn Nữ Triều Tiên43

Khóa luận tốt nghiệp

600.000

500.000

400.000

300.000

200.000

100.000

0

Công ty cổ phần, công ty TNHH

Doanh nghiệp tư nhân

Cho vay khác

2011

2012

2013

Phân theo loại hình doanh nghiệp

Biểu đồ 2.5: Tình hình doanh số cho vay theo loại hình doanh nghiệp tại MB Huế qua 3 năm 2011 - 2013

Trong tổng doanh số cho vay của khách hàng doanh nghiệp, công ty cổ phần, TNHH luôn chiếm tỷ trọng rất cao và có xu hướng tăng

dần qua các năm. Cụ thể là doanh số cho vay

công ty cổ phần, TNHH tăng từ 528.561 triệu đồng năm 2011 lên thành 588.626 triệu đồng năm 2013. Cho vay doanh nghiệp tư nhân tăng 7,06% ở năm 2012 so với năm 2011 và giảm 3,91% ở năm 2013 so với năm 2012. Khoản mục cho vay khác mặc dù chiếm tỷ trọng nhỏ nhưng cũng có xu hướng tăng và góp phần giúp tổng doanh số cho vay của KHDN tăng trong 3 năm.

Phân theo ngành kinh tế

Trong cơ cấu doanh số KHDN theo ngành, thương mại và công nghiệp luôn chiếm tỷ trọng ưu thế và có xu hướng tăng đều qua các năm, điều này hoàn toàn phù hợp với chính sách và phương hướng phát triển của các ngành kinh tế mũi nhọn của tỉnh. Năm 2012 so với năm 2011 cho vay ngành thương mại tăng 34.323 triệu đồng, tương ứng tăng 10,32% ; năm 2013 so với năm 2012 tăng 7.451 triệu đồng, tương ứng tăng 2,03%. Công nghiệp chiếm tỷ trọng lớn thứ hai và cũng tăng dần, năm 2012 so với năm 2011 cho vay công nghiệp tăng 14.047 triệu đồng, hay tăng 6,22% ; năm 2013 so với năm 2012 tăng 2.782 triệu đồng, hay tăng 1,16%. Bên cạnh đó, các ngành khác chiếm tỷ trọng nhỏ hơn, đa số là thuộc lĩnh vực dịch vụ tăng tăng 32,83% ở năm 2012 so với năm 2011 và giảm 35,83% ở năm 2013 so với năm 2012. Ngoài ra, như đã phân tích, Ngân hàng không cho vay nông nghiệp do hạn chế bởi năng lực thẩm định cũng như không thuộc thế mạnh của Ngân hàng.

c. Doanh số thu nợ của KHDN

SVTH: Tôn Nữ Triều Tiên44

Khóa luận tốt nghiệp

Bảng 2.7: Bảng doanh số thu nợ của KHDN tại MB – Huế giai đoạn 2012 - 2013

ế

Hu

ĐVT: Triệu đồng

Năm 2011 | Năm 2012 | Năm 2013 | So sánh | So sánh | ||||||

2012/2011 | 2013/2012 | |||||||||

Giá trị | % | Giá trị | % | Giá trị | % | +/ - | % | +/ - | % | |

Tổng doanh số thu nợ của KHDN | 768.151 | 100 | 590.344 | 100 | 641.558 | 100 | -177.807 | -23,15 | 51.214 | 8,68 |

Phân theo kỳ hạn | ||||||||||

Ngắn hạn | 626.161 | 81,52 | 486.932 | 82,48 | 544.921 | 84,94 | -139.229 | -22,24 | 57.989 | 11,91 |

Trung và dài hạn | 141.990 | 18,48 | 103.412 | 17,52 | 96.637 | 15,06 | -38.578 | -27,17 | -6.775 | -6,55 |

Phân theo loại hình doanh nghiệp | ||||||||||

Công ty cổ phần, công ty TNHH | 731.144 | 95,18 | 543.620 | 92,09 | 586.376 | 91,40 | -187.524 | -25,65 | 42.756 | 7,87 |

Doanh nghiệp tư nhân | 32.029 | 4,17 | 39.909 | 6,76 | 44.734 | 6,97 | 7.880 | 24,60 | 4.825 | 12,09 |

Cho vay khác | 4.978 | 0,65 | 6.815 | 1,15 | 10.448 | 1,63 | 1.837 | 36,90 | 3.633 | 53,31 |

Phân theo ngành kinh tế | ||||||||||

Thương mại | 398.952 | 51,94 | 351.741 | 59,58 | 384.935 | 60,00 | -47.211 | -11,83 | 33.194 | 9,44 |

Công nghiệp | 335.638 | 43,69 | 215.396 | 36,49 | 222.407 | 34,67 | -120.242 | -35,82 | 7.011 | 3,25 |

Nông nghiệp | ||||||||||

Ngành khác | 33.561 | 4,37 | 23.208 | 3,93 | 34.216 | 5,33 | -10.353 | -30,85 | 11.009 | 47,44 |

(Nguồn: Phòng Quan hệ khách hàng – Khách hàng doanh nghiệp tại Ngân hàng TMCP Quân đội – CN Huế)

SVTH: Tôn Nữ Triều Tiên45

Doanh số thu nợ phản ánh số tiền mà Ngân hàng thu được từ những khách hàng đã vay vốn Ngân hàng trong một thời gian nhất định. Doanh số thu nợ bao gồm tất cả các khoản thu vốn gốc mà khách hàng trả trong năm tài chính kể cả vốn thanh toán dứt điểm hợp đồng hoặc vốn khách hàng trả một phần.

Qua 3 năm, doanh số thu nợ có sự biến động không đều. Cụ thể là doanh số thu nợ năm 2011 tại Chi nhánh khá cao, đạt 768.151 triệu đồng, tuy nhiên đến cuối năm 2012 lại giảm 177.807 triệu đồng, tương ứng giảm 23,15%. Đến năm 2013, doanh số thu nợ có sự khôi phục nhẹ, tăng 51.214 triệu đồng, tương ứng tăng 8,68% so với năm 2012. Các khoản doanh số thu nợ giảm vào cuối năm 2012 là do vào thời điểm đó chưa đến kỳ hạn thu nợ hoặc tại thời điểm này chỉ mới thu được một phần. Doanh số thu nợ phản ánh vòng quay vốn và tình hình đảo nợ của Ngân hàng.

Phân theo kỳ hạn

Doanh số thu nợ ngắn hạn chiếm tỷ trọng lớn trong tổng doanh số thu nợ của KHDN và cũng có sự biến động tương tự với doanh số thu nợ chung. Điều này là lẽ đương nhiên khi mà MB cho vay ngắn hạn là chủ yếu. Cụ thể năm 2012 so với năm 2011 doanh số thu nợ ngắn hạn giảm 139.229 triệu đồng, tương ứng giảm 22,24% ; Đến năm 2013 thu nợ ngắn hạn tăng ở mức 57.989 triệu đồng, hay 11,91% so với năm 2012. Trong khi đó, qua 3 năm, doanh số thu nợ trung dài hạn lại có xu hướng giảm đều từ 141.990 triệu đồng vào năm 2011 còn 96.637 triệu đồng vào năm 2013.

Phân theo loại hình doanh nghiệp

Năm 2012 so với năm 2011 doanh số thu nợ từ công ty cổ phần và TNHH giảm

187.524 triệu đồng, tương ứng giảm 25,65% ; năm 2013 so với năm 2012 tăng 42.756 triệu đồng, hay 7,87%. Nguyên nhân là do công ty cổ phần, TNHH thông thường có vòng quay vốn nhanh, vay với số lượng lớn, tình hình giải ngân trong năm tăng nên đến cuối năm 2012 doanh số thu nợ giảm do chưa tới kỳ hạn thu nợ hoặc đến thời điểm đó chưa thu hết nợ. Trong khi đó, 2 khoản mục còn lại là doanh nghiệp tư nhân và cho vay khác mặc dù chiếm tỷ trọng nhỏ nhưng lại tăng đều trong 3 năm . Cụ thể là doanh số thu nợ từ doanh nghiệp tư nhân tăng 24,6% trong giai đoạn 2011 - 2012 và

tăng 12,09% trong giai đoạn 2012 – 2013; doanh số thu nợ từ cho vay khác tăng 36,9% và năm ở giai đoạn 2011 – 2012 và tăng 53,31% ở giai đoạn 2012 – 2013.

Phân theo ngành kinh tế

Biểu đồ 2.6: Tình hình doanh số thu nợ theo ngành kinh tế tại MB Huế qua 3 năm 2011 - 2013

Thương mại và công nghiệp vẫn là ngành kinh tế mũi nhọn, là đối tượng chủ yếu của MB Huế và chiếm tỷ trọng cao so với các ngành còn lại. tương ứng với tình hình biến

400.000

350.000

300.000

250.000

200.000

150.000

100.000

50.000

0

2011

2012

2013

Thương mại Côngnghiệp Nông nghiệp Ngành khác

động của tổng doanh số thu nợ KHDN, thu nợ từ

thương mại giảm 11,83% ở năm 2012 so với năm 2011, tăng 9,44% ở năm 2013 so với năm 2012. Doanh số thu nợ ngành công nghiệp giảm 35,82% ở năm 2012 so với năm 2011 và tăng 3,25% ở năm 2013 so với năm 2012. Bên cạnh đó, doanh số thu nợ từ các ngành khác dù chiếm tỷ trọng nhỏ hơn những vẫn có biến động tương tự, giảm

10.353 triệu đồng (hay giảm 30,85%) ở năm 2012 so với năm 2011 và tăng 11.009 triệu đồng (hay tăng 47,44%) ở năm 2013 so với năm 2012.

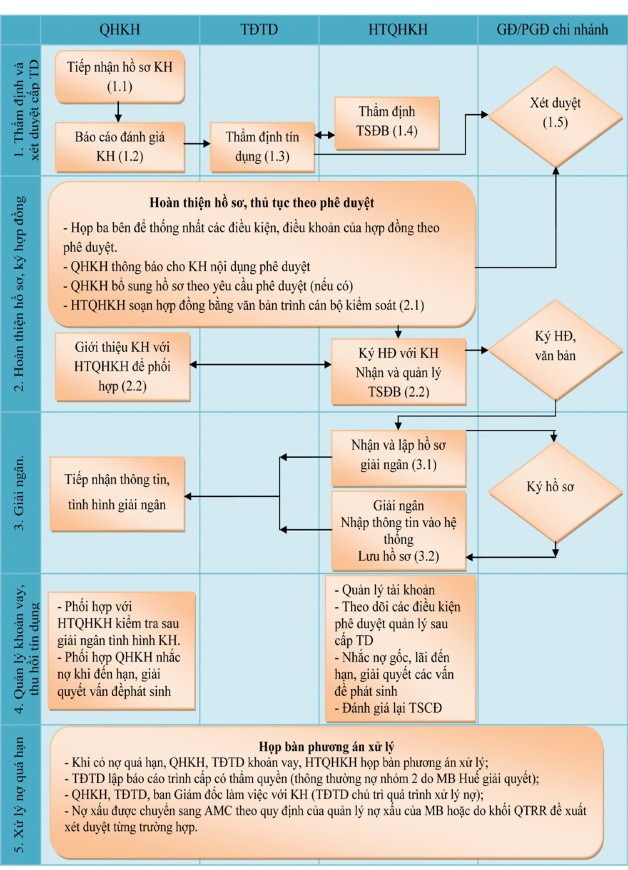

2.2.2. Thực trạng về quy trình tín dụng trong cho vay tại MB - Huế

2.2.4.1. Giới thiệu về Quy trình tín dụng của MB Huế

Quy trình tín dụng là bảng tổng hợp mô tả công việc của Ngân hàng từ khi tiếp nhận hồ sơ vay vốn của một khách hàng cho đến khi quyết định cho vay, giải ngân, thu nợ và thanh lý hợp đồng tín dụng. Việc xác lập một quy trình tín dụng và không ngừng hoàn thiện nó đặc biệt quan trọng đối với một NHTM. Về mặt hiệu quả, một quy trình tín dụng hợp lý sẽ giúp cho NH nâng cao chất lượng tín dụng và giảm thiểu rủi ro tín dụng. Về mặt quản lý, quy trình tín dụng có tác dụng: làm cơ sở cho việc phân định quyền, trách nhiệm cho các bộ phận trong hoạt động tín dụng, làm cơ sở để thiết lập các hồ sơ, thủ tục vay vốn.

Lưu đồ 2.1: Quy trình tín dụng tại MB Huế

Diễn giải lưu đồ:

Giai đoạn 1: Thẩm định và xét duyệt cấp tín dụng

(1.1) Tiếp nhận hồ sơ khách hàng:

CV QHKH thu thập hồ sơ vay vốn/ bảo lãnh/ thanh toán quốc tế và thông tin của KH theo quy định và hướng dẫn của MB.

(1.2) Lập báo cáo đề xuất tín dụng:

CV QHKH lập báo cáo đề xuất tín dụng cho KH ( theo mẫu Báo cáo đề xuất tín dụng của MB), báo cáo cấp có thẩm quyền kiểm soát ( Trưởng/ phó phòng/ GĐ PGD) và chuyển sang TĐTD theo quy định của MB.

Lưu ý: CV QHKH có trách nhiệm kiểm tra và xác thực thông tin trước khi chuyển đến TĐTD; thường xuyên theo dõi quá trình thẩm định, phê duyệt hồ sơ, liên hệ, thông tin cho KH tình hình xử lý hồ sơ và thời gian dự kiến giải quyết xong hồ sơ.

(1.3) Lập báo cáo Thẩm định tín dụng:

- CV TĐTD tiến hành thẩm định hồ sơ KH ( theo mẫu Báo cáo thẩm định tín dụng - được quy định chi tiết tới từng nhóm KH, sản phẩm);

- Trường hợp gặp những vấn đề còn vướng mắc, chưa rõ ràng do: thiếu thông tin, phương án kinh doanh cần cơ cấu,… TĐTD trao đổi, yêu cầu với QHKH để bổ sung thông tin/ gặp KH…;

(1.4) Thẩm định TSĐB:

Trước 4/2013, CV TĐTD thuộc phòng QLTD chịu trách nhiệm thẩm định TSĐB theo quy định của MB; Từ sau 4/2013, việc thẩm định TSĐB do Công ty quản lý nợ và khai khai thác tài sản của MB là MBAMC đảm nhiệm.

Lưu ý: TĐTD, HT QHKH, QHKH phối hợp linh hoạt để mang lại hiệu quả cao nhất trong quá trình cấp tín dụng cho KH phù hợp các quy định của pháp luật và quy định của MB trong từng thời kỳ.

(1.5) Xét duyệt:

TĐTD gửi Báo cáo đề xuất tín dụng, Báo cáo thẩm định tín dụng và hồ sơ tới cấp có thẩm quyền tại Chi nhánh để phê duyệt;

Lưu ý: Chỉ có cấp có thẩm quyền phê duyệt mới có quyền từ chối cho vay.

Giai đoạn 2: Hoàn thiện hồ sơ, ký Hợp đồng cấp cho vay và các văn kiện tín dụng có liên quan.

(2.1) Hoàn thiện hồ sơ, thủ tục theo phê duyệt:

- TĐTD nhận lại phê duyệt từ cấp có thẩm quyền (kèm theo Hồ sơ) và chuyển đến HT QHKH, QHKH để thực hiện các bước tiếp theo;

- QHKH, TĐTD, HTQHKH họp để thống nhất các điều kiện, điều khoản của các Văn kiện tín dụng theo phê duyệt ( nếu cần);

- QHKH thông báo cho KH các nội dung liên quan khoản vay; bổ sung, hoàn thiện các hồ sơ, thủ tục theo phê duyệt (nếu có);

Lưu ý: Trường hợp KH không đồng ý với các điều kiện vay vốn/ Bảo lãnh/ thanh toán quốc tế mà MB đưa ra, QHKH cân nhắc và xin ý kiến của cấp có thẩm quyền để xem xét lại các điều kiện đưa ra nhằm nâng cao lợi ích trong mối quan hệ với KH. Trong trường hợp này, quy trình được thực hiện bắt đầu lại từ bước 1.1.

(2.2) Ký các Văn kiện tín dụng:

- HT QHKH soạn thảo các Văn kiện tín dụng theo quy định của MB phù hợp với các nội dung đã được phê duyệt;

- QHKH giới thiệu KH với HT QHKH để phối hợp ký các Văn kiện tín dụng có liên quan, HT QHKH trình ký cấp có thẩm quyền;

- HT QHKH hoàn thiện các thủ tục liên quan đến TSĐB theo quy định của pháp luật, quy định của MB;

Lưu ý:

- HT QHKH soạn thảo các Văn kiện tín dụng theo mẫu của MB. Trường hợp chưa có mẫu, Chi nhánh đề xuất về cơ quan quản lý Khối kinh doanh tại Hội sở để phối hợp thực hiện việc soạn thảo các Văn kiện tín dụng theo Quy định của MB.

- Trường hợp KH không đồng ý với một số điều khoản tại các Văn kiện tín dụng mà không làm thay đổi các điều kiện vay vốn/ Bảo lãnh/ thanh toán quốc tế mà MB đưa ra tại phê duyệt, CV QHKH, CV HT QHKH trao đổi thống nhất và trình Cấp có thẩm quyền ký hợp đồng xem xét, chỉ đạo.

Giai đoạn 3: Giải ngân/ phát hành thư bảo lãnh/ Thanh toán quốc tế

(3.1) Nhận và lập hồ sơ

- Đối với hồ sơ giải ngân:

- Khi KH có nhu cầu giải ngân, CV HT QHKH sẽ tiếp nhận hồ sơ, kiểm tra điều kiện giải ngân (nếu QHKH nhận hồ sơ từ KH thì sẽ thực hiện chuyển lại cho KT QHKH).

- Trường hợp điều kiện giải ngân được đáp ứng, CV HT QHKH chuyển toàn bộ hồ sơ giải ngân ( khế ước nhận nợ, chứng từ giải ngân,…) cho phụ trách phòng/bộ phận ký kiểm soát, trình lãnh đạo phê duyệt việc giải ngân;

- Cấp có thẩm quyền tại Chi nhánh là Giám đốc Chi nhánh hoặc người được ủy quyền ký duyệt giải ngân;

Lưu ý: Trường hợp điều kiện giải ngân không được đáp ứng, HT QHKH trao đổi với QHKH để bổ sung, cung cấp thông tin. Trường hợp cần có thay đổi trong nội dung đã phê duyệt, quy trình được thực hiện bắt đầu lại từ bước 1.1.

- Đối với hồ sơ phát hành thư bảo lãnh:

Sau khi hoàn thiện tất cả các thủ tục theo phương án bảo lãnh đã được phê duyệt, CV HT QHKH soạn thảo thư bảo lãnh, trình thư bảo lãnh đã được lãnh đạo phòng/bộ phận kiểm soát nội dung trình Cấp có thẩm quyền ký kết.

- Đối với hồ sơ thanh toán quốc tế

CV HT QHKH hoàn thiện hồ sơ chuyển đến bộ phận/phòng/trung tâm thanh toán quốc tế theo Quy định nghiệp vụ tín dụng chứng từ nhập khẩu của MB;

(3.2) Nhập thông tin vào hệ thống, lưu hồ sơ