GIÁM ĐỐC

Kế hoạch

–

Tổng hợp

Quản lý rủi ro

dịch vụ khách

hàng

Quản trị tín

dụng

Tài chính

– Kế

toán

Quan hệ khách hàng Doanh nghiệp

Quan hệ khách hàng cá nhân

Tiền tệ và Kho quỹ

Tổ chức

–

Hành chính

Phòng Giao dịch An

Cựu

Phòng Giao dịch sông

Bồ

Phòng Giao dịch Thành

nội

Phòng Giao dịch Bến Ngự

Phòng Giao dịch Nguyễn

Trãi

Phòng

Phòng

Phòng

Phòng

Phòng

Phòng

Phòng

Phòng

Phòng

Hình 3: Sơ đồ tổ chức của Ngân hàng ĐTPT Thừa Thiên Huế

(Nguồn: Phòng Kế Hoạch Tổng Hợp BIDV chi nhánh Huế)

2.1.3 Tình hình cơ bản của ngân hàng TMCP Đầu tư và Phát triển Việt Nam chi nhánh Thừa Thiên Huế

2.1.3.1 Tình hình lao động giai đoạn 2013- 2015

Bảng 2.1: Tình hình lao động của BIDV Thừa Thiên Huế giai đoạn 2013-2015

ĐVT: Người

Năm 2013 | Năm 2013 | Năm 2015 | 2014/2013 | 2015/2014 | ||||||

SL | % | SL | % | SL | % | +/- | % | +/- | % | |

Tổng số | 103 | 100 | 109 | 100 | 103 | 100 | 6 | 5,83 | -6 | -5,50 |

1. Theo giới tính | ||||||||||

- Nam | 38 | 36,89 | 53 | 48,62 | 44 | 42,72 | 15 | 39,47 | -9 | -16,98 |

- Nữ | 65 | 63,11 | 56 | 51,38 | 59 | 57,28 | -9 | -13,85 | 3 | 5,36 |

2. Theo trình độ | ||||||||||

- Trên Đại học | 4 | 3,88 | 4 | 3,67 | 5 | 4,85 | 0 | 0,00 | 1 | 25,00 |

- Đại học, cao đẳng | 93 | 90,29 | 99 | 90,83 | 92 | 89,32 | 6 | 6,45 | -7 | -7,07 |

- Trung cấp | 1 | 0,97 | 2 | 1,83 | 2 | 1,94 | 1 | 100,00 | 0 | 0,00 |

- Chưa qua đào tạo | 5 | 4,85 | 4 | 3,67 | 4 | 3,88 | -1 | -20,00 | 0 | 0,00 |

Có thể bạn quan tâm!

-

Đánh giá chất lượng dịch vụ thẻ của ngân hàng tmcp đầu tư và phát triển Việt Nam – chi nhánh Thừa Thiên Huế - 1

Đánh giá chất lượng dịch vụ thẻ của ngân hàng tmcp đầu tư và phát triển Việt Nam – chi nhánh Thừa Thiên Huế - 1 -

Đánh giá chất lượng dịch vụ thẻ của ngân hàng tmcp đầu tư và phát triển Việt Nam – chi nhánh Thừa Thiên Huế - 2

Đánh giá chất lượng dịch vụ thẻ của ngân hàng tmcp đầu tư và phát triển Việt Nam – chi nhánh Thừa Thiên Huế - 2 -

Mô Hình Nghiên Cứu Về Chất Lượng Dịch Vụ Thẻ

Mô Hình Nghiên Cứu Về Chất Lượng Dịch Vụ Thẻ -

Kết Quả Phân Tích Hệ Số Cronbcah’S Alpha Các Thành Phần Của Thang Đo

Kết Quả Phân Tích Hệ Số Cronbcah’S Alpha Các Thành Phần Của Thang Đo -

Một Số Giải Pháp Đẩy Mạnh Hoạt Động Dịch Vụ Thẻ Của Ngân Hàng Tmcp Đầu Tư Và Phát Triển Việt Nam – Chi Nhánh Huế

Một Số Giải Pháp Đẩy Mạnh Hoạt Động Dịch Vụ Thẻ Của Ngân Hàng Tmcp Đầu Tư Và Phát Triển Việt Nam – Chi Nhánh Huế

Xem toàn bộ 77 trang tài liệu này.

(Nguồn: Phòng Kế Hoạch Tổng Hợp BIDV chi nhánh Huế)

Nguồn nhân lực là một trong những yếu tố then chốt ảnh hưởng đến kết quả kinh doanh của mỗi một ngân hàng. Để đáp ứng yêu cầu trong hoạt động động kinh doanh theo mục đích đề ra, chi nhánh BIDV – Huế đã chú trọng tuyển dụng thêm nhân viên đồng thời đào tạo bồi dưỡng nguồn nhân lực nhằm nâng cao hiệu quả chất lượng cho công việc ngày càng tăng của chi nhánh. Bên cạnh đó, giúp đảm bảo cho ngân hàng vận hành một cách trôi chảy, liền mạch thống nhất giữa các phòng ban với nhau.

Qua bảng 2.1 cho thấy, lao động nữ chiếm đa số, đặc điểm này hoàn toàn phù hợp với chi nhánh do nhu cầu giao dịch của khách hàng tăng lên. Mặt khác, đặc điểm của ngân hàng đòi hỏi sự khéo léo, tinh tế, tế nhị trong việc giao tiếp với khách hàng, do đó số lượng nhân viên nữ chiếm đa số ở các bộ phận chăm sóc khách hàng, giao dịch. Điểm nổi bật của lực lượng lao động là có đa số trình độ từ đại học, cao đẳng trở lên, chiếm tỷ trọng khá lớn so với tổng số lao động. Điều đó cho thấy ngân hàng luôn chú trọng đến trình độ nghiệp vụ của cán bộ công nhân viên. Nhìn chung, trong những năm qua đội ngũ cán bộ công nhân viên chi nhánh đã có sự trưởng thành lớn mạnh cả về số lượng và chất lượng.

2.1.3.2 Tình hình kết quả hoạt động kinh doanh giai đoạn 2013-2015

Bảng 2.2: Tình hình kết quả hoạt động kinh doanh của BIDV Thừa Thiên Huế giai đoạn 2013-2015

ĐVT: Triệu đồng

Năm 2013 | Năm 2014 | Năm 2015 | 2014/2013 | 2015/2014 | ||||||

Giá trị | % | Giá trị | % | Giá trị | % | Giá trị | % | Giá trị | % | |

DOANH THU | 338.095 | 100,00 | 442.259 | 100,00 | 496.674 | 100,00 | 104.164 | 30,81 | 54.415 | 12,3 |

Thu từ lãi vay | 153.442 | 45,38 | 199.812 | 47,32 | 261.615 | 52,67 | 46.370 | 30,22 | 61.803 | 30,93 |

Thu từ kinh doanh ngoại tệ | 231 | 0,07 | 613 | 0,15 | 968 | 0.19 | 382 | 165,37 | 355 | 57,91 |

Thu từ phí dịch vụ | 11.563 | 3,42 | 17.681 | 4,19 | 21.812 | 4,39 | 6.118 | 52,91 | 4.131 | 23,36 |

Thu hoàn nhập DPRR TD | 9.020 | 2,67 | 3.031 | 0,72 | 2.228 | 0,45 | -5.989 | -66,40 | -803 | -26,49 |

Thu nhập nội bộ trong hệ thống | 163.651 | 48,40 | 200.015 | 47,56 | 209.859 | 42,25 | 36.364 | 22,22 | 9.844 | 4,92 |

Thu khác | 208 | 0,06 | 309 | 0,07 | 193 | 0,04 | 101 | 48,56 | -116 | -37,54 |

CHI PHÍ | 300.619 | 100,00 | 362.076 | 100,00 | 413.794 | 100,00 | 61.457 | 20,44 | 51.718 | 14,28 |

Chi trả lãi | 121.185 | 40,31 | 138.706 | 38,31 | 128.737 | 31,11 | 17.521 | 14.46 | -9.969 | -7,19 |

Chi phí hoạt động kinh doanh ngoại tệ | 3 | 0,00 | 4,5 | 0,00 | 18 | 0,00 | 1,5 | 50 | 13,5 | 300 |

1.078 | 0,36 | 1.919 | 0,53 | 2.649 | 0,64 | 841 | 78,01 | 730 | 38,04 | |

Chi phí cho nhân viên | 16.914 | 5,63 | 20.213 | 5,58 | 23.071 | 5,58 | 3.299 | 19,50 | 2.858 | 14,14 |

Chi về tài sản | 5.289 | 1,76 | 8.339 | 2,30 | 8.821 | 2,13 | 3.050 | 57,67 | 482 | 5,78 |

Chi quản lý công vụ | 10.851 | 3,61 | 15.763 | 4,35 | 13.550 | 3,27 | 4.912 | 45,27 | -2.213 | -14,04 |

VAT không khấu trừ | 1.131 | 0,38 | 1.318 | 0,36 | 1.185 | 0,29 | 187 | 16,53 | -133 | -10,09 |

Chi phí thuế khác và lệ phí | 183 | 0,06 | 149 | 0,04 | 66 | 0,02 | -34 | -18,58 | -83 | -55,70 |

Chi phí dự phòng nợ phải thu khó đòi | 3.528 | 1,17 | 10.341 | 2,86 | 9.741 | 2,35 | 6.813 | 193,11 | -600 | -5,80 |

Chi phí nội bộ trong hệ thống | 139.553 | 46,42 | 163.678 | 45,21 | 225.729 | 54,55 | 24.125 | 17,29 | 62.051 | 37,91 |

Chi phí khác | 902 | 0,30 | 1,645 | 0,45 | 228 | 0,06 | 743 | 82,37 | -1.417 | -86,14 |

LỢI NHUẬN | 37.477 | 60.184 | 82.879 | 22.707 | 60,59 | 22.695 | 37,71 |

(Nguồn: Phòng Tài Chính- Kế Toán BIDV chi nhánh Huế)

Để nâng cao hiệu quả hoạt động kinh doanh của ngân hàng thì việc phân tích bảng kết quả hoạt động kinh doanh là một việc rất cần thiết và thiết thực. Từ bảng kết quả hoạt động kinh doanh ta có thể thấy được những thuận lợi và khó khăn, những mặt mà chi nhánh chưa đạt được trong quá trình hoạt động của mình. Để từ đó chi nhánh có thể phát huy những lợi thế và khắc phục những hạn chế, tạo tiền đề vững chắc cho ngân hàng.

Về doanh thu: Ta thấy doanh thu của chi nhánh tăng lên qua các năm. Doanh thu tăng lên cũng là điều đáng mừng đối với ngân hàng. Khoản mục thu từ lãi vay tăng lên qua các năm và chiếm hơn 50% trong năm 2015. Sở dĩ khoản mục này tăng lên là do trong những năm qua chi nhánh cho vay đầu tư các dự án có hiệu quả nên thu được lãi mà không phải gặp bất cứ trở ngại gì.. Ngoài ra khoản mục thu nhập nội bộ trong hệ thống chiếm tỷ trọng rất cao, trung bình chiếm hơn 45%. Ngoài hai khoản trên, đóng góp vào lợi nhuận của chi nhánh còn có khoản thu nhập từ hoạt động dịch vụ. Thu từ dịch vụ tăng lên chính là tăng thêm thu nhập cho ngân hàng thông qua phí dịch vụ mà ngân hàng thu được khi cung cấp dịch vụ cho khách hàng, tuy không phải là khoản thu chủ yếu nhưng lại là nguồn thu nhập ổn định và an toàn của ngân hàng.

Về chi phí: Song song với sự gia tăng của thu nhập thì chi phí tăng lên là điều không thể tránh khỏi. Tổng thu nhập tăng lên là tốt đối với ngân hàng nhưng còn phải phụ thuộc vào chi phí. Tuy nhiên nhìn vào bảng số liệu ta thấy tốc độ tăng của chi phí vẫn thấp hơn tốc độ tăng của thu nhập, đây là dấu hiệu tốt giúp chi nhánh gia tăng lợi nhuận. Khoản mục chi phí nội bộ trong hệ thống chiếm tỷ trọng cao nhất và tăng dần qua các năm. Bên cạnh đó, khoản mục chi trả lãi giảm xuống qua các năm và chiếm từ 40,11% trong năm 2013 và giảm còn 31,11% vào năm 2015. Điều đáng nói ở đây là sự tăng lên của chi phí dự phòng nợ phải thu khó đòi. Đây là một dấu hiệu không tốt, chứng tỏ các khoản vay của chi nhánh đang có vấn đề, mặc dù vào năm 2015 đã có giảm nhưng vẫn không đáng kể. Chi nhánh cần tìm hiểu rõ nguyên nhân tại sao khoản mục này tăng lên như vậy và cần có biện pháp khắc phục. Vì một khoản mục này tăng sẽ ảnh hưởng không tốt đến lợi nhuận cũng như uy tín của chi nhánh trên địa bàn.

Về lợi nhuận: Tổng lợi nhuận của chi nhánh luôn có xu hướng tăng lên qua các năm. Kết quả đạt được như vậy cũng là thành công của chi nhánh trong hoàn cảnh chịu tác động xấu của nền kinh tế cũng như phải cạnh tranh gay gắt giữa các ngân hàng khác trên địa bàn. Đó là sự nỗ lực của bản thân ngân hàng trong việc nâng cao chất lượng cho vay, quản lý tốt rủi ro giúp cho lợi nhuận của chi nhánh ngày càng tăng lên.

2.1.4 Kết quả nghiên cứu về dịch vụ thẻ tại BIDV

2.1.4.1 Các loại thẻ ATM được phát hành tại Ngân hàng BIDV

1) THẺ ETRANS

Đồng hành cùng thành công

Hình 4: Hình minh họa thẻ ETRANS

2) THẺ MOVING

Sống cùng chuyển động

Hình 5: Hình minh họa thẻ MOVING

3) THẺ HARMONY

Hòa hợp với chính bạn

Hình 6: Hình minh họa thẻ HARMONY

4) THẺ LIÊN KẾT

Hình 7: Hình minh họa thẻ liên kết

5) THẺ ĐỒNG THƯƠNG HIỆU

Hình 8: Hình minh họa thẻ đồng thương hiệu

2.1.4.2. Một số tiện ích, phí và hạn mức thanh toán của ATM BIDV

![]() Một số tiện ích của thẻ ATM

Một số tiện ích của thẻ ATM

- Thanh toán hóa đơn: Cho phép chủ thẻ ATM truy vấn và thực hiện giao dịch thanh toán vé máy bay Jetstar Pacific, thanh toán hóa đơn trả sau (điện, nước, Internet), thanh toán tiền bảo hiểm qua ATM.

- Dịch vụ thanh toán lương tự động của TK ATM:

+ Tiết kiệm thời gian, nhân lực và hạn chế rủi ro khi chi trả bằng tiền mặt.

+ Chủ động nhận lương, thưởng đúng thời gian.

+ Được hưởng lãi suất không kì hạn nếu chủ thẻ chưa sử dụng tiền trong tài khoản.

- Nạp tiền BIDV- VnTopup: Dịch vụ cho phép chủ thẻ ATM trích tiền từ ATM để nạp tiền trực tiếp vào thuê bao di động trả trước, mua mã thẻ game.

- Nạp tiền ví điện tử VnMart: Dịch vụ cho phép chủ thẻ ATM thanh toán hàng hóa trực tuyến tại bất kỳ wesite liên kết với VnMart.

- Thấu chi tài khoản linh hoạt, đáp ứng mọi nhu cầu chi tiêu của khách hàng.

- Chuyển tiền trực tiếp từ tài khoản thẻ sang tài khoản tiết kiệm ngay trên ATM.

- Quản lý tài chính chủ động linh hoạt, tiền trong tài khoản thẻ luôn sinh lời.

- Dịch vụ BSMS: Dịch vụ gửi nhận tin nhắn ngân hàng có các tiện ích

+ Dịch vụ vấn tin: Khách hàng gửi lệnh yêu cầu cung cấp thông tin đến ngân hàng và BIDV gửi thông tin phản hồi đến khách hàng.

BSMS cung cấp những thông tin về tài khoản tiền gửi, thông tin tài khoản tiền vay và các thông tin về BIDV.

+ Dịch vụ tin nhắn tự động: BIDV tự động gửi thông tin cho khách hàng theo thỏa thuận trong hợp đồng cung cấp dịch vụ.

- Dịch vụ E- Banking: Cung cấp cho khách hàng gói dịch vụ toàn diện và đồng bộ với BIDV, BIDV Business Online và BIDV Mobile Dịch vụ này giúp cho khách hàng giao dịch ở mọi nơi qua Internet và điện thoại di động mà không phải tới ngân hàng.

![]()

Phí và hạn mức thanh toán của thẻ nội địa

Bảng 2.3: Phí và hạn mức thanh toán của thẻ nội địa

Đvt: Triệu đồng.

Chỉ tiêu | Moving | Etrans | Harmony | |

Tổng số tiền rút tại ATM tối đa / lần | 5 | 5 | 5 | |

Tổng số tiền rút tại ATM tối thiểu / lần | 0,01 | 0,01 | 0,01 | |

Tổng số tiền rút tại ATM tối đa/ ngày | 50 | 50 | 80 | |

Số lần rút tiền tối đa tại ATM/ngày (lần) | 20 | 20 | 40 | |

Chuyển khoản số tiền tối đa/ngày | 100 | 100 | 100 | |

Chuyển khoản số lần tối đa/ngày (lần) | 40 | 40 | 40 | |

Chuyển khoản số tiền tối đa/lần | <100 | <100 | <100 | |

Biểu phí | Phí phát hành thẻ thông thường (phí phát hành lần đầu) | 0,03 | 0,05 | 0,1 |

Phí thường niên | 0,02 | 0-0,03 | 0,06 | |

Phí phát hành thẻ phụ | 0,02 | 0,03 | 0,05 | |

Phí rút tiền tại POS | 0,5% số tiền rút, tối thiểu 0,005 VNĐ | |||

(Nguồn: Phòng Quan hệ khách hàng cá nhân- BIDV chi nhánh Huế)

2.1.4.3 Tình hình kinh doanh thẻ tại chi nhánh giai đoạn 2010- 2012

2.1.4.3.1 Tình hình phát hành thẻ nội địa

Thẻ Etrans là loại thẻ phát hành dành cho đối tượng là các doanh nghiệp. Loại thẻ này tăng lên qua các năm là do Chính Phủ đã chỉ thị yêu cầu trả lương qua tài khoản cho tất cả các đối tượng được hưởng từ Ngân Sách Nhà Nước, do đó các doanh nghiệp và đơn vị trả lương qua tài khoản BIDV tăng. Hiện nay, người dân hoặc cán bộ nhân viên cũng ý thức được nhận tiền qua thẻ là an toàn và đảm bảo, vì vậy việc sử dụng thẻ ngày càng được áp dụng và tăng lên.

Thẻ Moving, là loại thẻ dành cho đối tượng là học sinh sinh viên, cán bộ mới đi làm. Loại thẻ này tăng lên qua các năm do Huế là nơi tập trung của sinh viên của các tỉnh khác đến học, nên phải dùng thẻ để chuyển tiền phục vụ cho nhu cầu học tập. Đa số là sinh viên tỉnh khác đến nên việc lựa chọn sử dụng tiền qua thẻ là an toàn và nhanh chóng nhất.

Thẻ Harmony, là loại thẻ dành cho đối tượng khách hàng có nhu cầu giao dịch thẻ hạn mức cao, có mức thu nhập khá và thu nhập cao.

2.1.4.3.2 Số lượng thẻ phát hành

Ngày nay, thanh toán không dùng tiền mặt là ngày càng phổ biến và được khuyến khích để sử dụng hơn. Đặc biệt là đối với các giao dịch có giá trị cao. Trong những năm gần đây, các ngân hàng đã tập trung phát triển về quy mô của các kênh phân phối và chất lượng dịch vụ để tăng số lượng khách hàng mở thẻ, doanh số thanh toán, ... Qua đó không chỉ tăng huy động vốn giá rẻ mà còn phát triển các sản phẩm và dịch vụ đi kèm như: cho vay tiêu dùng, thấu chi, Internet Banking. Ngân hàng BIDV cũng luôn là một ngân hàng luôn nằm trong xu hướng phát triển chung.

Đvt: thẻ

30000

25000

20000

15000

10000

5000

0

29000

19000

23000

2013 2014 2015

Biểu đồ 1: Số lượng thẻ phát hành 2013-2015

(Nguồn: Phòng Quan hệ khách hàng cá nhân - BIDV chi nhánh Huế)

Từ các dữ liệu tại Ngân hàng BIDV chi nhánh Huế, em đã tạo ra được biểu đồ 1, số lượng thẻ phát hành tăng trong những năm 2013-2015. Số lượng thẻ tăng lên qua các năm, tuy tăng không nhiều nhưng đó là dấu hiệu đáng mừng cho tỉnh Thừa Thiên Huế, điều đó chứng tỏ thu nhập và mức sống của người dân đã tăng lên.

Nhìn chung người dân đã dần tiếp cận được với hình thức sử dụng tiền mặt qua thẻ. Có được thành quả như vậy chi nhánh cũng đã cố gắng trong việc xúc tiến sản phẩm, quảng bá các tiện ích nhằm khuyến khích khách hàng sử dụng thẻ.

2.1.4.3.3 Hệ thống máy ATM và đơn vị chấp nhận thẻ của Ngân hàng BIDV trên điạ bàn thành phố Huế.

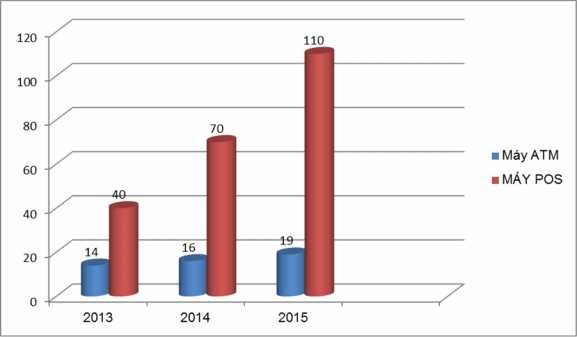

Bảng 2.4: Số lượng máy ATM & POS của Chi nhánh

Đvt: Máy

Năm 2013 | Năm 2014 | Năm 2015 | |

Máy ATM | 14 | 16 | 19 |

Máy POS | 40 | 70 | 110 |

(Nguồn: Phòng Quan hệ khách hàng cá nhân - BIDV chi nhánh Huế)

Đvt:Máy

Biểu đồ 2: Số lượng máy ATM & POS của Chi nhánh Huế 2013-2015

Mạng lưới rất quan trọng trong việc chiếm cảm tình của người dùng thẻ, mạng lưới nhiều sẽ giúp cho người dùng thẻ thuận tiện hơn. Qua bảng 2.5, ta thấy số lượng máy ATM và cả máy POS mới ở mức bình thường, số lượng chưa nhiều. Sở dĩ số lượng máy ATM còn hạn chế như vậy là do để lắp đặt được 1 máy ATM thì tốn khoảng 600 triệu đồng, sau đó ngân hàng còn tốn mất vài chục triệu đồng/tháng để bão dưỡng duy trì và bảo vệ. Cho nên việc phát triển số lượng máy ATM là rất tốn kém nên Chi nhánh cần xem xét trước khi lắp máy. Bên cạnh đó, số lượng POS cũng đã tăng lên đáng kể. Hiện nay máy POS cũng được sử dụng nhiều nơi như: siêu thị, nhà hàng, cửa hàng…nên Chi nhánh đã lắp đặt máy ở các địa điểm đó. Tuy nhiên, tâm lý ngại sử dụng giao dịch thông qua máy POS mà chỉ sử dụng tiền mặt của khách hàng nên số lượng máy POS tại địa bàn thành phố Huế vẫn còn hạn chế.