GIC tăng phí bảo hiểm sức khỏe người vay khoản vay này lên nhằm phân tán rủi ro trong trường hợp rủi ro mất khả năng thanh toán do vấn đề sức khỏe của cá nhân người vay. Mặc dù điều này làm tăng chi phí và giảm một phần lợi nhuận của TTCVTDMB nhưng đây là bước đi an toàn và bảo đảm sự phát triển bền vững của TTCVTDMB.

b, Thu nhập

Bảng 2.7: Thu nhập lãi cận biên của cho vay tiêu dùng cá nhân không TSĐB tại TTCVTDMB - VPBank giai đoạn 2017-2019

(Đơn vị: Tỷ đồng)

2017 | 2018 | 2019 | Chênh lệch 2018/2017 | Chênh lệch 2019/2018 | |||

Tuyệt đối | % | Tuyệt đối | % | ||||

Thu nhập lãi thuần (NII) | 151 | 260 | 355 | 109 | 72,2 | 95 | 36,5 |

Tài sản có sinh lời bình quân | 1.008 | 1.630 | 2.496 | 622 | 61,7 | 866 | 53,1 |

NIM(%) | 14,98 | 15,95 | 14,22 | - | - | - | - |

Có thể bạn quan tâm!

-

Thực Trạng Cho Vay Tiêu Dùng Cá Nhân Không Tài Sản Bảo Đảm Tại Trung Tâm Cho Vay Tiêu Dùng Miền Bắc - Vpbank

Thực Trạng Cho Vay Tiêu Dùng Cá Nhân Không Tài Sản Bảo Đảm Tại Trung Tâm Cho Vay Tiêu Dùng Miền Bắc - Vpbank -

Tổng Hợp Tình Lao Động Của Trung Tâm Cho Vay Tiêu Dùng Miền Bắc Giai Đoạn 2017-2019

Tổng Hợp Tình Lao Động Của Trung Tâm Cho Vay Tiêu Dùng Miền Bắc Giai Đoạn 2017-2019 -

Quy Trình Cho Vay Tiêu Dùng Cá Nhân Không Tài Sản Bảo Đảm Tại Trung Tâm Cho Vay Tiêu Dùng Miền Bắc - Vpbank

Quy Trình Cho Vay Tiêu Dùng Cá Nhân Không Tài Sản Bảo Đảm Tại Trung Tâm Cho Vay Tiêu Dùng Miền Bắc - Vpbank -

Chất lượng cho vay tiêu dùng tại Ngân hàng Thương mại Cổ phần Việt Nam Thịnh Vượng – Trung tâm cho vay tiêu dùng miền Bắc - 9

Chất lượng cho vay tiêu dùng tại Ngân hàng Thương mại Cổ phần Việt Nam Thịnh Vượng – Trung tâm cho vay tiêu dùng miền Bắc - 9 -

Chất lượng cho vay tiêu dùng tại Ngân hàng Thương mại Cổ phần Việt Nam Thịnh Vượng – Trung tâm cho vay tiêu dùng miền Bắc - 10

Chất lượng cho vay tiêu dùng tại Ngân hàng Thương mại Cổ phần Việt Nam Thịnh Vượng – Trung tâm cho vay tiêu dùng miền Bắc - 10

Xem toàn bộ 85 trang tài liệu này.

(Nguồn: trung tâm cho vay tiêu dùng miền Bắc VPBank 2017-2019)

Nhận xét: Thu nhập lãi cận biên của sản phẩm cho vay tiêu dùng cá nhân không TSĐB ở TTCVTDMB trong giai đoạn 2017-2019 có xu hướng tăng. Giá trị của chỉ tiêu này năm 2017 là 14,98% thì đến năm 2019 là 15,95%. Nguyên nhân của việc tăng này là do:

- Thu nhập lãi thuần tăng, đặc biệt tăng mạnh trong giai đoạn 2017- 2018 với tỷ lệ tăng là 72,2%. Nguyên nhân sâu xa do hoạt động cho vay được thúc đẩy hơn bằng cách gia tăng lượng nhân sự tại TTCVTDMB, nới lỏng

hạn mức vay vốn, mở rộng địa bàn cho vay từ phía phòng sản phẩm VPBank kết hợp với bắt kịp xu hướng gia tăng nhu cầu vay tiêu dùng của thị trường. Đây chính là điều làm cho thu nhập lãi thuần trong năm tăng lên trong năm qua.

- Tài sản có sinh lời bình quân dùng cho hoạt động vay cũng tăng nhưng thấp hơn với mức tăng lần lượt là 61,7% và 53,1%.

Có thể thấy việc gia tăng thu nhập lãi cận biên của sản phẩm vay tiêu dùng không TSĐB ở trung tâm xuất phát chủ yếu từ việc tăng thu nhập lãi thuần. Quá trình mở rộng quy mô, giá trị dư nợ và doanh số tăng lên kéo theo mức tăng của chỉ tiêu này. Với giá trị thu nhập cận biên tăng cho thấy tình hình hoạt động ngày một tốt hơn của trung tâm trong thời gian 3 năm liền kề.

c, Rủi ro

- Tình hình nợ quá hạn

Bảng 2.8: Nợ quá hạn cho vay tiêu dùng cá nhân không TSĐB 2017 - 2019

(Đơn vị: Tỷ đồng)

2017 | 2018 | 2019 | |

Dư nợ cho vay tiêu dùng cá nhân không TSĐB | 1896 | 2112 | 3069 |

Nợ quá hạn vay tiêu dùng cá nhân không TSĐB | 141 | 230 | 378 |

Tỷ lệ nợ quá hạn/dư nợ vay | 7,4% | 10,8% | 12,3% |

(Nguồn: trung tâm cho vay tiêu dùng miền Bắc VPBank 2017-2019)

Nhận xét:

Qua bảng số liệu cho thấy trong giai đoạn từ 2017 - 2019 tỷ lệ dư nợ quá hạn/ dư nợ vay của toàn trung tâm đang có xu hướng tăng lên. Nếu như năm 2017 tỷ lệ này chỉ đạt 7,4% thì đến năm 2019 con số này đã lên đến 12,3% cực kỳ báo động. Mặc dù việc tăng dư nợ là rất tốt, tuy nhiên, mức tăng dư nợ

thấp hơn mức tăng nợ quá hạn dẫn đến tỷ lệ này gia tăng. Nguyên nhân của thực trạng này phần lớn thuộc về nhân viên tín dụng của TTCVTDMB với khâu thẩm định đánh giá khách hàng chưa tốt, xuất hiện nhiều hồ sơ giả mạo gây mất vốn của Ngân hàng, đồng thời từ phía phòng sản phẩm việc nới lỏng điều kiện vay chưa được kiểm duyệt kỹ các chỉ tiêu về đánh giá rủi ro nên khi triển khai tại TTCVTDMB chỉ số rủi ro tăng lên mà chưa được đo lường trước và cũng phần lớn từ phía quản lý của TTCVTDMB tạo áp lực chỉ tiêu tín dụng cho nhân viên nhưng lại truyền thông sản phẩm, đào tạo sơ sài. Mặc dù các điều kiện khách quan từ môi trường bên ngoài rất thuận lợi như văn hóa chính trị ổn định, kinh tế tăng trưởng tốt, thu nhập của dân dư tăng.

Có thể thấy việc quản lý nợ vay của Trung tâm chưa thực sự tốt, điều này làm ảnh hưởng không nhỏ đến uy tín của ngân hàng cũng như tính toàn diện về mặt tài chính mà TTCVTDMB đã đạt được trong năm 2019, sơ suất trong khâu quản lý, kiểm tra và đánh gía nguồn trả nợ của khách hàng trong TTCVTDM

- Tình hình nợ xấu

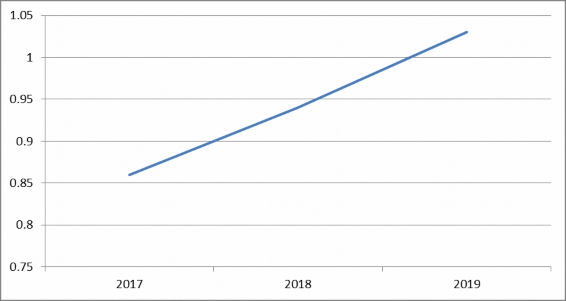

Bảng 2.9: Nợ xấu cho vay tiêu dùng cá nhân không tài sản bảo đảm giai đoạn 2017 - 2019

(Đơn vị: Tỷ đồng)

2017 | 2018 | 2019 | |

Dư nợ cho vay tiêu dùng cá nhân không TSĐB | 1896 | 2112 | 3069 |

Nợ xấu vay tiêu dùng cá nhân không TSĐB | 16,3 | 19,9 | 31,6 |

Tỷ lệ nợ xấu/ dư nợ vay | 0.86 | 0.94 | 1.03 |

(Nguồn: trung tâm cho vay tiêu dùng miền Bắc VPBank 2017 - 2019)

Biểu đồ 2.2: Tỷ lệ nợ xấu/dư nợ vay tiêu dùng cá nhân không tài sản bảo đảm giai đoạn 2017-2019

(Nguồn: trung tâm cho vay tiêu dùng miền Bắc VPBank 2017 - 2019)

Nhận xét:

Trong 3 năm từ năm 2017 - 2019 tỷ lệ nợ xấu/ dư nợ vay tiêu dùng cá nhân không TSĐB ở trung tâm cho vay tiêu dùng Miền Bắc không ngừng tăng lên. Trong năm 2017 nợ xấu chiếm 16,3 tỷ thì đến năm 2019 số nợ xấu đã lên tới 31,1 tỷ đồng rất đáng báo động. Mặc dù,dư nợ vay tiêu dùng cá nhân không TSĐB đã tăng lên rõ rệt, tuy nhiên, tỷ lệ nợ xấu/ dư nợ vay cũng tăng ở ngưỡng lớn hơn 1. Điều này cho thấy việc quản lý hồ sơ và giám sát khoản nợ vay của trung tâm trong những năm gần đây không thực sự tốt. Bắt nguồn từ việc kích cầu,nới lỏng hạn mức vay, gia tăng áp lực chỉ tiêu cho đội ngũ nhân viên mà việc kiểm soát hồ sơ trong quá trình phát vay cũng như kiểm soát sau vay lại chưa thực sự bám sát

Phần lớn các cấp quản lý tại TTCVTDMB chỉ quan tâm đến chỉ tiêu, doanh số cho vay mà chưa quan tâm đúng mức đến việc quản lý nhóm nợ sau vay. Nguyên nhân một phần là từ phía Hội sở chưa gán chỉ tiêu thu hồi nợ cho

TTCVTDMB mà chỉ để phòng thu hồi nợ thuộc Hội sở phụ trách, trong khi sự liên kết giữa nhân viên tín dụng của TTCVTDMB và phòng thu hồi nợ trực thuộc Hội sở lại chưa cao.

2.3. Đánh giá thực trạng chất lượng cho vay tiêu dùng cá nhân không tài sản bảo đảm tại Trung tâm cho vay tiêu dùng Miền Bắc - VPBank

2.3.1. Những kết quả đạt được

Trải qua hơn 6 năm hình thành và phát triển, Trung tâm cho vay tiêu dùng miền Bắc đã đạt được những kết quả tốt đáng mong đợi, cụ thể như:

- Thứ nhất, quy mô trung tâm CVTDMB ngày một mở rộng hơn. Số lượng khách hàng sử dụng sản phẩm không ngừng tăng lên, tính đến năm 2019 con số này đã đạt tới 49920 người. Giá trị dư nợ vay cũng như doanh số vay đạt mức tăng ấn tượng. Tính đến năm 2019, dư nợ vay tiêu dùng cá nhân không TSĐB tại trung tâm tăng 46,3% trong khi đó doanh số vay tiêu dùng cá nhân không TSĐB tăng lên 45,3% so với năm 2018. Do đặc thù về sản phầm có tính rủi ro nên phần lớn thời gian vay ngắn hạn góp phần thu hồi nguồn vốn cho trung tâm và giảm thiểu những rủi ro không đáng có. Góp phần nâng cao khả năng cạnh tranh trên thị trường, đáp ứng nhiều hơn nhu cầu của khách hàng từ đó giúp trung tâm thiết lập các mối quan hệ với khách hàng, phạm vi và địa bàn bán ngày càng được mở rộng, từ đó tăng uy tín và tăng khả năng cạnh tranh của TTCVTDMB nói riêng cũng như ngân hàng VPBank nói chung.

- Thứ hai, hệ số phản ánh thu nhập trong những năm vừa qua vẫn giữ được mức tăng trưởng. Theo số liệu thống kê của Trung tâm giá trị của chỉ tiêu này năm 2017 là 14,98% thì đến năm 2019 là 14,22%.Có thể thấy việc gia tăng thu nhập lãi cận biên của sản phẩm vay tiêu dùng không TSĐB ở trung tâm xuất phát chủ yếu từ việc tăng thu nhập lãi thuần. Quá trình mở

rộng quy mô, giá trị dư nợ và doanh số tăng lên kéo theo mức tăng của chỉ tiêu này. Với giá trị thu nhập cận biên tăng cho thấy tình hình hoạt động ngày một tốt hơn của trung tâm trong thời gian 3 năm liền kề.

2.3.2. Hạn chế

Chất lượng cho vay tiêu dùng cá nhân không TSĐB tại TTCVTDMB đang ngày càng tốt hơn và khẳng định được vị thế của mình trên thị trường. Bên cạnh những thành tựu đã đạt được, chất lượng cho vay tiêu dùng cá nhân không TSĐB ở VPBank vẫn còn nhiều hạn chế. Cụ thể là tính rủi ro trong quá trình cho vay. Lãi suất vay tiêu dùng cao hơn rất nhiều so với lãi suất vay các sản phẩm khác, do tính đơn giản và nhanh chóng dẫn tới nảy sinh tâm lý vay dễ, tiêu dùng nhiều hơn và dẫn tới dễ mất khả năng chi trả.Trong nhiều trường hợp, nếu như khách hàng vay không trả nợ đúng hạn hoặc mất khả năng chi trả thì làm cho tỷ lệ nợ quá hạn, nợ xấu của ngân hàng tăng lên.

. Cụ thể tại TTVCTDMB giai đoạn từ 2017-2019 tỷ lệ dư nợ quá hạn/ dư nợ vay của toàn trung tâm đang có xu hướng tăng lên. Nếu như năm 2017 tỷ lệ này chỉ đạt 7,4% thì đến năm 2019 con số này đã lên đến 12,3%. Cùng với đó tỷ lệ nợ xấu cũng theo xu hướng tăng. Trong năm 2017 số lượng dư nợ vay là 1896 tỷ đồng (trong đó con số nợ xấu là 16,3 tỷ) thì đến năm 2019 số nợ xấu đã tăng lên 31,6 tỷ đồng. Đối với hoạt động tín dụng của ngân hàng, việc gia tăng nợ xấu, nợ quá hạn là điều không tốt cho thấy những bất cập trong khâu quan lý và kiểm soát từ phía ngân hàng. Hiện tại tỷ lệ nợ xấu, nợ quá hạn đang ở sát ngưỡng rủi ro mà VPBank đặt ra. Với tình hình như hiện tại, dự tính con số này còn tiếp tục tăng và vượt ngưỡng trong tương lai. Do vậy, để chất lượng cho vay tiêu dùng không TSĐB ngày một tốt hơn nữa cần tìm ra nguyên nhân và giải pháp phù hợp.

Trên thực tế TTCVTDMB chưa có một biện pháp hữu hiệu trong việc khuếch trương quảng bá giới thiệu sản phẩm, dịch vụ của TTCVTDMB nhiều

hơn. Hoạt động cho vay tiêu dùng chưa tạo ra một hình ảnh riêng biệt khiến khách hàng khi vay tiêu dùng thì nghĩ ngay đến VPBank cũng như TTCVTDMB.

2.3.3. Nguyên nhân của hạn chế

Những hạn chế về chất lượng cho vay tiêu dùng không TSĐB ở TTCVTDMB-VPBank trong những năm vừa qua đòi hỏi phải tìm ra những nguyên nhân kịp thời. Thông qua quá trình phân tích, tôi rút ra được một số nguyên nhân như sau:

2.3.3.1. Nguyên nhân chủ quan

a, Thuộc trung tâm

- Quá trình thẩm định khách hàng

Do nhu cầu gia tăng dư nợ và phát triển sản phẩm, cùng với đó là tạo ra sức ép về doanh số cho nhân viên khiến cho việc kiểm soát hồ sơ không được siết chặt dẫn đến tình trạng hồ sơ không bảo đảm quy định về rủi ro làm gia tăng nguy cơ nợ xấu, nợ quá hạn ở trung tâm trong những năm vừa qua. Phần lớn các cấp quản lý chỉ quan tâm đến chỉ tiêu, doanh số cho vay thời điểm hiện tại mà không nghĩ đến việc giải quyết thu hồi nợ cũng như không theo sát khách hàng dẫn đến rủi ro trong quá trình vận hành của Ngân hàng. Bên cạnh đó một phần cán bộ ngân hàng chưa nắm vững quy trình dẫn đến tình trạng sai sót và nhầm lẫn trong quá trình thẩm định hồ sơ khách hàng.

- Hoạt động truyền thông chưa thực sự tốt

Với tình hình công nghệ ngày một phát triển như hiện nay, truyền thông là một công cụ hữu hiệu để giúp khách hàng tiếp cận với sản phẩm một cách nhanh chóng. Hiện tại ở trung tâm chỉ mới dừng lại ở truyền thông truyền thống thông qua các banner hoặc qua mạng xã hội nhưng tương tác không cao. Bên cạnh trang web chính của VPBank, trung tâm vẫn chưa có trang web riêng để cho những khách hàng có thể truy cập và tham khảo về sản

phẩm do đó khả năng tiếp cận, nhận phản hồi từ phía khách hàng chưa thực sự hiệu quả. Bên cạnh đó việc truyền thông, nội bộ nhân viên chưa được quan tâm đúng mức gây nên một bộ phận không nhỏ nhân viên, đặc biệt là nhân viên thâm niên dưới 6 tháng còn mơ hồ về sản phẩm, các quy định rủi ro và các cách nhận biết phân biệt giấy tờ giả mạo mà khách hàng đăng ký vay cố tình tao ra nhằm chiếm đoạt tài sản của ngân hàng, và khi hoạt động giả mạo xảy ra trot lọt thì khả năng cao là mất vốn vì không tìm được đúng khách hàng vay.

- Hoạt động nghiên cứu thị trường chưa được quan tâm

Nghiên cứu thị trường là công việc cần thiết bởi nhu cầu của thị trường luôn biến động không ngừng đặc biệt là từ phía khách hàng và đối thủ cạnh tranh. Hiện tại, hoạt động kinh doanh của trung tâm dựa trên những quy định mà hội sở ban hành. Hoạt động nghiên cứu thị trường từ trước tới nay vẫn chưa được chú trọng. Phần lớn các nhân viên tín dụng chỉ tập trung vào phạm vi áp dụng và VPBank ban hành để tìm kiếm khách hàng mà bỏ quên những ý tưởng thu hút khách hàng từ phía các đối thủ, hơn nữa việc cập nhật lãi suất kịp thời cũng góp phần đánh giá và điều chỉnh lãi suất cho vay để bảo đảm tính cạnh tranh trên thị trường. Điều này cần được đầu tư đúng mức từ lãnh đạo ngân hàng cũng như từ giám đốc TTCVTDMB.

b, Thuộc hội sở

- Quy định về sản phẩm còn lỏng lẻo thiếu tính định lượng rủi ro trước khi ban hành xuống TTCVTDMB.

Việc ban hành sản phẩm còn chưa thực sự chặt chẽ, chưa có sự kiểm duyệt kỹ các chỉ tiêu về đánh giá rủi ro khi ban hành xuống của các sản phẩm mới khiến nhiều khách hàng vay vốn xong không trả được nợ vay do thu nhập không gánh được khoản trả hằng tháng do đó lỗ hổng trong quy trình cho vay là rất lớn.