Thủ tục đăng ký:

- Giấy Đề nghị vay vốn theo mẫu của VPBank.

- Bản sao CMND/ Sổ hộ khẩu/ Chứng từ tương đương.

- Bản sao Quyết định/ Hợp đồng lao động.

- Sao kê lương/ Xác nhận lương/ Bảng lương.

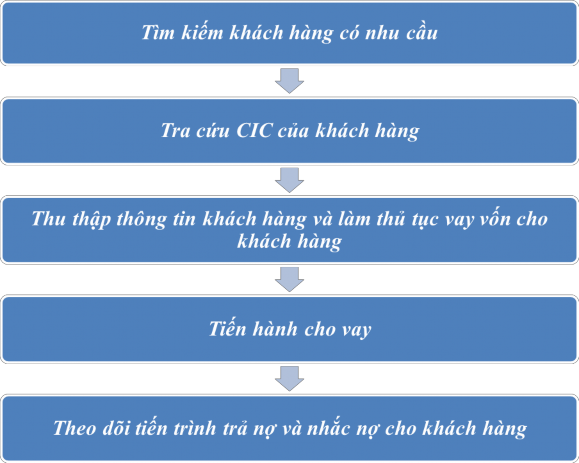

2.2.1.2 Quy trình cho vay tiêu dùng cá nhân không tài sản bảo đảm tại Trung tâm cho vay tiêu dùng Miền Bắc - VPBank

Để tiến hành cho vay tiêu dùng cá nhân không tài sản bảo đảm đòi hỏi mỗi một ngân hàng phải tuân thủ các quy trình nghiêm ngặt bởi sản phẩm này có tính rủi ro cao. Ở Trung tâm cho vay tiêu dùng Miền Bắc - VPBank quy trình thực hiện cho vay được tiến hành như sau:

Hình 2.2: Quy trình thực hiện cho vay của Trung tâm cho vay tiêu dùng miền Bắc

(Nguồn: trung tâm cho vay tiêu dùng miền Bắc VPBank 2017- 2019)

Bước 1: Tìm kiếm khách hàng có nhu cầu

Đây được xem là bước đầu tiên của quá trình cho vay. Các nhân viên quan hệ khách hàng sau khi đã nắm rõ về sản phẩm sẽ tiến hành tìm kiếm khách hàng có nhu cầu trên thị trường thông qua nhiều phương thức tiếp cận khác nhau như gọi điện thoại tư vấn hay liên hệ trực tiếp tập khách hàng tiềm năng hoặc qua các chương trình marketing online. Tập hợp danh sách khách hàng, thu thập một số thông tin cơ bản như chứng minh nhân dân, căn cước công dân, hộ chiếu, sổ hộ khẩu, hợp đồng lao động, bảo hiểm y tế, thẻ nhân viên…của khách hàng. Kiểm tra sơ bộ tính chính xác của các giấy tờ và thông tin khách hàng cung cấp, hướng dẫn khách hàng ký và thực hiện lưu hình ảnh khách hàng qua app bán hàng qua điện thoại để gửi lên hệ thống thẩm định phân tích sơ bộ.

Bước 2: Tra cứu CIC của khách hàng

Sau khi có thông tin cơ bản của khách hàng, những nhân viên ngân hàng tiến hành tra cứu thông tin của khách hàng trên cổng thông tin quốc gia. Công việc này nhằm xác minh tình hình dư nợ và vay vốn của khách hàng trong thời gian gần tại các tổ chức tín dụng. Với một khách hàng có tình hình quan hệ nợ vay không tốt: nợ nhóm 2 trở lên, có nợ xấu, nợ chú ý trong thời gian gần… những trường hợp này với quy định sản phẩm của phòng sản phẩm VPBank thì sẽ không được vay vốn. Bởi khi khách hàng đã không thực hiện tốt nghĩa vụ vay vốn với các tổ chức khác thì không trừ trường hợp với VPBank

Bước 3: Thu thập thông tin khách hàng và làm thủ tục vay vốn cho khách hàng

Sau khi bảo đảm CIC khách hàng và nguồn trả nợ của khách hàng tin cậy, nhân viên ngân hàng tiến hành thủ tục đăng ký cho khách hàng. Song song quá trình thu thập hồ sơ cơ bản, những nhân viên ngân hàng phải làm tờ

trình phân tích nhu cầu, mục đích và thời gian vay vốn của khách hàng, đánh giá sơ bộ trình bộ phận thẩm định tập trung, sau đó các chuyên gia phê đuyệt sẽ công bố lãi suất và hạn mức cho vay hợp lý dựa theo điều khoản điều kiện cho vay của phòng sản phẩm đưa ra và cả dựa theo quan điểm rủi ro cá nhân của các chuyên gia phê duyệt.

Bước 4: Tiến hành cho vay

Sau khi được phòng thẩm định phê duyệt tâp trung đồng ý về hồ sơ vay vốn của khách hàng, hồ sơ được đưa đến các khâu vân hành để kiểm soát tính chính xác và tuân thủ quy định mà ngân hàng đặt ra. Nhân viên quan hệ khách hàng hướng dẫn khách hàng ra phòng giao dịch làm các thủ tục để nhận tiền vay cũng như hướng dẫn cho khách hàng các phương thức thanh toán và tự theo dõi khoản vay.

Bước 5: Theo dõi tiến trình trả nợ và nhắc nợ cho khách hàng

Dù là vay tín chấp đơn thuần hay thông qua hình thức thẻ tín dụng, mỗi nhân viên ngân hàng đều phải theo dõi khoản vay của khách hàng thường xuyên để tránh tình trạng khách hàng chậm trả nợ, nhảy nhóm nợ ảnh hưởng đến tình hình kinh doanh của trung tâm. Đồng thời quá trình này bảo đảm kiểm soát quy trình và lường trước được rủi ro nếu có để đưa ra các phương án kịp thời.

2.2.2. Phân tích thực trạng chất lượng cho vay tiêu dùng cá nhân không tài sản bảo đảm tại Trung tâm cho vay tiêu dùng Miền Bắc -VPBank giai đoạn 2017 - 2019

Hiện tại vay tiêu dùng cá nhân không có TSĐB đang là hình thức đem lại nhiều lợi nhuận cho Trung tâm cho vay tiêu dùng Miền Bắc -VPBank. Thông qua những tài liệu thu thập được, thực trạng cho vay tiêu dùng cá nhân KTSĐB được phân tích dưới một số các chỉ tiêu sau:

a, Quy mô

Số lượng khách hàng

Bảng 2.4: Bảng tổng hợp khách hàng sử dụng sản phẩm cho vay tiêu dùng không TSĐB tại TTCVTDMB-VPBank trong giai đoạn 2017-2019

2017 | 2018 | 2019 | Chênh lệch 2018/2017 | Chênh lệch 2019/2018 | |||

Tuyệt đối | % | Tuyệt đối | % | ||||

Số lượng KH cũ | 17120 | 20160 | 32616 | 3040 | 17,8 | 12456 | 61,8 |

Số lượng KH mới | 20160 | 32616 | 49920 | 12456 | 61,8 | 17304 | 53,1 |

Tổng số lượng KH vay vốn | 37280 | 52776 | 82536 | 15496 | 41,6 | 29760 | 56,4 |

Có thể bạn quan tâm!

-

Chất Lượng Cho Vay Tiêu Dùng Cá Nhân Không Tài Sản Bảo Đảm Của Ngân Hàng Thương Mại.

Chất Lượng Cho Vay Tiêu Dùng Cá Nhân Không Tài Sản Bảo Đảm Của Ngân Hàng Thương Mại. -

Thực Trạng Cho Vay Tiêu Dùng Cá Nhân Không Tài Sản Bảo Đảm Tại Trung Tâm Cho Vay Tiêu Dùng Miền Bắc - Vpbank

Thực Trạng Cho Vay Tiêu Dùng Cá Nhân Không Tài Sản Bảo Đảm Tại Trung Tâm Cho Vay Tiêu Dùng Miền Bắc - Vpbank -

Tổng Hợp Tình Lao Động Của Trung Tâm Cho Vay Tiêu Dùng Miền Bắc Giai Đoạn 2017-2019

Tổng Hợp Tình Lao Động Của Trung Tâm Cho Vay Tiêu Dùng Miền Bắc Giai Đoạn 2017-2019 -

Thu Nhập Lãi Cận Biên Của Cho Vay Tiêu Dùng Cá Nhân Không Tsđb Tại Ttcvtdmb - Vpbank Giai Đoạn 2017-2019

Thu Nhập Lãi Cận Biên Của Cho Vay Tiêu Dùng Cá Nhân Không Tsđb Tại Ttcvtdmb - Vpbank Giai Đoạn 2017-2019 -

Chất lượng cho vay tiêu dùng tại Ngân hàng Thương mại Cổ phần Việt Nam Thịnh Vượng – Trung tâm cho vay tiêu dùng miền Bắc - 9

Chất lượng cho vay tiêu dùng tại Ngân hàng Thương mại Cổ phần Việt Nam Thịnh Vượng – Trung tâm cho vay tiêu dùng miền Bắc - 9 -

Chất lượng cho vay tiêu dùng tại Ngân hàng Thương mại Cổ phần Việt Nam Thịnh Vượng – Trung tâm cho vay tiêu dùng miền Bắc - 10

Chất lượng cho vay tiêu dùng tại Ngân hàng Thương mại Cổ phần Việt Nam Thịnh Vượng – Trung tâm cho vay tiêu dùng miền Bắc - 10

Xem toàn bộ 85 trang tài liệu này.

(Nguồn: trung tâm cho vay tiêu dùng miền Bắc VPBank 2017-2019)

Nhờ chiến lược kinh doanh hiệu quả đó là không ngừng gia tăng số lượng khách hàng cũng như gia tăng dư nợ vay từ lĩnh vực cho vay tiêu dùng không tài sản bảo đảm mà VPBank cũng như lãnh đạo TTCVTDMB đặt ra, trong những năm vừa qua số lượng khách hàng sử dụng sản phẩm vay tiêu dùng không TSĐB ở trung tâm đã tăng lên đáng kể. Năm 2017 tổng số khách hàng là 37280 người, năm 2018 là 52776 người thì đến năm 2019 con số này đã lên tới 82536 người, tăng 56,4% so với cùng kì năm 2018. Trong đó:

- Số lượng khách hàng mới có xu hướng biến động tăng nhanh, nếu như năm 2018 số khách hàng tăng 17,8% so với cùng kì năm 2017 thì đến năm 2019 số khách hàng tăng mạnh 61,8% do thời gian 2017 đến 2018 do sự cải tiến công nghệ hệ thống xử lý và quản lý tín dụng bằng công nghệ tin học hiện đại kết hợp sự gia tăng nhân sự phòng khách hàng cá nhân và sự nới lỏng chấm điểm rủi ro tín dụng.

-

ngược so với khách hàng cũ khi mà giảm trong giai đoạn 2017-2018 nhưng lại tăng mạnh tới 156,09% so với cùng kỳ năm ngoái ở năm 2019.

- Số lượng khách hàng cũ theo đó cũng có xu hướng biến động liên tục tăng. Năm 2018 số khách hàng tăng 61,8% so với cùng kì năm 2017 thì đến năm 2019 số khách hàng tăng mạnh 53,1% do thời gian 2017 đến 2018 .

Có thể thấy phần lớn số lượng khách hàng đến từ tập khách hàng mới và tỷ trọng này không ngừng tăng lên. Đặc thù sản phẩm tín chấp nên thời gian vay ngắn, việc duy trì dư nợ do đó bắt buộc phải gia tăng lượng khách hàng mới có nhu cầu. Điều này cho thấy hoạt động tín dụng ở trung tâm CVTDMB đang ngày một tốt lên, thu hút được nhiều khách hàng đặc biệt là khách hàng mới sử dụng sản phẩm. Tuy nhiên với khối lượng khách hàng tăng nhanh điều này đang đặt vấn đề cần có sự quản lý tốt hơn khách hàng hiện hữu và khai thác khả năng bán chéo từ tập khách hàng hiện hữu này là rất lớn.

Tình hình dư nợ vay

- Biến động giá trị dư nợ vay tiêu dùng cá nhân không TSĐB

Bảng 2.5: Biến động dư nợ vay tiêu dùng cá nhân không có tài sản bảo đảm tại Trung tâm cho vay tiêu dùng Miền Bắc - VPBank giai đoạn 2017-2019

(Đơn vị: Tỷ đồng)

Năm | So sánh 2018/2017 | So sánh 2019/2018 | |||||

2017 | 2018 | 2019 | Tuyệt đối | Tương đối (%) | Tuyệt đối | Tương đối (%) | |

Vay tiêu dùng không TSĐB | 1896 | 2112 | 3069 | 216 | 11,39 | 957 | 45,31 |

Thẻ tín dụng | 384 | 411 | 635 | 27 | 7,03 | 224 | 54.5 |

Tổng dư nợ vay của trung tâm | 2280 | 2532 | 3704 | 252 | 10,66 | 1172 | 46,3 |

Tỷ trọng(%) (Vay không TSĐB/tổng dư nợ của trung tâm) | 83,2 | 83,4 | 82,9 | - |

(Nguồn: trung tâm cho vay tiêu dùng miền Bắc VPBank 2017-2019)

Nhận xét:

Trong giai đoạn 2017-2019 tổng dư nợ vay tiêu dùng cá nhân không TSĐB của trung tâm CVTDMB - VPBank tăng lên đáng kể. Năm 2017 giá trị dư nợ vay là 1896 tỷ đồng thì đến năm 2019 con số này đã lên tới 3069 tỷ đồng, tăng mạnh vào năm 2019 với tốc độ tăng 45,31% tương ứng với mức tăng 957 tỷ đồng so với năm liền kề. Nguyên nhân một phần là do năm 2019 TTCVTDMB bắt đầu nới lỏng hơn các tiêu chí đánh giá khả năng trả nợ, tăng các sản phẩm cho vay tiêu dùng hơn như cho vay tín chấp bổ sung cho khách hàng đang thế chấp nhà đất, chung cư,bổ sung thêm tập khách hàng lương tiền mặt có đóng bảo hiểm xã hội cũng có thể vay và mở rộng thêm địa bàn bán đến các tỉnh như Lạng Sơn, Hà Nam, mở rộng địa bàn khai thác bán lên bán kính 50km tính từ phòng giao dịch VPBank thay vì bán kính 30km tính từ phòng giao dịch VPBank như trước đây.

Ngoài ra, dư nợ vay của TTCVTDMB đến từ thẻ tín dụng cũng chiếm một tỷ trọng khiêm tốn nhưng ngày càng tăng trưởng mạnh. Đây là chỉ tiêu quan trọng cần được thúc đẩy tăng trưởng hơn, bởi đặc thù của thị trường này tuy không đem lại lợi nhuận tức thì như vay tiêu dùng không TSĐB nhưng nó cũng mang lại tỷ trọng lợi nhuận không nhỏ trong tương lại và chỉ số rủi ro của thị trường này lại thấp hơn vay tiêu dùng không TSĐB rất nhiều. Mặc dù có giá trị không lớn nhưng tốc độ tăng của sản phẩm này lại rất đáng khích lệ. Năm 2018 tốc độ tăng của chỉ tiêu này là 7,03%, nhưng đến năm 2019 tốc độ tăng là 54,5%. Nguyên nhân là do trong năm 2019 phòng sản phẩm tín chấp VPBank đã bổ sung thêm sản phẩm thẻ tín dụng bán kèm dành cho khách hàng được giải ngân khoản vay, đây là sản phẩm mà ban đầu hạn mức của thẻ chưa có và khi khách hàng trả nợ về phía ngân hàng phần nợ gốc sẽ chuyển sang hạn mức của thẻ tín dụng kèm vay này điều này làm cho lượng dư nợ của thẻ tín dụng tăng lên đáng kể.

Tỷ trọng dư nợ vay tiêu dùng cá nhân không TSĐB so với tổng dư nợ vay chung của toàn trung tâm hầu như ở mức tương đối không thay đổi. Đẩy

mạnh cho vay không TSĐB thu hút khách hàng dẫn đến dư nợ dần tăng lên. năm 2017-2019 tỷ trọng vay tiêu dùng cá nhân không TSĐB lần lượt là 83,2%, 83,4% và 82,9%. Với việc gia tăng hình thức vay vốn, kích thích nhu cầu vay vốn đối với KH trong những năm qua VPBank nới lỏng điều kiện cho vay. Hệ quả của vấn đề này là sự gia tăng dư nợ tuy nhiên với mức tăng nhanh dư nợ vay tiêu dùng cá nhân không TSĐB lại ẩn chứa nhiều rủi ro cho hoạt động vay vốn tại VPBank trong những thời gian tới.

- Thời gian cho vay tiêu dùng cá nhân không TSĐB.

Bảng 2.6: Dư nợ vay tiêu dùng cá nhân không có tài sản đảm theo thời gian

(Đơn vị: Tỷ đồng)

2017 | 2018 | 2019 | ||||

Dư nợ | % | Dư nợ | % | Dư nợ | % | |

Ngắn hạn | 1.317 | 69,53 | 1.587 | 75,18 | 2256 | 73,5 |

Trung và dài hạn | 579 | 30,47 | 525 | 24,82 | 813 | 26,5 |

Dư nợ cho vay tiêu dùng cá nhân không có TSĐB | 1896 | 100 | 2112 | 100 | 3069 | 100 |

(Nguồn: trung tâm cho vay tiêu dùng miền Bắc VPBank 2017-2019)

Nhận xét:

Trong giai đoạn 2017-2019 số lượng dư nợ vay tiêu dùng cá nhân không TSĐB tăng lên đáng kể. Năm 2019 con số này là 3069 tỷ đồng tăng 957 tỷ đồng so với cùng kỳ năm ngoái. Do đặc thù là sản phẩm có tính rủi ro cao do đó phần lớn thời gian cho vay là ngắn hạn. Tỷ trọng cho vay ngắn hạn/trung và dài hạn năm 2017 là 69,53%/30,47% thì đến năm 2019 tỷ trong nay đã có sự chuyển dịch nhẹ đó là tăng cho vay ngắn hạn và giảm trung và dài hạn xuống. Với mục tiêu giảm thiểu rủi ro cho khoản vay tránh tình trạng nợ xấu xảy ra trong thời gian tới, giám đốc trung tâm đã quán triệt với đội ngũ nhân viên ưu tiên cho vay ngắn hạn, và liên kết với Công ty CP bảo hiểm toàn cầu