tăng trưởng tín dụng có xu hướng ngược chiều tác động với nhau; đồng thời, tỷ lệ thất nghiệp cũng sẽ không có tác động đến tăng trướng tín dụng của các ngân hàng thương mại. Đối với thị trường chứng khoán Việt Nam, chỉ số thị trường chứng khoán có tác động cùng chiều đến tăng trưởng tín dụng. Điều này có thể được giải thích như sau: nhìn chung thị trường chứng khoán Việt Nam vẫn đang từng bước hoàn thiện và phát triển trên nhiều mặt, ngày càng thu hút nhiều nhà đầu tư tham gia vào thị trường. Trên thị trường chứng khoán, bên cạnh các nhà đầu tư có sự am hiểu về thị trường, về các công ty vẫn còn một số lượng lớn nhà đầu tư theo tâm lý “đám đông”. Sự gia tăng điểm trong chỉ số chung của thị trường chứng khoán đã thu hút, kích thích các nhà đầu tư sử dụng đòn bẩy tài chính cá nhân (các khoản tín dụng vay mượn để đầu tư). Chính vì vậy, chỉ số thị trường chứng khoán càng gia tăng càng làm cho tăng trưởng tín dụng gia tăng.

- Đối với các nhân tố nội tại ngân hàng: Có 3 nhân tố nội tại của ngân hàng có tác động đến tăng trưởng tín dụng, trong đó tỷ lệ an toàn vốn cấp 1 và quy mô tổng tài sản có tác động âm, trong khi chỉ tiêu ROA có tác động dương. Các kết quả trên khá đúng với kỳ vọng dấu của tác giả. Kết quả về tỷ suất sinh lợi trên tổng tài sản (ROA) có tác động dương tới tăng trưởng tín dụng; tỷ lệ an toàn vốn cấp 1 (CAR1) có tác động âm đến tăng trưởng tín dụng khá tương đồng với kết quả nghiên cứu của A. Singhn và A. Sharma (2016), trong khi kết quả quy mô ngân hàng có tác động âm đến tăng trưởng tín dụng khá tương đồng với nghiên cứu của Laidroo (2015). Xét trong thực tế ở Việt Nam, các ngân hàng thương mại cổ phẩn nhỏ thường có xu hướng chấp nhận cho các khoản vay có mức độ rủi ro cao hơn so với các ngân hàng lớn, đặc biệt một số ngân hàng thương mại cổ phần có đối tượng cho vay chủ yếu là những người nông dân (như ngân hàng Kiên Long…). Ở một góc độ nào đó, tốc độ tăng trưởng tín dụng ở các ngân hàng có quy mô nhỏ sẽ cao hơn tốc độ tăng trưởng tín dụng ở các ngân hàng có quy mô lớn. Trong khi đó, tỷ lệ an toàn vốn cấp 1 thấp cho thấy cấu trúc vốn của các ngân hàng sẽ thiên về các khoản vốn huy động và như vậy các ngân hàng sẽ đẩy mạnh các hoạt động cho vay tín dụng để đảm bảo khả năng trả lãi đối với các khoản vốn huy động tiền gửi của mình

CHƯƠNG 5: KẾT LUẬN, KIẾN NGHỊ CHÍNH SÁCH VÀ HƯỚNG NGHIÊN CỨU TIẾP THEO CỦA ĐỀ TÀI

5.1. Kết luận

Tác giả tiến hành nghiên cứu về các nhân tố tác động đến tăng trưởng tín dụng của 20 ngân hàng thương mại cổ phần ở Việt Nam trong giai đoạn từ năm 2007 đến năm 2016. Bằng các phương pháp phân tích dữ liệu bảng truyền thống như hồi quy OLS gộp (Pooled OLS), mô hình các ảnh hưởng cố định (FEM), mô hình các ảnh hưởng ngẫu nhiên (REM), tác giả rút ra một số kết luận chủ yếu như sau:

Thứ nhất, trong mối quan hệ đơn biến, tăng trưởng tín dụng có mối quan hệ tương quan âm có ý nghĩa thống kê với logarithm của GDP, tỷ lệ lạm phát, logarithm quy mô tổng tài sản của ngân hàng; có mối quan hệ tương quan dương có ý nghĩa thống kê đối tỷ lệ thất nghiệp, logarithm chỉ số của thị trường chứng khoán, tỷ suất sinh lợi trên tổng tài sản của ngân hàng (ROA); không có mối quan hệ tương quan với các biến tỷ lệ an toàn vốn cấp 1 và tính thanh khoản ngân hàng.

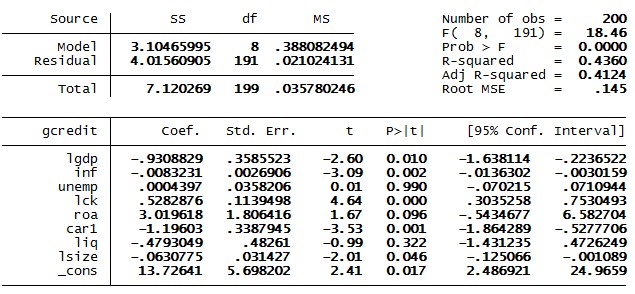

Thứ hai, trong phân tích mối quan hệ đa biến giữa các biến số, tác giả nhận thấy mô hình các ảnh hưởng ngẫu nhiên là mô hình hồi quy phù hợp nhất trong mẫu dữ liệu của tác giả thu thập. Từ việc phân tích các kết quả từ mô hình các ảnh hưởng ngẫu nhiên, tác giả rút ra được một số kết luận sau:

+ Đối với các nhân tố vĩ mô của nền kinh tế: Có 3 nhân tố vĩ mô của nền kinh tế có tác động đến tăng trưởng tín dụng của các ngân hàng thương mại, trong đó GDP và tỷ lệ lạm phát có tác động âm, chỉ số thị trường chứng khoán có tác động dương.

+ Đối với các nhân tố nội tại ngân hàng: Có 3 nhân tố nội tại của ngân hàng có tác động đến tăng trưởng tín dụng, trong đó tỷ lệ an toàn vốn cấp 1 và quy mô tổng tài sản có tác động âm, trong khi chỉ tiêu ROA có tác động dương.

.

5.2. Gợi ý chính sách

Trên cơ sở kết quả của đề tài nghiên cứu, tác giả đưa ra một số kiến nghị cho các nhà làm chính sách, cụ thể như sau:

- Thứ nhất, với đặc điểm hệ thống ngân hàng thuộc quản lý của Ngân hàng Nhà nước Việt Nam, trong khi Ngân hàng Nhà nước Việt Nam trực thuộc Chính phủ, tăng trưởng tín dụng của các ngân hàng thương mại cổ phần sẽ chịu tác động đáng kể từ các chính sách điều hành nền kinh tế của Chính phủ. Vì vậy, các cơ quan quản lý nhà nước cần cân nhắc kĩ về các mục tiêu vĩ mô của mình trước khi thi hành các biện pháp hành chính tác động đến tăng trưởng tín dụng của các ngân hàng thương mại cổ phần trong hệ thống ngân hàng Việt Nam: vừa đảm bảo thực hiện các mục tiêu kinh tế vĩ mô, đồng thời đảm bảo sự tăng trưởng tín dụng trong hệ thống ngân hàng thương mại. Các kết quả nghiên cứu này có thể sẽ giúp các cơ quan quản lý nhà nước tham khảo trước khi thực hiện các biện pháp hành chính tác động đến tăng trưởng tín dụng ngân hàng.

- Thứ hai, đối với các ngân hàng thương mại cổ phần, kết quả nghiên cứu này là một kết quả cần tham khảo trước khi thực hiện các chiến lược tăng trưởng tín dụng của mình vì tăng trưởng tín dụng sẽ tạo ra lợi nhuận trong quá trình hoạt động của các ngân hàng. Tăng trưởng tín dụng của các ngân hàng sẽ phục thuộc vào các yếu tố vĩ mô nền kinh tế và các yếu tố nội tại của các ngân hàng, đặc biệt ở Việt Nam sẽ có một số đặc điểm riêng biệt trong quá trình vận hành của hệ thống ngân hàng so với một số các quốc gia khác. Vì vậy, các ngân hàng thương mại cần:

+ Dự báo tốt về các biến động của nền kinh tế vĩ mô, nhất là việc dự báo về các biến số mục tiêu của kinh tế vĩ mô, từ đó đưa ra các chiến lược tăng trưởng tín dụng phù hợp với bối cảnh tăng trưởng chung của nền kinh tế.

+ Xem xét về các yếu tố thực sự có tác động đến tăng trưởng tín dụng của ngân hàng trong các kết quả nghiên cứu. Từ các kết nhân tố có tác động đến tăng trưởng tín dụng này, các nhà quản lý, điều hành ở các ngân hàng sẽ đưa ra các biện pháp phù hợp nhằm vừa đảm bảo mục tiêu tăng trưởng tín dụng, đồng thời vẫn đảm bảo được tính thanh khoản và tỷ lệ nợ xấu nằm ở ngưỡng an toàn của ngân hàng.

5.3. Hạn chế của đề tài nghiên cứu và hướng nghiên cứu tiếp theo

Đề tài nghiên cứu chỉ tập trung xem xét tác động của một số biến số chính đại diện cho các yếu tố vĩ mô của nền kinh tế và các yếu tố nội tại ngân hàng. Bên cạnh các yếu tố này, còn một số yếu tố vĩ mô khác cũng quan trọng mà có thể tác động đến tăng trưởng tín dụng của hệ thống ngân hàng như tỷ giá hối đoái, cung tiền, lãi suất… Đối với các yếu tố nội tại ngân hàng, tác giả cũng chỉ mới đưa ra 4 biến số tác động chính, trong khi còn nhiều yếu tố khác có thể có tác động đến tăng trưởng tín dụng như lãi suất tiền gửi, tỷ lệ nợ xấu… Ngoài ra, tính chất sở hữu của các ngân hàng thương mại (ngân hàng thương mại cổ phần nhà nước và các ngân hàng thương mại cổ phần tư nhân) cũng có thể có tác động đến tăng trưởng tín dụng của các ngân hàng. Vì vậy, trong các nghiên cứu tiếp theo, tác giả kỳ vọng sẽ xem xét thêm các yếu tố này trong nghiên cứu của mình.

DANH MỤC TÀI LIỆU THAM KHẢO

Các tài liệu tiếng Việt

Trầm Thị Xuân Hương và Hoàng Thị Minh Ngọc chủ biên (2011), Nghiệp vụ Ngân hàng Thương mại, Nhà xuất bản kinh tế

Các tài liệu tiếng Anh

Aydın, B. (2008). Banking Structure and Credit Growth in Central and Eastern European Countries. IMF Working Paper, WP/08/215.

Daniel Foos, Lars Norden, Martin Weber. (2009). Loan Growth and Riskiness of Banks. Journal of Banking and Finance, Vol. 34, pp. 2929-2940.

Gökhan Meral. (2015). The Effect of Bank Size and Bank Capital on the Bank Lending Channel for Turkish Banks. American Scientific Research Journal for Engineering, Technology, and Sciences (ASRJETS), ISSN (Print) 2313- 4410, ISSN (Online) 2313-4402.

Ha Vu, Daehoon Nahm. (2013). The determinants of profit efficiency of banks in Vietnam. Journal of the Asia Pacific Economy, DOI:10.1080/13547860.2013.803847.

Kakes, L. P. (2013). What drives bank earnings? Evidence for 28 banking sectors.

Applied Economics Letters, Vol. 20, No. 11, 1062–1066.

Laidroo, L. (2015). Bank Ownership and Lending: Does Bank Ownership Matter?

Emerging Markets Finance and Trade, DOI: 10.1080/1540496X.2015.1095032.

Mark Carlson, H. S. (2013). Capital ratios and bank lending: A matched bank approach. J. Finan. Intermediation, 663–687.

Mark Tracey. (2011). The Impact of Non-performing Loans on Loan Growth: an econometric case study of Jamaica and Trinidad and Tobago. http://www.boj.org.jm/researchconf/papers/Tracey_The%20Impact%20of%2 0NPLs%20on%20Loan%20%20Case%20Study%20of%20Jamaica%20%20 Trinidad%20and%20Tobago.pdf.

Modigliani, A. A. (1963). The "Life Cycle" Hypothesis of Saving: Aggregate Implications and Tests. American Economic Review, Vol. 53, No. 1, Part 1 (Mar., 1963), pp. 55-84.

Paul Kupiec, Y. L. (2016). Does Bank Supervision Impact Bank Loan Growth?

Journal of Financial Stability, S1572-3089(16)30175-9; http://dx.doi.org/doi:10.1016/j.jfs.2016.11.006.

Ricardas Mileris. (2015). The Impact of Economic Downturn on Banks’ Loan Portfolio Profitability. Inzinerine Ekonomika-Engineering Economics, 12-22.

Singh, A. a. (2016). An empiricalanalysisofmacroeconomicandbank-specific factors affecting liquidityofIndianbanks. Future Business Journal, 40–53.

Tobin, J. (1969). A General Equilibrium Approach To Monetary Theory. Journal of Money, Credit and Banking, Vol. 1, No. 1 (Feb, 1969), PP. 15-29.

Phụ lục 1: Danh sách 20 ngân hàng trong mẫu dữ liệu nghiên cứu

Mã Ngân hàng | Tên Ngân hàng | |

1 | ABBank | Ngân Hàng TMCP An Bình |

2 | ACB | Ngân Hàng TMCP Á Châu |

3 | BID | Ngân Hàng TMCP Đầu Tư & Phát Triển Việt Nam |

4 | CTG | Ngân Hàng TMCP Công Thương Việt Nam |

5 | EIB | Ngân Hàng TMCP Xuất Nhập Khẩu VIệt Nam |

6 | HDBank | Ngân Hàng TMCP Phát Triển Thành phố Hồ Chí Minh |

7 | MBB | Ngân Hàng TMCP Quân Đội |

8 | MSB | Ngân Hàng TMCP Hàng Hải Việt Nam |

9 | NamABank | Ngân Hàng TMCP Nam Á |

10 | NVB | Ngân Hàng TMCP Quốc Dân (NCB) |

11 | OCB | Ngân Hàng TMCP Phương Đông |

12 | SCB | Ngân Hàng TMCP Sài Gòn |

13 | SeaBank | Ngân Hàng TMCP Đông Nam Á |

14 | SGB | Ngân Hàng TMCP Sài Gòn Công Thương |

15 | SHB | Ngân Hàng TMCP Sài Gòn - Hà Nội |

16 | STB | Ngân Hàng TMCP Sài Gòn Thương Tín |

17 | Techcombank | Ngân Hàng TMCP Kỹ Thương Việt Nam |

18 | VCB | Ngân Hàng TMCP Ngoại Thương Việt Nam |

19 | VietABank | Ngân Hàng TMCP Việt Á |

20 | VPB | Ngân Hàng TMCP Việt Nam Thịnh Vượng |

Có thể bạn quan tâm!

-

Tổng Hợp Tác Động Của Các Nhân Tố Vĩ Mô Đến Hoạt Động Tín Dụng Của Các Ngân Hàng Thương Mại Trong Các Nghiên Cứu Trước Đây.

Tổng Hợp Tác Động Của Các Nhân Tố Vĩ Mô Đến Hoạt Động Tín Dụng Của Các Ngân Hàng Thương Mại Trong Các Nghiên Cứu Trước Đây. -

Các Phương Pháp Hồi Quy Sử Dụng Trong Bài Luận Văn

Các Phương Pháp Hồi Quy Sử Dụng Trong Bài Luận Văn -

Tương Quan Pearson – Mối Tương Quan Đơn Biến Giữa Các Biến Số

Tương Quan Pearson – Mối Tương Quan Đơn Biến Giữa Các Biến Số -

Các yếu tố ảnh hưởng đến tốc độ tăng trưởng tín dụng ở các ngân hàng thương mại Việt Nam - 9

Các yếu tố ảnh hưởng đến tốc độ tăng trưởng tín dụng ở các ngân hàng thương mại Việt Nam - 9

Xem toàn bộ 80 trang tài liệu này.

1. Mô hình Pooled OLS

1.1. Kết quả hồi quy mô hình

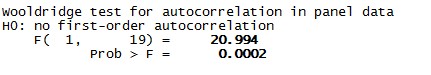

1.2. Kiểm định tự tương quan

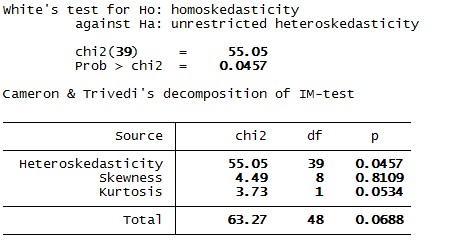

1.3. Kiểm định phương sai thay đổi

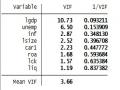

1.4. Kiểm định đa cộng tuyến