quốc gia và khu vực,đóng vai trò đặc biệt trong hệ thống vùng kinh tế trọng điểm của Việt Nam.Theo tầm nhìn đến năm 2050 vùng TPHCM là vùng kinh tế phát triển năng động và bền vững – động lực hàng đầu của các cả nước.

Khối Ngân hàng 31/12/08 31/12/09 30/06/2010

Bảng 2.4: Phân tích thị phần về vốn huy động của BIDV HCM trên địa bàn TPHCM

Vốn huy động | Tỷ trọng | Vốn huy động | Tỷ trọng | Vốn huy động | Tỷ trọng | |

(Số liệu địa bàn TPHCM) | (Tỷ đồng) | % | (Tỷ đồng) | % | (Tỷ đồng) | % |

1.NHTM Nhà nước | 171.022 | 37.09% | 196.452 | 32.56% | 210.729 | 30.73% |

BIDV HCM | 8.725 | 1.89% | 9.451 | 1.57 % | 9.880 | 1.44% |

2. NHTM Cổ phần | 205.057 | 44.48% | 310.353 | 51.44% | 371.353 | 54.15% |

3. NH Liên doanh | 6.794 | 1.47% | 8.179 | 1.36% | 8.920 | 1.30% |

4. NH Nước ngoài | 65.670 | 14.24% | 73.901 | 12.25% | 78.101 | 11.39% |

5. Cty Tài Chính | 601 | 0.13% | 874 | 0.14% | 996 | 0.15% |

6. Cty CTTC | 2.922 | 0.65% | 5.207 | 0.86% | 6.330 | 0.92% |

Tổng cộng | 461.039 | 100% | 603.353 | 100% | 685.739 | 100% |

Có thể bạn quan tâm!

-

Do Yêu Cầu Hoạt Động Và Nâng Cao Năng Lực Cạnh Tranh Của Ngân Hàng

Do Yêu Cầu Hoạt Động Và Nâng Cao Năng Lực Cạnh Tranh Của Ngân Hàng -

Một Số Kinh Nghiệm Về Dịch Vụ Ngân Hàng Trên Thế Giới Và Bài Học Kinh Nghiệm Cho Việt Nam

Một Số Kinh Nghiệm Về Dịch Vụ Ngân Hàng Trên Thế Giới Và Bài Học Kinh Nghiệm Cho Việt Nam -

Giới Thiệu Về Ngân Hàng Đầu Tư Và Phát Triển Cn Tphcm .

Giới Thiệu Về Ngân Hàng Đầu Tư Và Phát Triển Cn Tphcm . -

Đồ Thị Tăng Trưởng Khách Hàng Mở Tài Khoản Thanh Toán Tại Bidv Hcm

Đồ Thị Tăng Trưởng Khách Hàng Mở Tài Khoản Thanh Toán Tại Bidv Hcm -

Kết Quả Đạt Được Và Những Tồn Tại Hạn Chế .

Kết Quả Đạt Được Và Những Tồn Tại Hạn Chế . -

Các Giải Pháp Phát Triển Dịch Vụ Ngân Hàng Tại Chi Nhánh Ngân Hàng Đầu Tư Và Phát Triển Tphcm.

Các Giải Pháp Phát Triển Dịch Vụ Ngân Hàng Tại Chi Nhánh Ngân Hàng Đầu Tư Và Phát Triển Tphcm.

Xem toàn bộ 118 trang tài liệu này.

Nguồn :Báo cáo của ngân hàng nhà nước Trong năm 2010,các ngân hàng trong nước phải đối mặt với hàng loạt khó khăn do những tác động mạnh từ thị trường tiền tệ ,thì đây lại là cơ hội dành cho các ngân hàng nước ngoài mở rộng thị phần khi các chi nhánh ngân hàng nước ngoài tại Việt Nam hoạt động với tư cách ngân hàng 100%vốn nước ngoài .Hiện nay có 8 bộ sồ sơ gửi NHNN xin cấp phép thành lập ngân hàng con 100% vốn nước ngoài ,ngoài ra một số ngân hàng như HSBC,Standard Chartered Bank,ANZ,DBS…đã tiến hành chiến lược phát triển tổng thể tại thị trường Việt Nam.Việc mở rộng quy mô cũng như tầm ảnh hưởng của các ngân hàng nước ngoài chắc chắn sẽ ảnh hưởng không nhỏ đến thị phần của các ngân hàng trong nước do các ngân hàng nước ngoài có ưu thế về mảng kinh

doanh ngoại tệ ,dịch vụ ngân hàng bán lẻ và kinh nghiệm dày dạn trên thị trường quốc tế.

Bảng 2.5: Phân tích thị phần về dư nợ của BIDV HCM trên địa bàn TPHCM

31/12/08 | 31/12/09 | 30/06/2010 | ||||

Dư nợ | Tỷ trọng | Dư nợ | Tỷ trọng | Dư nợ | Tỷ trọng | |

(Số liệu địa bàn TPHCM) | (Tỷ đồng) | % | (Tỷ đồng) | % | (Tỷ đồng) | % |

1.NHTM Nhà nước | 128.852 | 31.45% | 170.141 | 30.39% | 195.341 | 29.88% |

BIDV HCM | 6.094 | 1.49% | 6.864 | 1.23% | 7.698 | 1.18% |

2. NHTM Cổ phần | 166.770 | 40.70% | 266.731 | 47.64% | 328.731 | 50.29% |

3. NH Liên doanh | 6.758 | 1.65% | 9.663 | 1.73% | 11.463 | 1.75% |

4. NH Nước ngoài | 84.389 | 20.60% | 83.836 | 14.97% | 84.201 | 12.88% |

5. Cty Tài Chính | 6.127 | 1.50% | 12.290 | 2.20% | 13.542 | 2.07% |

6. Cty CTTC | 9.082 | 2.22% | 10.299 | 1.84% | 12.148 | 1.86% |

Tổng cộng | 409.735 | 100% | 559.855 | 100% | 653.726 | 100% |

Nguồn : Báo cáo của ngân hàng nhà nước Nhìn Bảng phân tích về huy động vốn và dư nợ trên địa bàn TPHCM,ta thấy thị phần

tập trung nhiều vào NHTM nhà nước và NHTM cổ phần.Số dư huy động vốn của NHTM nhà nước tăng về số lượng qua các năm nhưng giảm về tỷ trọng (%),cho thấy các NHTM nhà nước đang bị mất dần thị phần so với NHTM cổ phần .Trong những năm tới ,nếu không ngừng cải tiến thì NHTM nhà nước sẽ ngày càng thụt lùi trước khả năng cạnh tranh mạnh của NHTM cổ phần và ngân hàng nước ngoài.

2.3.3 Thực trạng phát triển DVNH của BIDV HCM .

2.3.3.1 Dịch vụ huy động vốn :

BIDV HCM có hầu hết các loại hình sản phẩm dịch vụ HĐV phổ biến như nhiều ngân hàng thương mại khác gồm : tiền gửi thanh toán của các TCKT và cá nhân (tiền gửi không kỳ hạn),tiền gửi tiết kiệm của TCKT và cá nhân trong nền kinh tế với các

loại kỳ hạn khác nhau (tiền gửi có kỳ hạn),hoặc huy động thông qua phát hành giấy tờ có giá như chứng chỉ tiền gửi,kỳ phiếu,trái phiếu….

Một số sản phẩm nổi bật của BIDV HCM : tiền gửi thanh toán hưởng lãi suất phân tầng,tiết kiệm ổ trứng vàng,tiết kiệm bậc thang,tiết kiệm rút dần,tiết kiệm lãnh lãi theo thời gian thực gửi.tiết kiệm siêu linh hoạt….

Ưu thế nổi trội của sản phẩm huy động vốn của BIDV Hồ Chí Minh: BIDV là một trong các NHTM VN thực hiện hiện đại hoá hệ thống dữ liệu, so vậy giúp cho BIDV Hồ Chí Minh có điều kiện đưa ra sản phẩm tiền gửi với một số đặc tính nổi trội so với nhiều ngân hàng thương mại khác như sau:

- Gửi một nơi lãnh nhiều nơi: Do BIDV đã thực hiện chương trình hiện đại hoá (từ năm 2004), trong đó hệ thống cơ sở dữ liệu được kết nối trực tuyến trên toàn hệ thống, do vậy khi khách hàng dù đến giao dịch gửi tiền tại bất cứ địa điểm giao dịch nào, cũng có thể thực hiện giao dịch rút tiền ra tại tất cả trên 450 địa điểm giao dịch của BIDV, gồm chi nhánh, Phòng giao dịch, Điểm giao dịch.

- TGCKH được rút trước hạn nhiều lần: hướng đến tạo sự linh hoạt và thuận lợi cho khách hàng, BIDV thiết kế chương trình của BIDV để khách hàng có thể rút từng phần TGCKH mà không phải tất toán món tiền gửi, số tiền còn lại vẫn hưởng lãi TGCKH bình thường.

- Điều chuyển vốn tự động: một số phẩm TGKKH của được thiết kế có chức năng quản lý vốn tự động, khi số dư đạt đến giới hạn đăng ký, số tiền vượt sẽ tự động chuyển sang các loại tiền gửi khác để có cơ hội hưởng lãi suất cao hơn.

- Lãi suất tăng theo số dư: Số dư càng nhiều, khách hàng hưởng lãi suất càng cao.

- Lãi suất linh hoạt theo thời gian thực gửi: Thời gian thực gửi tính đến ngày rút là bao nhiêu, được hưởng lãi suất theo những kỳ hạn hoặc tỷ lệ lãi tương ứng theo thỏa thuận.

Chỉ tiêu | Năm 2008 (tỷ đồng) | Năm 2009 (tỷ đồng) | 30/06/2010 (tỷ đồng) | So sánh tăng ,giảm | |||

2008/2009 | (%) | 2009/2010 | (%) | ||||

HĐV cuối kỳ | 8.725 | 9.451 | 9.880 | 726 | 8,32 | 429 | 4,54 |

HĐV không kỳ hạn | 1.825 | 2.398,72 | 2.568 | 573,72 | 31,44 | 169,28 | 7,06 |

HĐV có kỳ hạn Dưới 12 tháng | 4.102 | 4.649,64 | 5.225 | 547,64 | 13,35 | 575,36 | 12,37 |

HĐV có kỳ hạn Trên 12 tháng | 2.798 | 2.402,64 | 2.087 | -395,36 | -14,13 | -315,64 | -13,14 |

Bảng 2.6 : Cơ cấu nguồn vốn theo loại kỳ hạn gửi

Nguồn : Báo cáo hoạt động kinh doanh BIDV Hồ Chí Minh 2008,2009,2010 Tiền gửi không kỳ hạn đạt 2.568 tỷ đồng,chiếm 25.99% tổng nguồn huy động

vốn,tăng 169,28 tỷ đồng(#7.06%) so với năm 2009.

Tiền gửi có kỳ hạn dưới 12 tháng đạt 5.225 tỷ đồng,chiếm 52.88% tổng nguồn vốn huy động,tăng 575,36 tỷ đồng (#12,37%) so với năm 2009.

Tiền gửi có kỳ hạn trên 12 tháng đạt 2.087 tỷ đồng,chiếm 21,13% tổng nguồn vốn huy động ,giảm -315,64 tỷ đồng (# -13,14%) so với năm 2009 do số liệu chỉ tính đến 30/06/2010.

Do tình hình kinh tế trong năm 2009 đến đầu năm 201 có nhiều biến động về lãi suất nên nguồn vốn huy động ngắn hạn tăng và nguồn vốn huy động dài hạn giảm sút.

Chỉ tiêu | Năm 2008 (tỷ đồng) | Năm 2009 (tỷ đồng) | 30/06/2010 (tỷ đồng) | So sánh tăng ,giảm | |||

2008/2009 | (%) | 2009/2010 | (%) | ||||

Huy động vốn cuối kỳ | 8.725 | 9.451 | 9.880 | 726 | 8,32 | 429 | 4,54 |

HĐV Định chế tài chính | 1.944 | 1.519 | 1.600 | -425 | -21,86 | 81 | 5,33 |

HĐV khách hàng doanh nghiệp | 4.435 | 5.294 | 4.780 | 859 | 19,37 | -514 | -9,71 |

HĐV bán lẻ | 2.347 | 2.638 | 3.500 | 291 | 12,40 | 862 | 32,68 |

Bảng 2.7 : Cơ cấu nguồn vốn huy động theo phân loại khách hàng

Nguồn : Báo cáo HĐKD BIDV Hồ Chí Minh 2008,2009,30/06/2010 Tiền gửi của các định chế tài chính đạt 1.600 tỷ đồng chiếm 16.19% tổng nguồn

vốn huy động ,tăng 81 tỷ đồng (# 5,33%) so với năm 2009.

Tiền gửi của khách hàng doanh nghiệp đạt 4.780 tỷ đồng ,chiếm 48,38% tổng nguồn vốn huy động,giảm -514 tỷ đồng (# -9.71) so với năm 2009.

Tiền gửi dân cư đạt 3.500 tỷ đồng ,chiếm 35.43% tổng nguồn vốn huy động ,tăng 862 tỷ đồng (# 32,68%) so với năm 2009.

Trong những tháng đầu năm,tiền gửi của doanh nghiệp giảm mạnh do nhu cầu cần vốn kinh doanh ,trong khi đó,nguồn vốn về dân cư tăng mạnh do BIDV HCM đã tích cực phát triển mô hình ngân hàng bán lẻ và tập trung vào đối tượng cá nhân.

Bảng 2.8 : Cơ cấu nguồn vốn xét theo loại tiền tệ

Năm 2008 (tỷ đồng) | Năm 2009 (tỷ đồng) | 30/06/2010 (tỷ đồng) | So sánh tăng ,giảm | ||||

2008/2009 | (%) | 2009/2010 | (%) | ||||

Huy động vốn cuối kỳ | 8.725 | 9.451 | 9.880 | 726 | 8,32 | 429 | 4,54 |

HĐV VNĐ | 7.045 | 7.558 | 7.820 | 513 | 7,28 | 262 | 3,47 |

HĐV Ngoại tệ | 1.680 | 1.893 | 2.060 | 213 | 12,68 | 167 | 8,82 |

Nguồn : Báo cáo HĐKD BIDV Hồ Chí Minh 2008,2009,2010

Tiền gửi VNĐ đạt 7.820 tỷ đồng ,chiếm 79,14% tổng nguồn vốn huy động,tăng 262 tỷ đồng (# 3,47%) so với năm 2009.

Tiền gửi bằng ngoại tệ đạt 2.060 tỷ đồng ,chiếm 20,86% tổng nguồn vốn huy

động,tăng 167 tỷ đồng (#8,82%) so với năm 2009.

Bảng 2.9 : Thị phần huy động vốn tại TPHCM

Năm 2008 | Năm 2009 | 30/09/2010 | |

So với địa bàn | 1.3% | 1.21% | 1.42% |

Nguồn : Phòng Kế hoạch tổng hợp Nhìn chung, tốc độ tăng trưởng nguồn vốn huy động ở BIDV HCMC tăng đều qua

các năm do chi nhánh tích cực triển khai các chương trình huy động mới do BIDV chỉ đạo nên không những ổn định nguồn vốn huy động trên nền khách hàng cũ mà còn thu hút được nhiều khách hàng mới tham gia hưởng ứng các chương trình huy động tiền gửi của BIDV HCMC, giúp cho quy mô nguồn vốn huy động của BIDV ngày càng lớn mạnh, đáp ứng đủ vốn cho nền kinh tế phát triển.

Kết quả khảo sát dịch vụ huy động vốn: khách hàng hài lòng về dịch vụ này (chiếm 99%),các hình thức huy động ,kỳ hạn huy động vốn đa dạng (chiếm 82%),lãi suất tiền gửi so với các ngân hàng khác thì có thấp hơn (chiếm 16%) ,từ kết quả trên cho thấy BIDV HCM cần linh hoạt hơn về chính sách lãi suất để theo kịp các ngân hàng cố phần trong cuộc đua huy động vốn.

2.3.3.2 Dịch vụ tín dụng:

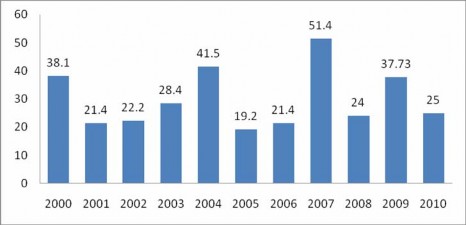

Tín dụng từ các ngân hàng thương mại là một trong những nguồn tài chính chủ yếu ở Việt Nam và quá trình chuyển đổi sang nền kinh tế thị trường đã gắn liền với sự gia tăng bền vững về mặt quy mô.Sau khi Việt Nam gia nhập WTO,tốc độ tăng trưởng tín dụng tăng nhanh nhưng kém bền vững.

Năm 2007 ,thị trường ngân hàng chứng kiến sự bùng nổ về tăng trưởng tín dụng (tăng trên 50%),trong đó tăng trưởng mạnh ở các nghiệp vụ cho vay đầu tư bất động sản,chứng khoán và tín dụng tiêu dùng.Chính sách thắt chặt tiền tệ va khó khăn thanh khoản trong nửa đầu năm 2008 cùng với sự sụt giảm nhanh và mạnh của thị trường chứng khoán ,bất động sản dẫn đến nguy cơ rủi ro tín dụng…đã khiến các ngân hàng thận trọng hơn.

Năm 2008,Việt Nam đối mặt với tình hình lạm phát cao,vì vậy những biện pháp thắt chặt chính sách tiền tệ cũng gây không ít khó khăn cho các ngân hàng.Đồng thới lãi suất huy động và cho vay có những biến động lớn chưa từng có.Ngày 11/6/2008 lãi suất cơ bản đối với VNĐ chính thức được tăng lên 14%/năm ,đồng nghĩa với việc lãi suất cho vay tối đa cho các NHTM là 21%.Trong giai đoạn căng thẳng này,hoạt động cho vay của các NHTM ở trạng thái cầm chừng,các doanh nghiệp vay vốn gặp khó khăn cả về lãi suất cao lẫn khả năng tiếp cận vốn.Tín dụng tiêu dùng gần như bị cắt bỏ,tốc độ tăng trưởng tín dụng bước vào giai đoạn thấp nhất.Hoạt động cho vay của các ngân hàng giảm sút và đứng trước nguy cơ tăng nợ xấu và mức độ rủi ro trong kinh doanh .

Với một loạt các giải pháp điều hành tín dụng liên tục được đưa ra trong suốt một năm theo hướng khuyến khích sản xuất và xuất khẩu,bảo đảm an toàn hoạt động của hệ thống và ngăn ngừa nguy cơ tái lạm phát ,năm 2009 kết thúc với tổng phương tiện thanh toán tăng 28,67%,huy động vốn tăng 28,7% và tín dụng đối với nền kinh tế tăng 37,73% .NHNN nhận định,tác động của các giải pháp kích thích kinh tế khiến nhu cầu vay vốn của doanh nghiệp cũng như hộ sản xuất tăng cao kéo theo tăng trưởng tín dụng của các ngân hàng ở mức cao.

Tuy chưa khẳng định khủng hoảng toàn cầu có chấm dứt hoàn toàn trong năm 2010 hay không ,song hoạt động tín dụng của ngành ngân hàng được dự báo sẽ có nhiều thuận lợi khi nền kinh tế đi vào giai đoạn hồi phục.

Nguồn : Ngân hàng nhà nước .

Hình 2.1 Tăng trưởng tín dụng ngân hàng Việt Nam qua các năm (% ) (đến 30/06/2010)

Bảng 2.10: Nợ xấu của hệ thống ngân hàng Việt Nam năm 2009

NHTM Nhà nước | NHTM cố phần | NHTM Liên doanh và nước ngoài | |

3.5% | 4.59% | 2.44% | 1.45% |