nhập khẩu và các biện pháp pháp lý chống thất thu thuế nhập khẩu; các quy định pháp luật về thuế nhập khẩu và những giải pháp cần thiết để hạn chế tình trạng thất thu thuế nhập khẩu ở Việt Nam hiện nay.

Phạm vi nghiên cứu của đề tài tập trung vào các vấn đề lý luận và vấn đề thực tiễn liên quan đến các biện pháp pháp lý chống thất thu thuế nhập khẩu ở Việt Nam hiện nay.

4. Ý nghĩa thực tiễn của luận văn

Kết quả nghiên cứu của luận văn là một tài liệu tham khảo cần thiết và bổ ích dành cho không chỉ các nhà lập pháp mà còn cho các nhà nghiên cứu, các cán bộ giảng dạy pháp luật, các nghiên cứu sinh, học viên cao học và sinh viên thuộc chuyên ngành Luật kinh tế tại các cơ sở đào tạo luật.

Luận văn có thể được dùng như một nguồn tham khảo cho việc sửa đổi, bổ sung pháp luật về quản lý thuế nhập khẩu.

5. Phương pháp nghiên cứu của đề tài

Để thực hiện đề tài này, luận văn dựa trên phương pháp luận của học thuyết Mác – Lênin, các quan điểm, chính sách pháp luật của Nhà nước về các vấn đề có liên quan, phân tích sự việc trong sự biến động gắn với điều kiện lịch sử cụ thể và sử dụng các phương pháp nghiên cứu sau: phương pháp phân tích, đánh giá, tổng hợp, diễn giải; phương pháp thống kê; phương pháp so sánh đối chiếu… nhằm giải quyết các yêu cầu đặt ra của đề tài nghiên cứu.

6. Kết cấu của luận văn

Ngoài phần mở đầu, kết luận và danh mục tài liệu tham khảo, luận văn được thiết kế thành 2 chương như sau:

Chương 1: Những vấn đề lý luận về thuế nhập khẩu và biện pháp pháp lý chống thất thu thuế nhập khẩu.

Có thể bạn quan tâm!

-

Các biện pháp pháp lý chống thất thu thuế nhập khẩu ở nước ta hiện nay - 1

Các biện pháp pháp lý chống thất thu thuế nhập khẩu ở nước ta hiện nay - 1 -

Những Vấn Đề Lý Luận Về Biện Pháp Pháp Lý Chống Thất Thu Thuế Nhập Khẩu

Những Vấn Đề Lý Luận Về Biện Pháp Pháp Lý Chống Thất Thu Thuế Nhập Khẩu -

Cơ Sở Pháp Lý Của Việc Áp Dụng Các Biện Pháp Pháp Lý Chống Thất Thu Thuế Nhập Khẩu Ở Việt Nam

Cơ Sở Pháp Lý Của Việc Áp Dụng Các Biện Pháp Pháp Lý Chống Thất Thu Thuế Nhập Khẩu Ở Việt Nam -

Quy Định Về Xử Lý Vi Phạm Pháp Luật Thuế Nhập Khẩu

Quy Định Về Xử Lý Vi Phạm Pháp Luật Thuế Nhập Khẩu

Xem toàn bộ 112 trang tài liệu này.

Chương 2: Thực tiễn thực hiện các biện pháp pháp lý chống thất thu thuế nhập khẩu ở Việt Nam và một số kiến nghị

Chương 1

NHỮNG VẤN ĐỀ LÝ LUẬN VỀ THUẾ NHẬP KHẨU VÀ BIỆN PHÁP PHÁP LÝ CHỐNG THẤT THU THUẾ NHẬP KHẨU

1.1. Những vấn đề lý luận về thuế nhập khẩu

1.1.1. Khái niệm và đặc điểm của thuế nhập khẩu

Theo quan niệm chung, thuế là khoản đóng góp bắt buộc bằng tiền mà các tổ chức, cá nhân có nghĩa vụ phải thực hiện đối với Nhà nước để cung cấp nguồn tài chính cho Nhà nước thực hiện chức năng của mình. Nhà nước đặt ra nhiều sắc thuế khác nhau áp dụng đối với từng lĩnh vực từng đối tượng, trong đó có thuế nhập khẩu. Trong cấu trúc hệ thống thuế ở mỗi quốc gia, thuế nhập khẩu có vai trò và ý nghĩa rất quan trọng đặc biệt khi hoạt động buôn bán trao đổi hàng hoá giữa các quốc gia ngày càng phát triển. Có nhiều cách hiểu khác nhau về khái niệm thuế nhập khẩu, tùy thuộc vào từng góc độ tiếp cận.

Xét về phương diện kinh tế, thuế nhập khẩu là khoản đóng góp bằng tiền của tổ chức, cá nhân vào ngân sách Nhà nước theo quy định của pháp luật, khi họ có hành vi nhập khẩu hàng hóa qua biên giới quốc gia. Với cách tiếp cận này, thuế nhập khẩu được hiểu như là một quan hệ phân phối các nguồn lực tài chính, phát sinh giữa các chủ thể là tổ chức, cá nhân nộp thuế với người thu thuế là Nhà nước. Thuế nhập khẩu được sử dụng như một đòn bẩy kinh tế để Nhà nước điều tiết quá trình sản xuất, tiêu dùng trong phạm vi quốc gia và gián tiếp chi phối hoạt động kinh tế quốc tế [57, tr. 57 - 58].

Xét về phương diện pháp lí, thuế nhập khẩu là quan hệ pháp luật phát sinh giữa tổ chức, cá nhân (người nộp thuế) và Nhà nước (người thu thuế) về việc tạo lập và thực hiện quyền, nghĩa vụ cho các bên trong quá trình hành thu thuế nhập khẩu. Quan hệ pháp luật này có cơ sở pháp lý là các quy định pháp luật thuế nhập khẩu mà hậu quả pháp lí chủ yếu là làm phát sinh quyền thu

thuế cho Nhà nước và nghĩa vụ đóng thuế của các tổ chức, cá nhân. Với cách tiếp cận này, ta thấy rõ hơn bản chất của thuế nói chung và thuế nhập khẩu nói riêng, thực chất là quyết định hành chính đơn phương của quốc gia đối với người nộp thuế. Qua đây, Nhà nước sẽ có những chính sách thuế nhập khẩu phù hợp hơn với quyền lợi của Nhà nước và người đóng thuế, giữa các quốc gia trong quan hệ kinh tế [57, tr. 58 – 59].

Theo quy định tại Điều 1 Luật thuế xuất khẩu, thuế nhập khẩu năm 2005 thì thuế nhập khẩu có thể hiểu là loại thuế đánh vào hàng hóa được nhập khẩu qua cửa khẩu, biên giới Việt Nam; hàng hóa mua bán, trao đổi của cư dân biên giới và hàng hóa mua bán, trao đổi khác được coi là hàng hóa xuất khẩu, nhập khẩu.

Xét về phương diện lý thuyết, ngoài những đặc điểm chung của thuế thì thuế nhập khẩu còn có một số đặc trưng cơ bản sau đây:

Thứ nhất, thuế nhập khẩu có đối tượng chịu thuế là các hàng hóa được phép vận chuyển qua biên giới. Khái niệm “hàng hóa” là đối tượng chịu thuế nhập khẩu bao gồm các tư liệu sản xuất và tư liệu tiêu dùng được phép lưu thông trên thị trường bằng cách chuyển vào hoặc chuyển ra khỏi biên giới của một nước. Các loại hàng hóa vô hình như phần mềm, dịch vụ tuy được xuất, nhập khẩu trên thực tế giữa các nước nhưng hầu như pháp luật về thuế xuất khẩu, thuế nhập khẩu của các quốc gia đều không quy định đó là đối tượng chịu thuế xuất khẩu, thuế nhập khẩu. Nguyên nhân chủ yếu là do sự khó kiểm soát của Nhà nước đối với hành vi xuất, nhập khẩu loại hàng hóa vô hình này [57, tr. 61].

Thứ hai, thuế nhập khẩu không hoàn toàn là thuế trực thu hoặc thuế gián thu. Điều này thể hiện ở chỗ, nếu nhà nhập khẩu nộp thuế nhập khẩu và tự tiêu dùng số hàng hóa nhập khẩu đó chứ không bán ra thì khoản thuế nhập khẩu đã nộp có tính chất là thuế trực thu. Còn nếu nhà nhập khẩu đã nộp xong thuế nhập khẩu và bán lại số hàng hóa đó cho người khác thì số tiền thuế nhập

khẩu đã nộp có xu hướng chuyển sang cho người mua hàng chịu, vì vậy khoản thuế nhập khẩu đã nộp có tính chất là thuế gián thu [57, tr. 61 – 62].

Thứ ba, thuế nhập khẩu gắn liền với hoạt động kinh tế đối ngoại của mỗi quốc gia trong từng thời kỳ. Thuế nhập khẩu là công cụ góp phần thực hiện vai trò quản lý, kiểm soát hoạt động ngoại thương và bảo hộ sản xuất trong nước. Chức năng này của thuế nhập khẩu thể hiện sự khác biệt căn bản với các loại thuế nội địa khác như thuế tiêu thụ đặc biệt, thuế giá trị gia tăng, thuế thu nhập… Tuy nhiên, quá trình hội nhập thế giới và tự do hóa thương mại ngày càng phát triển, nên chức năng bảo hộ sản xuất trong nước của thuế nhập khẩu ngày càng mờ nhạt. Do đó, ranh giới để phân biệt giữa thuế nhập khẩu và thuế nội địa sẽ trở nên rất mong manh, thậm chí có thể không còn tồn tại khi mà tự do hóa thương mại hoàn toàn trên thế giới [57, tr. 62].

1.1.2. Vai trò của thuế nhập khẩu

Lịch sử phát triển của ngành ngoại thương đã chứng minh rằng thuế nói chung và thuế nhập khẩu nói riêng có vai trò rất quan trọng đối với Nhà nước và nền kinh tế cũng như các hoạt động kinh doanh của doanh nghiệp. Vai trò này được thể hiện ở những khía cạnh cơ bản sau đây:

Thứ nhất, thuế nhập khẩu là công cụ tạo nguồn thu cho ngân sách Nhà nước hàng năm. Thuế luôn là nguồn thu chính và quan trọng nhất của ngân sách Nhà nước trong bất kỳ quốc gia nào. Tuy nhiên, tùy thuộc vào mỗi thời kỳ phát triển kinh tế mà mỗi quốc gia có những chính sách thuế quan khác nhau. Trong cơ cấu thuế, thuế nhập khẩu có đặc trưng là đánh vào các hàng hóa nhập khẩu. Chính vì vậy, với các nước phát triển có kim ngạch nhập khẩu thấp thì nguồn thu từ thuế nhập khẩu chiếm tỷ trọng nhỏ trong tổng thu ngân sách Nhà nước. Đối với các nước đang phát triển nói chung và ở nước ta nói riêng, thuế nhập khẩu luôn chiếm một tỉ trọng đáng kể trong tổng thu ngân sách Nhà nước.

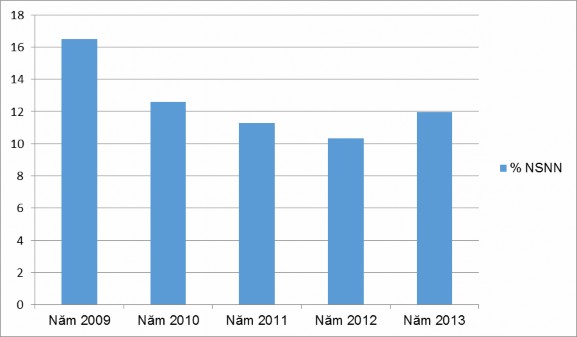

Qua các số liệu thống kê sau, ta có thể thấy thuế nhập khẩu đóng góp rất lớn vào ngân sách Nhà nước hàng năm ở Việt Nam:

Biểu đồ 1.1: Mức độ đóng góp vào ngân sách Nhà nước từ hoạt động xuất nhập khẩu

(Nguồn: Bộ Tài chính (2009 – 2013), Công khai số liệu quyết toán ngân sách nhà nước; trang web http://www.mof.gov.vn/).

Nhìn vào Biểu đồ 1.1 trên, chúng ta thấy mức độ đóng góp vào ngân sách từ hoạt động xuất nhập khẩu luôn chiếm trên 10%, có những năm đạt tới 16,51% (năm 2009), thấp nhất là năm 2012 cũng đạt tới 10,34%. Mặc dù có những thay đổi nhưng nguồn thu từ thuế nhập khẩu luôn đóng góp một phần đáng kể vào ngân sách Nhà nước. Ta thấy mức độ đóng góp vào ngân sách từ hoạt động xuất nhập khẩu có giảm dần qua các năm. Nguyên nhân của thực trạng này là do sự phát triển của các nguồn thu ngân sách Nhà nước khác chứ không phải thu ngân sách từ hoạt động xuất nhập khẩu bị giảm. Ngược lại, ta có thể thấy mức độ tăng trưởng kim ngạch xuất nhập khẩu qua biểu đồ sau:

300

250

200

150

Tổng kim ngạch xuất

nhập khẩu

Kim ngạch xuất khẩu

100

Kim ngạch nhập khẩu

50

0

2009

2010

2011

2012

2013

Biểu đồ 1.2: Kim ngạch xuất nhập khẩu (đơn vị: tỷ USD)

(Nguồn: Thống kê Hải quan (2009 – 2013), Tình hình xuất khẩu, nhập khẩu hàng hóa của Việt Nam; website: www.customs.gov.vn).

Vậy, qua đây ta có thể thấy vai trò đóng góp vào ngân sách Nhà nước của thuế nhập khẩu, đặc biệt với tình hình kinh tế nước ta đang có nhu cầu nhập khẩu lớn.

Thứ hai, thuế nhập khẩu góp phần bảo hộ sản xuất trong nước và khuyến khích sản xuất trong nước. Thuế nhập khẩu đánh vào các hàng hóa nhập khẩu và được cấu thành trong giá cả của hàng hóa đó nên thuế nhập khẩu có vai trò đặc thù là bảo hộ nền sản xuất trong nước, chống lại xu hướng cạnh tranh không cân sức giữa hàng hóa nội địa và hàng ngoại nhập. Cụ thể là, hàng hóa nhập khẩu do bị đánh thuế nhập khẩu nên giá cả trên thị trường nước nhập khẩu sẽ tăng lên. Trong khi đó, giá của hàng hóa trong nước thường thấp hơn do không phải chịu thuế nhập khẩu hoặc chỉ chịu phần thuế nhập khẩu cho nguyên liệu đầu vào. Vì vậy, hàng hóa trong nước có sức cạnh tranh lớn hơn hàng ngoại nhập. Bên cạnh đó, việc đánh thuế nhập khẩu thấp

đối với một số mặt hàng như máy móc, tư liệu, thiết bị sản xuất… là những hàng hóa tác động trực tiếp đến đầu vào quá trình sản xuất giúp cho doanh nghiệp sản xuất trong nước có điều kiện đổi mới công nghệ, giảm giá thành, nâng cao chất lượng sản phẩm, nâng cao khả năng cạnh tranh của hàng hóa sản xuất trong nước. Tóm lại, thuế nhập khẩu tạo ra một môi trường sản xuất, kinh doanh thuận lợi cho các doanh nghiệp trong nước, đồng thời là bước đệm để các doanh nghiệp trong nước nâng cao khả năng cạnh tranh khi bước vào thị trường quốc tế [1, tr. 8 - 9].

Đối với Việt Nam - một nền kinh tế còn đang phát triển, các doanh nghiệp trong nước còn non trẻ do vậy việc bảo hộ sản xuất là rất cần thiết. Tuy nhiên, ta cần phải khẳng định, Việt Nam không lấy chính sách bảo hộ làm chiến lược phát triển lâu dài. Chúng ta có chính sách bảo hộ ở từng thời kỳ, ở từng vùng và từng ngành nghề khác nhau. Mục đích chính của bảo hộ tạo cơ sở cho các doanh nghiệp trong nước có thời gian để học hỏi kinh nghiệm, tiếp thu khoa học công nghệ của nước ngoài, cải thiện tình hình sản xuất, nâng cao khả năng cạnh tranh. Trong giai đoạn hiện nay, chúng ta bảo hộ ở những lĩnh vực cần thiết, mũi nhọn đặc biệt cần sự hỗ trợ của Nhà nước và việc bảo hộ cũng chỉ trong một thời hạn nhất định. Mục tiêu cuối cùng của Việt Nam vẫn là tiến tới hội nhập kinh tế quốc tế, tự do hóa thương mại.

Thứ ba, thuế nhập khẩu góp phần kiểm soát hàng nhập khẩu và định hướng người tiêu dùng. Trong bối cảnh nền kinh tế thị trường hiện nay, việc mua bán, trao đổi hàng hóa giữa các quốc gia ngày càng phát triển, dưới nhiều hình thức, đa dạng về chủng loại hàng hóa, có hàng hóa phục vụ nhu cầu thiết yếu, nhưng cũng có loại hàng hóa bị hạn chế lưu thông… Do đó, thông qua việc kiểm tra và thu thuế nhập khẩu, Nhà nước có thể nắm được tình hình hàng hóa nhập khẩu. Qua đó, Nhà nước kiểm soát được các loại hàng hóa nhập khẩu, để có sự điều chỉnh chính sách nhập khẩu hàng hóa kịp thời và

phù hợp với thực tiễn. Đồng thời, việc đánh thuế nhập khẩu cao hay thấp đối với mỗi loại hàng hóa cũng là định hướng cho người tiêu dùng khuyến khích sử dụng loại mặt hàng nào và hạn chế sử dụng loại mặt hàng nào.

Thứ tư, thuế nhập khẩu góp phần thực hiện chính sách đối ngoại của đất nước trong thời kỳ hội nhập. Điều đó thể hiện ở chỗ, trong giai đoạn hội nhập kinh tế quốc tế như hiện nay, việc các nước ký kết với nhau các hiệp định thương mại thuế quan diễn ra ngày càng phổ biến. Do đó, Nhà nước có sự phân biệt khu vực thuế cho từng nước có hiệp định thương mại với nước mình và đối với từng mặt hàng cụ thể. Trên cơ sở đó, Nhà nước áp dụng các loại thuế suất: thuế suất thông thường, thuế suất ưu đãi và thuế suất ưu đãi đặc biệt. Ngược lại, mọi hành động phân biệt đối xử của nước ngoài với hàng hóa Việt Nam nếu làm tổn hại đến nền sản xuất trong nước đều phải chịu các biện pháp trả đũa thông qua áp dụng thuế nhập khẩu bổ sung [1, tr. 7 - 8].

Tóm lại, đối với một nước đang phát triển như Việt Nam thì thuế nhập khẩu có vai trò vô cùng quan trọng. Chính vì lẽ đó, vấn đề chống thất thu thuế có ý nghĩa to lớn đối với nền kinh tế nước nhà. Để làm được điều này, trước hết, chúng ta cần phải hiểu được thất thu thuế nhập khẩu là gì, nguyên nhân và ảnh hưởng của thất thu thuế nhập khẩu đối với một quốc gia.

1.1.3. Vấn đề thất thu thuế nhập khẩu và sự cần thiết phải chống thất thu thuế nhập khẩu

Trước hết, cần phải hiểu quan niệm như thế nào về thất thu thuế nhập khẩu?

Trong bất kỳ quốc gia nào, Nhà nước thu thuế là để cung cấp nguồn tài chính cho việc thực hiện chức năng của mình. Nhà nước chi ngân sách càng nhiều thì nhu cầu thu thuế càng cao để bù đắp vào chi phí đó. Vì vậy Nhà nước luôn mong muốn thu đủ thuế, trong khi người nộp thuế (các tổ chức, cá nhân kinh doanh) đều mong muốn giảm số thuế phải nộp càng nhiều càng tốt.